区域金融协同创新测度与分析

——以京津冀为例

2016-12-28周海鹏李媛媛

周海鹏, 李媛媛

(河北工业大学经济管理学院, 天津 300130)

区域金融协同创新测度与分析

——以京津冀为例

周海鹏, 李媛媛

(河北工业大学经济管理学院, 天津 300130)

在经济发展出现新常态、新要求的新形势下,推动区域金融协同创新与发展,加强金融合作,有助于深化经济改革与发展,提升区域竞争力,构建区域发展新格局。以京津冀为例,评价2006—2013年京津冀金融创新系统协同度,实证结果显示:除2006年和2011年外,系统处于协调发展状态,但协同度量化值较低,波动较为剧烈,这表明京津冀金融创新系统协同关系并不稳定。基于此,分别从金融发展基础、金融创新效率、金融创新效应及金融生态环境方面探析京津冀有序度的趋势及成因,旨在为提升金融发展水平、深化区域经济协同发展及构建新格局提供思路与对策。

区域金融协同创新; 金融创新; 复合系统协同度

我国经济发展已进入趋势性的新常态,经济发展条件与环境等各方面都发生了深刻的变化,经济结构优化、发展方式转变、体制机制创新,必将成为我国经济发展的主旋律[1]。在经济出现新常态的新形势下,区域经济发展也将面临更多挑战,需要通过打破阻碍要素与产品流动的行政壁垒,加深跨区域之间的合作与交流,构建利益共享机制,协调区域功能定位,进而构建区域发展新格局,为经济转型升级打造广阔空间[2]。可以说,区域经济协同发展是推进区域均衡发展体制机制创新的需要,是中国未来经济增长的新引擎。目前,京津冀协同发展、长江经济带等重大区域发展战略的提出,引领着我国区域经济发展呈现新趋势、形成新格局[3]。在现代经济结构与体制新常态进程中,金融对于推动区域协同发展必不可少。然而,如何加强区域金融协同创新,推动金融深度合作与发展,建立跨区域统一的金融创新体系,让金融更好的服务于区域间要素资源和市场融合、资本有序流动、资源优化配置,实现实体经济发展、产业结构调整升级和经济发展方式的转变,对于深化区域经济协同发展、提升综合竞争力具有重要意义[4]。

20世纪70年代,德国著名的物理学家赫尔曼·哈首创协同理论。协同创新即与创新有关各要素之间相互发生作用,经过有机配合与复杂的相互影响,从而产生的其中某一单个要素难以实现的系统协同发展过程。由此可知,协同创新是一个过程,在该过程中各要素之间通过相互竞争与协作,进而优化配置各资源,实现创新绩效的最大化。因此,这里的协同效应不仅是指将系统中各相关要素组合起来实现 “1+1>2”,而且是指创新各要素之间通过复杂联系而形成彼此之间的互动机制,进而形成密不可分的有机整体。区域协同创新即是指区域内部各类主体通过技术、要素等方面的创新、共享与整合等,进而带动整个区域取得的效应与功能,其本质表现为目标利益驱动、集聚资源整合、优势互补和优化组织机制等[5],包含狭义与广义理解。其中,狭义的理解为各地区的创新在技术领域的协同;而广义区域协同创新则包括人口、经济等多方面的发展与创新,从而实现整个区域创新绩效与效益的总体提升。众多国外学者对区域协同创新问题进行了深入探讨。Freeman(2009)认为,科技创新体系是一个不断演化的系统[6],Asheim(2005)、Jaffe(1993)和Cooke(2000)等学者分别分析了知识要素、地理区位和竞争因素在区域创新系统中的影响机理[7-9],国内学者则更注重协同创新评价指标体系的构建[10],以及协同创新体系内部政府、企业、科研院所和高校等主体的协同机制[11-12]。

由于行政区划的原因,各地区金融机构通过创新各自的产品与服务对地区经济发展发挥着独特的服务功能。因此,区域金融协同创新的必要性在于,只有通过区域之间金融机构的协同创新、共同开发,才能够实现地区对潜在需求的有效覆盖和产品服务供给,进而增强地区经济协同。鲍丹(2008)探究了金融创新协同机制的内涵,构建了金融创新协同机制模型,并进一步探析了实现机制协同的过程[13]。潘锡杨、李建清(2014)提出了区域协同创新“火箭模型”,认为金融中介在“创新火箭”中起到助推器的作用[14]。孙可娜(2015)认为,区域金融一体化有利于促进京津冀协同发展[15]。王琰(2014)则根据京津冀金融发展水平、监管政策和行政壁垒等现状,提出了未来金融协作、互联互通的构想[16]。

基于区域金融的视角,以京津冀地区为例,将京津冀金融协同创新视为一个复杂的系统,研究区域金融协同创新。借鉴孟庆松、韩文秀(2000)[17]提出的系统整体协调度模型,评测京津冀区域金融创新的子系统有序度,构建系统协同度模型,并应用此模型来评价系统协同度,找出影响各地区金融创新因素,旨在充分释放京津冀彼此间创新要素活力[18],为深化区域经济协同发展及构建新格局提供思路与对策。

一、 系统协同度模型的构建

1. 子系统有序度模型

假设复合创新系统为S={S1,S2,…,SK},其中Sj在本文中指京津冀的子区域金融创新系统。假设Sj系统中序参量为ej=(ej1,ej2,…,ejn),其中,ej1,ej2,…,ejn表示区域金融创新的状况,并且满足n≥1,aji≥eji≥βji,i∈[1,(n),aji与βji为系统Sj稳定临界值的上下限。当原始指标为正指标时,序参量ej的取值越大,则金融创新系统有序度就越高;反之则越低。当原始指标为负指标时,序参量ej的取值越大,则金融创新系统的有序度越低;反之则越高。

(1)

式中,uj(eji)∈[0,1],表示eji对子区域金融创新系统有序度的影响程度,数值越大,表明对金融创新区域子系统的有序度影响程度越大;反之则越小。在实际操作中,模型合理使用的关键是子系统Sj稳定临界值上下限的确定及指标的选取,可以结合金融创新系统的实际情况之后再给予确定。

由于子区域金融创新系统的总体评价不仅取决于各序参量的大小,同时也包含相互之间的作用程度。系统有序度的计算公式为

(2)

2. 复合系统协同度

京津冀金融创新系统的协同度是由京津冀各子系统的有序度共同确定的,其相互之间的协同程度称之为系统的协同度。也就是说,复合系统协同度受到所有子系统有序度的共同影响,并不会因某一子系统有序度过高或过低而提高或降低整个符合系统的协同度。

(3)

二、 京津冀金融协同度实证研究

1. 指标体系构建

京津冀区域金融创新系统中包括北京市、天津市和河北省3个子系统,为了全面、合理、准确的评价各子系统金融创新的水平,本文分别从金融发展水平、金融创新水平、金融创新效应及金融生态环境4个方面进行综合评价(见表1)。

表1 金融创新复合系统指标体系

金融发展基础主要从区域金融的数量规模方面进行考察;金融创新水平通过区域金融创新效率来体现,金融创新效率的衡量采用DEA法进行评价[19-20];金融创新效应主要从金融中介、股票市场和保险市场几方面来考察;金融生态环境从地区经济总量、产业结构、文化信用等方面考察。其中,社会信用水平与金融文化水平的测量,采用专家打分法获取数据(满分为100分)。综合来说,表1中构建的14个指标都是对京津冀区域金融创新系统从无序向有序发展影响较大的序参量。

2. 数据来源与处理

所用数据来自《中国统计年鉴(2006—2014)》《中国金融年鉴(2006—2013)》和国泰安经济金融研究数据库,研究的数据时间范围为2005—2013年。

根据区域金融创新系统的演化特征,首先确定各子系统的参考量与取值范围。之后通过式(1)计算得出各区域金融创新子系统的有序度。

3. 指标权重的确定

指标权重的确定采用熵值赋权法,该方法是一种客观赋值法,其权重不依赖于个人的主观性判断,而是基于客观环境的原始信息,通过对各指标的信息及相互之间关联程度的分析确定各指标的权重,从而有效避免了由于个人主观判断引起的偏差,因此客观性是比较强的(见表2)。

具体计算步骤为:假定样本i的第j个指标值为xij(i=1,2,…,n;j=1,2,…,p),其中,n为样本的个数,p为指标的个数。

表2 京津冀各区域金融创新系统分量权重

4. 子区域金融创新系统的有序度

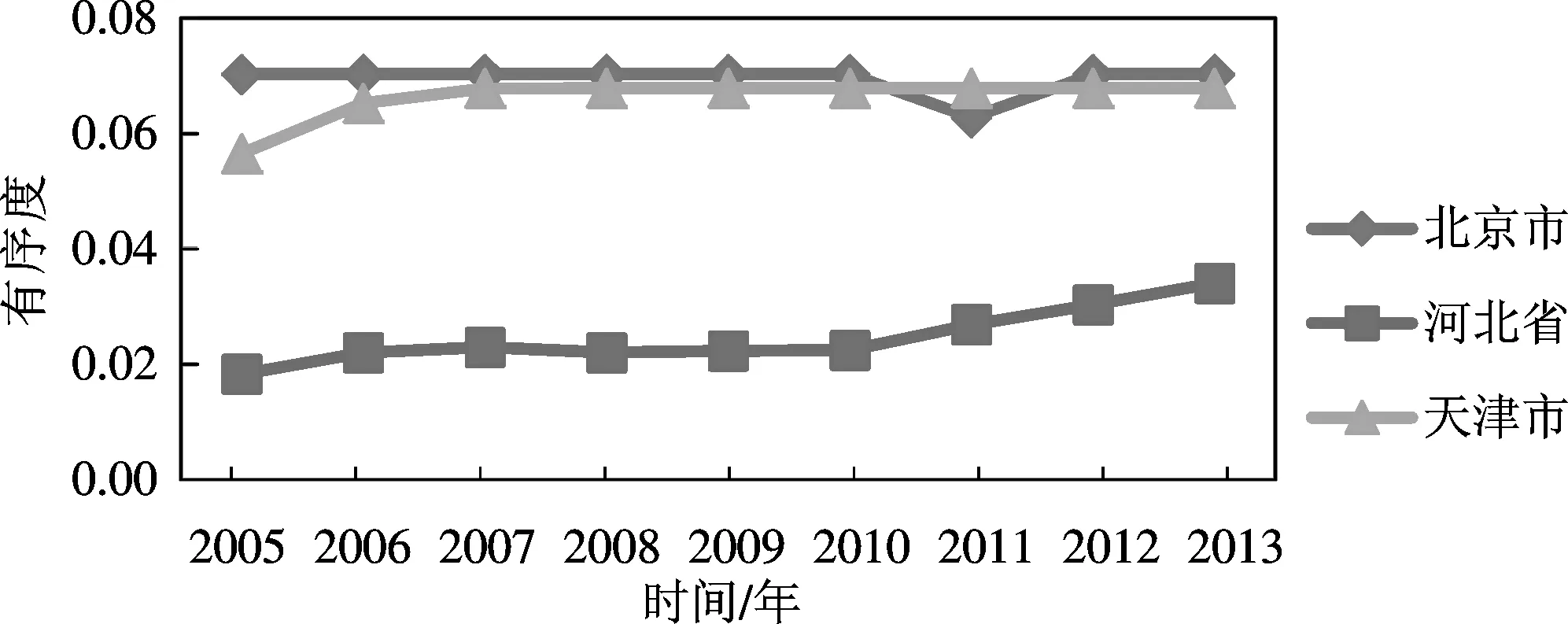

将各子区域金融创新系统分量权重和序参量的有序度代入式(2),得到区域金融创新有序度(见图1)。

图1 京津冀金融创新系统有序度( 2005—2013 年)

由图1可以看出,2005—2013年间,京津冀三大区域中,除北京市金融创新系统的有序度在2006年与2011年出现小幅下降外,均处于较为平稳的上升趋势,呈现出逐步向有序化的方向推进,表明北京市、天津市和河北省的金融创新系统总体上是有序的。值得注意的是,北京市在2010年有序度大幅提升后,2011年出现了回落,说明系统表现出一定的不协调状态,这表明北京市金融创新系统经过迅速发展后,进入了一段调整与修正期,并寻找到了促进系统提升的新的动力源。天津市金融创新系统有序化程度还有很大的潜力可挖,需要重点分析区域金融创新系统的内部情况,深入挖掘系统“有序度”的动力源。河北省2005—2013年期间有序度演进的速度较慢,表明河北省金融创新系统现正处在调整与转型期,需要找到突破口,促进系统有序化进程上升到较高阶段。

5. 京津冀金融创新复合系统协同度分析

从复合系统协同度来看,只要系统中任一序参量表现出无序态势,则整个系统将处于不协调状态,有且只有系统中各序参量同时保持较高的有序度时,整个系统才是处于协调发展的。由图1可见,2006年京津冀金融创新系统处于不协调状态,2007—2010年处于协调发展状态,2011年表现出不协调,2012—2013年又呈现出协调发展的态势。以2005年为基期,采用式(3)计算京津冀金融创新系统的整体协同度,权重选用各地区金融业增加值占京津冀总和的比重来代替。从图2可以看出,2006年京津冀金融创新系统处于不协调状态(DWS值为负),2007—2010年表现协调状态(DWS值为正),2011年又表现出不协调(DWS值为负),之后的2012—2013年再次呈现出协调发展态势(DWS值为正)。值得注意的是,京津冀金融创新系统处于协调发展的年份中,各协同度的值都是较低的,最大值仅为0.057,最低值为0.014,并且波动较为剧烈,说明京津冀金融创新系统的这种协同关系并不是很稳定。

图2 京津冀金融创新系统协同度DNS( 2006—2013年)

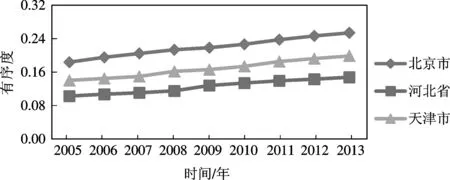

6. 京津冀区域金融创新系统各层面有序度趋势及成因

图3 京津冀金融发展基础有序度( 2005—2013 年)

由图3可看出,2005—2009年间北京市金融发展基础较为缓慢,随着金融业固定资产投资额大幅提升,金融发展水平迅速提升,2012年出现小幅下降也主要受固定资产投资比重下降影响。2009年之前,天津市金融发展水平低于河北省,2010年基本与之齐平,2011年随着金融业固定资产投资比重加大,尽管金融从业比重在下降,但总体发展水平超过了河北省。河北省金融发展水平上升不太明显,甚至在2011年和2012年出现了下降,一方面由于金融业固定资产投资比重增长缓慢,另一方面由于金融业从业人员比重自2011年出现明显的下降。

由图4可看出,2005—2013年间北京市金融创新效应波动较大,而天津市与河北省较为平稳。2006年北京市受保险市场影响较明显,之后受金融后台服务支持体系建设及支持科技金融创新等发展,使金融业迅速提升。2011年北京市再次受证券市场与保险业中寿险发展萎靡的冲击出现下滑。随着“新三板”落户和证券市场改革等,带动金融业稳步回升。天津市随着2007年农村金融组织创新试点的开展,金融发展迅速提升,但受2008年金融危机的影响,出现小幅下降。然而,随着天津市股权交易所、渤海商品交易所成立及融资租赁集聚区形成等,天津市金融创新效应逐渐提升,但发展速度较缓慢。2009年,河北省开展推动企业直接融资、推进商业汇票业务等,金融创新效应有了显著提升。但2010年后金融创新力度与效果不明显,金融创新效应提升较为缓慢。

图4 京津冀金融创新效应有序度( 2005—2013 年)

图5 京津冀金融创新效率有序度( 2005—2013 年)

由图5可以看出,北京市金融创新效率除2011年外,其余年份均处于较高水平。2005年以来,天津市金融创新效率呈现快速提升势头,2007年以后均保持较高的效率水平。2005—2010年期间,河北省金融创新效率一直较低,没有表现出提升态势。2011年以来,金融机构改革及创新逐步取得明显成效,增长趋势逐渐显现。

由图6可以看出,北京市的金融生态环境较好,其次是天津市和河北省。一方面受地区经济发展水平影响,另一方面还受到地区金融文化环境和社会信用水平等的影响。在金融文化建设方面,北京市和天津市一方面通过争取较多的、关键性试点政策,构建多层次金融服务体系,提升金融文化建设水平。另一方面通过开展大型活动或金融论坛等方式影响地区金融文化水平。社会信用水平建设方面,北京市和天津市率先制定信用体系建设方案,而河北省则相对发展较慢[21]。

图6 京津冀金融生态环境有序度( 2005—2013 年)

三、 结 语

通过实证研究发现,京津冀各地区经济发展相对独立性强,地区之间发展不均衡,金融发展水平差距较大,相互间联系也不紧密。京津冀要想实现金融协同创新,应当基于经济与金融发展的实际情况,在区域金融整体性框架下,明确各地区的功能定位[22]。

在京津冀金融协同发展中,北京市应主动发挥区域金融中心的辐射功能,带动天津市和河北省实现共同发展。天津市作为金融创新运营示范区和改革先行示范区,应吸取国内外地区先进理念与经验,利用其先试先行的政策优势,为京津冀金融协同创新提供动力。如作为国家金融改革创新基地的滨海新区在以融资租赁为核心基础上,应进一步推进保险、证券、信托等行业间融合与协同发展。河北省作为天津市“全国金融改革创新基地”和北京市“国际金融中心城市”建设的腹地,要注重自身经济发展的特色,提升金融生态环境建设,探索适合自身发展的新型金融组织及金融创新产品,提高金融创新效率。

[1] 金 碚. 新常态下的区域经济发展战略思维[J]. 区域经济评论,2015(3):5-10.

[2] 刘英奎. 新常态下区域经济发展的新特点[J]. 区域经济评论,2015(2):65-67.

[3] 王金杰,周立群. 新常态下区域协同发展的取向和路径:以京津冀的探索和实践为例[J]. 江海学刊,2015(4):73-79.

[4] 高建昆,程恩富. 引领经济新常态的九大举措[J]. 经济纵横,2015(10):17-22.

[5] 王志宝,孙铁山,李国平.区域协同创新研究进展与展望[J]. 软科学,2013(1):1-4.

[6] Freeman C, Soete L. Developing science, technology and innovation indicators: What we can learn from the past[J].ResearchPolicy, 2009, 38(4):583-589.

[7] Asheim B T, Coenen L. Knowledge bases and regional innovation systems: Comparing nordic clusters[J].ResearchPolicy, 2005, 34(8):1173-1190.

[8] Jaffe A B, Trajtenberg M, Henderson R. Geographic localization of knowledge spillovers as evidenced by patent citations[J].QuarterlyJournalofEconomics, 1993, 108(3):577-598.

[9] Philip Cooke, Gerd Schienstock. Structural competitiveness and learning regions[J].EnterpriseandInnovationManagementStudies, 2000, 1(3):265-280.

[10] 尹 彦. 基于粗糙集和Choquet积分的区域协同创新能力评价[J]. 统计与决策,2015(16):39-42.

[11] 解学梅. 都市圈协同创新机理研究:基于协同学的区域创新观[J]. 科学技术哲学研究,2011(1):95-99.

[12] 李俊华,王耀德,程月明. 区域创新网络中协同创新的运行机理研究[J]. 科技进步与对策,2012(13):32-36.

[13] 鲍 丹. 金融创新的协同机制及实现过程[J].财经问题研究, 2008(1):57-60.

[14] 潘锡杨,李建清. 区域协同创新的“火箭模型”及其机理研究[J]. 科技进步与对策,2014(15):30-34.

[15] 孙可娜. 京津冀区域金融一体化协同发展的思考:兼论滨海新区金融创新发展的市场空间[J]. 城市,2015(3):10-13.

[16] 王 琰. 京津冀区域金融协同发展的构想与建议[J]. 华北金融,2014(7):44-47.

[17] 孟庆松,韩文秀. 复合系统协调度模型研究[J].天津大学学报:社会科学版,2000(4): 444-446.

[18] Laeven L, Levine R, Michalopoulos S. Financial innovation and endogenous growth[J].JournalofFinancialIntermediation, 2009, 24(1):1-24.

[19] 李媛媛,金 浩. 金融创新、技术进步与产业结构调整[J].天津大学学报:社会科学版,2013(6):497-501.

[20] 李媛媛,金 浩,张玉苗.金融创新与产业结构调整:理论与实证[J].经济问题探索,2015(3) :140-147.

[21] 中国人民银行货币政策分析小组.中国金融运行报告(2005—2013)[R].北京:中国人民银行,2013.

[22] 安虎森,彭桂娥. 区域金融一体化战略研究[J].天津社会科学,2008(6): 65-71.

Measurement and Analysis of Regional Financial Synergy Innovation—A Case Study of Beijing, Tianjin and Hebei

Zhou Haipeng, Li Yuanyuan

(School of Economics and Management, Hebei University of Technology, Tianjin 300130, China)

In the new normal, new situation and new requirements of economic development, promoting regional financial cooperative innovation and development helps to strengthen financial cooperation, deepen economic development, enhance regional competitiveness, and build a new pattern of regional development. Taking Beijing, Tianjin and Hebei Province for example, the coordination degree of the financial innovation system from 2006 to 2013 is evaluated. The empirical results show that, the system is in a coordinated development status except in 2006 and 2011, but the degree of coordination is relatively low and unstable, which indicates that the collaborative relationship of financial innovation system among Beijing, Tianjin and Hebei is not stable. Based on this, from the aspects of financial development, financial innovation efficiency, effect of financial innovation and financial ecological environment, the trend and the causes of order in Beijing, Tianjin and Hebei are discussed to enhance the level of financial development, deepen the coordinated development of regional economy and build a new pattern of regional development.

regional financial collaborative innovation; financial innovation; composite system coordination degree

2015-10-23.

国家软科学基金资助项目(2013GXS4D103);河北省科技厅软科学基金资助项目(14455305D);河北省社会科学规划基金资助项目(HB15YJ095);河北省社会科学规划基金资助项目(HB15YJ096);河北省科技厅软科学基金资助项目(164576490).

周海鹏(1972— ),男,博士研究生.

李媛媛,yuan_dream@163.com.

F832

: A

: 1008-4339(2016)03-237-06