管理层权力与管理者激励的研究:一个文献综述

2016-12-17毛梅赵建梅

毛梅+赵建梅

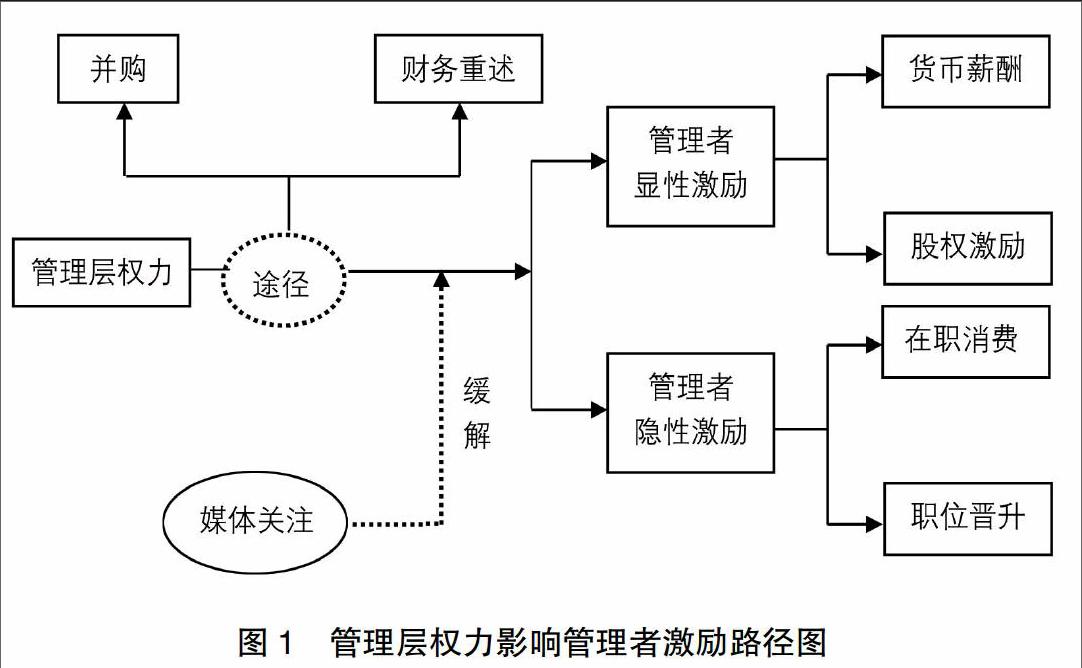

【摘 要】 管理层权力理论已经成为国内外解释管理者各种激励形式的基础理论。文章将管理者的激励形式分为显性激励(货币薪酬、股票期权)和隐性激励(在职消费、职位晋升),梳理了目前关于管理层权力影响管理者各种激励形式的相关文献。在此基础上,就媒体关注管理层权力对于管理者激励影响作用的调节效应,以及管理层权力影响管理者激励路径(并购、财务重述)的相关文献进行了整理。

【关键词】 管理层权力; 高管薪酬; 管理者激励

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2016)22-0018-06

一、引言

对于管理者激励的研究最早的理论依据是委托代理理论,该理论认为管理者激励计划是缓解股东和经营管理者之间利益冲突的有效方式。而后衍生出的最优契约理论从管理者公平偏好的角度出发认为董事会能够有效监督管理者制定出最优薪酬契约设计,实现管理者和股东利益的同时最大化。管理层权力理论的提出者Bebchuk和Fried认为,管理层权力的存在使得管理层通过影响董事会成员的聘任,使董事会形同虚设,起不到应有的监督作用,从而达到影响自身薪酬水平的目的,同时隐性租金的存在会对管理层激励契约的结构造成影响。20世纪90年代以后,管理者激励的方式逐渐丰富和多元化,管理者不再仅仅关注自身货币薪酬水平,股权激励以及在职消费和职位晋升等隐性收益成为管理者追求的目标。为了缓解社会舆论和政治管制的压力,管理者通常通过并购、财务重述等途径使自身私有收益合法化,但媒体关注等外部监督增加了信息透明度,管理者运用权力提高收益和自定薪酬结构的行为得到了缓解。管理层权力影响管理者激励的路径如图1所示。

二、管理层权力和管理者激励研究的理论基础

(一)管理者激励的理论基础

亚当斯密在《国富论》中指出:当公司的所有者和管理者相分离时,管理者和所有者之间存在潜在的利益冲突。后来的委托代理理论指出,代理冲突带来了管理者的逆向选择和道德风险问题,因而必须设置一个恰当的机制以激励和约束经理人员(Coase,1937;Jensen and Meckling,1976;Fama and Jensen,1983)[ 1-3 ]。包括薪酬在内的与公司业绩相挂钩的管理者激励计划被认为是缓解股东与管理层之间利益冲突、降低代理成本的有效途径。最优契约理论指出,股东可以通过和经理人签订最优或次优薪酬激励合同促使经理人和股东的利益达到一致,从而减少代理问题。在最优契约理论观点下,董事会作为股东的代表能够按照股东价值最大化原则设计薪酬方案,达到股东与管理者之间最优契约的目的。然而,20世纪90年代发生在西方国家的“肥猫”事件,击碎了人们关于高额薪酬与绩效关系的幻想。随后,大量的实证研究结果证实,管理层薪酬与公司业绩敏感性没有达到理论预期,企业经营者报酬中甚至只有不到5%的成分可用公司经营绩效来解释(Tosi et al.,2000)[ 4 ]。显然,外部市场对管理者的约束作用是有限的,董事会也没有制定出保护股东利益的薪酬政策。经理货币薪酬的“过度支付”(Cyert et al.,2002)[ 5 ],以及伴生于股权激励的盈余管理行为等,反倒成为代理问题的一部分。因此,一些学者开始从管理者权力出发对管理者薪酬的相关问题作出解释。他们指出,董事会之所有没有起到应有的作用,是因为管理者可以通过影响董事会的决策从而使董事会或薪酬委员会制定出有利于自己(管理者)的薪酬(Bechuk and Fried,2003)[ 6 ],这种影响董事会薪酬决策的能力就是管理层权力。在管理层权力的影响下,薪酬设计者也倾向于投高管所好,通过薪酬设计使高管延期获得高额回报(如养老金计划),从而令高管避免了市场对其不当薪酬的关注和惩罚。

(二)管理层权力理论的提出

关于管理层权力的定义,March(1966)[ 7 ]将其描述为“压制不一致意见的能力”(权小锋等,2010)[ 8 ]。March避开了权力的构成属性和权限范围等具体内容,从管理者与其“反对者”之间的博弈关系来解释管理层权力。权力的根本就是要借助权力赋予的能力达成目标,当管理者战胜了“反对者”(压制了不同意见)就具有了执行自身意愿的能力从而得以实现某种目标。以董事会为核心的公司治理机制天然是为监督和约束管理者产生的。董事会在设置经营者报酬机制和监督经营者的管理活动时起着重要的作用(Finkelstein and Hambrick,1996)[ 9 ]。当董事会较弱时,管理层在与监督者之间的博弈中处于优势,使得管理层可以超过权限范围影响公司决策,以实现自身的利益目标。所以管理层权力理论被正式提出时是将管理层对董事会决策的影响能力作为管理层权力的内涵。

较早将管理层权力与高管薪酬制定联系起来的是Boyd,他发现当董事会的控制能力越弱时管理层权力越大,此时高管薪酬水平也就越高。企业中存在高管操控董事提名和选聘过程,甚至决定董事任免的现象。由于董事会的成员通常由高管提名,因此董事决策往往会投高管所好,出现高管薪酬即便在企业经营业绩较差的情况下依然很高的现象(Core,1999)[ 10 ]。基于以上关于董事会和管理者薪酬的研究,Bebchuk,Fried and Walker于2003年正式提出了管理层权力理论,他们将企业治理弱势状态下的董事会决策时受到的来自于管理者的影响界定为管理层权力。所谓管理层权力就是高管影响董事会或者薪酬委员会薪酬制定的能力,当董事会不能对高管薪酬的契约进行有效控制的时候,高管就很有可能利用自身的权力进行寻租。当管理层寻租的能力相对较大时,高管薪酬水平通常较高,但与公司绩效的敏感性较低。继Bebchuk和Fried之后,越来越多的学者开始基于管理层权力来解释薪酬现象并开展管理者激励的研究。

在管理层权力与管理者激励研究中,存在两个关键性问题,一个是管理层权力的衡量,一个是管理者激励的方式。管理层权力的衡量方法为管理层权力变量的指标选取提供了基本依据;管理者激励方式的划分,使人们关于管理层权力和管理者激励的研究得以细化和深入。

(三)管理层权力的衡量

Fimkelstein(1992)[ 11 ]按照权力来源的不同将管理层权力划分为结构性权力、专家权力、所有权权力和声望权力四种类型。虽然后来关于管理层权力的研究多是基于这四个维度来选取指标,但是学者们所选用的具体指标呈现多样化的特征。不同的学者所使用的高管权力测量指标存在显著的差异,甚至同一个学者在不同的研究中所使用的指标往往也不相同(李胜楠、牛建波,2014)[ 12 ]。这说明目前关于管理层权力的衡量在原有基础上已有发展,但还存在较大的分歧。

国外学者对于管理层权力的衡量基本是在Finkelstein的四维度模型基础上发展而来的。Bertrand和Mullainathan(2001)[ 13 ]采用股权分散度、总经理任职年限、董事会规模和独立董事比例这四个指标来衡量管理层权力。基于弱化的公司治理会提升管理层权力寻租空间的观点,Hu和Kumar(2004)[ 14 ]增加了董事长与总经理是否两职兼任、高管中是否存在大股东、高管是否在两年内退休等指标来综合衡量管理层权力。Bebchuk和Cremers(2010)[ 15 ]在衡量管理层权力时相较之前的研究有了突破性的进展,他们将管理层权力与管理者激励相结合,创造性地引用了总经理在前五位高管薪酬总额中所占的比例这一指标,用高管薪酬反过来衡量管理层权力。

国内的相关研究中,卢锐和魏明海(2008)[ 16 ]、吕长江和赵宇恒(2008)[ 17 ]以两职兼任、股权集中度、高管任职年限、独立董事比例这四个指标来衡量管理层权力。针对我国国有企业最终控制人的性质以及高管政治联系等特殊背景,纳超洪(2009)[ 18 ]、方军雄(2009)[ 19 ]等从公司股权特征和董事会特征的视角来衡量国有企业的管理层权力,引入了最终控制人性质、控股比例、是否设立薪酬委员会等指标。而代彬和刘星等(2011)[ 20 ]在衡量管理层权力时,选取的指标最为全面和综合,从以下八个方面来刻画高管权力的大小:管理层结构权力、高管是否持股、董事会规模、独立董事与上市公司工作地点一致性、高管任职年限、高管是否在其他公司兼职、高管是否具有较高的职称和学历背景、高管政治联系。权小锋(2010)除引用两职兼任等指标以外,还创造性地引用国企金字塔控制链条的长度,链条越长则管理层的权力越大。

(四)管理者激励方式

管理者激励方式,按照激励契约的性质可以分为显性契约激励和隐性契约激励。显性契约指具有成文的契约条款、基于客观绩效评价标准的契约,具有强制性和法律效力;隐性契约由于未形成成文的条款而不具有第三方可验证性,是基于主观绩效评价指标来激励代理人,通过惯例、信用而不是外部强制来执行(李敬湘、张衔,2009)[ 21 ]。隐性契约由于自身的特性难以有效保护交易双方的权益,为管理者实施机会主义行为获取投机收益提供了便利。显性契约激励主要指货币薪酬激励和股票期权激励,而管理层隐性契约激励报酬则指的是因职务消费、职位晋升以及社会声誉和政治关系等带来的控制权收益(徐细雄,2012)[ 22 ]。

本文将管理者激励方式划分为显性激励(表现为高管货币薪酬水平和股权激励)和隐性激励(表现为高管在职消费和职位晋升),就管理层权力对管理者各种激励方式影响效应的相关文献进行分类梳理。

三、管理层权力与管理者显性激励

(一)管理层权力与管理者货币薪酬水平研究

早期关于高管薪酬的研究基本都只是针对高管货币性工资的研究,不包括其他福利,主要以上市公司年报公布的年度报酬为依据,即便不同学者衡量管理层权力的指标略有不同,但是都得出了一致的结论:管理者货币薪酬水平随管理层权力的增大而有所提升。Core et al.(1999)[ 23 ]研究发现当公司董事会规模较大、外部独立董事多由高管任命,同时外部独立董事任职的公司个数超过三个时高管的货币薪酬水平较高。因为当董事会规模较大时,董事难以达成一致意见对高管的薪酬契约提出质疑和反对;那些由高管介绍进企业的独立董事在做决策时会倾向于保护高管的权益;而当董事任职的公司较多时则会分散他们的注意力,从而影响他们的决策效果。以上三个状况都降低了董事会对高管的监督和约束能力,间接增强了高管权力,从而出现了高管货币薪酬较高的现象。两职合一增加了管理层权力,Cyert,Kang and Kumar(2002)得出结论:董事长与总经理两职合一时,高管货币薪酬水平会高出20%~40%。Eriksson(2005)[ 24 ]研究发现管理层权力变量与高管薪酬水平有显著的正向相关性,验证了管理层权力理论关于管理层权力是薪酬契约设计的重要影响因素的观点。

随着国外逐渐采用管理层权力理论来解释高管薪酬现象,国内学者从2005年开始将这一理论结合我国国情来解释上市公司高管薪酬契约的问题,尤其是国企高管薪酬普遍过高的现象。张必武和石金涛(2005)[ 25 ]从董事会特征的角度研究了管理层权力对高管薪酬水平的影响,发现董事会在受管理层控制的前提下几乎起不到任何的监督作用,这种监督缺失为高管决定自己的薪酬提供了便利条件。管理层权力在一定程度上成为了管理层寻租并创造虚假业绩的诱因。熊风华和彭钰(2012)[ 26 ]针对管理层权力对高管薪酬和薪酬业绩敏感性的影响展开研究,发现管理层权力对高管薪酬水平具有正向影响作用,同时管理层权力大的公司高管薪酬与业绩的敏感性较低,进一步支持了管理层权力理论。

(二)管理层权力与管理者股权激励研究

在设计薪酬契约时,管理层不仅要满足政府出台的关于薪酬披露的相关政策要求,而且还要尽可能减轻股东对于管理层较高薪酬可能产生的愤怒。股票期权计划被认为是平抑外部投资者愤怒情绪,同时又可以顺理成章地打着提高激励效果的名义来提高自身薪酬水平的有效方式。同货币薪酬一样,高管所获得的股票期权这种非货币薪酬水平也会受到管理层权力的影响。Cyert、Kang and Kumar等(2002)通过实证研究发现,管理层持股比例与外部大股东持股比例和机构投资者的集中程度呈负相关关系。Benz、Kucher and Stutzer(2001)[ 27 ]得出结论,管理层所持的股票期权比例会随着股权集中程度的升高而相应下降。

我国于2006年后股权激励计划才被逐渐应用并推广,从一些学者的研究成果不难发现,虽然我国上市公司股权激励计划的实施将管理层的薪酬同公司的业绩紧密结合,提高了薪酬与业绩的敏感性,但是同时也为管理层利用其进行最大化自己私利的机会主义行为提供了便利条件。较小的独立董事比例更有可能激发公司管理层通过影响董事会制定出自利性的股权激励方案(卢锐,2008)[ 28 ]。吕长江等(2009)[ 29 ]创造性地将我国实施了股权激励计划的上市公司分为福利性公司和激励性公司两类,发现股权激励计划在管理层权力的作用下呈现出福利效应,成为管理层谋求福利的手段。实施股权激励计划的公司管理层行权后公司的业绩大幅下降(苏冬蔚、林大庞,2010)[ 30 ],说明管理层股权和期权的增多与公司的业绩状况并不相符,证实了股权激励计划的实施并没有激励管理层以股东利益最大化为己任,反而刺激了其谋求私利的机会主义行为。在管理层权力较大的公司,管理层会利用手中的权力设计出对己有利的股权激励方案(王烨等,2012)[ 31 ]。

四、管理层权力与管理者隐性激励

(一)管理层权力与管理者在职消费研究

国外的相关研究中,Rajan和Wulf(2006)[ 32 ]以为高级管理人员配备专人专用私人飞机的237家公司为样本进行深入研究,发现这些公司以在职消费名义用公司资金为高管配飞机行为的目的在于提高管理层的工作效率,更好地为公司创造价值服务,属于合理的在职消费。而Yermack(2005)[ 33 ]针对这一问题进行的研究却得出不同的结论,这些私人飞机的使用与高管任职年限、高管学历以及高管年龄这些个人特质变量呈显著的相关关系,这说明在职消费可能被管理层滥用,以满足其个人需要。

国内对于在职消费问题的研究主要针对国有上市公司。卢锐(2007,2008)证实了管理层权力与管理层在职消费之间存在正相关关系,管理层权力大的公司其管理层在职消费数额越大,但业绩并不相应更好。管理层权力较大的国企和央企尤其偏好诸如在职消费等隐性私有收益(权小锋等,2010)。杨蓉(2011)[ 34 ]对高管控制下的在职消费对货币薪酬的替代效应进行研究,发现管理层权力较大的垄断行业上市公司,管理层在职消费的增加会带动货币薪酬也相应增多。

(二)管理层权力与管理者职位晋升研究

在高管晋升机制的研究中,职位晋升不仅指公司内部职位由低级到高级的晋升,还包括企业高管“旋转门”式的政治晋升,即高管升任为国家政府部门的高级官员(杨瑞龙等,2013)[ 35 ]。政治晋升的激励形式在央企中表现尤为突出,甚至有研究(郑志刚,2012)[ 36 ]表明央企高管出于对政治职业生涯的追求,其对政治晋升的偏好程度要强于货币薪酬,公司高管的职位只不过是他们成为更高级别政府部门领导人的跳板。即便是在公司内部层级的职位晋升,对于高管来讲依然极具诱惑力。因为高职位不仅能带来较高的声誉和地位,而且自身权力也会随着职位的晋升而有所提高,带来更高的货币薪酬和在职消费。吕长江等(2008)经过研究证实管理层权力大的管理者可以凭借权力通过职位晋升为自己争取权力收益,而权力薄弱的管理者则只能选择货币性补偿,通过虚构利润的方式来提升收益水平。这说明,管理层权力的大小可以影响货币薪酬和职位晋升所带来的控制权收益之间的替代关系。王曾等(2014)[ 37 ]突破了“显性—隐性”激励机制的研究范式,而从“隐性—隐性”激励的角度考察各个隐性激励机制之间的替代关系,发现在职消费和职位晋升之间存在非对称的替代效应,即获得职位晋升的高管,其在职消费行为会随着职位的晋升而暂时出现收敛现象。但是,有的研究者却持相反的观点。傅颀和汪祥耀(2013)[ 38 ]认为管理层权力大的企业高管更倾向于通过在职消费去讨好自己的上级或者公司最高的管理者,目的在于从权力和租金的分配中获取更大的份额。究其原因在于管理层权力大的企业高层管理者通常并不是公司业绩的忠实追求者,因此其他的管理者也不会以提升公司的业绩为己任而去追求职位上的晋升。

五、管理层权力影响管理者激励的途径

通过上面的文献梳理,可以肯定管理层权力能够影响管理者激励(显性和隐性),但是管理层是通过哪些途径和操控性行为来影响激励契约进而提升私有收益的呢?很多文献以此作为研究的切入点,发现管理者可以通过并购、财务重述等基于管理者自利动机来实现提高收益的目的。

(一)并购与管理层薪酬问题述评

Jensen and Mecking(1976)提出高管会出于自我私利的目的来推动并购的发生。Grinstein and Hribar(2004)[ 39 ]对管理层的并购动机进行研究,发现管理层的权力越大,就越有可能推动大规模的并购以求获得高额的并购奖金。因为公司规模的扩大会给管理层带来规模收益,因此高管乐于促成并购行为以实现私有收益的增多。

在国内的研究文献中,纳超洪(2009)发现并购是管理层利用权力提高薪酬的一个有效途径。胡煜熙(2013)[ 40 ]将发生并购的公司与没发生并购的公司进行对比,发现在管理层权力影响下,并购行为与高管薪酬呈显著正相关关系,同时相较于没有发生并购行为的公司,管理层权力在并购公司中对高管薪酬的影响作用更大。傅颀等(2014)[ 41 ]探究了不同产权性质公司管理层权力对并购行为的作用机制,发现国有控股公司比民营控股公司的管理层更有可能推动大规模的并购活动以扩大公司规模进而提升自身薪酬水平。

(二)财务重述与管理层薪酬问题述评

关于财务重述和管理层薪酬之间关系的研究,大多将着眼点放在基于薪酬契约的股权和期权的收益上。Hemang Desai et al.(2006)[ 42 ]和Jap Efendi(2007)[ 43 ]通过研究都证实了薪酬激励中的股权激励是高管采用财务重述方式进行盈余管理的动机。管理层薪酬激励和公司业绩压力成为了高管促成财务重述发生的动机,如此给管理层带来的好处是公司发生财务重述以后高管接受的股票期权薪酬比例提高,即高管通过操纵财务报告来提高薪酬。Burns(2006)[ 44 ]从管理层持股比例角度进行研究,发现较高的管理层持股比例(较大的管理层权力)会激发管理层的投机行为,其会通过财务重述提高薪酬。国内学者马晨、张俊瑞(2012)[ 45 ]提出了管理层持股的堑壕效应,即当管理层持股比例较高时,会出于自利的目的投机性地操纵会计报表,导致财务重述的发生。他们还指出,这种堑壕效应在两职合一的公司中体现更明显。而根据管理层权力理论,管理层较高的持股比例和两职合一皆是管理层权力较高的表现。杨蓉(2011)在管理层权力理论的基础上提出了高管控制论,考察了管理层以财务重述为途径提高薪酬的可能性,发现高管在控制权的作用下会通过财务重述的途径来影响自身薪酬水平。

六、媒体关注对于管理层权力与管理者激励之间关系的调节效应

新闻媒体与我们的日常生活息息相关,媒体将信息清晰明了地传递出来,缓解了市场中的信息不对称,同时还能对社会各方起到很好的监督约束作用。上市公司高管“天价薪酬”和“零薪酬”等现象一直是社会大众热议的话题,同时也是新闻媒体关注的焦点所在。已有很多文献表明,新闻媒体的报道尤其是负面报道可以在一定程度上对高管薪酬发挥监督职能(杨德明、赵璨,2012)[ 46 ]。Kuhnen and Niessen(2009)[ 47 ]、李培功等(2013)[ 48 ]研究发现媒体发布了有关高管薪酬的负面报道以后,公司高管会迫于舆论的压力调整薪酬契约。刘琴(2013)[ 49 ]考察了媒体关注对管理层权力与高管薪酬之间关系的调节效应,发现较高的媒体关注度会削弱高管权力对高管薪酬的影响。而张玮倩等(2015)[ 50 ]分别考察了媒体关注对高管显性激励和隐性激励的影响,发现媒体负面报道会促使高管货币性薪酬下降、在职消费上升,而对高管持股没有显著影响,同时货币性薪酬和在职消费的总和不降反升,因此得出结论:在媒体关注的情形下,管理层权力对高管薪酬依然发挥作用,高管会利用自身的权力寻求薪酬替代以保证自身可观的薪酬总和。

七、结论与启示

通过回顾国内外的文献可以发现,目前关于管理层权力和高管薪酬激励的相关研究较多集中在显性激励层面,而对于在职消费和职位晋升等隐性激励的研究还处于起步阶段,研究不够充分。未来的研究可以从以下方面着手:

(1)深入研究管理层权力对在职消费和职位晋升等隐性激励机制的影响,以及在管理层权力的作用下各种激励形式的替代关系;(2)对于高管隐性激励形式,要进一步拓展研究高管的名誉、地位等,尤其是央企高管获得政治晋升后得到的“灰色收入”;(3)针对媒体关注于管理层权力对高管薪酬激励的调节效应,研究还可以从如何加强媒体关注的监督作用展开,以及探讨如何整合发挥媒体关注、政府干预、法律约束等多方的监督作用。

【参考文献】

[1] COASE R. The nature of the firm[J].Economics,1937(4):386-405.

[2] JENSEN M C,MECKLING W H.Theory of the firm:managerial behavior,agency costs and ownership structure[J].Journal of Financial Economics,1976(3):305-360.

[3] FAMA E, JENSEN M. Separation of ownership and control[J]. Journal of Laws and Economics,1983(26):301-325.

[4] TOSI H, WEMER S,KATZ J, et al.How much does performance matter?A meta-analysis of executive compensation studies[J]. Journal of Management,2000(2):302-339.

[5] CYERT R M, KANG S H, KUMAR P. Corporate governance, takeovers, and top-management compensation: theory and evidence[J]. Management Science,2002,48(4):453-469.

[6] BEBCHUK L A,FRIED J M. Executive compensation as an agency problem[J]. Journal of Economic Perspectives,2003,17(3):71-92.

[7] MARCH J. The power of power, in d. easton(ed.), varieties of political theory,englewood Cliffs:Prentice-Hall,1966.

[8] 权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):73-87.

[9] FINKELSTEIN S, HAMBRICK D. Strategic leadership: top executives and their effect on oyganization[M].West Pub Co,1996.

[10] CORE J E, HOLTHAUSEN R W, LARCKER D F. Corporate governance, chief executive officer compensation, and firm performance[J]. Journal of Financial Economics,1999,51(3):371-406.

[11] FIMKELSTEIN S. Power in top management teams: dimensions, measurement, and validation[J]. Academy of Management Journal,1992,35(3):505-538.

[12] 李胜楠,牛建波.高管权力研究的述评与基本框架构建[J].外国经济与管理,2014(7):3-13.

[13] BERTRAND M,MULLAINATHAN S.Do people mean what they say?Implications for subjective survey data[J]. American Economic Review,2001(2):67-72.

[14] HU A,KUMAR P.Managerial entrenchment and pay out policy[J]. Journal of Financial and Quantitative Analysis,2004(4):759-790.

[15] BEBCHUK L A,CREMERS M,et al.The CEO pay slice[Z].Working Paper,2010.

[16] 卢锐,魏明海.薪酬制定的管理层权力理论进展[J].经济管理,2008(1):90-93.

[17] 吕长江,赵宇恒.国有企业管理者激励效应研究:基于管理者权力的解释[J].管理世界,2008(11):99-109.

[18] 纳超洪.管理权力、自由量裁性投资与高管薪酬:基于中国上市公司的实证研究[D].广州:暨南大学,2009.

[19] 方军雄.我国上市公司高管的薪酬存在粘性吗?[J].经济研究,2009(3):110-124.

[20] 代彬,刘星,郝颖.高管权力、薪酬契约与国企改革:来自国有上市公司的实证研究[J].当代经济科学,2011(33):90-98.

[21] 李敬湘,张衔.国有企业高管激励中的契约选择:隐性契约与显性契约[J].云南社会科学,2009(4):121-124.

[22] 徐细雄.晋升与薪酬的治理效应:产权性质的影响[J].经济科学,2012(2):102-116.

[23] CORE J E,HOLTHAUSEN R W, LARCKER D F. Corporate governance, chief executive officer compensation, and firm performance[J]. Journal of Financial Economics,1999,51(3):371-406.

[24] ERIKSSON T. The managerial power impact on compensation-some further evidence[J]. Corporate Ownership and Control,2005(2):87-93.

[25] 张必武,石金涛.董事会特征、高管薪酬与薪绩敏感性:中国上市公司的经验分析[J].管理科学,2005(4):32-39.

[26] 熊风华,彭钰.高管权力对高管薪酬的影响研究[J].财经问题研究,2012(10):123-128.

[27] BENZ M,KUCHER M,STUTZER A.Stock options:the managers blessing:institutional restrictions and executive compensation[Z].University of Zurich Working Paper,2001.

[28] 卢锐.管理层权力、薪酬与业绩敏感性分析:来自中国上市公司的经验证据[J].当代财经,2008(7):107-112.

[29] 吕长江,郑慧莲,严明珠,等.上市公司股权激励制度设计:是激励还是福利?[J].管理世界,2009(9):133-188.

[30] 苏冬蔚,林大庞.股权激励、盈余管理与公司治理[J].经济研究,2010(11):88-100.

[31] 王烨,叶玲,盛明泉.管理层权力、机会主义动机与股权激励计划设计[J].会计研究,2012(10):35-41.

[32] RAJAN R G, WULF J. Are perks purely managerial excess?[J].Journal of Financial Economics,2006,79(1):1-33.

[33] YERMACK D. Flights of fancy: corporate jets, CEO perquisites and inferior shareholder returns[Z].Working Paper,2005.

[34] 杨蓉.高管控制下的财务重述与高管薪酬关系研究[J].证券市场导报,2011(1):31-37.

[35] 杨瑞龙,王元,聂辉华.“准官员”的晋升机制:来自中国央企的证据[J].管理世界,2013(3):23-33.

[36] 郑志刚.经理人超额薪酬和公司治理:一个文献综述[J].金融评论,2012(1):103-126.

[37] 王曾,符国群,黄丹阳,等.国有企业CEO“政治晋升”与“在职消费”关系研究[J].管理世界,2014(5):157-171.

[38] 傅颀,汪祥耀.所有权性质、高管货币薪酬与在职消费:基于管理层权力的视角[J].中国工业经济,2013(12):104-116.

[39] GRINSTEIN Y, HRIBAR P. CEO compensation and incentives: evidence from M&A bonuses[J]. Journal of Financial Economics,2004,73(1):119-143.

[40] 胡煜熙.管理层权力与高管薪酬的实证研究:基于我国国有控股上市公司的分析[D].南昌:江西财经大学硕士学位论文,2013.

[41] 傅颀,汪祥耀,路军.管理层权力、高管薪酬变动与公司并购行为分析[J].会计研究,2014(11):30-37.

[42] DESAI H, HOGAN C E,WILKINS M S.The reputational penalty for aggressive accounting:earnings restatements and management turnover[J].The Accounting Review,2006,81(1):83-112.

[43] EFENDI J,SRIVASTAVA A,SWANSON E P.Why do corporate managers misstate financial statements?The role of option compensation and other factors[J]. Journal of Financial Economics,2007,85(3):667-708.

[44] BURNS N,KEDIA S.The impact of performance-based compensation on misreporting[J]. Journal of Financial Economics,2006,79(1):35-67.

[45] 马晨,张俊瑞.管理层持股、领导权结构与财务重述[J].南开管理评论,2012(2):143-160.

[46] 杨德明,赵璨.媒体监督、媒体治理与高管薪酬[J].经济研究,2012(6):116-126.

[47] KUHNEN C M, NIESSEN A. Is executive compensation shaped by public attitudes?[Z].Working Paper,2009.

[48] 李培功,沈艺峰.经理薪酬、轰动报道与媒体的公司治理作用[J].管理科学学报,2013(10):63-80.

[49] 刘琴.媒体关注下国企高管权力对高管薪酬的影响研究[D].成都:西南财经大学,2013.

[50] 张玮倩,曲延英,郑迎飞.媒体负面报道能有效监督高管薪酬吗:基于薪酬替代视角的实证分析[J].山西财经大学学报,2015(6):69-81.