欧盟2015年铀市场概况

2016-12-16伍浩松

欧盟2015年铀市场概况

【本刊2016年10月综合报道】 欧盟各国通过签署《欧洲原子能共同体(Euratom)条约》在欧盟内部建立统一的核市场,并为此建立一个国际组织即欧洲原子能共同体供应局(Euratom Supply Agency)来确保各国在平等的基础上获得核材料。2015年欧盟共有28个成员国。在下文中,EU-28是指欧盟的28个成员国。截至2015年12月31日,共有14个欧盟成员国运营着128台商业核电机组,总净装机容量119 GWe(详见表1)。此外,在法国、斯洛伐克和芬兰还有4台核电机组在建。

表1 2015年12月31日时欧盟各国核电机组的分布

欧洲原子能共同体供应局每年都在其网站上公布上一年度欧盟铀市场报告。该局2016年7月公布了最新报告——《2015年度报告》,介绍了欧盟2015年铀市场概况。

装入反应堆的燃料

2015年,EU-28共将2230 tU新燃料装入反应堆。在生产这些新燃料时,使用了1.6235万tU天然铀和303 tU堆后铀(即通过后处理从乏燃料中提取的铀)以及1.1851万tSWU浓缩服务。这批燃料的铀-235平均丰度为3.82%,大部分燃料的丰度为3.04%~4.61%。浓缩尾料的平均丰度为0.24%,大部分尾料的丰度为0.23%~0.26%。

2015年,德国、法国和荷兰的多台核电机组装填了总计10.78 tPu的混合氧化物(MOX)燃料,比2014年(11.603 tPu)减少7%。这些MOX燃料的使用节约了1050 tU天然铀和742 tSWU浓缩服务。

如果将装入反应堆的各种燃料(包括天然铀进料、堆后铀和MOX燃料)均计算在内,EU-28在2015年对天然铀的总需求为1.7588万tU。欧盟的天然铀产能约为400 tU/a。这一产能加上堆后铀和MOX燃料提供的铀数量,相当于EU-28 2015年天然铀需求量的10%(详见表2)。

表2 欧盟2015年装入反应堆燃料中的天然铀来源

未来20年的总需求和净需求

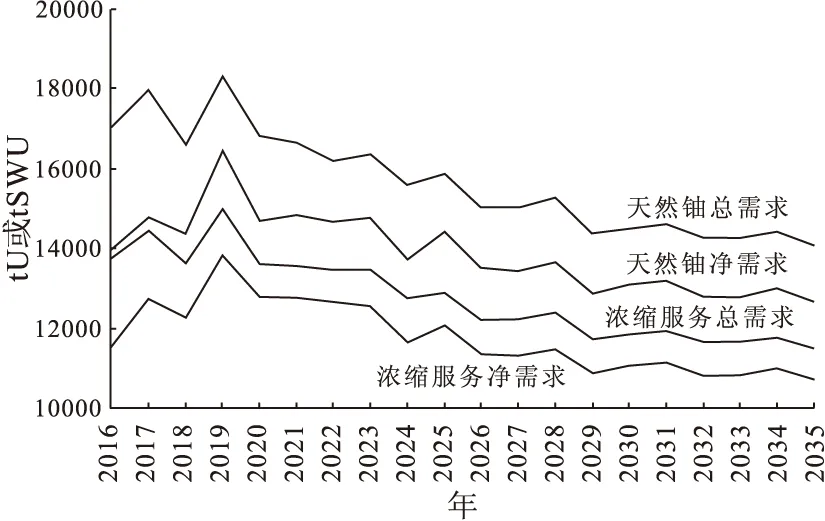

在考虑了相关国家政策或监管体系可能发生的变化(这些变化可能会对机组的新建、延寿和关闭等产生影响)之后,欧盟电力公司估算了他们未来20年的天然铀和浓缩服务的总需求,并在从总需求中扣减了计划中的铀/钚循环使用量和库存量之后,获得了未来20年的天然铀和浓缩服务的净需求。表3和图1显示了欧盟反应堆在未来20年中对天然铀和浓缩服务的总需求和净需求。

天然铀供应

签署的合同

2015年,EU-28签署了115份天然铀购销合同,其中88份为新合同,27份为修订版合同(详见表4)。

图1 欧盟的天然铀和浓缩服务需求(2016—2035年)

天然铀需求(tU/a)浓缩服务需求(tSWU/a)总需求净需求总需求净需求2016—2025年1.6745万1.4674万1.3657万1.2492万2026—2035年1.4588万1.3103万1.189万1.1063万

表4 欧盟签署的天然铀合同情况(2014年和2015年)

① 多年期合同是指规定在12个月以上的时间内多次交货的合同。现货合同是指规定在最长12个月的时间内进行一次或多次交货的合同。

② 中间商之间的购买/销售合同——其买方和卖方都不是欧盟电力公司/终端用户。

③ 这一类别包括所有权的互换和用U3O8交换UF6,但不包括保障义务规范和国际交换保障义务的互换。

④ 还有一些成交量较少的交易未包括在内。

接收数量

2015年,EU-28的天然铀需求量约占全球总需求的1/3,欧盟电力公司总计接收了1.599万tU天然铀,比2014年(1.4751万tU)增加8.4%(1239 tU)。2015年,根据长期合同接收了1.5144万tU,占接收总量的95%;根据现货合同接收了846 tU,占接收总量的5%。

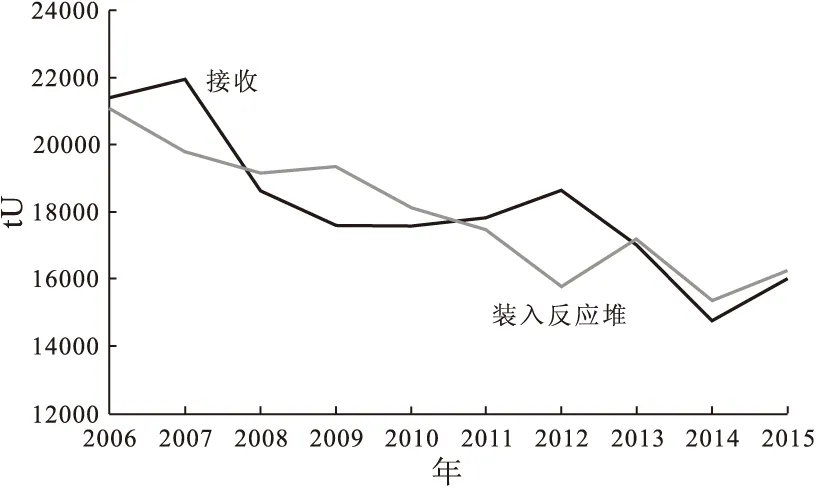

2015年,欧盟电力公司共将含有1.6235万tU天然铀的燃料装入反应堆中。图2显示了自2006年以来,欧盟电力公司每年接收的天然铀数量以及装入反应堆的天然铀数量。

图2 欧盟接收的天然铀以及装入反应堆的天然铀数量(2006—2015年)

价格

表5列出了欧洲原子能共同体供应局公布的分别以美元和欧元计价的3种天然铀价格。由于国际市场交易主要以美元计价,因此,欧元兑美元汇率的变化会对以不同货币计价的天然铀价格产生影响。2015年,欧元相对于美元出现贬值,导致以欧元计价的长期合同和现货合同价格均出现约20%的上升;而以美元计价的合同价格保持稳定。“MAC-3”合同主要以欧元计价。因此,当以美元表示时,“MAC-3”价格的跌幅达21% 。“MAC-3”合同是指在过去3年签订的或对定价方法进行了修订的多年期合同。

图3 根据合同交货的天然铀价格(2006—2015年)

现货合同价格①长期合同价格②“MAC-3”合同价格③2015年2014年两年间的相对变化2015年2014年两年间的相对变化2015年2014年两年间的相对变化以美元计价(美元/lbU3O8)37.8738.15-1%40.2440.02+0.5%37.7847.87-21%以欧元计价(欧元/kgU)88.7374.65+19%94.3078.31+20%88.5393.68-5%

① 根据现货合同在2015年交货的价格;

② 根据多年期合同在2015年交货的价格;

③ 根据“MAC-3”合同在2015年交货的价格,“MAC-3”合同是指在过去3年签订的或对定价方法进行了修订的多年期合同。

天然铀来源

2015年,EU-28总计接收1.599万吨铀。其中俄罗斯和哈萨克斯坦是前两大天然铀供应国,占欧盟总接收量的44%:俄向欧盟提供4097 tU(包括在浓缩铀产品中含有的天然铀),占欧盟总接收量的25.6%;哈提供了2949 tU,占18.5%;加拿大位居第三,提供2845 tU,占17.8%;尼日尔位居四,提供2077 tU,占13.0%;澳大利亚位居第五,提供1910 tU,占12%(详见图4和表6)。

欧盟内部的铀矿生产仅满足欧盟约2.6%(412 tU)的需求。欧盟2015年仅有捷克和罗马尼亚两个产铀国。

特种易裂变材料

签署的合同

表7列出了EU-28在2014年和2015年签署的与特种易裂变材料相关的合同(浓缩服务、浓缩铀和钚)数量。

图4 欧盟的天然铀来源(2015年)

低浓铀的交付情况

2015年,EU-28共获得1989 tU低浓铀,其中包含1.2493万tSWU浓缩服务和1.609万tU天然铀。这批低浓铀的平均丰度为4.17%,平均尾料丰度为0.24%。

2015年,欧盟约60%的浓缩服务(7538 tSWU)来自欧盟企业——法国阿海珐集团(Areva)和欧洲铀浓缩公司(Urenco),约33%来自俄罗斯技术装备出口公司(Tenex)和俄罗斯核燃料产供集团(TVEL)(4145 tSWU),约2%来自美国铀浓缩公司(USEC)(200 tSWU)。

表6 2015年欧盟天然铀的来源

库存量

截至2015年底,欧盟电力公司的铀库存总量为5.1892万tU天然铀(详见图7),比2014年(5.3089万tU)低2%,但比2010年(4.5354万tU)高14%。这一库存量包括了贮存在欧盟境内或境外核设施中的、处于核燃料循环各个环节的铀,即天然铀以及处于转化、浓缩或燃料制造过程中的铀。

表7 2014年与2015年签署的特种易裂变材料与浓缩服务合同情况

① 另有多起交易因涉及的数量太少而未包括在内。

② 仅与一次浓缩服务供应商签署的合同。

表8 2014年与2015年欧盟铀浓缩服务的供应情况

① 包括浓缩的堆后铀(即通过后处理从乏燃料中提取的铀)。

图5 欧盟2006—2015年的天然铀采购量

图6 欧盟2006—2015年的浓缩服务采购量

图7 欧盟电力公司的天然铀库存量(2010—2015年)

未来需求的合同覆盖率

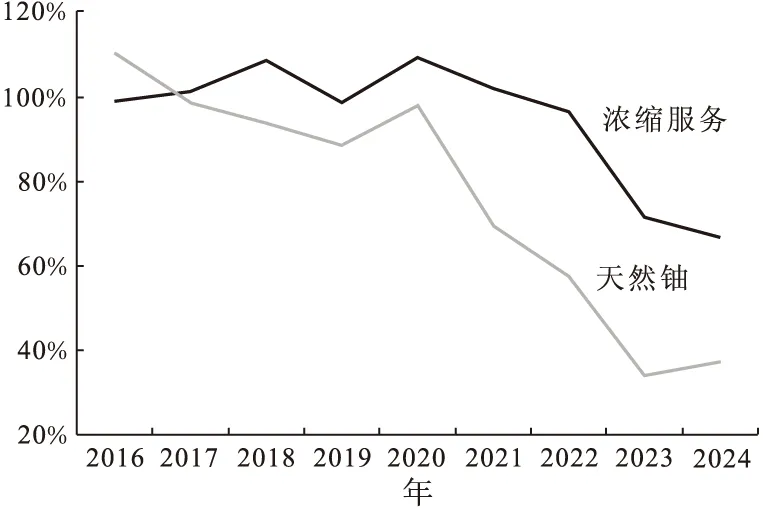

采用下述方式计算欧盟反应堆未来天然铀和浓缩服务需求的合同覆盖率:对于某一年度,通过已签署合同得到保证的最大服务数量除以当年的服务净需求量。

图8显示了欧盟电力公司2016—2024年天然铀和浓缩服务的合同覆盖率。如表3所示,欧盟反应堆在2016—2025年间的天然铀净需求约为平均每年1.47万tU,浓缩服务净需求约为平均每年1.25万tSWU。

图8 欧盟天然铀和浓缩服务的合同覆盖率(2016—2024年)

(转下页)