基于技术创新视角的金融结构优化与金融制度变革

2016-12-06周小亮陈晓芳

程 宇 周小亮 陈晓芳

(1. 福州大学经济与管理学院, 福建福州 350116; 2. 中共福建省委党校, 福建福州 350025)

基于技术创新视角的金融结构优化与金融制度变革

程 宇1,2周小亮1陈晓芳1

(1. 福州大学经济与管理学院, 福建福州 350116; 2. 中共福建省委党校, 福建福州 350025)

基于技术创新的视角,分析技术创新与金融结构的协同演化,以及金融制度变迁背景下金融结构与技术创新的关系机理,并通过中国近年的数据实证检验。结果显示:我国金融结构对技术创新的渗透力、支撑力、影响力与推动力有待加强;金融制度安排是影响金融结构的重要变量,伴随着金融制度变革,金融管制的放松可以推进金融结构优化,最后成为促进技术创新的强大动力。

金融结构; 技术创新; 金融制度

国内外学者对于金融结构与技术创新之间的关系已进行了相当多的理论和实证研究,特别是在结构层面和功能层面的研究深化了对技术创新和金融发展规律的认识,为本文的研究打下了深厚的基础。本文试图在对金融制度、金融结构与技术创新三者关系进行分析的基础上,通过实证检验提出相关政策建议,以期对我国激励技术创新的金融结构优化和金融制度变革提供一定的借鉴。

一、技术创新与金融结构的协同演化

关于市场主导型金融结构与银行主导型金融结构孰优孰劣的论断,至今尚无定论。[1][2][3][4][5][6][7][8][9]坚持市场主导型金融结构的学者认为,在中介主导型金融结构模式下,银行对企业的经营决策具有较大影响力,给企业的发展带来了不利影响,同时银行在参与金融活动中所表现出来的谨慎性会使得金融资源流向那些风险较低、发展较成熟的行业,因而不利于企业的创新和发展。而针锋相对的观点如Dewatripont and Maskin 和Xu and Huang 明确提出适度竞争型的银行结构能够有效满足企业进行技术创新所需的外部融资需求,从而有利于企业的技术创新。[10][11]这些严重分歧的观点都有其立论基础,但其从各自角度所进行的阐述,使其理论分析的政策指导意义大为削弱。从技术创新长周期角度来看,对BS型金融结构与MS型金融结构的相对重要性并不存在一个绝对优劣的解释。应该说,在技术创新的全过程的各个阶段,银行金融也扮演着与资本市场同样的重要角色。

差异化的金融结构对技术创新路径有着重要影响。银行主导型金融结构,以保本收息为目的,倾向规避高风险的创新领域投入,适合于模仿创新;资本市场主导型金融结构,主要追求未来投资收益,偏好投向高风险高收益创新领域,适合于原始创新。银行金融过多,资本金融不足,会造成创新抑制;反之,银行金融不足,缺乏对创新成果产业化的金融支持,也会造成创新过度和创新成果闲置。

技术创新模式的变迁也会影响金融结构演化。由于后起模仿国技术追赶,逼近技术先进国家,技术模仿的空间趋于缩小,后发国家的技术发展策略将由模仿创新转向自主创新,资本金融比重将会逐渐增加,导致各国金融结构呈现趋同化现象。随着金融制度变革的深入,我国的金融结构也呈现出与主要国家渐进趋同的特征。

二、金融制度变迁、金融结构与技术创新

根据新制度经济学有关内外在制度的相关理论,强制性金融制度变迁和诱致性金融制度变迁分别通过作用于外在制度和内在制度实现对金融制度的系统变革(见图1)。

在世界金融发展史中,“金融制度变迁是金融结构变化与升级的重要原因”这一观点也已经得到印证。Demirguc-Kunt & Maksimovic对1980~1995年间53个国家的金融自由化及金融发展的实证研究结果表明,金融自由化引发了金融结构的变化,增加了金融危机的可能性,但如果是制度环境较友好的地区,这种可能较小,尤其是法律地位得到尊重、腐败维持低水平、合同治理机制良好是相关制度的重要特征。[12]陈雨露、马勇为此总结出了金融体系结构内生演进的一般逻辑路径,并提出金融结构演化具有鲜明的国家禀赋差异特点。[13]从中国现代金融制度变迁史来看,中国金融制度变革的渐进性导致了金融结构优化的递进性。

不同类型的金融制度安排势必对于一国的金融结构优化与技术创新的路径会产生很大的影响。本文对不同类型金融制度安排下的金融结构优化与技术创新的作用机理作如下刻画:图2中,纵坐标E表示间接金融发展水平,横坐标I表示直接金融发展水平,等产量曲线L为技术创新水平,EI为金融资源条件约束线,它与等产量曲线L相切点S1表示直接金融结构与间接金融结构最优时的技术创新均衡状态。在强制性金融制度变迁路径下(图(2-A)),当初始金融结构处于S1点时,随着政府对金融制度的强制安排,直接金融发展水平相对滞后,金融资源条件约束线变为E2I2,它与L1相切于S2。随着金融制度的变革,直接金融与间接金融的优化状态达到新的均衡状态,约束线E2I2自由发展至E2I3状态,它与技术创新水平线相切于S3,由此实现了技术创新水平的升级。在诱致性金融制度变迁过程中(图(2-B)),金融结构处于点S1,随着资源配置条件的提升和增量改革的推进,资源条件约束线变为E2I2,它与L1相切于S2点。以I2为新的起点,随着新的金融制度安排促进直接金融与间接金融的优化达到新的均衡状态,约束线变为E3I2,它与新的技术创新水平线相切于S3。由此也实现了技术创新水平的升级。

(2-A:强制性) (2-B:诱致性)

图2 金融制度变革下金融结构促进技术创新的效应

综上,金融制度安排是影响金融结构的重要变量。基于不同初始制度禀赋特点的相异的金融制度,通过制度变革和结构优化,可以实现技术创新水平的升级。金融严厉管制会导致金融结构扭曲,使得金融结构偏离最优均衡点。金融管制适度放松可以推进金融结构优化,从而有利于技术创新。

三、金融制度、金融结构与技术创新三者关系的实证检验

(一)计量模型

基于金融制度变革下金融结构促进技术创新的特点分析,本文在构建计量模型时,确定了影响技术创新LNPAT的解释变量为直接融资因子F1、间接融资因子F2和金融自由化指数FL。为了消除异方差,对技术创新的观测值取对数,从而将非线性模型转换为线性模型。本文借鉴Beck and Levine的研究方法[14],构建的基准模型如下:

LNPATt= α0+ α1F1 t+ α2F2 t+ α3FLt+ μt

上式中,由于变量直接融资因子间接融资因子和金融自由化指数因子是通过主成分分析得出的因子得分,可以直接用于各种实证分析中,故没有再取对数。α0为常数项,α1、α2、α3、分别为变量直接融资因子F1、间接融资因子F2和金融自由化指数FL的回归系数,μt为随机变量,t为时间趋势变量。

(二)指标选择及数据来源

由于专利申请量比专利授予量更能反映技术创新产出的实际水平,本文衡量技术创新主要采用专利申请量指标。

在金融结构的指标选择中,传统上有很多指标如金融相关率、经济货币化程度、金融中介发展程度等可以从不同层面反映金融结构的状况,但都较为单一和静态化,无法更为科学准确测度金融结构指标的动态性、地域性、关联性和复杂性等特点。本文借鉴莫申生的方法[15],采用主成分分析法并使用SPSS软件得到1990-2013年直接融资因子得分F1和间接融资因子得分F2。

根据Allen、Qian和Qian的研究[16],我们在考察金融结构与创新活动的关系中加入相应的制度变量以提升模型的可信度,采用金融自由化指数(FL)来表示。对于金融自由化指数的构建,本文主要采用班迪埃拉等人提出的方法[17],即用8个指标作为衡量中国金融自由化进程的八个维度。中国金融自由化指标的赋值结果,采用主成份分析法并使用SPSS软件测算金融自由化指数。

本文截取1990-2014年间的年度数据作为分析样本。数据的主要来源为《中国统计年鉴》、《中国金融年鉴》、《中国证券期货年鉴》、国家统计局、中国证监会网站等以及笔者整理和计算所得。本文采用的分析软件为Eviews6.0。

(三)模型检验与估计

首先本文采用ADF检验方法进行检验。如表1所示,单位根检验结果表明,变量LNPAT、F1、F2和FL是非平稳序列,而其一阶差分△LNPAT、△F1、△F2和△FL是平稳序列,这表明这些变量均为一阶单整。

表1 模型中各变量的单位根检验

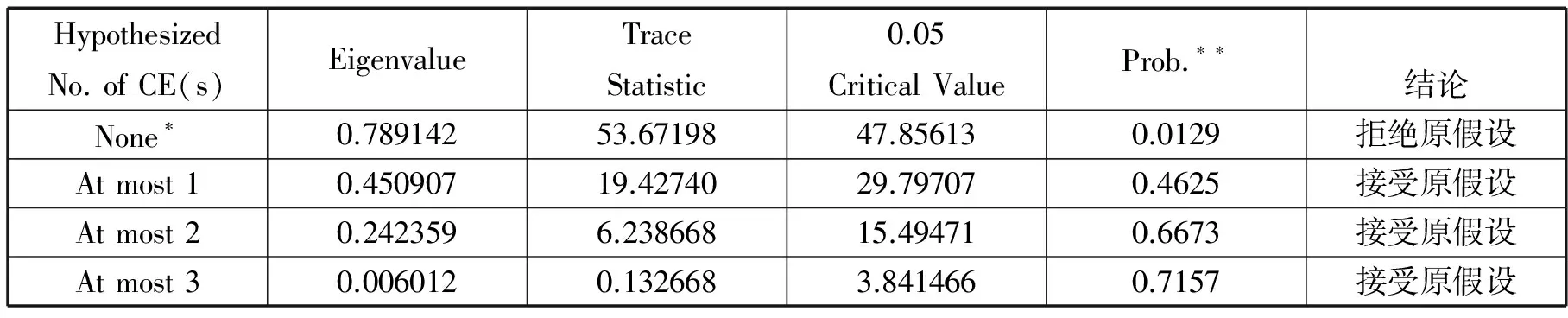

根据协整定义,如果变量是同阶非平稳单整序列,那么其线形组合可能存在长期稳定的协整关系。为检验这种长期均衡的稳定性,需通过VAR系统的Johansen-Juselius协整关系检验来进行,其检验结果见表2。

表2 Johansen协整检验结果

从协整检验结果来看,存在一个协整方程,即变量LNPAT、F1、F2和FL之间存在一种长期的均衡关系。

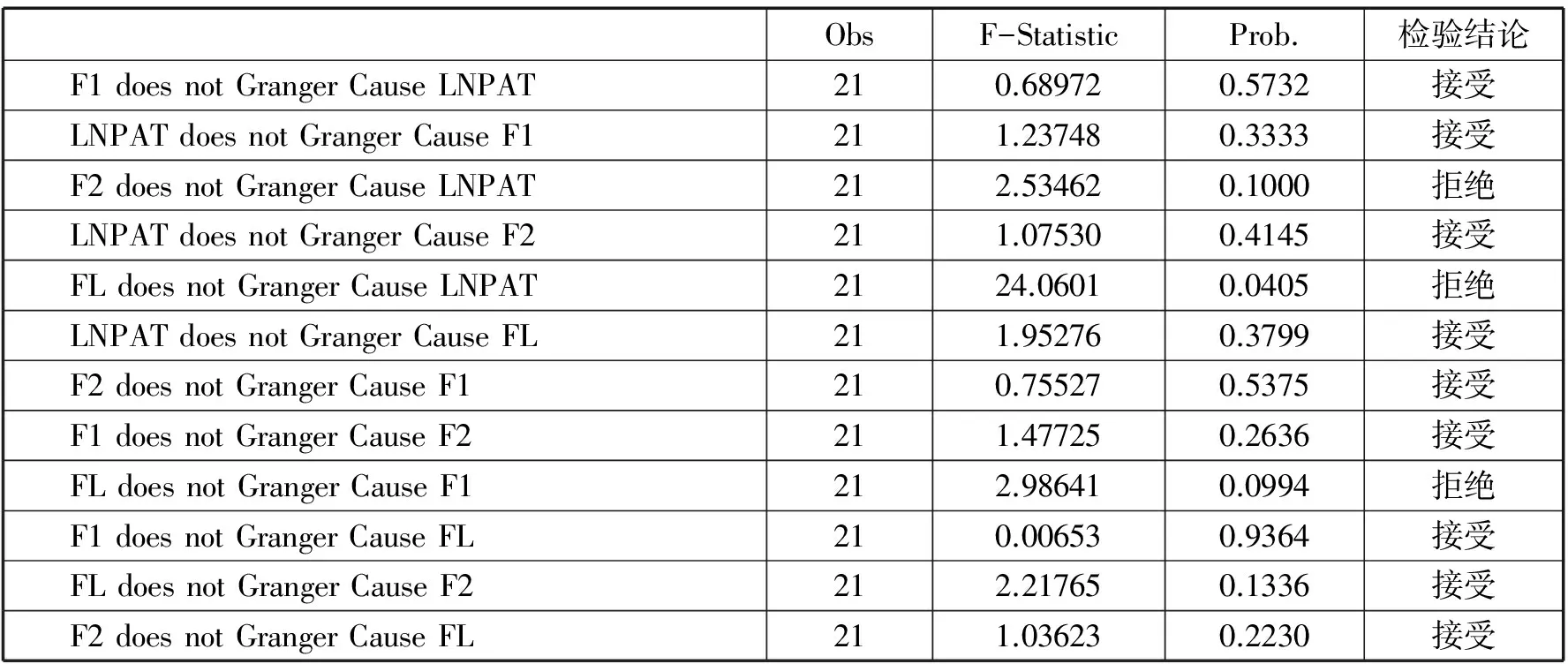

为进一步检验变量之间因果关系,先利用AIC和SC准则对不同滞后期的检验结果进行评价,确定变量的滞后阶数为3。检验结果如表3所示。

表3 各变量Granger因果检验结果

从以上因果检验结果可以看出,间接融资因子F2、金融自由化指数FL是构成技术创新LNPAT的Granger原因,说明金融结构中的间接融资是促进技术创新的主要因素,而金融制度变革受经济体制改革、科技体制改革的系统影响,对技术创新的促进客观存在,但有一定的时滞性。直接融资因子F1不是构成技术创新LNPAT的Granger原因,说明我国金融结构中的直接融资对技术创新的贡献率较小,并没有形成像西方国家(美英德日)那样的良性互动关系,直接融资对技术创新全过程的渗透力、支撑力、影响力与推动力有待加强。金融自由化指数FL是直接融资因子F1的Granger原因,说明金融制度是促进我国直接融资发展的重要力量,这也说明当下对金融制度的改革创新成为必要和迫切。

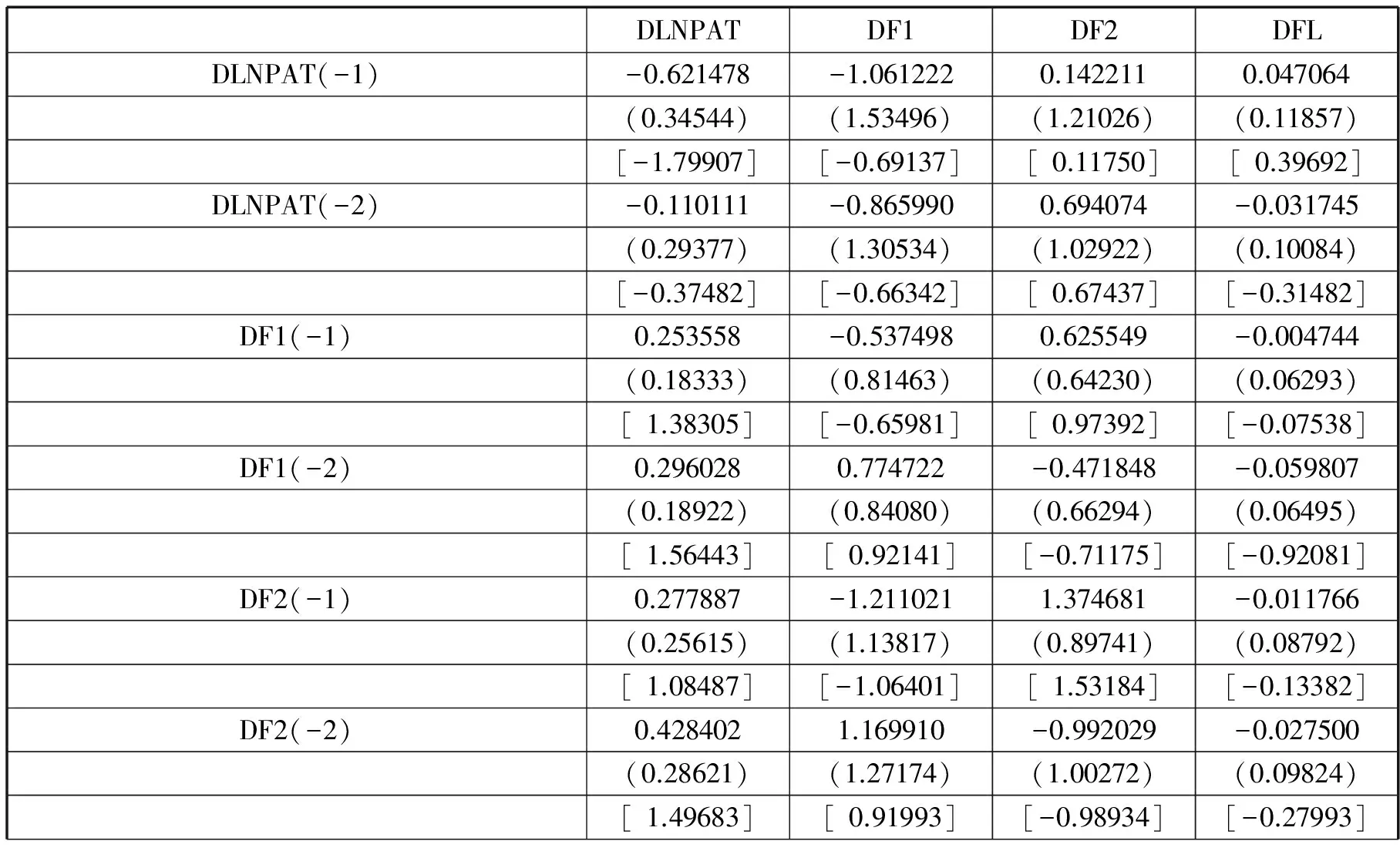

基于前面的数据分析,对变量DLNPAT、DF1、DF2和DFL建立了VAR模型(见表4)。

表4 向量自回归模型(VAR)

续表

DLNPATDF1DF2DFLDFL(-1)-0.355858-11.914237.1362990.589398(1.19965)(5.33055)(4.20294)(0.41178)[-0.29664][-2.23509][1.69793][1.43136]DFL(-2)2.11441011.14280-6.4482400.318178(1.50939)(6.70687)(5.28813)(0.51810)[1.40084][1.66140][-1.21938][0.61413]C-0.0050980.529704-0.1955460.029955(0.12268)(0.54512)(0.42981)(0.04211)[-0.04156][0.97171][-0.45496][0.71135]R-squared0.4506590.4122470.3269530.621065Adj.R-squared0.0844320.020412-0.1217440.368442Sumsq.resids0.4505708.8960875.5304770.053086S.E.equation0.1937720.8610110.6788760.066512F-statistic1.2305451.0520920.7286722.458465Loglikelihood10.54081-20.77914-15.7881032.99617AkaikeAIC-0.1467432.8361092.360771-2.285349SchwarzSC0.3009093.2837612.808424-1.837697Meandependent0.1776610.0425640.1198990.133391S.D.dependent0.2025100.8699360.6409790.083694

注:通过Eviews6.0软件输出。

要对模型做出解释,可以通过脉冲响应函数(Impulse Response Function: IRF)来进一步分析。图3到图6列出了滞后期为36期的DLNPAT、DF1、DF2和DFL分别对DLNPAT的冲击反应。

图3为我国技术进步的提升对自身的影响即给DLNPAT一个标准差的冲击时,技术进步在第1期至2期有正向的反应,但随后3至4期变为负向冲击,立刻反弹为正,6期达到最大值后影响逐步减弱,并趋向平稳。说明了技术不断更新和累积将会进一步推进我国技术进步。

图4为直接融资因子提升的冲击对我国技术创新的影响。即给DF1一个标准差的冲击时,将会对技术创新前期带来负面冲击,第4期探到一个最低值后转而上升,第5期后是正向冲击,第6期后达到最高点后逐渐趋于零,其中在第11-14期内有个略微的正向反应。这说明直接金融的发展对我国技术创新的作用并不显著,短期内的无反应和负向反应表明直接金融对我国技术创新的支持作用短期内相对较弱。这也较为契合我国直接金融对技术创新的实际融资状况,由于我国资本市场发展相对缓慢,在政府主导的金融制度变革进程中发展不健全、体系单一化,与发达资本市场国家有效服务技术创新融资相比尚有不小差距。

图5为间接融资因子提升的冲击对我国技术创新的影响。给DF2—个冲击后将会对技术创新前期带来正面冲击,缓慢上升至第4期时达到最高点,后缓慢下降在第6期后触底反弹,后经历轻微正向冲击后逐渐呈水平状态,于24期左右趋于零。这说明间接金融的发展对我国技术创新的作用较为显著,且短期内的正向效果更为明显,可以保证技术创新在一定期间内的稳定增长。这也十分符合我国间接金融的信贷支持对技术创新的实际效果,对于中国这么一个“政府主导”+“银行主导”的“双主导”特质的金融结构来说,对技术创新的支持、服务主要是通过间接金融这一路径反映出来。

图6为金融自由化提升的冲击对我国技术创新的影响。给DFL一个冲击后对DLNPAT立刻保持正向冲击,快速上升到第2期后逐渐平缓下降,经历第4期和第7期的两次小波动后逐渐保持水平,后在第30期后趋于零。这说明金融制度的变革对我国技术创新的正向作用较为显著,且长期内效果较为持续。

从以上脉冲效应函数结果来看,短期(5期前),直接金融存在小幅负向作用,而间接金融存在大幅正向波动,金融制度存在小幅正向波动,这说明直接金融对技术创新作用的发挥存在滞后性,间接金融和金融制度的效果较为明显;中期(6-15期),直接金融存在小幅正向作用后马上势微,而间接金融存在微弱正向反应,金融制度存在持续正向反应,这说明直接金融的作用并不持久,间接金融在此阶段也几乎无明显效果,而金融制度则仍然起作用;长期(16期后),不同于直接金融和间接金融的已无作用,金融制度的支持作用在该阶段依然存在。这说明,金融制度变革的影响具有较强的持久性,滞后期内未发现衰减,表明金融自由化进程对技术创新有持续的正向影响。

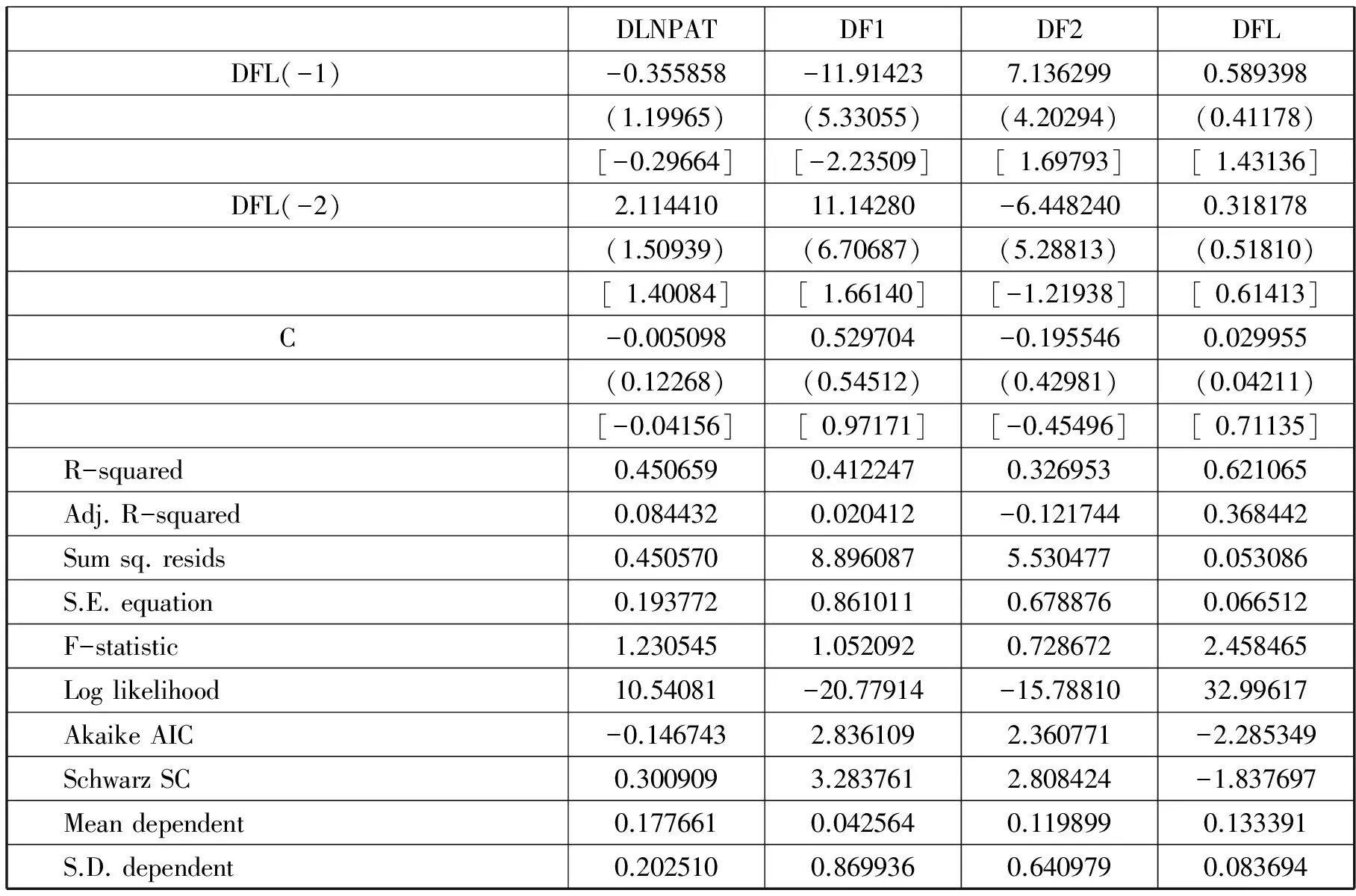

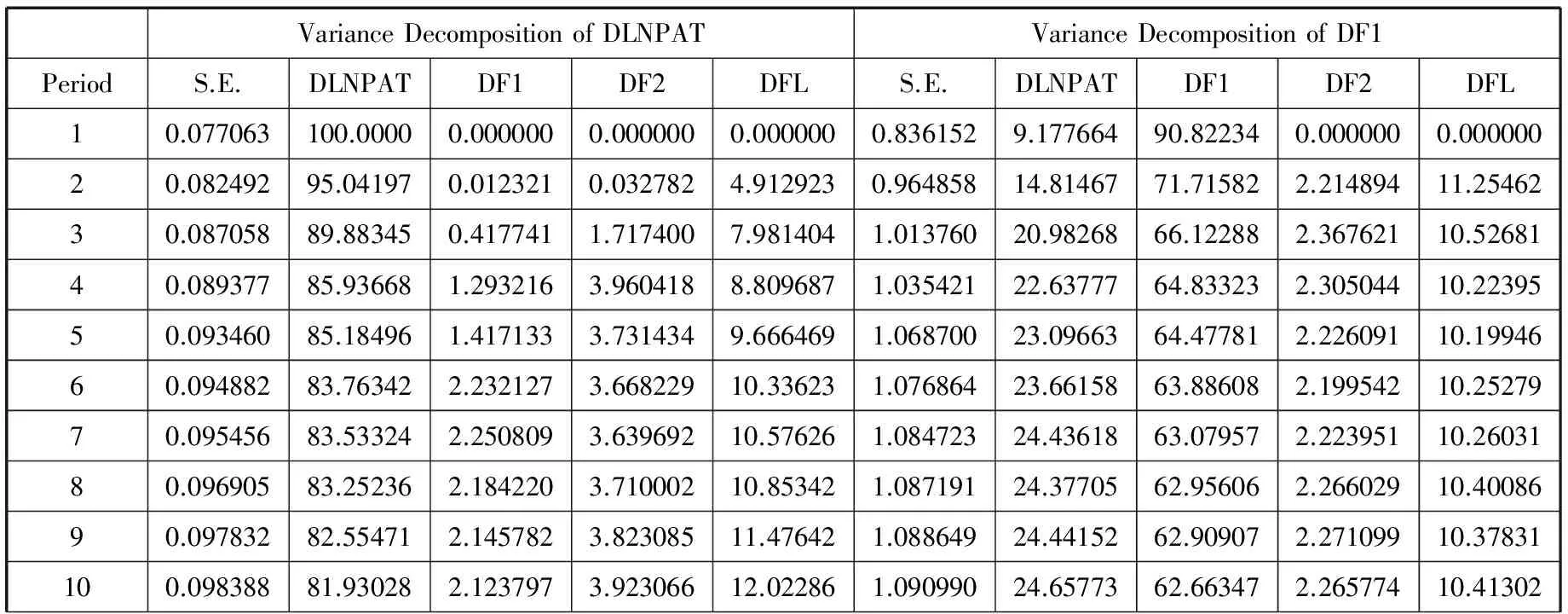

接下来对DLNPAT、DF1、DF2和DFL等变量的方差进行分解,分析未来时期各变量的方差由不同信息冲击影响的比例和贡献度,结果如表5。

表5 DLNPAT、DF1、DF2和DFL的方差分解

续表

VarianceDecompositionofDF2VarianceDecompositionofDFLPeriodS.E.DLNPATDF1DF2DFLS.E.DLNPATDF1DF2DFL10.69224810.8672482.291326.8414460.0000000.05821536.1551925.919861.29571536.6292320.77017810.4063666.9225611.3285311.342550.06737833.1538531.524613.45798631.8635630.80008416.5329862.1141310.6704310.682460.07645543.7394925.522363.23945827.4986940.80669217.0255261.1496711.1707610.654050.09126847.9403221.267822.67290228.1189650.84437520.9362258.5302410.792059.7414920.09345146.5498520.494713.23120629.7242360.84553420.9739358.4152410.796869.8139740.09823547.9150518.647623.68127029.7560570.84945520.7827258.4704510.924269.8225700.10431849.1947017.196103.68390729.9252880.85157920.6792458.1793511.1215510.019870.10646049.0079716.586083.77197830.6339890.85203620.7177658.1312811.1214810.029470.10940749.5744215.741013.83921630.84535100.85315420.8332958.0390711.1068510.020790.11228150.0533515.105053.88957730.95202

从表5可以看出,DLNPAT的波动主要受自身冲击的影响,尽管这种影响呈明显的下降趋势,但仍然占81.9%左右。DF1的冲击对DLNPAT的影响很小;DF2的冲击对DLNPAT的影响较DF1的大;而DFL的冲击对DLNPAT的影响则呈上升趋势,长期稳定于12%左右。表明间接融资方式和金融自由化改革进程长期对我国技术创新的影响是显著的。

DF1的波动除了主要受自身冲击的影响外,主要受DFL的冲击的影响,且呈相对稳定态势,长期稳定于10%左右。表明金融自由化改革进程长期对直接融资方式的影响是显著的。

DF2的波动除了主要受自身冲击的影响外,主要受DF1和DFL的冲击的影响,其中DF1的影响十分显著,达到58%,说明间接金融的相对发展规模是影响直接金融的重要变量。另外,DF2还受到DFL的冲击的影响,且呈相对稳定态势,长期稳定于10%左右。表明金融自由化改革进程长期对直接融资方式的影响也是显著的。

DFL的波动除了主要受自身冲击的影响外,主要受DF1的冲击的影响,达到58%,说明直接金融的发展水平是影响金融制度变革进程的重要因素。说明从长期来看,我国直接金融的发展对金融制度变革的影响不容忽视。

四、基本结论与建议

本文在现有文献的基础上,针对1990-2013年的时间序列数据,运用计量模型对金融制度变革背景下金融结构对技术创新的促进作用进行了实证研究,形成如下研究结论和建议:

(一)基本结论

(1) 我国金融发展对技术创新作用不显著的成因在于金融结构对技术创新存在抑制现象。由于我国金融市场起步较晚、发展尚未成熟、机制尚未健全,直接融资方式对技术创新及其产业发展的影响并不显著,技术创新活动仍难以通过直接金融获得所需资金,现阶段的金融结构在支持技术创新水平上存在着不充分性。金融结构对技术创新过程的渗透力、支撑力、影响力与推动力有待加强。

(2) 金融制度对金融结构具有传导作用。突出表现为金融制度是直接金融的格兰杰原因,这说明金融制度变革对直接金融发展具有显著影响。迄今为止,中国的金融制度变迁一直是以渐进式的增量变迁为主轨迹的,金融制度变革突出表现为在现有国有银行制度以外大力发展商业银行、资本市场。

(3) 金融制度对技术创新的影响有滞后效应,原因在于金融制度变革受经济体制改革、科技体制改革等宏观制度改革的影响,且金融制度对技术创新的影响是通过金融结构的传导,具有一定的滞后性。

(4) 间接金融对技术创新的作用力度较大且较为持久。我国银行主导的金融结构对技术创新的作用较为明显,这也说明应加快发展多层次资本市场,提高金融业的竞争力,逐步实现银行主导型金融结构向市场主导型金融结构过渡。

(二)政策建议

(1) 发挥比较优势,促进直接金融与间接金融协同发展。一方面应充分利用银行导向型金融结构(间接金融)的比较优势,完善和强化与技术创新发展相适应的间接融资市场;另一方面,应积极培育和发展市场导向型金融结构(直接金融),大力发展直接融资为原始创新提供支撑。促进各类、多层次金融结构与技术创新企业的不同成长阶段相匹配。

(2) 加大金融创新力度,实现金融结构优化发展。主流观点认为,中国与美国情况不同,美国是金融创新过度,中国则是创新不足,还处在金融创新的起步阶段。[18][19]现存金融制度体系中缺乏有利于提高服务实体经济效率的金融产品,缺乏基本的金融衍生工具,属于金融创新不足。[20]要适应经济发展的历史阶段和资源禀赋条件采取适用的金融创新工具,发挥金融创新对金融结构优化的正向激励作用,综合运用各种金融工具和金融手段,通过知识产权质押、科技担保、科技保险、高新区债券、合同能源管理、创业投资以及多层次资本市场满足不同创新型企业的特定需求,为创新型企业量身定做新型的金融产品和金融服务模式。

(3) 通过金融制度持续改革与创新,实现金融制度间的兼容与互补。当前,我国金融制度发展已经从单项制度变革向制度系统和结构变迁的转移。对于金融制度安排来说,其制度结构趋于复杂化,当整体制度发生深层次结构变迁时,单项制度变迁的绩效水平可能难以检验。因此,更多地考察金融制度体系改革和创新的兼容性、系统性和整合性成为当下衡量制度变革绩效水平高下的重要维度。

注释:

[1] Diamond D.W.,“Financial Intermediation and Delegated Monitoring”,TheReviewofEconomicStudies,vol.51,no.3(1984),pp.393-404.

[2] Stiglitz J.E.,“Credit Markets and the Control of Capital”,JournalofMoney,vol.17,no.1(1985),pp.133-153.

[3] Bencivenga, Smith,“Financial Intermediation and Endogenous Growth”,TheReviewofEconomicStudies,vol.58(1991), pp.195-210.

[4] Holmstrom B., Tirole J.,“Market Liquidity and Performance Monitoring”,JournalofPoliticalEconomy,vol.101(1993),pp.678-710.

[5] Merton R.C., Bodie Z.,“A Conceptual Framework for Analyzing the Financial Environment”, http://www.people.hbs.edu/rmerton/Conceptual%20Framework.pdf.

[6] Boot A.,Thakor,“Financial System Architecture”,ReviewofFinancialStudies,vol.10(1997),pp.693-735.

[7] Allen F., Gale D.,Comparing Financial Systems. Cambridge,MA: MIT Press,2000. pp.469-472.

[8] Levine R.,“Bank-Based or Market-Based Financial Systems: Which Is Better?”,JournalofFinancialIntermediation, vol.11,no.4(2002),pp.398-428.

[9] Luintel K. B., Khan M., Arestis P., et al.,“Financial Structure and Economic Growth”,JournalofDevelopmentEconomics,vol.86,no.1( 2008), pp.181-200.

[10] Dewatripont and Maskin,Eric,“Credit and Efficiency in Centralized and Decentralized Economics”, TheReviewofEconomicStudies,vol.62,no.4(1995),pp.541-555.

[11] Huang Haizhou and Chenggang Xu,“Institutions,Innovations and Growth”,AmericanEconomicReview,vol.89,no.2(1999),pp.438-443.

[12] Demirguc-Kunt, A. and Maksimovic,V., “Law, Finance and Firm Growth”,JournalofFinance, vol.53(1998), pp.2107-2137.

[13] 陈雨露、马 勇:《金融体系结构,金融效率与金融稳定》,《金融监管研究》2013年第5期,第1-21页。

[14] Beck,T.,R.Levine,“Industry Growth and Capital Allocation:Does Having a Market-or Bank-Based System Matter? ”,JournalofFinancialEconomic,vol.64(2002),pp.147-180.

[15] 莫申生:《制度安排视角下的中国金融结构调整与经济发展》,浙江大学博士论文,2014年。

[16] Allen F.,J.Qian and M.J. Qian,“Law, Finance and Economic Growth in China”,JournalofFinancialEconomics,vol.77(2005),pp.57-116.

[17] Bandiera et al.,“Does Financial Reform Raise or Reduce Savings?”,ReviewofEconomicsandStatistics,vol.82,no.2(2000),pp.239-263.

[18] 《中国是金融创新不足而非过度——访经济学家华生》,《中国证券报》2008年9月26日,第A03版。

[19] 张晓朴:《坚持金融创新与金融监管协调发展》,《金融时报》2012年6月29日,第5版。

[20] 赵昌文、朱鸿鸣:《从攫取到共容》,北京:中信出版集团,2015年,第32页。

[责任编辑:黄艳林]

2016-03-20

2015年福建省社科规划项目“沿海地区农村普惠金融服务创新及其双重激励研究”(FJ2015C167);2016年中共福建省委党校福建行政学院校院课题“供给侧改革下应急产业发展的金融机制创新研究”(2016B08)。

程 宇, 男, 福建连江人, 福州大学经济与管理学院博士研究生, 中共福建省委党校副教授;

F832

A

1002-3321(2016)04-0027-08

周小亮, 男, 江西永新人, 福州大学经济与管理学院教授、博士生导师,博士;

陈晓芳, 女, 福建漳州人, 福州大学经济与管理学院硕士研究生。