国有股权对我国银行信贷周期性的影响

2016-12-05张玉新

邓 健 张玉新

1(吉林财经大学,长春 130000) 2(吉林大学,长春 130000)

国有股权对我国银行信贷周期性的影响

邓 健1张玉新2

1(吉林财经大学,长春 130000)2(吉林大学,长春 130000)

基于中国106家商业银行1998~2014年的年度非平衡面板数据,利用动态面板系统广义矩方法,本文分析了国有股权如何影响我国商业银行信贷与宏观经济波动之间的周期性特征。实证结果表明,我国商业银行的信贷增速与宏观经济波动呈现出显著的负相关,这种逆周期性与银行的国有持股比例高度正相关,而银行资产负债表渠道的影响相对较小。另外银行信贷的逆周期性在经济紧缩期内表现更为明显,说明银行信贷是政府宏观调控的重要渠道。

银行信贷 宏观经济波动 逆周期性 国有股权

引 言

尽管国有控股商业银行的经营绩效普遍低于私有银行,但银行业中的政府控股还是在全球范围内都普遍存在[1,2]。对此,大多数研究都是从宏观和制度层面来解释国有银行存在的合理性,例如规避市场失灵(信贷配给)和稳定金融市场(避免挤兑)等[3]。但如果从微观的信贷渠道看,商业银行的信贷与宏观经济波动之间存在着的顺周期性,并不利于宏观经济的稳定。传统的“金融加速器”理论认为,银行信贷具有典型的顺周期性[4]。繁荣期中,资产价格的上涨和利率的下跌,促使银行增加杠杆比率以扩大信贷投放,信贷的增加又进一步促进资产价格的上涨;而在衰退期,由于抵押资产价格的下跌和利率上升导致的再融资成本提高,使得银行被迫“去杠杆化”导致信贷投放的下跌。

但已有较多的实证研究表明,国有控股商业银行的信贷与宏观经济波动之间顺周期性相对弱于私有商业银行,甚至在一定程度上呈现出逆周期性。尤其是2008年的金融危机过程中,面对世界范围的流动性紧缩,各国的国有银行都大幅增加了信贷投放量,这与私有银行的信贷紧缩形成了鲜明的对比。而一些国家的救助计划更是直接将私有银行国有化,将救助资金通过银行信贷渠道投入到市场[5]。在中国,银行信贷是企业外部融资最主要的渠道,因而银行信贷更已成为国家财政和货币政策调整最主要的渠道。利用信贷紧缩来抑制经济过热,通过信贷增加刺激经济增长,使得中国的宏观经济波动与银行信贷之间也呈现出较明显的逆周期特性[6]。

为了实证检验中国商业银行的信贷与宏观经济波动之间的周期性特征,本文在银行信贷传导渠道的理论基础上[7],利用中国商业银行的面板数据,实证检验了国有持股比例与银行信贷投放的周期性特征之间的相关性。与国内相关研究大多采用的基于VAR的宏观数据分析不同[8],本文是在银行信贷传导渠道的理论基础上,利用银行信贷的微观面板数据进行的实证检验。在控制银行规模、资本金等资产负债表特征以及货币政策的基础上,重点分析国有持股比例对银行信贷周期性波动的影响。这对于把握我国银行信贷与宏观经济波动之间的反馈机制,从而针对性实施逆周期宏观审慎的金融监管政策,都具有重要的理论和现实意义。

1 模型的构建和数据的选择

根据银行信贷渠道理论[7]:(1)将银行资产规模、流动性和资本充足率等微观特征设定为主要的控制变量;(2)为了区分宏观经济波动与货币政策的交互影响,也将货币政策代理变量作为控制变量引入模型中;(3)利用国有股比例与宏观经济波动的交叉项,来分析国有控股对银行信贷周期性的影响;(4)通过经济周期虚拟变量来考察银行信贷的周期性是否在扩张期与紧缩期内有不同的表现。模型具体设定如下所示:

dloani,t=α0+α1dloani,t-1+α2lnsizei,t+α3capi,t+α4liqi,t+α5lnM2+α6(Gapt+Gapt-1)+α7Statei×(Gapt+Gapt-1)+α8Statei×(Gapi+Gapt-1)×Downt+μi+εi,t

被解释变量dloani,t为银行i在t时期贷款的增长速度。解释变量中,dloani,t-1为上一年的贷款增速,State为国有股占比,lnsizei,t为银行资产规模的对数,capi,t为银行的资本充足率水平,liqi,t为流动性比率。使用数量型指标M2的对数增长率ln(M2)作为货币政策的代理变量。以当期和上一期的潜在产出缺口(Gap,通过HP滤波计算得出)表示宏观经济波动状况。

模型中可以通过累计Gap的系数初步判断银行信贷的周期性,如果系数大于0,表明存在着顺周期性,反之则表现出逆周期特征。国有股比例与累计潜在产出缺口Gap的交叉项,可以用来判断银行的国有持股特征对信贷周期性的影响。进一步添加了经济期虚拟变量Down(其根据Gap的取值,在经济收缩期取1,经济扩张期为0),该交叉项可以用来识别银行信贷的周期性在经济扩张期和收缩期是否存在差异。

本文的研究样本为1998~2014年间106家中国商业银行的年度非平衡面板数据。样本银行资产负债表数据来自Bankscope数据库。截至2014年底,该数据库共收录中国境内金融机构245家,剔除政策性银行、外资银行、信托投资公司以及数据连续期低于3年的银行,共剩下106家样本银行。其中包括工农中建交5家大型国有银行,浦发银行等11家全国性股份制银行,其余90家为城市商业银行。GDP和M2等宏观数据来源于CEIC数据库。

2 实证结果分析

由于包括了银行贷款的滞后项,因此银行信贷渠道研究一般采用一阶差分GMM方法,以解决银行个体效应与内生变量滞后项之间的内生性问题[6]。但由于中国银行业规模、流动性等微观特征差异明显,使得银行个体效应的波动远大于常规干扰项。这种情况下一阶差分GMM方法的表现并不尽如人意。本文采用的是系统广义矩方法,其进一步采用差分变量的滞后项作为工具变量,从而可以在一定程度上弥补一阶差分GMM方法的不足[9]。

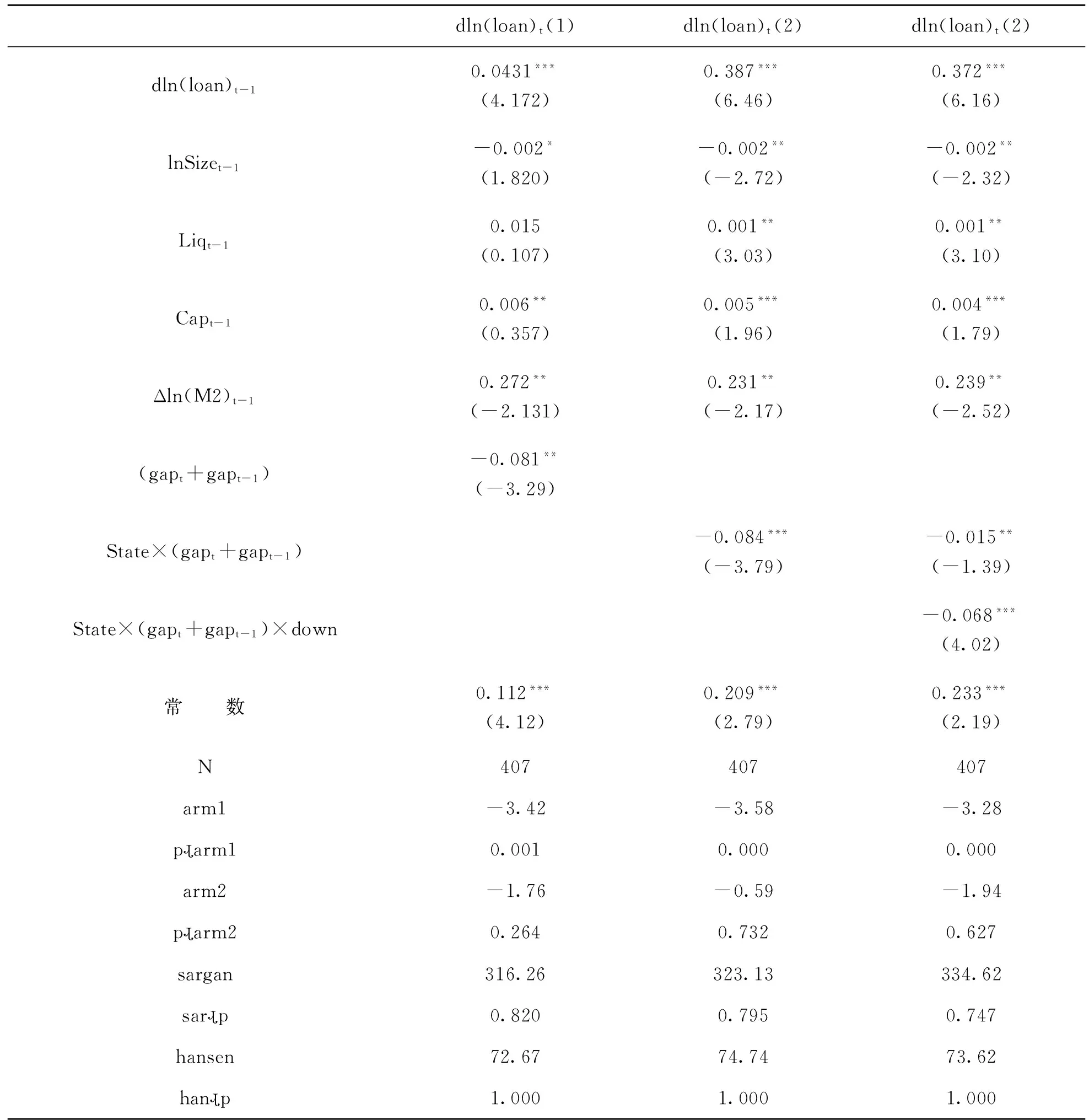

为了保证模型的有效性和稳健性,我们做了两个重要检验:(1)过度识别检验,采用Sargan检验判断工具变量的使用是否合理;(2)干扰项序列相关检验,如果差分方程的残差存在二阶序列相关,则工具变量的选取是不合理的。如表1所示,Sargan检验和二阶序列相关检验均不能拒绝零假设,表明模型的工具变量的选取是合理的,干扰项也不存在显著的序列相关。

表1 国有股权对银行信贷周期性的影响

注:(1)括号内为t统计量值;(2)*、**和***分别表示10%、5%和1%显著性水平。

本文的实证结果如表1所示,回归1~3分别列出的是逐项添加交叉项的回归结果。回归1只包括Gap的两期累积量,回归2中包括国有持股比例与Gap的交叉项,回归3进一步添加了经济周期虚拟变量。

2.1 银行资产负债表特征的影响

回归1~3中,上一期银行信贷的系数都是显著正相关的,表明中国银行信贷投放具有一定的连续性。而在银行资产负债表特征方面,流动性和资本率指标都显著正相关(只有liq指标在回归1中不显著),表明流动性越强、资本越充足的银行的信贷增长越快。另外扩张的货币政策同样会带来信贷增速的明显增加,这体现在M2的对数增长率在1%的水平下都显著,并且系数较大(分别为0.272、0.231和0.239)。

需要特别强调的是银行规模变量的检验结果。按照银行信贷渠道的理论分析,银行的规模越大,所受的融资约束相对越小,其信贷增长应该更快。但在两个模型的检验结果中,银行规模size指标都是显著负相关的,均为-0.002。究其原因,可能主要是城商行样本的作用所导致的。在银行规模方面,城商行与国有大银行和股份制银行的差异巨大,同时城商行的信贷增速变动又更为剧烈,这使得银行规模指标放大了城商行信贷的影响。与之相比,城商行在流动性和资本化率方面与另两类银行的差别不是很突出。因此,只有银行规模指标出现了这种特殊情况。

但另外需要指出的是,尽管银行资产负债表特征都是显著的,但其影响系数都相对较小(均小于1%),资产负债表渠道并不是影响中国银行信贷波动的主要原因。

2.2 中国银行信贷的逆周期性

回归1中,产出缺口变量(Gap)的系数在5%水平下显著为负,说明中国银行信贷与宏观经济波动呈现出明显的逆周期性。在经济下行周期,银行信贷的增速较快,而在经济上行周期信贷增速反倒会降低,反映了银行信贷客观上起到了对宏观经济逆周期调控的作用。

中国银行信贷的这种逆周期性是传统的银行信贷传导渠道所无法解释的,其更大的可能是中国银行业中广泛存在的政府控制的影响。为验证这一推断,在回归2中引入了国有控股比例与产出缺口的交叉项,其系数同样在1%水平下显著,表明银行中国有持股比例越高,银行信贷的这种逆周期性越强。

回归3中进一步引入经济周期虚拟变量,以识别逆周期性在经济扩张期和经济紧缩期的差异。结果同样是显著的,并且紧缩期的系数(-0.068)是扩张期系数(-0.015)的5倍左右。中国银行信贷逆周期的这种非对称性,进一步验证了关于政府控制影响银行信贷的分析。在经济过热期,政府会有意识地通过紧缩的货币政策来控制信贷,但中国银行业内的流动性过剩,导致银行普遍具有信贷扩张的倾向,这会一定程度上抵消政府调控的作用,因此银行信贷在经济上升期的收缩相对并不明显。而在经济紧缩期,政府的逆周期扩张的财政货币政策会放大银行信贷的扩张,导致银行信贷的逆周期扩张。因此,中国银行信贷的这种非对称逆周期性,客观上体现了政府控制对银行信贷波动的重要影响。

2.3 稳健性检验

在模型的稳健性检验上:(1)对回归方程分别采用混合最小二乘法和固定效应模型进行检验,所得到的被解释变量的一阶滞后项的系数分别大于和小于GMM的估计值,这也表明我们的GMM估计处于合理区间。(2)利用1998~2014年我国工业总产值的产出缺口作为衡量宏观经济波动的代理变量,重新对回归1~3进行了稳健性检验,所得主要结论与上文所述基本一致。

3 结论和政策建议

本文利用中国106家商业银行1998~2014年的非平衡面板数据,对我国商业银行信贷与宏观经济波动之间的周期性特征进行了研究,并重点分析了银行的国有股权在其中的重要作用。实证结果表明,我国商业银行的信贷增速与宏观经济波动之间存在显著的负相关,表明中国银行业的信贷波动具有较强的逆周期性,这种逆周期性在经济下降期表现相对更为明显。在影响因素方面,国有控股比例是决定银行信贷逆周期性的主要因素,而银行资产负债表渠道的影响相对较小。

本文的实证结论对于我国的宏观调控和银行监管都具有一定的借鉴意义:(1)央行在进行货币政策的逆周期调控时,需要考虑我国银行信贷的逆周期性对其的叠加效应,也应考虑到逆周期银行信贷渠道对货币政策的传导机制的影响;(2)在我国对银行的宏观审慎监管体系中,也应充分考虑商业银行股权结构的差异对银行信贷波动的影响;(3)在银行监管体系中引入巴塞尔资本协议Ⅲ关于资本缓冲的过程中,可以利用我国银行信贷逆周期的特性,与逆周期资本缓冲机制形成协同效应。

[1]James R.Barth etc.Bank Regulation and Supervision:What Works Best?[J].Journal of Financial Intermediation,2004,(2):205~248

[2]孙浦阳,等.银行不同所有制结构与经营绩效关系——基于中国47家不同所有制银行的面板数据分析[J].数量经济技术经济研究,2010,(12):54~66

[3]Rafael La Porta.Government Ownership of Banks[J].The Journal of Finance,2002,(1):265~301

[4]赵振全,等.金融加速器效应在中国存在吗?[J].经济研究,2007,(6):27~38

[5]Ata Can Bertay etc.Bank Ownership and Credit Over the Business Cycle:Is Lending by State Banks Less Procyclical?[J].Journal of Banking & Finance,2015:326~339

[6]潘敏,等.股权结构会影响商业银行信贷行为的周期性特征吗——来自中国银行业的经验证据[J],金融研究,2013,(4):29~42

[7]Ben S.Bernanke etc.The Federal Funds Rate and the Channels of Monetary Transmission[J].The American Economic Review,1992:901~921

[8]蒋瑛琨,等.货币渠道与信贷渠道传导机制有效性的实证分析——兼论货币政策中介目标的选择[J].金融研究,2005,(5):70~79

[9]Manuel Arellano,等.Another Look at the Instrumental Variable Estimation of Error-components Models[J].Journal of Econometrics,1995,(1):29~51

(责任编辑:王 平)

The Impact of State Ownership on Bank Credit Cycle in China

Deng Jian1Zhang Yuxin2

(1.Jilin University of Finance and Economics,Changchun 130000,China; 2.Jilin University,Changchun 130000,China)

Using an unbalanced panel data of China’s banking industry from 1998 to 2014 and system GMM method,this paper analyzes how the proportion of state ownership affects the cyclical relationship between the credit and macroeconomic fluctuations in China.Empirical results show that China’s commercial bank credit growth shows a significant negative correlation with the fluctuation of macro economy,that is highly correlated with the proportion of state-owned shares,and the influence of bank balance channels is relatively small.In addition,the cyclical nature of bank credit is more obvious in the period of economic contraction,this also proves that the bank credit is an important channel for the government’s macroeconomic control.

bank credit;macroeconomy fluctuation;counter-cyclical;government shareholding

2016—01—18

邓健,吉林财经大学工商管理学院教授。研究方向:企业管理。张玉新,吉林大学经济学院教授。研究方向:公司治理。

10.3969/j.issn.1004-910X.2016.05.010

F832.1

A