第二批香港互认基金攻略

2016-11-28刘亦千王馥馨编辑白琳

文/刘亦千 王馥馨 编辑/白琳

第二批香港互认基金攻略

文/刘亦千 王馥馨 编辑/白琳

随着获得注册的香港基金数量的不断增加,其加强全球资产配置、分散投资风险的作用将得到进一步的体现,值得投资者长期关注。

中港基金互认安排不但为两岸投资者拓宽了跨境投资渠道,提供了更加多元化的基金产品选择,还将逐渐改变客户群体结构,促进两地投资管理行业的发展。继国内A股市场年初的震荡行情后,外汇管理局公布的最新数据显示,香港互认基金境内发行销售累计净汇出金额从2016年1月底的4018万元大跃进至3月底的7.2亿元,增幅近17倍。这表明,境外基金的接受度越来越高。未来,随着更多产品的引入,局面会更加热闹。

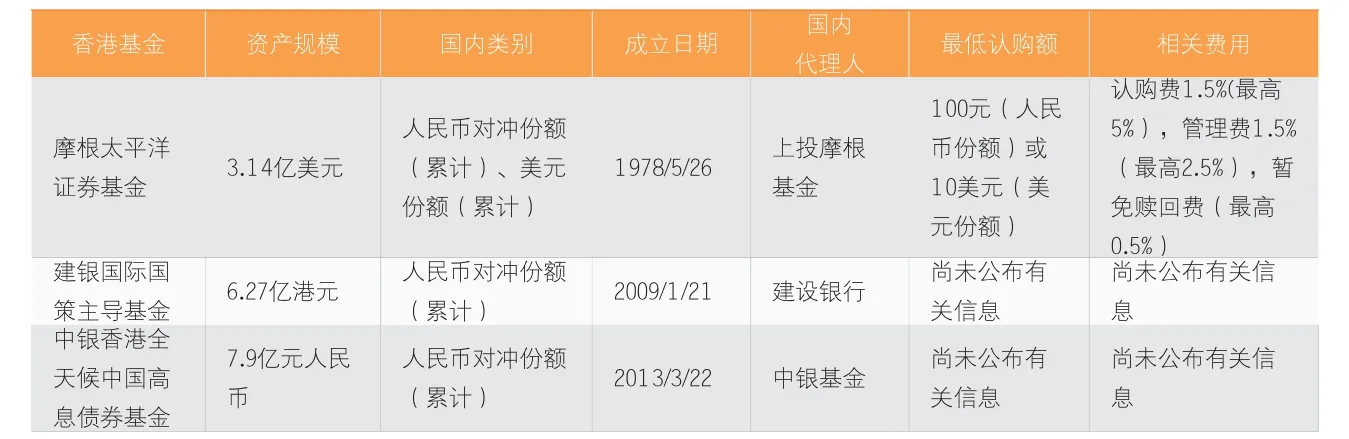

继第一批三只香港互认基金之后,第二批经证监会批准的香港互认基金包括“摩根太平洋证券基金”(下称“太平洋证券”)、“建银国际国策主导基金”(下称“建银国策主导”)及“中银香港全天候中国高息债券基金”(下称“中银高息债券”),分别为投资亚太(包括日本)市场的股票型基金、以大中华地区为主投市场的股票型基金及标的以中国企业海外债券为主的纯债型基金(见表1)。三只均为主动管理型产品。目前,由于“建银国际国策主导基金”及“中银香港全天候中国高息债券基金”尚未公布基金法律文件,国内份额的具体情况有待进一步确认。鉴于初期市场上对这些产品的介绍寥寥无几,下文通过分析这三只基金产品来增加投资者对它们的认识,以便识别它们的真实投资价值。

摩根太平洋证券基金

该基金的管理人为摩根基金(亚洲)有限公司,而负责基金日常投资管理的投资管理人为摩根资产管理公司。摩根基金(亚洲)及摩根资产管理的总部设在香港,均为摩根大通集团旗下的子公司。

“太平洋证券”通过投资于亚太(包括日本)地区的上市公司以获取长期资本增值,该地区股票占比不得低于整个组合内非现金资产的70%。基金于1978年设立,并在欧洲、亚洲及南美洲多个国家及地区销售。虽然该基金成立历史非常悠久,但其管理规模在香港同类基金中位于中等水平,和另外一只“摩根亚洲(除日本外)股息基金”近20亿美元的规模相比略显平庸。

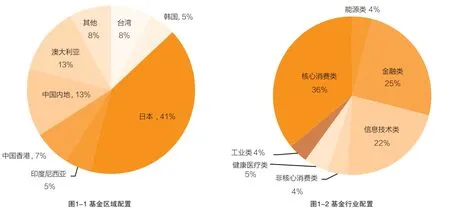

根据产品2016年3月的简介,组合主要投资于亚太区细分行业龙头企业,风格偏向成长型的超大盘以及大盘股。从区域配置上来看,产品与其基准相似度甚高,历史上配置于日本企业的比重一直徘徊在40%左右(见图1-1)。这个配置比率在同类亚太(包括日本)产品中处于较高水位。这无不与其日本籍基金经理Aisa Ogoshi有关。Ogoshi女士为公司亚太市场和新兴市场股票团队的区域投资经理及日本专家,于2012年6月开始管理该产品。行业配置方面,产品相对基准高配了非核心消费品和信息技术行业,低配了工业类股票(见图1-2)。其中,组合于信息技术行业的配置创历史新高。

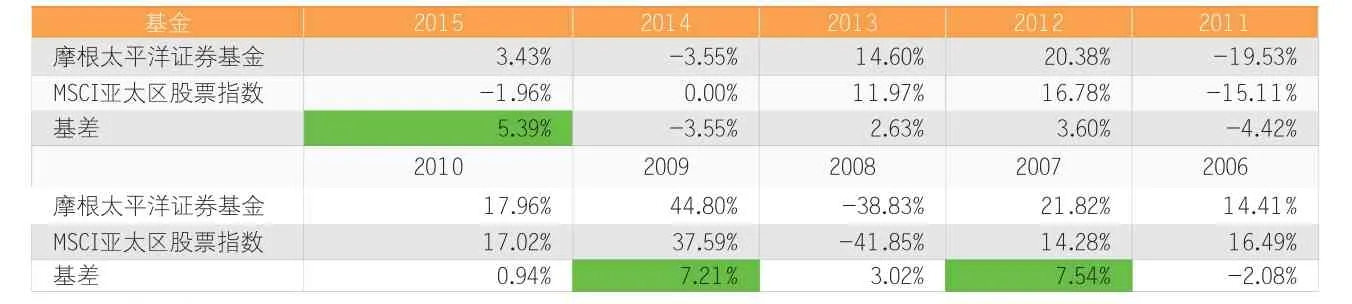

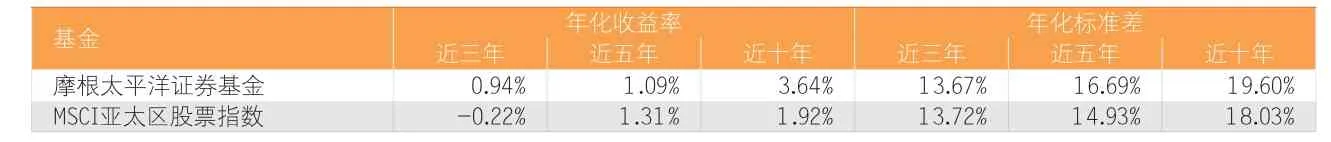

与同类基金相比,“太平洋证券”的收益率一般位于四分位区间的第一或第二梯队,表现良好。该基金亦在大多数情况下跑赢基准, 2008年熊市中的跌幅也略小于基准,显示出一定的风险管理能力(见表2、表3)。风险指标方面,以贝塔和标准差衡量的绝对风险仅略高于基准。

与国内亚太区QDII相比,“太平洋证券”在成分上和指数MSCI亚太区(包括日本)最为接近,尤其它针对日本市场的头寸在我国同类基金中居首。该基金设立年限长,经历过各种市场环境,业绩一直颇为稳健。愿意长期投资并想分享部分日本权益类市场收益的投资者,可以考虑配置该基金。日本股市的估值目前处于较低水位,但日本整体经济即便在多重政策刺激下仍复苏缓慢,外加日本企业在股东权益、产品设计、销售渠道等方面的一些不利于融入全球体系的保守行为,使得其出口难有起色,并让许多不了解该国国情的投资者抱有谨慎投资态度。

建银国际国策主导基金

建银国际(控股)及其子公司是中国建设银行的投行旗舰团队,建银国际资产管理公司于2009年发行了“建银国际国策主导基金”为其首只公募产品,并于2011年推出了第二只人民币债券基金“建银国际人民币收益基金”。截至2015年4月,公司RQFII管理资产规模约为40亿元人民币。可以看出,人民币投资产品为该公司的主要布局点。

图1 摩根太平洋证券基金组合透析

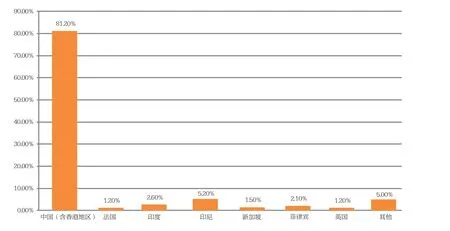

图2 中银香港全天候中国高息债券基金区域配置

“建银国策主导”主要投资于可能受益于大中华地区在经济、政治及社会发展等层面政策的股票。投资标的以在香港上市的企业为主,但也包括在中国内地、香港、澳门及台湾等地区上市交易的企业。其中投资A股比例不超过基金净资产的20%。

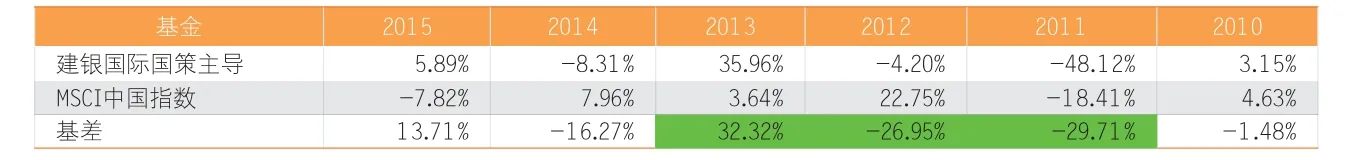

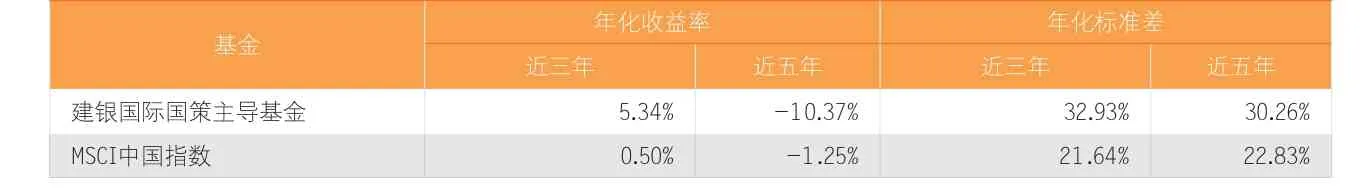

其产品投资采用自上而下的方式,选择具有政策红利的行业再进行选股。这种投资流程与同类大中华产品较为相似。现阶段产品持仓以中小盘股票为主。产品未设立基准,但按历史业绩归因方法,跟踪中国概念股票的MSCI中国指数与其相关度最高。从总体市场表现来看,虽然该产品可使用各种衍生品及金融工具来对冲、管理风险,但其长期回报较低,波动率亦大幅超过指数(见表4、表5)。相比国内投资大中华地区的QDII基金,建行这只产品的业绩并不突出。

从历史业绩来看,除了2013和2015年的出众表现,该产品在升市中表现欠佳,跌市中抗跌能力也较差。另外,基金调整持仓的幅度较大、投资风格不稳定,不太适合有明显风格偏好,或者需要稳定产品特征做大类资产配置的投资者。

表1 第二批香港互认基金产品一览

表2 摩根太平洋证券基金年度表现(单位:美元)

表3 摩根太平洋证券基金产品与指数的风险收益表现(截至2016年4月30日,单位:美元)

表4 建银国际国策主导基金年度表现(单位:港元)

表5 建银国际国策主导基金产品与指数的风险收益表现(截至2016年4月30日,单位:港元)

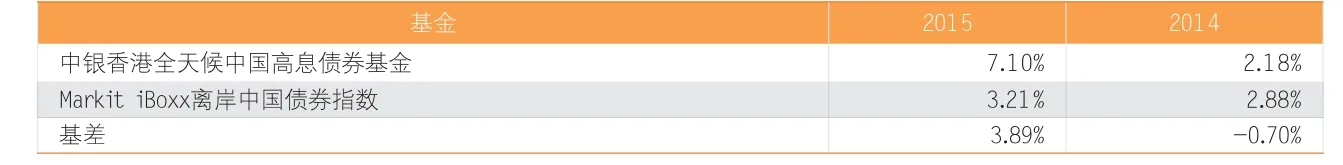

表6 中银香港全天候中国高息债券基金基金年度表现(单位:人民币元)

表7 中银香港全天候中国高息债券基金产品与指数的风险收益表现(截至2016年4月30日,单位:人民币元)

中银香港全天候中国高息债券基金

“中银高息债券”主要投资于大中华地区上市及非上市企业发行的固定收益类证券,以获取资本增值及人民币收益。其大部分资产以人民币计价,并通过汇率工具及衍生品对大部分非人民币计价的债券采取积极人民币货币对冲措施。产品可以不超过20%的基金净值投资于RQFII基金而间接参与内地债券市场,亦可以不超过10%的资金配置于人民币存款及其他现金类证券。信用质量方面,组合可以超过50%的资产净值投资于非投资级别及未被评级的债券。

自成立以来,该产品以超过90%的资金投资于企业信用债,基本不持有利率债和证券化工具。根据产品2016 年4月的简介,组合持仓以中国房产企业发行的债券为主。这些债券的票息尚处于较高水位,通常在6%至12%之间。而相比较同类产品,中银这只基金超配了票息在8%以上的高息债,丰厚了收益。

与国内同类债券QDII相比,产品亦以一定的比例投资于亚洲、欧洲、美洲及其他国家的债券(见图2)。另外,为了降低对利率的敏感度,产品的平均久期略低,持有债券的剩余期限大多在5年以内。

业绩方面,产品未设立基准,于其成分相似度较高的为Markit iBoxx离岸中国债券指数。产品业绩上略劣后于该指数(见表6、表7),但由于在很多方面区别于指数,更为合理的方式是与其同类产品做比较。在中国高息债基金类别中,该债基自设立以来回报一般处于四分位区间的第二梯队水平,表现良好。另一方面,与国内同类QDII基金相比,该产品业绩颇为均衡,但其2015年的收益率明显落后。

中银香港全天候中国高息债券基金组合以高配中企高息债为核心价值,在同类基金中表现靠前。寻求该板块收益的投资者可以考虑配置。但随着人民币兑美元汇率波动加大,国内利率走低,中国企业在国内借贷成本递减,将使得境外高息债资源变得稀缺,供低于求。因此产品能否持续找到具有竞争力的投资标的,需投资者加以关注。另外,由于这些债券的发行单位集中于我国内地房地产企业,投资者应该警惕该行业动向以及潜在的流动性风险和信用风险对该基金的影响。

投资要点

第一,由于中港基金互认的税收政策要求投资者对香港基金分配的收益按照20%的税率缴纳个人所得税,每只基金均推出了累计份额,不进行收益分配,而是再投资于产品中。买卖份额取得的差价所得,自2015年12月18日至2018年12月17日,三年内暂免征收个人所得税。

第二,在内地销售的香港互认基金均为人民币(对冲)或美元份额。由于人民币资本项目还未实现完全可兑换,可能出现对冲效果欠佳的情况,从而会分化人民币份额与外币份额的收益。投资者仍可根据自己的货币持有情况、基金主投货币以及对不同货币走势的预期,来选择认购人民币(对冲)或美元份额。

第三,香港基金的回报率与内地同类型的基金相比并不突出,但波动率较低。投资者不应抱着投机的心态参与香港基金投资。随着未来获得注册的香港基金数量不断增加,其加强全球资产配置、分散投资风险的作用将得到进一步体现,值得投资者长期关注。

作者系上海证券基金评价研究中心分析师