基于债券久期的国债期货套期保值模型分析

2016-11-09周诗雅

周诗雅

摘 要 使用久期的方法在中国国债期货市场上进行套期保值是否有效?使用久期的方法研究国债期货套期保值的效率问题在国外已经很多,然而这种方法是否适合于目前中国的国债市场,相关研究还不多见,还有待进一步的证实.为此借鉴国外相关理论,采用比较研究的方法,以国债期货上市后2013年9月到2014年5月初,国债现货和国债期货的数据为样本,以基于久期的最优套期保值比率模型为主,其他模型为辅,比较出最优套期保值效率.研究结果表明,基于久期的套期保值方法在目前中国的国债市场效果一般.

关键词 套期保值效果;国债期货;套期保值;久期

中图分类号 F830.95;F830.91 文献标识码 A

Abstract This paper tries to research whether the duration-based hedging of treasury bond futures is effective in China. At present, many foreign countries use the duration-based method to research the efficiency of hedging of treasury bonds futures . However, little study is performed to confirm whether this method is suitable for the treasury bond futures market in China. Learning from the related foreign theory, this paper comparatively studied the treasury spot and treasury futures data from September 2013 to May 2014, after the treasury bonds futures came into the market. The priority was given to duration-based hedging ratio model, and other model was complementary to compare the optimal hedging efficiency. The results show that the efficiency of the duration-based hedging method of treasury bonds futures in our country is semi-effective.

Key words hedging effect;treasury bonds futures;hedging;duration

1 引 言

1992年,中国国债期货开始试点交易,1995年“327”国债违规操作发生后,中国国债期货暂停交易长达8年,直到2013年再次推出时获得了社会各界的关注并成为研究的热点.但是,就目前来看,基于久期方法对中国国债的研究还较少,而且这种方法是否适合于目前国内的市场,也没有得到相关证实.刘忠彬主要介绍了久期模型在价格估算精度上的比较,没有明确的研究其套期保值的效率[1].杨宝臣、张玉桂、姜中锡考虑了用久期的方法来测度国债期货的套期保值效率,并证明了采用久期和凸度方法的套期比率方程比传统的套期方法要好[2].吴奇超发现我国试点时期的国债期货能为套期保值者提供风险规避,但是套期保值实现程度不高[3].因此,全文旨在研究再次推出国债期货后,用久期的方法进行套期保值是否有效.

本文的研究思路是:首先论述国债套期保值和久期测度原理和国债久期的套期保值策略,分析套期保值比率模型,再采用实证方法,用基于久期的传统方程和其他的方程测度出套期保值比率,最后用各自的比率来测度套期保值的效果,与没有进行套期保值的效果来比较,并得出结论.

2 国债套期保值和久期理论

从国债期货相关的理论来看,国债套期保值,是指投资者在国债期货市场上利用国债期货合约,和国债现货做相反的交易,使得期货市场的收益或损失与国债现货市场的损失或收益基本相抵消,从而达到保值增值的目的;而国债套期保值比率,是套期保值的有效性的保证,是国债组合现券价值变化和期货合约价值变化之比.

从久期的相关理论来看,久期是以每一期的现金流的现值作为变量,以每期时间作为权数,其和占总现金流量现值的比重,用来显示债券价格对利率变动的敏感程度;而修正久期,是对于债券价格对到期收益率变动的更精准的描述.它的大小会影响债券价格的变化幅度[3].

从久期对国债期货套期保值效果的作用机制来看,因为对于国债而言,收益率是固定的,此时债券的价格变动就只受修正久期的影响,所以,在利率风险存在的情况下,采用久期方法来对国债期货进行套期保值在理论上是可行的,对此进行假设.

从式(3)可以发现,在确保国债现货价值和现货修正久期的乘积与期货价值和期货修正久期的乘积对应成比例后,就能确保利率变动不会引起损失(收益),进而保证国债能很好的面对利率风险,从而达到了套期保值的目的.所以从理论上来说,久期是可以进行套期保值来规避风险.而且,其中套期保值的比率就是保证套期保值效果的关键.

3 国债期货套期保值比率模型

因为套期保值比率的选取是整个套期保值的核心,所以分析以下几种套期保值比率模型.

3.1 传统的基于久期的套期保值比率模型

鉴于国债期货和现货的价格需要通过交割来联系,在交割中,往往选择国债期货的标的资产CTD券.所以,经过对公式(3)的延伸,采用以下模型作为久期的套期保值模型,用转换因子连接CTD券和现券价值,求得套期保值比率如下:endprint

4 国债期货久期套期保值比率

模型效率的实证分析

4.1 样本选择和数据来源

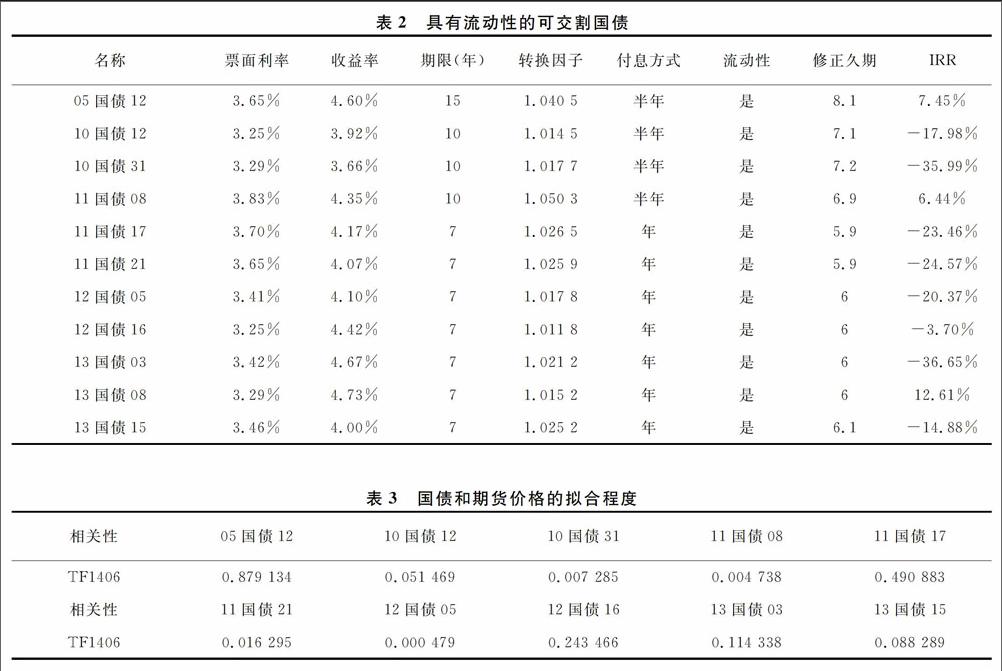

选择2013年9月到2014年5月的国债现货和中金所国债期货TF1406来做交割,如表1.现货样本共29个,其中具有流动性的11个,如表2,主要数据均来源于同花顺.因为CTD券选择的标准是隐含回购利率(IRR)最高,所以,在表2中选择“13国债08”为最便宜可交割债券(CTD),而剩下的10个样本中选择和期货拟合效果最好的“05国债12”“11国债17”来进行组合投资方案研究.

4.2 研究方案设计

针对于目前本国的实际情况,结合目前国际上流传最广的几种国债投资组合策略[13-20],选择以下几个方案来进行套期保值效果研究,具体如表4所示.

方案一:将所有的投资资金在“05国债12”“11国债17”上按1∶1的比例投入,组合后久期为7年.

方案二:依据国债最初的发行额来确定比例,使得组合各部分的比例符合市场的比例,组合后久期为7.08年.

方案三:基于大多数投资组合的现状不能超过市场的表现,所以出现了习惯将组合指数化的倾向,这时需要借鉴市场的指数,在此借鉴上证交易所编制的国债指数,组合后久期为7.95年.

4.3 套期保值比率实证结果与分析

采用Eviews6.0将三种方案进行久期和其他套期保值比率模型回归分析.总体上,经检验,所有方案中组合的价格一阶差分序列均是平稳序列,所有的方案中现货组合与期货之间都存在协整关系.

具体上,首先从套期保值比率的回归结果来看,如表5所示.对比久期方法和其他方法的套期保值比率,除了方案三的非久期套期保值比率接近于1外,其余的基本稳定在50%-60%左右;从模型估计参数来理解,在所有方案中,ECM模型的各项参数均优于OLS模型.

然后,从套期保值效果的回归结果来看,如表6所示.所有的套期保值效率基本上集中在30%左右,也就意味着这样的套期保值能锁定30%的风险.其中方案一,方案二,各模型套期保值效率相当,基本都是27%,但是方案三,除了基于久期的套期保值比率模型效率稍差,其余效率相当,且差额仅5%.因此,这几种套期保值的方法在我国能达到的效果十分有限.

最后,对比表6、表7和表8,国债期货试点时期和股指期货市场的研究发现,不论是在国债期货试点时期还是正式上市以后,套期保值效果显示的都是只能减少30%左右的风险;国债期货的套期保值效率要远远低于股指期货的套期保值效率.

5 结 论

在重点研究基于久期的套期保值效率的基础上,证明了相比没有套期保值,国债基于久期的套期保值的效率能减少30%的利率风险,同时也证明了久期方法的套期保值效果和其他方法的套期保值效果差不多.因此,不能片面表明基于债券久期的国债期货的套期保值效果不好,只能说明在目前国内国债现货市场和国债期货市场,基于久期的国债期货的套期保值效果一般.

具体结论包括以下三个方面.

第一,从采用了久期方法来看,由于国债现货市场的不发达所引致其衍生产品的期货市场也不成熟,造成了国债现货和期货的数据拟合较差,并最终导致了最后实证结果不太理想的情况,但是利用了久期进行套期保值还是能减少30%的风险,证明相比没有进行套期保值,基于久期的套期保值值得进行.

第二,从久期和其他方法比较来看,相比OLS模型ECM模型和MVHR的套期保值结果分析,基于久期的套期保值效果和前者大致相当,而且OLS和ECM的回归效果不是特别好,这能够在一定程度上证明可能并不是方法的问题,很可能是数据本身不具备代表性.

第三,从不同市场的套期保值效果来看,股指期货的效率要大大的高于国债期货,这能说明市场的流动性对于套期保值效率具有很大的影响,国债期货流动性有待进一步提高.

不足之处有两个方面:一是对数据的处理欠缺,是影响最后套期保值效果的重要因素之一,另外,只能使用简单的模型来做回归,在模型上不具备创新和挑战能力.二是对衍生品本身的了解甚少,所了解到的套期保值方法和久期方法甚少,导致了对债券组合的策略选择很单一,没有找到能确定最佳债券组合比例的方法,影响了最终实证效果.

参考文献

[1] 刘忠彬.久期模型对我国债券价格估算精度的比较研究[D].天津:天津财经大学应用经济学系,2012.

[2] 杨宝臣,张玉桂,姜中锡.基于凸度的套期保值模型及分析[J].管理科学学报,2005,8(6):69-73.

[3] 吴奇超.我国试点时期国债期货基本功能研究[D].长沙:中南大学,2006.

[4] 邓超,左卫丰.久期模型及其最新拓展[J].湖南商学院学报,2005(4):68-71.

[5] 张建亮.股指期货套期保值模型研究[D].北京:北京物资学院应用经济学系,2008.

[6] 周芬.债券的久期与凸度的价值[J].吉林师范大学学报(自然科学版),2008,33(1):10-12.

[7] 张春佳.中国国债期货期现套利策略的应用研究[D].上海:上海交通大学工商管理系,2013.

[8] 张杰.股指期货最优套期保值率实证研究[D].成都:西南财经大学应用经济学系,2013.

[9] 程健强,杨华,王仕宏.探讨重新推出国债期货[J].中国金融,2011(18):76-78.

[10]贺正楚,文先明.基于SVAR模型的期锌市场及其现货市场的价格发现功能实证研究[J].湖南大学学报(自然科学版),2011,56(7):92-97.

[11]Rendleman RJ Jr. Duration-based hedging with Treasury bond futures[J].Journal of Fixed Income,1999(9):84-91.

[12]Bierwag.G.O.Duration Analysis:Managing Interest Rate Risk[M].The University of California: Ballinger Publishing Company,1987.

[13]Robert T Daigler,Mark Copper.A futures duration-convexity hedging method[J].The Financial Review,1998,33(4):15-20.

[14]RobertT.Daigler.Comparing hedge ratio methodologies for fixed-income investments[J].The Financial Review,1998,33(4):20-30.

[15]Bierwag,G.O.,GeorgeKaufman,AldenToevs.Duration:ItsDevelopment and Use in Bond Portfolio Management[J].Financial Analysts Journal,1983,39(4):15-35.endprint