基于评级的投资行为和债券市场分割*

2016-11-02陈智华AzizLookmanNormanSchuerhoffDuaneSeppi

陈智华,Aziz A. Lookman,Norman Schuerhoff,Duane J. Seppi

(1.上海财经大学 金融学院,上海 200433;2.美国国际集团;3.洛桑大学,瑞士金融学院,经济政策研究中心;4.卡耐基梅隆大学 泰珀商学院)

基于评级的投资行为和债券市场分割*

陈智华1,Aziz A. Lookman2,Norman Schuerhoff3,Duane J. Seppi4

(1.上海财经大学 金融学院,上海 200433;2.美国国际集团;3.洛桑大学,瑞士金融学院,经济政策研究中心;4.卡耐基梅隆大学 泰珀商学院)

文章阐述了分割的债券市场中评级影响市场价格的新渠道,相对于以往的研究,该渠道建立在非制度约束下资产管理行为的基础上。文章选用2005年雷曼债券指数的重新定义公告作为一项准自然实验,该公告宣布自2015年7月1日起,投资级债券的信用评级认证机构由两家评级机构(标普与穆迪)扩充至三家(第三家为惠誉)。原法则下的债券评级选用标普与穆迪评级的最低值,而新法则下是三家评级机构评级的中位数。新法则的实施使一些原先被认定为垃圾级(高收益)的债券在三大评级机构各自的评级水平保持不变的情况下被“机械升级”为投资级债券,从而债券估值发生了变化,其平均异常到期收益率在事件后下降了21个基点。文章发现这种估值变化主要来源于资产类别敏感型机构投资者的债券购买行为,因为他们认为新法则下这些债券是有投资价值的。信誉、法规、指数化和流动性等方面的假设均不能解释这些债券的价格走势及其交易方式。

信用评级;市场分割;资产类别效应

为了遏止代理资产管理中可能存在的利益冲突,机构投资者在构建投资组合时受到一些限制。②Gromb和Vayanos(2009)、Duffie(2010)以及Duffie和Strulovici(2012)阐述了市场分割与资本非流动性如何影响资产的所有权分布及其对资产价格的影响。Basak和Pavlova(2013)揭示了机构投资者的交易如何影响资产价格及由此产生的指数化效应。大量的理论研究表明,这些投资限制会导致市场分割,从而产生资产类别效应。市场分割模型的一个核心预测是,标记资产类别的证券标签会影响投资者购买或出售该证券的意愿,即使该标签没有传递出任何实质性的信息,该证券的市场价格也会受到影响。本文研究了基于评级的投资行为与市场分割所导致的价格波动,这是资产管理标签效应在债券市场中的首次应用,而以往的相关文献关注的主要是股票市场。

本文的分析基于雷曼对其债券指数评级法则的重新修订事件。当多家评级机构对某债券的信用评级持不同意见时,雷曼债券指数将通过加总计算等方法进行综合评级认定,并以此为标准确定该债券是否可以归入雷曼投资级公司债券指数(现巴克莱债券指数)。由于雷曼债券指数在债券市场中的地位举足轻重,这一法则也是债券市场中众多机构投资者用于资产管理的重要标准。2005年1月24日,雷曼突然宣布修订债券指数的评级法则:从2005年7月1日起,债券的指数评级选取穆迪、标普和惠誉三大国际评级机构所给出评级的中位数。在此之前,雷曼债券指数的评级法则不考虑惠誉的评级,仅以穆迪和标普两者评级中的最低评级作为综合指数评级(原法则)。可见,原法则相对于新法则比较保守。

雷曼债券指数评级法则的重新修订事件为学者提供了难得的机会,以研究在评级及监管约束不变的前提下投资者基于债券评级的资产管理行为。国家认可的统计评级机构NRSRO给出的债券评级在公司债券市场上有着重要的作用。*截至2005年初,穆迪与标普为超过90%的公司债券进行过评级,而惠普为70%的债券进行过评级。2003年,一家加拿大信用机构Dominionn Bond Rating Service被SEC纳入了NRSRO。2005年,保险公司债券评级机构A.M.Best被纳入了NRSRO。以往的文献主要关注债券评级所包含的信息及与评级相关的法律法规。而在当今社会,评级标签被广泛运用到保险公司、共同基金、对冲基金和投资顾问等机构投资者的投资合同约束条款以及内部投资流程控制中。*Holthausen和Leftwich(1986)以及Hand等(1992)分析了评级公告的信息价值及其对公司债券与股票价格的影响。Ambrose等(2012)以及Ellul等(2011)发现了保险公司抛售降级债券的证据。Kisgen和Strahan(2010)研究了债券评级监管的影响。本文首次从委托资产管理层面解释了机构投资者在非监管约束下基于评级的投资行为,并为市场分割理论提供了实证证据。

雷曼债券指数评级法则的重新修订事件具有两大研究优势:首先,雷曼债券指数评级法则基于公开的信息,对三大评级机构公布的评级进行加权汇总,因此该事件本身不涉及债券及债券发行公司信用风险的改变;其次,该事件对相关法律法规没有产生任何影响,因为相关法律法规主要以NRSRO评级为监管依据,而不使用雷曼债券指数综合评级编制方法。基于雷曼债券指数在债券市场中的重要地位,本文假定雷曼改变债券评级的计算方法将影响机构投资者的投资决策,一些因法则修订而被升级标记为投资级的债券(原为垃圾级债券)会受到资产类别敏感型机构投资者的青睐,他们会认为这些债券变得更具有投资价值。由于雷曼指数原评级法则(取穆迪和标普评级结果的最低值)比新法则(取中间值)更加严格,而新法则满足相关法律法规,因此机构投资者既能根据新法则调整其资产配置,又能满足监管法规的要求。

当时的财经新闻证实了这一观点,有评论写道:雷曼债券指数评级法则的重新修订为机构投资者提供了投资机会——他们可以购买原先不被允许购买的垃圾级债券(这些债券在新法则下被“机械升级”为投资级债券),还促使一些基金公司相应地调整了投资策略。本文的研究表明,投资者在新法则下预期被标记为投资级债券的未来需求会增加,从而抢购这类债券,导致债券价格波动。需要指出的是,雷曼债券指数评级法则的改变以及由此引发的市场价格波动出现在投资管理过程中,而该事件中债券发行公司的内在价值并没有改变,投资行为亦不受监管制度约束。

雷曼评级法则的修订影响了大批债券,主要是因为惠誉的评级通常比穆迪和标普更为乐观。本文将主要研究对象分为两类来研究市场分割效应,而这些债券受到该事件的不同影响。第一类债券直接受到该事件的影响,这类债券包含57只原垃圾级(高收益)公司债券,在雷曼指数新法则下被“机械升级”为投资级。*根据这一事件发生时的财经新闻报道,59只债券的指数评级将发生改变(总市值达334亿美元,包括2.1%的投资级和5%的垃圾级)。本文剔除了59只债券中没有TRACE交易数据的两只债券。我们发现这类债券在事件前后无论从价格还是成交量上均为本文的主要研究假设提供了充分的实证证据。具体来说,第一,在宣告日(正式实施日),这类债券的异常到期收益率下降了0.21%(0.64%),这一数值达到了BBB-和BB+债券收益率差额的一半。第二,卡尔曼滤波分解结果显示,在宣布日和正式实施日,这类债券的价格显著持续上升,而随时间变化的风险溢价依赖于公告后雷曼IG指数和HY指数的差异表现。第三,这些价格变动与交易方式密切相关,而相关交易方式是由资产类别敏感型投资者对债券的需求所导致的。我们发现这类债券的日均交易量在短期内迅速增长,增长幅度超过一倍,而且有证据表明交易量主要源于保险公司和投资级债券共同基金的异常购买需求。

雷曼评级法则的重新修订也改变了未来债券在不同资产类别(以评级标记)之间转换的概率,即使公告日债券的评级类别未发生任何改变。在新法则下,拥有较为乐观惠誉评级的垃圾级(高收益)债券较容易被升级为投资级债券。因此,本文研究的第二类债券属于事件敏感型债券,即穆迪和标普给出BB+评级而惠誉给出投资级评级的债券,这类债券的资产类别转换概率(即从垃圾级转换至投资级的概率)较高。随着转换概率的提高,可以预期未来这类债券的购买需求会增加,因而在公告日后有显著的价格波动,表现出持续的异常高收益。

雷曼事件也使我们更加了解基于特定评级的投资行为在市场分割过程中所扮演的角色。指数化是被广泛运用的基于特定评级的一种投资方法。雷曼指数评级方法的重新修订改变了雷曼投资级IG指数的构成成分,从而影响了被动型指数基金对相关债券的需求量。可投资性是受雷曼事件影响的另一种投资方法。从某种程度上讲,雷曼指数的评级标签有助于规范投资经理及其客户在资产管理中所使用的评级标准,特别是如何界定债券是否属于投资级类别;同时,雷曼事件也扩展了投资级债券的范围,从而影响了积极的投资级债券基金的资产配置需求。

公告当日的财经新闻也讨论了指数化以及新近加入投资级的原垃圾级债券的可投资性,并讲述了当时面临危机的美国通用汽车与福特公司的公司债券是如何在事件后继续留在雷曼投资级指数成分债中的(Eisinger 2005,Calio 2005)。为检验特定投资行为的影响,本文将样本中被“机械升级”的债券分为两个子样本,其中不符合雷曼投资级IG指数发行规模要求(即发行规模较小)的债券(又称为孤立债券)被排除在之外,而其余债券符合IG指数标准。由于这两组债券随时间呈现显著为正的异常回报率,且两组的回报率无显著差异,因此我们可以认为指数化假设并不能完全解释债券价格波动,而资产类别的归属变化才是债券价格波动的真正原因。

以往关于资产类别标签效应与市场分割的实证研究关注的主要是股票市场。*如Barberis和Shleifer(2003)以及Jame和Tong(2014)。与本文最相近的是Boyer(2011)的研究,他指出,基于BARRA标签法则的BARRA价值及成长指数的常规再平衡会导致股票收益率发生改变,同时会对股票交易的联动性产生影响。与之相比,本文使用标签法则自身的变化来研究固定收益市场上资产管理的标签效应。Kisgen和Strahan(2010)研究了另一个的准自然实验——2003年SEC授予Dominon评级机构NRSRO资格,以探究评级机构的监管身份是否对市场价格产生显著影响。本文的不同之处在于研究了债券市场中非监管投资行为的重要性。2010年Dodd-Frank法案通过后,SEC要求各部门在监管法规方面剔除对必须拥有NRSRO评级的相关要求,以减少对评级的依赖。在这样的大环境下,基于评级标签的资产管理行为未来很可能对金融市场产生巨大的影响。*Dodd-Frank法案939节修正了FDIC、SEC、联邦住房金融局与世界银行的行为规范,尤其是指示联邦机构剔除对NRSRO评级的相关要求并采用其他标准予以替代(见SEC发布的特别监管提案34-58070和33-9193)。

本文的研究结果也与Bongaerts等(2012)的研究相关,*关于评级的其他研究包括:Becker和Milbourn(2011)的研究表明,穆迪与标普评级的质量在惠誉评级加入后逐渐变差;Kisgen(2007)以及Chernenko和Sunderam(2012)证实了信用评级、资金流与公司资本预算之间的真实联系。他们的研究表明,对于债券是否归属于投资级,当标普与穆迪的意见不一致时,惠誉评级起到了关键的作用(即打破平局的功能)。本文发现在雷曼债券指数评级法则改变后,惠誉公司打破平局的功能进一步增强;同时,本文还提出了评级影响市场价格的非信息渠道,并论证了彼此之间的因果关系。选用雷曼事件作为一个准自然实验,有助于解释本文研究的因果关系方向,这一优势在债券的价格、评级和信用质量等诸多因素相互作用而导致因果关系错综复杂时会更加明显。

一、研究背景与假设

美国的公司债券市场是不透明的、去中心化的场外市场,交易者在寻找交易对象时会发生搜寻成本。由于潜在的交易对象比较少,任何对于债券所有者结构的冲击都将导致债券买卖委托单的不平衡,从而引发债券价格的波动,*Duffie等(2007)的研究表明,当交易者较难找到交易对象、卖方议价权较少时,市场的非流动性折价较高。而与流动性较强的股票市场相比,这种冲击对债券市场会产生更加持续和显著的影响。因此,公司债券市场更适合研究市场的分割性。下面我们将讨论本文的研究假设。

(一)基于评级的市场分割假设

NRSRO的信用评级方法被广泛应用于投资管理和金融机构的规范性监管中。无论是内部的投资准则还是政府法规,都对机构投资者所能持有的低评级(高信用风险)债券数量做出了限制,因而很自然地将债券市场上持有高收益和投资级债券的客户区分开来。我们发现,三大评级机构(穆迪、标普和惠誉)对于68%的公司债券的信用风险持不同意见。当评级机构对于债券评级产生意见分歧时,投资者须对债券是否归属于投资级做出判断。虽然政府法规对于这类债券的归属有最低标准,但是投资经理和投资委员会比较保守,以避免可能引发的诉讼官司,或者简化合同中客户的关系。*许多官方规定与中间评级相联系。例如,SEC 15c3-1号规定(为经纪人或做市商规定的净值“垫头”)与SEC 206(3)-3T号规定(涉及投资顾问本金交易的披露与同意规定)均要求债券必须得到至少两家NRSRO评级机构给出的投资级评级。SEC 3a-7号规定(投资公司法令约束下的结构性金融工具)要求债券必须至少有一家NRSRO机构给出投资级评级。NAIC要求保险公司的垃圾债持有量不能高于其资产的20%(Cantor和Packer,1994;Kisgen,2007),而NAIC使用的监管评级是三家NASRO评级机构给出的债券评级的中位数,即第二低的评级(NAIC,2009)。美国的Senate(2002)给出了更多关于评级的规定。与之相比,一些投资者所采用的更严格的评级标准(如雷曼指数评级原法则中的“两者更低”)能够反映出资金管理者之间的协调(最安全的诉讼数量)以及投资者规避不确定性的倾向。这样的投资行为导致了市场分割,这是监管法规之外的另一种渠道,因为只有很少一部分投资者有意且能够对垃圾级债券大举建仓。

作为行业龙头,雷曼兄弟以其市场地位和高能见度,能够对债券评级的行业准则施加影响,许多投资基金选用雷曼债券指数(现巴克莱资本债券指数)作为基金业绩评估标准。*雷曼债券指数始于1973年1月1日。2008年9月22日,英国巴克莱银行收购了雷曼兄弟北美投资银行与资本市场业务。收购后,巴克莱银行沿用了这一指数体系及相关的指数服务。Lev Dynkin在2007年5月发表的演讲中指出,雷曼债券指数起到了“固定收益债券参照系的作用”,估计截至2006年12月底,6.1万亿美元的管理资产使用雷曼债券指数作为参考基准。对于雷曼指数是否引起投资行为的改变,以及雷曼兄弟如何应对不断变化的行业规则,这些不在本文的研究范围内。在任何情况下,如果债券市场分割是基于评级的投资行为所导致的,那么当垃圾级债券被“机械升级”为投资级时,投资者对于这类债券的需求会显著增长。

(二)雷曼债券指数评级法则修订

与本文研究有关的指数有两个:一个是美国投资级的公司债券指数(IG指数),另一个是美国垃圾级(高收益)的公司债券指数(HY指数)。*关于雷曼(巴克莱)债券指数的其他信息详见http://ecommerce.barcap.com/indices。IG指数由符合投资评级、以美元计价、具有固定利率的纳税企业所发行的公司债券组成,同时须满足面值、到期期限等方面的一系列要求。HY指数则由评级低于投资级的公司债券组成,而且相对于IG指数标准,这些债券仅需满足较为宽松的综合标准。需要指出的是,IG指数成分债要求债券面值余额超过2.5亿美元,而HY指数的债券面值要求仅为1.5亿美元。

雷曼债券指数中无论是垃圾级债券还是投资级债券,资产类别的归属均基于雷曼指数评级法则。雷曼债券指数评级法则下的指数评级不具有超越穆迪、标普和惠誉三大评级机构所提供评级的信息,而仅仅是对三大评级机构评级结果的加权平均。网络附录中表IA.1显示了雷曼指数评级法则的调整历史以及2005年雷曼公告日后相关的重要事件。

从历史上看,雷曼兄弟对其债券指数评级法则做过三次修订。最初的评级法则是计算穆迪和标普评级的平均值。当其中一家评级机构给出投资级,而另一家评级机构给出垃圾级时,根据各自有1/2权重的法则,债券即拥有分割评级(当然须满足编制债券指数时其他的综合标准)。1988年8月,指数评级法则修订为以穆迪评级优先,即一般仅采用穆迪评级,如果确实没有穆迪评级,则采用标普评级。2003年10月,评级法则再次变更,改为选取穆迪和标普评级中相对保守的一方评级(如果未同时获得两家评级机构的评级,则选用给予评级的机构评级)。本文将2003年的评级法则定义为原法则,相应的指数评级则为原指数评级。

本文探究了最近的一次评级法则变更。*早期雷曼指数改变与其他指数提供者早期重新定义指数时的交易数据不足。特别地,2004年10月14日,美林宣布改变美林全球债券指数的选择标准。2004年12月31日,美林将其指数评级由穆迪与标普的平均评级改为穆迪、标普与惠誉三者的平均评级。根据Business Wire在2004年10月14日发表的“美林宣布改变全球债券评级指数”一文,新的评级方法导致约12%的美林指数评级债券的级别有所调整,其中绝大多数向上提升了一个等级。17只债券降到投资级以下,而且没有债券由投资级以下上升到投资级。普遍认为雷曼公司指数比美林公司指数运用得更加广泛。2005年1月24日,雷曼兄弟突然宣布从2005年7月1日起,指数评级法则中纳入惠誉评级。也就是说,债券指数评级的法则将被重新定义,新法则选取穆迪、标普和惠誉三大评级机构所给出评级的中间值(如果仅有两家机构的评级,则选用其中较为保守的评级;如果仅有一家机构的评级,指数评级就变为单一评级)。本文将2005年指数评级法则称为新法则,相应的指数评级则为新指数评级。假定债券的风险因素在事件前后未发生任何变化,在新法则下,即使三大评级机构没有对各自的信用评级进行任何调整,根据债券所拥有的惠誉评级,一些债券的评级将由垃圾级升级为投资级。另外,雷曼事件也不涉及监管法规的变更。

雷曼指数评级法则的重新修订对市场来说是超出预期的,因为在通常情况下,指数法则的变更需要咨询三家咨询委员会,包括大型的固定收益证券类投资公司,而这样的咨询会一年通常仅召开一次。而2005年1月24日(周一),雷曼兄弟突然通知咨询委员会召开电话会议,要求对其指数法则进行修订,而这类会议已经几年没有召开了。在美国两大汽车巨头福特和通用汽车公司面临被降级以及雷曼兄弟的行动可能会被泄露的双重压力下,雷曼兄弟决定临时召开会议并迅速发布公告。*Eisinger(2005)在Wall Street Journal上发表的“GM bond worries fade with some magic from Leman”一文提供了对这次雷曼事件诱因与时机的解释:“雷曼已经长期考虑纳入惠誉评级,而且这出现在今年晚些时候召开的一个会议议程中。但为何公告会如此仓促?媒体收到了雷曼考虑加入惠誉评级的消息。‘我们想尽快消除大家对我公司指数评级的关注’,一位内部人士如是说。他同时表示雷曼已经注意到了市场关于GM债券的紧张情绪。与穆迪类似,惠誉对GM的评级高于标普,比垃圾级高出两个分级。这样,即使标普对GM下调评级,只要其他两个机构的评级保持不变,这些汽车制造商在新的雷曼指数评级法则下将保持其投资级的类别。”

图1给出了雷曼投资级和高收益债券指数的时间变化趋势。我们选取公告日前第50个交易日作为控制窗口的起点,并根据控制窗口起始日的数据进行了标准化处理。图中垂直的虚线代表与雷曼事件相关的重要事件,如美国通用汽车和福特公司的评级下调以及TRACE数据的三个执行阶段。从图中可以清晰地看到,IG和HY债券指数在该时间段的表现存在很大差异,而这种差异恰恰可以帮助我们检验相关债券的价格与成交量是否因雷曼事件而发生变化。

图1 指数表现与事件时间 注:图1绘制了从2004年11月15日(t=-50)起,标准化处理(以起始点指数水平进行处理)后的雷曼投资级(IG)指数和垃圾级(HY)指数债券的累积回报。垂直虚线代表公司债券市场上发生的重要事件(更多细节见网络附录中表IA.1)。横轴上,第0日表示雷曼公告日(2005年1月24日),第114日表示公告生效日(2005年7月1日)。

(三)主要假设

关于债券市场分割性的主要研究问题是,在现金流信息不变的情况下,当公司债券的评级从垃圾级调整为投资级时,债券价格是否发生变化?2005年的雷曼事件为学者提供了一个很好的机会来检验公司债券的信用风险信息和监管法规不变时的资产类别分割效应。雷曼债券指数评级法则的重新修订不改变任何实质性的公司信息,而仅仅涉及标记资产类别的评级标签的调整(Boyer 2011),即雷曼及债券投资者如何运用评级将债券归类(投资级或垃圾级)。由于相关的监管法规并没有受到雷曼事件的影响,任何因评级调整而导致的市场分割效应都应与资产管理的投资行为相关。

投资行为假设可归纳如下:在雷曼事件之前,当穆迪与标普对债券的评级存在分歧时,即一方给出投资级而另一方给出垃圾级,债券的资产类别归属是模糊不清的。虽然依据相关监管法规,这类债券属于投资级类别(基于评级的中间值),但是行业内特别是雷曼债券指数评级法则采用更加严格的标准,将其指数评级归为垃圾级。资产类别的模糊性增加了资产管理的内部持有成本与机会成本,对投资经理而言,如果将这类债券归为投资级,则需要对内征得投资委员会的同意,对外还需应对客户以及未来可能的诉讼,这些都将耗费大量的时间和精力。而雷曼调整其评级法则,将降低这类债券的资产类别模糊性及潜在的持有成本,有效扩大投资级债券的样本池,从而增加资产类别敏感型机构投资者对“机械升级”债券的净需求(假设1),这类债券的交易量会随之增大(假设2)。给定斜率为负的债券需求曲线,需求量的增加会引起这类债券的价格上升(假设3)。*债券需求曲线呈现明显的向下倾斜的趋势。Steiner和Heinke(2001)发现,穆迪与标普的评级关注和调整公告与欧洲债券价格压力直接相关。Mitchell等(2007)考察了对冲基金对可转换债券的大量资本赎回。Newman和Rierson(2004)证明了欧洲电信公司大规模发行债券对其他债券价格的影响。Coval和Stafford(2007)阐述了股票市场中向下倾斜的需求曲线以及资产抛售的价格反应。

“机械升级”债券的投资需求增加主要来自两方面:一方面,被动型指数基金对这类债券的需求增加(由于这类需求的增加具有可预测性,这类债券的市场价格会提前调整),即指数化假设(假设4)。另一方面,主动型债券投资者的需求也会增加。Calio(2005)指出,雷曼债券指数评级法则的重新定义为以雷曼综合指数为评价基准的固定收益投资经理提供了投资债券的新机会,因为他们之前购买这类债券是受到限制的。因此,雷曼指数评级法则的重新定义消除了分割评级的模糊性,扩大了投资级债券的样本池。这种改变可能体现在投资指令及投资计划书的条款中,或者资产管理的内部投资操作流程中。我们称之为可投资性假设。对积极构建IG指数债券的投资经理来说,在雷曼公告之后,他们开始将“机械升级”的债券纳入考虑范围,从而对这类债券的需求逐渐增加。此时,即使债券没有成为雷曼投资级指数的成分债,“机械升级”债券的价格也会上升(假设5)。*Calio(2005)也提到了“养老基金修改投资指南”的要求(揭示资本流动滞后效应),因为被限制持有分割债券的基金在指数评级法则修订之后更难战胜IG指数。Palmer和Murray(2005)提出了类似的问题:“信托公司是否应跟随雷曼一起将惠誉评级纳入投资指南中?”与投资实践一致,他们认为答案是肯定的,“我们认为当前对信托公司来说,最好与雷曼债券评级法则保持一致,在原来仅包含穆迪与标普的体系中引入惠誉评级,为投资经理提供有效的风险控制能力。这样,投资经理的表现可用新法则下的雷曼债券指数作为参照标准,同样他们也被允许投资管理与指数范围相同的债券池。”资产类别的可投资性标准和指数化是市场分割下资产管理投资渠道的两个具体例子。

雷曼事件还会提高未来一些债券可能从垃圾级升级至投资级的概率,也使一些投资级债券(特别是有负面评级预期的)更有可能保持其投资级的资产类别。需要指出的是,在穆迪、标普和惠誉所给出信用评级的概率不变的情况下,雷曼指数的重新定义将分割评级归属于投资级,从而扩大了投资级债券的样本池,并导致了资产类别转换概率的变化。即使当前垃圾级债券的评级没有改变,由于预期转化为投资级债券,以及资产类别敏感型投资者对投资级债券的需求增加,惠誉评级较好的垃圾级债券的价格将上升。

二、数 据

(一)公司债券的特征

我们以雷曼公告日所有已发行债券为基准来构建样本。我们从Mergent的固定投资债券数据库(FISD)中获取了债券的票息率、剩余期限等特征,FISD数据库中包含具有CUSIP代码的所有债券的特征信息。该数据库中同时包含穆迪、标普和惠誉对所有公司债券的完整的历史评级信息。我们剔除了可赎回债券和一些特殊债券,要求:(1)公告日的债券发行量为正;*我们还通过对债券正式声明的交叉检验,纠正了一部分债券(FISD中报告的数值为“1”)的面值余额。(2)剩余期限至少为1年;(3)非可转债或浮动利率债券;(4)非私募债券,拥有注册权且满足SEC144A规则的债券除外;(5)债券发行公司不是美国通用汽车和福特公司及其金融部门或附属公司;(6)债券在雷曼公告日10天之前已被纳入TRACE系统中。最后一条标准保证了样本中的债券在公告日之前有交易价格(见表IA.1以及下一节关于TRACE系统不同阶段的简介)。最终的样本包括8 767只债券,其中2 336只是IG指数成分债,722只是HY指数成分债,5 709只未被列入任何雷曼指数。68%的债券(5 943只)的穆迪、标普和惠誉评级属于分割评级(即评级机构的意见不统一)。

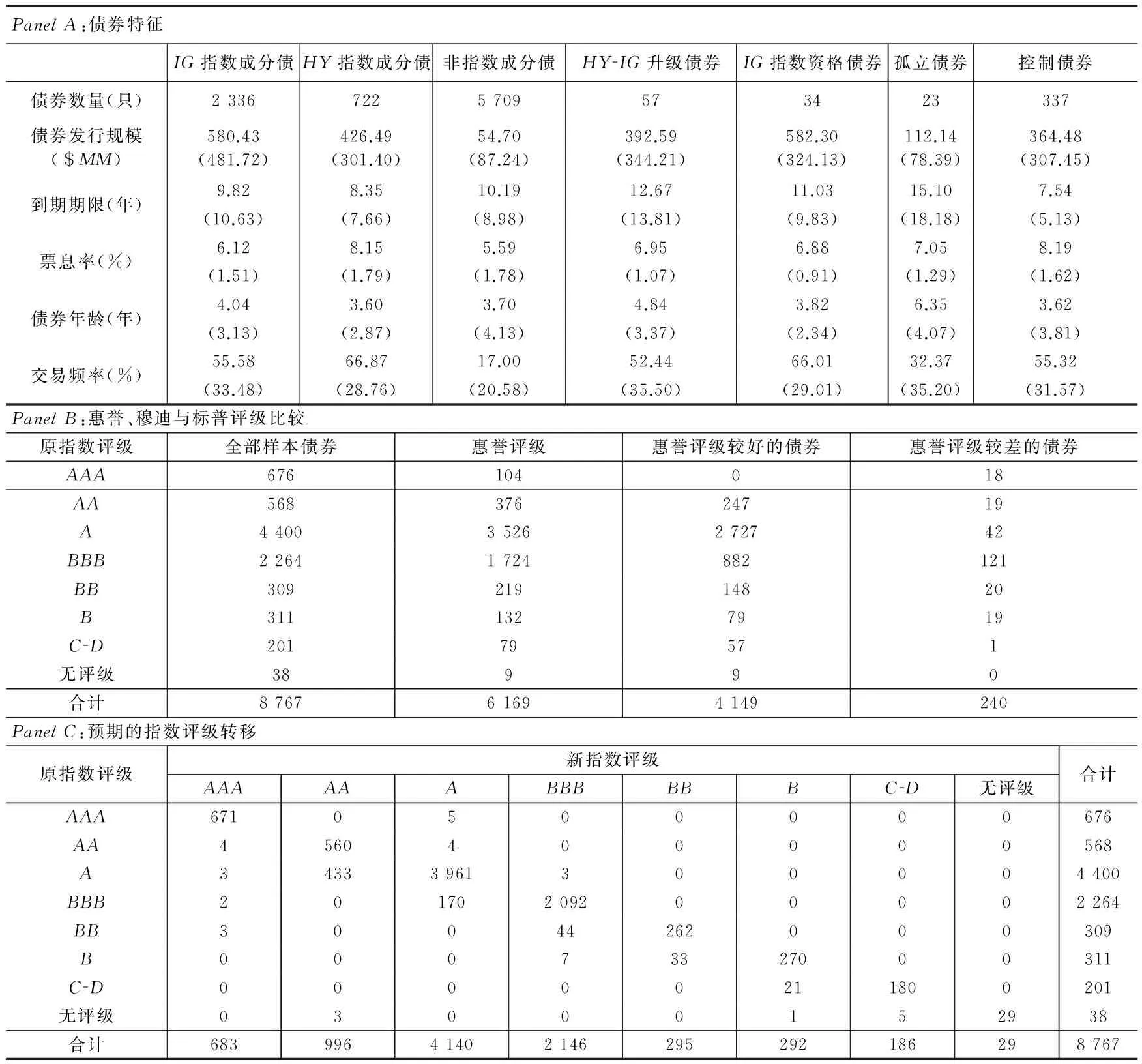

表1中PanelA展现了不同样本中债券特征的描述性统计情况。我们发现,指数成分债的发行规模比非指数成分债要大,两个子样本的交易频率也存在显著差异。样本中99.5%的债券拥有穆迪和标普两家评级机构的评级。而PanelB显示,只有70%的债券(6 169只)拥有惠誉的评级,其中4 149只(67%)债券的惠誉评级比穆迪和标普评级中的较低者要好。这种差异在各种评级分类中非常普遍。*不同机构的评级不同是源于不同的评级测度还是不同的测量目标,这对本文的分析来说并不重要,我们感兴趣的是评级超过其信息成分所产生的影响。PanelC总结了基于不同指数评级法则计算的债券指数评级。在新法则下,729只债券的评级有较大变化,3 108只债券的评级有小幅变化(至少上升了一个级别),受事件影响的债券总市值为6 400亿美元。另外,26只债券的评级在新法则下有所下降。*如果债券仅有穆迪或标普其中一家的评级,那么在新法则下,一个较差的惠誉评级将下调其指数评级。

表1 债券特征与预期的指数评级转移

注:表1总结了截至雷曼公告日,样本债券的特征以及预期的指数评级转换情况。PanelA报告了债券特征的均值,括号内为标准差。由垃圾级升级至投资级的57只债券被进一步区分为IG指数资格债券(即可直接进入IG指数)和孤立债券(即不满足IG指数的其他标准,如发行规模等)。控制债券的原指数评级属于垃圾级,而且或者没有惠誉评级,或者其惠誉评级低于原指数评级。交易频率以雷曼公告日(2005年1月24日)前后20天交易窗口内的交易日期所占比例来衡量。PanelB对债券所获得的惠誉评级与穆迪和标普评级进行了比较。PanelC总结了所有债券在新法则下的指数评级情况。原指数评级选用穆迪和标普评级中较保守的一个,而新指数评级则是穆迪、标普和惠誉三家评级的中位数。

(二)定价与交易

债券交易数据来源于TRACE数据库,该数据库提供了所有具有TRACE系统资格的公司债券的场外交易即时数据,如交易价格、数量以及补充信息(见表IA.1)。*TRACE数据的官方发布分为两个阶段完成,所有被认为流动性较强的公司债券交易数据在2004年10月1日发布,其他债券的数据在2005年2月7日发布。2004年10月至2005年2月,TRACE报告了4 100只债券的日交易数据,两个月后增加到4 700只,而在2004年10月之前,TRACE数据库中仅有1 600只债券的交易数据。经过过滤处理,我们剔除了数据库中潜在的误差条目。比如,为确保我们的结果基于真实交易,所有被标记为取消或修正的交易记录均被删除。我们同时删减了所有债券样本中低于0.5%和高于99.5%水平的价格数据以减轻异常值的影响。

通常情况下,公司债券的市场交易不频繁,样本中的债券在雷曼公告前后基本上是隔日交易或次数更少(见表1)。因此,当计算累积收益率时,我们用两种方法来检验事件研究结果的稳健性。*对于非频繁交易,计算年收益比计算日收益要好。这两种方法都是利用债券的当日价格与事前参考价格两者差异的百分比来计算累积收益。如果一只债券在某日无交易,基准估算法将前一交易日的加权平均交易价格作为缺失价格,另一种方法则将后一交易日的平均交易价格作为缺失价格。两种估算方法的差别在于对无交易日缺失价格的估计假设不同。一种方法将估计价格的变动递延至非交易间隔的末期,而另一种方法则将估计价格的变动提前到非交易间隔的初期。

TRACE系统不提供明确的买卖指令,也不提供交易者的身份信息,*另外一个限制是,在本文样本期间,TRACE的投资级债券交易量在$5MM处截断,而垃圾级债券在$1MM处截断。Bessembinder等(2009)、Edwards等(2007)以及Goldstein等(2007)有更多关于TRACE的阐述。因此我们无法直接观测到特定投资者的交易行为。为了估算交易方向,我们采用了与Lee和Rendy(1991)类似的交易分类程序:将每个交易价格与前一交易日的历史收盘价进行比较,如果交易价格较高,则该交易被归为由买方发起的指令,反之则被归为由卖方发起的指令。买卖指令可用于计算当日的指令余额。

本文还检验了两类特殊的机构投资者的可识别交易。美国保险监管协会(NAIC)数据库包含保险公司的所有公司债券交易,NAIC中的数据使我们能够追踪保险公司这类资产类别敏感型投资者的证券投资决策。此外,我们还从LippereMAXX固定收益证券数据库中提取了美国与欧洲共同基金的季度持仓情况。

三、升级债券的检验结果

雷曼评级法则的修订重新标记了上千种债券的指数评级。为了检验市场分割假设,我们首先考察了雷曼公告当日被标记为投资级(新法则下)的原垃圾级(原法则下)债券(又称为升级债券),由57只有TRACE交易数据的债券构成,其中47只原指数评级为BB,7只为B,另外3只原指数评级缺失。*表1中3只由BB-升级到AAA的债券之前经历了信用下滑,导致穆迪将其评级由AAA降至BB-,但标普与惠誉保留了其原有的AAA评级。这一样本尽管不大,但拥有足够大的统计功效。*样本中包括所有的转换TRACE债券,避免了样本选择偏差。通常情况下,准自然实验的样本较小,本文的样本大小与其他自然实验研究具有可比性(Kliger和Sarig,2000;Kisgen和Strahan,2010)。这些债券是最直接受雷曼公告影响的债券,鉴于雷曼评级法则的重新定义是对美国通用汽车与福特公司危机的回应,这些升级债券是该事件的“旁观者”。换言之,这一升级会引起外生的需求冲击。

我们重点考察了事件窗口内五个相关日期的收益率、交易情况、债券持有人所有权变化以及流动性情况。我们选取公告日之前十周到之前两周的交易日(-50,-10]作为公告前控制窗口,受到TRACE交易系统数据可得性的限制,这一窗口相对较短。TRACE第三期始于2004年10月1日,此前的交易数据非常少。我们以公告日之前两周(t=-10)作为事件研究的起始点,因为标普在这周将美国通用汽车列为评级观察对象,这一事件也部分促成了最终的雷曼公告;另外,泄露信息的新闻报道(Eisinger,2005)也是原因之一。新法则的生效日期是2005年7月1日(t=114),这一日期同时也是公告窗口(-10,114]的终止日期。公告生效后窗口(114,245]始于生效日期,持续到2005年年末(t=245)。

(一)对债券价格的影响

雷曼事件研究中遇到的一个挑战是,由于事件观测值都以日历时间排列,控制其他可能导致债券价格变化的因素显得尤其重要。为此,我们用两种方法来计算异常估值变化,并证明实证结果的稳健性。

1.回归方法

第一种衡量异常估值变化的方法是由8 767只债券组成的横截面样本估计累积到期收益率的变化△Y,债券i在时间区间h的回归方程为:

(1)

表2 债券到期收益率变动的横截面回归分析

为了进一步检验回归控制方法的有效性,网络附录中表IA.2报告了一系列横截面回归结果。式(1)中升级债券指示变量的系数反映了在控制其他因素时,升级债券的某一特征是否显著不同。没有证据表明升级债券的杠杆率、利息偿付率、期限、流动性、利息债务比以及其他特征是有差异的。而升级债券的发行时间较长(超过一年,p值为6%),票面利率较低(p值为4%)。此外,升级债券指示变量在解释其YTMs方面并不显著。这些结果表明,RHS变量能够有效控制债券的异质性。

2.样本匹配法

在本文的分析中,实验组中每一只债券对应一组从所有垃圾级债券中选取的控制组债券,这些控制组债券或者没有惠誉评级(表1中类型最多的控制债券),或者其惠誉评级低于穆迪和标普评级。*我们查看了Financial Times archives和主要的新闻网站,没有发现升级债券的发行公司在研究区间内有其他实质性重大新闻。在控制组中,我们剔除了AT&T发行的债券,因为AT&T在2005年2月宣布与SBC合并(见http://www.corp.att.com/news/2005/01/31-1),此时公司在三家机构的债券评级均为BB+。如果惠誉评级等于穆迪和惠誉评级中较低者,则将该债券从控制组中剔除,因为雷曼事件增加了这类债券由垃圾级转换为投资级的概率,从而导致其价格上升。*在新的指数评级下,一些债券由垃圾级转换为投资级。比如,如果穆迪与标普评级之一低于投资级(或两个均低于投资级),且惠誉评级也低于投资级的债券只需两个中的一个(三个中的两个)评级升级为投资级,则该债券升级为投资级。而在原法则下,只有穆迪与标普评级中低于投资级的一个(或两个)评级升级为投资级,债券才可能升级为投资级。经过匹配,有337只垃圾级债券进入控制组。我们采用了两种标准进行匹配:第一种是基准狭义匹配,主要基于雷曼原指数评级的细分等级(如BB+、BB、BB-、B+等)、债券到期期限(分为短期(1-5年)和长期(5年及以上))以及发行规模(分为小于$250mm和大于等于$250mm)。匹配后每只升级债券的配对债券数目从3只到18只不等,平均为10只。作为稳健性检验,我们还采用了第二种匹配方法,即扩展化标准(除了基准狭义匹配下的特征变量外,还增加了指数贝塔、流动性、票息率以及行业等匹配条件,见附录B)下的广义配对,这样可以得到更精准的配对组合,但配对债券的数目会明显下降。

本文选取的配对债券与升级债券相似。网络附录中表IA.3表明,升级债券和两种匹配标准下选取的匹配债券在公司与债券特征方面(包括利息偿付率、利息债务比、有形资产和盈利状况)是相似的。升级债券与匹配债券相比有较低的票息率以及其他特征上的差异(如到期期限、公司规模等)。而最重要的是,如图2A所示,升级债券和匹配债券在事前窗口(-50,-10]内的累积到期收益率紧密吻合,表明配对债券是升级债券的理想控制组。

图2 升级为投资级债券的公告收益 注:图2A绘制了升级债券由垃圾级升级至投资级的累积收益,匹配样本债券的详细描述见附录B。图2B绘制了基于自举法(见附录B)计算的累积异常收益,虚线是自举法下的95%置信区间。图2C根据表5中列(E)卡尔曼滤波分解结果将CARs分为永久性成分、或有价格成分以及暂时性成分TCt。左图对应基准狭义匹配法,右图对应扩展性广义匹配法。横轴上,t=0表示雷曼公告日(2005年1月24日),t=114表示公告生效日(2005年7月1日)。

我们基于1 000次自举程序,通过对买卖投资组合的差异收益率求算术平均,估计了累积异常收益(CARs)。*Bessembinder等(2009)发现,价值加权法比平均加权法要好,更有解释力。因此,我们采用了价值加权法,而平均加权法下的结论与之相似。Barber和Lyon(1997)、Lyon等(1999)以及Chhaochharia和Grinstein(2007)指出,自举法可以改善小样本下假设检验的精确度。因此,为了计算显著性水平,我们利用自举法来获得买卖投资组合异常差异收益的分布情况。作为准备步骤,我们对不同时间区间内全部债券的累积收益分布做了上下0.5%的缩尾处理。关于投资组合的CARs和实证p值,具体计算步骤请参见附录B。

表3报告了基准配对法下57只升级债券在雷曼公告前后的累积异常收益情况。图2B给出了CARs随时间变化的轨迹,并描绘了相应的95%置信区间。对于广义匹配以及缺失价格的不同估计方法(参见第二部分“(二)定价与交易”),我们得到了类似的结果。第一,事前窗口的CARs并不显著,这与图2A所揭示的升级债券与控制组债券在事前窗口内高度相关不谋而合(也与表2所示的事前窗口CAY不显著保持一致)。第二,升级债券在窗口(-10,0]内的平均异常收益为1.06%-1.31%,至少在1%的水平上显著。第三,雷曼公告后,升级债券的异常收益随时间呈现出大致相似的走势。*为避免回望偏差,我们在分析长期价格影响时没有控制一部分升级债券随后被降级并归入垃圾级指数债券这一情况。实际上,57只样本债券中有56只在有效期内保持了其升级后的投资级评级,但有1只债券因在有效期前被降级而跌回垃圾级。此外,有4只垃圾级债券是在实施期新发行的,并在有效日进入了投资级。本文的分析剔除了这些之后进入的债券,因为我们要求债券在雷曼公告10日前已经在TRACE中(这样才能计算其雷曼公告收益)。异常收益在30天附近出现部分反转,但随后在临近美国通用汽车/福特公司被降级日期反弹,并在较长时间内保持较高值,且在统计与经济意义上均显著。在生效日附近,升级债券的CARs达到了2.75%-3.16%,截至2005年末,依然保持在2.87%和3.32%之间。基于不同模型计算得到的升级债券异常收益率在经济意义上也均显著。这些证据进一步支持了雷曼事件后预期的价格上升(假设3)。

表3 升级为投资级债券的异常收益

注:表3报告了由垃圾级升级至投资级的升级债券的累积异常收益。累积异常收益基于自举程序计算57只升级债券与控制组债券的收益得到。控制组包括所有垃圾级债券,这些债券或者无惠誉评级,或者其惠誉评级低于穆迪和标普评级。基准的狭义匹配法依据原指数评级、到期期限和发行规模,将每一只升级债券与控制组债券进行匹配;扩展后的广义匹配法除包括狭义匹配条件外,还增加了指数贝塔、流动性、票息率和行业等条件。最后两列以换手率和到期期限为基础对升级债券进行了分组。缺失的实际交易日债券价格利用第二部分“(二)定价与交易”所述的两种估计方法计算得到。事件时间以雷曼公告日的交易日期来衡量。t=114表示雷曼指数评级法则的生效日。双侧p值由附录B所描述的自举程序计算得到。

正如我们所预期的,市场分割效应在被长期持有的债券上表现得更加显著。我们按照到期期限将债券分为两组:一组是由20只债券组成的短期(1-5年)债券;另一组是由37只债券组成的长期债券。表3表明,长期与短期债券在事件窗口(-10,10]内的异常收益率之差为2.44%,在截至年末的事件窗口内更是高达4%。

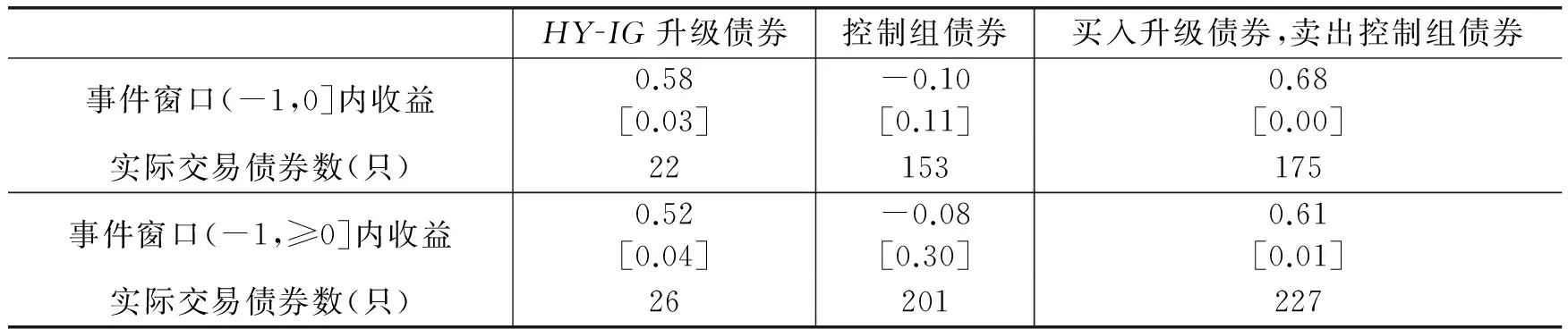

3.短期收益

估计非交易日的债券价格使我们可以研究整个升级债券样本的CARs,但估计价格会平滑公告日的实际收益。表4报告了有实际交易的债券在两个不同的短期公告窗口内的异常收益情况。其中,第一个窗口(-1,0]仅有1天时间跨度,即从雷曼公告前一日到雷曼公告日的事件窗口,所涉及样本包括在这两天有交易价格的22只升级债券和153只控制组债券。公告日的平均异常收益率为0.68%,在统计上显著。第二个窗口(-1, ≥0]是最短的公告窗口,该窗口排除了所有公告前的价格变动。对于在雷曼公告前一日有实际交易的债券,我们利用其在公告日或此后第一个交易日的数据来计算其收益。第二个窗口的样本包括26只升级债券和201只控制组债券。第二个窗口的平均异常收益率为0.61%,也在统计上显著。上述实证结果表明短期事件窗口内的异常公告收益显著为正。如图2B所示,有实际交易的债券在短期窗口内的异常收益不易观测,因为CARs包含了所有升级债券的信息,被窗口(-1,0]内无实际交易债券的零估计收益所平滑。由于可能的公告泄露、不频繁交易以及资本流动缓慢等原因,短期事件窗口内的异常收益低估了雷曼公告对估值的影响。相对地,较长事件窗口(如(-10,0]和(-10,10])内的CARs可以捕获更多的公告效应,但同时包含更多的噪声。

表4 升级为投资级债券的公告收益

注:表4给出了由垃圾级升至投资级的升级债券在两个不同事件窗口内的收益,每个投资组合的债券数量在加权组合收益下方列出,双侧p值经过异方差调整及对债券发行公司的聚类分析计算得到。

(二)卡尔曼滤波分析

尽管CAR(和CAY)在生效日及年末的估计值较大,但其间的数值波动(如在30日)引申出以下一些问题:雷曼事件对估值的影响是否具有持久性?公司债券的长期需求曲线(除了短期需求曲线外)的斜率是否为负?我们将在下文解答这些问题。

受雷曼事件影响的债券收益可能包括不同的成分,因而我们需要细化上文提出的关于定价的基本假设(即假设3)。第一,如果升级债券定价核心所反映出来的风险承受能力增加(来自资产类别敏感型投资者的新需求),则我们预期在雷曼公告日附近,升级债券的价格会发生持久性变化(假设7),而且这一变化很有可能发生在生效日附近(假设8)。然而,这种持久性的收益变化可能会因公告信息的事前泄漏以及公告发出后资本的缓慢流动等原因而呈现渐进式增长的趋势。第二,我们预期雷曼公告之后的各类事件与雷曼全新定义共同作用于债券价格。例如,图2B中升级债券的CARs在临近美国通用汽车/福特公司降级日期时达到了峰值,这可能会对所有IG和HY债券的相对价格产生影响。特别地,升级债券相对于垃圾级债券应存在溢价,而且这一溢价应随IG和HY指数的相对表现而变动。我们将其称为雷曼事件的或有价格效应(假设9)。相对于表3中的长期CARs,控制或有价格效应能为我们提供一种进一步辨识公告收益中持久性成分的方法。第三,由于流动性因素,债券收益中含有暂时性成分(Edwards等,2007)。

为了评估升级债券收益中持久性、暂时性以及或有价格成分的大小,我们采用卡尔曼滤波法将CARs分解如下:*据我们所知,这是第一次使用卡尔曼滤波来研究这一类型的新闻事件。

CARt=PCt+TCt

(2)

TCt=δ1TCt-1+…+δLTCt-L+εt

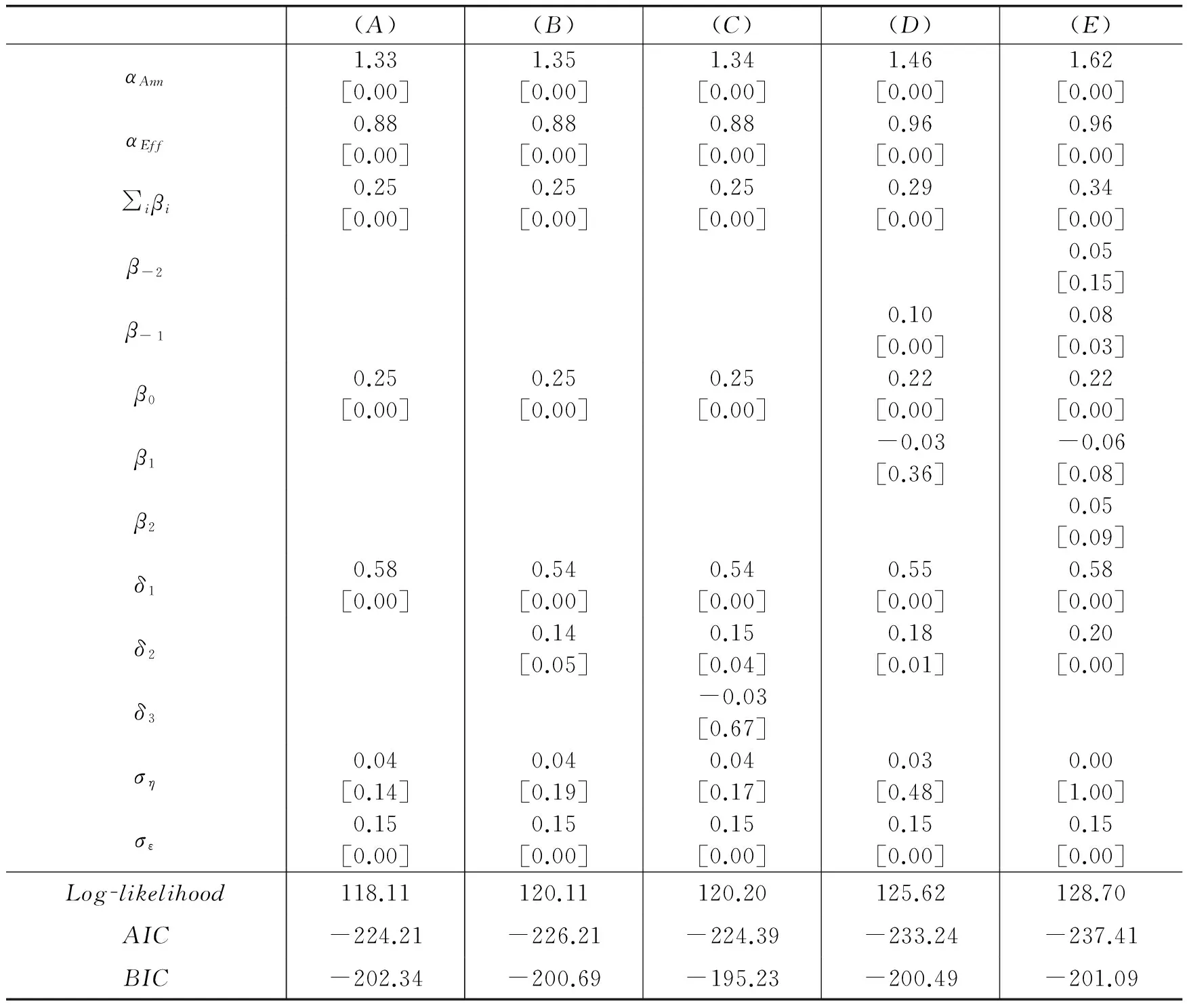

表5 债券异常收益分解

注:表5使用卡尔曼滤波估计对升级债券的异常收益分解如下:

CARt=PCt+TCt

TCt=δ1TCt-1+…+δLTCt-L+εt

其中,CARt是利用买入-卖出匹配样本方法得到的升级债券累积异常收益的平均值(详见附录B),PCt是一个持久性(单位根)过程,暂时性成分TCt是一个长期均值为0的不可观测的均值回归过程。IMHt是投资组合在公告日之后买入雷曼投资级指数、卖出雷曼垃圾级指数的超额收益,其值在公告当日和公告日之前(t≤0)为0。I是事件窗口[t-ΔT/2,t+ΔT/2]内的指示变量,在雷曼公告日和生效日附近的事件窗口(长度为ΔT)取值为1/ΔT,否则为0。窗口长度ΔT=20。误差项ηt和εt为相互独立的高斯随机变量。交易天数为283天。双侧p值(见方括号内)由卡尔曼滤波标准误差计算得到。

网络附录中表IA.4进一步给出了使用不同的实验组和控制组样本时卡尔曼滤波估计结果。特别地,我们对控制组债券有如下限定:无惠誉评级,或者惠誉评级与原指数评级相同,或者剔除升级债券中信用评级在雷曼公告之后被调高的债券。狭义和广义样本匹配方法下的所有结果都表明,事件公告日的异常收益中持久性成分显著为正,或有价格成分显著,生效日的异常收益也显著为正。可以说,市场分割定价效应的结果是稳健的。

(三)对债券持有情况和债券交易的影响

投资行为假设将升级债券价格的上升归因于资产类别敏感型债券投资者需求的增加。为了检验假设1和假设2,我们考察了雷曼公告日附近的债券换手率和指令余额。我们直接将保险公司和以投资级债券为投资主体的共同基金作为典型的资产类别敏感型投资者进行研究。由于雷曼公告对监管条款没有任何影响,保险公司或共同基金购买升级债券的行为与监管无关。最后,我们使用债券所有权变更的代理变量,就升级债券价格对交易活动的影响进行了横截面回归分析。

1.债券交易

我们衡量交易活动的第一个指标是相对换手量,即债券的成交量(来自TRACE数据库,经缩尾处理)除以当前未交割债券的总面值(来自FISD数据库)。表6中Panel A给出了三个事件窗口即公告前窗口(-50,-10]、公告后窗口(-10,114]以及生效后窗口(114,245]内57只升级债券和337只控制组垃圾级债券的日均换手量情况。与预期的需求冲击相符,升级债券的换手量呈现显著的暂时性增加。在公告日和生效日之间,升级债券的日换手量从0.19%翻倍为0.39%,在生效日之后又回归到事件前水平。而控制组债券并未呈现这一变化情况。双重差分检验拒绝了升级债券与控制组债券换手率相同的原假设。可见,在雷曼发布公告后,升级债券呈现出异常收益暂时性上升、成交量增加以及债券所有权变动等特征。

表6 债券换手量与机构交易活动

注:表6给出了债券日换手量、保险公司交易情况以及投资型共同基金持有升级债券的情况,结果为加权平均值。对于换手量和保险公司交易情况,公告前窗口为(-50,-10],公告后窗口为(-10,114],生效后窗口为(114,245],第0天为雷曼公告日(2005年1月24日);对于共同基金的季度交易情况,公告后窗口为2005年第一和第二季度,生效后窗口为2005年第三和第四季度。控制组包括无惠誉评级以及惠誉评级低于穆迪和标普的债券。双侧p值(见方括号内)经过异方差调整及对债券发行公司的聚类分析计算得到。

2.机构投资者的交易情况

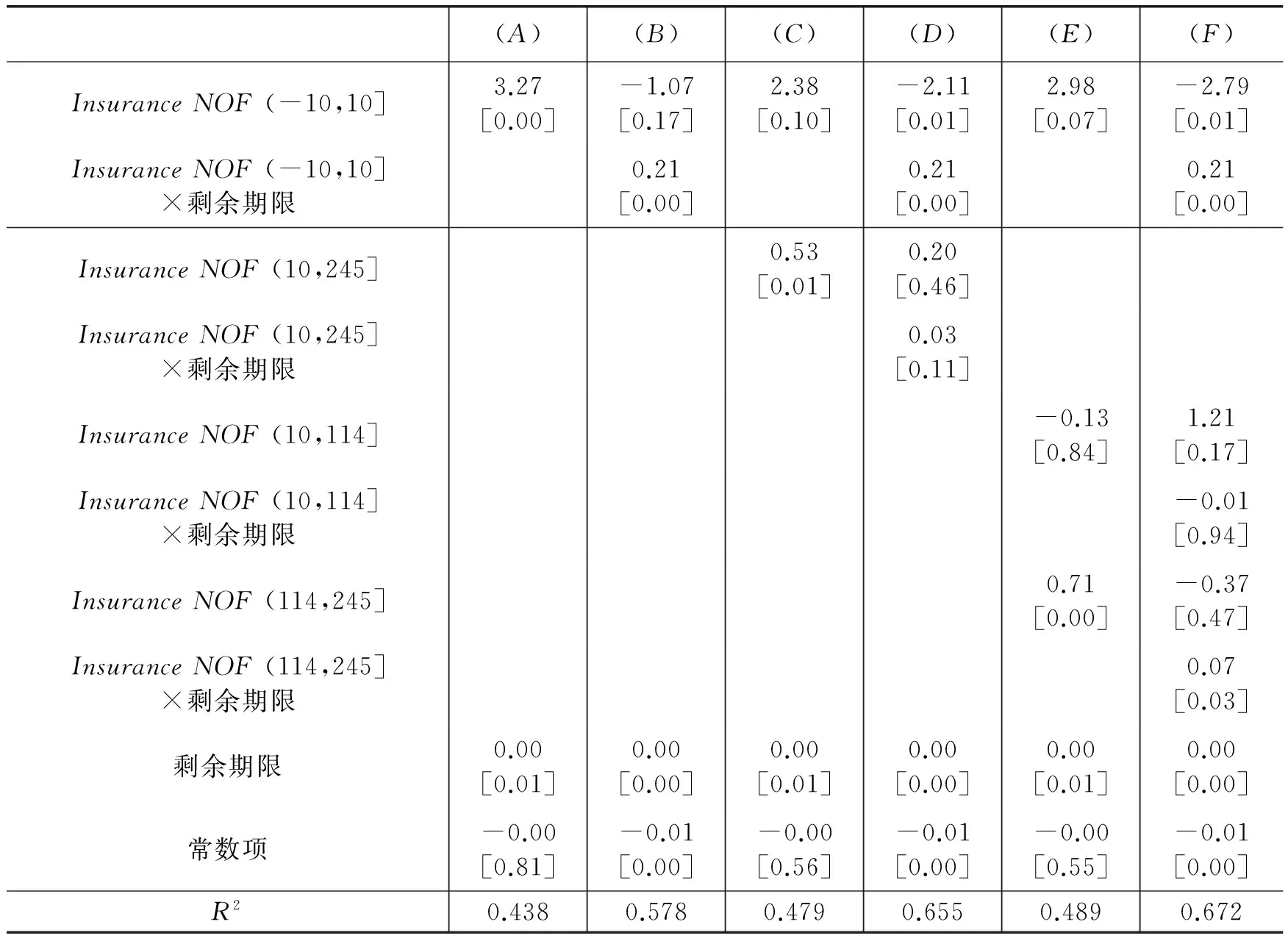

使用NAIC数据库提供的保险公司交易数据,能够检验雷曼公告之后换手量的增加是否部分由资产类别敏感型投资者购买需求的增加所导致。保险公司通常持有较大规模的公司债券,因而被认为是具有代表性的资产类别敏感型投资者。根据美联储的数据,2004-2005年保险公司持有约25%的公司债券头寸。*见美联储的基金流(表L.212Z.1)。有证据表明,保险公司通过大量保险和年金产品账户以及自营账户积极地参与投资垃圾级债券(Wells Fargo,2009)。

图3A给出了保险公司在雷曼公告日附近的累积交易情况。保险公司在公告后和生效后明显增加了57只升级债券的持有量(见实线),而且卖出了控制组的337只高收益债券(见虚线)。表6中PanelB给出了在公告后窗口(-10,114]和生效后窗口(114,245]内,保险公司对升级债券和控制组债券持有量的累积变化情况,并对投资组合的异常漂移进行了统计检验。保险公司对单只升级债券的平均购买额达到了1 332万美元(包括公告后的227万美元和生效后的1 105万美元),占债券发行规模的2.65%。相对而言,保险公司减持了控制组的垃圾级债券。升级债券相对于控制组垃圾级债券的平均异常增持量为173.2万美元,占平均发行规模的3.86%。DID检验结果表明,保险公司对升级债券持有量的异常增加是统计显著的。

图3 升级债券的机构交易情况 注:图3A描绘了保险公司对升级债券和控制组债券持有量的平均累积变化情况(单位:$MM),控制组HY债券无惠誉评级或惠誉评级较低。时间以交易日来衡量,第0天为公告日,第114天为生效日。图3B描绘了投资IG债券的共同基金对升级债券和控制组债券持有量的平均累积变化情况。时间以季度来衡量,季度1为2005年第一季度。我们将IG债券季度平均持有量超过50%(无论是在原评级法则还是新评级法则下)的基金作为IG债券共同基金。

我们注意到,尽管升级债券在雷曼公告日附近存在显著的价格反应,但大多数保险公司的订单流是在生效日之后发生的。这与新投资政策获批耗时相符,也与指数化及升级债券在生效日进入IG指数基准后保险公司内部的指数参照基准相吻合(与假设4一致)。因此,在雷曼公告日,保险公司未来的部分订单流可以被预见。为证实这一点,我们使用升级债券在公告窗口(-10,10]内的收益对保险公司在三个窗口(-10,10]、(-10,114]和(114,245]内针对这类债券的净订单流进行了回归分析。我们要研究的是现在和未来购买量越大的债券是否初期公告收益越高,结果见表7。第一,订单流的大部分价格效应集中在到期期限较长的债券上,因为通常情况下这些债券的估值效应较大。第二,即时(窗口(-10,10]内)与生效日之后较久(窗口(114,245]内)的订单流都对公告收益具有显著的解释力。此外,拟合优度R2说明这一解释力度较强。可以说,市场能够预见升级债券未来的购买需求会增加,并反映在雷曼公告之后的债券价格中。

表7 保险公司的交易与收益情况

另一类资产类别敏感型投资者是指数基金以及主动型投资级债券共同基金。共同基金通常可根据其投资风格和目标分类。以投资级债券为投资主体的债券基金通常情况下以雷曼指数作为业绩评估基准,因而更有可能受到雷曼指数评级法则重新修订的影响。虽然LippereMAXX数据库并没有直接提供基金投资风格的具体信息,但是根据持仓量,我们将IG债券季度平均持有量超过50%的基金作为IG债券共同基金。

图3B描述了IG债券共同基金累积持有量的变化情况。与NAIC数据库所提供的每日数据不同,LippereMAXX数据库仅提供了季度数据。季度持有量变化的参照基准为2004年第四季度,而雷曼公告发生在2005年第一季度(t=1)。图中呈阶梯状上升的曲线描述了IG债券共同基金所持有的升级债券数量(以账面价值等权重计算)的累积变化情况。可见,在雷曼公告之后,IG债券共同基金增加了升级债券的持有量,而对控制组的HY债券持有量保持不变。

表6中PanelB描述了IG债券共同基金所持有的升级债券和控制组债券的交易情况,并给出了DID检验结果。公告后窗口包括2005年第一和第二季度,生效后窗口则包括2005年第三和第四季度。平均来说,IG债券共同基金对单只升级债券的购买量达到512万美元(包括公告日之后的343万美元和生效日之后的169万美元),占债券总发行量的0.77%;相对于控制组债券,升级债券的平均异常增加量达到569万美元(包括公告日之后的379万美元和生效日之后的190万美元),占平均发行量的4.21%。DID检验结果表明,IG债券共同基金对升级债券持有量的相对增加是统计显著的。

另外,我们还阅读了升级债券净购买量最大(占净购买量总额的70%)的十家共同基金的基金招募说明书。与可投资性假设一致,这些基金关于哪些债券可被评定为投资级的描述是相当审慎的。*Vanguard固定收益债券基金在2005年5月公布的基金招募说明书中写道:“信用质量由独立的债券评级机构(如穆迪、标普等)或通过独立的基金顾问分析得到。”Western Assets Fund在2005年8月公布的基金招募说明书中写道:“如果债券的评级被一家评级机构定为投资级,而其他机构定为低于投资级,则投资顾问可以根据更准确的评级来判断,并可能认为其是投资级的。”其中五家基金(包括净购买量前四位中的三家)明确说明以雷曼指数为基准,这与雷曼对投资经理资产管理行为的潜在影响是一致的。

3.交易量与价格

一般来说,基于评级的市场分割效应预期资产类别敏感型投资者对某些特定债券需求的增加会导致针对这些债券的订单流失衡,从而基于价格-订单流关系推动债券价格上涨。网络附录中表IA.5验证了订单流与价格正相关,模型的拟合优度R2高达45%。特别需要指出的是,价格与订单流在不同的模型设置(如不同的交易规模,包括以机构投资者为主要交易对象的大宗交易)下都存在较强的正相关关系。

四、市场分割机制

市场分割效应通过基于评级的多种投资行为表现出来。一种典型的基于评级的投资行为是指数化。大量文献研究了当股票进入或退出主要股指时,股权投资者参与被动型指数基金的价格效应。*如Shleifer(1986)、Harris和Gurel(1986)、Dhillon和Johnson(1991)、Vijh(1994)、Kaul等(2000)、 Wurgler和Zhuravskaya(2002)、Denis等(2003)、Chen等(2004)、Mitchell等(2004)、Barberis等(2005)、Greenwood(2005)以及Hen-dershott和Seasholes(2009)。虽然指数化是债券投资者使用债券指数评级的一种方式,但是其他基于评级的投资行为也很重要。 Calio(2005)的研究表明,当雷曼指数评级法则将债券归为投资级资产类别时,主动型投资者更愿意投资于这些升级债券。上文将其称为可投资性假设。为了检验以上两种机制的存在性,我们将升级债券分为两个子样本:一个子样本包括34只升级债券,我们将其称为IG指数资格债券,即满足IG指数债券额外的特征要求而成为IG指数成分债;另一个子样本包括其余的23只升级债券,我们将其称为孤立债券,这类债券虽在新法则下获得了投资级指数评级,但不满足债券面值的要求而被排除在IG指数之外。*雷曼的投资级指数规定债券的票面余额不低于$250MM,垃圾级指数规定不低于$150MM。指数成分债可能受到指数化和可投资性的双重影响,而孤立债券因被排除在IG指数之外而只受到可投资性的影响。我们进一步根据是否源自HY指数,将23只孤立债券分为两组:一组是源自HY指数的10只孤立债券;另一组是未进入任何指数的13只孤立债券。

表8中PanelA比较了孤立债券和IG指数资格债券的收益情况,其中孤立债券的公告收益显然为正(见“全部孤立债券”一列),而且与IG指数资格债券表现出相似的轨迹。虽然在公告日后较短窗口内34只IG指数资格债券的表现优于23只孤立债券,但是一旦考虑滞后资本的流入,IG指数资格债券和孤立债券第10天的CAR非常相似,而且在此后也表现出相似性。*t检验没有拒绝孤立债券与IG指数资格债券的CARs在一年中大多时候相同的假设。事实上,源自HY指数的10只孤立债券的指数化效应应为负,但它们的表现却优于34只IG指数资格债券。关于孤立债券的实证结果表明,除了指数化,可投资性也会影响升级债券的定价(支持了假设5)。同时,这些比较并不意味着指数化效应(假设4)不存在,主要原因在于IG指数资格债券的发行规模比孤立债券要大。

表8 资产类别的可投资性与指数化

注:表8给出了升级债券子样本的描述性统计结果,子样本包括孤立债券和IG指数资格债券,圆括号内为子样本中债券的数量。PanelA给出了基于附录B中的方法计算得到的孤立债券和IG指数资格债券的累积异常收益。匹配债券样本要求债券或者无惠誉评级或者惠誉评级低于穆迪与标普评级,而且与原雷曼指数、到期期限和发行规模向相匹配。PanelB给出了基于表5中列(E)的卡尔曼滤波收益分解得到的持久性价格效应。PanelC给出了公告日之后窗口(-10,114]和生效日之后窗口(114,245]内的日换手率,而PanelD给出了窗口(-10,245]内保险公司的交易总量。方括号内为双侧p值,利用自举法下的分布情况(PanelA)、卡尔曼滤波下的标准误(PanelB)以及异方差稳健的标准误和对债券发行公司的聚类分析(PanelC和PanelD)计算得到。

根据Greenwood(2005)的研究,对于孤立债券的收益,基于指数化的解释是套利所引发的对IG指数资格债券的需求溢出。对于IG指数资格债券的指数化需求,风险厌恶的套利者会做空IG指数资格债券,并通过购买相关联的债券进行对冲。由于一些企业同时持有孤立债券和IG指数资格债券,这样的对冲包含孤立债券,从而导致其价格上涨。

有一些反驳指数化溢出效应解释的观点。第一,有传闻声称严格的指数化复制不适用于大型债券指数(标普500指数相对于其他股票指数而言),而且IG指数资格债券不太可能有大的指数基金需求量,因为这类债券只占IG指数总市值的1.4%(而对市场份额较大的福特和美国通用汽车公司债券来说,指数化可能会产生重大影响)。第二,也许是更重要的一个反驳观点,指数资格债券进入指数后,其价格冲击具有持久性,因此涉及指数资格债券与孤立债券的套利策略可以继续做多孤立债券,直至对于非指数化孤立债券的需求能够支撑其价格上涨,从而使套利者获利平仓。因此,套利者也只是因预期到孤立债券的未来需求而提前交易。第三,这些债券的流动性相对较差,从而难以做空,且交易成本巨大。第四,表8中PanelC和PanelD显示,孤立债券的交易量并没有显著的异常变化(无论是整体层面还是保险公司层面);相反,异常交易似乎集中在IG指数资格债券上。这表明孤立债券价格的上升不是因为价格压力(如与套利有关的对冲),而是因为预期到未来潜在购买者的数量会大幅增加。第五,我们还观察了IG指数资格债券公司的非孤立债券成交量,这也可能被用于套利对冲,但我们没有发现异常的成交量(为简明起见,文中未报告相关结果)。综上所述,孤立债券价格的上升似乎并不是由套利对冲所引起的。

五、进一步的证据与假设

这部分将阐述另一组债券的市场分割效应。这组债券都是垃圾级债券,虽然雷曼事件并没有改变这些债券的资产类别,但是惠誉给出的较高评级(相对于标普与穆迪评级)使其未来的资产类别转移概率上升。资产类别转移概率的大小通常会反映在债券价格上,因而这些虽未升级但拥有较好惠誉评级的债券会对雷曼公告做出反应。此外,这部分还检验了其他两个可能的假设:第一,雷曼事件是否会影响相关债券发行公司的股票价格;第二,流动性假设。

(一)基于评级的市场分割还是惠誉的声誉?

关于资产类别转移概率定价效应的假设(假设6)认为,在雷曼新法则下,一些债券的指数评级从垃圾级调至投资级,相应的资产类别转移概率提高。因此,良好的惠誉评级会增加当前垃圾级(投资级)债券在未来变为投资级(保持投资级)的概率;同时,未来投资级债券成为高需求债券的概率也会提高,从而其估值上升,而这些需求主要来自资产类别敏感型投资者。未来债券估值上升在一定程度上可被投资者预期到,即使债券的资产类别和股权结构在雷曼新法则下并没有立刻变化,债券的价格也会反映出投资者的预期。

我们不期望所有债券因转移概率而引起的价格上升幅度是相同的。根据雷曼新法则,拥有较好惠誉评级的BB+债券(可以说是最好的BB+债券)在未来很有可能获得穆迪或标普评级的上调,其价格上升幅度应大于拥有较好惠誉评级的BBB-债券(可以说是最好的BBB-债券),后者相应地获得穆迪和标普评级下调的概率较低。因此,我们预期在投资级与垃圾级的交界处存在收益的不对称性,即拥有较好惠誉评级的BB+债券收益要优于拥有较好惠誉评级的BBB-债券。附录C对这一预测给出了更详细的解释。

另一种假设可称为惠誉声誉假设,认为雷曼公告可能间接改变了市场对债券现金流的判断。在将惠誉引入指数评级法则后,雷曼或许改变了投资者对于惠誉评级所含未来债券现金流的信息含量,导致拥有较好惠誉评级的债券价格上升(Kliger和Sarig,2000;Boot等,2006)。市场分割效应假设认为BBB-和BB+债券存在不对称的收益,而惠誉声誉假设则认为垃圾级与投资级交界处的收益是对称的。根据Bongaerts等(2012)的研究,我们通过考察跨评级债券之间的收益差异来区分市场分割效应和惠誉信息效应。

表9中PanelA给出了拥有较好惠誉评级但资产类别未发生变化的债券CARs,我们要求拥有较好惠誉评级的债券及其匹配债券同时拥有穆迪和标普评级,样本债券依据原指数评级进行了划分。从中可以看到,拥有较好惠誉评级的BB+债券在雷曼公告日之后的CARs为正,而拥有较好惠誉评级的BBB-债券的CARs相对较小。*虽然表9中一些拥有较好惠誉评级但没有升级的BB+债券的CARs比表3中升级债券的CARs要大,但是统计检验表明这一差异并不显著。为了检验不对称收益的稳健性,我们计算了修正的CARs(见最后一列)。修正的CARs与标准匹配样本的CARs不同,因为在修正的CARs中,拥有较好惠誉评级的BBB-债券是BB+债券的对照组。我们同时依据债券发行规模和到期期限进行了样本匹配。尽管拥有较好惠誉评级的债券是小样本,仅有12只BB+债券,但是估值的不对称性较大,足以拒绝收益在大部分时间是对称的原假设。

表9 基于评级的市场分割效应与惠誉声誉效应

注:表9报告了拥有较好惠誉评级(相对于穆迪和标普来说)债券的统计特征,剔除了由垃圾级升至投资级的升级债券。样本债券根据雷曼原指数评级进行了分组,圆括号内为每一个子样本的债券数量。PanelA给出了基于附录B的自举法计算得到的拥有较好惠誉评级债券的累积异常收益。匹配债券或者无惠誉评级,或者拥有低于穆迪和标普的惠誉评级,而且依据雷曼原指数评级、到期期限和发行规模进行了匹配。最后一列给出了以BBB-债券作为控制组,依据到期期限和发行规模进行匹配,计算得到的BB+债券的修正CARs。PanelB给出了基于表5中列(E)的卡尔曼滤波收益分解结果得到的持久性价格效应。PanelC给出了公告日之后窗口(-10,114]和生效日之后窗口(114,245]内的日换手率,PanelD给出了窗口(-10,245]内保险公司的累积交易总量。方括号内为双侧p值,利用自举法下的分布情况(PanelA)、卡尔曼滤波下的标准误(PanelB)以及异方差稳健的标准误和对债券发行公司的聚类分析(PanelC和PanelD)计算得到。

作为稳健性检验,我们在上文的CAY回归分析中加入了拥有较好惠誉评级的虚拟变量与原指数评级的交互项。表2结果表明,在雷曼公告日以及更长时间内,BB+和BBB-债券的收益存在不对称性。

市场分割效应将升级债券价格的上升归因于债券所有权的变更,因为IG投资级客户群体开始购买升级债券。表6中的异常交易量与雷曼公告日之后的所有权变化相一致。而资产类别转移概率的价格效应假设将拥有较好惠誉评级的BB+债券的价格上升归因于预期到未来可能的债券所有权变化,而不是即时的所有权变化(如预期到未来穆迪或标普评级上调,投资级客户就可能购买这些债券)。表9中PanelC和PanelD计算了拥有较好惠誉评级的BB+债券的异常交易量。与未来需求预期一致,BB+债券的异常成交量比表6中升级债券的交易量要小很多,因此不能拒绝不存在BB+债券异常交易量或保险公司异常交易的原假设。

(二)其他假设

我们在网络附录中给出了另外两组检验结果。首先,我们考察了拥有较好惠誉评级的债券发行公司的股价是否对雷曼公告做出反应。没有证据证明股票价格对股权CARs有反应(见表IA.6)。由于违约风险下降会影响股票价格,惠誉声誉效应及其他基于信息的解释没有得到任何证据的支持。雷曼公告的影响效应似乎仅限于债券市场(与基于评级的市场分割假设一致),而不是为股票市场间接提供现金流信息(即惠誉声誉假设)。其次,另一种可能的解释是换手率的增加可以改善债券市场的流动性,而流动性的提高又影响债券价格,导致57只升级债券价格上涨。然而,表IA.7中基于Roll(1984)和Amihud(2002)流动性,没有证据表明流动性的异常变化可以解释升级债券价格的上涨。

六、结 论

本文利用2005年雷曼债券指数评级法则的重新定义事件,检验并证实了美国的公司债券市场上存在市场分割效应,发现存在一个新的非信息化和不受监管约束的转移渠道。实证结果证实了基于评级的市场分割效应下的投资行为假设,包括积极投资IG债券的投资者的可投资性标准以及被动型基金的指数化标准。研究结果表明,市场细分的估值效应以及公司债券市场上资产类别标签的摩擦效应非常大且随时间而变化。

本文对未来研究有一些启发。第一,在资产管理行为方面,评级以及其他资产类别特征(如到期期限等)有助于解释债券的定价难题(Collin-Dufresne等,2011)。*如《投资公司法案》中“2a-7节”规定货币市场共同基金只能持有到期期限为397日或以内的债券。第二,一些事件可能改变监管法规和行业惯例的相对重要性。例如,2010年Dodd-Frank法案以及SEC的规定要求减少对NRSRO评级的依赖,并引入柔性标准来确定资本要求。因此,基于评级及其他方式的资产管理行为会越来越重要。第三,对内在的投资限制与资产定价反馈之间的关系进行建模是非常有用的。第四,企业对债券标签的摩擦效应是未知的。

*感谢编辑Jeffrey Pontiff与匿名审稿人的意见与建议。感谢Darrell Duffie提供了充分的讨论意见以及关于雷曼指数体系构建的笔记。同时,我们也从Damien Ackerer、Andrew Ellul、Florian Heider、Jean Helwege、Dalida Kadyrzhanova、Olfa Maalaoui Chun、Dragon Tang以及一系列研讨会与学术会议的参会者处得到了建议。这些研讨会与学术会议包括:在麦吉尔大学、柏林ESMT大学、因斯布鲁克大学和洛桑大学召开的研讨会,第六届瑞士博士研讨会、EFA2009年年会、2010 年NBER暑期会议(关于信用评级机构)、第六届MTS会议(关于金融市场)、2011年CICF会议、2012年NCCR金融风险研讨日以及2012年WFA会议。文章得到了瑞士国家自然科学基金项目“流动性、资产定价与公司财务决策”(编号:PDFMP1_141724)与瑞士金融学院“场外金融市场”项目的支持。Lookman就职于AIG。补充的数据在TheReviewofAssetPricingStudies的网站上。若有任何反馈意见,请联系:陈智华,上海财经大学金融学院,上海市杨浦区国定路777号,邮编200433;联系电话: +86(0)2165908397;电子邮箱:chen.zhihua@mail.shufe.edu.cn。

[1]Ambrose B, Cai K, Helwege J. Fallen angels and price pressure[J]. Journal of Fixed Income, 2012, 21: 74-86.

[2]Amihud Y. Illiquidity and stock returns: Cross-section and time-series effects[J]. Journal of Financial Markets, 2002, 5(1): 31-56.

[3]Barber B M, Lyon J D. Detecting long-run abnormal stock returns: The empirical power and specification of test statistics[J]. Journal of Financial Economics, 1997, 43(3): 341-372.

[4]Barberis N, Shleifer A. Style investing[J]. Journal of Financial Economics, 2003, 68(2): 161-199.

[5]Barberis N, Shleifer A, Wurgler J. Comovement[J]. Journal of Financial Economics, 2005, 75(2):283-317.

[6]Basak S, Pavlova A. Asset prices and institutional investors[J]. American Economic Review, 2013, 103(5):1728-1758.

[7]Becker B, Milbourn T. How did increased competition affect credit ratings?[J]. Journal of Financial Economics, 2011, 101(3):493-514.

[8]Bessembinder H, Kahle K M, Maxwell W, et al. Measuring abnormal bond performance[J]. Review of Financial Studies, 2009, 22(10): 4219-4258.

[9]Bongaerts D, Cremers K J M, Goetzmann W. Tiebreaker: Certification and multiple credit ratings[J]. Journal of Finance, 2011, 67(1):113-152.

[10]Boot A, Milbourn T T, Schmeits A. Credit ratings as coordination mechanisms[J]. Review of Financial Studies, 2006, 19(1): 81-118.

[11]Boyer B H. Style-related comovement: Fundamentals or labels?[J]. Journal of Finance, 2011, 66(1): 307-332.

[12]Calio V. New inclusion in Lehman index cuts bond managers both ways: More opportunities but performance stall also possible[N]. Pensions & Investments, 2005-02-21.

[13]Cantor R, Packer F. The credit rating industry[J]. FRBNY Quarterly Review, 1994,19(2): 1-26.

[14]Chen H, Noronha G, Singal V. The price response to S&P 500 index additions and deletions: Evidence of asymmetry and a new explanation[J]. Journal of Finance, 2004, 59(4): 1901-1930.

[15]Chernenko S, Sunderam A. The real consequences of market segmentation[J]. Review of Financial Studies, 2012, 25(7): 2041-2069.

[16]Chhaochharia V, Grinstein Y. Corporate governance and firm value: The impact of the 2002 governance rules[J]. Journal of Finance, 2007, 62(4): 1789-1825.

[17]Collin-Dufresne P, Goldstein R S, Martin S J. The determinants of credit spread changes[J]. Journal of Finance, 2001, 56(6): 2177-2207.

[18]Coval J, Stafford E. Asset fire sales (and purchases) in equity markets[J]. Journal of Financial Economics, 2007, 86(2): 479-512.

[19]Denis D K, Mcconnell J J, Ovtchinnikov A V, et al. S&P 500 index additions and earnings expectations[J]. Journal of Finance, 2003, 58(5): 1821-1840.

[20]Dhillon U, Johnson H. Changes in the Standard and Poor’s 500 list[J]. Journal of Business, 1991, 64(1): 75-85.

[21]Duffie D. Asset price dynamics with slow-moving capital[J]. Journal of Finance,2010,65(4):1237-1267.

[22]Duffie D, Garleanu N, Pedersen L H. Valuation in over-the-counter markets[J]. Review of Financial Studies, 2007, 20(6): 1865-1900.

[23]Duffie D, Strulovici B. Capital mobility and asset pricing[J]. Econometrica, 2012, 80(6): 2469-2509.

[24]Edwards A, Harris L, Piwowar M. Corporate bond market transaction costs and transparency[J]. Journal of Finance, 2007, 62(3): 1421-1451.

[25]Efron B, Tibshirani R. An introduction to the bootstrap[M]. Baca Raton: Chapman and Hall, 1993.

[26]Eisinger J. Long & shoot: GM bond worries fade with some magic from Lehman[N]. Wall Street Journal, 2005-02-02.

[27]Ellul A, Jotikasthira C, Lundblad C. Regulatory pressure and fire sales in the corporate bond market[J]. Journal of Financial Economics, 2011, 101(3): 596-620.

[28]Goh J, Ederington L. Is a bond rating downgrade bad news, good news, or no news for stockholders?[J]. Journal of Finance, 1993, 48(5): 2001-2008.

[29]Goldstein M A, Hotchkiss E S, Sirri E R. Transparency and liquidity: A controlled experiment on corporate bonds[J]. Review of Financial Studies, 2007, 20(2): 235-273.

[30]Greenwood R. Short- and long-term demand curves for stocks:Theory and evidence on the dynamics of arbitrage[J]. Journal of Financial Economics, 2005, 75(3): 607-649.

[31]Gromb D, Vayanos D. Financially constrained arbitrage and cross-market contagion[R]. Working Paper, London School of Economics, 2009.

[32]Hand J, Holthausen R, Leftwich R. The effect of bond rating agency announcements on bond and stock prices[J]. Journal of Finance, 1992, 47(2): 733-752.

[33]Harris L, Gurel E. Price and volume effects associated with changes in the S&P 500 list: New evidence for the existence of price pressures[J]. Journal of Finance, 1986, 41(4): 815-829.

[34]Heckman J J, Ichimura H, Todd P E. Matching as an econometric evaluation estimator[J]. Review of Economic Studies, 1997, 64(2): 605-654.

[35]Hendershott T, Seasholes M S. Market predictability and non-informational trading[R]. Working Paper, University of California at Berkeley, 2009.

[36]Holthausen R W, Leftwich R W. The effect of bond rating changes on common stock prices[J]. Journal of Financial Economics, 1986, 17(1): 57-89.

[37]Jame R, Tong Q. Industry-based style investing[J]. Journal of Financial Markets, 2014, 19: 110-130.

[38]Kaul A, Mehrotra V, Morck R. Demand curves for stocks do slope down: New evidence from an index weights adjustment[J]. Journal of Finance, 2000, 55(2): 893-912.

[39]Kisgen D J. The influence of credit ratings on corporate capital structure decisions[J]. Journal of Applied Corporate Finance, 2007, 19(3): 65-73.

[40]Kisgen D J, Strahan P E. Do regulations based on credit ratings affect a firm’s cost of capital?[J]. Review of Financial Studies, 2010, 23(12): 4324-4347.

[41]Kliger D, Sarig O. The information value of bond ratings[J]. Journal of Finance, 2000, 55(6): 2879-2902.

[42]Lee C M C, Ready M J. Inferring trade direction from intraday data[J]. Journal of Finance, 1991, 46(46): 733-746.

[43]Lyon J D, Barber B M, Tsai C L. Improved methods for tests of long-run abnormal stock returns[J]. Journal of Finance, 1999, 54(1): 165-201.

[44]Mitchell M, Pedersen L H, Pulvino T. Slow moving capital[J]. American Economic Review, 2007, 97(2): 215-220.

[45]Mitchell M, Pulvino T, Stafford E. Price pressure around mergers[J]. Journal of Finance, 2004, 59(1): 31-63.

[46]Nationl Association of Insurance Commissioner. NAIC use of NRSRO ratings in regulation[R]. Staff Report, 2009.

[47]Newman Y, Rierson M. Illiquidity spillovers: Theory and evidence from European telecom bond issuance[R]. Working Paper, Stanford University, 2004.

[48]Palmer A, Murray T. Considerations regarding Fitch inclusion in the Lehman credit index[Z]. Newsletter, ASB Capital Management, 2005.

[49]Roll R. A simple implicit measure of the effective bid-ask spread in an efficient market[J]. Journal of Finance, 1984, 39(4): 1127-1139.

[50]Shleifer A. Do demand curves for stocks slope down?[J]. Journal of Finance, 1986, 41(3): 579-590.

[51]Steiner M, Heinke V. Event study concerning international bond price effects of credit rating actions[J]. International Journal of Finance and Economics, 2001, 6(2): 139-157.

[52]United States Senate. Financial oversight of Enron: The SEC and private-sector watchdogs[R]. Technical Report, Senate Committee on Governmental Affairs, 2002.

[53]Vijh A M. S&P 500 trading strategies and stock betas[J]. Review of Financial Studies, 1994, 7(1): 215-251.

[54]Well Fargo. A guide to investing in high-yield bond[R]. Technical Report, Wells Fargo Advisors, 2009.

[55]Wurgler J, Zhuravskaya E. Does arbitrage flatten demand curves for stocks?[J]. Journal of Business, 2002, 75(4): 583-608.

(责任编辑康健)

附录A:CAY的控制变量定义

累积异常到期收益率变化(CAY)可利用式(1)中债券i在不同窗口h内的收益率变化估计得到。变量Xi为控制变量,加入控制变量可以控制样本债券和其他债券到期收益率差异(△Y)的变化不是由债券及其发行公司的特征所引起的。以下控制变量在已有文献中被广泛用于解释债券的收益率及其变化:

●信用风险:原法则或新法则下指数评级的指示变量,包括AAA、[AA,A]、[BBB+,BBB]、BBB-、BB+、BB、[BB-,B]以及评级缺失(即无穆迪和标普评级)。

●到期期限:债券i的到期期限,以年为单位。

●债券年龄:已发行债券i的年限,从发行日开始计算,以年为单位。

●票息率:以百分比(%)表示。

●指数贝塔:债券i的收益率对雷曼债券指数的贝塔值,基于提前或滞后一天的Dimson方法计算得到。

●流动性:债券i的交易频率,用事前交易窗口(-50,10]内交易天数的百分比来衡量。

●债券发行规模:将已发行债券面值分为三个区间(小于150$MM、[150$MM, 250$MM)以及大于250$MM),以指示变量表示。

●公司特征变量(来自COMPUSTAT数据库),包括股价净值比、公司规模(以总销售量衡量)、公司盈利、有形资产、杠杆率、利息偿付率、利息债务比以及研发费用(R&D)。我们对所有样本债券的股价净值比、利息偿付率和利息债务比进行了上下0.5%水平的缩尾处理,因为它们的分布具有厚尾特征。缺失值记为0,在回归方程中加入缺失指示变量。

●行业变量:依据FISD数据库中两位数的行业代码,以指示变量表示。

附录B:匹配样本的投资组合方法和CARs的自举计算方法

累积异常收益(CARs)是根据升级债券与控制组债券累积收益的差额计算得到的。我们依据雷曼原指数评级(如BB+、BB、BB-等)、到期期限(短期(1-5年)和长期(5年及以上))以及发行规模(债券面值余额小于250$MM或不小于250$MM)寻找升级债券的控制组债券。

在稳健性检验中,我们增加了指数贝塔、流动性、票息率和行业等匹配特征。IG指数的贝塔值基于提前或滞后一天的Dimson方法估计得到,然后以此来定义一个指示变量(大于或小于0.255)。流动性用公告日之前窗口[-50, -10]内的交易频率来衡量,由此定义一个指示变量(高于或低于13%)。我们根据票息率的高低(高于或低于5.9%),将债券分为两组。行业匹配基于三个广义行业(公用事业类、金融类和工业类)来划分。

我们计算了做多样本债券和做空控制组债券的投资组合收益。对每只样本债券来说,可能有多只控制组债券可与之相匹配。首先对于一只样本债券,找到一个可能的匹配债券作为控制组,然后利用自举程序从该样本债券的控制组债券中提取不同的债券进行匹配。我们可以得到每个多空投资组合在事件窗口内的CARs,计算1 000次得到的收益平均值就是CARs的估计值。

自举程序对于p值的计算步骤如下:

●为每只样本债券随机挑选一只控制组债券,计算多空投资组合在每一事件日期的CAR,用CARt,j表示第j次计算得到的第t日CAR。

附录C:拥有较好惠誉评级的BB+和BBB-债券预期的非对称反应

假设有两只债券,分别记为债券1和债券2,我们需要计算这两只债券在三个日期的价格:日期A-1(雷曼公告日之前)、日期A(雷曼公告日)以及更长的时间T(当穆迪、标普和惠誉可能改变该债券评级时)。债券1是拥有较好惠誉评级的BB+债券(如穆迪和标普给出BB+,而惠誉给出投资级),债券2是拥有较好惠誉评级的BBB-债券(如穆迪或标普给出的最低评级为BBB-,而惠誉给出高于BBB-的评级)。

在雷曼公告日,用P1,A-1和P1,A表示拥有较好惠誉评级的BB+债券1在日期A-1和日期A的价格。拥有较好惠誉评级的BBB-债券2也可被同样定义。为了简单起见,假设在日期A我们所获得的唯一信息就是雷曼指数的重新定义,这样做是为了使债券价格的变化仅取决于雷曼公告。特别需要指出的是,假设日期A-1和日期A之间间隔很短,这样条件概率、定价核心和预期的价格没有发生任何变化,但同时这个时间间隔又足够长以至于没有价格调整的滞后效应。

在上述条件下,拥有较好惠誉评级的BB+债券1在A-1和A之间的收益为:

而相应地,BBB-债券2的收益为:

由于从日期A-1到A唯一的变化是雷曼公告,分子中与两只债券在日期A-1和A各自未来状态IGB和HYB相关的项目可以相互抵消。另外,两只债券在各自IGN状态下的条件概率和定价核心没有受到雷曼公告的影响,分子非零仅仅是因为定价中存在IG溢价或HY折价。

Rating-based Investment Practices and Bond Market Segmentation

Chen Zhihua1, Aziz A. Lookman2,Norman Schuerhoff3, Duane J. Seppi4

(1.SchoolofFinance,ShanghaiUniversityofFinanceandEconomics,Shanghai200433,China;2.AIG; 3.UniversityofLausanne,SwissFinanceInstitute,CEPR;4.TepperSchoolofBusiness,CarnegieMellonUniversity)

This paper documents a new channel for rating-based bond market segmentation, which, in contrast to prior research, is based on nonregulatory investment management practices. A 2005 Lehman Brothers index redefinition provides a quasinatural experiment in which a number of previously high-yield split-rated bonds were mechanically relabeled as investment grade. Although their regulatory standing was unaffected, these bonds had abnormal yield declines of 21 basis points. These valuation changes can be traced to buying by asset-class-sensitive institutional investors for whom these bonds became investable. Reputation, regulation, indexation, and liquidity cannot explain the observed price and trading patterns.

credit rating; market segmentation; asset-class effect

2016-08-14

陈智华(1973-),女,福建南安人,上海财经大学金融学院副教授。

F830.9;F830.59

A

1001-9952(2016)11-0113-32

10.16538/j.cnki.jfe.2016.11.009

【编者按】近日,中国债券违约事件增多,债券评级受到社会广泛关注。国际评级机构穆迪和标普近日连续下调中国主权信用评级,导致国债价格动荡,2008年金融危机中也出现了对结构化金融产品的评级失误。这些事件使债券评级在经济社会中的作用受到质疑。本期《财经研究》“海外归来”栏目翻译了华人学者——上海财经大学金融学院陈智华副教授在ReviewofAssetPricingStudies上合作发表的论文“Rating-basedInvestmentPracticesandBondMarketSegmentation”(获该刊2015年度最佳论文奖),①本文获得了原文的翻译版权。Review of Asset Pricing Studies(RAPS)与Review of Corporate Finance Studies是美国金融协会(Society for Financial Studies)的新创期刊,与该协会著名金融学期刊Review of Financial Studies并列,虽然创刊时间较短,但拥有强大的编辑队伍,已逐渐成为资产定价领域的国际顶级金融学刊。本文的获奖链接请见http://sfsraps.org/awards/。本文由作者陈智华翻译,她于2009年获得瑞士洛桑大学及瑞士金融学院金融学博士学位,2010年8月回国任教。研究领域包括机构投资者与资本市场、信用评级体系、公司债券市场等。作者感谢上海财经大学牛英杰和钟媛提供的翻译协助。以期为国内相关研究提供参考。