保险代理行业分析

2016-10-27李安

保险代理公司属于保险专业代理机构,是保险专业中介的主要组成部分,主要通过接受保险公司的委托,在保险公司授权范围内代为办理保险业务,并向保险公司收取一定代理手续费。

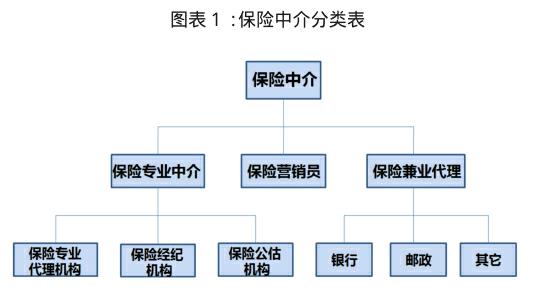

一、保险中介分类

目前我国的保险中介主要包括保险专业中介、保险兼业代理、保险营销员三类。其中保险专业中介又包括保险专业代理机构、保险经纪机构和保险公估机构三类;保险兼业代理则包括银行、邮政(前两者又合称“银邮代理”)及其他(如个人、电话、互联网)等类型。

二、保险专业代理机构竞争现状

1.保费增长情况

(1)全国保费增长情况表

(2)保险中介保费增长情况

保险中介渠道的保费收入同比增长较快,但在全国总保费收入中占比连续3年下滑。

(3)保险专业代理公司保费增长及佣金收入情况(以2014年为例)

保险中介包括专业中介、兼业代理、营销员三大渠道,这三大中介渠道2014年保费收入分别为1472.4亿元、7008.9亿元、7662.9亿元,总保险占比分别为7.3%、34.6%、37.9%,个人代理渠道保费收入超越兼业代理渠道。与中介渠道相对的保险公司直接营销(电话直销、网络直销等)渠道,近年来保费贡献比例逐年增加。

2014年保险专业中介实现保费收入1472.4亿元,同比增长28.2%。其中保险专业代理机构方面,实现保费收入967.9亿元,占2014年全国总保费收入的4.8%,其中财产险保费收入893亿元,人身险保费收入74.9亿元。实现佣金收入184.8亿元,其中财产险佣金收入156.6亿元,人身险佣金收入28.2亿元。财产险保费与佣金比为5.7:1,寿险的为2.65:1。财产险保费主要集中于车险,车险占据半壁江山。

保险经纪机构2014年实现保费收入504.5亿元,占全国总保费收入的2.5%,其中财产险保费收入441.7亿元,人身险保费收入62.8亿元。

保险公估机构2014年实现业务收入22.6亿元。

2.保险中介数量

(1)保险专业中介数量

保监会披露的数据显示,截至2014年年底,全国共有保险专业中介机构2546家,同比增加21家。其中,保险专业代理机构1764家,保险经纪机构445家,保险公估机构337家。

由于“泛鑫保险”事件,保监会加强了对保险中介监管,并与2015年暂停了保险中介牌照发放,导致保险中介牌照的价格在市场上也现水涨船高的态势。2016年4月19日,保监会公布5家保险代理公司的批复,标志着保险代理审批重新“开闸”。

另有媒体报道称,中国保险中介行业协会正在筹备中,保险中介牌照门槛预计会从5000万元下调至1000万元或2000万元,具体额度处于讨论中。(资料来源:2015-2020年中国保险中介行业市场前瞻与投资战略规划分析报告)

如信息属实,保险中介的数量在未来可能得到较大数量增长,牌照的红利价值将会有所下滑。

(2)保险兼业代理数量

截至2014年年末,全国共有保险兼业代理机构网点210108个,其中,金融类179061个,非金融类31047个。银行等金融机构占所有兼业机构的85%。

(3)保险营销员数量

根据《证券日报》统计:2009年以来历年的保险营销员变动情况如下:2009年保险营销员数量为290万人,增长34万人;2010年为329万人,增长39万人;2011年为335万人,增长5.9万人;2012年为277.68万人,减少57万人;2013年为289.96万人,增长12.28万人;2014年为325.29万人,增长35.33万人;2015年10月末为505万人,增长179.71万人。

3.行业平均利润率

现已有3家保险代理公司在新三板挂牌,分别为:盛世大联(831566)、万舜股份(832512)、盛世华诚(833546)。通过公开信息,汇总其2015年度务财务数据如下:

综合市场调研情况,保险代理公司代理财产险的毛利较低,代理寿险的毛利较高(均含保险公司返点,返点率为15%),但公司经营成本普遍较高,导致净利润率较低(市场平均净利率10%~15%)。

4.保险专业代理机构规模层次

由于中国保监会对于保险专业代理机构的经营有地域方面的限制和网点增设的严格要求,区域性的保险专业代理公司,只能在中国保监会许可的经营区域内开展业务和设立分支机构。所以目前我国的保险专业代理机构主要分为3个层次:

第一层次是全国性的保险中介服务集团公司和保险专业代理公司。截至2013年底,全国共有5家保险中介服务集团公司,其中泛华保险服务集团主要从事保险专业代理业务,有全国性保险专业代理公司143家,比2012年增加51家。全国性保险中介服务集团公司的特点是服务的多元化,涵盖了财产险和人寿险的代理销售、保险经纪、保险公估及财富管理等多个领域,可以为客户提供多层次全方位的服务。全国性保险专业代理公司的资金实力通常较为雄厚,且在全国有多家分支机构,管理和服务水平相对较高。

第二层次是区域性的优秀保险专业代理机构。截至2013年,全国共有此类公司1624家。这些区域性公司中的知名企业,通常对自己所在的市场有较高的了解度和占有率,在市场拓展方面更加适应当地的文化和习俗。

第三层次是区域性的保险专业代理机构中竞争力较弱的小型代理机构,他们由于在管理能力和市场开拓能力方面均不具有优势,竞争力较弱,将会逐渐被市场所淘汰。

三、保险中介发展趋势

自2002年实行市场化审批以来,我国保险中介机构准入一度出现“井喷”现象,并持续保持快速增长的势头。整个市场体系逐步健全,开放程度也明显提高。根据该行业近年来的市场发展情况来看,未来保险中介将朝着以下几方面发展:

1.专业化发展趋势

保险行业专业细化,产销分离必将是保险行业发展的趋势,这是行业专业细分的结果。专业化包含机构专业化、技术专业化、人员专业化。以专业化作为保险中介行业改革着力点,以专业化提升中介行业综合实力和服务能力。

推进保险中介机构与保险公司形成合理的分工,发挥保险中介在承保理赔、风险管理和产品开发方面的积极作用,深化保险行业内部的专业化改革;提升保险中介行业的专业技术水平,促进从业人员的专业化和职业化,提升业务品质;鼓励汽车服务企业代理保险业务专业化改革,探索推进银行等金融机构代理保险业务专业化改革。

2.创新化发展趋势

保监会于2015年颁布了《中国保监会关于深化保险中介市场改革的意见》,表示将进一步简政放权,简化程序,强化市场创新和体系建设。一是准入方面。按照《改革意见》精神,将适时考虑降低注册资本金,具体数额将体现在新的监管规章中。对于保险公估机构的注册资本,探索实行认缴制,不再是实缴制。鼓励发展小微型、社区化、门店化的区域性专业代理机构,更好地贴近市场,贴近群众,做好保险服务。二是创新方面。鼓励专业中介机构探索“互联网+保险中介”的形式,形成新的业务平台。三是发展方面。鼓励专业中介机构走差异化发展之路,积极服务国家经济发展大局,为“一带一路”战略和海外项目提供风险管理与保险安排服务。

按照保监会目标,未来将培育一批具有专业特色和国际竞争力的龙头型保险中介,鼓励发展小微型、社区化、门店化的区域性专业代理机构。同时,推进独立个人代理人制度,探索鼓励现有优秀个人代理人自主创业、独立发展,鼓励保险公司积极改革现行个人代理人模式,缩减管理团队层级。

3.综合化趋势

综合化包括产寿险公司之间、保险公司与其他有关企业之间、保险中介集团下有关中介机构之间、代理机构与经纪机构之间的综合销售,以综合化促进规模化,以综合化提高保险综合服务能力。在确保流程规范、风险可控、保障服务的前提下,有序放开、充分利用销售渠道,不断降低销售成本、扩大销售覆盖面、提高经营效益。

作者简介:

李安(1985—),男,安徽省合肥市人,研究方向:资本市场、投融资、国企改革,目前就职于合肥高新建设投资集团公司投资管理部。