碳信息披露对再融资规模的影响研究*

——基于化工行业的面板数据

2016-10-19西安石油大学经济管理学院赵选民武苗

西安石油大学经济管理学院 赵选民 武苗

碳信息披露对再融资规模的影响研究*

——基于化工行业的面板数据

西安石油大学经济管理学院赵选民武苗

本文以化工行业为样本研究企业碳信息披露对再融资规模的影响,研究结果表明:在化工行业中,上市公司碳信息披露质量与股权融资规模不相关,但上市公司碳信息披露质量与债务融资规模正相关,碳信息披露质量越高,债务融资规模越大;并且相对于股权融资规模而言,碳信息披露水平对债务融资规模的影响更大。

股权融资规模债务融资规模碳信息披露

一、引言

目前,全球经济已进入快速发展的轨道,但随之而来的却是一系列的环境问题,其中备受关注的就是全球气候变暖。气候变暖会导致冰川融化和海平面上升等,而造成气候变暖的罪魁祸首是温室气体的大量排放。世界性的组织和各国政府也开始积极的采取各种措施来应对气候变暖问题。从1992~2010年间共举行了19次气候大会,其中影响力最大的是1994年3月正式生效的《联合国气候变化框架公约》。在2005年2月正式生效的《京都议定书》中规定了具体的减排时间表和减排比例。同时,对发达国家和发展中国家的温室气体的排放提出了要求和标准。2009年12月7日,在丹麦首都召开的联合国气候变化大会上,达成了《哥本哈根协议》,该协议的达成也表明了全球各国在应对气候变暖的问题方面又迈出了一大步。该协议提倡发达国家要强制减排,而发展中国家自主减排;在资金方面,发达国家应对发展中国家给予一定的资金帮助。我国“十二五”规划也明确提出中国将积极促进低碳经济的发展。由于温室气体的排放大部分来自于企业,因此企业家们也开始意识到气候变化对于企业本身将产生的巨大影响。在此背景下,企业不仅要追求自身利益最大化,同时还要承担相应的碳减排责任,加强对碳信息的披露。当企业家们意识到碳信息披露有助于实现企业经营目标时,将有越来越多的企业进行碳信息的披露。基于此,本文从企业再融资的角度出发研究碳信息披露对股权融资规模和债务融资规模的影响。

二、文献综述

(一)国外研究国外学者主要是从碳信息披露影响因素和碳信息披露现状等方面展开研究。(1)碳信息披露现状研究方面,如Hesse(2006)认为CDP项目披露的碳信息对企业来说是不完整,并且在时间方面也是不连续的;Aldersgate(2007)和Harmes(2011)均指出企业当前碳报告水平较低并且没有可比性;Stantos、Beuren和Rausch(2011)发现企业披露的碳信息大多数是关于碳信贷产生的形式和投资成本之间的关系;Kamat et al.(2012)发现企业披露的碳信息呈现多样化和不可比性。(2)碳信息披露影响因素研究方面,如Plumleeet al.(2009)发现机构持股人对碳信息披露的影响;Stanny(2010)发现公司特征对碳信息披露的影响;Prakash、Ella和Sandra(2011)进一步研究了产业特征、公司规模对碳信息披露的影响;此外,Luo、Lan和Tang(2010)研究了经济因素对碳信息自愿披露的影响。

(二)国内研究我国当前企业碳信息披露研究主要集中于以下三个领域:(1)碳信息披露方式研究,如穆利萍(2011)提出可将碳信息单独披露在社会责任报告中;陈莉(2011)和于潇健(2012)提出,企业应充分考虑各种因素后对碳信息进行单独披露与合并披露;高佳楠(2013)认为企业可以采取非独立报告披露方式和独立报告披露方式。(2)碳信息披露内容研究,如张巧良(2010)指出企业应将碳信息披露与财务信息披露相结合;王艳龙和孙启明(2010)建议在附注中至少应披露获得碳排放权的时间、碳排放计价方法及其预计负债等信息。(3)碳信息披露影响因素研究,如建刚(2011)发现行业差异对碳信息披露透明度有重要影响;项苗(2012)分析了资产负债率、行业类型对碳信息披露的影响;陈华等(2013)分析指出固定资产比例、公司规模、财务风险等对自愿碳信息披露的影响;何玉等(2014)对企业资本成本和碳业绩进行了相关性研究。

通过对国内外研究文献的回顾,可以发现国内关于碳信息披露的研究大多是在国外学者研究的基础上进行的补充与扩展,而本文在前人的研究基础上提出碳信息披露质量对再融资规模的影响。再融资是企业筹资的一种重要手段,研究再融资规模的影响因素具有重要的理论与实践意义。

三、理论分析与研究假设

信息不对称理论是解释融资与信息披露的一个重要理论。信息不对称理论主要是指在证券市场中,投资者、监管部门与公司之间存在严重的信息不对称,交易双方之间的信息分布不对称、不均匀。交易主体之间利用信息不对称来实现自身的利益最大化。公司投资者因为无法获得公司全面的信息,从而可能做出错误的投资决策,会阻碍证券市场的发展。虽然上市公司对外披露大量信息需要较高的披露费用,但高水平的信息披露可以提供给投资者一种途径,指导其做出正确的投资决策。盈利水平较高的公司愿意披露更多的财务信息与非财务信息,从而吸引更多的投资者,因此会有更多的投资者加入这个行列,使证券市场的竞争变得更加激烈,带来的是公司融资约束降低,获得再融资的金额更多,为企业未来发展提供了大量的资金保障。

国外再融资一般遵循的是优序融资理论,公司是按一定的顺序进行融资:首先依靠公司内部资金,当内部资金不足时,才考虑外部资金,在进行外部资金选择时,公司会首选债务融资,其次是股权融资。而我国上市公司融资顺序却与优序融资理论截然相反,具有股权融资偏好,然而公司选择哪种方式再融资都会受到一定的制约,政府机构对公司进行再融资提出了很多的限制条件,例如公司采取配股进行再融资需要满足最近三年平均净资产收益率不得低于6%等,这些严格的限制条件造成企业再融资的水平不同。据此,本文提出以下假设:

H1:上市公司股权融资规模与碳信息披露水平不相关

随着“十二五”的提出,低碳经济已经成为社会公众普遍认可的价值观,企业也开始意识到低碳经济对公司自身的影响,基于社会公众、投资者、法律法规的压力,企业也开始对碳信息进行披露。碳信息披露开始成为制约再融资效率的一个约束条件。我国上市公司在进行再融资时,股权融资优于债务融资的选择,主要原因在于股权融资的成本和风险都要低于债务融资,基于此,债权人会对上市公司的财务信息和非财务信息提出更高的要求,这就需要上市公司披露更多信息以满足债券投资人的需求。随着“十二五”规划的推进,化工行业作为高污染行业,碳信息的披露也越来越受到广大债券投资者的重视。因此,本文提出如下假设:

H2:上市公司债务融资规模与碳信息披露水平正相关

本文在假设1和假设2的基础上进行预测与分析,债权人对上市公司碳信息披露水平关注度更高,碳信息披露水平对债务融资规模的影响大于股权融资规模。因此提出如下假设:

H3:相比于股权融资规模,碳信息披露水平对债务融资规模的影响更大

四、研究设计

(一)样本选取与数据来源本文选取化工行业上市公司作为研究样本,行业划分是依据新浪财经中的新浪行业,时间跨度为2012~2014年,剔除财务缺失与*ST的样本,最终得到300个样本,本文所需的上市公司年报主要来源于巨潮资讯网,相关财务数据来源于国泰安数据库,碳信息披露的相关信息是根据上市公司年报通过手工打分得到。本文用EViews8.0和SPSS12对数据进行统计分析。

(二)变量定义

(1)被解释变量——股权融资规模(Sequity)和债务融资规模(Sdebt)。本文选用具有代表性的指标来衡量股权融资规模和债务融资规模。本文选用增发和配股之和除以年初资产总计来衡量股权融资规模;采用当年与前一年的银行借款之和除以年初资产总计来衡量债务融资规模。

(2)解释变量——碳信息披露质量(CDI)。碳信息披露质量衡量方法有指数法和内容分析法等,本文采用内容分析法。具体做法是将上市公司年报中碳信息披露内容从碳减排的战略管理、碳减排的风险机遇、碳排放强度、外部沟通、碳减排的科研投入与奖惩制度等五个质量维度进行量化,具体方法如表1所示。

表1 碳信息披露质量量化方法

此外,参照已有研究,本文选取了相关控制变量。所有变量定义如表2所示。

表2 变量定义

(三)模型构建本文将样本划分为股权融资规模与债务融资规模两组,分别对这两组样本进行Hausman检验,检验结果如表3所示。根据Hausman检验的结果,股权融资规模的Hausman检验的P值大于5%,选择随机效应模型;债务融资规模的Hausman检验的P值小于5%,选择固定效应模型。

表3 Hausman检验结果

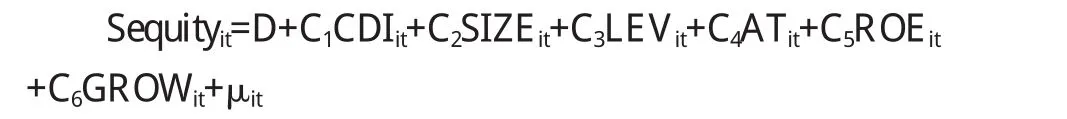

综上所述,本文股权融资规模建立模型如下:

其中,D为常数项,C代表解释变量的回归系数,it表示第i个样本单位在t年的指标值,μit为随机扰动项。

债务融资规模建立模型如下:

其中,Q为常数项,β代表解释变量的回归系数,jt表示第j个样本单位在t年的指标值,μit为随机扰动项。

五、实证结果与分析

(一)描述性统计首先,实施对模型主要研究变量的描述性统计,如表4所示。由表4可知,股权融资规模均值为0.03%,标准差为0.39,说明我国上市公司股权融资规模较小,且各公司股权融资规模差距较小,且多数公司没有进行配股和增发。债务融资规模的均值为20.24%,标准差为20.83%,说明债务融资规模差异较大,上市公司经营状况差异较大。债务融资规模的均值大于股权融资规模的均值,表明本文研究的样本中,上市公司进行再融资选择债务融资多于股权融资,这说明我国公司进行再融资时逐渐过渡到了优序融资理论。CDI的平均值为4.9433,极大值为30,极小值为0,说明化工行业的碳信息披露水平较低,并且各公司的碳信息披露水平差距过大,较难满足信息使用者的需求。财务杠杆系数、盈利能力和成长能力的极大值和极小值差距较大,说明本文选取的样本的盈利能力和成长能力参差不齐,且各公司的财务杠杆有较大差异。资产周转率的均值为0.7680,说明样本公司经营效率较高;AT最大值为2.2779,最小值为0.2032,表明样本公司的AT差异较大。总资产对数的极大值为24.4511,极小值为19.0821,表明本文选取样本的公司规模相差较小。

表4 变量描述性统计表

(二)回归分析根据Hausman检验结果,股权融资规模选择随机效应模型实施回归检验,检验结果如表5所示。由表5可知,碳信息披露质量与股权融资规模不相关,这与H1相符。同时也可以看出,本文选取的控制变量对上市公司股权融资规模的影响也不显著。

表5 股权融资规模的模型回归结果

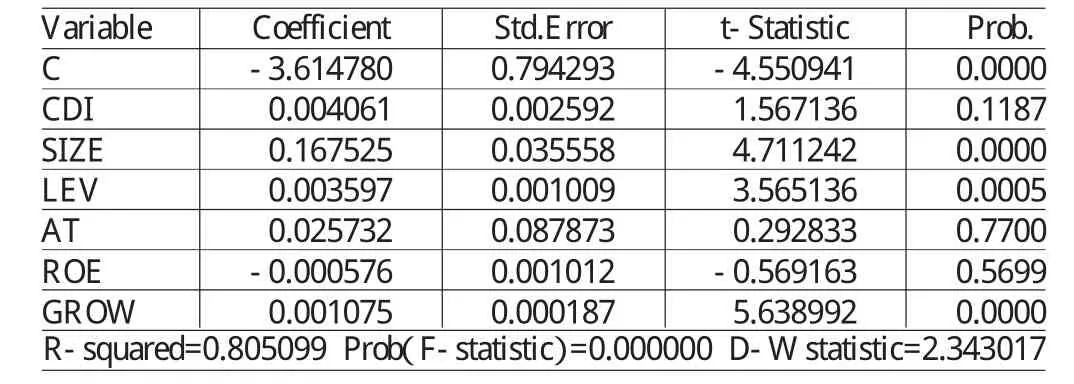

根据Hausman检验结果,债务融资规模选择固定效应模型实施回归检验,检验结果如表6所示。由表6可知,上市公司债务融资规模与碳信息披露质量在10%水平上显著正相关,这符合H2;公司规模与债务融资规模在1%水平上显著正相关,说明公司规模越大,盈利能力越强,资信能力也强,债权人也比较愿意贷款给这类公司,因此公司债券规模会增加;财务杠杆系数与债务融资规模在1%的水平上显著正相关,说明杠杆率对债务融资规模具有积极影响;公司成长能力与公司债务融资规模呈正相关关系,且在1%的水平上显著,根据生命周期理论,企业处于成长阶段时需要筹集大量资金来扩大规模和市场,因此企业会披露更多的碳信息来满足债权人的需求,从而获得更多的贷款;除此之外,企业的资产周转率以及盈利能力与企业债务融资规模不相关。

通过实证分析得出:碳信息披露质量对债务融资规模有显著影响,而对股权融资规模没有影响,即相对于股权融资规模而言,碳信息披露质量对债务融资规模的影响更大,H3得到验证。

表6 债务融资规模的模型回归结果

六、结论及建议

本文以2012~2014年我国化工行业为研究样本,实证检验了碳信息披露水平对股权融资规模和债务融资规模的影响,主要研究结论如下:(1)化工行业上市公司的碳信息披露质量较低,主动披露意愿较弱,碳信息披露水平存在显著差异,货币化碳信息披露较少;(2)公司披露碳信息的水平不会显著影响企业的股权融资规模,这是由于公司在进行股权融资时会受到政府更多的制约,碳信息披露作为信息披露的一部分,对企业股权融资还没有产生太大的影响与制约;(3)上市公司碳信息披露水平和债务融资规模呈正相关关系,上市公司碳信息披露水平对债务融资规模具有一定的促进作用,即银行等金融机构更愿意贷款给碳信息披露质量高的企业,以保证资金的安全。

根据本文的研究结论,笔者提出以下建议:(1)我国上市公司的碳信息披露在内容和形式上没有统一的规范,从而导致各企业碳信息披露水平差距较大。因此,我国在碳信息披露方面需要制定统一的规范,同时还应建立相应的法律法规,通过法律法规监督企业碳信息披露。(2)投资者经常因为无法全方位地了解企业的经营情况,而导致投资者的投资风险加大,损害其利益,因此股东和债权人应该提高自身获取信息的全面性和真实性,为投资决策提供强有力的依据,建立正确的投资理念。(3)从公司角度而言,企业只有加强其自愿披露碳信息的意愿,才能弱化企业与投资者的信息不对称的程度,从而使投资者全面掌握公司情况,以保证资本市场的有效运行。

*本文系国家社会科学基金西部项目“西部资源型产业碳排放问题研究”(项目编号:11XJY004)、陕西省教育厅人文社科重点研究基地科研计划项目“上市公司碳信息披露质量评价体系与影响因素研究”(项目编号:14JZ033)阶段性研究成果。

[1]谭德明、邹树梁:《碳信息披露国际发展现状及我国碳信息披露框架的构建》,《统计与决策》2010年第11期。

[2]方健、徐丽群:《信息共享、碳排放量与碳信息披露质量》,《审计研究》2012年第4期。

[3]曾颖、陆正飞:《信息披露质量与股权融资成本》,《经济研究》2006年第2期。

[4]燕玲:《新会计准则下会计信息质量对债务融资的影响》,《中国管理信息化》2013年第2期。

[5]晏艳阳、刘强、彭敏:《信息披露质量对股权融资成本的影响分析》,《证券市场导报》2008年第4期。

[6]何玉、张天西:《信息披露,信息不对称和资本成本:研究综述》,《会计研究》2006年第6期。

[7]李姝、赵颖、童婧:《社会责任报告降低了企业权益资本成本吗?—来自中国资本市场的经验证据》,《会计研究》2013年第9期。

[8]张纯、吕伟:《信息披露、市场关注与融资约束》,《会计研究》2007年第11期。

[9]Hesse A.Climate and Corporations-Right Answers or Wrong Questions?Carbon Disclosure Project Date-Validation,Analysis,Improvements[M].Bonn/Berlin:Germanwatch,2006.

[10]AldersgateGroup.CarbonCosts:CorporateCarbon Accounting and Reporting[EB/OL].London:Aldersgate Group.(2007-12-10).

[11]Harmes A.TheLimits of Carbon Disclosure:Theorizing the Business Case for Investor Environmentalism[J].Global Environmental Politics,2011,11(2).

[12]Santos,VanderleiD,Beuren,Ilsem,BuzziRR. Disclosureof carboncredit operation in management publications [J].RECE Rev.Gest,2011,18(1).

(编辑朱珊珊)