中国经济转型起码二十年

2016-10-11卧龙

卧龙,接触股市20年。1995年开始给《股市动态分析》投稿,1996年入职深圳新兰德,1998年转职大鹏证券,2000年初因生性喜爱自由转做个人投资者至今。

中国广义货币(H2)1996年1月数据是5.8万亿元,1995年国内生产总值(GDP)是6.1万亿元,H2为GDP的0.95倍:2016年1月H2为141.6万亿,2015年GDP为67.7万亿,H2为GDP的2.09倍。货币当局官员认为如此计算不合理,指GDP是经济活动总量而H2则是货币余额。虽然这样的对比不尽合理,但从两种数据的历史变动,仍然可以看出中国的经济走向。

根据人民银行官员的解释,H2增长率大致上等于GDP增长率加上CPI的增长率,以及一个常数。例如2015年中国H2增长率为13.3%,GDP增长率为6.9%,CPI增长率为1.4%,如此13.3-6.9-1.4=5.0,即H2增长率中的常数是5.0。而2005年H2增长率是l7.9%,GDP增长率为11.3%,CPI增长率为1.8%,如此17.9-11.3-1.8=4.8,即H2增长率中的常数是4.8。由于H2增长率总是比GDP多出CPI及常数,因此H2经过多年增长由20年前的为GDP的0.95倍升至2.09倍。可以预见,未来20年,假设中国GDP增长率平均为6%,CPI增长率为3%,常数设为4.0,则H2的增长率平均为12%。因此,20年后,中国GDP升至217万亿,但H2则疯狂地飚升至1366万亿之巨!H2为GDP的6.3倍!那么30年后呢?

《人民日报》权威人士指出:“我国经济潜力足、韧性强、回旋余地大,即使不刺激,速度也跌不到哪里去。”然而笔者看到的事实是,中国过去30年高速增长及未来的中高速增长均依靠H2的高速增长来维持,20年前GDP与H2相仿,但如今H2已经超过GDPI倍,按此速度20年后H2将是GDP的6倍以上。一旦H2增长率失速,中国经济马上硬着陆。权威人士强调,根据综合判断,中国经济运行“不可能是U型,更不可能是V型,而是L型的走势。”并且“这个L型是一个阶段,不是一两年能过去的。今后几年,总需求低迷和产能过剩并存的格局难以出现根本改变,经济增长不可能像以前那样,一旦回升就会持续上行并接连实现几年高增长。”

没有什么是不可能的。1963年新加坡与马来亚等组成马来西亚联邦,两年后新加坡被逐出联邦。1965年8月9日新加坡时任总理李光耀流泪宣布新加坡被迫独立。失去马来西亚这个大靠山,新加坡似乎面临末日——连食水都没有得喝——但今天新加坡却成为全球经济最成功的小国之一,而其大靠山仍然是发展中国家之一。以中国经济数十万亿规模之大,“不可能”三个字显得非常轻率。冰岛股市可以暴跌90%以上一蹶不振,波罗的海干散货指数可以升至12000点以上又可以暴跌98%,澳门GDP增长可以立即下跌25%……类似例子多不胜数。对于中国GDP增长走势,笔者认为若不刺激(刺激与否并不在于“刺激”二字而要看具体措施,你可以用“振兴”来代替,只是个名称而已,正如佛教用“阿弥陀佛”而基督教用“上帝保佑”一样),未来GDP增长率有可能回试1990年水平。

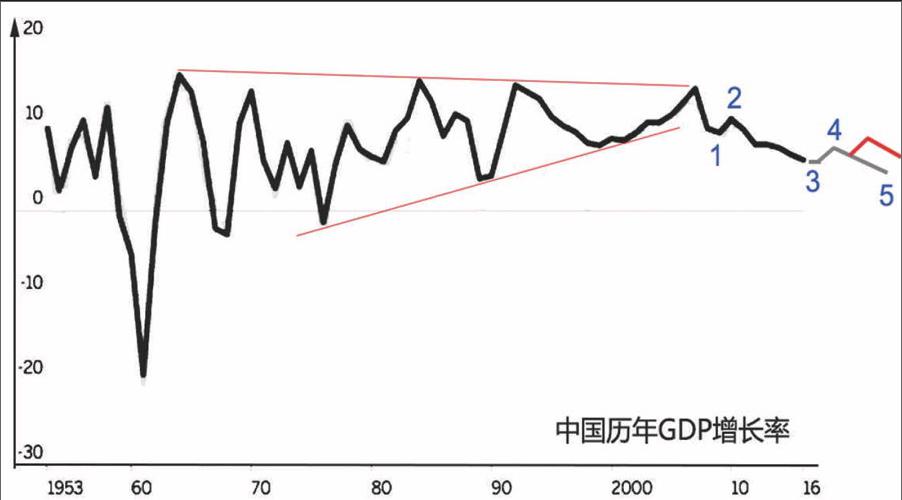

如图中,GDP增长率跌破三角形底边之后,出现反抽,然后一路下行。倘若出现一组5浪下跌,则未来预期更坏,因此必须令GDP增长率回升。对长期走势,笔者认为中国GDP增长率不是L型,而是反“N”走势,即反弹之后又会出现新的低点。以中国经济之规模,没有二三十年不可能转型成功。香港lO多年前就喊着转型,如此小规模的经济体系如今尚未转型成功,更遑论中国经济这个庞然大物。

中国经济当下的挑战其实仍是小儿科,因为中国的千万富豪平均年龄只有40岁。尽管中国制造业人口红利顶峰已经结束,但中国的财富人口红利仍处于上升期,10年之后,这些富豪平均年龄50岁以上,而中国年轻人口比例进一步减少,老年人口增多,届时面对的问题更多。2025年至2030年才是中国经济的最大挑战期。当前,数万亿的铁路投资计划,1.5万亿的振兴东北经济计划,以及中国又再次进入实质负利率时代——即一年期定期存款利率低于消费物价指数(CPI)增长率,这些均是刺激经济的措施。不过今年第一季度全社会固定资产投资增长率超过10%,但私人投资增长率只有5.7‰

看过权威人士的分析,笔者觉得私人投资增长率会进一步下降。GDP增长率都L型了,那盈利岂不是负数?去年GDP增长率为6.9%,看看去年国企上市公司的亏损王,一个接一个,数以十亿计。私人资金如今去投资冒风险,不如买入派息率超5厘的银行股过度一下,等这个L型L完了再行出击,虽然步调慢,但是稳健。

上周五中国A股市场大跌3.3%,本周一《人民日报》权威人士的文章一出,股市再跌3.2%。周四再跌则因为60分钟图上RSI出现严重背驰而反弹。强势股仍然是锂电原料股,周四反弹成为领头羊。周五上海股市成交1234亿元,而深圳股市则成交2236亿元。大部分市值较大的股票走势呈现下降楔形,成交十分萎缩。如今招行、太保这些护盘股每日最多只需几亿便可以让股价走强,十分省钱。

国证A股指数走势上亦出现下降楔形的模样。在平均40日的短周期牵引下,估计可能大市调整至本月底才见底,但由于成交稀疏,再出现股灾4.0的可能性已经微乎其微。成交量一直被阻力线所压制,相信未来行情启动的信号是成交量突破阻力线。现阶段宜密切留意走势发展。平均17个月的转折点周期时间之窗是今年4月至8月,如今已经进入5月份,大市在潜在的利好下随时有机会出现2002年6.24行情的走势。