中俄农产品贸易及其比较优势、互补性演变趋势

2016-09-27佟光霁

佟光霁, 石 磊

(东北林业大学 经济管理学院,黑龙江 哈尔滨 150040)

中俄农产品贸易及其比较优势、互补性演变趋势

佟光霁, 石磊

(东北林业大学 经济管理学院,黑龙江 哈尔滨 150040)

基于1992—2014年中俄农产品贸易数据,描述分析了中俄农产品整体贸易变化和贸易结构变化特征,给出了中俄农产品宏观贸易发展趋势。利用显性比较优势指数(RCA)和标准显性比较优势指数(NRCA),贸易互补性指数(TCI)和产品互补指数(CI)分析了中俄农产品贸易比较优势和贸易互补性的变化特征。结果显示:中国农产品整体比较优势在下降,俄罗斯农产品整体比较优势在上升,并已超出中国;中国的水产品、园艺产品、烟草及饮料,俄罗斯的水产品在对方市场具有比较优势;中国对俄罗斯农产品贸易互补性在增加,水产品、园艺产品、动物产品互补性明显;俄罗斯对中国农产品贸易互补性高于中国对俄罗斯,大宗农产品、水产品互补性明显。

中俄;农产品贸易;大宗农产品;比较优势;贸易互补性

一、引言

长期以来,中国受制于突出的人地矛盾、复杂的政治、经济环境,虽倾力维护国家的粮食安全,但始终难以扭转被动局面,农业成为了口粮农业,确保“口粮绝对安全”成为了当前中国粮食生产的中心任务。而在经济全球化与国际分工拓展、深化的大背景下,中国农业发展与粮食安全的战略建构,必须突破以往分割、孤立的市场分析框架,用全新的视角,在更广阔的国际、国内发展大框架中重新规划。对此,理论与实务界一直在探索如何统筹国际国内两个市场、两种资源,优化农业发展。近年来的几个中央一号文件都对此予以高度重视。2015年8月国务院办公厅印发的《关于加快转变农业发展方式的意见》,将“加强农业国际合作,统筹国际国内两个市场两种资源”列为重点任务之一,中国的农业国际合作正迈向新的高度。

众所周知,俄罗斯和中国农业在要素禀赋和产品方面都具有极强的互补性和互通性,且有着长期的合作历史。习近平就任国家主席后,将俄罗斯作为出访首选国家,近年来两国元首的频繁会晤,使两国间的战略合作关系空前和谐。但从1987年中俄民间贸易的“西瓜换化肥”,到黑龙江东宁成为“全国境外农业开发第一县”,中国和俄罗斯的农业合作尚未有大的突破,并且农产品贸易规模与两国的市场规模也还远不相称。进出口规模远比不上中国与日、韩、欧盟、东盟、美国、巴西和阿根廷等经济体的农产品贸易规模。明显落后于两国其它领域的合作,亟待通过对中俄农产品贸易的全方位回顾与深入分析,寻求破解之道。

相对于其他产业,农业高度依赖于土地、水等自然资源,这些自然资源与劳动、资本、技术等要素相比流动性较差,因此农产品贸易更加依赖自然禀赋及其决定的比较优势[1],同时农业技术进步、农业产业结构、农业政策等方面的差异也会影响各国农产品的比较优势,进而影响农产品贸易。从长期来看,农产品比较优势会随着资源禀赋结构调整或农产品贸易政策的改变而改变;从中国农产品参与国际贸易来看,曾经的技术、资本劣势正在向优势转变,普通劳动力、自然资源优势则在慢慢减弱,因此对比较优势的研究需要一个较长时期观察和动态研究。万金采用NRCA index研究了1978—2010年中国农产品比较优势分布及变动,得出中国仅食品和活动物类农产品具有比较优势;按产品属性,水产品、园艺产品和非食用畜产品是比较优势产品[1]。张清正对1993—2008年中国各类出口农产品的比较优势和竞争优势进行了实证测度和分析,得出2002年后中国农产品整体国际竞争力趋于下降,在国际市场中,土地密集型农产品处于竞争劣势,部分劳动密集型和资源密集型农产品竞争优势较强[2]。李谷成等从贸易政策的改变来分析中国入世前后共计20年间中国农产品的比较优势变化情况,指出中国农产品的比较优势在不断丧失,中国农产品参与世界农产品贸易的专业化程度在不断提升[3]。具体到中国与其他国家、地区或经济体的农产品贸易时,也理应长周期地观察,比较不同时期、不同类别间农产品的比较优势,确定相互之间农产品贸易的规律和趋势。

当前学界对中俄农产品贸易的比较优势及互补性研究形成了诸多观点,杨希燕等认为中俄农产品都不具有比较优势,但中国对俄罗斯农产品出口互补性指数大于1,说明两国在农产品上仍具有相当互补性[4]。姚海华认为中俄双边农产品贸易中,中国的比较优势在上升,中俄间则不具有贸易互补性,两国农产品贸易整体互补的格局尚未真正形成,贸易强度有待增加[5]。吴学君指出两国出口的主要农产品均为本国具有比较优势的农产品,贸易互补性较强[6]。张国华认为农产品贸易集中度高是中俄农产品贸易的重要特征,并且中俄农产品贸易互补性特征显著[7]。汤碧对中国与金砖国家农产品贸易比较优势的测算得出在中俄农产品贸易中,中国在土地资源密集型农产品上更具优势,而俄罗斯自然环境因素使其更趋于发展林业与畜牧业。中国出口俄罗斯有8类农产品互补,俄罗斯出口中国只有1类互补[8]。龚新蜀对中俄农产品产业内贸易研究显示中俄农产品贸易以资源互补的产业间贸易为主导,产业内贸易呈增长态势[9]。Natalia, etc指出俄罗斯与亚洲国家的农产品贸易中水产品相互贸易额大,其别农产品规模较小[10]。综合现有文献:一是不同学者在农产品分类和数据甄选方面存在较大差异,从而导致对同一问题的研究出现不同的研究结果,特别是林产品是否包含在研究范围内对研究结果的影响很大,采用SITC或HS的产品分类对结果也会造成一定影响;二是大多数学者的研究都是基于短线数据分析,较少从历史数据链动态地分析中俄农产品贸易的变化趋势,短线数据只反映了一两年内中俄农产品贸易情况,但在当前世界经济社会急剧变化的背景下,这些研究方法和结果并不能完整反映并应用于现实。鉴于此,本文以商务部农产品统计口径为标准(商务部使用的商品名称及编码为HS),采用RCA、NRCA、TCI、CI指数对中俄农产品贸易进行历史数据分析,将历史与现实、整体与分类进行有效结合,研究中俄农产品整体贸易趋势、结构特征、比较优势及其动态变化和互补性情况,明确中俄农产品贸易的发展潜力和未来重点合作领域,藉此提升中俄农产品贸易的规模、层次和效率。

二、数据与方法

(一)数据

研究数据来源于联合国商品贸易统计数据库(UNCOMTRADE),数据年限为1992—2014年间中国和俄罗斯联邦农产品贸易数据,数据查找以《商品名称及编码协调制度》(HS)为依据,农产品统计口径与商务部《中国农产品出口月度统计报告》一致,范围为WTO《农业协定》口径+水海产品,由海关协调制度编码第1章至第24章及其他章内部分产品组成。参考卢锋、Chen、崔超等多位学者的研究成果[11~13],研究将农产品分为大宗农产品、动物产品、水产品、园艺产品、饮料及烟草、其他农产品六大类。

(二)方法

1.显性比较优势(RCA)指数又称出口绩效指数[14],是用来分析i国生产的j类产品是否具有比较优势的一个测度指标,计算方法是:

(1)

(1)式中,Xij和Xwj分别是国家i生产的j产品和世界生产的j产品在同时期的出口额,Xi和Xw分别表示国家i和世界在同时期的出口总额。如果RCA>2.5,则表明i国j产品具有极强国际竞争力;如果1.25≤RCA≤2.5,则表明i国j产品具有较强国际竞争力,如果0.8≤RCA≤1.25,则表明i国j产品具有中度国际竞争力;如果RCA<0.8,则表明i国j产品国际竞争力弱。

2.标准显性比较优势(NRCA)指数[15]。NRCA*NRCA实际值非常小,研究中NRCA取原值的1000倍,不影响研究效果。指数测算实际出口对其比较优势中性状态下的偏离程度。有如下优点:可以进行不同区域、不同时期的比较;可以通过指数值直接比较不同类产品的比较优势,可有效体现比较优势的“相对性”;具有可“累加性”,不受产品类别和国家数量的限制;克服传统指标的不对称性问题;有效解决产品零出口时,比较优势测度失实问题。NRCA index的计算公式如下:

(2)

(2)式中,Xij表示i国j产品对该出口市场的出口额,Xi表示i国对该出口市场的出口总额,Xwj表示世界对该出口市场的j产品出口总额,Xw表示世界对该出口市场的出口总额。

3.贸易互补(CI)指数[16]。CI指数在贸易产品层面把一个国家的出口专业化模式和另外一个国家的进口专业化模式建立了联系,描述出口国家某产品部门“比较优势”和进口国家同部门“比较劣势”的吻合程度。TCI指数为整体贸易互补性指数,使用加权贸易方法衡量出口国家某部门所有产品出口与进口国家某部门所有产品进口的匹配程度。计算方法如下:

(3)

(4)

(5)

(4)式中,CIij表示i国出口与j国进口在k类农产品贸易互补指数,CIij大于1,表示i国k类农产品出口和j国k类农产品进口在贸易结构上存在互补性,CIij小于1,则反之。

三、中俄农产品贸易的总体特征及趋势

(一)中俄农产品贸易规模及趋势

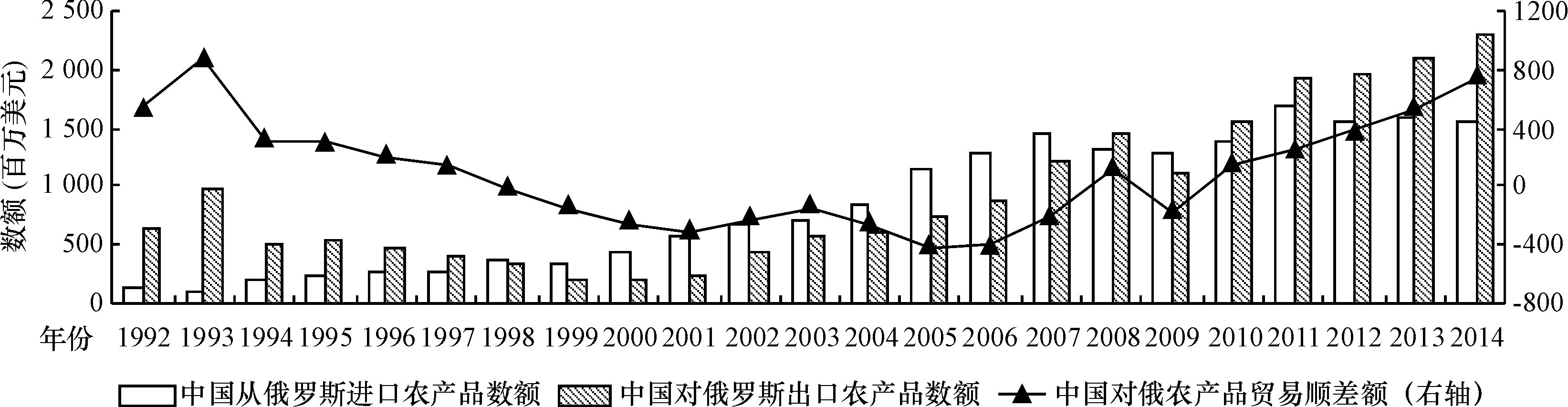

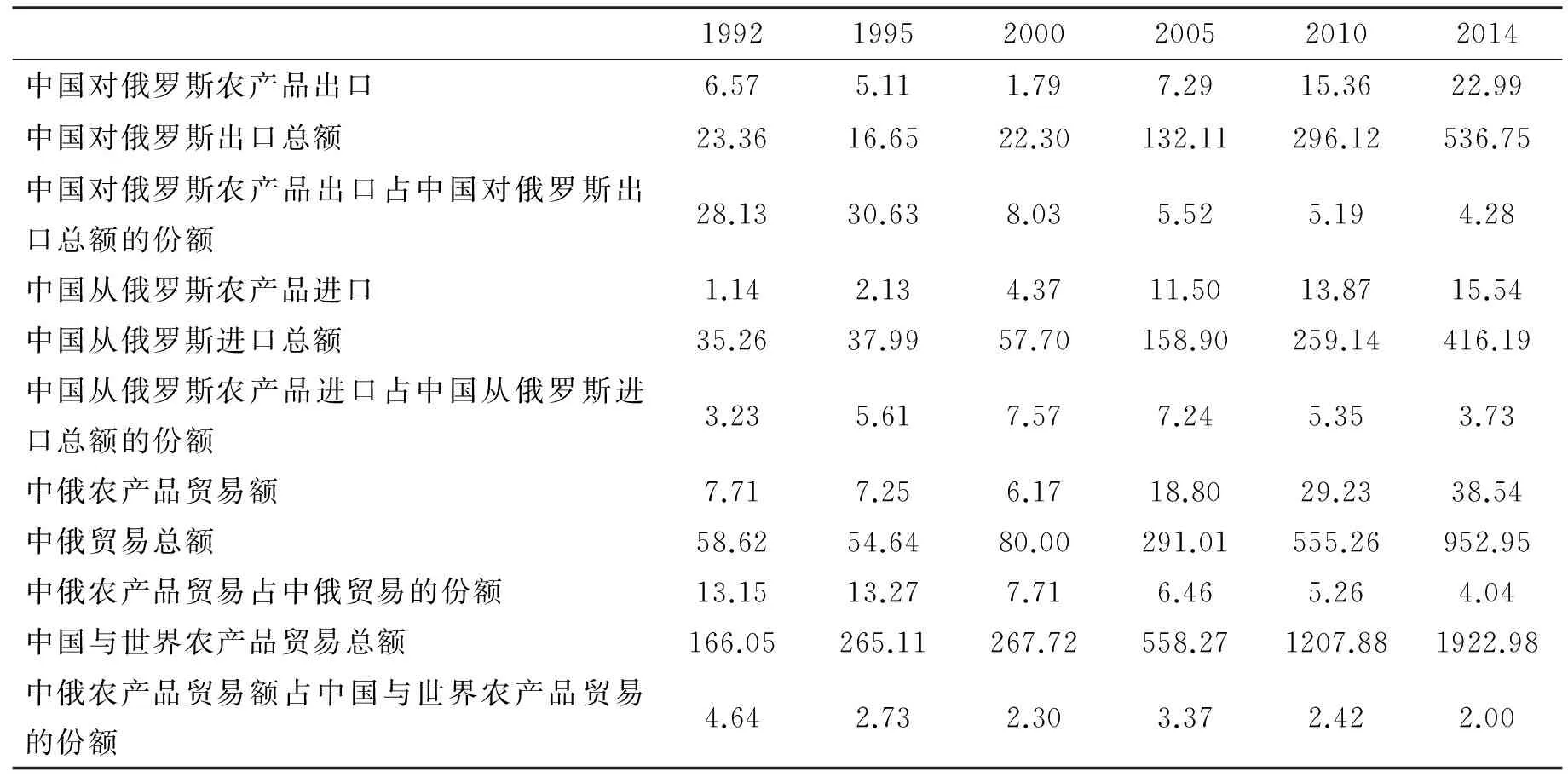

中俄农产品贸易额呈“升—降—升”变化趋势。1992年中俄农产品贸易额为7.71亿美元,1993年达到10.67亿美元,这是2002年之前中俄农产品贸易额的峰值,之后中俄农产品贸易额不断下降,在1999年降至谷底,仅为5.27亿美元;2000年开始趋于平稳增长,2000—2014年,中俄农产品贸易总额由6.17亿美元上升至38.54亿美元,年增长13.98%,虽然在2009、2012年出现小幅下降,但中俄农产品贸易整体上已步入稳定增长阶段。

中国对俄罗斯农产品出口呈“U”型变化。如图1所示,1992年中国对俄罗斯农产品出口6.57亿美元,1993年出口9.74亿美元,之后连续7年下降至2000年的1.79亿美元,年降幅21.5%;2000—2014年,中国对俄罗斯农产品出口保持稳定增长,2014年达到22.99亿美元,年增长20.00%。

中国从俄罗斯农产品进口呈整体增长趋势。如图1所示,1992—2000年,中国从俄罗斯进口虽一直在快速增加,但进口额偏低,1992年进口1.15亿美元,2000年进口4.38亿美元,年增加18.2%;2001—2013年,中国从俄罗斯农产品进口额有了很大提升,2001年进口5.54亿美元,2014年进口15.54亿美元,年增长8.26%,但在2008、2009及2012、2014年均出现小幅下滑情况,说明中国从俄罗斯农产品进口的稳定性还不是很强。

中俄农产品贸易差额情况可以分为三个阶段。如图1所示,1992—1997年,中俄农产品贸易一直处于顺差,但数额逐年减少,其中1993年贸易顺差8.81亿美元,1997年降为1.33亿美元;1998—2007年,一直处于逆差阶段,最大逆差为2005年的4.22亿美元;2008—2014年,除2009年出现逆差外,整体上处于顺差阶段,并且顺差愈来愈大,2014年顺差达到7.44亿美元。

图1 1992—2014年中俄农产品贸易变化情况

(二)中俄农产品贸易在各自农产品贸易中的市场份额及贸易中的地位

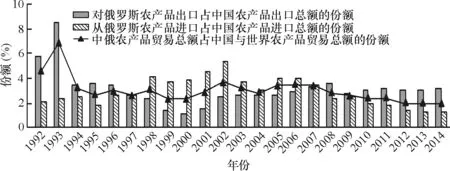

从中国农产品世界市场的角度观察,2014年,中国农产品出口总额为713.34亿美元,出口俄罗斯农产品22.99亿美元排在第九位;中国农产品进口总额为1209.64亿美元,进口俄罗斯农产品15.54亿美元排在十四位。如图2所示,中国对俄罗斯农产品出口占中国农产品出口总额的份额呈“降—升”趋势,最高年份是1993年,为8.5%,最低年份是2000年,仅为1.1%,2000—2008年呈缓慢增长趋势,2008年为3.6%,2009—3014年保持在2.8%—3.2%之间,对俄农产品出口占中国农产品出口的份额已进入稳定阶段。中国从俄罗斯农产品进口占中国农产品进口总额的份额呈“升—降”趋势,从1992年的2.1%增加至2002年的5.4%,2002年之后不断下降,至2014年降为1.3%,俄罗斯农产品在中国农产品进口市场中的份额越来越低。中俄农产品贸易额占中国与世界农产品贸易总额的份额整体上处在2%—4%之间,2007年之后一直在下降,2014年降为2%。上述分析说明在2007年之后,俄罗斯作为中国农产品世界贸易中的出口市场地位保持稳定,作为进口市场地位则在不断降低。

图2 1992年—2014年中国对俄罗斯农产品贸易占

图3 1996年—2014年俄罗斯对中国农产品贸易占

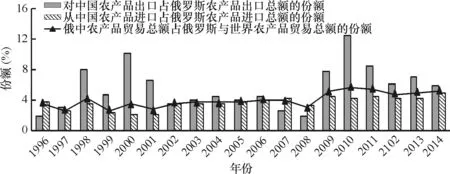

从俄罗斯农产品世界市场的角度观察,2014年,俄罗斯农产品出口总额为191.23亿美元,出口中国农产品11.05亿美元排在第三位;俄罗斯农产品进口总额为405.59亿美元,进口中国农产品20.12亿美元,排在第7位,中国是俄罗斯重要的农产品贸易国。如图3所示,1996—2014年,俄罗斯对中国农产品出口额一直在稳步增加,但俄罗斯对中国农产品出口占俄罗斯农产品出口总额的份额却起伏不定,变化很大,最低时在2008年仅为1.8%,最高时在2010年达到12.5%,俄罗斯农产品对出口中国市场还很不稳定。1996—2014年,俄罗斯从中国农产品进口占俄罗斯农产品进口总额的份额则一直保持稳定,2009年以来一直保持在4%左右,虽然比较稳定,但也表明中国农产品在俄市场占有率的进一步提高有较大难度。俄中农产品贸易额占俄罗斯与世界农产品贸易总额的份额整体上处于上升趋势,最低时为1999年的2.6%,之后不断增加,最高时为2010年的5.7%,2014年为5.2%,俄中农产品贸易占俄罗斯与世界农产品贸易的份额仍有增加的空间。上述分析说明中国作为俄罗斯农产品世界贸易中的出口市场地位起伏很大,作为进口市场地位则保持稳定。

中俄农产品贸易在中俄整体贸易中的地位持续下降。如表1所示,1992年,中国对俄罗斯农产品出口占中国对俄罗斯出口总额的份额为28.13%,2000年为8.03%,2014年为4.28%,对俄罗斯农产品出口占中国对俄罗斯出口总额的份额在不断下降。1992年,中国从俄罗斯农产品进口占中国从俄罗斯进口总额的份额为3.23%,2000年为7.57%,2014年降为3.73%,从俄罗斯农产品进口占中国从俄罗斯进口总额的份额也在不断下降。1992年,中俄农产品贸易额占中俄贸易总额的份额为13.15%,2000年为7.71,2013年为4.04%,1992—2014年,中俄农产品贸易占中俄贸易总额的份额在不断下降。上述分析说明中俄农产品贸易在中俄贸易中的地位越来越弱。

表1 中俄农产品贸易额及其在中俄总贸易额中所占份额 单位:亿美元、%

四、中俄农产品贸易结构分析

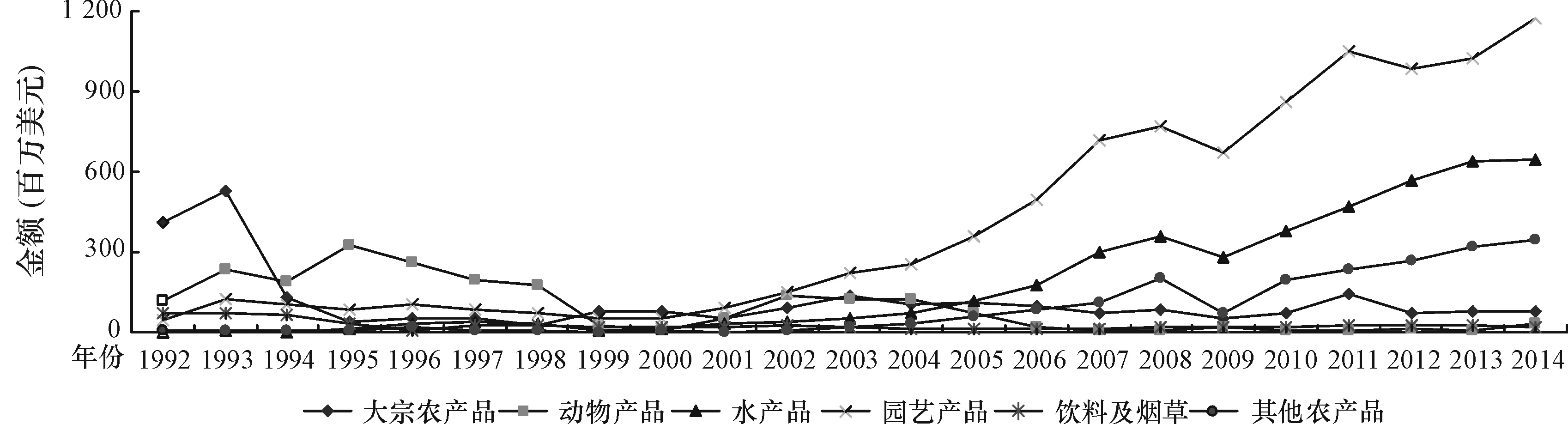

中国对俄罗斯农产品出口以园艺产品、水产品、其他农产品为主,此三类农产品占出口的份额不断上升,2014年达到94.37%,如图4所示;中国从俄罗斯农产品进口以水产品为主,2011年从俄罗斯进口水产品占中国从俄罗斯农产品进口总额的94%,2014年低一些为81.47%,如图5所示。

(一)中国对俄罗斯农产品出口结构变化及趋势分析

园艺产品是中国对俄罗斯出口的第一大类农产品,近年中国对俄罗斯园艺产品出口占对俄罗斯农产品出口的份额一直在50%左右,居主导地位。1992—2000年,对俄园艺产品出口一直比较平稳,整体份额保持在20%上下。自2001年中国加入WTO之后,中国对俄罗斯园艺产品出口开始快速增长,2001年出口额为0.93亿美元,2014年达到11.75亿美元,增长了12.63倍,年均增长率达21.54%,受2008年金融危机影响,2008—2009年园艺产品出口增长受阻并下滑,但随后即恢复并上升至新的高度,反映出中国对俄罗斯园艺产品出口具有很强的竞争力。对俄罗斯出口的园艺产品主要以食用蔬菜、食用水果和蔬菜、水果或植物其他部分的制品为主。

水产品是中国对俄罗斯出口的第二大类农产品,2014年中国对俄罗斯水产品出口占对俄农产品出口的份额为28.12%。1992—2000年间,水产品占对俄罗斯农产品出口的份额一直在10%以下,2001年出口0.30亿美元,占份额为12%,之后水产品占对俄罗斯农产品出口的份额不断提高,2014年水产品出口6.46亿美元,年增长率为26.63%,所占份额也增至28.12%,中国对俄罗斯水产品出口有继续保持较快增长趋势。

其他农产品是中国对俄罗斯出口的第三大类农产品,主要包括蛋白质物质、杂项食品、食品工业残料及配制的动物饲料、脂类产品等,2014年,此四类产品占其他农产品的份额为76.46%。中国对俄罗斯其他农产品出口占对俄罗斯农产品出口的份额不断增加,1992—2000年间,其他农产品所占份额一直在2%以下,低于别类农产品份额,2001年出口0.03亿美元,占份额为1.2%,2014年出口3.48亿美元,年增长率高达44.15%,占份额增加为15.14%,2007年超过大宗农产品,成为对俄罗斯出口的第三大类农产品,虽在2009年有较大的降幅,但之后便恢复增长,整体上仍呈增长趋势。

大宗农产品是中国对俄罗斯出口的第四大类农产品,2014年出口0.81亿美元,占3.48%的份额。大宗农产品占对俄罗斯农产品出口的份额变动幅度比较大,主要可以分为三个阶段: 1992—1993年,由于俄罗斯国内食品紧缺,大宗农产品占对俄罗斯农产品出口的主导地位,这两年大宗农产品所占份额为62.9%、54.4%,是份额最高的两年;1994—1998年,大宗农产品所占份额不断下降,1998年降为8.3%;1999—2013年,由于1999、2000年中国对俄罗斯农产品出口整体进入历史低点,使得大宗农产品所占份额又提升为43.0%,属于历史第二高点,2001年之后,对俄罗斯除大宗农产品以外的农产品出口不断增加,大宗农产品出口不断走低,2007年降为对俄罗斯出口的第四大类农产品。随着中国对大宗农产品的需求越来越大,未来对俄罗斯大宗农产品的出口仍可能会进一步走低。

动物产品是中国对俄罗斯出口的第五大类农产品,2014年出口0.32亿美元,占对俄罗斯农产品出口的份额为1.38%。动物产品是中国对俄罗斯农产品出口中金额与份额降幅最大的一类农产品,1995年出口3.24亿美元,占对俄罗斯农产品出口的63.4%,俄罗斯曾是中国最大的猪肉出口市场,2000年前最高峰期年出口量达20万吨,由于从2004年9月起,俄罗斯全面禁止进口我国偶蹄类动物及动物制品,使得动物产品对俄罗斯出口不断萎缩,长达10年之久,因为欧美国家对俄罗斯的制裁,2014年,俄罗斯重新开放中国猪肉及其他类动物产品进口,2014年中国对俄罗斯动物产品的出口从2013年的0.08亿美元增加至0.32亿美元,增加了4倍,预计未来对俄罗斯动物产品出口仍将会有一个较大的增幅。

饮料及烟草是中国对俄罗斯出口的第六大类农产品,2014年出口0.17亿美元,占对俄罗斯农产品出口的份额为0.75%。饮料及烟草占对俄罗斯农产品出口份额最高处为1994年的13.2%,1996年降为1.6%,1997—2000年连续增加至11.2%,2001—2014年连续下降至0.75%。从出口金额上看,2000—2014年的出口额一直保持在0.10—0.30亿美元之间,以此来看中国饮料及烟草对俄罗斯出口不会有较大波动。

图4 中国对俄罗斯农产品出口结构变化

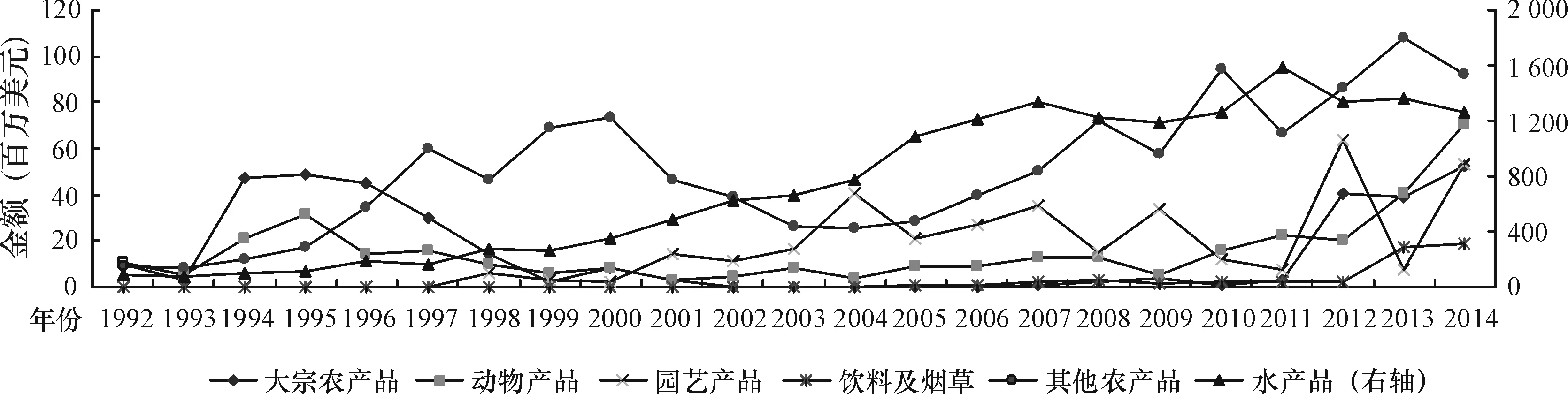

(二)中国从俄罗斯农产品进口结构变化及趋势分析

水产品是中国从俄罗斯进口的第一大类农产品,2014年进口12.66亿美元,占从俄罗斯农产品进口的份额为81.46%,居主导地位。1992年中国从俄罗斯进口水产品0.86亿美元,之后保持较快增长,至2007年达到13.42亿美元,受金融危机等因素影响,2008—2010年一直低于2007年的数额,2011年水产品进口金额达到顶峰,为15.91亿美元,2012、2013年分别进口13.43、13.59亿美元,与2007年的进口额相当,2014年略有下降。1992—2001年,水产品占从俄罗斯进口农产品的份额一直保持在54%—80%之间;2002—2011年,水产品进口份额一直保持在90%以上;2012—2014年水产品所占份额虽略微下降,但也保持在80%以上。作为中国从俄罗斯进口的第一大类农产品,水产品进口的变化直观反映中国从俄罗斯农产品进口的整体变化(参见图1、图5),主导地位由此可见。预计未来水产品仍然会占据中国从俄罗斯农产品进口的大头,但是从图5中可以看出中国从俄罗斯农产品进口日趋多样化,水产品的份额长期趋势是会下降的。

其他农产品是中国从俄罗斯进口的第二大类农产品,呈“升—降—升”趋势,2014年进口0.92亿美元,占从俄罗斯农产品进口的份额为5.93%。1992—2000年,其他农产品进口从0.09亿美元增加至0.73亿美元,增加明显;2001—2004年,其他农产品进口不断下降至0.26亿美元;2005—2014年,其他农产品进口从0.28亿美元增加至0.92亿美元,由图5中可以观察其他农产品的进口总体上呈增加趋势。

动物产品是中国从俄罗斯进口的第三大类农产品,2014年进口0.71亿美元,占从俄罗斯农产品进口的份额为4.55%。1992—2009年,动物产品进口份额一直处在比较低的位置,2009—2014年,动物产品进口由0.05亿美元增加至0.71亿美元,增长势头较快。

大宗农产品是中国从俄罗斯进口的第四大类农产品,呈“U”型,2014年进口0.53亿美元,占从俄罗斯农产品进口的份额为3.39%。1995年从俄罗斯进口大宗农产品0.49亿美元,为大宗农产品进口峰值,1996—2011年,大宗农产品进口降至0.03亿美元,基本可忽略不计, 2012、2013年均进口0.40亿美元,2014年增加至0.53亿美元,随着中国对大宗农产品进口的增加和中方在俄罗斯农业投资(租地)的扩大,加上俄罗斯汇率问题促使中方在俄罗斯产出的原粮回运,预计中国从俄罗斯进口大宗农产品将呈增加趋势。

饮料及烟草、园艺产品是中国从俄罗斯进口的第五、第六大类农产品,此二类农产品进口所占份额有限,2014年共进口0.72亿美元,占从俄罗斯农产品进口的份额为4.66%。其中,园艺产品进口极不稳定,变动幅度很大,进口趋势难以把握;烟草产品从2013年才开始进口,因此饮料及烟草进口份额有比较大的增加,但未来趋势仍要看进口的持续性。

图5 中国从俄罗斯进口农产品结构变化

五、中俄农产品贸易指数分析

(一)中俄农产品比较优势分析

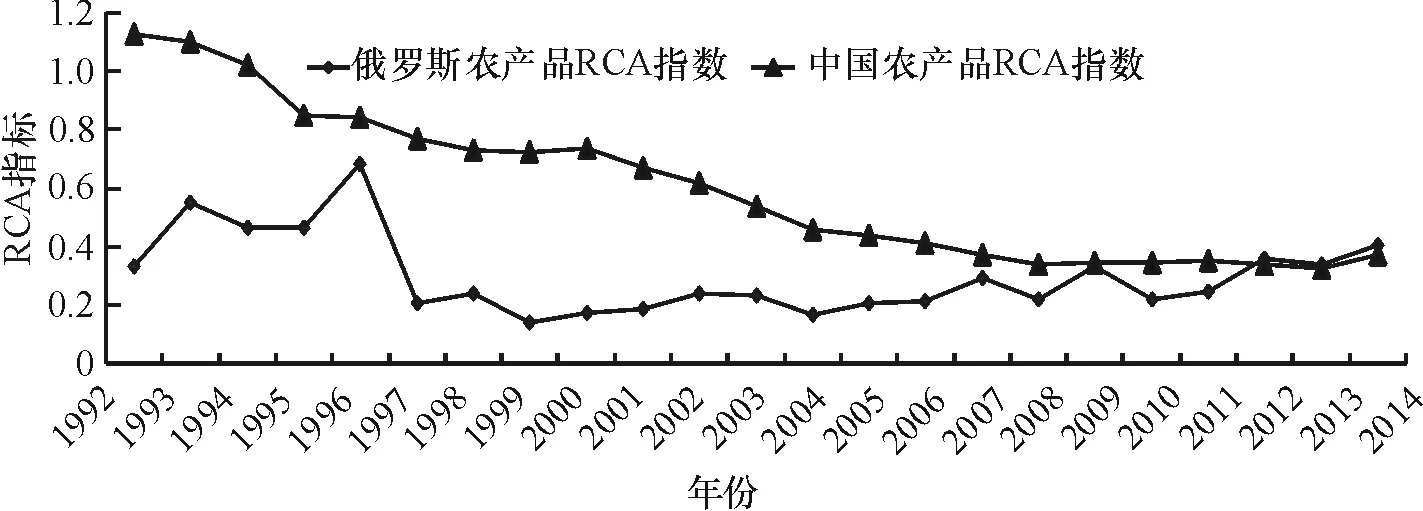

图6 中俄农产品RCA指数值变化

中国农产品比较优势处于不断下降趋势,俄罗斯农产品比较优势表现为上升、下降再缓慢上升的波动过程。如图6所示,1992—2014年,中国农产品RCA值由1992年的1.12持续下降到2014年的0.37;俄罗斯农产品RCA值在1992—1996年间由0.33上升至0.68,1997年则下降为0.20,随后一直居于较低水平,但基本保持稳中有升的趋势,并在2012—2014年超出中国,虽然当前中俄农产品比较优势相似,但是俄罗斯的农业资源优势使得俄罗斯农业更具发展潜力,预计未来俄罗斯农产品比较优势仍有进一步增加的空间,并将持续超出中国。

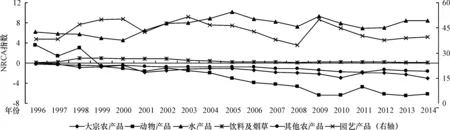

虽然中国农产品的RCA值在不断下降,但是,中国的园艺产品、水产品等劳动密集型农产品在俄罗斯市场上依然具有非常明显的比较优势。如图7所示,中国大宗农产品在俄罗斯市场上表现为比较劣势,且有增强趋势;动物产品在1996—1998年具有比较优势,但在1999年之后均为比较劣势,这与俄罗斯市场对中国偶蹄类动物产品的禁入有着直接关系,动物产品的NRCA指数值受俄罗斯市场政策影响严重,使得中俄在动物产品上本应有的互补性与市场表现存在偏差;水产品具有较强的比较优势,且一直表现为平稳增强的趋势;园艺产品(右轴)是在中国出口俄罗斯农产品市场上最具比较优势的农产品,虽然园艺产品的NRCA指数值在不同年份会有一定幅度的变动,但其比较优势明显高出别类农产品;饮料及烟草具有一定比较优势,但其NRCA指数值仅在零值附近变动,比较优势不明显;其他农产品在俄罗斯市场上表现为比较劣势,但强度不大,并且自2011年起比较劣势有减弱趋势。

图7 中国农产品在俄罗斯市场上的比较优势动态变化

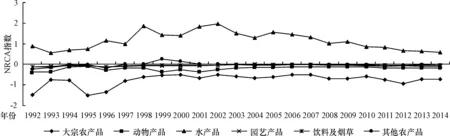

俄罗斯只有水产品在中国市场上具有明显的比较优势。如图8所示,俄罗斯水产品的NRCA指数明显高出别类农产品,但其在中国市场上的比较优势有不断下降趋势;园艺产品、饮料及烟草、动物产品一直在-0.5~0之间变动,表明这三类农产品虽然在中国市场上没有比较优势,但也不存在较大的比较劣势,属于中间类产品,从这三类农产品的NRCA指数动态变化趋势来看,未来变动区间仍将处于-0.5~0之间,且难以具有较大幅度的变动;其他农产品的NRCA值在1998—2001年是大于0的,具有比较优势,2002—2014年NRCA值长期在小于0值附近变动,基本保持稳定;俄罗斯大宗农产品的NRCA值偏低,说明俄罗斯对中国出口的大宗农产品在中国市场上的占有率、竞争力很低。

图8 俄罗斯农产品在中国市场上的比较优势动态变化

(二)中俄农产品贸易互补性分析

图9 中国与俄罗斯农产品贸易互补性变化趋势

中国与俄罗斯农产品贸易整体具有互补性,中俄TCI值保持微增趋势,俄中TCI值处于不断波动状态,但一直大于中俄TCI值,更具互补性。如图9所示,1996—2004年,中俄TCI值在0.90~1.00之间,中国对俄罗斯农产品出口的互补性低于平均水平,2005—2013年,中俄TCI值在1.00~1.20之间,并保持增长趋势,说明中国对俄农产品出口结构与俄罗斯农产品进口结构处于不断优化中,2014年出现微弱下降;俄中TCI值在1.02~1.62之间波动,这说明俄罗斯出口农产品与中国进口农产品的结构互补并不稳定,之所以出现这种情况,是与两国不同类别的农产品CI指数变动紧密相关的。

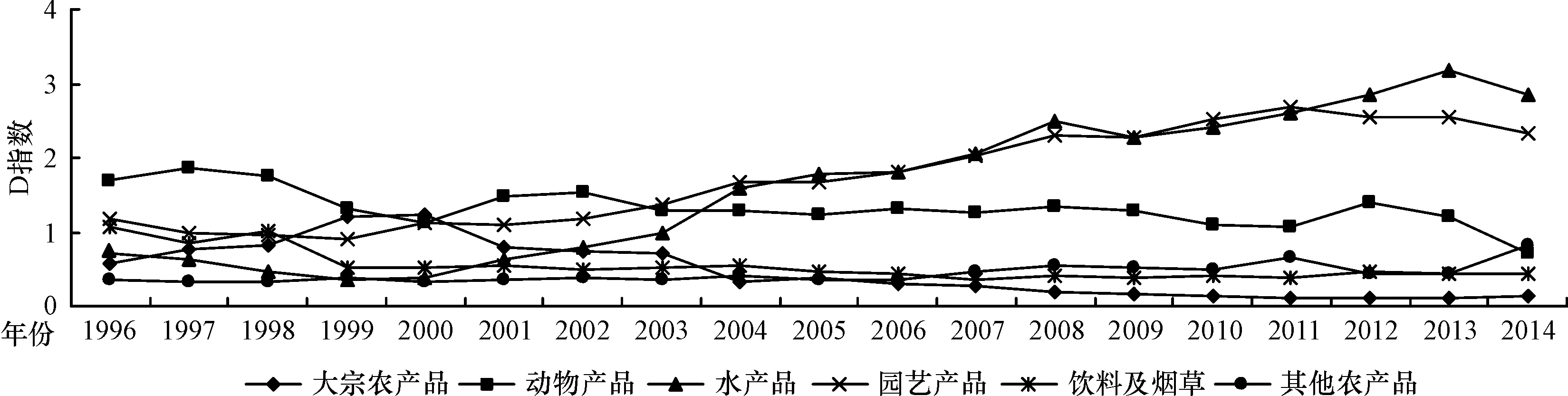

中国对俄罗斯农产品出口中,动物产品、水产品、园艺产品三类农产品的CI指数多是大于1的,其余农产品小于1。如图10所示,水产品的CI值是最高的,2014年为2.86,并且从1996—2014年基本保持上升趋势;园艺产品的CI值为次高,2014年为2.32,从1996—2011年,一直保持上升趋势,但在2012—2014则出现了略微下降;动物产品的CI值在多数年份居于第三高,2014年为0.71,动物产品的CI值整体处于下降趋势,虽然中俄动物产品具有互补性,但中国动物产品却是在俄罗斯市场上NRCA值最低的一类农产品(见图7),出现这种差异主要是受贸易政策影响;另外三大类农产品CI值都低于1,原因在于中国向世界出口的这3类农产品所占份额较低,同时俄罗斯对此3类农产品进口的份额也较低,最为明显的当属大宗农产品,从1996—2000年,大宗农产品CI值是不断上升的,其中在1999、2000年大于1,但从2001—2014年不断下降,2014年CI值仅为0.14,2014年中国对世界大宗农产品出口仅占中国农产品出口的7.70%,而同时俄罗斯从世界大宗农产品进口仅占俄罗斯农产品进口13.49%,可以预见的是随着中国大宗农产品出口份额与俄罗斯农产品进口份额的不断走低,未来中俄大宗农产品CI值也将变得更低。

图10 中俄分类农产品CI指数

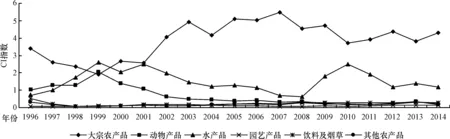

俄罗斯对中国农产品出口中,大宗农产品和水产品具有明显互补性,另外几大类农产品不具有互补性。这是因为俄罗斯出口世界的农产品主要以大宗农产品、水产品为主,2014年大宗农产品出口占俄罗斯农产品出口份额的55.26%,水产品出口占俄罗斯农产品出口份额的15.31%,与此对应的是大宗农产品进口占中国农产品进口份额的57.39%,水产品进口占中国农产品进口份额的5.64%,因此俄罗斯出口的大宗农产品、水产品在中国市场的贸易互补性很明显。如图11所示,俄中大宗农产品的CI指数值基本保持在2以上,最高值为2007年的5.48,2008—2013年表现为下降趋势,2014年又增为4.31,由于大宗农产品在俄罗斯农产品出口结构中占据重要地位和中国对大宗农产品进口需求的不断增加,未来俄中大宗农产品的互补性仍然会保持在较高的强度;俄中水产品的CI指数变动幅度较大,1996—1999年表现为上升趋势,2000—2008年整体表现为下降趋势,主要是因为这期间俄罗斯农产品出口结构中水产品的出口份额不断走低,而中国农产品进口结构中水产品的进口份额也在缓慢降低,从而导致俄中水产品互补性不断下降,2009—2010年,俄罗斯水产品出口份额出现较大幅度增长,中国水产品进口份额也表现为缓慢增长,所以这两年俄中水产品贸易互补性不断增强,但在2011—2012年又出现了明显回落,之后则较为稳定,预计未来水产品仍将占据俄罗斯农产品出口结构中的次要位置,俄中水产品互补性将会保持在1以上的位置浮动。俄中动物产品的互补性表现为先升后降趋势,1996—1999年,动物产品的互补值从0.99升2.04,这期间动物产品是俄罗斯出口的主要农产品之一,平均份额在20%以上,中国进口动物产品占农产品总进口的份额也在1999年达到最高的29.46%,2000—2014年随着俄中动物产品贸易结构的变化,俄罗斯动物产品出口份额已经持续降至2014年的3.95%,并且中国对动物产品的进口份额并没有显著上升,因此动物产品成了俄中农产品贸易结构中互补性下降幅度最大的农产品,从趋势上看未来难有较大起色。俄中农产品贸易结构中的园艺产品、饮料及烟草、其他农产品的互补性很小,并且无大幅度波动出现,根据两国农产品长期的贸易结构变动趋势来看,这三类农产品在俄中贸易结构中的互补性将长期处于维持现状的状态。

图11 俄中分类农产品CI指数

六、主要结论与政策建议

(一)主要结论

1.中俄农产品贸易的整体特征方面,中俄农产品贸易经历一段时间的下降后,2000年开始进入稳步增长态势,并且中俄农产品贸易增长是由进出口同步拉动,反映了中俄农业贸易合作的良好发展态势,在中俄农产品贸易快速发展过程中,中国对俄罗斯贸易顺差是在不断加强。从中国方面看,俄罗斯作为中国农产品出口市场的地位在加强,但进口市场的地位在不断降低;从俄罗斯方面,中国作为俄罗斯农产品出口市场的地位变化幅度较大,进口市场的地位保持不变。农产品贸易在中俄贸易中的地位在持续下降,低于世界农产品在世界贸易中的比重,早期中俄农产品贸易额可以占到中俄贸易总额的10%以上,现在只能占到4%左右,中俄农产品贸易额占中国与世界农产品贸易的份额仅有2%,中俄农产品贸易额占俄罗斯与世界农产品贸易的份额一直在5%左右,这样的贸易占比对于中俄这样的农业大国来说是相对偏低的,中俄两国的农产品贸易仍有规模释放的空间。

2.中俄农产品贸易结构方面,中俄农产品贸易集中度很高,中国对俄罗斯农产品出口主要集中在园艺产品、水产品、其他农产品上,这三类农产品占中国对俄罗斯的农产品出口的比重为94.37%,大宗农产品、动物产品、饮料及烟草对俄出口较少,且波动性小;中国从俄罗斯农产品进口主要集中在水产品上,水产品占中国从俄罗斯的农产品进口的比重为81.46%,其余几类农产品虽然所占份额不高,但最近几年都呈增加趋势,中国从俄罗斯农产品进口正日趋多样化。

3.中俄农产品比较优势方面,中国农产品比较优势持续下降,俄罗斯农产品比较优势在波动中缓慢上升;中俄农产品RCA指数值均在0.40附近,表明中俄农产品的比较优势均比较弱,这与中俄两国都是农产品进口大国的情况是相符的。中国农产品在俄罗斯市场上最具比较优势的是园艺产品,其次是水产品、烟草及饮料,大宗农产品、动物产品、其它农产品的NRCA值均为负值,这三类农产品在俄罗斯市场上表现是缺乏竞争力的。俄罗斯仅有水产品在中国市场上占据比较优势,园艺产品、烟草及饮料、动物产品、其它农产品的NRCA值虽然小于零,但接近零值,属于市场中性产品,大宗农产品的NRCA值最低,在中国农产品市场上缺乏竞争优势。

4.中俄农产品互补性方面,中国出口与俄罗斯进口的农产品贸易结构的互补性不断增强,并且高于平均水平,具有互补性优势;俄罗斯出口与中国进口的农产品贸易结构的互补性有一定波动,但历年均高于中国出口与俄罗斯进口的互补性,更具互补性。中国对俄罗斯具有互补性的农产品为水产品、园艺产品、动物产品;俄罗斯对中国具有互补性的农产品为大宗农产品、水产品,因为饮食文化上的差异,使中俄相互大量进口的水产品在类别上也存在很大差异,因此两国具有互补性的产品少有重叠,不具互斥性,两国农产品有着不同资源禀赋优势,互补性很强。

(二)政策建议

1.提高中俄农产品贸易重视程度。在俄罗斯遭受西方国家经济制裁背景下,把握中俄两国农产品贸易合作的历史机遇,继续巩固中俄农产品贸易发展成果,防止两国农产品贸易出现较大的波动和后退情况。继续扩大对俄农产品出口贸易,努力占据俄罗斯对西方国家实施农产品市场禁入政策后出现的市场空间,增加从俄罗斯农产品进口贸易,特别是增加从俄罗斯进口多样化农产品贸易,减少中俄农产品贸易顺差,增进中俄农产品贸易联系的紧密程度。

2.提高中俄彼此农产品进口市场地位。中俄两国均为彼此农产品重要出口市场,但作为彼此进口市场的地位却是偏低的,需要继续强化和巩固。首要任务就是改善中俄农产品贸易环境,减少或消除中俄农产品贸易壁垒和政策性障碍,促使两国农产品进入彼此市场的农产品种类和数量得到大幅提高,使得中俄具有互补性的农产品在彼此市场上也能够具有比较优势。

3.充分发挥中俄农产品比较优势和互补性,优化中俄农产品贸易结构。重点发展中国对俄园艺产品、水产品、其它农产品的出口,继续巩固中国在这几类农产品上的比较优势,对于不具有比较优势的大宗农产品、动物产品、烟草及饮料可以重点选择个别产品培育其比较优势。继续保持俄罗斯水产品的进口力度,同时增加俄罗斯另外几类农产品的进口数量,以增加俄罗斯农产品在中国农产品市场上的竞争力。共同努力把中俄农产品互补性落在实处,使中国的园艺产品、水产品、其它农产品和俄罗斯的水产品、大宗农产品互补性能够在彼此市场上体现出来。

4.提高中国对俄罗斯贸易的农产品品质。中国的农产品生产加工企业要注重依靠科技进步、标准化建设及品牌营销继续提高中国农产品品质竞争力,只有达到过硬的农产品品质才会有进入对方市场的保证,另外还应主动深入了解俄罗斯农产品市场和俄罗斯农产品国际贸易动态,丰富产品类型,满足对方的农产品需求。同时中国农业企业要利用好“一带一路”战略契机,通过对俄农业投资、农业技术研发、农业劳务流动、跨国涉农企业运营管理、饮食文化等领域的农业合作,以合作带动中俄农产品贸易往更深层次的发展。

[1]万金,祁春节. 改革开放以来中国农产品对外贸易比较优势动态研究——基于NRCA方法的分析[J]. 世界经济研究,2012,(4):51-57+88.

[2]张清正. 基于比较和竞争优势的中国农产品竞争力路径选择[J]. 经济问题探索,2014,(5):80-85.

[3]李谷成,卢毓,尹朝静. 中国农产品比较优势动态变化的实证分析[J]. 华中农业大学学报(社会科学版),2014,(2):61-67.

[4]杨希燕,王笛. 中俄贸易互补性分析[J].世界经济研究,2005,(7):71-77.

[5]姚海华.中国与东北亚主要国家农产品贸易互补性分析[J].中国农村经济,2006,(9):13-19+32.

[6]吴学君. 中国和俄罗斯农产品贸易:动态及展望[J]. 经济经纬,2010,(2):43-47.

[7]张国华. 中国和俄罗斯农产品贸易现状及特征[J]. 俄罗斯中亚东欧市场,2010,(4):30-33.

[8]汤碧. 中国与金砖国家农产品贸易:比较优势与合作潜力[J]. 农业经济问题,2012,(10):67-76.

[9]龚新蜀,刘宁. 中俄农产品产业内贸易水平与结构分析——基于丝绸之路经济带战略背景[J]. 亚太经济,2015,02:50-54.

[10]Natalia Ishchukova, Mansoor Maitah, Lubos Smutka, Karel Malec, Osama Eldeeb. Russia’s Intra-Industry Trade in Agricultural Products[J]. Medwell Journals, 2014, 9(6): 375-385.

[11]卢锋,雷蕾.下降的比重——我国农产品贸易趋势和结构变动(1981年-2003年)[J].国际贸易,2003,(11):15-19.

[12]Chen C. Changing Patterns in China’s Agricultural Trade after WTO Accession, in Ross G and Song L (eds). The Turning Point in China’s Economic Development[R]. Asia Pacific Press, Australian National University, Canberra, Australia, 2006: 83-106.

[13]崔超. 基于比较优势视角的中国农产品对韩出口贸易:潜力、障碍及战略选择[D].无锡:江南大学,2009.

[14]Balassa, B. Trade Liberalization and Revealed Comparative Advantage[J]. The Manchester School of Economic and Social Studies, 1965, (33):99-124.

[15]Yu Run, Junning Cai,PingSun Leung. “The Normalized Revealed Comparative Advantage Index”[J]. The Annals of Regional Science, 2009, 43(1):267-282.

[16]Drysdale, P D. Japanese-Australia Trade, PhD[D]. Dissertation, Australian National University, Canberra, 1967.

Trade Tendency, Comparative Advantage and Complementary of Agricultural Products between China and Russia

TONG Guang-ji, SHI Lei

(Schoolofeconomicandmanagement,NortheastForestryUniversity;Haerbin150040,China)

Based on agricultural products trade between China and Russia and data from years 1992 to 2013, this paper describes the trends and characteristics of trade structure change, giving the macro situation of agricultural products trade between China and Russia. Using RCA index, NRCA index, TCI index and CI index, we analyzed the comparative advantage and complementary on Sino-Russia trade in agricultural products. The results show that comparative advantage of China agricultural products are falling, agricultural products comparative advantage of Russia are rising and higher than China; aquatic products, horticultural products, tobacco and beverages products in China and aquatic products in Russia have comparative advantage in each other’s markets; China’s agricultural products trade complementarities to Russia is on the rise, aquatic products, horticultural products, animal products complementarity is obvious; Russia to China’s agricultural products trade is more complementarity than China to Russia, agricultural commodities, aquatic products complementarity is obvious.

Sino-Russian trade; trade of agricultural products; agricultural commodities; comparative advantages; trade complementarity

2016-06-18

10.7671/j.issn.1672-0202.2016.05.012

国家软科学研究计划(2011GXS2D037)

佟光霁(1963—),男,黑龙江哈尔滨人,东北林业大学经济管理学院教授,主要研究方向为农业经济理论与政策、区域经济理论与规划。E-mail: tonggj63@126.com

F304

A

1672-0202(2016)05-0110-13