贸易开放、金融开放与中国金融发展悖论

——基于动态面板模型的实证研究

2016-09-22翟雅琴

■翟雅琴

贸易开放、金融开放与中国金融发展悖论

——基于动态面板模型的实证研究

■翟雅琴

本文以中国1993~2014年的省域面板数据为样本建立了动态面板模型,同时使用系统广义矩估计方法(SYS-GMM)研究了中国对外开放(包括贸易开放和金融开放)对金融发展(包括金融规模及金融效率)的具体影响。结论显示:(1)贸易开放对金融规模有显著促进作用,这种影响与开放程度有关。但贸易开放对金融效率却呈现出负向影响。(2)金融开放对金融发展的促进作用比较显著,但伴随开放程度的提升,其对金融发展的促进作用在减弱。这可能与金融开放的加速导致金融资源出现扭曲配置有关。总体而言,我国金融效率的提升相对滞后于开放程度的扩大,隐性的金融保护可能会降低金融效率。因此配套性改革措施的推进是未来需要重点关注的地方。

对外开放;金融发展;SYS-GMM

翟雅琴(1992-),新疆石河子人,新疆财经大学金融学院硕士研究生。(新疆乌鲁木齐830013)

一、引言

随着世界金融经济一体化的逐步推进,各国间的经济往来、贸易互动及金融合作日趋频繁,相互之间的依存度在不断提升。中国加入WTO以后,“出口导向”型的经济发展模式随之确立。低廉的要素价格带来的低生产成本优势使中国迅速成为世界加工厂,中国的出口规模迎来爆发式增长。也正有赖于出口的扩张,中国迎来了十余年的黄金发展时期,并在2010年正式成为世界第二大经济体。这集中凸显了贸易开放程度提升对中国经济的促进作用。

伴随改革开放进程的推进,中国的金融开放程度也在不断加大,金融效率及金融竞争程度得到同步提升。直观上看,中国的金融发展与贸易开放几乎同步。但我们猜测,这种所谓“开放倒逼改革”的模式未必会使中国金融业发展与开放的幅度相匹配。2013年,中国成为全球最大贸易国,进出口规模达到4.61万亿美元①数据来源:http://news.sina.com.cn/o/2014-03-02/065929600070.shtm l,但中国的金融业并未呈现出与贸易开放同步的发展趋势。

事实上,有关金融发展对贸易开放影响的研究,学界已经积累了较为丰富的成果。但贸易开放对金融发展影响的研究,尤其对于中国,目前略显不足。而有关金融开放对金融发展的研究则更加欠缺。本文将试图从这一方面有所贡献。

二、经验研究及文献综述

从已有文献看,有关金融发展对贸易开放的研究较为齐全,学界也大都认可了在贸易开放中金融发展所起到的促进作用。Beck(2002,2003)、Vlachos (2005)、徐建军和汪浩瀚(2009)等学者,从理论和实证层面分析了金融发展对贸易开放的影响。从经验分析的角度看,金融发展程度的提升可以有效地为经营主体提供更为便捷的融资途径以及更加丰富的融资手段。同时,金融效率的提升对企业的正常经营周转也有良好的促进作用。因此,从理论分析到实践研究,有关金融发展对贸易开放的促进作用基本得到了学术界的认同。在金融发展对贸易开放作用的研究趋于一般化的背景下,与之有关的反向研究也引起了一些学者的关注。例如,Rodrik(1998)曾提出,对外开放程度的加大会带来经营风险的提升,微观主体出于规避风险的角度,会通过金融手段的使用来对冲潜在的经营风险,由此需要效率更高的金融体系,这会促进金融业的发展。

Rajan、Zingales(2003)提出了一个研究范式。他们认为,有关开放对金融发展的研究存在局限性。在具体分析时不能只单独考虑贸易开放的影响,必须同时将金融开放纳入到研究框架中。Raian 和Zingales的理论为后来有关该项问题的研究提供了新的思路。学界也逐步认识到将三者纳入同一框架进行研究的必要性。例如Mishnkin(2009)认为,贸易开放和金融开放是一国对外开放的主要表现。对于发展中国家来说,对外开放对其经济发展会有显著促进作用。当然,这一作用的发挥也会受到其他条件例如宏观经济环境、市场经营效率、法制是否健全等方面的影响。有关此类问题的实证研究,Law(2009)的结论表明。在发展中国家,贸易和金融二者的同步开放确实提升了金融发展水平。张成思、朱越腾、芦哲(2013)的研究结论揭示了中国对外开放抑制了金融发展这一现象。但其研究样本时序较短,也没有考虑贸易开放程度的阶段性变化。因此,本文的研究将试图从这一层面做出突破。

三、变量、模型及方法

(一)变量选取及数据说明

本文的研究主要集中于考察对外开放(包括金融开放和贸易开放)对金融发展的影响。对于金融发展指标的选择,出于保证研究结论全面的目的,本文将金融发展划分为两类:即金融规模和金融效率。在具体类别项下,还包括了若干细分指标,以更为准确地观察对外放开对金融发展在不同层面的影响。

1.被解释变量(FD)

(1)金融规模指标

本文选取了三个指标用来衡量金融规模。

第一,金融相关比率(FIR)。衡量金融规模方面最具代表性的指标包括两类,即麦氏指标和戈式指标。麦氏指标主要衡量经济体的货币化程度,由McKinnon(1973)提出,表示为一国货币存量与GDP的比值,通常做法用M2/GDP计算得出。戈式指标即金融相关比率,主要衡量一国的金融化程度,由Goldsmith(1969)提出,表示为一国金融资产总额与GDP的比值。由于本文使用了中国的省域面板数据,无法获得各省的M2数额,因此选择了FIR作为金融规模的代理变量之一。考虑到目前我国仍然是以间接融资为主,因此使用了各省存贷款总额与名义GDP之比近似表示FIR。

第二,金融发展深度(FDE)。本文参考Lu、Yao (2009)的做法,使用金融发展深度作为金融规模的第二个代理变量。主要使用各省金融机构贷款余额与名义GDP的比重来衡量。

第三,储蓄比率(USAV)。本文参考了Guaringlia、Poncet(2008)的做法,使用了居民储蓄存款余额与名义GDP的比值作为衡量金融规模的第三个指标。原因在于企业储蓄存款更多的要考虑宏观经济环境以及市场经营环境的变化,同时也需要考虑政府行为的影响。而居民储蓄行为更多决定于其主观意愿,因此其进行储蓄时会更多考虑自身需求,而非政府影响。因此,这一指标的使用可以作为对金融规模的补充分析。

(2)金融效率指标

第一,储蓄投资转化率(SIC)。储蓄向资本的转化,是经济发展的重要基础。金融机构在吸收存款之后,必须要通过资本形式的转化才能最终作用于实体经济。金融机构对储蓄的有效利用直接体现出其创造财富的能力。若金融机构的资本转换能力较强,资本形成额规模较大,则表明其创造财富意愿强烈,资金使用效率会得到同步提升,经济增速也会加快。因此,储蓄投资转化率可以很好地解释金融发展的效率。本文使用各省的资本形成总额与储蓄额之比表示这一变量。

第二,贷存比(LDR)。金融机构的贷存比反映了商业银行的资金使用效率。中国长久以来一直是以间接融资模式为主的国家,商业银行的信贷规模对各地区的经济发展起到了极其重要的促进作用。这也是我国学者在衡量金融效率时的常用指标,主要表示为金融机构贷款余额与存款余额之比。

第三,私人部门获贷比(PLR)。长期以来,中国的经济发展一直由国有企业主导,这不利于市场竞争程度的增强,同时也抑制了金融部门的经营效率。伴随市场化程度的不断提升,大量民营企业涌现,其不论在经营效率、价值创造上,相比较国有企业均具有一定优势。市场发挥作用的结果其实是要使信贷资源更多地向非国有企业部门转移,这可以更好地反映金融经营效率。本文参考了张军等(2005)的做法,使用了各省国有及国有控股企业工业总产值与名义GDP比重以及各省的贷款规模近似求得了非国有企业的贷款获得数量,从而粗略计算出私人部门获贷比。

2.解释变量

解释变量主要包括衡量贸易发展和金融发展的替代变量。

(1)贸易开放度(OPEN)。在有关对外贸易的研究中,衡量贸易开放程度的指标主要通过各国进出口规模与名义GDP的比值表示。本文遵循了以往文献的研究思路,使用了各省进出口总额与名义GDP的比重代表贸易开放程度。由于进出口总额均以美元表示,因此本文使用了当年的汇率对其进行了调整。

(2)金融开放(FO)。在有关金融开放指标的选择上,有关文献多集中于法理标准(de jure)。主要是考虑到一国法规政策的颁布是衡量一国金融开放程度的重要标志。但这一结论存在很大争议,同时也无法进行有效量化。因此,本文借鉴Prasad (2003)、张成思等(2013)的研究思路,使用事实标准(de facto)来衡量金融开放程度。使用各省外商直接投资额与名义GDP的比重进行衡量。这样的选择主要是考虑了中国在改革开放后,金融开放与外资流入基本同步这一特征。

3.控制变量

根据以往的研究,可能会存在一些其他变量影响金融发展。因此在选择了主要解释变量后,本文选取了三个变量作为控制变量纳入模型。包括地方政府的财政支出规模(GE)、各地经济增速(GDP)以及国有经济产值占比(SEV)。主要是基于以下的考虑:第一,政府的财政支出会使得经济环境得到改善,这可能会对一国的金融发展带来影响(Dollar,1992)。第二,一国国有经济占比过高,非但不利于金融资源的有效配置,相反可能会激化金融资源的供求矛盾,这无疑会对金融发展带来不利影响(Guariglia,2008)。第三,以往研究文献表明,经济增长对于金融发展具有促进作用。高速的经济发展必然需要更高规模和更高效率的金融体系作为支撑,这会对金融发展带来促进作用。

4.数据说明及来源

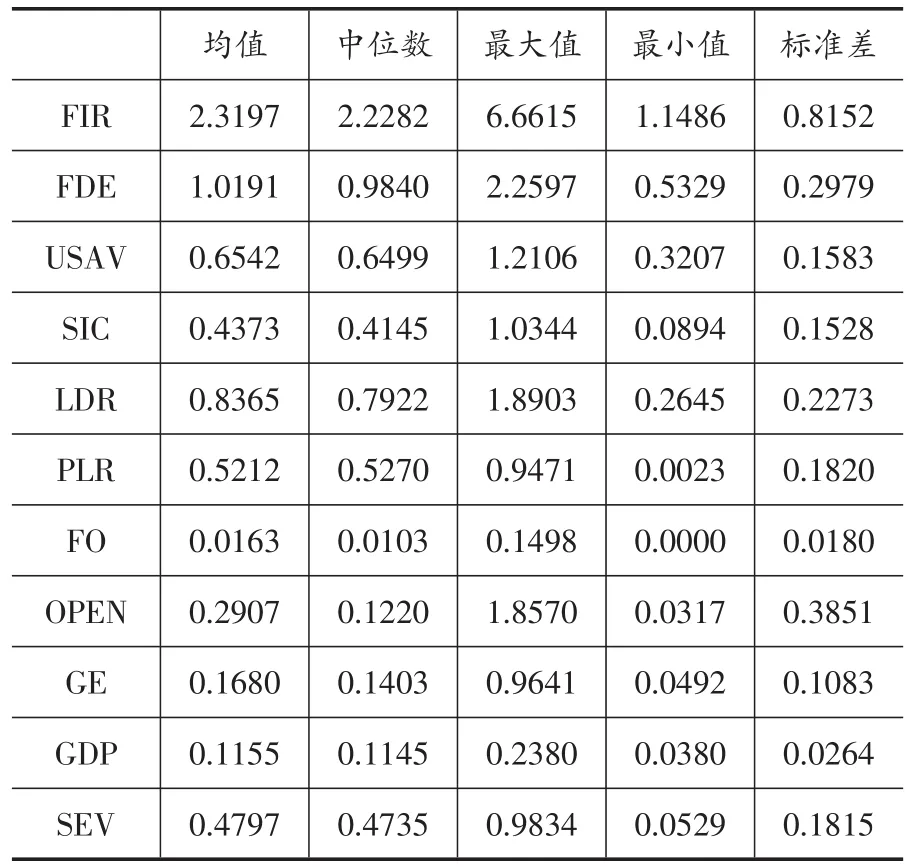

在具体研究中,本文使用了中国1993~2014年的省域面板数据,样本时序较长,可以较好地反映出对外开放对金融发展的长期性影响。此外,为了观测开放程度不同是否会对金融发展带来异质性影响,本文还以中国加入WTO为时间点,将样本数据划分为1993~2000年以及2001~2014年两个数据时间段进行了对比分析。此外,我们也考虑对外开放对金融发展的地区效应是否存在,因此将样本数据又划分为了东、中、西三个子样本进行分析①东部11省(市),包括北京、天津、河北、辽宁、上海、浙江、江苏、山东、福建、海南、广东。中部8省,包括山西、黑龙江、江西、安徽、湖北、湖南、吉林、河南。西部12省(市),包括内蒙古、贵州、四川、重庆、广西、陕西、云南、甘肃、西藏、青海、宁夏、新疆。。本文的数据主要来源于《中国统计年鉴》、《中国金融年鉴》、《中国工业年鉴》,《新中国60年统计资料汇编》以及wind数据库、国泰安数据库等。此外,部分变量的数据有所缺失,因此本文的数据样本为非平衡面板数据。主要变量的描述性统计如表1所示。

表1 主要变量的描述性统计

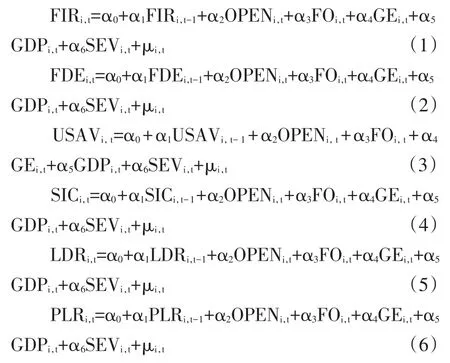

(二)模型的设定

本文的研究目的在于考察对外开放对金融发展的影响。因此将衡量金融发展的指标,包括规模指标和效率指标作为被解释变量纳入模型。将金融开放和贸易开放指标作为解释变量纳入模型,同时加入了三个控制变量。另外,在建模过程中,本文参考Hanh(2010)的研究思路,在解释变量中加入了被解释变量的一阶滞后项,即模型为动态面板模型。这也是考虑到了变量之间的动态关系。根据研究目的,本文设定了以下六个基准估计模型。

其中i代表地区,t代表时间。各变量含义如下:FIR代表金融相关率,LDR代表金融发展深度,USAV代表居民储蓄比率,SIC代表储蓄投资转化率,LDR代表贷存比,PLR代表私人部门获贷比。另外,OPEN代表贸易开放度,FO代表金融开放度,GE代表政府支出,GDP代表经济增长率,SEV代表国有企业产值比率。u代表随机扰动项。

(三)方法的选取及说明

本文所建立的模型为动态面板模型,因此不可避免会产生内生性问题。本文将使用广义矩估计法(GMM)对模型进行估计。广义矩估计允许变量滞后,同时也允许存在异方差问题。相比较而言,估计结果要更加精确。广义矩估计方法包括两种,即差分广义矩估计(DIFF-GMM)及系统广义矩估计(SYS-GMM)。差分广义矩估计主要是使用了差分的方式来去除固定效应,同时使用了被解释变量的滞后项作为工具变量来克服内生性问题。但有可能会受到弱工具变量的影响,进而导致估计结果出现偏误。与差分广义矩估计相比,系统广义矩估计结合了差分方程和水平方程的特点,同时在工具变量的设置上加入了滞后的差分变量,其估计结果更加稳健。因此本文选择系统广义矩估计法对模型进行估计。

四、实证结果及分析

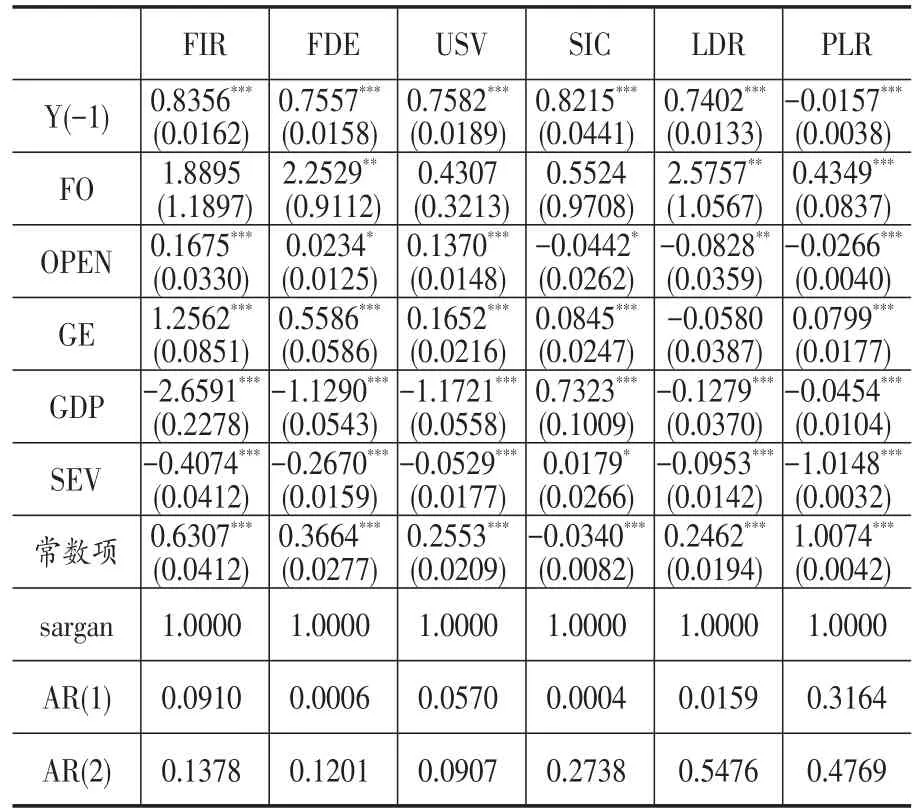

(一)全样本数据回归结果

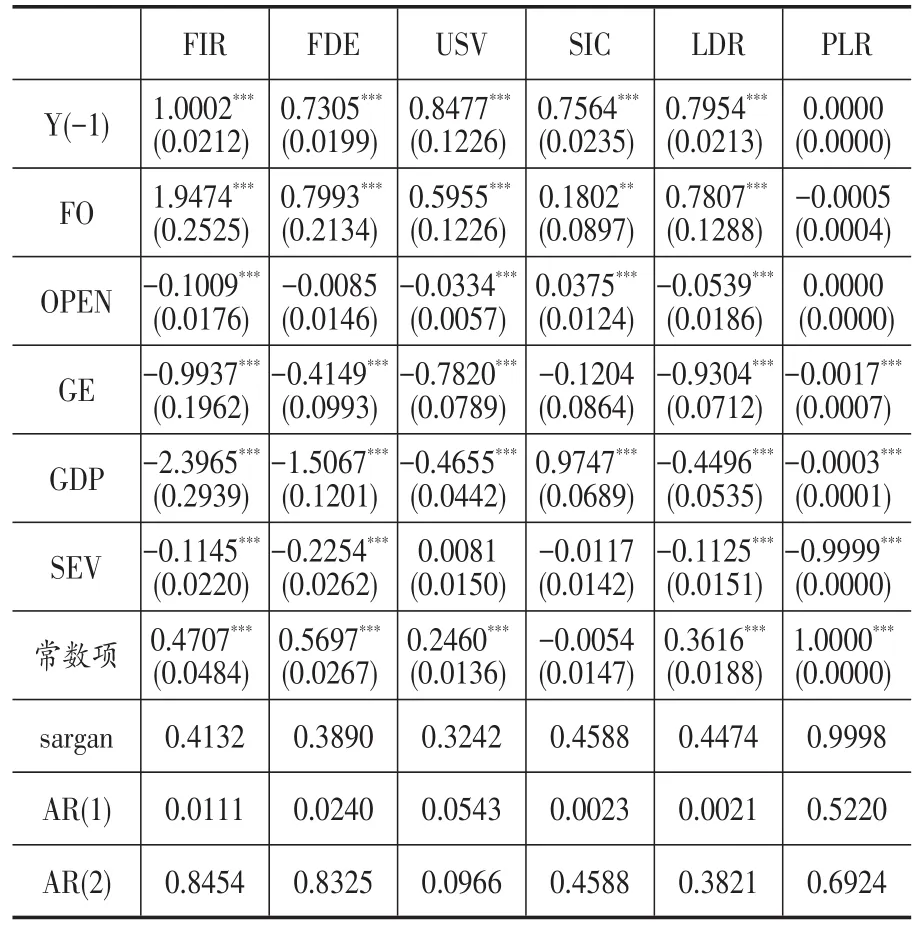

在进行样本数据回归之后,需要对模型进行过度识别约束(sargan)以及序列自相关检验。检验结果表明本文的模型设定大体上是合理的。表2列示了中国1993~2014年样本数据的回归结果。主要有以下结论。

第一,首先观察贸易开放对金融发展的影响。从估计结果看,贸易开放对金融规模有正向的促进作用,并且影响程度均显著。也就是说,在更长的样本区间段内,中国贸易开放对金融规模是有显著促进作用的。

第二,金融开放对金融发展的影响。金融开放只对部分指标有显著正向影响。这说明中国金融开放对金融发展的作用尚未全面显现。

第三,控制变量对金融发展的影响。从本文的估计结果看,除个别变量外,控制变量对金融发展的影响程度是十分显著的,但影响方向并不统一。

综合以上的分析可以看出,贸易开放对金融规模有促进作用,但对金融效率却有抑制作用。总体上看,贸易开放只是促进了金融规模上的扩张,但效率并未有显著提升。中国贸易开放对金融效率的负向影响也表明市场对于金融资源的分配效率亟待改进。另外,从金融开放对金融发展的影响看,其促进作用是存在的。

表2 全样本数据SYS-GMM回归结果:1993~2014年

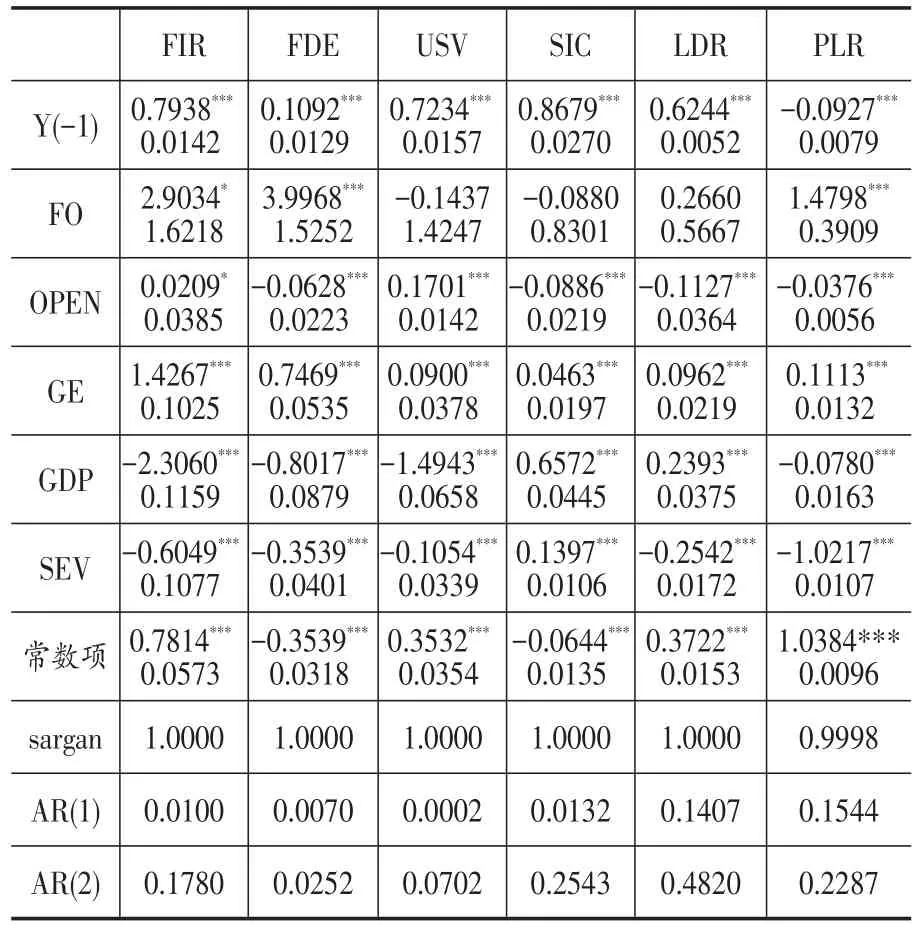

(二)不同数据区间段的比较分析

为了验证本文所提出的第一个假设,分别对1993~2000年以及2001~2014年的样本数据进行回归。表3、表4分别给出了两个时间段的具体回归结果。从估计结果看,在第一个时间段内,贸易开放对金融规模有抑制作用。在1993~2000年,中国的贸易开放程度处于起步阶段,这可能与我国对外部环境变化的不适应有关。另外,贸易开放对金融效率指标的影响有正有负。对存贷比的影响为负,对储蓄投资转化率为正向影响。这说明在贸易开放程度较低的情况下,其对金融效率的影响也不是一致的。对比来看,2001~2014年的样本回归结果显示,贸易开放对金融发展的影响出现反转,其对金融规模指标的影响部分变为正值。这说明在贸易开放程度不断提升后,金融规模是得到了同步发展的。这似乎与张成思(2013)的研究结论相悖。事实上,这与本文的研究样本选取有关。本文将2008年金融危机后的相关数据纳入了样本,而后危机时代中国金融资产规模急剧膨胀,这或许是造成这一结果出现的原因。从这一角度看,金融危机的爆发对我国金融规模的扩张是有促进作用的。另外,在这一时间段内,贸易开放对金融效率的影响均为负值,显著性水平也较高。这说明贸易开放程度的不同的确会对金融效率带来不同影响。

从金融开放对金融发展产生的影响看,在第一个样本区间内,其对金融发展的促进作用是比较突出的,也就是说温和的金融开放可以有效地促进金融发展。但在第二个样本区间内,伴随金融开放程度的不断提升,其对金融发展及金融效率部分指标的影响均不再显著。这表明金融开放的突然加速使得金融部门对资源的配置方向出现一定程度的扭曲。这样的研究结论也说明了开放程度的不同的确会对金融发展带来不同的影响。从控制变量的回归结果看,在第一阶段,政府支出对金融发展起到了负向影响,这可能与早期中国金融体系受行政约束的过度影响有关。在第二阶段政府支出对金融发展的影响变为正值。这一时期,中国对国内金融业进行了大规模的改革和整顿,财政支出规模的增大为金融发展提供了更为健康的经济金融环境,这有效地促进了金融发展。另外,经济增速对金融发展在两个阶段大都为负向影响,这与全样本数据的结论一致。最后,国有产值的提升对金融发展在两个阶段内大都呈现出了负向影响,这也与全样本的估计结论一致。

表3 第一时间段SYS-GMM回归结果:1993~2000年

表4 第二时间段SYS-GMM回归结果:2001~2014年

五、结论

本文通过使用中国1993~2014年的省域面板数据,研究了对外开放与金融发展的内在关系。同时将样本数据区间进行了划分,用以考察对外开放对金融发展的影响是否与开放程度有关。为了进一步观测对外开放的地区效应,本文还将样本数据划分为东、中、西三个地区进行了回归分析。主要得到以下结论:第一,从全样本数据看,贸易开放对金融规模有显著促进作用。另外,从不同区间段的估计结果看,贸易开放程度的差异的确会对金融发展带来不同影响。在早期阶段,贸易开放对金融规模有负向作用。此外,贸易开放对金融效率有显著的负向影响。在贸易开放度加大之后,这种影响体现得更加突出。第二,金融开放对金融发展有部分促进作用,并且比较明显,但金融开放程度的加大对金融发展的促进作用在减弱。

综上,我国贸易开放对金融规模具有促进作用,但对金融效率却呈现出抑制作用,从本文的结论看,对外开放与金融发展之间呈现出一种“悖论”,即开放程度的提升未必会直接促进金融业的发展,这种情况必须要引起足够关注。中国的贸易开放较为迅速,而金融发展则相对滞后。长期以来,中国经济的快速扩张更有赖于民营经济的支持,尤其是以出口为主的中小企业。但金融业尤其是商业银行在具体运营过程中面临了一种“经营绑架”,这使得其在业务对象选择上出现了明显的倾向性。金融资源配置效率的低下在影响经济发展的同时,也对金融体系的经营效率产生了负面影响,这反映出了中国贸易开放与金融结构不匹配这一特征。中国现有的金融结构可能难以消化外部冲击所产生的负面影响,同时可能会使内部金融资源的供求矛盾进一步激化,从而降低金融效率。此外,金融开放对金融发展的促进作用在减弱,这说明我国金融业开放方式的选择以及现有金融秩序可能需要修正,因此势必需要推行更进一步的改革。现阶段,我国金融改革力度在不断加大,相信其对金融发展的促进作用在未来会逐步显现,这会不断促进金融效率的提升。

[1]张成思,李颖.全球化与通货膨胀动态机制研究:基于新兴市场国家的经验分析与启示[J].世界经济,2010,(11):24~36.

[2]李巍.资本账户开放、金融发展和经济金融不稳定的国际经验分析[J].世界经济,2008,(03):34~43.

[3]顾国达,钟晶晶.贸易开放对金融发展的影响分析[J].国际金融研究,2008,(09):55~60.

[4]孔东民,傅蕴英,康继军.政府支出、金融发展、对外开放与企业投资[J].南方经济,2012,(03):66~82.

[5]张成思,朱越腾,芦哲.对外开放对金融发展的抑制效应之谜[J].金融研究,2013,(06):16~30.

[6]张岑,黄幼飞,熊德平.对外开放、金融发展与海洋产业集聚——基于PanelData模型的省际差异分析[J].科技与管理,2015,(04):103~108.

[7]田利辉.市场化改革、风险防控和我国金融发展——首届“中国金融发展学术论坛”综述[J].经济研究,2014,(01):182~185.

[8]张军,金煜.中国的金融深化和生产率关系的再检测:1987~2001[J].经济研究,2005,(11):34~45.

[9]Aizenman,J,2003,“On the Hidden Links Between Financial an d Trade opening,”NBER Working Paper,No.9906.

[10]Beck,T.and R.Levine,2002,“Industry Growth and Capital Allocation:Does Having a Marketor Bank-based SystemMatter?”,Journal of Financial Economics,64,147~180.

[11]Guariglia,A.and S.Poncet,2008,“Could Financial Distortions be No Impediment to Economic Growth After All?Evidence from China”,Journal of Comparative Economics,36,633~657.

[12]Hanh,P.T.H,2010,“FinancialDevelopment,FinancialopennessandTradeOpenness:New evidenee,”CA ME-EMR,,Univer ity of Rouen,France.

[13]Law,S.H,2009,“Trade Openness,Capital Flows andFinancial Development inDeveloping Economies”,International Economic Journal,23,409~426.

[14]Mishkin,F.S,2009,“Globalizationand Financial Development”,Journal of Development Economics,89,164~169.

F830

A

1006-169X(2016)08-0009-06

国家社会科学基金项目“新疆与哈萨克斯坦跨境贸易人民币结算问题研究”(13CGJ032);新疆社科基金项目“新疆与中亚国家跨境贸易人民币结算问题研究”(12CJY014);新疆财经大学中亚经贸研究院招标课题“东亚与中亚货币金融合作的比较研究”(2012zy63c08)。