中国企业境外铜矿投资的背景分析及建议

2016-09-10苏永津王京

苏永津 王京

一、铜的消费与应用

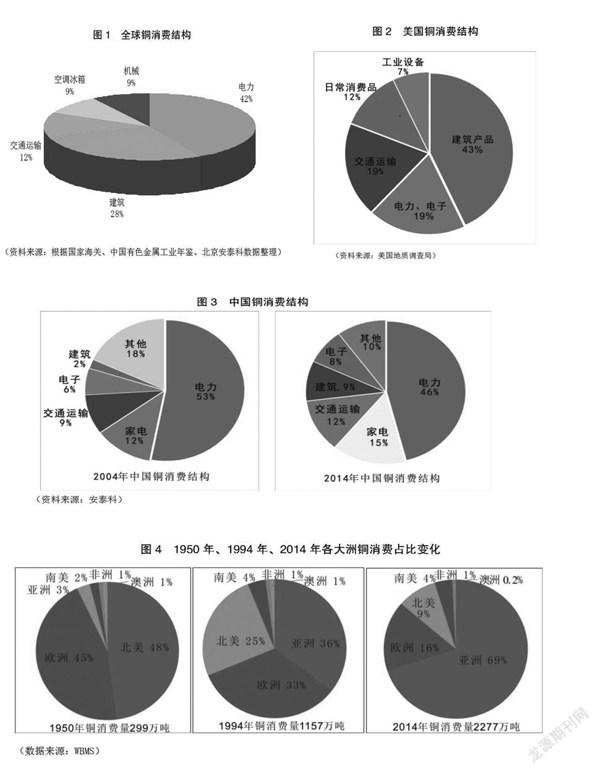

铜是用途广泛的有色金属,是社会经济发展不可或缺的基础性原材料。铜及其合金具有优良的导电性、导热性、抗腐蚀性、耐磨性和延展性,被广泛运用于电力电子、建筑、运输、日常消费、工业设备等领域(图1)。

经济发展阶段不同的国家铜消费结构不同。2014年,美国铜消费结构中,以建筑产品占主导(43%),其次是电力电子产品(19%)、交通运输(19%)、日常消费品(12%)、工业机械和设备(7%)(见图2)。近年中国铜消费结构中电力用铜量所占份额出现下降,从2004年的53%降至2014年的46%,建筑(15%)、交通(12%)等其他应用领域占比有所提高(见图3)。

铜与其他金属制成的合金具有更多性能上的优势,这些特征使得铜成为主要的工业金属。其市场消费量在金属矿产中仅次于铁和铝,居第三位。

近代以来,随着铝的提取技术获得突破,产量急剧增长,价格大幅下跌,对铜金属在某些领域形成了替代。但是,尽管铜比铝贵,但其优良的抗腐蚀性和导热特征更胜一筹,使得铝替代铜一直受到制约,例如在汽车散热器市场和电力应用领域等。此外,相对于铝而言,铜的延展性更好,更易于加工,制造工艺更简单且加工成本更低。

铜消费相对集中在发达国家和地区,西欧是世界上铜消费量最大的地区,中国从2002年起超过美国成为第二大市场并且是最大的铜消费国。2000年后,发展中国家铜消费的增长率远高于发达国家(见图4)。西欧、美国铜消费量占全球铜消费量的比例呈递减趋势,而以中国为代表的亚洲(除日本以外)国家和地区的铜消费量则成为铜消费的主要增长点,平均年增铜消费量近30万吨。

二、中国企业境外铜矿投资的背景

中国作为一个不断崛起的强国,对铜资源的需求和生产正处于一个快速增长的阶段,且在未来十到十五年仍然处于一个上升通道,中国铜资源自给率不足,严重依赖境外资源的状况仍将保持较长的时间。中国企业“走出去”,通过境外铜矿投资实现铜矿资源的全球配置是满足我国不断增长的铜矿资源需求、提供国家资源安全保障的必然选择。

(一)铜矿资源保障能力不强,资源安全问题凸显

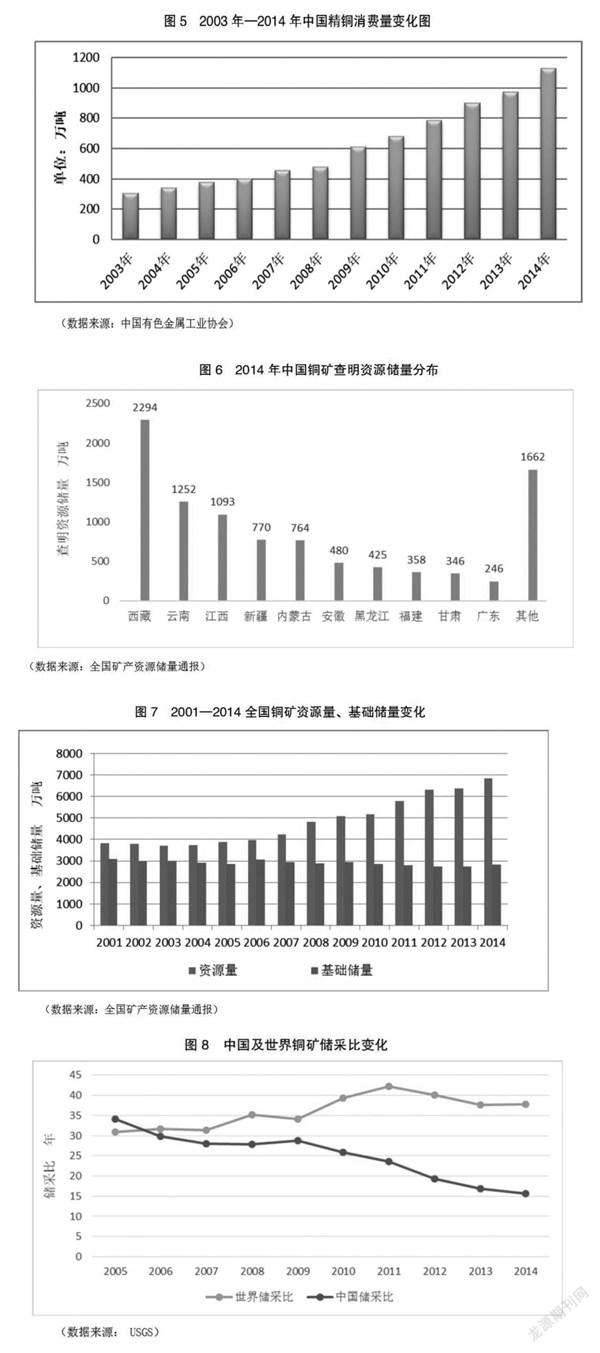

我国正处于工业化和城市化发展的中期阶段,国民经济发展对铜的需求不断增加。2003—2014年,我国对精炼铜的表观消费量从303万吨增长到1128万吨,增长了3.7倍(图5)。2014年,我国铜消费量占世界铜总消费量的48%,比上一年又增加了2个百分点;铜矿资源的对外依存度仍然在50%以上。

未来5—10年,我国仍将处于工业化、城镇化和农村现代化进程之中,国民经济发展对有色金属需求仍将刚性增长。中国地质科学院全球矿产资源战略研究中心的研究表明,2013—2030年我国铜累计需求量将超过2亿吨,我国目前保有铜储量约3600万吨,不足这一时期国内需求量的1/5。

一方面是不断增长的精铜消费,另一方面是本国资源储量的不足,使得铜矿资源的供给安全问题日益突出。

(二)我国铜矿资源人均占有量少、且采选冶条件不佳

据《全国矿产资源储量通报》,截止2014年底,中国铜矿查明资源储量9690万吨,主要分布于西藏、云南、江西、新疆、内蒙古5省区,合计占全国的64%(图6)。

中国铜矿资源量从2001年的3833万吨增长至2014年的6853万吨,年均增长4.5%。但基础储量从2001年的3084万吨降至2014年的2836万吨(图7)。资源量增加,基础储量减少。

储采比下降趋势明显,已不足15年,低于世界平均水平37年(图8)。人均铜储量低,2014年约为22 kg/人,远低于世界平均水平97 kg/人。

总体上看,我国铜矿资源具有以下特点:

第一,铜矿资源总量大,人均占有量少。按照美国地质调查局公布的2014年铜矿资源储量数据计算,全球人均占有铜矿资源储量约97千克,而我国铜矿人均占有储量仅为 22千克,仅为世界平均水平的22%。

第二,矿山规模小,资源集中度低。据国土资源部统计数据,截止2012年底,我国共有铜矿山874座,其中大型矿山仅26座,仅占总数的3%,其余都是中小型矿山。

第三,贫矿多富矿少。据国土资源部统计,我国品位高于1%的富铜矿仅占铜矿保有储量的35.2%,且资源的开发强度较大。

第四,多金属综合矿床居多。我国铜矿资源具有综合性、共生、伴生等特点。在已查明的铜矿产地中,有将近20%的储量属于伴生铜矿类型。斑岩型铜矿床多为铜、钼共生,伴生有金、钴、铼等元素。矽卡岩型铜矿伴生的有益组分主要有铁、硫、铝、锡、铅、钨、钒、镓、锌、被、铼、锢、金、银等。

第五,大多数矿产地不利于露采,采矿成本高。根据我国铜矿开采的技术条件,80%以上的铜矿储量只能坑采,开采技术复杂。目前仅有湖北铜录山、铜山口,江西德兴、永平,四川拉拉铜矿等少数矿床采用的是露天开采。

综上,我国铜矿资源总量虽然并不算小,但人均占有量低于世界平均水平,且采选冶的难度较大,成本偏高。

(三)全球铜矿资源丰富、分布广泛、垄断程度不高

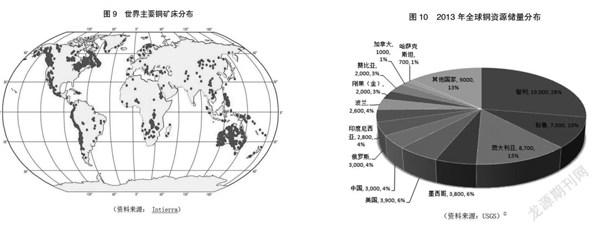

据USGS统计,2014年世界陆地已发现铜资源量21亿吨,未发现资源量约35亿吨。主要分布于南美安第斯矿带、北美科迪勒拉矿带、中非矿带、乌拉尔—蒙古矿带、西南太平洋矿带、西亚矿带、地中海矿带等。全球陆地铜资源丰富(图9)。

南美占全球铜资源储量40%以上、北美占12%,亚太和东欧—前苏联分别占21%和9%,而其他地区资源储量有限。据美国地质调查局(USGS)数据,2013年全球铜储量168,500万吨,美洲国家的储量占了多半。其中,智利的铜资源储量位居榜首,为19,000万吨,占比28%,其次是秘鲁(7000万吨,10%)、澳大利亚(8600万吨,13%)、墨西哥(3800万吨,6%),中国名列第六,为3000万吨,占世界总储量的4%(图10)。

矿床类型主要有斑岩型、砂页岩型、火山成因块状硫化物型(VMS)、岩浆铜镍硫化物型、铁氧化物铜金型(IOCG)、矽卡岩型、脉型、自然铜型等。其中,前四种类型的铜矿床最重要,分别占世界总资源量的56%、21%、7%和5%,合计占世界铜资源量的89%。

2000—2014年全球铜储量由3.4亿吨增至7亿吨,净增长3.6亿吨。储量增长较多的国家有智利、澳大利亚、秘鲁等,储量减少的国家有美国、哈萨克斯坦等,其他国家变化不大。根据当前矿山铜产量测算,世界铜储量静态保障年限可达37年。

据加拿大SNL集团公司数据库,截止2015年6月底,全球共有处于不同阶段的铜矿项目1669个,这些项目分属于近900家公司或政府。相对于铁矿而言,矿业巨头对铜矿资源的垄断程度比较低,非常有利于中国企业境外获取铜矿资源。

三、对中国企业境外铜矿投资的建议

2016年,全球经济继续缓慢复苏,各国经济增速普遍低于预期,国内宏观经济形势进入新常态,“一带一路”战略稳步推进。全球矿业形势维持2012年以来的低迷,能源及主要大宗金属价格逐渐回归理性,矿山企业盈利能力进一步削弱,国际大型矿业公司继续剥离核心资产,初级勘查公司融资困难,全球固体矿产勘查投入继续下降。面对疲弱的经济与矿业形势,中国企业对外勘查开发的困难不言而喻,但矿业“低谷期”与“一带一路”战略的实施也为我国企业“走出去”投资全球铜矿提供了很好的机遇。

(一)南美是境外铜矿投资的重点区域

南美铜矿资源几乎占据全球铜矿资源的半壁江山,且资源品质好,地区政治相对稳定,主要产铜国智利、秘鲁等国家与中国关系友好,应当作为中国企业境外铜矿投资的重点区域。同时应该特别关注,该地区的两个不利因素,一是社区关系复杂;二是金融体系脆弱。

(二)充分借助国际矿业资本市场

国际矿业资本市场已经成为西方发达国家实现其资源战略的重要手段。全球25家最大的矿业上市公司中,美国、英国、加拿大和澳大利亚占18家;国际矿业资本市场上位居前10位的公司占全球矿业上市公司总市值的55%,控制了西方国家70%的铁矿石、80%的锡矿、75%的铜矿、58%的金和57%的锌产量。通过积极参与国际矿业资本市场的投资并购,可以相对安全的获取境外优质铜矿资源。

(三)以“基金”、“财团”等多种形式联合走出去

优质的海外铜矿项目往往投资额巨大、运作过程复杂,单个企业往往较难操作成功。因此,建议多个企业组成“矿业基金”或“财团”等多种形式的“联合体”一起走出去。在“联合体”的构成方面,最好能实现“资本”与“技术”的联合,即联合体成员中既要有具备雄厚资金实力的大企业或大投行,又要有具备技术优势的各种第三方面服务性质的组织,如地勘单位、冶金设计院、律师事务所、会计师事务所等。

注:

①美国地质调查局(USGS)对“储量”概念的解释为:储量的数据是动态。他们有可能随着矿石不断的被采出和(或)矿石的可采性降低而减少,但更多情况下,他们会随着新矿床的开发、已开发利用矿床的进一步勘探,或者新技术或经济变量的改进提高了其经济可行性等原因而增加。储量可以视为是矿业公司可供经济开采的矿产品的库存量。照此,矿产品库存的数量就受到多重因素的限制,包括钻探成本、税收、矿产品价格,以及市场需求。储量将随着市场需求和矿石的地质经济品位和吨位的变化而变化。

(苏永津,有色金属矿产地质调查中心。王京,有色金属矿产地质调查中心)