中国—东盟贸易开放与金融发展的互动关系

——基于面板门限模型的实证分析

2016-08-16刘方胡小丽

刘方 胡小丽

中国—东盟贸易开放与金融发展的互动关系

——基于面板门限模型的实证分析

刘方 胡小丽※

通过系统阐释贸易开放与金融发展互动影响机制,利用中国和东盟10国1995~2013年的面板数据及子样本数据进行检验,并分别以贸易开放、金融发展为门限变量对贸易开放与金融发展的非线性关系进行考察。结果表明,整体上贸易开放与金融发展具有明显的双向促进作用,过度的金融开放不利于金融发展和贸易开放,制度质量的作用则取决于贸易开放和金融发展水平。因此,推进贸易开放与金融发展必须渐进审慎地开放金融业和建立、健全完善的制度保障体系。

贸易开放;金融发展;面板门限模型;动态最小二乘估计

一、引 言

伴随中国—东盟自由贸易区(CAFTA)建设的深入推进,中国与东盟区域经济一体化程度也不断加深,金融合作已由最初的大湄公河次区域(GMS)逐渐向其他区域拓展,金融合作的层次、内容等不断提高、丰富,推进CAFTA下区域金融一体化成为必然趋势,也是推动人民币广泛流通和使用,促进人民币区域化、国际化的重点区域。然而,与欧元区和美元的扩张相比,实现中国—东盟金融一体化责重路远,这既是因为中国—东盟各国经济发展、金融发展的差异,也是各国经济政治制度、本土偏好、文化习俗等多方面差异的结果。

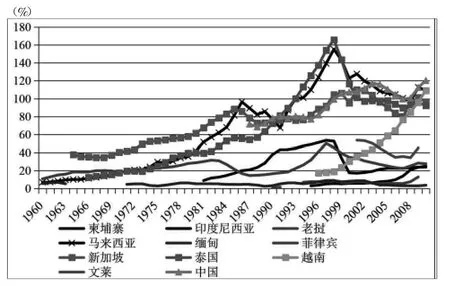

中国—东盟各国金融发展水平差异大。以银行向私人部门贷款占GDP的比重为例,在亚洲金融危机爆发前,泰国、马来西亚和新加坡的私人部门贷款占GDP的比重逐年递增,1998年泰国高达165.8%,马来西亚为155.17%,新加坡为104.44%,与中国的105.94%相差不大,其余国家的金融发展水平则相对较低,以缅甸、老挝、柬埔寨最为突出,平均不到10%(见图1)。亚洲金融危机爆发后,金融发展加快的国家反而逐渐放缓,银行向私人部门贷款占比降到平均110%,中国的银行向私人部门贷款占比先降后升,越南则一直呈上升态势,其金融发展水平逐渐与泰国、马来西亚、新加坡、中国趋同,但其他国家的发展水平仍低位徘徊。

图1 中国—东盟金融发展水平比较(1960~2010年)

二、文献评述

贸易开放与金融发展的内在关系已涌现出丰硕的研究成果,但研究方向、侧重点有所不同,结论亦有差异,这些文献可分为四类。

一是贸易开放是否有助于金融发展。Law&Demetriades(2006)运用43个发展中国家20年的面板数据,结果发现资本流动和贸易开放有助于金融发展,Law(2009)的结论与此一致;Do&Levchenko(2007)运用国际贸易中的比较优势原理,利用细分的贸易数据检验发现,在金融密集型产品具有比较优势的国家的外部融资需求较高,因而能促进金融发展,而在那些初级产品不依赖于外部融资的国家中,其金融发展水平相对较低;Huang&Temple(2005)、Baltagietal.(2009)的研究也表明,贸易开放能够促进金融发展;Law(2009)经实证检验发现,贸易开放和资本流动对金融发展存在正向影响。梁莉(2005)以1993~2004年的季度时间序列,运用协整分析和Granger检验法进行实证分析,结果发现贸易开放是金融中介发展的原因。吴昊和冉光和(2011)认为,贸易开放通过增加一国资本和技术密集型行业的融资需求而推动金融发展。

二是金融发展与贸易开放是否相互促进。Beck(2003)认为,金融发展能够提高出口份额,并且增进贸易余额;Kimetal.(2011)运用 70个国家 1960~2007年的面板数据实证检验发现,贸易开放与金融发展呈双向促进关系。Hanh(2010)以亚洲29个国家1994~2008年的面板数据,采用面板协整技术进行实证分析认为,贸易开放与金融发展存在双向因果关系;曲建忠和张战梅(2008)指出,中国的金融发展显著促进了国际贸易的发展,但国际贸易却未显著促进中国的金融发展。

三是贸易开放对金融发展的长短期差异。Kimetal.(2010)运用 88 个国家 1960~2005 年的面板数据检验了贸易开放与金融发展的长短期关系。结果发现,贸易开放长期促进金融发展,在短期内反而抑制金融发展,Moore(2014)也支持这一结论。不同的是,徐建军和汪浩瀚(2008)认为,无论在长期或短期,全国金融发展都对进口和出口有显著的促进作用。汪浩瀚和冯叶月(2011)进一步检验了金融发展与贸易开放的关系,证实二者在结构突变的情况下,长期均衡关系依然存在,只是结构发生改变。杨丹萍和毛江楠(2010)、胡海明和杨丹萍(2010)则认为,对外贸易与金融发展之间存在稳定的长期均衡关系。

四是贸易开放对金融发展的国别(地区)差异。顾国达和钟晶晶(2008)认为,贸易开放促进了发达国家的金融发展,但抑制了发展中国家的金融发展。与之不同的是,汪浩瀚和徐娟(2010)认为,就金融发展与进出口的长期正向作用而言,东部地区远大于中西部地区,而短期内,东中西部金融发展则抑制了进出口贸易的发展。陈磊(2011)认为,贸易开放度对地区金融发展的影响取决于外部融资依赖度高的地方。而张成思等(2013)对中国的研究指出,中国对外开放(贸易开放、金融开放)水平的提高对金融发展具有抑制效应。杨爱兰等(2015)认为,中国贸易开放对金融发展的作用具有显著的地区差异,东部地区存在显著的促进作用,中西部地区则不明显。

显然,上述文献关注较多的是多国或一国多区域间贸易开放与金融发展问题,但是鲜有文献深入研究中国—东盟金融发展的问题,仅在金融发展的差异趋同性方面有所涉及。例如,邓杨丰(2014)、邓杨丰和范祚军(2014)认为,中国—东盟自由贸易区内各国金融发展差异较大,不存在趋同性。

尽管贸易开放与金融发展关系的研究已经逐渐丰富和成熟,呈现了许多富有洞见的成果,但对中国—东盟金融发展问题的研究仍不足。

三、贸易开放与金融发展的理论分析

在开放经济的条件下,金融部门(机构、市场)与进出口部门在经济增长中的作用日益突出,而且联系紧密。

(一)贸易开放对金融发展的影响

贸易开放对金融发展的影响因时而异。短期内,由于贸易开放过快会面临更多外部冲击,导致国内竞争压力凸显,生产要素、商品价格波动加剧、国内投资的波动性增大,从而可能抑制金融发展进程。但是,在有效控制风险的基础上,纯粹扩大贸易开放,国外市场在带来更多商机的同时也会输入更多的国外竞争者,这会降低国内企业的利润水平,打击国内企业生产经营的积极性,还有可能促使国内企业更加依赖于外部融资,在位企业由于利润受到侵蚀,对新进入外国企业的产品采取不正当的竞争手段而恶化市场经济环境。同时,在位企业为维持自身的既得利益,不得不采取有效的措施,阻滞政府采取相应的贸易开放政策,转而有可能抑制金融发展①Rajan&Zingales(2003)认为,外部融资并不总是改善金融体系的透明度和准入限制,因为在非金融企业内,既得利益集团可以通过请求政府的贷款补贴以应对外国企业的竞争,而不是着力改善金融体系质量。它们可能要求更大程度的金融抑制,使其有限的资金能够专注为其服务。。

长期内,贸易开放度的提升加快了国内金融结构和贸易结构的调整,并提高了金融体系效率。同时,大量中小企业和民营企业可能成为贸易开放的主体,这会激起更多企业选择外部融资,从而增加外部融资需求。这样,政府和大型国有银行不得不更加注重中小企业和民营企业的资金需求,在增加贷款的同时还可能放开中小企业上市门槛,不断改善优质中小企业的融资条件,从而促进更多资金从效率低的国有部门向效率高的私人部门转移,致使金融发展的规模及效率显著提高。

(二)金融发展对贸易开放的影响

金融发展通过制度优势、技术创新、资源配置、风险分散和汇率调整等多种渠道影响贸易开放(徐建军、汪浩瀚,2008)。一国完善的金融制度有利于形成比较优势,其在国际金融市场的借贷能力及信誉得以提高,能够低成本地筹得资金,从而影响国际分工和国际贸易结构,最终引致贸易量的提高。

一方面,金融工具创新能够为投资者提供良好的风险管理工具,特别是为进出口企业提供较多的风险规避产品,有效转移汇兑风险、价格风险和运输风险;良好的结算、清算系统既节约进出口企业的交易成本,又确保了产品通关便利化,同时还能改善贸易方式结构(曲建忠、张战梅,2008)。另一方面,金融发展通过促进技术革新以提高外贸型企业的生产率,进一步增强外贸企业的竞争力。

四、贸易开放与金融发展关系的实证检验

为分析中国—东盟自由贸易区各国贸易开放与金融发展之间的相互关系,利用中国及东盟10国的贸易开放、金融发展的数据,通过设定面板门限模型进行实证检验。

(一)模型设定1.模型设定

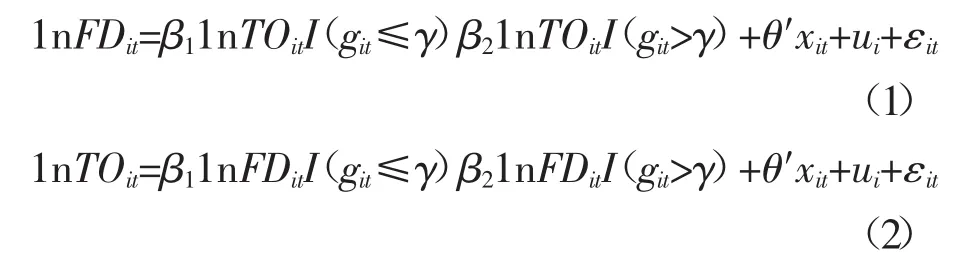

根据前述理论剖析,贸易开放对金融发展存在长短期效应,在大多数文献中,“U型”或是“倒U型”关系的处理通常在模型中引入二次项,但是这种做法容易导致高度共线性问题。为了能够识别贸易开放、金融开放互动影响的结构变化关系,构建反映二者互动关系的面板门限模型:

式(1) 中,i表示国家,t表示年份;1nFD、1nTO为被解释变量,代表金融发展和贸易开放(取自然对数);x为一组影响金融发展、贸易开放的控制变量,包括金融开放、制度质量、经济增长(人均GDP);θ为相应的系数向量;g为门限变量,可以是贸易开放度、金融发展、制度质量;I(·)为指示函数,ui代表国家个体固定效应,εit为随机干扰项。当不存在门限效应时,式(1)、(2)退化为普通面板模型;当存在多个门限值时,式(1)、(2)扩展为双重门限、三重门限模型等。

对应于任何门限值γ,通过采用OLS估计无门限下的回归方程求残差平方和S1(γ)=ei(γ)′ei(γ)得到各参数的估计值,而最优门限值应使所有残差平方和最小,即=arg imn S1(γ)。

2.显著性检验

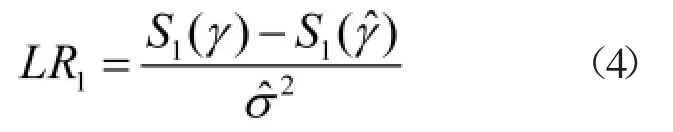

基于所估计的参数值,接下来就要进行两方面的检验:一是门限效果是否存在显著性,原假设为H0∶β1= β2,同时构建检验统计量:

式(3)中,S0为在原假设条件下得到的残差平方和,为存在门限效果时的残差平方和加总。

但是在原假设下,门限值γ无法识别,造成检验统计量的大样本分布并非“卡方分布”,而是非标准非相似分布。为了克服这一问题,Hansen(1996)建议采用“自抽样法”(Bootstrap)来获得渐近分布,并构建其P值。当Bootstrap的P值小于0.01时,表示在1%的显著水平下通过检验。

二是估计的门限值是否等于其真实值,也即门限值的置信区间检验(连玉君、程建,2006),原假设是H0∶γ=γ0,相应的似然比统计量为:

同样该统计量也是非标准分布的,但Hansen(1996)提供了一个简单的公式,可以计算出其非拒绝域,即在显著性水平为α时,当LR1(γ0)≤c(α)=-时,不能拒绝原假设。这里,α=95%,c(α)=7.35。

上述假设只是存在一个门限值,为确定存在两个或两个以上的门限值,需要再进行检验。当拒绝原假设时,表示至少存在一个门限值,接着假设一个门限值已知,再进行下一个门限值的搜寻。在确定两个门限值后,再对第三个门限值进行检验,以此类推,直到无法拒绝原假设为止,检验原理同一个门限值。

(二)变量选取

1.金融发展(FD):考虑中国与东盟各国金融发展的差异以及数据的可比性、可得性和完整性,遵循学界标准的度量指标,分别使用金融机构发展、股票市场发展和债券市场发展三方面的指标综合反映金融发展。

(1)金融机构发展指标FI:根据王鸾凤和黄霆珺(2006)、Ozkok(2015)的研究,使用存款货币银行与其他金融机构对私人部门信贷占GDP之比、金融机构的流动性负债占GDP之比、存款货币银行资产占存款货币银行和中央银行资产总和之比以及存款货币银行总资产占GDP之比等4个指标来衡量金融机构的发展。

但是,同时使用这4个指标又会出现多重共线性问题,为避免回归偏误,运用两种方法将4个指标合成一个指标来综合反映金融机构的发展程度。

一是简单平均法。意指把同年度中该国的4个指标进行简单平均,以此类推求得每个年度的平均值,也就是各指标赋予相同权重。

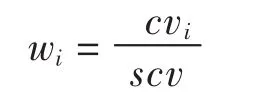

二是采用系数权重法。首先,计算该国的所有指标在相应样本区间内的均值及标准差,进而计算出变异系数,并把所有指标的变异系数求和;其次,计算每个指标的权重,它等于每个指标的变异系数除以总变异系数,也就是:

最后,根据权重,将4个指标合成一个指标,得到该国样本期内金融机构发展指标。类似地,重复上述步骤可计算其他国家的相应指标。

(2)股票市场发展指标STOCK:根据王鸾凤和黄霆珺(2006)、Ozkok(2015)的研究,采用股票市场资本化率(以国内股票交易所上市公司的公司市值与GDP之比衡量)、股票市场换手率(以国内股票市场的交易量与国内上市公司市值之比衡量)、股票市场交易量占GDP之比3个指标表示。实证时,同样采用简单平均法和系数权重法合成股票市场发展指标。

(3)债券市场发展指标BOND:根据Ozkok(2015)的研究,采用私人债券市场资本化率(以国内债券市场上私人部门发行债券的市值与GDP之比衡量)、公共债券市场资本化率(以国内债券市场上公共部门发行债券的市值与GDP之比衡量)两个指标。实证时,同样仍采用简单平均法和系数权重法合成债券市场发展指标。

2.贸易开放(TO):遵循学界标准的度量方法,采用进出口总额占GDP之比衡量一国贸易开放水平。

3.控制变量(CONTROL):金融开放与贸易开放在多数文献中都同时存在,而且对发展中国家来说,贸易开放优于金融开放,因此可将金融开放视为影响贸易开放的因素之一。对金融开放(FO)的度量存在法理(de jure)和事实(de facto)两类标准,而法理标准所度量的金融开放度不能准确地反映事实的金融开放,因而应选择事实标准来衡量金融开放水平,采用外商直接投资净流入占GDP之比来度量金融开放①由于组合投资、国际债券发行等指标数据欠缺较多,本文仅采用该指标度量金融开放。关于资本账户开放程度指标的度量,鉴于Abiad et al(2005)、Ito(2002)等设计的指标,其数据区间较短,不适宜本文的研究亦未采用。(张成思,2013)。根据经济增长与金融发展的相关文献,经济增长对金融发展也有重要影响,使用人均GDP表示经济增长。制度质量(INST)的差异也会导致金融发展水平的不同,Kaufmann,Kraay&Mastruzzi(2010)②Daniel Kaufmann,Aart Kraay and Massimo Mastruzzi(2010),“The Worldwide Governance Indicators:A Summary of Methodology,Data and Analytical Issues”,World Bank Policy Research Working Paper,No.5430.测度的制度质量指标,包括话语权和问责制(Voice and Accountability)、政治稳定和没有暴力恐怖主义(Political Stability and Absence of Violence/Terrorism)、政府效率(Government Effectiveness)、监管质量(Regulatory Quality)、法律规则(Rule of Law)和腐败控制(Control of Corruption)等6个方面,每个方面的指标介于-2.5(弱)和2.5(强)之间,指标值越高,某方面越好。同样地,仍采用简单平均法和系数权重法合成制度质量指标。

(三)数据来源

根据研究目的,为了保证所获取的数据具有完整一致性,本文将数据集分三大组,第一组为金融机构发展,样本区间为1995~2013年,包含文莱、柬埔寨、中国、印度尼西亚、老挝、马来西亚、菲律宾、新加坡、泰国和越南等10国③缅甸由于大部分数据缺失而剔除。;第二组为股票市场发展,样本区间为1995~2013年,包含中国、印度尼西亚、马来西亚、菲律宾、新加坡和泰国等6国;第三组为债券市场发展,样本区间为1995~2011年,包含中国、印度尼西亚、马来西亚、菲律宾、新加坡和泰国等6国,相关数据取自于世界银行全球金融发展(GFDD)、世界治理指数(WGI)和世界发展指标(WDI)等数据库,私人和公共债券资本化率指标则来自于 Beck,Demirgüc-Kunt&Levine 构建的金融发展与结构数据库④http://econ.worldbank.org/WBSITE/EXTERNAL/EXTDEC/EXTRESEARCH/0,contentMDK:20696167~pagePK:64214825~piPK:64214943~theSitePK:469382,00.html.。其中,若某指标、某年数据有缺失,则用SPSS软件,运用趋势法将其补齐,作为缺失值的代理变量。

(四)实证过程和结果解释

1.单位根检验

经检验发现,除了人均GDP变量,其他变量在10%的水平下均拒绝存在单位根的原假设,说明变量是平稳的,实证时将人均GDP变量取一阶差分。

2.Hausman 检验

通过对三组面板数据进行Hausman检验,以判断选择固定效应模型还是随机效应模型。以金融机构发展、股票市场发展、债券市场发展为因变量,其他为自变量的检验结果发现,3组数据的卡方值(对应 p 值)分别是 22.5(0.004)、5.91(0.3153)和 23.45(0.0001),而以贸易开放为因变量,其他变量为自变量的检验结果发现,三组数据的卡方值(对应p值)分别是25.63(0.0000)、66.16(0.0000)和52.43(0.0000)。在考察贸易开放对金融发展的影响时,一、三组采用固定效应模型,二组采用随机效应模型⑤随机效应的LM检验亦得出选择随机效应模型较优。,其他情况下均采用固定效应模型。

3.内生性问题

考虑到变量之间的内生性关系及随机扰动项的相关性,使用最小二乘法所估计的参数结果有偏,其原因导源于解释变量与被解释变量之间的双向因果关系,贸易开放与金融发展之间存在双向因果关系,因而可能存在内生性问题,故本文首先采用动态最小二乘法(DOLS)进行整体样本回归⑥动态最小二乘法(DOLS)是由Pedroni(2000,2001)提出的,此外还有完全修正的最小二乘法(FMOLS),在同质或异质面板中,DOLS比FMOLS具有更好的有限样本性质。(彭星、李斌,2015)以考察不存在非线性关系时二者的因果关系,后文再考虑它们的非线性关系。

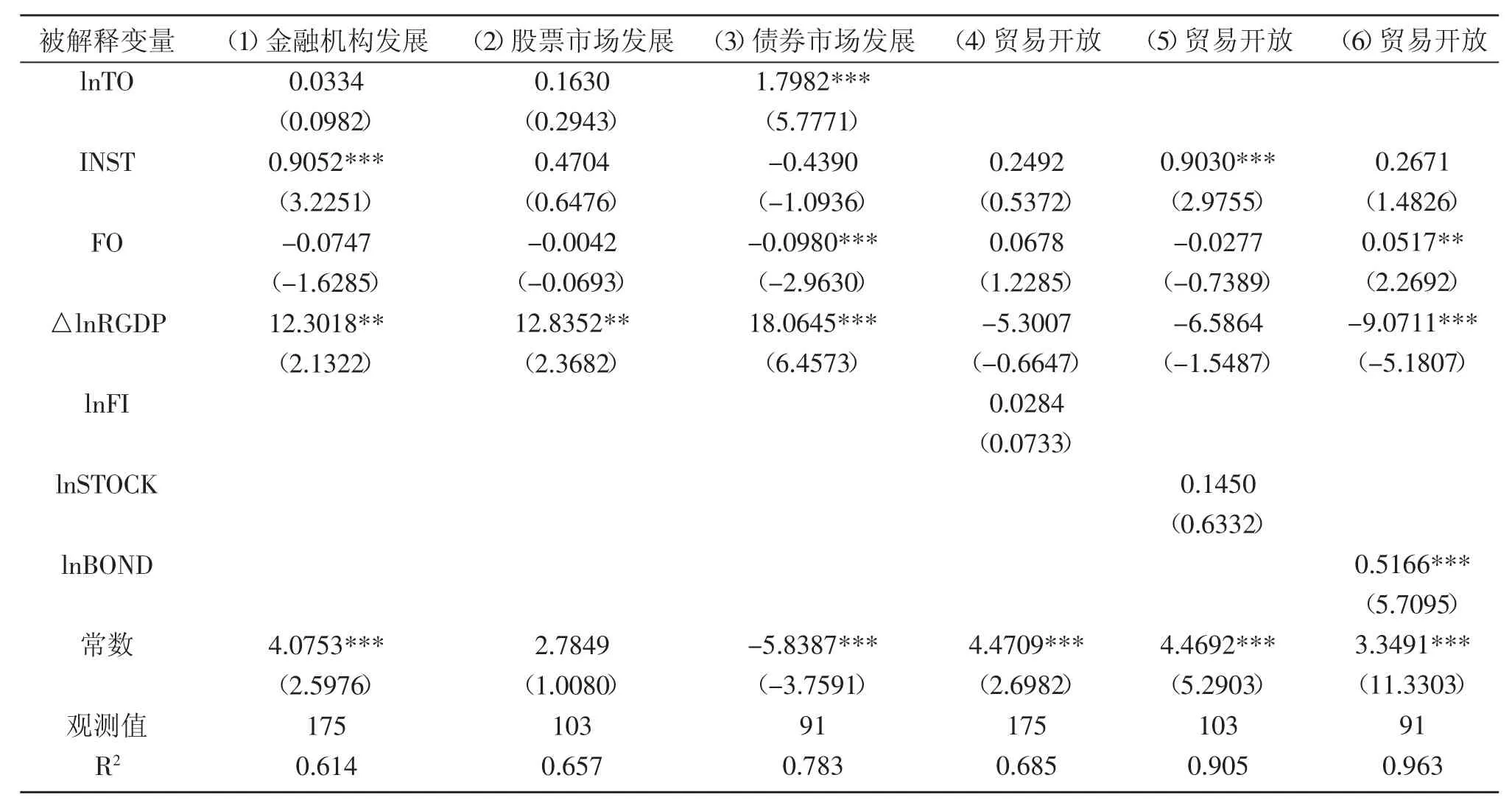

从表1所示的全样本DOLS估计可以看出,贸易开放度(lnTO)的系数为正〔在回归式(3)中显著为正〕,表明贸易开放度的提高对金融机构的发展、股票市场的发展和债券市场的发展产生正向影响。制度质量的改善有助于促进金融机构发展和股票市场发展,但对债券市场发展的负向影响不明显。金融开放由于提高了资本跨境流动、增加汇率波动性而不利于金融发展;经济增长率的提高则显著促进金融发展。

表1 全样本DOLS估计结果

同时,金融机构发展、股票市场发展、债券市场发展对贸易开放产生正向影响〔回归式(6)中显著为正〕,表明金融发展通过改善贸易方式结构、增加风险规避工具、转移风险和促进技术等渠道提高外贸型企业的生产率和竞争力,增加产品生产和出口。金融开放(FO)的系数有正有负,表明在不同的金融发展条件下,金融开放度的提高反而不利于贸易开放度的增进,说明金融开放引致的金融风险增加了产品进出口的不确定性。制度质量的改善总体上有助于贸易开放度的提高,这是因为完善的制度体系(法律、腐败控制和政治稳定等)降低了私人部门成本,增加了企业投资积极性,从而提高企业的融资需求(特别是外部融资需求),增进金融发展水平。

4.门限效应检验

为了探寻贸易开放与金融发展间的非线性关系,考虑传统方法(加入二次项、虚拟变量)的局限性,采用Hansen提出的面板门限检验。首先需要确定门限的个数,以便确定模型的具体形式。依次在不存在门限、一个门限和两个门限的假设下对模型进行估计,得到F统计量和Bootstrap法的P值。

由于Hansen所提出的静态面板数据门限回归模型只是适用于具有个体固定效应的面板数据,因而在门限检验过程中,考察贸易开放对金融发展的影响时,仅对一、三组数据进行实证分析。

由表2可知,单一门限和双重门限的效果非常显著(只有一个双重门限显著),相应的自抽样的P值为 0.0000(部分是 0.0767、0.0833),而三重门限效果不显著,P值均在36%以上。因此,下文将针对双重门限模型进行分析。

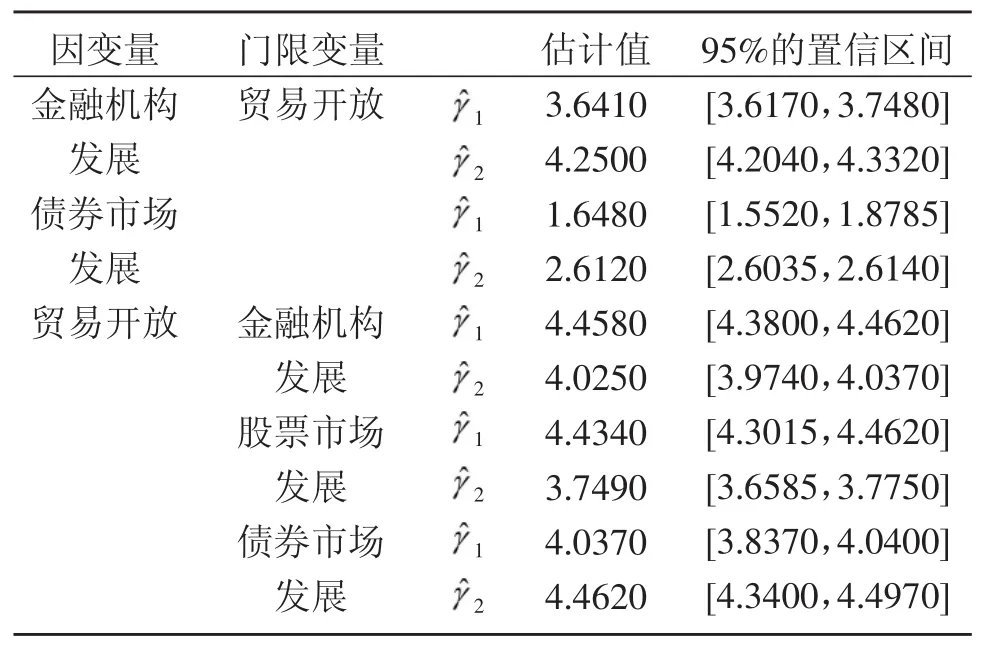

表3 门限值估计结果

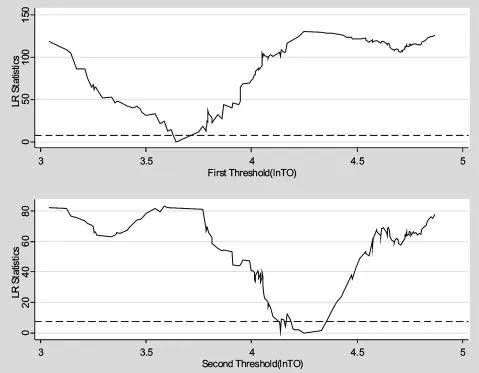

两个门限的估计值和相应的95%的置信区间列示于表3,借助于图2的似然比函数图,可以更清晰的理解门限值的估计和置信区间的估计过程(以金融机构发展为因变量、贸易开放为自变量,其余类似)。门限参数的估计值是LR统计量等于零时的γ值,而估计值的95%置信区间则是所有LR值小于5%显著水平下的临界值7.35(红色水平虚线)的γ构成的区间。由于存在第一门限值大于第二门限值的情况,为减少误差,将其退化为单一门限的情况。

图2 第一、二门限值的估计结果和置信区间

因此,考察贸易开放对金融发展的影响时,以金融机构发展为例,可根据这两个门限值将中国—东盟自由贸易区的贸易开放水平划分为低度开放(lnTO≤3.64)、中度开放(3.64

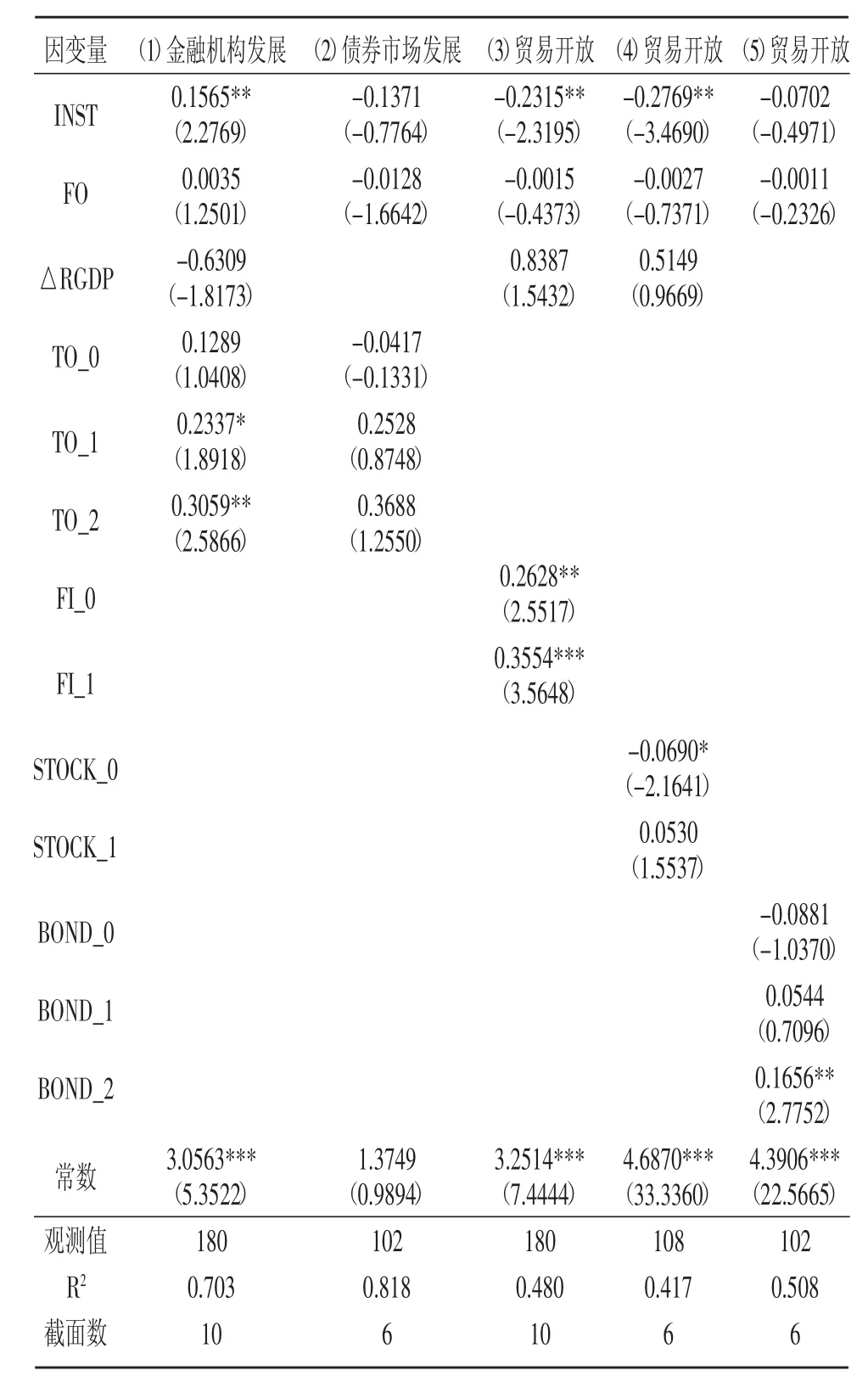

5.面板门限回归结果分析

表4列示了以贸易开放和金融发展互为因变量的面板门限估计结果。从表4可知,制度质量的系数显著为负〔除回归式(1)外〕,这表明在不同的贸易开放水平和金融发展水平下,制度质量的改善无益于债券市场发展和贸易开放,前者的抑制作用不明显,后者则在5%的水平下显著。而制度质量的提高则正向促进金融机构发展。

金融开放对金融机构发展、债券市场发展、贸易开放的影响则与制度质量类似。人均GDP增长与贸易开放正相关,与金融机构发展负相关,但不显著。这说明在不同的开放及发展水平下,经济增长的作用不同。

但从表4来看,不同的贸易开放水平与金融机构发展正相关,且中度开放和高度开放在10%和5%的水平上显著;低度开放与债券市场发展负相关,中高度开放与债券市场发展正相关,但都不显著。因此,整体而言,贸易开放对金融发展具有正向促进作用。

同理,不同程度的金融机构发展与贸易开放显著正相关,低度股票市场发展与贸易开放显著负相关,高度股票市场发展与贸易开放正相关,但不显著;而低度债券市场发展与贸易开放负相关,中高度债券市场发展与贸易开放显著正相关。这说明金融机构发展、中高度债券市场和股票市场发展总体有利于贸易开放的提高,而低度股票市场和债券市场发展增进贸易开放,这从东盟国家股票和债券市场发展的差异中可见一斑。

表4 面板门限模型参数的估计结果

6.稳健性检验

为了保证估计结果的稳健性,本文采用加权系数法计算的金融机构发展、股票市场发展和债券市场发展等指标重复上述过程,发现仍存在双重门限,门限值大小接近表3的结果,而模型参数的符号与表4一致,只是数值大小不同。

五、结论与政策启示

本文在系统阐释贸易开放与金融发展互动影响机制的基础上,利用中国与东盟10国(6国)在1995~2013(1995~2011)年的面板数据,通过构建普通面板模型和面板门限模型对贸易开放与金融发展的关系进行实证分析,得出以下结论与启示。

(一)贸易开放与金融发展具有双向促进作用,但在不同开放度和发展水平下存在显著差异

实证分析表明,总体上贸易开放有助于金融发展,但低度开放则无助于债券市场发展;金融发展亦有益于贸易开放,低度股票市场发展和低度债券市场发展均不利于贸易开放,但这种抑制作用不显著。因此,对中国—东盟各国来说,那些贸易开放水平低的国家应加快贸易开放进程,通过贸易带动国际资金的流动,从而带动金融市场发展;而那些还未发展股票市场和债券市场的国家则应加快国内资本市场建设,通过国内金融市场的发展带动国际贸易水平的提升。

(二)适度金融开放是贸易开放和金融发展的前提条件

实证研究表明,金融开放整体上与金融发展负相关,与贸易开放的关系则不确定。在全样本DOLS中,金融开放显著抑制金融发展,部分促进贸易开放;在面板门限回归中,金融开放促进金融机构发展,抑制债券市场发展和贸易开放。因此,中国和东盟各国应谨慎扩大金融开放水平,保持金融开放在合理区间,同时加强必要的金融管制,如资本账户管理等。

(三)制度质量的改善是增进贸易开放和金融发展的重要因素,但取决于贸易开放和金融发展的水平

实证分析表明,在全样本DOLS中,制度质量的提高总体上对金融发展和贸易开放具有显著的促进作用,但在不同的贸易开放和金融发展水平下,制度质量的提高反而抑制债券市场发展(金融机构发展除外)和贸易开放。因而,金融市场发展和国际贸易水平提高应先于建立完善的制度保障体系,即先有市场、后有制度,通过完善的制度保障体系进一步促进金融市场发展和国际贸易额增长。

1.梁莉:《我国贸易开放度与金融发展关系实证研究》,《金融研究》2005年第7期,第143~149页。

2.吴昊、冉光和:《金融发展与出口贸易间的双向影响机制》,《经济问题》2011年第11期,第 92~96页。

3.曲建忠、张战梅:《我国金融发展与国际贸易的关系——基于1991~2005年数据的实证研究》,《国际贸易问题》2008年第1期,第98~103页。

4.徐建军、汪浩瀚:《我国金融发展对国际贸易的影响及区域差异——基于跨省面板数据的协整分析和广义矩估计》,《国际贸易问题》2008年第4期,第82~88页。

5.汪浩瀚、冯叶月:《中国金融发展与贸易开放的变结构协整分析》,《经济体制改革》2011年第3期,第119~122页。

6.杨丹萍、毛江楠:《中国金融发展与对外贸易互动关系研究——基于中国纺织产业的VAR模型分析》,《国际贸易问题》2010年第4期,第98~105页。

7.胡海明、杨丹萍:《我国金融发展与对外贸易的互动关系研究——基于工业制成品行业面板数据的比较分析》,《经济论坛》2010年第9期,第71~76页。

8.顾国达、钟晶晶:《贸易开放对金融发展的影响分析》,《国际金融研究》2008年第9期,第55~60页。

9.汪浩瀚、徐娟:《中国金融发展与对外贸易的地域性差异研究——基于东中西部面板数据的分析》,《国际贸易问题》2010年第10期,第117~128页。

10.陈磊:《对外贸易与区域金融发展的动态演化——基于银行业视角的分析》,《金融论坛》2011年第9期,第45~50页。

11.张成思、朱越腾、芦哲:《对外开放对金融发展的抑制效应之谜》,《金融研究》2013年第6期,第16~30页。

12.杨爱兰、樊娜娜、商辉、王玥、袁其刚:《贸易开放与金融发展:基于制度质量门槛研究》:《山东财经大学学报》2015年第1期,第36~43页。

13.邓杨丰:《中国—东盟经济与金融发展差异及其收敛性研究》,《学术论坛》2014年第6期,第34~39页。

14.邓杨丰、范祚军:《中国—东盟金融发展趋同性研究》,《区域金融研究》2014年第1期,第23~27页。

15.王鸾凤、黄霆珺:《政治与金融发展的实证研究》,《技术经济》2006年第11期,第89~93页。

16.彭星、李斌:《贸易开放、FDI与中国工业绿色转型——基于动态面板门限模型的实证研究》,《国际贸易问题》2015年第1期,第166~176页。

17.Law S.H..“Trade Openness,Capital Flows and Financial Development in Developing Economies”,International Economic Journal,2009,23(3):pp.409~426.

18.Do Q.T.,Levchenko A.A..“Comparative Advantage,Demand for External Finance,and Financial Development”.Journal of Financial Economics,2007,86(3):pp.796~834.

19.Huang Y.,Temple J.R.W..Do External Trade Promote Financial Development? .CEPR Discussion Papers,2005.

20.Baltagi B.H.,Demetriades P.O.,Law S.H,“Financial Development and Openness:Evidence from Panel Data”,Journal of Development Economics,2009,89(2):pp.285~296.

21.Beck T..“Financial Dependence and International Trade”.Review of International Economics,2003,11(2):pp.296~316.

22.Kim D.H.,Lin S.C.,Suen Y.B,“Interactions between Financial Development and Trade Openness”.Scottish Journal of Political Economy,2011,58(4):pp.567~588.

23.Hanh P.T.H,Financial Development,Financial Openness and Trade Openness:New Evidence,FIW Working Paper,2010.

24.Kim D.H.,Lin S.C.,Suen Y.B..“Dynamic Effects of Trade Openness on Financial Development”.Economic Modelling,2010,27(1):pp.254~261.

25.Moore W,“ Managing the Process of Removing Capital Controls:What Does the Literature Suggest?”,Journal of Economic Surveys,2014,28(2):209–237.

26.Law S.H.,Demetriades P,“Openness,Institutions and Financial Development”,SSRN Electronic Journal,2006.

27.Ozkok Z,“Financial Openness and Financial Development:An Analysis Using Indices”,International Review of Applied Economics,2015,29(5).

注:本文得到云南省科技厅应用基础研究青年项目(批准号:2015FD017)和云南师范大学博士科研启动项目(批准号:140082)的资助。

(责任编辑:云 倩)

The Bilateral Relationship between Trade Openness and Financial Development in China-ASEAN:Based on the Panel Threshold Model Analysis

Liu Fang&Hu Xiaoli

This paper systematically illustrates that interaction mechanism between trade openness and financial development which has been examined by utilizing the panel data and sub-sample data of 10 ASEAN countries and China during the period of 1995~2013,and investigates nonlinear relationship of trade openness and financial development by considering both of them are threshold variable.The result shows that trade openness and financial development in general could enhance each other,excessive financial openness is not conducive to financial development and trade openness,the role of institutional quality depends on level of trade openness and degree of financial development.Therefore,pushing trade openness and financial development must to gradually open financial industry,and build complete institutional security system.

Trade Openness;Financial Development;Panel Threshold Model;Dynamic OLS

F831.6

A

1003-2479(2016)04-0039-09

※刘 方:云南师范大学经济与管理学院讲师,博士;胡小丽:云南师范大学经济与管理学院