我国电子商务税收征管问题博弈分析

2016-08-09丛培华副教授江西财经职业学院江西九江332000

■ 丛培华 副教授 龚 奕(江西财经职业学院 江西九江 332000)

我国电子商务税收征管问题博弈分析

■ 丛培华 副教授 龚 奕(江西财经职业学院 江西九江 332000)

内容摘要:本文从信息不对称视角出发,分析我国电子商务发展现状,并指出我国电子商务税收征管面临的主要困境。由此建立两方博弈模型和三方博弈模型,深入分析纳税人、税务机关以及电子商务中间商之间的关系,进一步探讨电子商务税收征管的重要性。最后,在博弈分析的基础上,建立基于网络中介信息的电子商务税收征管体系以及相关机制,并提出深化电子商务税收征管的相关对策。

关键词:电子商务 税收征管 博弈分析 信息不对称

引言

电子商务税收征管问题从1998年以来一直成为很多学者研究的焦点,一直以来关于电子商务征税的问题也是争议话题,有的学者认为对于电子商务活动理应进行税收征管,而另一些学者则支持免税的策略。目前国际上主要有以下三种观点:一是主张对电子商务实行免税政策,以美国为主的发达国家支持电子商务实行免税的策略;二是主张对电子商务实行征税政策,以欧盟为主的国家认为电子商务的税收征管方面理应实行征税的政策;三是主张针对电子商务完善现有税收制度,即从自身利益出发,这也是出自各国信息技术的外推和内用的结果,都会对现有的税法制度产生一定的负面冲击。而国内目前很多学者都是基于对电子商务进行税收征管的角度,对现有税收征管制度进行完善,而不是提出新的税收征管制度或改变现有税收体系。从我国的现实情况来看,需要对电子商务的税收征管问题做新的认识。而另一些学者通过博弈分析各主体之间的利弊问题。

基于此,本文对我国电子商务的税收征管问题进行进一步的探讨和分析,旨在深入研究我国电子商务在税收征管上的问题,而这也响应了我国政府的关切和号召。并且随着目前关于电子商务税收征管问题的不断深入,我国电子商务税收征管方式对传统模式提出了全面挑战,一方面促进现有行业的改革和发展,另一方面对现有行业形成一定的冲击。对此,本文在前人研究的基础上,再次对电子商务税收征管进行细分,在理论和现实上进一步揭开电子商务征税的意义。

基于非对称信息的淘宝C2C电子商务征税分析

(一)两方博弈分析

表1 三方参与的收益矩阵

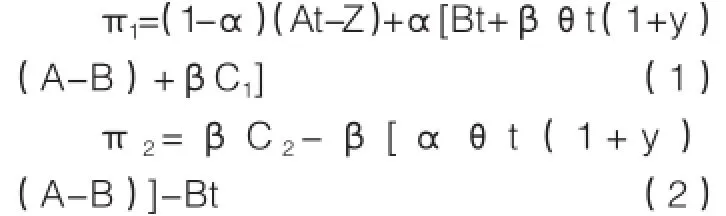

假定参与博弈的税务机关与纳税人都是理性人,即规避风险、追求自身经济利益最大化。并且征纳双方信息不对称,税务机关的检查有效性由税收信息对称程度决定。纳税人拥有全部的纳税信息,税务机关获取的信息越少,信息不对称度越大,查出问题的概率就越低。信息不对称程度记为I∈(0,1),检查的有效性记为θ。纳税诚信收益为Z,由于纳税人遵法守法依法纳税所带来的长期额外收益,如减少因税务检查而带来的成本、更容易获得银行贷款的机会从而减少筹资成本、增加盈利能力等。税务部门的行为空间为(检查β,不检查1-β),纳税人的行为空间为(偷税α,诚实纳税1-α)。π1为纳税人预期支付水平,π2为税务机关预期支付水平,纳税人实际应税收入为A,申报的应税收入为B,B≤A;税率为t;处罚率为y;C1表示纳税人由于税务检查所带来的纳税成本,C2表示税务部门检查时的征管成本。基于信息不对称性,纳税人能够观察到自身真实的经营状况,所以纳税人具体采取何种决策方式,取决于其约束条件及偷税收益之间的权衡。而税务机关能观察到代理人(纳税人)的行动,但不能观察到纳税人的私人信息。综上,得到纳税人和税务部门的预期支付水平为:

由(1)、(2)式可得:

在均衡(α*,β*)=(C2/ξ, ζ/ (ξ+C1))中,纳税人以一定的概率逃税,税务机关以一定的概率稽查。当税务机关的稽查效率θ、罚款率y、纳税人的税收被稽查成本C1和纳税诚信收益为Z都比较高,而税务机关稽查成本C2较低时,可实现均衡。此时,信息不对称程度较低,税务稽查效率比较高,稽查成本较低;而纳税人纳税不遵从的代价和纳税诚信收益都比较高。这表明相关税收法律法规比较完善,税收征管手段也较为充分,征纳双方信息较为完全,在充分税收稽查的情况下,纳税不遵从现象较少。这种情况与传统商务、B2B 电子商务较为相符,即纳税人拥有一定的私人信息优势,需要根据信息情况做出决策,税务部门则以相应的概率进行稽查。

在均衡(α*,β*)=(1,1)中,纳税人选择逃税,税务机关选择稽查。在此均衡中税务机关的稽查效率θ、罚款率y、纳税人的税收被稽查成本C1和纳税诚信收益为Z都比较低,税务稽查成本C2也足够低。此时,信息不对称程度较高,税务稽查效率和稽查成本较低;而纳税人纳税不遵从的代价和纳税诚信收益都很低,纳税人所受约束条件少,逃税带来的收益高、风险小,纳税人的逃税率和税务机关的检查率都很高。在均衡(α*,β*)=(1,0)中,纳税人选择逃税,税务机关选择不检查。在此均衡中,信息不对称程度极高,税务稽查效率低下,稽查成本高;同时,纳税人税务被稽查成本、罚款率和纳税诚信收益都很低。所以,信息不对称是电子商务税收征管问题的根本性原因,信息不对称程度越高,纳税人选择纳税不遵从的可能性就越高,税收征管难度也越大。

(二)三方博弈分析

一般情况下,在存在税务机关、纳税人、电子商务平台商三方的情况下,由于信息不对称容易引发不同主体之间的收益流动性,所以在信息不对称情况下,三方博弈实际就是税务机构监督电子商务平台商的合谋行为以及纳税义务人监督电子商务平台商寻租行为的混合博弈过程。本文主要分析税务机构监督电子商务平台商的合谋行为,对于纳税义务人监督电子商务平台商的寻租行为,其理论建模跟税务机构监督电子商务平台商的合谋行为的博弈模型相同,就不必单独建模分析。

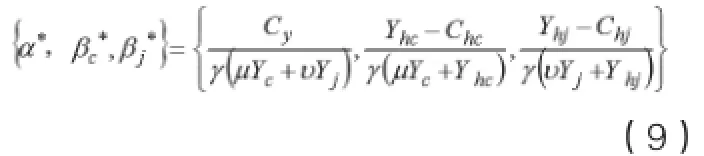

对相关变量进行定义:设纳税义务人、电子商务平台商与税务机构三方博弈的最大期望收益分别为Rc、Rj、Ry;纳税义务人与电子商务平台商不合谋且税务机构不监督时三方的正常收益分别为Yc、Yj、Yy;纳税义务人与电子商务平台商进行合谋的概率为α∈(0,1),两方合谋的成本为Chc与Chj,且在有效监督的情况下会给予两方正常收益的μ (μ≠0)与ν(ν≠0)倍罚款;税务机构监督的概率为β∈(0,1),有效监督的概率为γ(γ∈(0,1)),监督的成本为Cy;在纳税义务人与电子商务平台商合谋时给税务机构造成损失为C,并且合谋收益分别为Yhc与Yhj。当税务机构不监督时,若纳税义务人与电子商务平台商合谋,则纳税义务人、电子商务平台商与税务机构三方的收益分别为Yc-Chc、Yj-Chj、Yy-C;当税务机构无效监督时,若纳税义务人与电子商务平台商合谋,则三方的收益为Yc-Chc、Yj-Chj、Yy-Cy-C,若纳税义务人与电子商务平台商不合谋,则三方的收益为Yc、Yj、Yy-Cy;当税务机构有效监督时,若纳税义务人与电子商务平台商合谋,则三方的收益为Yc-Chc-μYc、Yj-Chj-νYj、Yy-Cy-C+μYc+νYj,若纳税义务人与电子商务平台商不合谋,则三方的收益为Yc、Yj、Yy-Cy。这样便得到纳税义务人、电子商务平台商与税务机构三方的收益矩阵,如表1所示。

在纳税义务人和电子商务平台商发生合谋概率为α的情况下,税务机构监督与不监督的期望收益分别为:

当税务机构监督与不监督的期望收益相等时,由式(3)、(4)可解得α*=Cy/(μγYc+υγYj)。此时当纳税义务人和电子商务平台商合谋的概率小于α*时,税务机构的最优选择是不进行监督;当纳税义务人和电子商务平台商合谋的概率大于α*值时,税务机构的最优选择是监督。这时纳税义务人和电子商务平台商发生合谋的概率为α的纳什均衡与税务机构的监督成本Cy、税务机构监督的有效概率γ、对纳税义务人和电子商务平台商的罚款μYc与νYj有关。所以为了降低合谋的概率,税务机构可以通过增大罚款系数μ、ν,提高有效监督概率γ等措施加以调整。这样可以有效防止纳税义务人与电子商务平台商的合谋,保证税收征管的有效进行。

在税务机构以概率β监督的情况下,纳税义务人与电子商务平台商合谋和不合谋的期望收益分别为:

当纳税义务人合谋与不合谋期望收益相等时,由(5)、(6)式解得= (Yhc-Chc)/(μγYc+γYhc),即税务机构实施监督的概率小于值时,纳税义务人的最优选择是合谋;税务机构实施监督的概率大于值,纳税义务人的最优选择是不合谋。同理,当电子商务平台商合谋与不合谋的期望收益相等时,由式(7)、(8)式可解得= (Yhj-Chj)/(υγYj+γYhj),说明税务机构实施监督的概率小于值时,电子商务平台商的最优选择是参与合谋;税务机构实施监督的概率大于值时,电子商务平台商的最优选择是不参与合谋。此时税务机构以概率β监督的纳什均衡与纳税义务人和电子商务平台商的合谋成本Chc与Chj、合谋收益Yhc与Yhj、税务机构监督的有效概率γ、对纳税义务人和电子商务平台商的罚款μYc与υYj有关。最终得到三方的纳什均衡为:

通过三方参与的混合博弈可以得出,税务机构在参与税收征管过程中都起到至关重要的作用,主要涉及处罚力度、征管意识、监督强度等多方面。并且三方博弈中多了电子商务平台商,使得决策分析时需要考虑电子商务平台商的偷懒行为、与纳税义务人的合谋行为、与税务机构的寻租行为等因素的影响,这种情境在一定程度上可以弥补两方博弈中的税收征管不统一、征管投入成本高、双方主体的惰性等问题。

电子商务税收征管的对策

结合博弈分析得到,我国应重视电子商务税收征管问题,如何对电子商务进行税收征管,需要制定相应对策,包括从国际经验出发,结合国外成熟的电子商务征管经验,对症下药建立符合我国国情的税收征管体系。本文已明确在我国电子商务税收征管方面的趋势应向平台式发展,建立基于第三方平台的电子商务税收征管体系,借用第三方的监督作用对电商企业的税收进行征管,如图1所示。

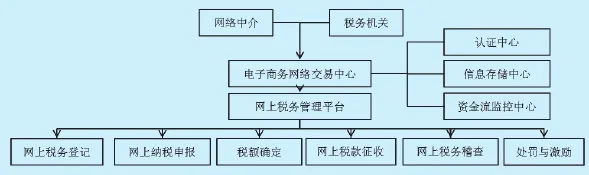

从图1可知,电商纳税人、税务机构以及电子商务平台之间属于三方博弈关系,即电商纳税人和税务机构之间通过第三方平台监管和监督,电子商务平台通过双向引导作用,为税务机构和电商纳税人提供税收征管的有关信息;而电商纳税人和税务机构得到信息后,一方面核对具体情况,另一方面还可以反馈部分信息到电子商务平台,便可以确定最终所有上交的税种和税额。同时也解决了其他行业之间的羊群效应和盲目跟风的行为,为整个市场的有序进行打下坚实的基础,使得各行各业能够各司其职。除了电商纳税人、税务机构以及电子商务平台之间的电子商务模式外,可以进一步规范税务机关税收征管流程,以提高纳税人纳税遵从为出发点,以网络中介信息为基础,结合金融中介及经济管理部门的相关信息,以强化信息流控制为核心,以计算机网络为依托,搭建信息高度共享的网上税务管理平台,如图2所示。

图1 平台式电子商务体系结构

图2 基于网络中介信息的电子商务税收管理体系

具体而言,电子商务平台可以提供电子商务税收征管所需的信息在于“纳税申报-税额确定-税款征收-税收稽查”环节,为税务机关搜集、加工、校验纳税信息提供涉税信息,以信息化为手段,从技术和管理两方面提高税收征管效率。根据电子商务税收征管特点,加强税务机关与第三方的合作,获取第三方涉税信息,以对信息流的控制为核心,进行制度创新、流程重组。

从图2可知,整个体系的核心在于网上税务管理平台和电子商务网络交易中心。其中的电子商务网络交易中心涉及认证中心、信息存储中心以及资金流监控中心,每个部分所承包的信息不同,所发挥的作用也各不相同,所以这个过程属于核心引擎。而对于网上税务管理平台而言,其中的网上税务登记、网上纳税申报属于前期整合资源的过程,而税额确定和网上税款征收属于网上税务管理平台的税额定额过程,对于网上税务稽查和处罚与激励主要是设计后期控制的过程,对于整个网上税务管理平台而言,是整个平台的后发环节。

结论

本文在前人研究的基础上,以我国电子商务为对象重点分析电子商务对我国税收征管的影响。根据具体研究得到以下几点结论:通过文献分析我国电子商务目前存在的问题。从国内外文献分析目前电子商务所持有的不同态度,并指出不同人持有不同的态度,一些学者支持对电子商务征收税收,而另一些学者不支持对电子商务征收税收,即实行免税政策;同时指出我国目前的电子商务发展动态,以及目前我国电子商务税收征管中存在的问题;在理论的基础上进一步通过博弈分析目前的电子商务税收征管困境。首先从两方博弈的角度分析得到,信息不对称是电子商务税收征管问题的根本性原因,信息不对称程度越高,纳税人选择纳税不遵从的可能性就越高,税收征管难度也越大;随后从三方博弈的角度分析得到,电子商务中间商是完全的信息充分知情者,纳税人可以行贿中间商来换取低成本,而纳税机构完全希望避免这种情况;根据电子商务平台商务税收征管效应分析,得到电子商务中信息不对称将引起纳税人的逆行选择,说明纳税人具有随机应变、投机取巧为自己谋取最大利益的行为倾向,即纳税人总是有偷逃税款的潜在动机。

当然,由于电子商务税收征管建设层面比较抽象复杂,涉及法律、制度、技术等方方面面,本文从税收征纳双方信息不对称的视角对电子商务税收征管问题进行分析,具有一定的局限性;在对策方面主要从网络中介信息的角度提出电子商务税收征管体系建设,要提出一个全方位、多角度的建设方案也值得进一步深入研究。

参考文献:

1.凌岚.全球电子商务:指导原则与税收政策[J].世界经济,1998(11)

2.王婷婷,侯欢.大数据时代电子商务征纳税面临的挑战与应对[J].当代经济管理,2015,37(8)

3.傅晔.大数据时代下的电子商务税收征管[J].经济与管理,2015(10)

4.曹海生.电子商务税收征管体系研究[D].东华大学,2012

5.刘吉成.电子商务环境下税收应对策略探讨[J].华北电力大学学报,2003 (3)

6.贾绍华.电子商务税收征管研究[J].税收经济研究,2012(3)

7.朱军.我国电子商务税收流失问题及其治理措施[J].财经论丛,2013(3)

8.刘宛晨,田发.电子商务的税收问题研究[J].湖南商学院学报,2001(5)

9.康伟超.电子商务环境下流转税征管问题研究[D].财政部财政科学研究所,2012

10.张茂邦.我国电子商务税收征管的博弈分析[J].世界经济情况,2010(6)

11.汪晶,牟援朝,王延清.电子商务中税收问题的博弈分析[J]. 江苏商论,2007 (10)

12.CNNIC.第34次中国互联网络发展状况统计报告[EB/OL].2014-07-21.http:// baike.haosou.com/doc/7858359-8132454.html

中图分类号:◆F746

文献标识码:A