我国沿海港口整合趋势及建议

2016-08-05刘丽耀

刘丽耀

1 我国沿海港口主要整合模式

2015年宁波-舟山港集团有限公司(以下简称宁波-舟山港)的成立是我国港口业十大事件之一。之后,国内学者纷纷提出“一省一港”的设想,倡议仿照中国铁路总公司和中国远洋海运集团的运营模式,对全国港口进行整合,成立中国港口集团(总公司)。在笔者看来,我国港口业的整合并不像航运业和铁路业那么简单。自我国港口管理体制改革以来,港口经营权下放至地方,地方政府对港口发展日益重视,建港热情空前高涨,港口发展与城市发展已经融为一体,从而使港口整合面临较大阻力。

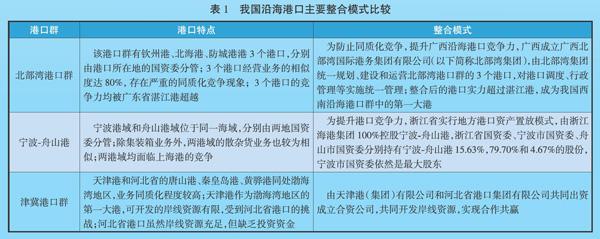

由表1可见:广西北部湾港口群的整合力度最大,除港口企业外,还在行政管理、船舶调度、港航企业主管部门等方面实现大一统;宁波-舟山港的整合相对较为缓和,由浙江省海港投资运营集团有限公司(以下简称浙江海港集团)将宁波港域和舟山港域纳入旗下,下一步将整合嘉兴港、温州港等港口,而浙江海港集团的股权按各地国有资产监督管理委员会(以下简称国资委)的港口资产进行分配(无论怎样分配,宁波市国资委始终控股浙江海港集团);津冀港口群整合在本质上是两大港口集团的合作,行政上的整合相对涉及较少。

2 我国沿海港口整合趋势及建议

2.1 辽宁省沿海港口

2015年辽宁省沿海港口完成货物吞吐量10.49亿t,其中:大连港完成4.15亿t,占全省沿海港口货物吞吐总量的40%;营口港完成3.38亿t,占全省沿海港口货物吞吐总量的32%;锦州港完成0.92亿t,占全省沿海港口货物吞吐总量的9%;丹东港完成1.50亿t,占全省沿海港口货物吞吐总量的14%。大连港、营口港、锦州港和丹东港4个港口的货物吞吐量占辽宁省沿海港口货物吞吐总量的95%,其所对应的运营企业依次为大连港集团有限公司、营口港务集团有限公司、锦州港股份有限公司和丹东港集团有限公司。由于大连港集团有限公司是锦州港股份有限公司的第一大股东,故本文对锦州港不作分析。大连港、丹东港与营口港的实力比较情况见表2。

由表2可见:大连港与营口港在货物吞吐量方面旗鼓相当,两者的净资产也相差无几;丹东港在货物吞吐量、集装箱吞吐量、总资产和净资产等方面都不如大连港和营口港。由于丹东港的股权结构较为复杂(丹东市国资委只是小股东),辽宁省沿海港口很难采用宁波-舟山港的整合模式。笔者认为,辽宁省可以大连港和营口港为两大龙头,对省内其他沿海港口(如丹东港、葫芦岛港等)进行整合,最终形成由两大港口领头的协调发展模式。

2.2 山东省沿海港口

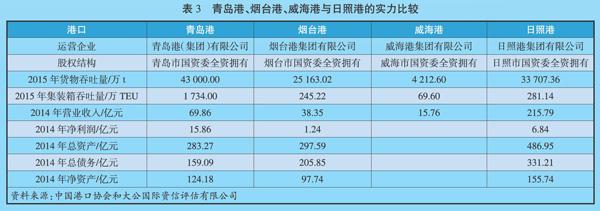

2015年山东省沿海港口完成货物吞吐量13.40亿t,其中:青岛港完成5.22亿t,占全省沿海港口货物吞吐量的38.96%;日照港完成3.37亿t,占全省沿海港口货物吞吐量的25.15%;烟台港完成3.30亿t,占全省沿海港口货物吞吐量的24.63%;威海港完成0.42亿t,占全省沿海港口货物吞吐量的3.13%。青岛港、日照港、烟台港和威海港4个港口的货物吞吐量占山东省沿海港口货物吞吐总量的91.87%。上述4个港口从北至南依次为烟台港、威海港、青岛港和日照港,其对应的运营企业分别为烟台港集团有限公司、威海港集团有限公司、青岛港(集团)有限公司和日照港集团有限公司(见表3)。

由表3可见:无论在货物吞吐量还是在集装箱吞吐量方面,青岛港的实力都是最强的;除集装箱业务外,青岛港、烟台港与日照港在其他货种的吞吐量方面旗鼓相当;在营业收入方面,日照港远超青岛港、烟台港和威海港三港之和,其主要原因是日照港贸易物流板块的收入占总收入的62%,仅从码头装卸收入这一板块而言,青岛港依然排第一;青岛港、烟台港和日照港总资产均超过200亿元;从净资产收益率来看,青岛港最高,烟台港与日照港旗鼓相当。烟台港位于山东半岛北侧芝罘湾内,扼守渤海湾口,与辽东半岛隔海相望,主要竞争对手为河北省港口。青岛港位于山东半岛南岸的胶州湾内,与日照港(位于我国海岸线中部,东临黄海,北与青岛港、南与连云港港毗邻)形成面对面竞争,两者的主要货源腹地均是山东、河南和江苏地区。

鉴于目前山东省沿海港口的均衡竞争态势,笔者认为:三足鼎立的局面基本形成,无论从财力还是吞吐量影响力来看,青岛港都无法兼并日照港和烟台港,即宁波-舟山港模式行不通;鉴于青岛港与日照港合资的日照日青集装箱码头有限公司以最后成为日照港集团集装箱分公司而告终,仿照津冀港口群的合作模式难以有效推行;烟台港与青岛港、日照港分布于不同海域,不存在面对面的竞争,故难以效仿广西北部湾港口群的整合模式;未来山东省港口的整合趋势为,以烟台港、青岛港和日照港为龙头,对省内其他中小型港口(包括运河港、陆港)进行整合。

2.3 福建省沿海港口

2015年福建省沿海港口完成货物吞吐量5.03亿t,其中:福州港完成1.40亿t,占全省沿海港口货物吞吐总量的27.83%;泉州港完成1.22亿t,占全省沿海港口货物吞吐总量的24.25%;厦门港完成2.10亿t,占全省沿海港口货物吞吐总量的41.75%。从集装箱吞吐量来看,厦门港(918.3万TEU)也远远领先于福州港(242.8万TEU)和泉州港(201.5万TEU)。厦门港、福州港和泉州港对应的运营企业分别是厦门港务控股集团有限公司、福州港务集团有限公司和泉州港务集团有限公司,不过,泉州港的实际码头运营商是中远太平洋有限公司等码头运营商,泉州港务集团有限公司对港口运营的影响力较小(见表4)。

由表4可见:福建省沿海港口的竞争主要为厦门港与福州港的竞争;泉州港虽然是200万TEU级大港,但由于货主码头多、本地港口集团影响力小等因素,基本上在厦门港与福州港之间的夹缝中生存。鉴于福州港的股东是福建省交通运输集团有限责任公司,厦门港的股东是厦门市国资委,且这2个港口的货源交集地是泉州,笔者认为,近期内福建省港口尚不具备整合成为“一省一港”的条件,当前主要朝着厦门港与福州港同时发展的方向发展,泉州港则是厦门港和福州港的整合对象。

2.4 广东省沿海港口

2015年广东省沿海港口完成货物吞吐量17.11亿t,其中:广州港完成5.00亿t,占全省沿海港口货物吞吐总量的29.22%;深圳港完成2.17亿t,占全省沿海港口货物吞吐总量的12.68%;东莞港完成1.31亿t,占全省沿海港口货物吞吐总量的7.66%;珠海港完成1.12亿t,占全省沿海港口货物吞吐总量的6.55%;惠

州港完成0.69亿t,占全省沿海港口货物吞吐总量的4.03%。由于广东省珠三角地区毗邻香港、澳门,对外开放程度较高,在珠江东岸形成深圳市盐田港集团有限公司、惠州港务集团有限公司、招商局港口控股有限公司、现代货箱码头有限公司和东莞港务集团有限公司,在珠江西岸形成广州港集团有限公司、珠海港控股集团有限公司和中山港航企业集团有限公司。相比国内其他港口群,珠三角地区港口群竞争格局更加复杂,整合难度也更大。广州港、盐田港、深圳港与珠海港的实力比较见表5。

由表5可见:广州港、盐田港、深圳港(主要指深圳港西部码头)和珠海港的总资产均超过150亿元;广州港、盐田港和深圳港集装箱吞吐量均超过1 000万TEU。另外,珠江东岸的惠州港和东莞港的总资产均在30亿元以上,西岸的中山港的总资产也在20亿元以上。

从业务合作方面来看,盐田港与深圳港在大铲湾项目上有业务交叉(招商局港口控股有限公司是现代货箱码头有限公司的第二大股东,深圳市盐田港集团有限公司是大铲湾一期码头的第二大股东),盐田港与惠州港有码头合作,深圳港与东莞港有码头合作,广州港与珠海港也有战略合作。鉴于此,笔者认为:宁波-舟山港模式、津冀港口群合作模式和北部湾港口群发展模式应用于珠三角地区港口群的难度较大;未来,珠三角地区港口群将形成两大港口联盟集团,即珠江东岸将形成由深圳港、盐田港、东莞港、惠州港组成的港口联盟集团,珠江西岸将形成由广州港、珠海港和中山港组成的港口联盟集团,并逐渐形成两大港口联盟集团协同发展的局面。

3 结束语

自从港口经营权下放至地方后,地方大都建立多个货主码头,例如:广州港集团有限公司货物吞吐量占广州港货物吞吐总量的比例不足80%;在长江沿江城市港口,货物吞吐量占地方港口货物吞吐总量50%以上的货主码头比比皆是。从某种意义上讲,港口集团与港口集团之间的整合较为容易,货主码头的整合反而是难题。自2008年以来,国内多数港口集团收益率下降,面临高投入、低产出、回报期长等诸多问题;同时,目前国内外各大航运企业基本都参股了沿海港口码头的建设或运营,这使得港口集团形成垄断的概率不高(就连提升装卸费率都相对艰难),故“一省一港”模式不适合在全国省份推行。鉴于目前国内各港口同质化无序竞争相对较为激烈,为提升港口岸线利用率和实现港口建设的有序规划,港口整合势在必行。我国沿海港口需要根据各省沿海港口运营特点进行科学化、合理化整合,最终达到提高岸线利用率、降低港口物流成本、提升港口国际竞争力的目的。

(编辑:曹莉琼 收稿日期:2016-05-04)