互联网金融模式演进与风险识别研究

——基于系统科学视角

2016-07-25鄂奕洲乔玉洋刘子超南京林业大学经济管理学院江苏南京210037

鄂奕洲,乔玉洋,刘子超(南京林业大学 经济管理学院,江苏 南京 210037)

互联网金融模式演进与风险识别研究

——基于系统科学视角

鄂奕洲,乔玉洋,刘子超

(南京林业大学 经济管理学院,江苏 南京 210037)

摘要:文章从整体的、有机的、能动的系统科学思维逻辑出发,深入考察分析互联网金融商业模式的发展演进及其异质性系统特性,探究金融与互联网时空交互情境下互联网金融系统的复杂交织路径以及系统多元参与主体与外部环境的动态协同进化,并运用金融系统工程方法,基于宏观环境与政策、信息技术、参与主体、运营操作四个维度构建互联网金融风险识别系统框架,以期为互联网金融模式创新和风险管理提供有效的系统性支持。

关键词:互联网金融;商业模式;系统科学;风险识别

[DOI]10.3969/j.issn.1007-5097.2016.03.014

一、引 言

现代信息科技尤其是社交网络、电子商务、移动支付、云计算、大数据等新兴互联网技术的发展渗透,对传统金融模式产生了颠覆性的影响冲击,由此催生出互联网与金融相结合的产物——互联网金融。这种金融业态演进与模式创新,吸收了互联网“开放、平等、协作、分享”的特性,凭借其参与度更广、心理体验更佳、操作更便捷、交易成本更低、规模效用更大等金融产品和服务优势获得了迅猛发展,推动互联网金融商业模式的百花齐放及用户爆发式增长。艾媒咨询(iiMedia Research)《2014年中国互联网金融用户研究报告》显示,我国互联网金融产品2014年的网民渗透率已达61.3%,正在使用或者使用过互联网金融产品的网民超过六成,其中第三方支付、P2P网贷以及电商小贷等互联网金融产品的认知度和接受度最高。包括支付宝、微信支付在内的第三方支付交易规模2014年末达8万亿元。据网贷之家截至2014年末的统计数据,全国共1 575家网贷运营平台的历史累计成交量已超过3 829亿元,其中仅2014年就新上线900余家,全年累计成交量高达2 528亿元,是2013年的2.39倍。面对互联网企业向金融领域的强力渗透与挑战,各商业银行等传统金融机构也积极注入互联网基因,以余额理财类产品推出、移动支付工具开发、直销银行上线、电商平台搭建和社交金融生态圈打造等方式加速与互联网的深度融合。伴随着互联网金融商业模式的发展创新及各种新型金融产品的不断涌现,从资金交易规模、参与个体数量、风险生成传播等方面都极尽可能地冲击着人们的想象力,在给金融领域注入新的发展活力的同时,也不可避免地带来了诸多更加复杂与特殊的风险问题。以网贷平台为例,2015年前八个月,P2P网络借贷问题平台数累计达到609家,涉及投资人数约12.2万人,涉及金额74.87亿元,与2014年倒闭的P2P平台275家相比数量大幅增加,凸显互联网金融快速发展背后巨大的潜在风险积累,对国家金融经济安全形成新的挑战,成为影响互联网金融健康持续发展的重要问题。

在此背景下,本文将系统科学思想引入互联网金融研究视角,从整体的、有机的、能动的思维逻辑出发,将互联网金融模式的内生结构要素交织、外部生态环境影响纳入一个统一的动态复杂系统分析框架之中,从以个体要素为中心提升到以系统整体为中心,从单一地重视组织内部提升到兼顾环境适应性,从关注要素间相互作用提升到多元主体协同进化,从静态分析提升到动态分析,深入研究不同于传统金融的互联网金融异质性内生结构、演进路径及其协同进化,深刻剖析和有效识别其动态进化过程中所蕴藏的多维风险,以期为互联网金融模式发展创新与风险防范的动态均衡提供充分有效的系统性支持。

二、互联网金融商业模式的发展演进

互联网经济学概念源于1995年McKnic和Baley的《互联网经济学》著作。互联网金融作为互联网技术革命与金融创新相结合的新兴产物,国内外至今仍未形成广泛认可的明确边界。Allen(2002)认为互联网金融是基于互联网思想以技术为必要支撑的新兴金融领域[1]。Scholtens(2003)[2]、Berger(2008)[3]认为互联网金融模式是各种金融业务与现代IT、Web技术有机结合的新型金融形式。谢平、邹传伟等(2012)提出互联网金融模式作为云计算、移动支付、社交网络、搜索引擎等现代信息技术发展的产物,是有别于传统商业银行间接融资以及资本市场直接融资的第三种金融融资模式[4]。吴晓求(2015)将互联网金融视为具有互联网精神、以互联网为平台、以云数据整合为基础而构建的具有相应金融功能链的新金融业态[5]。笔者以为,互联网金融是互联网精神与传统金融有机融合而实现的创新领域,其商业模式的核心是把互联网思维植入金融行业,从用户需求出发,覆盖个性化金融用户群,提供差异化金融服务,满足普惠化金融需求的业态演进与发展创新。

我国互联网金融发展演进大致可分为三个阶段:第一阶段自20世纪90年代中期至21世纪初,主要特征是互联网为金融机构提供平台支持,银行借助一定技术手段实现业务网络化,属于金融业和互联网初步联合的互联网金融雏形期;第二阶段自21世纪初至2011年,P2P等网络借贷平台开始出现,自2011年人民银行开始发放第三方支付牌照以后,第三方支付机构发展迅速,传统金融机构积极运用互联网技术加快业务模式延展,进入金融业与互联网在金融业务领域深入融合的互联网金融拓展期;第三阶段自2012年至今,第三方支付、网贷、大数据金融及传统金融业互联网化转型获得爆炸性发展,众筹、网络保险、基金直销和第三方网销平台等新模式竞相涌现,2014年3月李克强总理所作政府工作报告首次提到并鼓励互联网金融发展,互联网金融迈入金融产品和服务业态拓展创新的井喷期。

互联网金融的发展演进重新定义了金融业的价值分工、经营链和商业模式,用新思维、新技术对传统金融的商业模式和服务功能进行创新,形成众多新的业态模式:

(1)金融互联网化形态。运用互联网手段创新金融工具,借助互联网高效、及时、全面、丰富的信息传播特性,对接金融和用户的供需两端,构建新的金融网络系统,凸显互联网对金融市场、金融中介的实体网点及人工服务等业态模式的更迭替代。包括以ING Direct(欧洲)和M-Pesa(肯尼亚)为代表的手机银行与网络银行、以Charles Schwab(美国)为代表的网络证券公司、以SecondMarket(美国)和前海股权交易中心为代表的网络金融交易平台、以Bankrate(美国)和东方财富网等为代表的金融产品网售平台。

(2)支付结算。主要包括第三方支付及移动支付,前者为第三方非银行机构在用户与银行支付结算系统之间连接建立的电子支付模式,后者主要是在移动互联网和移动终端普及发展基础上的手机支付等。以Paypal(美国)、支付宝、微信支付和财付通等为代表的第三方支付机构已具备了存款、贷款、转账汇款、资金管理、跨境支付等功能。截至2014年7月,中国人民银行共发放269家第三方支付机构牌照。国际数据公司IDC的报告预计,全球移动支付金额2017年有望突破1万亿美元。

(3)网络融资。主要包括P2P网络借贷和众筹融资。P2P网络借贷作为一种个人对个人的互联网直接融资模式,是借款者和出借人之间通过非金融机构的第三方网络借贷平台而形成的无抵押小额贷款模式[6],其核心技术是内部信用评级和贷款利率定价,以Zopa(英国)、Prosper(美国)、陆金所、宜信和人人贷为代表。而众筹融资则是项目发起人借助互联网和SNS传播属性,依托社交网络平台整合投资人的资金,为小企业或个人提供资金支持的互联网金融服务模式[7],以Kickstarter(美国)、众筹网,追梦网、天使汇和大家投为代表。Massolution公司的报告指出,全球众筹融资总募集资金已从2009年的不足6亿美元飙升至2013年的51亿美元。据艾瑞咨询统计,2014年中国权益众筹市场融资总规模达到4.4亿元。

(4)电商金融。包括以Kabbage(美国)、阿里小额信贷为代表的平台模式和以京东、苏宁为代表的供应链金融模式。前者是利用平台大数据对客户信用进行分析核定,发放小额信用贷款和应收账款抵押贷款;后者是电子商务企业以自身未来现金流作担保,取得银行授信,为供货商融资[8]。电商金融的核心是依托互联网的信息化技术和大数据处理分析能力,直接把金融服务整合到服务之中变成自身服务。据中国电子商务研究中心统计,我国电子商务市场截至2014年底的交易规模高达12.3万亿元。

(5)虚拟货币。主要是在网络上流通、具有标价及消费功能的非实体货币形态,比如以Q币、G币、比特币、亚马逊币为代表的互联网货币,也包括在线货币、电子支票、电子信用卡、数字钱包、电子钱包等形态的电子货币或数字货币。它们不具有现实货币的实物形态,可以脱离银行实体而成为数字化交易媒介物,需要借助网络才能发挥作用,显现出互联网对金融货币形态的虚拟化影响。

可见,作为互联网技术和金融业深度交互耦合、延展迭代和业态创新而产生的新型金融模式,互联网金融具有金融的核心功能,融合了移动互联网时代的商业基因、创新思维和消费方式,兼有电子商务属性、金融属性、社交属性和虚拟电子货币属性,又融合了投资性需求发展,创造出不同于传统金融的以服务消费为主的服务体系和业态模式。互联网金融商业模式本质上可归结为介于两端之间的各种金融交易和组织形式:一端是传统银行、证券、保险、交易所等金融中介和市场,另一端是瓦尔拉斯一般均衡对应的无金融中介或市场情形[9]。不同业态之间有时并不存在清晰界限,且其动态变化与结合会促成许多新的商业模式,体现为金融与互联网内生复杂交织的动态演进过程。

三、互联网金融商业模式的异质性系统特性

拉兹洛(1985)指出:今天我们正目睹一场思维方式的转换,转向严谨而又有整体论的理论,要构成拥有它们自己的性质和关系集合的集合体,按照同整体联系在一起的事实和事件来思考[10]。从系统科学视阈来看,互联网金融作为具有普遍联系的客观事物的组成部分,是一个基于现代信息技术和多元环境的、多种创新主体共同参与的复杂系统,具有不同于传统金融的异质性系统属性。

(一)金融系统与互联网系统的复杂动态交织

纵观互联网金融萌生、发展的轨迹,作为基于互联网的金融商业模式业态创新,互联网金融系统的核心运行特性体现于互联网与金融两个子系统的复杂交织和动态演变,互联网等现代信息科技的发展为金融模式进化提供了强大的技术支撑。一方面,计算机网络与移动通信设备提供了必要的载体;另一方面,以社交网络、搜索引擎、大数据、云计算、移动支付等为代表的新一代互联网技术是推动互联网金融兴起与发展的源动力。社交网络实现了资金供求双方的连接;搜索引擎方便了消费者和企业从海量信息中搜寻到与自身需求最匹配的信息;大数据的应用保证了信息处理的准确性与及时性,丰富了企业的信用数据;云计算技术保障对海量数据的高速处理;而移动支付则成为电子商务发展的核心要素。互联网金融商业模式进化取决于金融与互联网两个子系统的相互交融及其驱动因素的变化。

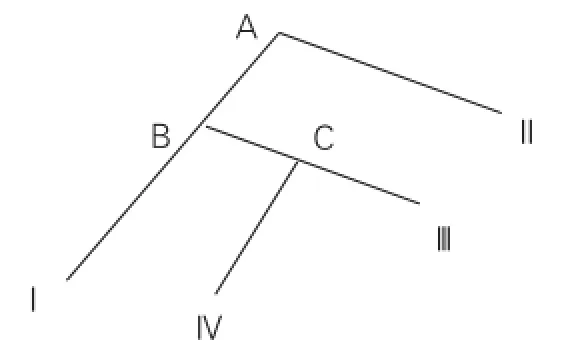

互联网金融系统的演进,既体现互联网企业以及“开放、平等、协作、分享”的互联网精神向金融机构的渗透,也包含金融机构利用现代信息技术创新金融服务模式的理念。传统金融业基于互联网的业务创新及互联网企业的跨界渗透,亦即金融机构的“触网”和互联网企业的“淘金”,使得原本不交叉的两种领域实现了跨界融合,成为互联网金融系统动态进化的根本驱动力,并伴随着持续的交织、耦合与互动,生成众多新的金融商业模式。其复杂时空融合过程可从图1所示的动态交织路径加以分析。

图1 互联网金融动态交织融合路径

图1中,Ⅰ表示互联网平台,Ⅱ表示金融机构,Ⅲ表示各类平台公司,Ⅳ表示电子商务交易。Ⅰ与Ⅱ的交织形成了网上银行或其他非银行金融服务A,Ⅰ与Ⅲ的交织形成了第三方支付等服务B,而C则代表了第三方支付对电子商务的介入。

不同路径的时空交织融合,引致互联网金融商业模式的动态演变。譬如,网上银行作为商业银行借助互联网平台以提供新型服务模式的一种金融创新,通过银行网站与公共信息网络以及客户电脑或通讯终端的连接,直接向客户提供支付、转账、账户查询等基本服务以及投资理财、资信管理、信息交流等智能化服务。非银行金融机构的网上金融业务主要涵盖各类基金、保险等金融产品的网销,是非银行金融机构与互联网的交汇而实现的深化与成长。第三方支付方式的出现源自于电子商务交易过程中货款支付时间与安全性产生的冲突。网上银行与电商企业联合创造了第三方支付方式解决资金的合理支付。正是基于网络信息技术的创新发展、广泛传播、受众扩展及其与金融业的互动耦合,引致互联网金融系统演进路径与模式创新的动态多样化。

(二)参与主体与外部环境的多元协同进化

参与主体及环境的多元化是互联网金融商业模式的另一个重要特性。互联网金融系统的运行包含了金融机构、企业、个人、政府等参与主体。各主体在互联网金融系统中扮演着资金提供者、资金需求者、资金融通平台与中介、金融监管者等不同角色。诸要素主体之间的相互作用是不断发生的,系统结构中任何一个成分的变化都会引起其他成分的变化[11]。

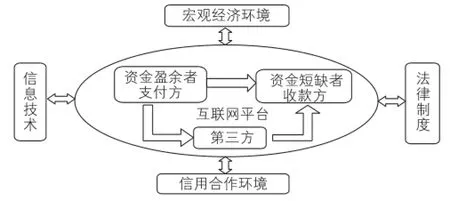

同时,作为社会经济活动的一种客观存在,互联网金融又是一个开放系统,即贝塔朗菲(1987)所定义的“与环境交换物质的系统”[12]。互联网金融创新主体是在一定的生态环境中开展金融创新活动的。包括宏观经济环境、法律制度环境、信用合作环境在内的外部环境,为互联网金融模式演进提供了拓展空间与创新平台,外部环境变迁方向的不确定性与随机性,增加了互联网金融系统进化创新的复杂性[13]。

在互联网金融系统的动态演进过程中,金融机构、企业、个人和政府等“能动性”微观参与主体,与资金、技术、人才、机制等创新要素以及创新环境共同构成一个更加宏观的互联网金融创新系统。参与主体之间、创新要素之间、创新环境之间以及这些子系统之间也存在互动反馈,具有显著的“自适应”协同进化特性。例如,金融机构借助社交网络、搜索引擎和大数据分析来深度挖掘海量客户信息及其个性偏好,进而调整优化金融产品和金融服务的精准定位与广泛覆盖。而客户也会根据金融机构或者平台提供的创新服务,通过尝新适应而刷新偏好,从而与互联网金融体系共同成长。可见,互联网金融系统的发展演进,实质上是其内生多元结构要素与外部环境相互作用、共同适应的协同进化过程,如图2所示。

图2 互联网金融系统的协同进化

值得注意的是,互联网金融系统的时空状态转换与性质功能演进具有不确定性。如果能够通过互联网金融主体之间的内生互动以及与外界环境不断进行的资本、产品、信息等能量流动与交换,使得诸要素得到充分整合与有效利用,良性的互动及反馈使得正向作用力不断被放大,从而推动整个社会金融服务水平质的飞跃和提高。相反,若某一环节或作用要素处置不当,就可能由局部风险引发蝴蝶效应,导致整个互联网金融创新出现危机,甚至引发系统性金融风险。

四、互联网金融模式的风险识别系统框架建构

从系统科学视阈看,互联网金融系统作为互联网和金融两个子系统的复杂交织与动态叠加,内生结构复杂,参与主体众多,时空跨度极大,并且与经济、政治、社会等系统外部环境存在相互反馈作用力,具有跨时空、虚拟性、开放性及动态性的运营特征。互联网金融发展演进的驱动力归根结底在于创新。由于互联网金融的运行平台和运行结构发生了根本性变化,业务形态较之传统金融存在基因上的差异,形成现实的、多样化的、复合性的互联网金融风险类型[5],从而对互联网金融模式发展创新演进中的风险识别与风险管控提出挑战。互联网金融系统演进路径正确与否以及模式创新能否最终实现,很大程度上取决于对系统动态运行所产生的各种风险加以充分识别与有效防范。

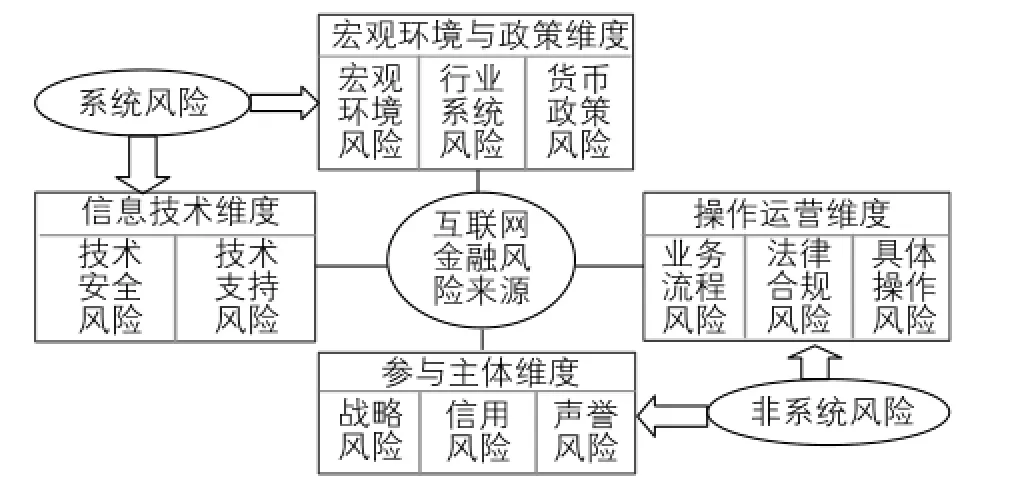

作为一个交叉开放的复杂适应性系统,互联网金融内生结构复杂且相互关联、相互影响,与传统金融模式在风险维度及其传播效应等方面存在很大差异,既具有传统金融的风险特征,也具有互联网载体所附加的特殊风险,是整体秩序性与局部随机性的统一体。显然,互联网金融系统动态运行所衍生的诸多风险问题无法用片面、局部的方法分析解决,而应当从整体着眼,站在系统的角度来加以深层次研究。金融系统工程理论作为系统工程的延展,将系统工程理论方法应用于金融相关的微观和宏观经济问题,从金融复杂系统内部结构及系统与环境之间的相互作用来考察分析其系统特性[14]。在此,笔者借鉴金融系统理论的分析方法,充分考虑互联网金融系统动态演进过程中内生结构要素之间的相互联系和外部环境的影响,运用系统集成工具对互联网金融模式的风险因素加以系统性整合,构建互联网金融风险识别模型,其基本框架如图3所示。

根据以上系统框架,互联网金融风险识别体系主要由宏观环境与政策、信息技术、参与主体、运营操作四个风险维度所构成。其中,宏观环境与政策风险、信息技术风险属于系统风险,参与主体风险、操作运营风险属于非系统风险。

图3 互联网金融的风险识别系统框架

(一)宏观环境与政策维度风险

互联网金融商业模式的宏观环境与政策风险是典型的系统风险,主要包括宏观环境风险、行业系统风险及货币政策风险等。互联网金融作为金融模式创新的产物在我国尚处于初始发展阶段,与宏观经济环境、市场体系和政策法规尚未形成充分有效衔接,导致其环境政策风险更加复杂。

宏观环境风险主要是互联网金融行业所处的宏观社会、政治、经济以及法律环境的不确定性引致的风险,其风险传播效应通常分为两个阶段:首先是初始冲击,这一阶段部分互联网金融机构会受到波及,产生违约行为;接着通过网络快速扩散并产生连锁反应,形成多米诺骨牌效应,风险不断被放大,从而形成系统性风险。

行业系统风险主要是由于互联网金融行业盈利能力、技术变化、发展前景等因素的不确定性所导致的风险。互联网金融属于快速发展的新兴业态,依附于交易平台、社交平台和信用平台等通过互联网链接起来的新的金融生态链,科技发展与行业环境日新月异,产品市场的变化难以准确预料,处于社会经济生态系统中的互联网金融存在着不可避免的行业系统风险。

政策风险主要体现于货币政策等风险。存款准备金率、再贴现和公开市场业务等是中央银行调控货币流通量的传统工具,而目前很多互联网金融机构并不受法定货币体系的约束,使得货币乘数被放大,货币流通速度的不稳定性增大。加之较多互联网金融融资额的民间游离,导致社会融资总量数据并不能真实反映金融与经济的关系,一定程度上影响了货币政策的取向、实施效果以及逆周期调节作用的发挥。互联网金融模式所衍生的虚拟性特征及货币政策冲击效应,带来相关政策的高度不确定性风险。

(二)信息技术维度风险

互联网金融对网络信息技术的依赖性远远高于传统金融模式,因此技术性风险对互联网金融有序运行构成的威胁更加显著,主要体现在技术安全风险和技术支持风险。

技术安全风险是直接危害互联网金融正常运行的技术风险。与传统金融机构有着独立性很强的内部通信网络不同,处于开放式网络系统中的互联网金融企业,由于加密技术和密钥管理不完善、TCP/IP协议安全性差、黑客和病毒防护手段缺陷、个人信息和交易信息等隐私信息保护机制不健全等原因,都会导致互联网传输故障、计算机病毒和黑客攻击以及个人隐私信息泄露等互联网金融技术安全风险。

技术支持风险是互联网金融的技术体系结构无法对其业务结构和业务目标实现充分有效支撑所带来的风险。技术进步从需求和供给两个方面,为互联网金融的模式创新和广泛应用提供了坚实基础。而技术开发依赖于大量研发投入,且研发投入具有极大的正外部性。而目前很多互联网金融企业受自身核心技术所限或为降低运营成本,只能通过购买外部技术来支撑内部技术和管理问题。一旦外部技术支持无法完全满足需求或中止提供服务,就会形成金融服务和产品开发弱化乃至断裂的技术支持风险。

(三)参与主体维度风险

多元化参与主体是互联网金融系统运营的核心要素。“开放、平等、协作、分享”的互联网属性与金融产品及金融服务的融合,使得互联网金融具有参与度广、规模效用大、传播性强等特征,因而参与主体维度风险就成为互联网金融极为重要的非系统风险。主要有战略风险、信用风险和声誉风险等。

战略风险是互联网金融企业在发展过程中面临的重要风险。互联网金融商业模式的演进为现代金融体系引入了战略竞争机制,在金融领域掀起金融业务扩张、金融产品开发和金融体系重构的变革风暴。金融市场的重新洗牌必然面临着企业组织结构、管理能力以及资源配置的战略协调问题,战略失误的风险可能导致互联网金融企业损失惨重甚至走向破产。

信用风险实质上源于互联网金融线上虚拟性、不确定性的信用关系。与传统金融活动相比,互联网金融借助网络技术,交易双方通过线上完成金融业务,降低了交易成本、提高了交易便捷度。但由于网络的虚拟性和远程性,信息不充分、数据失真以及决策模型设计缺陷等网络信任影响因素更为复杂,交易主体普遍面临着信用状况难以确定、交易商品质量无法保证、信用风险无法防范与控制等问题。

声誉风险主要是针对互联网金融产品的提供者而言的。互联网金融交易平台的信息不对称性极易产生不当交易行为,引发各种声誉风险。因素包括:当互联网金融企业的产品和服务不符合公众预期时,有关负面信息在公众范围内扩散;互联网金融企业对客户遭遇的问题未能及时回应和妥善处理;客户无法操作账户和查看信息的通讯网络问题;黑客攻击引发客户对互联网金融平台的信任问题。特别是互联网舆情会通过社交软件爆炸式扩散,对互联网金融企业形象产生致命打击,且单个企业的不良声誉往往会波及整个互联网金融行业,甚至可能影响金融市场的稳定。

(四)运营操作维度风险

互联网金融模式的系统运营、交易操作是运营商及海量参与者在网络平台上进行的,涉及主体广泛,操作流程网络依赖性强,其运营操作维度风险主要有业务流程风险、法律合规风险和具体操作风险等。

业务流程风险主要是互联网金融业务流程缺陷所产生的风险。与传统金融相比,互联网金融模式仍处于探索与发展阶段,市场准入规则、交易主体身份认证、网络交易合同真实性确认、客户信息维护、市场运营监管等业务流程的规范性不强或有所欠缺,极易导致业务流程风险。

互联网金融的法律合规风险主要来自于两方面:一是参与主体的违法操作,违反相关法律法规和行业准则,或者在业务实施过程中没有履行应有的权利义务,属于金融领域的固有风险;二是互联网金融的创新性与现行相关法律法规的滞后性存在冲突,直接对应的现行法律法规呈零星、分散、不成体系的状态,从而增加了互联网金融交易的不确定性,加大了法律风险控制的难度。

具体操作性风险来自于互联网交易系统缺陷和交易主体操作不当。移动支付、金融账号授权、操作主体切换、大数据经营和云计算等互联网金融运营操作极度依赖于网络系统,交易的达成也有赖于交易主体对互联网金融业务的操作规范与流程熟悉程度。交易系统安全性、稳定性、效率性以及交易主体操作规范性的缺陷,都可能带来互联网金融的操作性风险。

在以上基于金融系统工程所构建的互联网金融风险识别框架之中,由于金融和互联网两个子系统复杂交织、延展迭代的作用效应,引致互联网金融的发展演进过程具有科技聚集、资金聚集、人众聚集和风险聚集的多元复杂聚集景象,其宏观环境与政策、信息技术、参与主体、运营操作等不同维度风险并不一定是孤立存在或扩散的,而是具有随着行业集聚和交易参与者剧增而不断放大、叠加以及爆炸式传播扩散的可能性,甚至会导致金融体系整体风险的发生。因此,以整体、能动的系统思维逻辑对互联网金融系统运行的多维风险加以有效识别,是互联网金融模式创新与风险防范达成演进均衡的基本前提。

五、结束语

互联网金融模式的发展演进,本质上是现代信息技术在金融领域的强力渗透与运用,在金融服务对象、金融产品开发和金融功能模式上的业态拓展与发展创新,具有不同于传统金融的异质性演进路径和风险特性,其内生驱动力源自金融体系与互联网平台的空间交互和协同进化。作为一项复杂的系统工程,开放环境下的互联网金融并不能脱离金融的本质,其发展演进的关键在于金融创新能力和金融风险定价能力的动态均衡,凸显风险识别与风险管理对于自身持续性发展的重要性。应当以多维风险的系统性分析和有效识别为支撑,以商业模式创新与风险管控之间的辩证关系为基础,技术手段与制度安排相结合,商业层面和政策层面相融通,科学设计互联网金融监管制度,消除面向互联网金融创新的时滞效应,优化互联网金融生态环境和参与主体的行为,规范金融创新的自由边界,维持公正的市场秩序,有效衔接商业模式创新与金融监管之间的动态均衡点,强化风险预测能力和防范意识,系统性构建风险预警防范体系,才能最大限度地激发互联网金融动态演进的整体系统效能,推动互联网金融健康持续发展。

参考文献:

[1]Allen F.E—Finance:An Introduction[J].Journal of Finan⁃cial Services Research,2002,22(1/2):5-27.

[2]Scholtens B,Wensveen D V.The Theory of Financial Interme⁃diation:An Essay On What It Does(not)Explain[R].Work⁃ing Paper of the European Money and Finance Forum,2003.

[3]Berger S,Gleisner F.Emergence of Financial Intermediaries on Electronic Markets:The Case of Online Lending[R]. Working Paper of University of Frankfurt,2008.

[4]谢平,邹传伟.互联网金融模式研究[J].金融研究,2012 (12):11-22.

[5]吴晓求.互联网金融成长的逻辑[J].财贸经济,2015(2):5-15.

[6]Lin M,Prabhala N,Viswanathan S.Judging Bormwers by the Company They Keep:Social Networks and Adverse Se⁃lection in Online Peer-to-Peer Lending[J].Markets,Institu⁃tions&Instruments,2009(2):89-97.

[7]李淼焱,吕莲菊.我国互联网金融风险现状及监管策略[J].经济纵横,2014(8):87-91.

[8]洪娟,曹彬,李鑫.互联网金融风险的特殊性及其监管策略研究[J].中央财经大学学报,2014(9):42-46.

[9]谢平,陈超,邹传伟,等.互联网金融报告2014——通往理性繁荣[R].琼海:博鳌亚洲论坛,2014.

[10]E·拉兹洛.用系统的观点看世界[M].闵家胤,译.北京:中国社会科学出版社,1985:14.

[11]列维·斯特劳斯.结构人类学[M].谢维扬,俞宣孟,译.上海:上海译文出版社,1995:375.

[12]F·贝塔朗菲.一般系统论[M].林康义,魏宏森,译.北京:清华大学出版社,1987:132.

[13]张玉明,王洪生.复杂适应系统视角下的互联网金融特征及运作机制研究[J].山东大学学报:哲学社会科学版,2014(5):23-32.

[14]王栓红,汪寿阳.金融系统工程的一个案例:证券投资基金评价研究[J].系统工程理论与实践,2008(8):98-106.

[责任编辑:余志虎]

中图分类号:F490;F830

文献标志码:A

文章编号:1007-5097(2016)03-0091-06

收稿日期:2015-09-24

基金项目:国家社会科学基金项目(15BGL056);江苏高校大学生创新训练计划国家级项目(201510298024Z);江苏高校哲学社会科学研究重点项目(2015ZDIXM008)

作者简介:鄂奕洲(1994-),男,湖北武汉人,会计学专业学生,研究方向:财务与会计;乔玉洋(1967-),女,河南南阳人,副教授,硕士生导师,通讯作者,研究方向:财务与会计;刘子超(1978-),男,江苏徐州人,讲师,研究方向:创新管理。

A Study on the Evolution and Risk Identification of Internet Financial Models

E Yi-zhou,QIAO Yu-yang,LIU Zi-chao

(College of Economics and Management,Nanjing Forestry University,Nanjing 210037,China)

Abstract:This paper looks in depth at the evolution and heterogeneous systematic characteristics of internet financial business models from the perspective of integral,organic and active system science theory,and explores the complex interlaced path of internet financial system in the context of spatiotemporal interaction of finance and internet,as well as the dynamic co-evolution of system multiple participants and external environment.Moreover,by making use of financial engineering methods,this paper tries to construct a framework of internet financial risk identification system based on four dimensions of macroscopic policy environment,information technology,participants and operations,so as to provide effective systematic support for the innova⁃tion and risk management of internet financial models.

Keywords:internet finance;business models;system science;risk identification