金融生态恢复力的作用机理及提升对策

2016-06-15孙东亮

孙东亮

中图分类号:F830 文献标识码:A

内容摘要:本文从金融生态恢复力这一概念出发,探讨了金融生态恢复力的类型,并对金融生态恢复力的作用机理进行分析,金融生态恢复力通过金融主体、金融客体及金融生态环境等作用因素发挥效用。文章构建了金融生态恢复力的数学模型,以便对金融生态恢复力进行度量。最后阐述了金融生态恢复力的提升对策。

关键词:金融生态恢复力 提升对策 金融生态 金融生态失衡 金融信息

引言

金融生态是由中国学者提出的新概念,主要研究特定法制、经济、文化、政治环境下的金融问题(李延凯等,2011),是其与所在外部环境通过资金等物质循环、信用及信息处理所形成的范式(王爱东等,2013),是金融和内外环境间相互关系的综合(徐诺金,2005)。金融生态从新视角研究金融的稳定性问题(王伟等,2007),是由金融主体、金融客体及其赖以存在和发展的金融生态环境构成的(陈哲等,2012),通过三者之间的协同互动,形成具有系统结构作用和整体功能特征的动态平衡系统(姜保雨,2012)。是由影响金融参与主体活动的要素所构成的开放复杂系统(方先明,2013)。是金融主体与其赖以生存和发展的内外部环境之间所形成的相互依存、相互制约的平衡系统(金欣雪等,2014)。是各类金融主体间、金融客体之间、金融主体、金融客体与金融生态环境之间通过协同互动而构成的相互作用及影响的动态平衡体系(齐亚莉,2006)。本文针对金融生态失衡进行分析,针对性地设计金融恢复力作用机理及提升策略,构建金融生态恢复力的数学模型,为相关研究提供支持。

金融生态构成及其失衡

(一)金融生态构成

关于金融主体组成的研究观点包括:金融市场、金融中介及服务机构、金融监管机构、金融产品和服务供给与需求群体(韩廷春等,2008);金融组织和非金融商业组织等(刘国宏,2012);为了其生存和发展,持续地改善自身以便适应金融环境变化并根据自我需求而影响金融环境的金融组织或金融行为主体,即金融服务与金融产品的提供者、中介者及需求者(程春梅,2012)。金融客体包括金融衍生产品及工具,金融技术平台、现金管理及结算服务等中间业务。

金融生态环境是作用和影响金融生态主体赖以生存并发展的各种因素,即金融生态主体及金融客体运行、生存及发展的政治、经济、文化及社会环境等(程春梅,2012),包括政府行为、宏观经济、全球经济、经济发展水平、制度变迁、金融监管、金融诚信、政治环境、开放程度、人民生活水平、人口受教育程度、信息环境、法律环境、信用环境、文化环境、人文环境等。

(二)金融生态失衡种类

金融生态失衡是指金融主体、金融客体及其赖以生存的金融环境三者之间达到高度适应、协调和统一的状态失去平衡,组成的动态平衡体系遭到冲击及破坏(李毓,2007),金融生态失衡破坏金融生态的稳健性、安全性及可持续性,严重的金融生态失衡会危及整个金融行业,正确处理金融生态失衡对金融和经济的健康发展起着至关重要的作用(曾建中,2006)。金融生态处于失衡状态时,各构成部分之间比例关系不稳定且不确定,结构和功能处于不稳定状态,在受到外来干扰时,难以通过自我调节恢复到最初的稳定状态。在金融生态内部,金融主体、金融客体、金融生态环境三者之间难以维持能量及物质的输入、处理及输出的动态相对平衡状态。

金融生态失衡已经成为危及金融生态稳定、安全及发展的系统性风险隐患,主要表现在以下方面:第一,金融主体失衡。从金融市场结构看,包括金融市场、金融中介及服务、金融监管机构、金融产品和服务供给与需求群体失衡。第二,金融客体失衡。金融衍生产品及工具,金融技术平台、现金管理及结算服务等中间业务失衡。第三,金融生态环境失衡。金融生态环境失衡包括政府行为、宏观经济、全球经济、经济基础、制度变迁、金融监管、金融诚信、开放程度、人民生活水平、人口受教育程度、政治环境、信用环境、信息环境、法律环境、文化环境、人文环境等方面失衡。

(三)金融生态恢复力

生态恢复力是指在遭遇干扰或冲击后,系统从某一不稳定的状态进入新的状态和结构,强调系统的多重均衡性。生态恢复力认为系统具有多重稳定域,并且冲击可导致系统跨越阈值转化为新态势。金融生态恢复力用来度量金融生态系统吸收干扰并继续维持其功能、结构、反馈等不发生质变的自发协调能力。金融生态从整体出发,对金融主体、金融客体及金融环境之间关系进行系统地分析与观察,目的是要实现金融生态系统的平衡,促进金融行业的可持续发展。

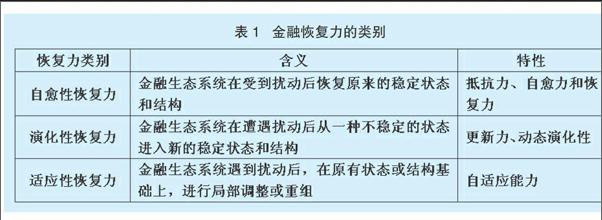

金融生态恢复力是生态系统受到扰动后,恢复到稳定状态的能力,包括维持其重要特征如金融系统功能、结构及恢复速率的能力等(胡晓辉,2012),可以分为自愈性恢复力、更新性恢复力、适应性恢复力(见表1)。

金融生态恢复力的作用机理及数学模型

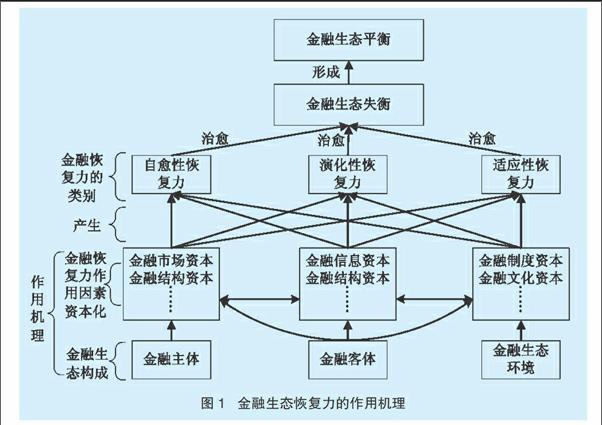

金融生态恢复力通过金融主体、金融客体和金融生态环境的作用因素发挥价值,具体作用机理和数学建模如下:

(一)作用机理

1.金融主体的作用因素。金融主体的作用因素包括金融市场、金融中介及服务机构、金融监管机构、金融产品和服务供给群体及需求群体,这些金融主体的作用因素可以在金融生态失衡时发挥作用,可以有效地进行资金筹集。金融市场、金融中介及服务机构将金融产品及服务供给群体及需求群体汇集到一起,在金融机构监管下,实现金融产品、金融服务及金融资产的交易。金融市场可以提供多种融资方式供金融产品及服务需求方和供给方选择。金融监管机构能够识别影响金融生态失衡的风险因素,针对风险因素制定事前预警、事中引导、事后善后的机制,可以合理地权衡各项政策措施的利弊。

金融结构定义为金融体系内部各种不同的金融制度安排的比例和相对构成(林毅夫等,2009)。金融结构越合理,则金融主体功能越完善,发挥得越充分(汪玉波等,2009)。金融结构的变革可以促进金融主体功能的发挥和效率的提升,实现金融生态的平衡(应寅锋,2009)。金融结构是由金融生态发展过程中的内在机制决定,在金融生态变化的同时,金融结构模式也随之变动(王广谦,2002)。

金融结构优化使得金融市场更加快速、有效运作(龙玉国等,2011),稳定、安全的金融结构及金融市场是经济健康增长与发展的内在要求和基础(李宏,2009)。金融结构合理化包括金融主体之间相互作用所产生的整体能力和聚合能力,使得金融资源合理配置,它意味着金融主体之间的良好协调和发展合作(李健等,2012)。在金融主体发挥作用的同时,要设计合理的金融结构,制定需求驱动的金融结构体系。需求驱动的金融结构体系强调或者支持政府放松对金融经济的管控,借助金融市场的导向,发挥金融市场机制对金融资源配置及优化的基础性作用。其作用机理如下:金融市场发挥市场机制—刺激金融产品及服务需求群体和供应群体—金融资产及金融服务多元化—金融结构合理化—金融主体作用因素资本化—金融需求及投资增加—金融监管机构预警、引导和善后。

2.金融客体的作用因素。金融客体的作用因素包括金融信息、金融衍生产品及工具、金融技术平台、现金管理及结算服务等中间业务。金融监管的目标是纠正金融市场失灵、保护金融市场利益相关方的利益,但是在金融信息不对称前提下,金融监管机构会偏离这一预定目标,导致金融监管机构提供监管的质量、频率及效率不足(蒋海等,2004),这就需要全面掌握金融行业交易信息,设计并构建先进的金融技术平台,增加现金管理及结算服务的效率和质量,提高金融衍生产品及工具的多元化和质量,建立全国性的金融信息资源管理机构,推动金融信息的公共服务技术平台及个性化定制服务平台的开发、使用及推广,建立并强化金融行业信息资源协同配置的动力机制。

制定合理的金融信息服务战略,推动金融赢利模式的变革,并执行金融信息消费的战略,通过金融信息消费的战略制定与实施,进一步推动金融信息市场的形成。实施金融信息服务战略,可以有效地对金融信息进行收集、组织、加工、分析、处理和传播,有利于金融信息资源的优化配置和金融市场监管,维护国家金融安全,有利于金融生态失衡情况下金融客体发挥作用。制定金融信息资源管理的政策,并对金融信息相关活动进行规划、设计、组织、控制与协同,实现金融信息资源的有效实用及合理开发,增强金融信息的可获取性和再加工性,消除金融生态系统中金融信息的不对称性,可以预测、发现、披露和有效传播金融生态失衡信息,保障金融生态的安全运行。其作用机理是:分析金融产品或服务需求—金融衍生产品及工具开发和推广—金融信息管理—金融技术平台的开发—增强现金管理及结算服务质量—金融客体作用因素资本化—推动金融结构及资源配置优化—提升金融生态恢复力—促进金融创新。

3.金融生态环境的作用因素。对金融生态环境进行改善可以提高金融资源的配置优化,进一步吸引资本与资金的流入,从而保持金融生态系统的稳定,防范系统性金融风险,实现金融生态的可持续发展。循序渐进地建立健全系统性金融风险评估、监测体系及机制,设计并建立维护金融生态环境稳定的长效机制,推动金融生态环境的监督、监测、反馈及改善制度的建立,做好金融生态环境风险的分析和调研工作,密切关注金融创新过程中的金融生态环境失衡控制,加强金融生态环境的动态检测和评估,确保金融生态环境的整体平衡、安全及稳定。

金融制度对经济增长的促进作用是通过影响资本形成来实现的(赵向琴等,2003)。金融制度可以帮助解决金融信息的相关问题—一般认为除了金融制度自身所隐含的信息外,它还可以通过强制要求相关方传播、共享及披露有关金融信息而缓解及解决有关的问题(吴军等,2005)。金融制度是指用法律形式确立的金融体系结构,包括金融交易的安排、惯例及规则等。金融制度结构包括金融机构及金融市场体系结构的整体布局,以及实体经济和金融的结构性互动机制等不同方面的结构(马君潞等,2004)。现代金融制度的目标是通过金融相关活动推动金融经济的发展与财富增值,从而为实现社会公平与个人自由提供服务(张书清,2011)。其作用机制是:改善金融生态环境—吸引资金和资本—提高金融资源配置效率——金融生态环境作用因素资本化—维持金融系统稳定—防范金融系统性风险—健全和加强金融风险动态检测和评估—确保金融生态整体的稳定与安全。

金融恢复力的作用机理如图1所示。金融生态的构成包括金融主体、金融客体及金融生态环境,金融恢复力的作用机理通过金融主体、金融客体及金融生态环境的作用因素资本化来发挥作用,作用因素的资本化产生自愈性、演化性和适应性恢复力,而自愈性恢复力、演化性恢复力和适应性恢复力又反过来针对金融生态失衡发挥治愈作用,从而形成新的金融生态平衡。

(二)金融生态恢复力数学模型

面对持续变化的金融生态,可以建立数学模型来衡量金融恢复力的健全性。金融恢复力的健全性由金融恢复力的作用因素来推动和构成,包括金融主体的健全性、金融客体的适应性及金融生态环境的有效性,金融生态恢复力的健全性综合了金融主体、金融客体及金融生态环境的指数,即金融生态恢复力指数(Feri,Financial Ecology Restoring Force Index)。金融生态恢复力的数学模型如下:

其中:

式中:Fbi是金融主体指数,afbi是金融主体在金融生态恢复力指数中的比重,Foi是金融客体指数,cfbi是金融客体指数在金融生态恢复力指数中的比重,Feei是金融生态环境指数,bfeei是金融生态环境在金融恢复力指数中的比重,而ajbi+cjbt+bfeei=1。

f ( fbi1, fbi2, fbi3, fbi4,……, fbin)是指金融主体的作用因素和金融主体指数之间存在函数关系,f ( foi1, foi2, foi3, foi4,……, foim)是指金融客体的作用因素和金融客体指数之间存在函数关系,f ( feei1, feei2, feei3, feei4,……, feeij)是指金融生态环境的作用因素和金融生态环境指数之间存在函数关系。

金融生态恢复力提升对策

(一)金融主体的提升对策

完善金融市场运行体系,建立灵活有效的金融市场反馈机制,建立多层次的金融市场体系,完善和优化金融市场的结构与功能,推动金融融资平台的建设与发展。建立多元化的金融中介及服务机构、金融监管机构,积极引导金融中介及服务机构、金融监管机构多层次、全方位的发展,提高金融机构整体竞争能力。

加强金融产品及服务宣传,引导金融产品和服务供给群体及需求群体使用金融中介和服务机构提供的金融信息服务和金融咨询服务,督促金融产品和服务供给群体努力改善经营管理以满足金融产品和服务需求群体的要求。

在金融生态恢复力提升过程中,金融监管机构需合理定位职责范围,重点关注宏观调控区域的金融布局安排、金融资源配置优化与金融结构完善。根据金融市场发展差异优化配置金融资源,依据区域经济的差异性优化金融资源配置。根据不同区域的金融特点及具体情况,制定并设计具有导向性的金融市场机制及金融监管政策,减少金融投资的风险性和盲目性。对金融资源配置进行优化,优化的目标是通过优化金融资源配置达到金融生态平衡。通过减少动态金融波动,迅速达到金融生态平衡,通过金融交易成本、金融交易绩效和金融交易效益的变化确定优化过程,并且根据成本、绩效和效益的变化重新优化金融交易环节,生成新的金融生态平衡。

(二)金融客体的提升对策

针对潜在金融市场需求,创造性地开发和拓展金融衍生产品及服务,并制定相应的产品及服务的质量标准或要求,提高金融产品和服务供给群体及需求群体满意度,降低金融衍生产品及工具成本,提高金融产品与服务质量,加快金融交易速度和改善金融资本投入效率,使交融交易价值实现最大化,在实现降低交易成本的同时提高金融衍生产品及工具满意度。

对于金融信息、金融衍生产品及工具,金融技术平台、现金管理及结算服务等金融客体可以采用精益六西格玛的管理方式,即面向精益和质量持续改进的金融客体管理方式,其关键是注重金融客体服务效率及质量,消除金融交易中干扰因素及造成金融交易浪费的影响因素,搜集、整理并分析相关的金融信息,发现金融干扰及不稳定因素,其致力于消除影响金融生态平衡的因素。这就需要构建并共享金融技术平台,拓宽金融信息收集、分析、共享及传播渠道,加强现金管理及结算服务的技术平台,建立金融生态失衡预防机制,维持金融生态平衡,推动金融资源的合理配置及配置优化,为金融市场完善奠定基础(李健等,2012),促进金融生态平衡。

(三)金融生态环境的提升对策

金融生态环境是在一定时间和空间范围内,在各金融利益相关方之间及金融群体与金融环境之间,通过金融流转和能量循环而相互作用的关系和状态的总和。金融生态环境是以发展综合效益为目标的,探索金融生态的可持续发展路径,认识和掌握金融生态规律,重视和遵循金融规律,探索金融生态可持续发展的规律、方式与制度建设。人类的金融活动和资源配置会受到金融生态规律的制约,要遵循金融生态规律,发展循环金融生态及其产业链,树立金融生态意识和循环金融生态意识,优化金融生态环境,使之与金融生态社会需求形成内在互动关系,与金融监管机构及金融市场等金融主体和金融客体形成耦合,从而可以预测金融失衡的表象及趋势,规避系统性金融风险,驱动金融生态平衡和资源优化配置,构建和完善不断优化的金融生态环境。这就需要对金融市场、金融中介及服务机构、金融监管机构、金融产品和服务供给群体及需求群体等设计科学、合理的监管机制,提高金融生态环境对维护金融生态平衡的促进作用。

监管机制要确保金融生态环境在稳健且有序的前提条件下进行,应该避免或减少系统性金融风险,监管机制要为金融生态环境的发展营造健康良好的基础。适度监管能够使金融生态具有活力,激发市场生态潜能。制定灵活有效的金融政策,金融生态环境是个有机整体,金融生态环境建设要根据各区域经济发展的不同水平,采用直接与间接调控相结合的方式,同时注重引导及优化各区域的金融结构。完善及强化金融调控监管机制,建立及形成金融生态的法治理念及环境,同时,推动金融监管制度的改革,形成整体性区域金融监管体系,防止各自为政的区域金融监管方式,消灭金融监管的盲区,推动金融资源的流动速度及优化配置,进而提升金融生态环境健康运行的效率。

结论

金融生态恢复力必须考虑金融生态系统所受到的干扰及冲击,对干扰及冲击的定量分析是探讨金融生态恢复力的基础,金融生态是由具有金融生态关系组成因素组成的金融系统体系,而金融生态恢复力能够度量金融生态组成因素的自发协调能力,并且通过金融生态构成因素发生作用,因此,衡量金融生态恢复力可以衡量金融生态恢复力的作用因素,金融生态恢复力和金融生态恢复力的作用因素之间存在函数关系,即前文构建的金融生态恢复力数学模型,本文力图在金融生态恢复力的理论层面进行有益尝试。在此基础上,通过探讨金融生态恢复力的提升策略来克服金融生态失衡,提升金融生态对系统性风险的免疫力。对于金融生态恢复力,既要研究金融生态中的金融主体、金融客体,又要深入研究金融生态赖以生存的金融生态环境,包括政府行为、宏观经济、经济基础、制度变迁、金融监管、生活水平、教育程度、信息及法律环境、政治及文化环境等如何对金融主体和金融客体产生正向积极的影响。

研究金融生态恢复力能够制定提升金融主体、金融客体及金融生态环境运行效率的对策,通过建立金融生态恢复力数学模型,可以清楚地观察影响金融生态平衡的关键因素,可以从理论依据和实证依据方面,对金融生态恢复力度量进行合理优化。

最后,研究金融生态恢复力可以为研究金融生态恢复力的恢复速度和恢复力变迁问题提供有利的依据,为在外部冲击下辨别金融生态中哪种恢复力或者哪种组合的恢复力最优提供方向。金融生态恢复力的作用及效果不仅与金融生态主体有关,还与金融客体、金融生态环境密不可分,这就涉及金融生态优化的问题,在以后的研究中可以尝试采用金融生态能量曲面来开展相关研究。

参考文献:

1.李延凯,韩廷春.金融生态演进作用于实体经济增长的机制分析——透过资本配置效率的视角[J].中国工业经济,2011(2)

2.王爱东,刘扬.系统动力学视角下的区域金融生态优化研究[J].理论探讨,2013(1)

3.徐诺金.论我国的金融生态问题[J].金融研究,2005(2)

4.王伟,陈华.国外金融生态最新文献综述:基于金融安全视角[J].价值工程,2007(3)

5.陈哲,余吉安,张榕.金融生态视角下的金融监管[J].北京交通大学学报(社会科学版),2012(1)

6.姜保雨.优化金融生态环境,加快中原经济区建设[J].生态经济,2012(2)

7.方先明.金融生态建设中的地方政府行为[J].中国行政管理,2013(8)

8.金欣雪,谢邦昌.区域金融生态环境评价与实证[J].统计与决策,2014(15)

9.齐亚莉.中国金融生态问题研究[D].西南财经大学,2006

10.韩廷春,雷颖契.金融生态环境对金融主体发展的影响[J].世界经济,2008(3)

11.刘国宏.基于金融生态视角的区域金融中心建设研究[D].南开大学,2012

12.程春梅.中国金融生态危机预警研究[D].辽宁工程技术大学,2012

13.李毓.我国农村金融生态失衡的表现及其矫正[J].农村经济,2007(8)

14.曾建中.怎样看待当前我国的金融安全问题——基于金融生态失衡的视角[J].金融理论与实践,2006(6)

15.胡晓辉.区域经济弹性研究述评及未来展望[J].外国经济与管理,2012(8)

16.斯坦利·费希尔,刘圣.危机后金融监管改革进展[J].中国金融,2014(17)

17.林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009(8)

18.汪玉波,刘亦文.金融发展、金融结构与二元经济结构关系研究[J].求索,2009(12)

19.应寅锋.金融结构对金融稳定的作用机理:功能观的分析视角[J].经济理论与经济管理,2009(8)

20.王广谦.中国金融发展中的结构问题分析[J].金融研究,2002(5)

21.龙玉国,黄平意.金融结构优化与产业结构升级关系研究[J].统计与决策,2011(17)

22.李宏.金融结构与经济发展关系研究新进展[J].经济学动态,2009(2)

23.李健,范祚军.经济结构调整与金融结构互动:粤鄂桂三省(区)例证[J].改革,2012(6)

24.蒋海,刘少波.信息结构与金融监管激励:一个理论分析框架[J].南开经济研究,2004(3)

25.Gai P, Jenkinson N, Kapadia S. Systemic risk in modern financial systems: analytics and policy design[J]. The Journal of Risk Finance, 2007, 8(2)

26.Diaz-Rainey I, Siems M, Ashton J K. The financial regulation of energy and environmental markets[J]. Journal of Financial Regulation and Compliance, 2011, 19(4)

27.赵向琴,陈国进.从金融交易的信息摩擦看金融制度、金融管制与经济增长的关系[J].南开经济研究,2003(4)

28.吴军,何自云.金融制度的激励功能与激励相容度标准[J].金融研究,2005(6)

29.马君潞,高明生.融资选择权约束、银行机构效率与金融制度结构演进[J].南开经济研究,2004(6)

30.张书清.现代金融制度的演化逻辑及其困境解析[J].中国流通经济,2011(7)

31.Salma Sairally B. Evaluating the corporate social performance of Islamic financial institutions: an empirical study[J]. International Journal of Islamic and Middle Eastern Finance and Management,2013,6(3)

32.Berglund T. Incentives for complexity in financial regulation[J]. The Journal of Risk Finance,2014,15(2)

33.Wang Y,Chen S,Zhang X. Measuring systemic financial risk and analyzing influential factors: an extreme value approach[J]. China Finance Review International,2014,4(4)

34.李健,范祚军,谢巧燕.差异性金融结构“互嵌”式“耦合”效应——基于泛北部湾区域金融合作的实证[J].经济研究,2012(12)