企业薪酬管理改进方案与个税筹划

2016-05-24潘佳

潘佳

摘要:现代薪酬管理对企业的发展具有重要的意义,科学合理的薪酬体系建立可以留住和激励人才,促进企业更好的发展。企业员工除了考虑职业发展,还关注薪酬个税税负的高低。在薪资一定的前提下,通过薪酬发放方式的改变可以达到降低税负的目的。

关键词:薪酬管理;绩效指标;个税筹划

中图分类号:F275 文献识别码:A 文章编号:1001-828X(2016)009-0000-02

科学的薪酬管理体系是一种有效的激励手段,可以提高员工的稳定性、积极性、忠诚度。如何建立科学的薪酬管理体系以及减少员工的个税税负成为众多企业关心的问题。

一、企业薪酬管理存在的问题

随着市场经济的不断发展,企业对薪酬管理越来越重视,要建立与企业经营发展相匹配的薪酬制度,使其成为提高企业效率的助力。我们发现以下方面还值得改进:

1.薪酬管理制度不够科学规范

(1)晋升通道少

很多企业晋升通道类型单一,不利于非行政类人员的职业发展,企业需要深入调查充分了解不同员工职业发展的需求,设置不同的晋升通道并设计符合实际的薪酬管理体系,才能调动员工的积极性和创造性。比如给专业人员设置相应的晋升通道可以激励他们人尽其才,在技术领域做熟做精,更好的为企业服务。

(2)无法体现岗位价值的差别

贡献能力和薪酬不匹配。技术含量高、贡献大的员工跟一般员工薪酬差距不大,这种情形下可能会产生格雷欣法则中“劣币驱逐良币”现象,导致优秀员工的大量流失。

2.考核指标透明度不高

考核制度不健全、指标不科学造成考核指标透明度不高,导致绩效目标的完成进度无清晰的考核标准可以参照,使考核结果无法反应实际情况。

二、薪酬管理改进方案

1.建立与企业战略目标相一致的薪酬体系

坚持个体绩效与整体绩效统一,以企业的战略目标为牵引,按照层级逐级分解绩效指标,使绩效计划的制定与战略目标的分解紧密相连。并定期对绩效指标实行有效的管控和准确的评估,找出差距,分析原因,及时调整。企业可以按实际情况对季度、半年度或年度绩效完成情况进行考核,确定部门绩效系数。员工绩效再与部门绩效考核结果挂钩,比如不称职的员工绩效系数低于0.5,表现较差需要改进的绩效系数低于0.95,符合要求的系数为1,超越现职要求的系数高于1.05,但不超过1.5。根据部门绩效和员工个人绩效的考核结果对员工的薪酬进行动态调整。

建议将员工薪酬分为三部分:

固定工资、福利和津贴、绩效工资

季度奖=岗位绩效工资×季度部门绩效系数×绩效系数

半年奖=岗位绩效工资×半季度部门绩效系数×绩效系数

年终奖=岗位绩效工资×年度部门绩效系数×绩效系数

部门的业绩与团队中的每一位成员息息相关。通过合理的薪酬体系设计可以达到鼓励业绩优秀的员工、督促业绩低下员工的目的,使员工清晰的审视自己的本职工作并予以改进,保证部门绩效目标的顺利完成,企业战略目标的实现。合理的薪酬体系设计让追求卓越的理念根植于全体员工心中,使员工坚定信念,更有序高效地开展工作,促进组织和个人进一步提升绩效,协同发展。

2.构建有效的激励机制

为稳定员工队伍与增强企业可持续发展的活力,建议设置管理、专业等员工职业发展通道,并根据工作难易程度、工作效果、工作效率、工作量等因素考量岗位绩效,再综合学历职称、专业技能、管理素质等因素设置晋升的条件。同时明确同一通道内晋升、不同通道间转换岗位的条件。有效的激励措施使员工在自己的工作岗位上努力提升自己的职业素质和技能,不断创新,团结合作,全力以赴创造价值。从而达到实际效果大于个人绩效之和的群体效应。

三、薪酬管理的个税筹划

薪酬的发放方式由企业根据自己的经营情况自主决定,应根据发放形式进行节税设计。月工资和年终奖之间分配比例的不同会直接影响到员工的个人所得税税负。

1.发放方式为月工资加年终奖的节税设计

从实现税负最小化的角度出发,企业将员工的年收入在工资和年终奖之间进行分配时,如果年终奖偏高,可以考虑将部分年终奖转化为月工资,如果月工资偏高,可以考虑将部分月工资转化为年终奖,使年终奖适用税率低于月工资适用税率,以此达到节税的目的。

举例说明:

以A员工为例,假定年收入20万(暂不考虑三险一金)

方案一:每月发3500元,年终奖158000元

月工资适用税率0%,年终奖适用税率25%。

全年合计应纳个税税额=158000×25%-1005=38495元

方案二:每月发3500元,季度奖39500元

月工资适用税率0%,年终奖适用税率30%。

全年合计应纳个税税额=【(3500+39500-3500)×30%-2755】×4=36380元

方案三:每月发8500元,年终奖98000元

月工资适用税率20%,年终奖适用税率20%。

全年合计应纳个税税额=【(8500-3500)×20%-555】×12+ (98000×20%-555)=24385元

方案四:每月发12167元,年终奖54000元

月工资适用税率20%,年终奖适用税率10%。

全年合计应纳个税税额=【(12167-3500)×20%-555】×12+ (54000×10%-105)≈14936元

方案五:20万元按月均衡发放,每月约16666.67元,年终奖为0元。

月工资适用税率25%。

全年合计应纳个税税额=【(200000/12-3500)×25%-1005】× 12≈27440元

结论:方案四的年终奖适用税率低于月工资适用税率,为税负最小化分配方案。

2.发放方式含季度奖、半年奖的节税设计

建议在发放季度奖、半年奖时,将季度奖分拆为几个月进行发放。

举例说明:

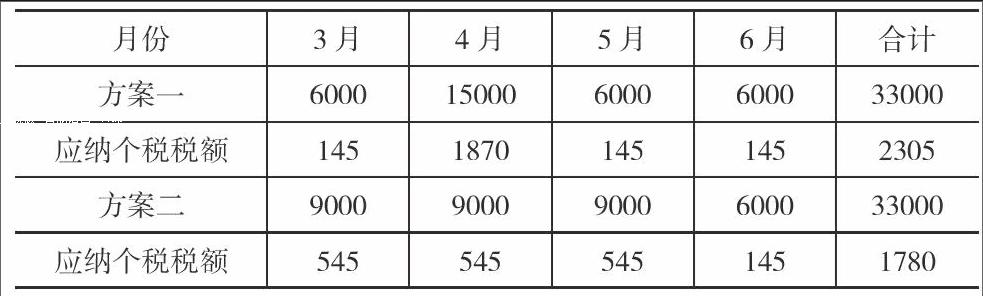

以B员工为例,每月发放6000元。季度奖9000元。(暂不考虑三险一金)

方案一:每月发6000元,季度奖一次性发放9000元。

季度奖发放当月适用税率25%。

3-6月合计应纳个税税额=2305元

方案二:每月发6000元,季度奖分三个月平均发放。

季度奖发放当月适用税率20%。

3-6月合计应纳个税税额=1780元

结论:方案二为税负最小化分配方案。

3.提高福利性待遇

企业建立补充养老保险(年金)、补充医疗保险等,纳入统一薪酬体系进行管理。为促进我国多层次养老保险体系的发展,实施企业年金、职业年金个人所得税递延纳税优惠政策。企业可以通过建立年金等方式合理减少企业当期所需缴纳的个税税额。

四、薪酬管理个税筹划需注意的问题

薪酬纳税最优筹划方案实施前,企业应充分考虑员工的接受程度,毕竟月工资金额高具有视觉冲击力,也更易被接收。企业应做好解释工作,让员工明白年收入总额未发生变化且筹划后的方案会增加税后收入额。方案施行过程中,企业应注意倾听员工的意见,及时沟通,得到员工的理解和支持。

参考文献:

[1]居茜.薪酬管理实务[M].中国物资出版社,2010.

[2]奚玉芹,金永红.企业薪酬与绩效管理体系设计[M].机械工业出版社,2004.

[3]孙成军.如何进行企业薪酬设计[M].北京大学出版社,2004.

[4]刘凤仪.薪酬公平理论及其与业绩关系研究综述[M].金融经济月刊,2012(16).

作者简介:潘 佳(1983-),女,汉族,浙江杭州,本科学历,中级会计师。