超额现金持有、管理决断权与投资扭曲——财务柔性视角下剩余负债能力的影响效应研究

2016-05-04董理,茅宁

董 理,茅 宁

(1.上海海事大学 经济管理学院, 上海 201306;2.南京大学 商学院, 江苏 南京 210093)

超额现金持有、管理决断权与投资扭曲

——财务柔性视角下剩余负债能力的影响效应研究

董理1,茅宁2

(1.上海海事大学 经济管理学院, 上海 201306;2.南京大学 商学院, 江苏 南京 210093)

摘要:本文基于财务柔性理论审视和分析投资扭曲行为的成因及其影响因素,引入管理决断权作为关键调节变量,重点考察在剩余负债能力不同时,管理决断权对超额现金持有与投资扭曲之间关系的影响效应有何差异。研究结果表明,企业有剩余负债能力时,管理决断权较大比管理决断权较小时,超额现金持有与投资扭曲之间表现出比总体更强的正相关关系;反之,无论管理决断权大小,超额现金持有与投资扭曲之间不存在显著的相关性。因此,超额现金持有与投资扭曲之间不再是传统代理理论演绎的线性正相关关系,财务柔性理论可以对此给出符合企业实际财务行为的合理解释,同时也明确了管理者在其中发挥的关键作用。

关键词:超额现金持有;管理决断权;投资扭曲;财务柔性;剩余负债能力

一、引言

投资扭曲是企业实际投资偏离了预期内的正常投资,没有达到最优投资水平的一种投资行为[1]。由于投资决策是事关企业生存和成长的核心财务决策,偏离正常投资的投资扭曲行为必须引起我国企业的高度重视[2]。

那么,是什么原因导致了企业的投资扭曲?现有研究主要从代理理论的视角来进行解释,认为管理者利用企业超额现金持有谋取私利的动机,直接导致了投资扭曲行为的发生。超额现金持有是企业在满足了正常的交易动机与预防动机所需现金之外的可以被管理者自由支配的现金额度[3]。因此,超额现金持有越多,投资扭曲程度就越大。

但是,代理理论视角的研究存在以下两方面的不足:第一,单纯从超额现金持有给企业提供了资金来源的角度分析其对投资扭曲的影响效应,没有考察企业投资行为的实际决策者——管理者在其中所起到的关键作用。根据高阶理论,企业是由管理者经营管理的,企业所有的决策和行为都是管理者选择判断的结果。而管理决断权(managerial discretion)代表了管理者对企业经营决策发挥影响力的行为空间[4],正是可以体现管理者在企业决策中关键作用的核心变量[5]。企业的投资扭曲行为说到底是管理者通过手中的管理决断权对超额现金持有进行支配、抉择的结果。也就是说,管理决断权会影响超额现金持有和投资扭曲之间的关系。第二,忽视了影响管理者决策的重要因素——财务柔性(financial flexibility)[6]。财务柔性是指企业以低成本获得融资来源的能力和及时应对未来未预期的现金流或投资机会变化的能力[7]。财务柔性理论认为,保持财务柔性是管理者制定各项财务决策时的首要考虑因素,超额现金持有和剩余负债能力是财务柔性的两个主要来源[8]。剩余负债能力是指企业实际选择的负债率小于资本结构理论预测的杠杆率值,通过保持负债能力来创造的财务柔性[9]。Arslan等研究指出,单独分析超额现金持有这一种财务柔性来源与投资行为间的关系不符合企业财务实践,因为企业事实上是通过两种途径来获得财务柔性的,要深入洞察财务柔性对财务决策的影响,就必须同时考虑财务柔性的两个来源[10],剩余负债能力存在与否会对管理者选择判断如何使用超额现金产生重要影响。

因此,本文从财务柔性理论视角出发,引入体现管理者关键作用的变量——管理决断权,考察剩余负债能力不同情况下,管理者在拥有不同的管理决断权时,是否会使超额现金持有与投资扭曲之间的关系发生变化。

本文可能的贡献体现在以下两方面:一是在财务柔性视角下考虑剩余负债能力的影响情况,分析超额现金持有与投资扭曲之间的关系,更加符合企业财务实践;二是将管理决断权作为关键变量引入到研究中来,能够更细致地刻画出超额现金持有与投资扭曲之间的实际关系。

二、 文献回顾与研究假设

自Fazzari等[11]提出投资对现金流敏感度的问题以来,现有文献已证实了现金流越多,则企业的投资支出越多(例如,Hubbard[12];Moyen[13])。在此基础上,Richardson将投资支出分为由企业成长机会、行业等因素决定的预期投资和非预期投资两部分,其中非预期投资是企业实际投资与预期投资之间的差值,其大小代表了投资扭曲的程度。他考察了超额现金持有与企业投资扭曲的关系,发现二者是正相关的,即超额现金持有加剧了实际投资偏离正常投资的程度[1]。在此之后,有关超额现金持有导致的投资扭曲行为开始被研究者们所关注,成为近年来公司财务研究领域的焦点之一[14]。后续的研究,例如Riddick and Whited[15],Denis and Sibilkov[16],以及Baum等[17]等,都从代理理论出发,认为投资扭曲是管理者出于自利动机滥用现金所导致的企业非效率投资行为,不仅会给股东及利益相关者带来巨大损失,而且有害于企业的价值提升,阻碍企业可持续成长。我国学者的相关研究,例如王彦超[18],杨兴全等[19],及张会丽和陆正飞[14]等的研究结果,也都得出了一致的结论。

然而,上述研究主要是强调超额现金持有作为财务资源对投资扭曲的影响效应,并没有分析管理者利用超额现金进行投资决策时如何进行权衡的。那么,从管理者的角度出发,在其对现金支配和使用的自由度不同时,即其拥有的管理决断权大小不同时,超额现金持有是否仍会一贯显著地导致投资扭曲增加?较高的管理决断权给管理者提供了利用超额现金增加更多投资支出的行权空间,使得企业的投资与否和投资多少、投资项目的选择以及投资方向的确定等投资决策更加建立在管理者选择的基础上。此时,管理者对超额现金持有和投资扭曲之间关系的影响较大。反之,在管理决断权受到严格限制的情境下,管理者的选择倾向就已经不重要了[20]。这就是说,较低的管理决断权,在较大程度上限制了两种可能性:一是限制了管理者能自由使用财务资源的可能性,即管理者对现金的使用支配权受监控的程度变大;二是限制了管理者能自由地实现个人目标而非企业或股东目标的可能性,即管理者无法随意通过投资于损害企业价值的项目来为个人谋私利。综上所述,不考虑其它影响因素时,管理决断权应当对超额现金持有与投资扭曲之间的关系起正向调节作用。

在另一方面,自从DeAngelo and DeAngelo[8]正式提出财务柔性理论之后,研究者们开始认识到,财务柔性问题是传统公司财务理论与企业实际财务行为之间缺失的关键一环[21-23]。财务柔性理论的核心理念有两个,一是“权衡”,即对于有限的财务资源,管理者要权衡是现在使用还是未来使用;二是“跨期性”,即管理者当前所做的财务决策不仅影响现在,更会影响到未来。只有权衡得当,在使用财务资源的当前财务决策中充分考虑到未来财务资源的需求,才能保证未来能够抓住投资机会和抵御财务困境。将财务柔性作为首要决策因素的管理者必然会考虑到,有剩余负债能力时,企业同时拥有两种来源的财务柔性,财务柔性较大;而没有剩余负债能力时,企业只拥有超额现金一种来源的财务柔性,财务柔性则较小[10]。

那么,从财务柔性视角出发,超额现金持有之外的另一种财务柔性来源——剩余负债能力的存在与否,是否会影响管理者在投资决策中行使管理决断权呢?

一方面,如果有剩余负债能力,意味着企业能够在未来进行负债融资。Chen等的研究表明,企业的剩余负债能力提高之后,可以获得外部融资,现金持有的价值就会降低,即剩余负债能力可以替代现金持有[24]。Harford等也指出,如果企业有剩余负债能力的话,对未来再融资风险的担心程度就很小;反之,未来不能通过债务再融资,就要通过保留或增加现金持有来满足未来的投资需求[25]。实际上,在企业既持有超额现金,又有剩余负债能力时,增大了财务柔性从而减少了管理者决策对于资源可得性的依赖性,从实现的能力和环境条件方面给管理者提供了实现个人偏好动机的缓冲池[26]。Steensma and Corley也认为,较大的财务柔性会促进管理者决策的冒险性行为[27]。因此,剩余负债能力与超额现金持有的同时存在,满足了企业财务柔性需要,使得管理者对于未来融资可得性的顾虑减小,不管是出于谋取私利的目的,还是因为现金持有的价值较小,管理者现在都可以放心大胆地利用超额现金进行投资支出,超额现金持有导致投资扭曲的倾向性增大。管理决断权较大时,管理者能够将这个倾向性变为现实决策,超额现金持有的增多会进一步导致投资扭曲的程度增大。但是,管理决断权较小时,管理者对于现金支配使用的权力空间较小,超额现金持有导致的投资扭曲程度比管理决断权较大时显然要小一些。

另一方面,如果没有剩余负债能力,意味着企业事前用尽了负债能力,不可能再在事后(未来)通过负债进行融资来满足投资需求。Jenson指出,企业的事前负债需要事后通过现金流去偿还本金和利息,所以事后能从现金流中保留现金的能力也越小[28]。可以说,由于不存在剩余负债能力,且从未来的现金流中获得超额现金的可能性也不大,所以未来抓住投资机会和避免财务困境只能更加依靠于现有的内部资金。而且,没有剩余负债能力,事实上表明,企业已把未来的财务风险转移到了现在[29],包括偿还事前债务以及未来无能力再融资的双重财务风险。Hoberg等为此提出,财务柔性的考虑在企业遇到风险时最为重要。也就是说,为了避免未来出现财务困境时无法避险,以及避免未来投资机会出现时,不得不因为没有足够的资金而放弃,管理者必须现在就考虑未来的财务柔性[23]。另外,一些债务还从协议上限制了企业的一部分资本支出,较多的事前负债会抑制管理者的自利行为[30]。因此,对管理者来说,就算管理决断权较大,可以自由支配现金,但是超额现金的使用只会进一步恶化企业已经不充分的融资能力,增大企业陷入财务困境的可能性。所以,最佳的做法是将现有的超额现金保留在企业内部,降低财务风险,而不是用于投资支出。无论管理决断权大小,超额现金持都不会导致投资扭曲的出现。

基于上述分析,本文提出假设1和假设2。

假设1:企业既持有超额现金,又有剩余负债能力时,管理决断权较大比管理决断权较小时,超额现金持有与投资扭曲之间的正相关关系更强。

假设2:企业持有超额现金,但没有剩余负债能力时,无论管理决断权大小,超额现金持有与投资扭曲之间不存在显著的相关性。

三、 研究设计

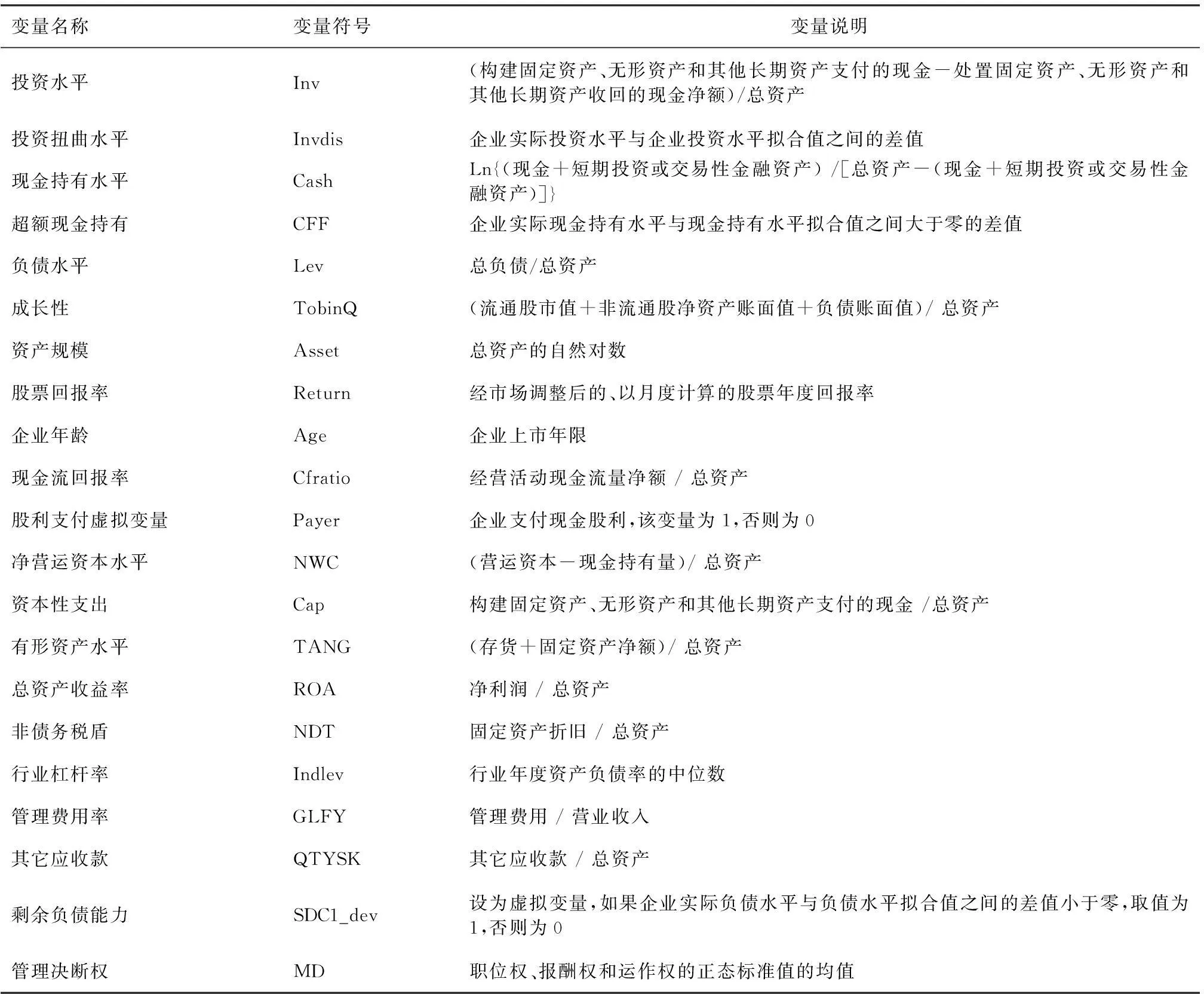

(一) 变量设定

投资扭曲的程度作为被解释变量,超额现金持有作为主要解释变量,管理决断权、是否有剩余负债能力作为调节变量,这四个变量是本文的关键变量。因为它们都是不能被直接观测到的指标,必须通过代理变量进行间接测量。

1.超额现金持有的度量

借鉴Dittmar and Mahrt-Smith[31]及杨兴全等[19]等的研究方法,用回归模型(1)的残差项测定超额现金持有。在模型(1)中,因变量Cash表示企业第t年的现金持有水平。自变量分别为表示企业第t年的资产规模(Asset),负债水平(Lev),净营运资本水平(NWC),现金流回报率(Cfratio),资本性支出(Cap),成长性(TobinQ),股利支付倾向(Payer)。Industry和Year分别代表对行业和年份的控制。企业实际现金持有水平与通过模型(1)得到的现金持有水平拟合值之间的差值大于零时,说明企业持有超额现金(CFF)。

Casht=α0+α1Assett+α2Levt+α3NWCt+α4Cforatiot+α5Capt+α6TobinQt+α7Payert+Industry+Year+εt

(1)

2.管理决断权的度量

借鉴苏文兵等[32]、Dong and Gou[33]的研究方法,利用职位权、报酬权和运作权三个代理变量,取三个值的正态标准值的均值来测定管理决断权(MD)的大小。

职位权代表了管理者在企业中法定权力的大小。董事会清晰而严密的监控会使高管人员的行为空间受到较大限制,但是当董事会的警惕性变弱时,对高管人员的监控同时变弱[34]。Hayward and Hambrick[35]证实了,当董事长和总经理双职合一时董事会的警惕性最弱,此时高管人员可获得更大的行为空间。所以,用董事长与总经理两职设置的状况来测量职位权,总经理兼任董事长的,变量取值为1;总经理兼任副董事长的,记为0.5;总经理既不是董事长也不是副董事长的,记为0。

运作权代表了管理者可以支配企业资源的自由程度。当企业拥有更多资源时,倾向于有更多的空间来放任地从事探索性行为,更多的资源也给予了管理者更大的行为空间[5]。在企业拥有的不同类型的资源里,营运资金对于企业获得可持续的竞争性利益非常重要,是企业资产中能够决定企业经营管理活动能否顺利开展的基础。所以,用企业年营运资金与年营业收入的比值来测量运作权,该值越大则表示管理者在经营管理中可控制的资源越多,运作权越大。

报酬权代表了管理者的薪酬水平,能够体现企业对其决策风险的补偿和其对自身薪酬设定的影响力,反映了管理者在经理人市场上的个人职业价值及其与利益相关者谈判的比较优势。鉴于数据的可得性,本文参照李维安等[36],用企业前三名薪酬最高的高管薪酬的均值取对数进行测量,该值越大则表示管理者的报酬权越大。

3.剩余负债能力的度量

借鉴Marchica and Mura[9]的方法,用回归模型(2)的残差项测定剩余负债能力。在模型(2)中,因变量Lev表示企业第t年的负债水平,自变量为表示企业第t-1年的负债水平(Levt-1),第t年的行业负债水平中位值(Indlev),成长性(TobinQ),资产规模(Asset),有形资产水平(TANG),总资产收益率(ROA),非债务税盾(NDT)。Year代表对年份的控制。企业实际负债水平与通过模型(2)得到的负债水平拟合值之间的差值小于零时,说明拥有剩余负债能力,设为虚拟变量(SDC1_dev),取值为1;否则,取值为0。

Levt=α0+α1Levt-1+α2Indlevt+α3TobinQt+α4Assett+α5TANGt+α6ROAt+α7NDTt+Year+εt

(2)

4.投资扭曲的度量

借鉴Richardson[1]、王彦超[18]及张会丽和陆正飞[14]的研究,用回归模型(3)的残差项测定投资扭曲的程度。在模型(3)中,因变量Inv表示企业第t年的实际投资水平;自变量分别为代表企业第t-1年的资产规模(Asset)、负债水平(Lev)、成长性(TobinQ),现金持有水平(Cash)以及第t-1年的实际投资水平(Invt-1),股票回报率(Return),企业年龄(Age)。通过模型(3)得到企业投资水平的拟合值,即为企业的正常投资水平,而模型的残差大小则代表了投资扭曲程度。

我默默地点了点头,“整个童年里我总以为所有的父亲和我的父亲一样静默、隐忍,是一具具惨白干枯的躯干,没有面孔又无声无息。等稍长大些,每每看到同学和来接他们的父母合家欢乐的模样,意识到自己的迥异所带来的痛苦和羞耻。天黑后,我悄悄潜入墓地,扶住他的墓碑流泪,在我身边聚集起莹绿窜动的鬼火牵引我抵达未知的境遇,泥土掩埋了不会衰老的躯体,我捡回这具颅骨放置于床头,就会在泪眼婆娑的睡梦中与饱满健康的父母相见。”我无法预知猝不及防的死亡。

Invt=β0+β1Assett-1+β2Levt-1+β3TobinQt-1+β4Returnt-1+β5Aget-1+β6Casht-1+β7Invt-1+Industry+Year+εt

(3)

此外,参考杨兴全等[19]及张会丽和陆正飞[14],将管理费用率(GLFY)和其它应收款(QTYSK)作为控制变量,用以控制来自大股东操控对企业投资行为的影响。

各变量的定义和计算方法,详见表1。

(二)样本选择

本文选取2005-2011年在我国沪深两市A股市场上市的企业为总体样本,数据来源是CCER数据库和Wind数据库。考虑到2008年金融危机这一特殊事件,为保证样本的有效性,本文以2008年为中心点,选取了前三年和后三年的上市企业财务数据。同时剔除了金融类企业,剔除了各年度ST类企业,剔除了2004年及以后上市的企业,剔除了财务数据异常的企业。对于数据库中的缺失值,本文首先通过查找年报的方式补齐,对于年报中也没有的数据,本文通过取样本变量平均值的方法替代缺失值。本文共观察了838家样本企业。

(三) 研究方法

Invdist=β0+β1CFFt-1+β2MDt-1+β3CFFt-1×MDt-1+β4CFFt-1×MDt-1×SDC_devt-1+β5GLFYt-1+β6QTYSKt-1+Indusrty+Year+εt

(4)

四、 实证结果与分析

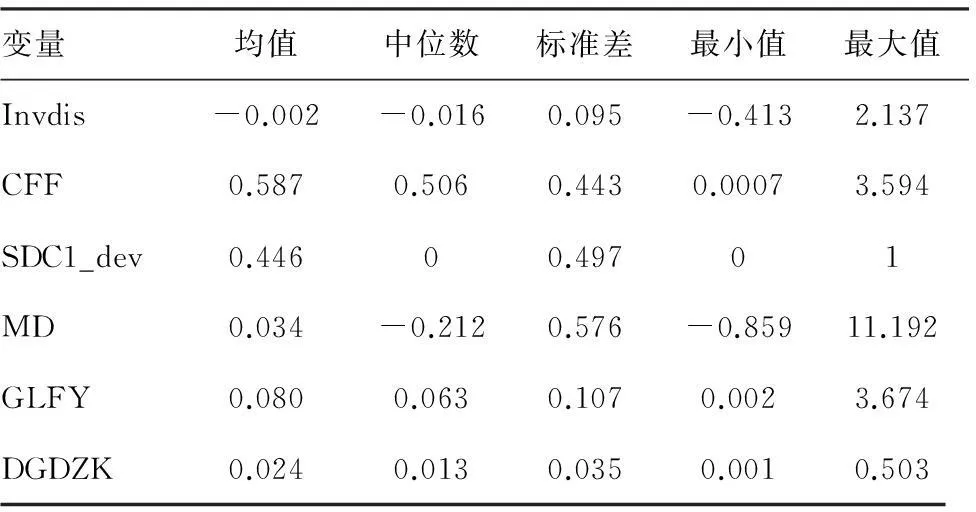

(一)主要变量描述性统计

根据本文的研究问题,选取持有超额现金的样本组进行考察,即企业实际现金持有水平与通过回归模型(1)得到的现金持有水平的拟合值之间的差值大于零的样本组。表2给出了本文主要研究变量投资扭曲(Invdis)、超额现金持有(CFF)、是否有剩余负债能力(SDC1_dev)、管理决断权(MD)及控制变量管理费用率(GLFY)和其它应收款(QTYSK)的描述性统计。各变量根据表1中的变量测度方法计算而得。

表2 主要变量描述性统计

(二)回归分析

1.层级回归法检验

首先,为了检验剩余负债能力是否会影响管理决断权对超额现金持有导致的投资扭曲的调节作用,采用层级回归法考察三项交互项CFF×MD×SDC1_dev是否显著异于零。表3给出了回归结果。

在表3中,模型一是只有控制变量的回归模型。模型二是在模型一的基础上添加了主要解释变量超额现金持有(CFF),调节变量管理决断权(MD)的回归模型,从中可以看出,CFF的系数显著为正,说明超额现金持有(CFF)与投资扭曲(Invdis)之间具有正相关关系。但是,管理决断权(MD)对投资扭曲(Invdis)无显著影响。

表3 剩余负债能力对管理决断权调节作用的影响效应

注:***,**,*分别表示在1%,5%,10%的水平上显著,括号里面的数值表示标准差。

模型三是在模型二的基础上添加了超额现金持有与管理决断权的交互项(CFF×MD)的回归模型,从中可以看出,CFF×MD的系数显著为正,这说明在不考虑剩余负债能力时,管理决断权(MD)对超额现金持有(CFF)与投资扭曲(Invdis)之间的正相关关系具有显著的正向调节作用,即较强的管理决断权加大了由于超额现金持有而导致的投资扭曲行为。

模型四在模型三的基础上添加了三项交互项CFF×MD×SDC1_dev。此时,CFF×MD的系数比模型三中的显著性变弱且系数值变小,而CFF×MD×SDC1_dev的系数显著为正,这说明剩余负债能力会影响管理决断权对超额现金持有导致的投资扭曲的调节作用。

2.分组回归检验

为了进一步判定在剩余负债能力情况不同时,管理决断权(MD)对于超额现金持有(CFF)与投资扭曲(Invdis)之间关系影响作用的具体模式,根据陈晓萍、徐淑英和樊景立[37]检验定类变量调节作用模式的方法,进行分组检验。

首先,将有剩余负债能力(SDC1_dev=1)的样本划分为两组,分组原则是以该样本管理决断权(MD)的中位数(MD=-0.236)为基准,低于中位数(即MD<-0.236)的为一组,高于中位数(即MD>-0.236)的为另一组。然后,分别对两组数据进行回归,考察超额现金持有(CFF)与投资扭曲(Invdis)之间的关系。同理,将没有剩余负债能力(SDC1_dev=0)的样本,依据该样本管理决断权(MD)的中位数(MD=-0.252)划分为两组,一组为低于中位数(即MD<-0.252),另一组为高于中位数(即MD>-0.252)。然后,分别对两组数据进行回归,考察超额现金持有(CFF)与投资扭曲(Invdis)之间的关系。表4给出了该分组回归的结果。

在表4中,模型一是超额现金持有的全样本回归结果;模型二和模型三分别是有剩余负债能力时,管理决断权小于中位数和大于中位数的分组样本回归结果;模型四和模型五分别是没有剩余负债能力时,管理决断权小于中位数和大于中位数的分组样本回归结果。可见五个模型均对行业和年份进行了控制。

可以看出:第一,有剩余负债能力时,管理决断权较小的一组(即模型二)的回归结果显示,超额现金持有(CFF)的系数比模型一当中的显著性降低,这说明此时超额现金持有(CFF)对投资扭曲(Invdis)影响效应较小。但是,管理决断权较大的一组(即模型三)的回归结果显示,超额现金持有(CFF)的系数显著为正,且该系数值大于全样本回归(即模型一)中其系数值。这说明,有剩余负债能力时,管理决断权对超额现金持有(CFF)与投资扭曲(Invdis)之间的关系具有显著的正向调节作用。第二,没有剩余负债能力时,管理决断权较小的一组(即模型四)和管理决断权较大的一组(即模型五)的回归结果都显示,超额现金持有(CFF)的系数不显著。这说明,没有剩余负债能力时,无论管理决断权大或小,超额现金持有(CFF)对投资扭曲(Invdis)都不存在显著的影响效应。

总之,上述回归结果显示,假设1和假设2都得到了验证:第一,在企业有剩余负债能力时,管理决断权对超额现金持有与投资扭曲之间关系产生显著的调节作用,即企业既持有超额现金,又有剩余负债能力时,管理决断权较大比管理决断权较小时,超额现金持有与投资扭曲之间的正相关关系更强。第二,在企业没有剩余负债能力时,无论管理决断权是大还是小,超额现金持有都不能明显导致投资扭曲,即企业持有超额现金,但没有剩余负债能力时,超额现金持有与投资扭曲之间没有显著的相关性。

表4 剩余负债能力不同时管理决断权调节作用分组回归结果(一)

注:表4中,***,**,*分别表示在1%,5%,10%的水平上显著,括号里面的数值表示标准差。

(三)稳健性检验

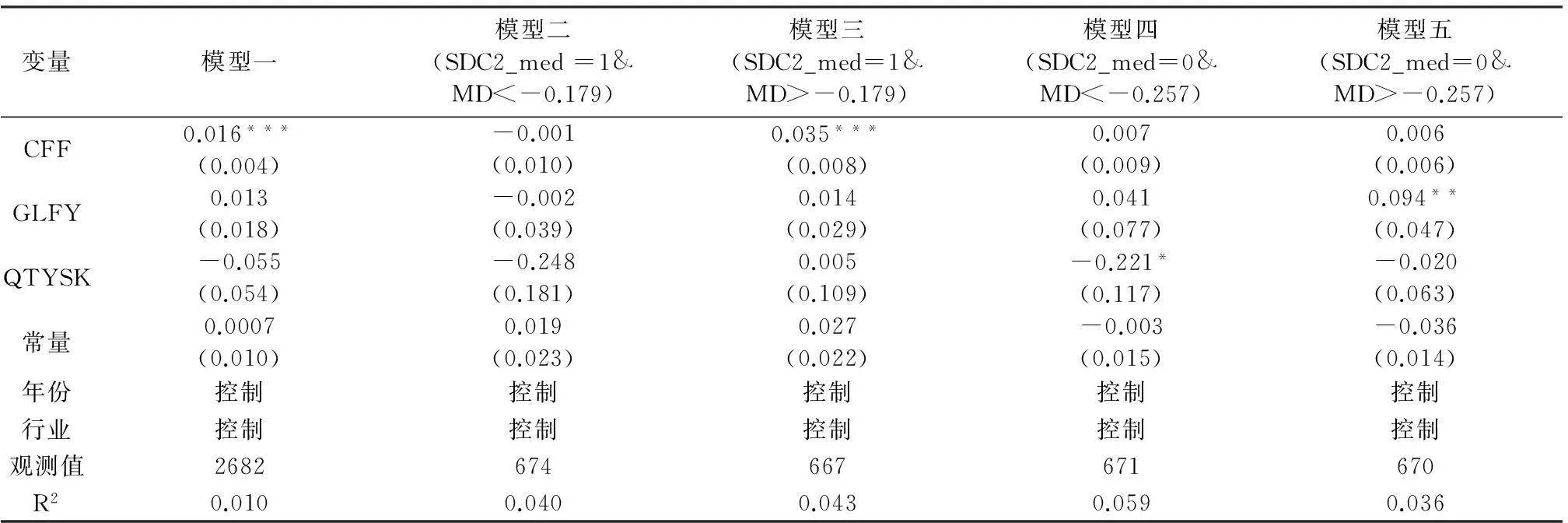

为了确保 实证结果的稳健性,参照Arslan等[10]及董理和茅宁[38]的方法,利用企业实际负债水平的中位数来判定是否有剩余负债能力,即低于样本负债水平中位数的企业视为有剩余负债能力,设为虚拟变量(SDC2_med),取值为1;否则,取值为0。

与上述检验方法同理,将有剩余负债能力(SDC2_med=1)的样本划分为两组。分组原则是以该样本管理决断权(MD)的中位数(MD=-0.179)为基准,低于中位数(即MD<-0.179)的为一组,高于中位数(即MD>-0.179)的为另一组。然后,分别对两组数据进行回归,考察超额现金持有(CFF)与投资扭曲(Invdis)之间的关系。接下来,将没有剩余负债能力(SDC2_med =0)的样本,依据管理决断权(MD)的中位数(MD=-0.257)划分为两组,一组为低于中位数(即MD<-0.257),另一组为高于中位数(即MD>-0.257)。再分别对两组数据进行回归,考察超额现金持有(CFF)与投资扭曲(Invdis)之间的关系。

表5给出了该分组回归的结果。在表5中,模型一是持有超额现金的全样本回归结果;模型二和模型三分别是有剩余负债能力时,管理决断权小于中位数和大于中位数的分组样本回归结果;模型四和模型五分别是没有剩余负债能力时,管理决断权小于中位数和大于中位数的分组样本回归结果。五个模型均对行业和年份进行了控制。表5的五个模型的回归结果与表4的回归结果类似。这表明,研究假设依然可以被验证。

表5 剩余负债能力不同时管理决断权调节作用分组回归结果(二)

注:表5中,***,**,*分别表示在1%,5%,10%的水平上显著,括号里面的数值表示标准差。

五、 研究结论与启示

本文从财务柔性理论的视角出发,将管理决断权作为调节变量,考察了剩余负债能力不同的情境下,管理决断权对超额现金持有与投资扭曲之间关系的调节效应。研究结果发现:在剩余负债能力影响下,管理决断权对超额现金持有与投资扭曲之间的关系产生不同影响。企业有剩余负债能力时,管理决断权较大比管理决断权较小时,超额现金持有与投资扭曲之间的关系表现出比总体更强的正相关关系;而在没有剩余负债能力时,无论管理决断权大小如何,超额现金持有与投资扭曲之间不存在显著的相关性。

上述研究结论说明,在高度不确定的市场环境下,保持适当的财务柔性是企业生存和可持续发展的必要条件之一。因此,财务柔性是管理者进行投资决策时考虑的主要因素之一。在有剩余负债能力时,未来的财务柔性可以从外部资本市场获取,管理者在对企业的超额现金具有较大支配和使用权时,因为现金持有的价值减小或者谋取私利的目的会促使投资扭曲行为的增多。其结果,导致超额现金持有与投资扭曲之间的关系表现出比总体更强的正相关关系。相反,如果没有剩余负债能力,未来能否拥有足够的现金来满足不可预期的资金需求成为管理者关注的首要问题,无论管理决断权大小,管理者都不会将持有的超额现金用于非正常的投资行为,因此,超额现金持有与投资扭曲之间没有显著的相关性。

本文的研究结果为人们从一个新的视角理解投资扭曲的成因,从而更好地管理超额现金持有、提升投资决策效率提供了一个新思路。由于投资决策是“跨期性”决策,并且用来满足投资需求的各融资方式之间会互相影响[39],如果仅考虑内部资金的可得性,而不考虑外部资金的可得性,将失之偏颇、决策失误。在没有剩余负债能力时,管理者必须明确企业不仅无法从外部资本市场获取资金支持,还有陷入财务困境的可能性;此时应尽量保持现有的财务柔性来源,即超额现金持有,避免投资扭曲的出现,以防止财务危机发生更遑论抓住未来的投资机会。反之,如果企业既有剩余负债能力,又持有超额现金,就给管理者提供了一个掠夺现金,建造个人企业帝国的温床,此时加强相应的监控显得十分必要。

参考文献:

[1]Richardson S. Over-investment of free cash flow [J]. Review of Accounting Studies, 2006, 11(2-3): 159-189.

[2]罗红霞. 提高我国上市企业投资效率的策略[N]. 光明日报, 2014-04-07(5).

[3]Bates W T, Kahle M K,Stulz M R, Why Do U S. Firms hold so much more cash than they used to? [J]. Journal of Finance, 2009, 64(5): 1985-2021.

[4]Hambrick D C, Finkelstein S. Managerial discretion: a bridge between polar views of organizational outcomes [J]. Research In Organizational Behavior, 1987, 9: 369-406.

[5]Hambrick D C. Upper echelons theory: an update [J]. Academy of Management Review, 2007, 32(2): 334-343.

[6]Almeida H, Campello M,Weisbach M S. Corporate financial and investment policies when future ?nancing is not frictionless [J]. Journal of Corporate Finance, 2011, 17: 675-693.

[7]Denis D J. Financial flexibility and corporate liquidity [J]. Journal of Corporate Finance, 2011, 17: 667-674.

[8]DeAngelo H,DeAngelo L. Capital structure, payout policy, and financial flexibility [R]. University of Southern California Working Paper, 2009.

[9]Marchica M T, Mura R. Financial flexibility, investment ability and firm value: evidence from firms with spare debt capacity [J]. Financial Management, 2010, Winter: 1339-1365.

[10]Arslan Ö, Florackis C,Ozkan A. Financial flexibility, corporate investment and performance: evidence from financial crises [J]. Review of Quantitative Finance and Accounting, 2014, 42(2): 211-250.

[11] Fazzari S M, Hubbard R G, Petersen B C. Financing constraints on corporate investment [J]. Brookings Papers on Economic Activity, 1988, Issue1: 141-195.

[12]Hubbard R G. Capital-market imperfections and investment [J]. Journal of Economic Literature, 1998, 36: 193-225.

[13]Moyen N. Investment-cash flow sensitivities: constrained versus unconstrained firms [J]. The Journal of finance, 2004, 59(5): 2061-2092.

[14]张会丽, 陆正飞. 现金分布, 企业治理与过度投资——基于我国上市企业及其子企业的现金持有状况的考察[J]. 管理世界, 2012 (3): 141-150.

[15]Riddick L A, Whited T M. The corporate propensity to save [J]. The Journal of Finance, 2009, 64(4): 1729-1766.

[16]Denis D J,Sibilkov V. Financial constraints, investment, and the value of cash holdings [J]. Review of Financial Studies, 2010, 23: 247-269.

[17] Baum C F, Caglayan M, Talavera O. The effects of future capital investment and R&D expenditures on firms’ Liquidity [J]. Review of International Economics, 2013, 21(3): 459-474.

[18] 王彦超. 融资约束, 现金持有与过度投资[J]. 金融研究, 2009 (7): 121-133.

[19] 杨兴全, 张照南, 吴昊曼. 治理环境, 超额持有现金与过度投资——基于我国上市企业面板数据的分析[J]. 南开管理评论, 2010 (5): 61-69.

[20] Finkelstein S, Hambrick D C. Top-management-team tenure and organizational outcomes: the moderating role of managerial discretion [J]. Administrative Science quarterly, 1990,35(3): 484-503.

[21] Denis D J, McKeon S B. Debt financing and financial flexibility: evidence from pro-active leverage increases [J]. Review of Financial Studies, 2012, 25: 1897-1929.

[22] Bonaimé A A, Hankins K W, Harford J. Financial flexibility, risk management and payout Choice [J]. Review of Financial Studies, 2014, Advance Access.

[23]Hoberg G, Phillips G, Prabhala N. Product market threats, payouts, and financial flexibility [J]. The Journal of Finance, 2014, 69(1): 293-324.

[24] Chen T, Harford J, Lin C. Financial flexibility and corporate cash policy [R]. the University of Washington Working Paper, 2013.

[25] Harford J, Klasa S, Maxwell W F. Refinancing risk and cash holdings [J]. The Journal of Finance, 2014, 69(3): 975-1012.

[26] Patzelt H, Shepherd D A, Deeds D, Bradley S W. Financial slack and venture managers’decisions to seek a new alliance [J]. Journal of Business Venturing, 2008, 23(4): 465-481.

[27 ]Steensma H K, Corley K G. Organizational Context as a moderator of theories on firm boundaries for technology sourcing[J]. Academy of Management Journal, 2001, 44(2):271-291.

[28] Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers [J]. The American Economic Review, 1986, 76: 323-329.

[29] Acharya V A, Almeida H, Campello M. Is cash negative debt? A hedging perspective on corporate financial policies [J]. Journal of Financial Intermediation, 2007, 16: 515-554.

[30] Stulz R M. Managerial discretion and optimal financing policies [J]. Journal of financial Economics, 1990, 26(1): 3-27.

[31] Dittmar A, Mahrt-Smith J. Corporate governance and the value of cash holdings [J]. Journal of Financial Economics, 2007, 83: 599-634.

[32] 苏文兵, 李心合, 徐东辉, 许佳. 经理自主权与R&D投入的相关性检验——来自中国证券市场的经验证据[J]. 研究与发展管理, 2010(8): 30-38.

[33] Dong J, Gou Y. Corporate governance structure, managerial discretion, and the R&D investment in China [J]. International Review of Economics and Finance, 2010, 19: 180 -188.

[34] Crossland C, Hambrick D C. How national systems differ in their constraints on corporate executives: A study of CEO effects in three countries [J]. Strategic Management Journal, 2007, 28(8): 767-789.

[35] Hayward M L A, Hambrick D C. Explaining the premiums paid for large acquisitions: evidence of CEO hubris [J]. Administrative Science Quarterly, 1997,42(1): 103-127.

[36] 李维安, 刘绪光, 陈靖涵.经理才能、企业治理与契约参照点: 中国上市企业高管薪酬决定因素的理论与实证分析[J].南开管理评论, 2010(2): 4-15.

[37] 陈晓萍, 徐淑英, 樊景立. 组织与管理研究的实证方法(第二版)[M]. 北京大学出版社, 2012.

[38] 董理, 茅宁. 公司成熟度, 剩余负债能力与现金股利政策——基于财务柔性视角的实证研究 [J]. 财经研究,2013,39(11):59-68.

[39] Almeida H, Campello M. Financing frictions and the substitution between internal and external funds [J]. Journal of Financial and Quantitative Analysis ,2010,45(03):589-622.

责任编辑、校对:李斌泉

Excess Cash Holding, Managerial Discretion and Investment Distortion—The Effect of Spare Liability Capacity from the Perspective of Financial Flexibility Theory

DONG Li1, MAO Ning2

(1. School of Economics & Management,Shanghai Maritime University,Shanghai 201306, China;(2. School of Business, Nanjing University, Nanjing 210093, China)

Abstract:This paper surveys and analyzes the causes and influencing factors of investment distortion on the basis of financial flexibility theory. It introduces managerial discretion as a key adjustment variable and mainly investigates the difference of the effects of managerial discretion on the relationship between excess cash holding and investment distortion when the spare liability capacities are different. The research results indicate that when the enterprises have spare liability capacity and the managerial discretion is relatively large or small, a positive correlation that is stronger than the general level exists between excess cash holding and investment distortion. By contrast, no significant relevance exists between excess cash holding and investment distortion whether managerial discretion is big or small. Therefore, no positive linear correlation explained by traditional principal-agency theory exists between excess cash holding and investment distortion. Financial flexibility gives the reasonable explanation that is in line with enterprises’ actual financial behaviors. Meanwhile, it clearly defines the key roles played by managers in it.

Key words:Excess Cash Holding; Managerial Discretion; Investment Distortion; Financial Flexibility; Spare Liability Capacity

文献标识码:A

文章编号:1002-2848-2016(02)-0094-09

作者简介:董理(1980-),女,江苏省阜宁县人,上海海事大学经济管理学院讲师,南京大学管理学博士,研究方向:公司财务与金融;茅宁(1955-),江苏省南京市人,南京大学商学院教授、博士生导师,研究方向:公司财务与金融。

基金项目:国家自然科学基金面上项目“财务柔性、管理者战略选择与企业可持续成长”(批准号:71372031),2015年“上海高校青年教师培养资助计划”。

收稿日期:2015-12-17