中国资本管制的有效性问题——基于跨境资本套利和套汇活动的研究

2016-05-04刘永余

刘永余,王 博

(南开大学 金融学院,天津300071)

中国资本管制的有效性问题

——基于跨境资本套利和套汇活动的研究

刘永余,王博

(南开大学 金融学院,天津300071)

摘要:本文通过构建人民币货币市场和外汇市场在岸和离岸间的价差指标,采用滚动自回归模型和多机制平滑转换模型(MSTAR)对其进行非线性检验。结果表明,资本管制使得套利、套汇活动在不同阶段存在显著不同的中性区间,区间内外的系数不同表明资本管制的有效性存在差异。2005-2008年间,套利和套汇的管制强度和有效性均逐渐增加。2009-2012年间,套利和套汇的管制强度和有效性出现不同程度的降低。2013年,套利活动管制有效性进一步降低,套汇活动管制有效性则有所增加。2014-2015年间,套利和套汇活动的管制强度和有效性逐步增强,但套利资本管制波动较大。

关键词:资本管制有效性;货币市场;外汇市场;MSTAR模型

一、引言

2011年中国发布《“十二五”规划纲要》指出,中国将在2011-2015年间“逐步实现人民币资本项目可兑换”。中国人民银行[1]通过分析国际经验和国内条件指出中国资本账户开放的条件基本成熟,并形成中国资本账户开放的路径安排。2015年3月,周小川再度表态中国资本市场将更加开放,并于年内实现资本项目可兑换①2015年3月22日,周小川参加“中国发展高层论坛2015年会”发表讲话。。近年来,官方多次表态支持加快资本账户开放,但是学界对于资本账户开放的时机和步骤依然存在诸多争议。其中,争议的一个主要焦点是国内资本管制的有效性问题。一方表示中国资本管制有效性逐年降低或者基本无效,因此可以加快资本开放;另一方则表示中国资本管制对于资本流动仍然具有较强作用,建议审慎开放资本账户。伴随世界经济的不平衡复苏,全球主要中央银行的货币政策出现分化格局。在此背景下,发展中国家汇率贬值预期将会导致国际资本流动出现剧烈波动,这对于发展中国家的资本市场和宏观经济均形成巨大压力。因此,通过探究中国资本管制的有效性,进而确定最优的资本开放时机和路径成为当前金融改革的重要议题。

资本管制的有效性主要体现在国际资本流动、实际汇率、货币政策独立性和金融稳定性四个方面[2-3]。其中,资本流动是影响实际汇率、货币政策和金融稳定的关键。但是,关于资本管制对国际资本流动作用有效性的学术研究缺乏统一的研究方法,而且研究结论也存在较大的分歧。本文通过梳理相关文献,首次采用多机制平滑转换模型(MSTAR)对人民币跨境套利和套汇活动的价格变量进行实证检验,探究中国资本管制的有效性问题。

相比现有研究文献,本文创新之处主要有如下两点:第一,本文首次通过多机制平滑转换模型(MSTAR)对资本流动的价格变量进行实证检验。根据Einzig[4-5]、Hallwood and MacDonald[6]的研究,资本流动和资本管制之间并非线性关系。而且,多数资本管制指标的构建并不能体现资本流动的实际成本。因此,本文通过MSTAR模型对资本流动的价格变量进行非线性检验来克服上述问题。第二、现有文献往往通过构建单一资本管制指标进行实证检验[7-8],因而无法掌握资本管制对于不同资本市场影响的差异。本文通过构建人民币货币市场和外汇市场在岸和离岸间的价格偏离,分别探究了资本流入管制和流出管制对于套利活动和套汇活动的不同影响。

本文的主要结构安排如下:第二部分梳理资本管制对于跨境资本流动作用有效性的研究文献;第三部分主要说明相关数据指标构建过程和多机制平滑转换模型(MSTAR);第四部分为实证模型的检验结果和相关分析;第五部分为本文结论与政策建议。

二、文献综述

资本管制有效性主要体现在国际资本流动、实际汇率、货币政策独立性和金融稳定性四个方面[2]。其中,对于国际资本流动的影响主要包括资本流动规模和资本流动期限结构。目前,资本管制对于资本流动影响的研究缺乏统一的理论和实证框架,研究结论也多有分歧[3]。目前,多数文献的实证研究可以划为两类:一类是通过构建资本管制指标对资本流动规模进行直接研究,另一类是针对资本流动的价格变量进行研究。

在对资本流动规模的研究中,实证结论存在较大分歧。其中,De Gregorio et al.[9]对智利1991-1998年间的资本管制进行检验,表明资本管制对于资本流动规模没有显著降低作用。Carvalho and Garcia[10]通过VAR模型对1990年代巴西的资本管制进行检验表明,资本管制对于资本流动的影响仅在短期有效。Jinjarak et al.[2]通过反事实模拟表明,巴西2008-2011年间的资本管制对于资本流动规模并没有显著影响。Pandey et al.[11]通过倾向得分匹配方法对印度2004-2013年间的资本管制进行检验,结果表明资本管制对于资本流动并没有显著影响。Magud et al.[3]通过对近年来资本管制的研究文献进行总结,结果发现资本管制对于资本流动结构和货币政策自主性具有显著作用,但是对于资本流动规模的影响并没有统一结论。

①凯恩斯-爱因齐格猜想由Keynes首次提出,Einzig[4-5]进一步对其进行发展,该猜想是指国际资本流动只有在抛补套利平价偏离超过一定程度时才会发生,而且该偏离现象具有延续性。

Magud et al.[3]进一步指出,上述研究中资本管制和资本流动规模等指标构建存在显著的问题。其中,法律类管制指标具有一定的内生性[12],而事实类指标则存在一定缺陷无法反映资本流动实际成本[13]。而且,实证模型多为线性检验,忽略了国际资本流动由于供给不完全弹性出现的非线性特征[6]。

在对资本流动价格变量的研究中,多数文献表明资本管制对国际资本流动产生显著影响。Peel and Taylor[14]首次通过TAR模型和TEVCM模型对两次世界大战期间美国和英国数据进行非线性检验,结果表明“凯恩斯-爱因齐格猜想”①显著成立,抛补套利平价(CIP)偏离存在显著的中性区间(Neutral Band),只有当偏离位于中性区间外时,资本套利活动才会发生。Pasricha[15]通过修正CIP模型,采用自我激励门槛回归模型(SETAR)对不同国家的CIP偏离行为进行实证检验,结果表明中性区间的形成主要是由于资本管制因素。Taylor and Branson[16]针对1996-1998年间俄罗斯的CIP偏离进行实证检验发现,伴随金融产品期限增长,中性区间的宽度增加,而区间外的均值回归速度降低。Hutchison et al.[17]通过滚动AR模型表明,1999年至2008年间印度的CIP偏离自回归系数存在显著时变特征。Hutchison et al.[18]依据资本管制指标对总体样本进行划分,然后对子样本依次进行SETAR实证检验,结果表明印度的资本管制在逐渐放松。

目前,国内对于资本管制的研究相对较少,而且主要集中于资本管制指标的构建及其应用,资本管制对资本流动影响的研究则比较匮乏。在资本管制指标方面,娄伶俐,钱铭[19]等对国内外文献中法律类和事实类资本管制指标的构建进行梳理,徐明东,解学成[20]等通过构建资本管制指标探究中国资本开放程度的变化。在资本管制指标的应用方面,王曦等[21]基于法律类资本管制指标通过有序probit模型研究了资本账户开放的国际经验,并对国内资本开放条件进行评价。黄玲[22]基于Chinn-Ito指标实证检验了资本管制能否有效防范金融危机。关于资本管制对于资本流动影响的研究,施建淮[23]对中国资本流入的现状、影响及其应对进行了定性分析。刘莉亚等[8]基于Chinn-Ito指标检验资本管制对于国际资本流动的异常状态、规模和波动性的影响。Ma and McCauley[24]指出中美利差的持续存在表明中国资本管制措施仍然有效,资本流动数据表明资本管制有其局限性。苟琴等[7]通过构建月度资本管制法律指标,采用VECM模型直接对短期资本流动进行实证研究来检验资本管制的有效性。

综上,目前国内对于资本管制有效性的研究刚刚起步,而且主要是对资本流动规模和结构的线性检验。本文通过采用滚动回归和多机制平滑转换模型(MSTAR)对人民币套利和套汇活动中的价格变量进行非线性检验,一方面避免了资本管制指标和资本流动规模估计中的误差问题,另一方面模型能够检验资本管制影响的非线性特征。

三、实证模型与数据说明

本文的实证模型主要包括两个部分:首先,通过滚动自回归模型检验跨境资本套利、套汇活动在不同阶段的时变特征,并据此对总体样本进行样本划分;其次,通过MSTAR模型检验跨境资本套利、套汇活动在资本管制影响下是否存在中性区间以及区间内外系数的变化情况,以此判断资本管制的有效性。

(一)模型数据构建与说明

由于资本管制措施对于不同资本市场的作用可能存在差异,本文的研究对象主要选取货币市场和远期外汇市场,并通过构建在岸和离岸市场间的价格偏离指标来刻画人民币跨境资本套利和套汇的活动情况。

其次,在远期外汇市场中,跨境资本套汇的相对价差为ΔFt=(Ft-MDFt)/St。其中,Ft和NDFt分别表示在岸和离岸3个月期的远期汇率,St表示在岸市场即期汇率。如果ΔFt为正,表明人民币在岸价格相对较低,资本存在净流入压力;反之则反是。

根据表1中的描述,人民币远期外汇市场和货币市场均存在明显的正向价差,即在岸人民币的价格相对较低,而且货币收益率相对较高。其中,ΔCIPt相对ΔFt更加具有波动性。ΔCIPt和ΔFt序列的峰度均大于3,表明两者均存在“厚尾”现象。不过,ΔFt的分布具有左偏特征,而ΔCIPt的分布具有右偏特征。这表明,ΔFt在多数情况中高于均值,ΔCIPt在多数情况中低于均值。

表1 数据描述性说明

图1 人民币外汇市场和货币市场的价格偏离情况(3M)

根据图1中的描述,ΔCIPt和ΔFt的变化在多数时期中非常类似,但是ΔCIPt的均值和波动幅度相对较高。2005年7月至2007年8月,ΔCIPt和ΔFt的表现相对平稳。2007年8月次贷危机之后,ΔCIPt、ΔFt的均值增加。其中,ΔCIPt单调上升并于2008年3月达到峰值后迅速降低,ΔFt则处于震荡趋势。2008年8月以后,全球金融危机蔓延,ΔCIPt、ΔFt迅速转为负向偏离,并一直持续到2009年第一季度。2009年年初至2012年年末,ΔCIPt在前期缓慢扩大而在后期则持续降低。其中,2009年至2010年6月期间的ΔFt和ΔCIPt变动基本一致。2010年6月至2012年末,ΔFt的均值趋于零,同时表现出较大的波动特征,ΔCIPt则相对平稳。2013年,ΔCIPt几乎接近于零,ΔFt的均值则为负数。2014年至2015年4月,ΔCIPt、ΔFt的变动重新趋于一致。

表2中,ADF检验和PP检验均表明序列ΔCIPt和ΔFt在5%的显著性下拒绝原假设,即序列是平稳的。依据ΔCIP、ΔFt的自相关和偏自相关检验结果,时间序列ΔCIP、ΔCIPt均服从AR(1)分布。

表2 单位根检验结果

注:***、**、*分别表示在10%,5%和1%水平下显著。

(二)MSTAR模型的构建与估计

目前,非线性自回归模型主要包括马尔科夫转换模型、门槛转换模型和平滑转换模型。其中,单机制平滑转换模型(STAR)最早由Teräsvirta[25]提出,该模型通过设定转换函数G(γ,c,z)来刻画变量间的非线性特征,具体设定如下:

yt=φ′xt+θ′xtG(γ,c,qt)+μt

(1)

标准平滑转换模型(STAR)中的转换机制单一,所以STAR模型可能无法检验变量间的复杂关系。因此,Dijk and Franses[26]通过修正标准STAR模型,提出多机制平滑转换模型(MSTAR)来克服上述问题,MSTAR模型设定如下:

(2)

m表示转换机制的数目,解释变量为xt,模型系数φ表示线性参数,θi表示第i个转换机制对应的非线性参数。在MSTAR模型中,转换机制个数的增加有效提高了模型对于非线性特征的检验效果。

则计算出自适应因子矩阵后,对于式(29)、式(30)的向前一步预测估计协方差平方根矩阵更新方程可以改为

根据前述数据检验结果,本文设定被解释变量yt依次为价格偏离值ΔCIPt和ΔFt,解释变量为xt=(1,yt-1)′。根据Pasricha[15]、Hutchison[17-18]的研究,资本管制措施致使无风险价格偏离出现“中性区间”,跨境资本流动由此具有显著非线性特征。因此,本文设定转换函数Gi(γi,ci,qt)为非对称函数(LSTR1),转换变量qt为前期价格偏离指标。

根据模型设定,在资本流入和流出双向管制情形中,模型检测结果将显示转换机制数目m=2,价格偏离行为形成正负两个门槛c1和c2。其中,正向门槛表明流入管制致使跨境资本在门槛内外的套利活动存在差异,负向门槛则表明资本流出管制的影响。根据凯恩斯-爱因齐格猜想,自回归系数在c1

MSTAR模型的估计过程如下:首先,根据Granger and Tergsvirta[27],Terfisvirta[25],针对模型转换函数进行3阶泰勒公式展开构建辅助回归式,进行模型非线性检验;其次,依据Eitrheim and Teräsvirta[28]提出的剩余非线性检验方法,确定模型的最优转换机制数量;最后,根据模型检验结果设定最优模型进行模型估计。其中,在MSTAR模型的估计过程中,本文将转换变量进行标准化调整,这有利于解决模型中参数无法收敛和过度估计等异常问题[25]。

四、实证结果

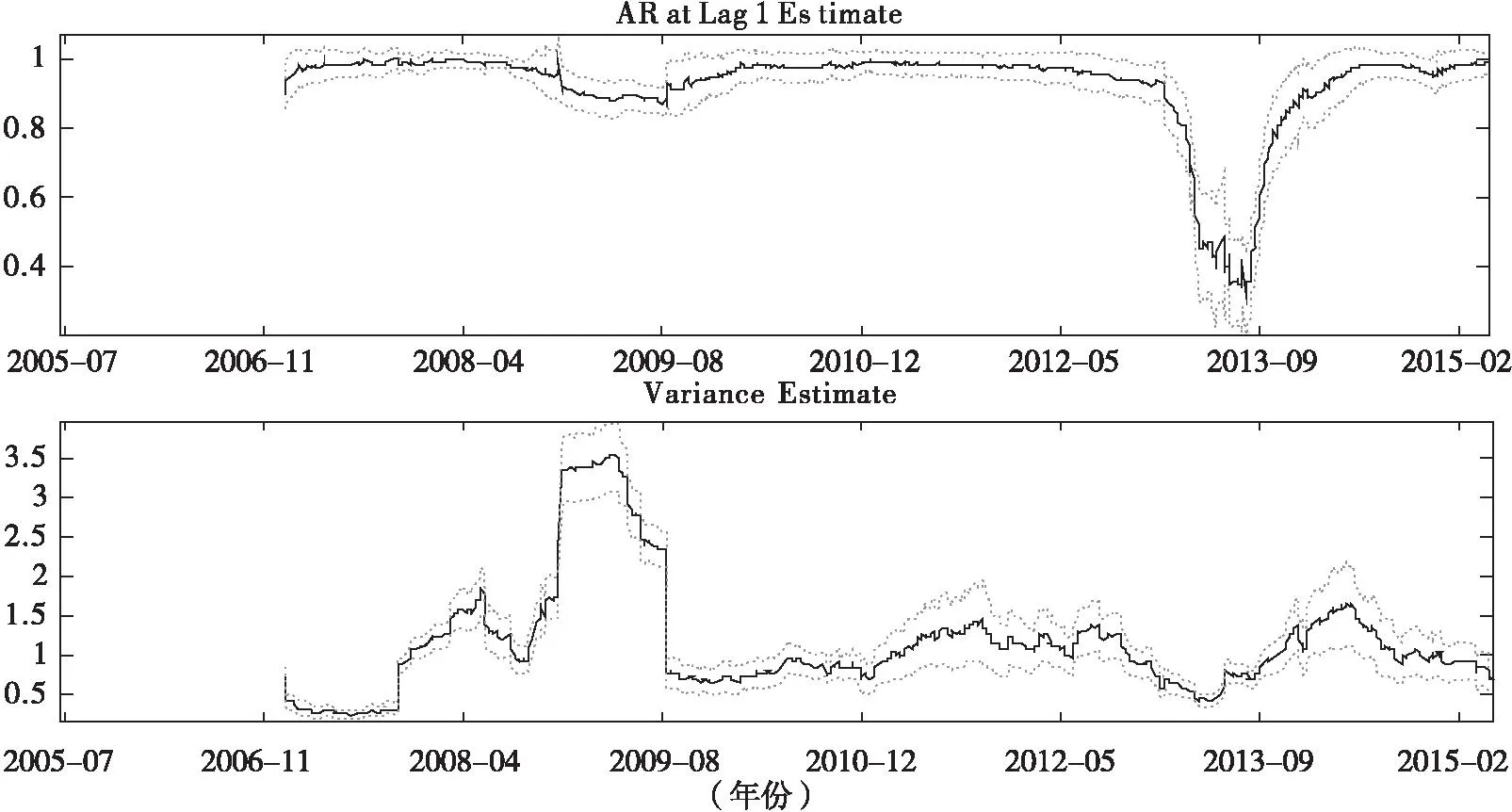

在滚动AR模型估计过程中,本文设定滚动窗口,即以100个日度数据为窗口进行逐步滚动自回归。图2和图3分别描述了、的模型检验结果。

图2 关于ΔCIPt的滚动AR(1)估计

图3 关于ΔFt的滚动AR(1)估计结果

从图2中我们可以看出对ΔCIPt的分析结果,自回归系数在多数情形中相对平稳且接近于0.98,表明序列接近于随机游走,跨境资本套利活动较不敏感。但是,2008年至2009年期间的自回归系数显著降至0.89左右,2013年更是降至0.40左右,表明ΔCIPt序列的平稳性显著增强,资本套利活动趋于活跃。

根据图3中对ΔFt的分析结果,自回归系数在样本区间中呈现较大的波动特征,而且多数时期中系数接近于0.97。其中,系数在样本前期表现相对平稳,2008年全球金融危机期间仅出现较小幅度降低。2010年6月之后,自回归系数出现剧烈波动,ΔFt序列的平稳性在不断调整。

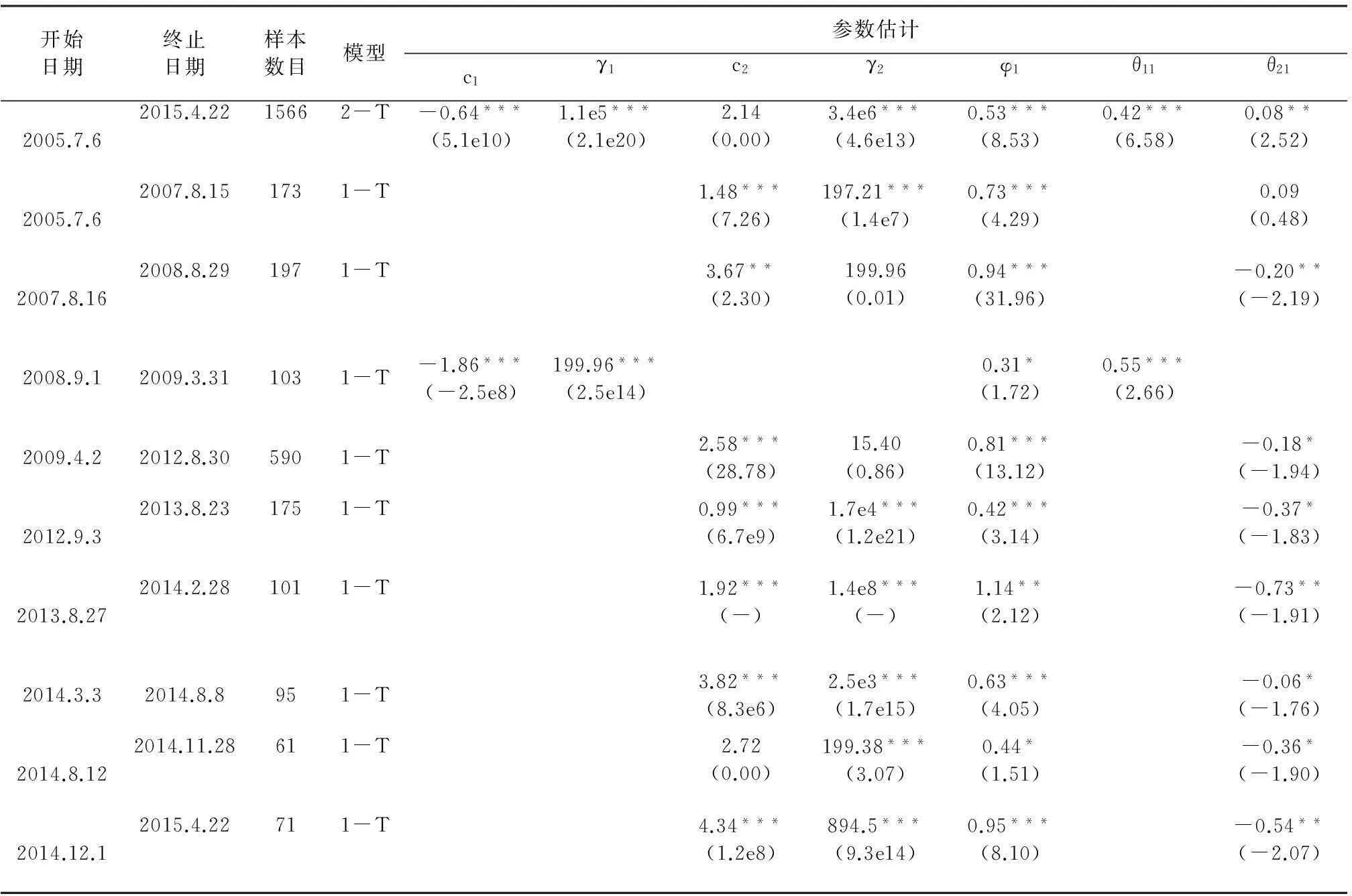

(一)关于货币市场套利活动的研究

根据滚动自回归模型结果,ΔCIPt序列自回归过程存在显著的时变性。因此,本文依据ΔCIPt的分布特征和上述检验结果进行子样本划分。通过分析子样本回归的显著性和拟合优度结果,通过不同划分方案进行稳定性检验,选取拟合效果最好的子样本划分方案,结果如下表3所示。

表3 样本非线性检验

注:***、**、*分别表示在10%,5%和1%水平下显著。

根据表3中的非线性检验结果,ΔCIPt在总体样本和各子样本中均具有显著的非线性。其中,各子样本的MSTAR模型具有单一转换机制(m=1),而总体样本则具有两个转换机制(m=2)。据此,本文依次对总体样本和子样本进行建模。

模型检验结果如表4所示,总体样本中ΔCIPt自回归过程存在正负两个门槛,转换速度γ较大,具有门槛转换特征。当ΔCIPt低于-0.0227时①,转换函数G1≈G2≈0,自回归系数φ1=0.53,具有较强的平稳性特征;当ΔCIPt高于0.0751时,转换函数G1≈G2≈1,自回归系数φ1+θ1+θ2=1.03;当ΔCIPt位于“中性区间”时,转换函数G1≈1、G2≈0,自回归系数φ1+θ1=0.95。总体样本的非线性特征并不完全符合“中性区间”假设,模型估计可能存在一定偏差。

进一步针对9个子样本的检验结果表明,全球金融危机后的子样本(2008.08,2009.03)存在负向门槛,其他子样本则均具有正向门槛。而且,负向门槛非线性系数θ11>0,而正向门槛非线性系数θ21<0,这表明ΔCIPt在中性区间内的自回归系数较高,而在中性区间外的自回归系数较低。此外,根据模型中转换速度γ显示,绝大多数子样本的转换机制均接近于门槛转换(γ较大),而子样本(2009.04,2012.08)(γ=15.40)中价格偏离行为的转换机制非常平滑。

①该门槛依据检验中的标准化参数c1=0.64进行还原计算得到。

根据图4的描述,2005年7月到2007年8月,货币市场价差ΔCIPt相对较低,资本管制导致ΔCIPt存在显著门槛(0.0182)。但是,门槛内、外的系数(0.73、0.82)表明该期资本管制并非完全有效,跨境资本流动可能存在“绕监管”的套利活动。2007年8月至2008年8月,资本管制强度显著加强,ΔCIPt的门槛和波动性明显加剧。根据系数显示,资本管制对于门槛内套利活动的约束作用显著增强(0.94)。2008年9月至2009年3月,资本流入管制切换为资本流出管制,门槛外系数(0.31)表明资本流出压力非常强,而门槛内系数(0.86)表明资本管制对于资本流出套利活动具有显著限制。2009年4月至2012年8月,资本管制程度相比危机期间有所降低,门槛内系数(0.81)说明资本管制的有效性有所降低。2012年9月至2013年8月,资本管制水平非常低,ΔCIPt显著降低至零附近,门槛内、外的系数(0.42、0.05)说明货币市场套利活动非常活跃。2013年8月至2014年2月,资本流入管制再度加强,门槛内、外的系数(1.14、0.41)表明资本管制将ΔCIPt有效维持在门槛内随机游走。2014年3月至2014年8月,资本流入管制进一步强化,但门槛内、外回归系数(0.63、0.57)表明资本管制的有效性有所降低。2014年8月至2014年11月,资本管制强度有所削弱,门槛内、外系数(0.44、0.08)表明资本管制的有效性较低,套利活动非常活跃。2014年12月至2015年4月,资本管制程度加强,而且门槛内、外回归系数(0.95、0.41)表明资本管制作用非常有效,门槛内的ΔCIPt基本属于随机游走。

表4 货币市场套利模型检验结果

注:括号中的数值为t值,***、**、*分别表示在10%,5%和1%水平下显著。

图4 货币市场价格偏离情况

注:图中垂直虚线表示各子样本临界点,水平实线表示各子样本自回归转换机制阈值,水平虚线表示零线,黑色实心点表示位于中性区间内部,灰色星状点表示位于中性区间外部。

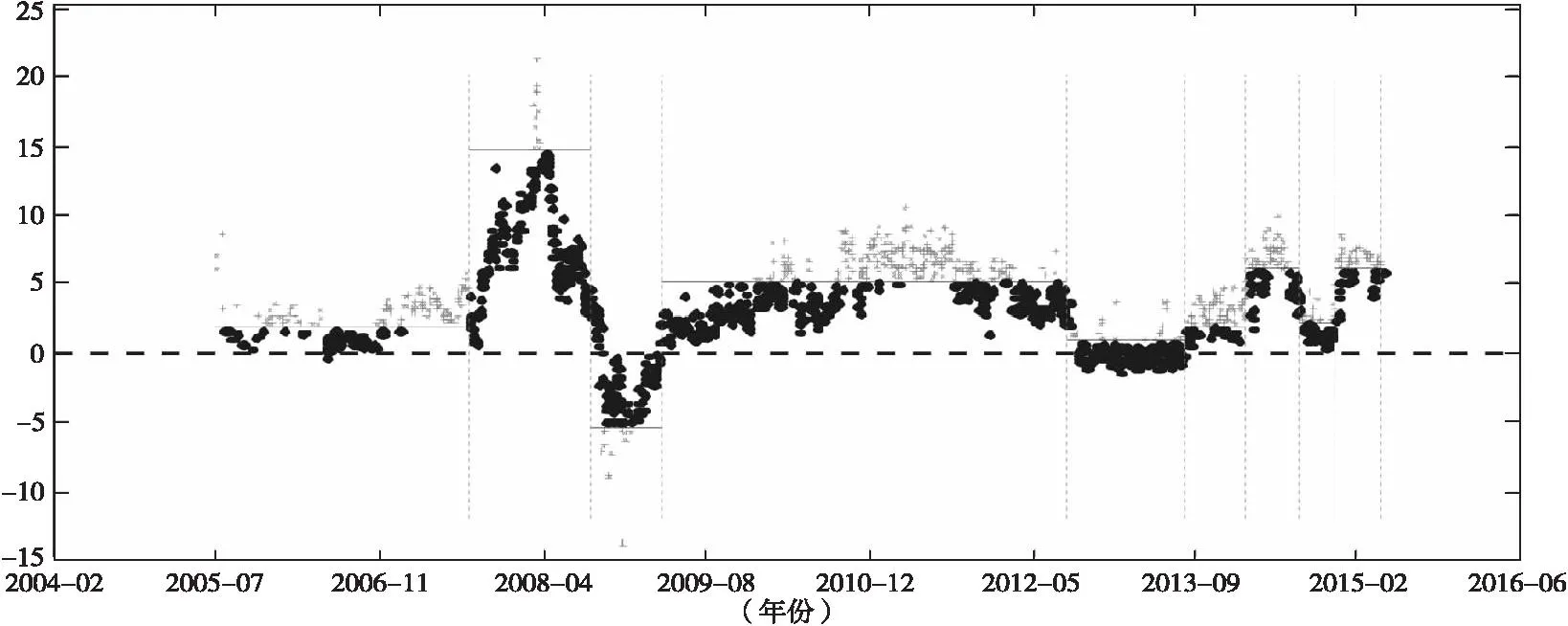

(二)关于外汇市场套汇活动的研究

类似的,本文对远期外汇市场价差ΔFt进行样本划分和模型检验。根据表5,ΔFt在总体样本和子样本中均具有显著的非线性。同时,多数子样本具有单一转换机制(m=1),总体样本和2007年8月至2008年8月的子样本具有两个转换机制(m=2)。

表5 样本非线性检验

注:***、**、*分别表示在10%,5%和1%水平下显著。

根据非线性检验结果,本文依次对总体样本和各子样本进行MSTAR模型检验,检验结果如表6所示。首先,在总体样本中,ΔFt自回归具有正负两个门槛,但是模型转换速度相对较低,具有平滑转换特征。其中,当ΔFt<-0.0025时,自回归系数约为0.88;当-0.0025<ΔFt<0.0015时,自回归系数小幅增加为0.89;当ΔFt>0.0015时,自回归回归系数进一步增加为0.92。显然,总体样本的自回归系数并不符合“中性区间”假设,而且模型估计系数θ11、θ12显著性较差。

表6 外汇市场套汇模型检验结果

注:括号中的数值为显著性的t值,***、**、*分别表示在10%,5%和1%水平下显著。

进一步考察各子样本的检验结果表明,金融危机期间(2007.08-2008.08)中ΔFt自回归模型具有正负两个门槛,子样本(2008.09-2009.03)和(2012.12-2014.03)中自回归具有负向门槛,其他子样本则均具有正向门槛。根据系数估计,负向门槛非线性参数θ11基本为正,正向门槛非线性参数θ21多数为负,符合“中性区间”假设。此外,多数子样本的转换机制属于门槛转换,而子样本(2006.10,2007.08)(γ=13.12)、(2009.03,2010.05)(γ=16.51)、(2012.12,2014.03)(γ=5.03)的转换机制属于平滑转换。

图5 外汇市场价格偏离情况

注:图中垂直虚线表示各子样本临界点,水平实线表示各子样本自回归转换机制阈值,水平虚线表示零线,黑色实心点表示位于中性区间内部,灰色星状点表示位于中性区间外部。

根据图5的描述,2005年10月至2006年10月,ΔFt均值基本为正,资本管制程度相对较低,门槛内、外系数(0.62、0.83)表明套汇活动比较活跃,资本管制效果有限。2006年10月至2007年8月,资本管制有所加强,门槛内、外系数(0.82、0.62)表明资本管制的有效性有所增加,但是中性区间内的套汇活动依然显著。2007年8月至2008年8月,资本流入管制显著增强,同时施加流出管制,ΔFt波幅进一步增加。门槛内、外系数(0.84、0.73、-0.44)表明,该期中资本流入套汇压力相对较强,资本流入管制和流出管制的有效性均有所增加。2008年9月至2009年3月,ΔFt转为负值,资本流出管制强度大幅增加,门槛内、外系数(0.88、0.72)表明资本管制有效性得到进一步提升。2009年3月至2010年5月期间,ΔFt转为正值,门槛内、外系数(0.93、0.83)表明资本流入管制有效性非常高,中性区间内的ΔF基本处于随机游走。2010年6月至2011年4月,资本管制程度降低,门槛内、外系数(0.85、0.61)表明套汇活动重新活跃,管制有效性开始降低。2011年4月至2012年12月,资本管制程度几乎为零,ΔFt均值降低至零附近,门槛内、外系数(0.55、0.95)表明资本流出套汇活动非常活跃。2012年12月至2014年3月,ΔFt转为负值,门槛内、外系数(0.76、0.74)表明资本流出套汇活动活跃度增加,资本管制有效性进一步降低。2014年3月至2015年4月,资本管制措施明显加强,均值和波动性增加,门槛内、外系数(0.89、0.78)表明资本管制的有效性开始回升。

五、结论与政策建议

通过采用滚动自回归模型和多机制平滑转换模型(MSTAR),本文针对2005年以来人民币在岸和离岸间货币市场和远期外汇市场的价格偏离进行实证检验,探究了中国资本管制对于套利和套汇活动的非线性影响。结果表明,中国的资本管制致使无风险价格偏离形成不同程度的中性区间,区间内外跨境资本套利、套汇活跃性的不同表明资本管制措施有效性存在显著差异。

一般而言,套利和套汇活动的中性区间越大,区间内的自回归系数往往也越高,即资本管制程度越高则有效性越强。整体来看,2005年至2009年年初,伴随全球金融危机发展,中国对于跨境资本套利、套汇活动进行资本管制的强度均显著增强,资本管制的有效性也明显增加。但是,2009年年初至2012年年末,中国对于跨境资本套利和套汇活动的资本管制出现显著差异。其中,针对套利活动的管制强度维持在较高水平,不过管制有效性出现明显降低。针对套汇活动的管制强度和管制有效性则均出现降低趋势。2013年,针对套利活动的资本管制迅速降低,而套汇活动面临的资本管制强度和有效性均有所增加。2014年至2015年4月,对于跨境资本套利和套汇活动的资本管制强度和有效性再度增加,其中针对套利活动的资本管制变化相对频繁,而针对套汇活动的管制则相对稳定。

综上,中国资本管制强度和有效性在2008年金融危机之后的确出现不同程度的降低。但是,伴随2013年以来国际资本流动加剧,中国资本管制措施的强度和有效性再度增加。面对未来复杂的国际经济金融环境,中国在推进资本账户开放的战略中应当始终保持对于短期投机性国际资本流动的审慎监管,在适度降低资本管制强度的同时,应当着力于关注并提高资本管制的有效性。

参考文献:

[1]中国人民银行调查统计司课题组. 我国加快资本账户开放的条件基本成熟[R]. 2012-02-23.

[2]Jinjarak Y, Noy I, Zheng H. Capital controls in Brazil-stemming a tide with a signal?[J]. Journal of Banking & Finance, 2013, 37(8): 2938-2952.

[3]Magud N E, Reinhart C M, Rogoff K S. Capital controls: myth and reality-A portfolio balance approach[R]. NBER Working Paper, 2011.

[4]Einzig P. A dynamic theory of forward exchange[M]. London: Macmillan, 1961.

[5]Einzig P. The history of foreign exchange[M]. London: Macmillan, 1962.

[6]Hallwood C P, MacDonald R. International money and finance[M]. Wiley-Blackwell, 2000.

[7]苟琴, 王戴黎, 鄢萍, 黄益平. 中国短期资本流动管制是否有效[J]. 世界经济,2012(02): 26-44.

[8]刘莉亚, 程天笑, 关益众, 杨金强. 资本管制能够影响国际资本流动吗?[J]. 经济研究,2013(5): 33-46.

[9]De Gregorio J, Edwards S, Valdes R O. Controls on capital inflows: Do they work?[J]. Journal of Development Economics, 2000, 63(1): 59-83.

[10]Carvalho B S M, Garcia M G P. Ineffective controls on capital inflows under sophisticated financial markets: Brazil in the nineties[M]. Financial Markets Volatility and Performance in Emerging Markets. University of Chicago Press, 2008: 29-96.

[11]Pandey R, Pasricha G, Patnaik I, Shah A. Motivations for capital controls and their effectiveness[R]. Bank of Canada Working Paper, 2015.

[12]Grilli V, Milesi-Ferretti G M. Economic effects and structural determinants of capital controls[J]. IMF Staff Papers, 1995, 42(3): 517-551.

[13]Eichengreen B. Capital account liberalization: What do cross-country studies tell us?[J]. The World Bank Economic Review, 2001, 15(3): 341-365.

[14]Peel D A, Taylor M P. Covered interest rate arbitrage in the interwar period and the Keynes-Einzig conjecture[J]. Journal of Money, Credit and Banking, 2002: 51-75.

[15]Pasricha G. Financial integration in emerging market economies[J]. Economics, 2008, 23: 535-559.

[16]Taylor M P, Branson E T. Asymmetric arbitrage and default premiums between the US and Russian financial markets[J]. IMF Staff Papers, 2004: 257-275.

[17]Hutchison M M, Pasricha G K, Singh N. Some market measures of capital account liberalization in India[J]. Financial Integration in Asia, 2011.

[18]Hutchison M M, Pasricha G K, Singh N. Effectiveness of capital controls in india: evidence from the offshore NDF market[J]. IMF Economic Review. 2012, 60(3): 395-438.

[19]娄伶俐, 钱铭. 资本账户开放测度方法:比较与综合[J]. 国际金融研究,2011(08): 41-49.

[20]徐明东, 解学成. 中国资本管制有效性动态研究:1982-2008[J]. 财经研究,2009(6): 29-41.

[21]王曦, 陈中飞, 王茜. 我国资本管制加速开放的条件基本成熟了吗?[J]. 国际金融研究,2015(1): 70-82.

[22]黄玲. 资本管制是防范金融危机的有效手段吗?[J]. 经济学(季刊),2011(02): 457-476.

[23]施建淮. 中国应对资本流入的政策选择[J]. 经济社会体制比较,2010(03): 40-51.

[24]Ma G, McCauley R N. Do china’s capital controls still bind? Implications for monetary autonomy and capital liberalisation[R]. BIS Working Paper, 2007.

[25]Teräsvirta T. Specification, estimation, and evaluation of smooth transition autoregressive models[J]. Journal of the American Statistical association, 1994, 89(425): 208-218.

[26]Dijk D, Franses P H. Modeling multiple regimes in the business cycle[J]. Macroeconomic dynamics, 1999, 3(03): 311-340.

[27]Granger C W J, Terasvirta T. Modelling non-linear economic relationships[M]. Oxford University Press,1993.

[28]Eitrheim φ, Teräsvirta T. Testing the adequacy of smooth transition autoregressive models[J]. Journal of Econometrics, 1996, 74(1): 59-75.

责任编辑、校对:郭燕庆

The Effectiveness of Chinese Capital Control—The Research Based on Transnational Capital Interest Arbitrage and Arbitrage Activity

LIU Yongyu , WANG Bo

(School of Finance, Nankai University, Tianjin 300071, China)

Abstract:This paper builds the onshore and offshore price difference indicators of RMB money market and foreign exchange market and conducts nonlinear test by MSTAR model. The results indicate that capital control makes interest arbitrage and arbitrage activities have significantly different neutral intervals at different phases. The different inside and outside interval coefficients show the different effectiveness of capital control. From 2005 to 2008, the control strength and effectiveness of both interest arbitrage and arbitrage gradually rose. From 2009 to 2012, they fell to different degree. In 2013, the control effectiveness of interest arbitrage fell further and the control effectiveness of arbitrage activities rose somewhat. From 2014 to 2015, the control strength and effectiveness gradually boosted up but the capital control of interest arbitrage fluctuated greatly.

Key words:Capital Control Effectiveness; Money Market; Foreign Exchange Market; MSTAR Model

文献标识码:A

文章编号:1002-2848-2016(02)-0010-10

作者简介:刘永余(1989-),山东省临沂市人,南开大学金融学院博士研究生,研究方向:货币理论与政策、国际金融;王博(1981-),山东省济南市人,南开大学金融学院副教授,研究方向:货币理论与政策、国际金融。

基金项目:国家社科基金重点项目(14AZD032);南开大学亚洲研究中心资助课题(AS1518);教育部人文社科重点研究基地重大项目(14JJD790030)。

收稿日期:2015-10-27