新业态背景下东莞科技金融效率研究

2016-04-26高维新

刘 建,高维新

(广东科技学院,广东 东莞 523083)

新业态背景下东莞科技金融效率研究

刘 建,高维新

(广东科技学院,广东 东莞 523083)

科技创新是创新的核心,而科技创新成果的产生、转化与产业化都离不开金融体系的强力支持。研究结果表明大幅增加科技资金的投入可以提高科技创新效率与创新能力;改善科技资金的投入方式,也能提高科技创新效率和能力。因此,东莞市应该鼓励民间金融向天使投资、风险投资发展;鼓励科技企业主动利用私募债券、私募股权、新三板、IPO等方式融资;发展科技金融中介机构;完善科技金融担保、再担保体系;建立科技金融平台。

东莞市;科技金融;新业态;科技金融效率

本文把科技金融范围定义为除传统银行业以外的科技金融业态,即包括科技金融直接融资市场,比如天使投资、风险投资、私募股权投资、私募债券投资、部分互联网金融、新三板、股权转让市场、IPO等形式的资本市场,也包括科技金融间接融资市场,例如:民间金融、科技银行、科技租赁金融等,还包括科技金融中介市场,例如:信用评级机构、科技企业资产评估机构、科技保险机构、科技贷款担保机构、再担保机构、会计师事务所及科技金融信息咨询服务平台等。

一、东莞市科技金融效率DEA模型分析

本文采用数据包络分析法(DEA,Data Envelopment Analysis)来分析东莞科技金融效率。鉴于DEA方法已经比较成熟,为缩短篇幅,对DEA方法矩阵及模型的叙述省略。

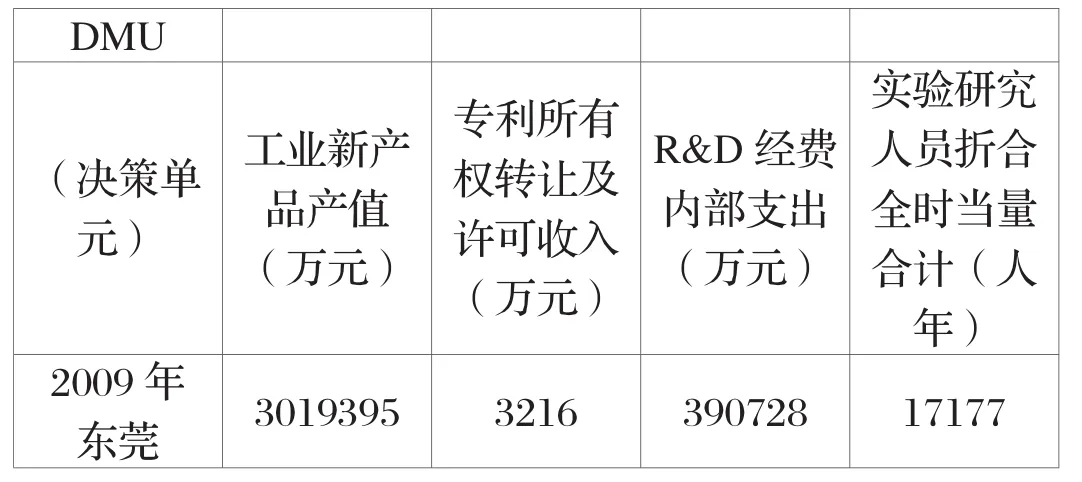

由于研究与实验发展(R&D)资金投入产出情况能集中体现科技资金的对科技创新效率,因此,本文采用东莞市R&D投入产出情况(2009——2013年)中的样本数据来进行DEA效率分析,选取了两项产出指标:工业新产品产值、专利所有权转让及许可收入,两项投入指标:R&D经费内部支出、实验研究人员折合全时当量合计。DEA需要有多个决策单元进行比较分析,而本文主要是分析东莞市的科技金融的效率,所以就用不同年份的东莞作为决策单元。DEA模型指标数据如表1(表1 DEA模型数据表)所示:

表1 DEA模型数据表

数据来源:《东莞统计年鉴2014》

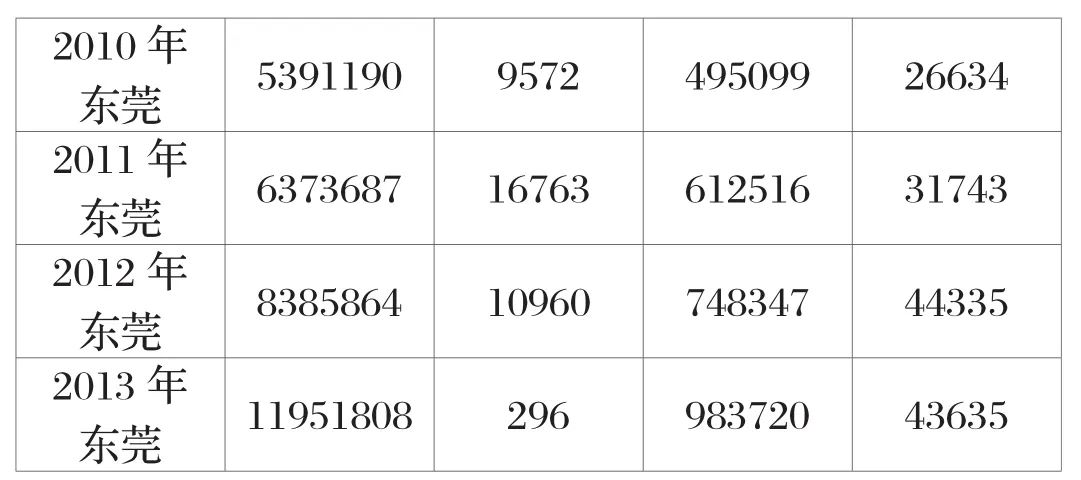

利用DEAP2.1软件对上述数据进行DEA效率分析,分析结果见表2(表2 DEA效率表):

表2 DEA效率表

纯技术效率值(vrste)反映出决策单元(DMU)最优规模时投入要素的生产效率;规模效率值(scale)反映的是实际生产规模与最优生产规模之间的差距;综合技术效率值=纯技术效率值×规模效率值,综合技术效率值(crste)是对决策单元的资源配置能力、资源使用效率等多方面能力的综合评价,效率值越接近1说明效率越高,综合技术效率值为1,表示该决策单元的投入产出是综合有效的,即同时技术有效和规模有效。纯技术效率值(vrste)是1,表示在目前的技术水平上,其投入资源的使用是有效率的;此时若未能达到综合有效,原因在于其规模无效,因此其改革的重点在于如何更好地发挥其规模效益。DEA分析结果表明:2009年,东莞的R&D综合技术效率只有0.717,主要原因是规模效率太低,需要扩大投入;2010年,综合效率和规模效率快速上升至0.962,主要原因是东莞市大幅增加了R&D经费内部支出,增长幅度达80.87%,而当年的实验研究人员基本没有变化(具体情况见表3),由此可见,科技资金的投入是影响科技创新效率的主要因素;随着投入的增加,2011年的综合效率达到最佳;2012年的综合技术效率有所下降(0.986),主要是纯技术效率下降,就是说当年的投入组合没有发挥最佳的生产效率,需要改善管理或者完善投入方式;2013年,在继续增加投入的情况下,R&D综合效率达到最优。

表3 R&D投入产出增速表

二、模型结论分析

通过DEA模型对东莞市科技金融效率进行分析,结果表明以下两点:

1、大幅增加科技资金的投入量可以达到提高科技创新效率与能力的作用。2010年,东莞市R&D经费内部支出增长幅度达80.87%,综合效率和规模效率快速上升至0.962。

2、改变和完善科技资金的投入方式,也能起到提高科技创新效率和能力的效果。2012年东莞市的R&D资金投入组合没有发挥最佳的生产效率;2013年,在继续增加投入、改善管理或者完善投入方式的情况下,R&D资金综合效率达到最优。

因此,必须通过发展科技金融新业态来提高科技资金的投入规模、完善科技资金的投入形式,以提高科技创新效率和能力。

三、政策建议

1、鼓励东莞民间金融发展天使投资和风险投资。东莞民间金融体量庞大,由于政府对民间金融的监管力度加大,这部分资金即要在合规的前提下取得合理收益率,又要起到金融促进实体经济发展的作用,其出路之一就是发展天使投资和风险投资。东莞市应该建立专项资金来鼓励和引导民间金融建设天使投资和风险投资平台,对天使投资和风险投资平台实施财政补贴、减免税收等优惠等政策。

2、鼓励科技企业主动利用私募债券、股权投资、股权转让、新三板、IPO等方式融资。2015年东莞市国家高新技术企业有986家,但是2015年东莞市境内外上市企业只有32家(其中17家在A股上市、15家在境外上市),在广东省上市公司中的占比仍较低,上市公司数量与深圳、佛山相比仍有很大差距。天使投资和风险投资主要投资于创新创业企业的初创期,而企业进入成长期后,需要的资金量更大,但是其风险和收益相对较小,那么这个时期的科技企业就要积极利用IPO、“新三板”、私募股权、私募债券等融资方式来获得发展资金。

3、发展科技金融中介机构。目前东莞缺乏专业科技金融中介机构,政府对专业科技金融中介机构要给予税收优惠、信贷支持、对科技金融中介机构的人才引进要安排鼓励措施。

4、完善科技金融担保和再担保体系。由于科技企业投资具有高风险性,必须降低科技信贷机构的贷款风险,科技企业才能获得更多的信贷。财政资金对科技融资政策性担保的覆盖面和力度始终有限,必须建立市场化广泛的科技融资担保体系。不过,由于商业性的担保机构是审慎经营、趋利避险的,如果仅靠市场机制的作用,市场化科技融资担保体系是不可能建立起来的。因此,应该采用“担保市场化,再担保政策化”的措施,把担保环节交给市场,形成科技融资的市场担保机制,而政府再对市场担保融资提供政策性再担保和补贴,从而形成广泛的科技融资担保体系。

5、建立科技金融平台。一个完整的科技金融体系,其参与的主体是多元化的、资源配置渠道是多样化,因此一个完善的科技金融体系需要一个科技金融平台支持其高效运行。应该由政府主导建设科技金融平台,其参与主体包括政府、资金需求方、资金供给方(天使投资机构、创业投资、互联网金融、科技银行、小额贷款公司、科技租赁金融机构、股权投资机构、私募债券投资机构)、科技金融中介机构等,各参与主体在科技金融平台注册、各子平台者接入科技金融平台,政府承担科技金融平台建设、推广、维护、信息发布和数据统计、提供政策性担保和再担保、政策性补贴等服务。

[1] 赵昌文.《科技金融》[M].科学出版社:2009:6.

[2] 林伟光.我国科技金融发展研究——理论基点及体系构建[D].广州:暨南大学,2014:41-60.

[3] 赵培.东莞战略性新兴产业发展金融支持体系研究[D].广州:华南理工大学,2014:29—54.

[4] 骆世广.广东科技金融绩效评价——基NonICA特征约简的DEA方法研究[J].金融理论与实践,2012(12):39-42.

[5] 黄孝武,柏宝春.关于进一步发展武汉新金融业态的思考[J].武汉金融,2012(4):10-14.

[6] 刘建,高维新.金融新业态背景下我国科技金融效率及创新路径研究[J].改革与战略,2015(11):40-43.

(责任编辑:戴国际)

广东科技学院院级科研课题,新业态背景下东莞科技金融效率及创新路径研究,项目编号:GKY-2015KYYB-23。