分析师盈余预测有效性实证研究

2016-04-05刘珊珊

刘珊珊

摘要:本文通过实证分析,得出分析师的盈余预测基本上是有效的,但在投资者对分析师的盈余预测存在一定关注度的前提下,盈余误差越大,投资者的股票回报就越低。根据结论,提出以下对策:分析师应在不断提高自身专业素质的同时,保持自身的职业操守,廉洁自律;企业应当加强盈余管理,提高财务信息披露的质量;政府应当完善上市公司的信息披露机制,加强对分析师职业的管理。

关键词:分析师 盈余预测 有效性

一、分析师盈余预测有效性的理论基础及研究假设

本文将分析师盈余预测的有效性分为可靠性和相关性两个方面。

(一)分析师盈余预测可靠性的理论基础及研究假设。首先,分析师一般都具备一定的专业素养,能够较为准确地把握企业盈余的发展趋势,同时分析师的盈余预测越有效,越有利于分析师的职业发展需要。其次,分析师会根据资本市场的变化,不断调整其原有的盈余预测。由于企业管理层对企业的各项经营状况比较了解,他们做出的相关的业绩预测,更加符合企业发展的实际情况。分析师大多会根据管理层披露的业绩报告提取新的信息,对原有的盈余预测做出调整,从而保证盈余预测数据的可靠性。由此,提出以下假设:

假设1:盈余预测具有一定程度的可靠性,即预测数据与实际数据正相关。

(二)分析师盈余预测相关性的理论基础及研究假设。首先,分析师盈余预测的信息大部分来自于资本市场上的公开信息。企业内部的重大事项都会对企业的盈余状况产生重要影响。由于信息的不对称性和滞后性会使分析师做出的盈余预测产生一定的误差,从而对依赖分析师盈余预测的股民的股票回报产生重大影响。其次,分析师职业作为一项服务性质的职业,容易受到各种利益的诱惑,而发布不符合企业实际盈余趋势的预测,会导致盈余预测误差增大,从而损害中小投资者的利益。由此,提出以下假设:

假设2:投资者对分析师的盈余预测存在一定的关注度,分析师的盈余预测误差与股票回报负相关。

二、分析师盈余预测有效性的实证研究

(一)样本选取和数据来源。本文的样本数据来自于国泰安数据库中2014年A股上市公司的相关数据。样本选取时遵循以下原则:(1)根据证监会制定的《中国上市公司分类索引》,选取制造业上市公司作为总体样本;(2)剔除ST、*ST、SST、S*ST、STT制造业上市公司。

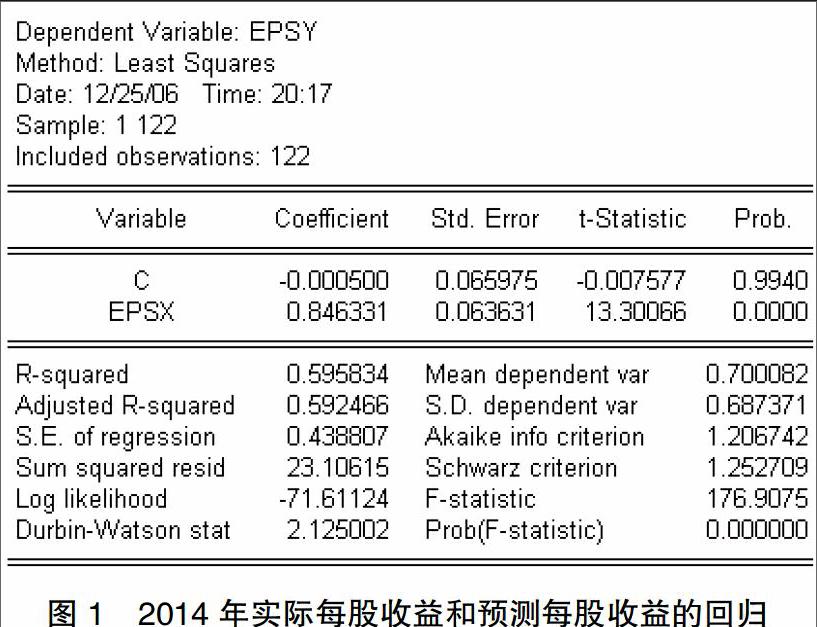

(二)分析师盈余预测信息可靠性的实证研究。本文考察的是分析师会计盈余预测的可靠性,主要是通过对样本公司每股收益2014年的预测数据与真实数据进行回归分析来实现。本文选用的盈余数据指标是每股收益。其中,EPSY是2014年样本公司实际的盈余指标,EPSX是分析师预测的2014年样本公司的盈余指标,如图1所示。

从回归结果中可以看出可决系数(R-squared)约为0.6,F统计量为176.9075,远大于临界值,该模型具有较强的解释能力,说明2014年分析师预测的每股收益趋势与2014年实际的每股收益大体一致。分析师凭借着自己的专业和经验,依据相关信息,采用一定的计量模型来预测企业的盈余信息。由此预测出来的结果能够合理体现实际盈余的变动情况,分析师的盈余预测信息是可靠的。由此验证前文的假设:盈余预测具有一定程度的可靠性,即盈余预测数据与实际数据之间存在正相关。

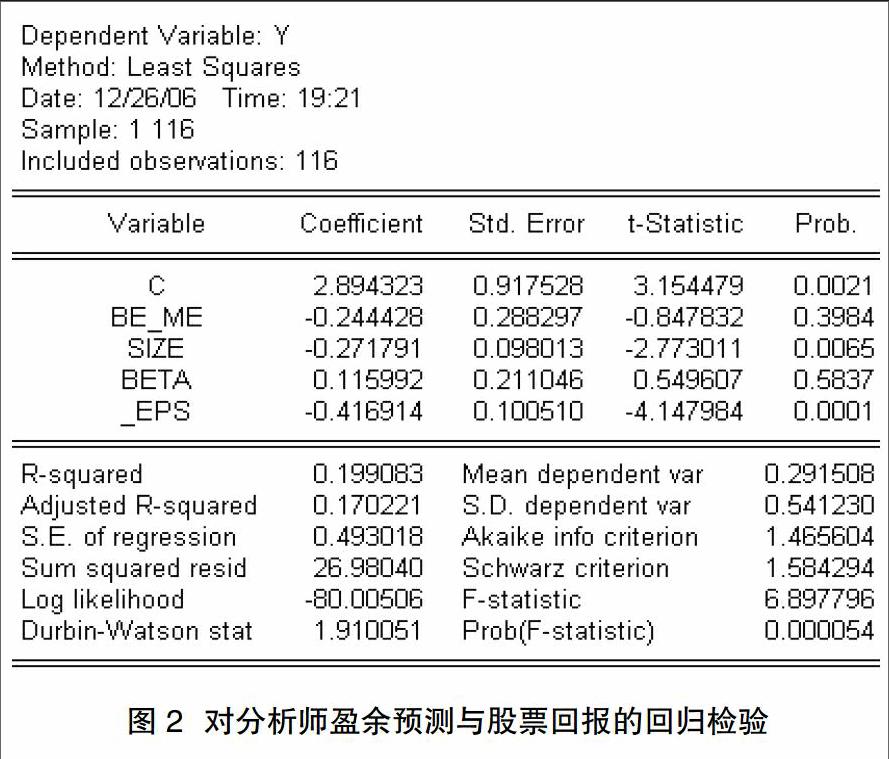

(三)分析师盈余预测信息相关性的实证研究。一般来说,盈余预测的相关性主要体现在信息使用者是否能利用分析师的盈余预测来进行投资决策,获得更高的经济收益。这包括两点:首先,外部投资者对分析师的盈余预测信息的关注程度;其次,分析师的盈余预测是否有助于外部投资者获得超额回报。本文以股票回报作为被解释变量,考察在不同的风险因素、不同的公司规模下,分析师的盈余预测对股票回报的影响。如图2所示。

从图2中可以看出,股票回报对盈余预测相关性的回归方程为:

Y=2.894-0.244(BE/ME)-0.272Size+0.116Beta-0.417ΔEPS

BE/ME和Beta的系数不显著,说明这两个变量对股票回报没有太大的影响。Size的系数为-0.271,且显著性=0.00<0.05,说明公司的规模与股票的回报成反比。ΔEPS的系数为-0.416,显著性=0.0001<0.05,意味着分析师的预测误差对股票回报产生反方向的作用。如果外部投资者依赖分析师的盈余预测做出投资决策,显然,分析师的预测误差越大,投资者得到的股票回报就越小。投资者的股票回报与企业的投资回报水平密切相关。对于投资回报较高的企业,分析师通常会采取乐观的态度,从而产生盈余预测误差;相反,投资回报较低的企业,分析师通常会采取悲观态度,从而产生盈余预测误差。以上实证结果验证了上文假设:投资者对分析师的盈余预测存在一定的关注度,分析师的盈余预测误差与股票回报成反比。

需要特别说明的有以下几点: (1)BE/ME采用每支股票持有期期初可获取的最近一期资产负债表上的股东权益与期初的每支股票总市值的比值来计算;(2)Size采用每个样本公司在股票持有期期初的总资产的对数来计算;(3)Beta用单项资产的风险收益率来参照整个市场的平均风险收益率,本文直接从国泰安数据库提取;(4)ΔEPS用预测的每股收益减去实际的每股收益,即为预测误差。

三、研究结果

本文检验分析师盈余预测的有效性,结果显示:第一,盈余预测具有一定程度的可靠性,即盈余预测数据与盈余实际数据之间正相关。分析师盈余预测大体上体现了实际盈余的水平,主要原因是分析师具备专业的素质和较强的分析能力,为了自己的职业发展和声誉的需要,大多尽量去反映并修正企业的盈余预测。第二,投资者对分析师的盈余预测关注度一定的情况下,分析师的盈余预测误差与股票回报成反比。

四、对策建议

分析师的主要职责就是预测企业的盈余情况,为投资者提供决策依据。根据本文的研究结论可知,分析师的盈余预测大体上是有效的,但投资者对分析师的盈余预测关注度一定的情况下,分析师的盈余预测误差越大,股票的回报越小。为了保证分析师盈余预测的有效性,应当从以下几个方面进行努力:

(一)从分析师的角度,分析师不断提高自身专业素质的同时,也要保持自身的职业操守,廉洁自律。首先,分析师盈余预测的有效性是分析师联系企业和投资者的关键环节。分析师的专业分析能力和信息的搜集能力直接影响着分析师盈余预测的有效性。因此,一名优秀的分析师应当不断充电,提高自身的专业素养,从而保证分析师盈余预测的有效性,在分析师行业保持良好的声誉,为自身的职业发展打下基础。其次,很多分析师面临着社会利益与自身利益的冲突,这时需要分析师保持清醒的头脑,保持自身的独立性和公正性,遵守自身的职业道德,维护国家的相关法律,切勿出于自身利益的考虑,发布虚假的盈余预测,从而误导广大公众投资者。

(二)从企业的角度,企业应当加强盈余管理,提高财务信息披露的质量。分析师盈余预测的依据是企业在年报披露的历史盈余情况以及影响企业盈余的重要事项。企业在年报披露的历史盈余情况存在虚增或者隐瞒的重大事项会影响到分析师盈余预测的有效性。因此企业加强对盈余的管理,披露符合企业实际情况的盈余信息,能够从根源上保证分析师盈余预测的有效性。

(三)从政府的角度,政府应当完善上市公司的信息披露机制,加强对分析师职业的管理。首先,政府应增强上市公司信息披露制度的透明度,严惩披露虚假财务信息的行为,可以有效保证企业披露出来的盈余信息的合理性和真实性,有助于分析师盈余预测的有效性,从而维护中小股民的权益。其次,由于部分分析师的专业素质较低,发布的盈余预测不够准确,容易误导中小投资者;同时分析师容易受到利益的诱惑,和上市公司串通一气,发布虚假的盈余预测,损害中小投资者的权益。因此政府必须加强对分析师的管理,提高分析师的入行资格考试的难度,定期对分析师进行专业和职业道德上的培训,以及加大对分析师发布虚假盈余预测的惩罚力度。

参考文献:

[1]郭杰,洪洁瑛.中国证券分析师的盈余预测行为有效性研究[J].经济研究,2009,(11):55-81.

[2]李馨子,肖土盛.管理层业绩预告有助于分析师盈余预测修正吗[J].南开管理评论,2015,(2):30-38.

[3]杨红娟.证券分析师收益预测准确性的行业分布[J].商业会计,2015,(16).

[4]谢雅璐.会计稳健性与管理层盈余预测策略——基于证券市场的实证研究[J].山西财经大学学报,2012,(9):104-114.

[5]戚佳.我国证券分析师盈余预测准确度的影响因素研究[D].燕山大学,2010.