高管薪酬对企业绩效的影响研究

2016-04-05刘小瑀范亚东闫雨张琦

刘小瑀 范亚东 闫雨 张琦

摘要:本文基于中小板上市公司的数据,以高管薪酬的货币和非货币形态指标作为自变量,研究其对企业绩效的影响,通过多元回归分析的方法,得出结论并依照结论给予相应的建议,希望能够对后续的研究起到推动的作用。

关键词:高管薪酬 企业绩效 中小板上市公司

一、引言

经济的全球化和网络化的发展趋势,使企业的经营环境愈加显示出不确定性,能否合理地对高管薪酬进行设计也显现出其重要特性,在充斥着激烈竞争的整体经营环境下的企业绩效也相应地出现一定波动。有关高管薪酬的问题一直受到股东、债权人以及监管部门等利益相关者的关注,2004年中小板企业在深交所的出现,使高管薪酬问题又掀起了一次小高潮。相对于主板来说,中小板与创业板的企业无论从公司的规模还是公司的投入上来讲都相对较小,公司的定位也多以中小型成长迅速的高新企业作为目标。中小板虽在设立时间上要先于创业板,即创业板的雏形板块,但其上市门槛要求比创业板高,更接近于主板上市公司的进入壁垒。本文主要依据上述情况,基于2011—2014年745家中小板上市公司的数据,研究高管薪酬对企业绩效的影响,从而有利于对公司的管理,进而提高企业的绩效。

二、文献回顾

对于高管薪酬与企业绩效问题的研究最早起源于西方国家。早在1990年Jensen和Murphy(1990)利用1974—1986年在《福布斯》公布的 2 200名高管薪酬进行分析,认为其与以股东财富衡量的业绩之间具有较弱的相关性,而后续的学者包括Kaplar(1994),Aggarwal、Samwich(1999)以及Toss(2000)也认为两者的相关性并非显著。另一方面,Kaplan(1994)利用日美两国公司数据进行对比研究高管报酬与公司绩效间的关系发现,两者呈现出显著正相关的关系。通过分析1980—1994年美国100家公众持股的最大的商业公司的数据,Hall、Liebmar(1998)进一步发现经营者报酬结构中股票期权比重的不断增大会使经营者报酬与公司业绩的相关性显著增强。由于国外的实际情况与国内不同,其企业多为单一的产权结构,以企业产权结构私有化为主,国有化的企业占少数,因此国外理论界对企业的研究多处在高管薪酬对企业绩效的直接影响上,而忽视了产权结构因素也会成为影响高管薪酬与企业绩效关系的因素之一。总体来说,国外对于高管薪酬与企业绩效相关性的研究结果各持己见,有些甚至结论与预测相差甚远,出现冲突的现象也并非不存在,这主要是由于相应的数据来源、数据可靠性、衡量指标的选定上出现了参差不齐的现象,更具体的可以归因于对解释变量和被解释变量的选取也存在异议,使得早期呈现出的结果多为高管薪酬与企业绩效弱相关乃至不相关,直到近十几年随着市场的规范化以及上市公司数据披露的合规化才使得后期的结果多为两者的相关性有渐强的趋势。

直到1998年我国上市公司的年报中才首次出现高管薪酬的数据,与国外的研究历程相同,最初我国的学者也认为高管薪酬与企业绩效并不显著正相关。魏刚(2000)认为,高管的持股比例并没有得到积极的激励效果,李增泉(2000)、杨瑞龙和刘次(2002)等也持有相同的观点。堪新民和刘善敏(2001)认为,我国上市公司不同层级管理者之间薪酬的差距较大且呈现出绝对值较低的水平,因此与公司经营绩效呈现很弱的相关性,而且对于以高管持股作为长期报酬的比例在逐年下降,更多的高级管理人员更注重短期的现金报酬。另一方面,陈志广(2002),乐琦(2006),唐建琴、李连军(2007),杜兴强、王丽欺(2007)在各自的研究中发现高管薪酬与公司的业绩呈现出显著的正相关。基于纳什讨价还价模型,冯根福、赵环航(2012)构建了内生模型,分析出当高管的薪酬数量上一定时,高管的持股比例和在职消费呈现出一种替代关系,即持股比例的增加可以在一定程度上抑制在职消费的增加,进而对企业的业绩起到一定的提升作用。国内的学者认为在一定程度上增加在职消费可以对企业的绩效起到激励的作用,但是如果在职消费超过了“适度”水平可能反而会阻碍企业绩效的增长,而此时“度”的具体情况并未得出一致结论。

综上所述,无论国外还是国内对于高管薪酬与企业绩效的研究仍无法得出一致的意见,但认为二者呈现出正相关特质的观点持有者还是较多的,而利用中小板上市公司作为研究样本的还是少数。

三、研究设计

(一)样本选择

本文以截止到2014年12月31日在沪深两市上市的752家中小板上市公司为样本,其中剔除7家ST公司和数据不全的公司。本文数据均来自国泰安数据库,使用SPSS 21.0软件和Excel软件进行数据统计、整合分析处理。

(二)指标构成

1.控制变量。为了避免公司规模对企业绩效的影响,本文将其作为控制变量,以总资产的对数形式表示。

2.自变量。本文主要从货币和非货币两方面对高管薪酬进行指标衡量。其中货币性指标主要为公司中高级管理人员与董事的薪酬,为了避免某个高管过高的薪酬带来的影响,本文拟选取高管前三名薪酬总和的平均数对数作为货币性指标LnAC;非货币性指标包括高管的持股比例和在职消费,拟选取总经理持股比例作为MSR,在职消费的指标衡量一直以来在学术界并没有定论,还处于探讨阶段,考虑到与在职消费项目相关的办公费和差旅费多以管理费用形式出现,因此本文以管理费用(对数形式)作为高管在职消费的变量LnME。

3.因变量。本文拟选取净资产收益率(ROE)和托宾Q值(TOBINQ)分别作为企业绩效的衡量指标。具体的变量说明见表1。

(三)研究假设

由于委托代理理论、人力资源理论、激励理论和公平理论的存在,高管与股东之间存在着信息不对称的现象,如果将企业的绩效与高管的薪酬相挂钩,高管们为了能够获得自身利益一定会更致力于公司的经营绩效上。而其中的实际薪酬为高管的直接薪酬表现,持股比例的多少以及在职消费的大小则是高管薪酬的间接表现。因此,高管实际薪酬的提高可以促进企业绩效水平的提高;增加高管的持股比例可以间接提高高管薪酬,进而促进企业绩效水平的提高;增加高管的在职消费可以间接提高高管薪酬,进而可以促进企业绩效水平的提高。由此可以得出以下假设:

假设1:高管实际薪酬对企业绩效有正面的影响;

假设2:高管的持股比例对企业绩效有正面的影响;

假设3:高管的在职消费对企业绩效有正面的影响;

(四)模型构建

由表3和表4可以看出,两组模型的容差均大于等于0.1,且各自的方差膨胀因子VIF均小于等于10,因此可以看出本文所构建的两组模型中的自变量均不存在共线关系,均能够很好地反映出高管薪酬对企业绩效的影响。

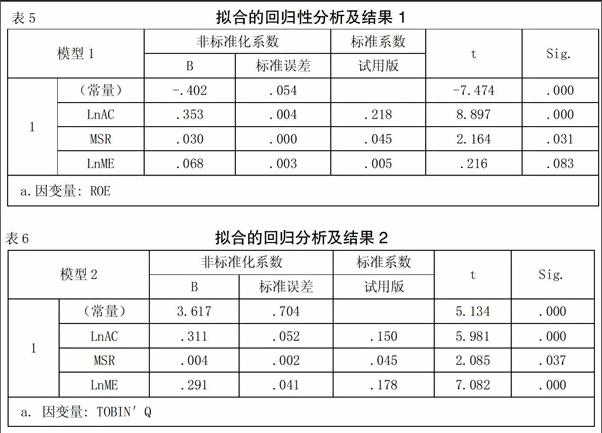

3.回归分析。如下页表5所示,在为标准化时,第一组模型中常量为-0.402,t值对应的显著性水平为0.000<0.05,说明该方程的常数项非常显著;高管实际薪酬的t值为8.897,对应的显著性水平为0.000<0.05,说明变量LnAC在该方程的系数非常显著;高管持股比例的t值为2.164,对应的显著性水平为0.031<0.05,说明变量MSR的系数非常显著;在职消费LnME的系数对应t值为0.216,其显著性水平为0.083<0.05,说明LnME的系数非常显著。另外,方程中各自变量的系数也均为正数。综上可以看出,高管薪酬、高管持股比例以及在职消费对净资产收益率均有正面的影响。

由表5的分析结果可知,本文构建的方程通过了多元回归检验,得出模型一的方程为:ROE=-0.402+0.353LnAC+0.030MSR+0.068LnME。

从表6可以看出,在模型2中常量的t值为5.134,其显著性水平为0.000<0.05,非常显著;高管薪酬LnAC、高管持股比例MSR以及在职消费LnME的t值对应的显著性水平分别为0.000、0.037和0.000,均小于0.05,非常显著。另一方面,各指标的系数均为正数,可以看出高管薪酬、高管持股比例以及在职消费对托宾Q值有正面的影响。

由表6得出的分析结果可知,本文所构建的模型二方程为:

TOBIN′Q=3.617+0.311LnAC+0.004MSR+0.291LnME

四、结果和建议

(一)结果

经过上述的回归分析以及得出的结论可以看出:

1. 高管的实际薪酬在α=0.05的水平上对企业绩效有正面影响,与假设1相同,说明当提高高管的实际薪酬时,企业绩效可以提高。

2. 高管持股比例在α=0.05的水平上对企业绩效有正面影响,与假设2相同,说明提高高管持股比例可以提高企业的绩效。

3. 在职消费在α=0.05的水平上对企业绩效有正面影响,与假设3相同,说明提高高管的在职消费可以提高企业的绩效水平。

(二)建议

1.制定合理的薪酬政策。在市场经济的环境下,高管薪酬本应是市场经济调节的结果,虽然高管薪酬的提高能够促进企业绩效有效的提升,但是过高的薪酬在引起社会舆论的同时,也会加剧社会的两极分化现象,对企业的后续发展会起到抑制性作用。中小板上市公司占据了上市公司总数的近三成,中小板上市公司的高管薪酬对企业绩效的影响能够促进公司的治理情况。另一方面,在制定高管薪酬的政策上还要考虑到地域以及行业的因素,多维度地考虑公司的内部情况,选择合适的薪酬水平,使其发挥杠杆作用,提高企业的绩效。

2.优化企业的薪酬结构。从本文的回归分析结果可以看出,中小板上市公司的高管薪酬与企业的绩效显著正相关,因此高管薪酬的提高能够更大程度地对企业绩效起到提升的作用。而本文中也提到了以非货币形态对高管薪酬进行描述,即高管持股比例和在职消费,因此将持股比例与在职消费相结合,注重二者与企业的绩效水平相挂钩,通过适当地优化高管薪酬结构,使高管的自身利益与企业利益相结合,最终达到企业利益至上的目的。

参考文献:

[1]刘绍娓,万大艳.高管薪酬与公司绩效:国有与非国有上市公司的实证比较研究[J].中国软科学,2013,(2):90-101.

[2]Firth M,Fungi P M,Rui M.Corporate Performance and CEO Compensation in China[J].Journal of Corporate Finance,2006,12(4):693-714.

[3]杜兴强,王丽华.高层管理当局薪酬与上市公司业绩的相关性实证研究[J].会计研究,2007,(1):58-65.

[4]杜轩,干胜道.公司资本结构、股权结构与经营绩效关系的研究——基于中国创业板上市公司[J].商业会计,2012,(1):73-74.

[5]Bebchuk,L A,J M.Fried..Executive Compensation as Agency Problem[J].Journal of Economic Perspectives,2009,17(3):71-92.

[6]杨海燕,李辰颖.高管薪酬激励与股东财富相关性实证研究[J].会计之友,2010,(5).

[7]刘春,孙亮.薪酬差距与企业绩效:来自国企上市公司的经验证据[J].南开管理评论,2010,(2):30-39.