固定资产技术改造时间对企业所得税和利润的影响

2016-03-14邵文波

邵文波

(安阳工学院,河南 安阳 455000)

1 技术改造的内涵

技术改造是企业采用新技术、新工艺、新设备、新材料对现有设施、工艺条件及生产服务等进行改造提升,淘汰落后产能,实现内涵式发展的投资活动,是实现技术进步、提高生产效率、推进节能减排、促进安全生产的重要途径。企业技术改造,对优化投资结构、培育消费需求、推动自主创新、促进产业升级具有重要意义,是推进工业转变发展方式,实现科学发展的重要举措。

2 技术改造的必要性

设备有形磨损可分为三个阶段:第一阶段是初期磨损阶段(也称磨合磨损阶段),是新设备或大修理后设备在早期故障期的磨损状态,磨损速度快,主要原因是零件加工粗糙表面在负载运转中的快速磨损,低可靠度零件在负载下的迅速失效,安装不良,操纵职员对新使用设备不熟悉等。随着粗糙表面被磨平,失效零件被更换,安装经过磨合调整,操纵者逐渐熟悉设备,设备的磨损速度逐渐减小。第二阶段是正常磨损阶段,磨损速度缓慢,设备处于最佳技术状态。应留意维护保养,采用正确的操纵技术和使用规程,加强检查,预防偶发故障劣化,尽量延长该阶段的使用时间。第三阶段是剧烈磨损阶段,当主要零部件的磨损程度已经达到正常使用极限时,继续使用,磨损就会急剧上升,造成设备精度、技术性能、生产效率明显下降,故障率急剧上升。

初期磨损阶段,设备尚未进入最佳运营状态,正常磨损阶段,设备运行处于最佳状态,这时设备为企业带来的利润最大,剧烈磨损阶段,设备给企业带来的利润迅速减少。为了改善固定资产的性能,提高固定资产的生产效率,企业选择一定的时间对固定资产进行技术改造。技术改造一方面可以提高固定资产的性能和效率,为企业创造更大的利润,另一方面增加企业的成本支出。技术改造发生在不同的年限,改造之后每年的折旧、利润、所得税都会有显著变化。技术改造时间的选择,会对企业不同年份的所得税产生不同的影响。

3 案例分析

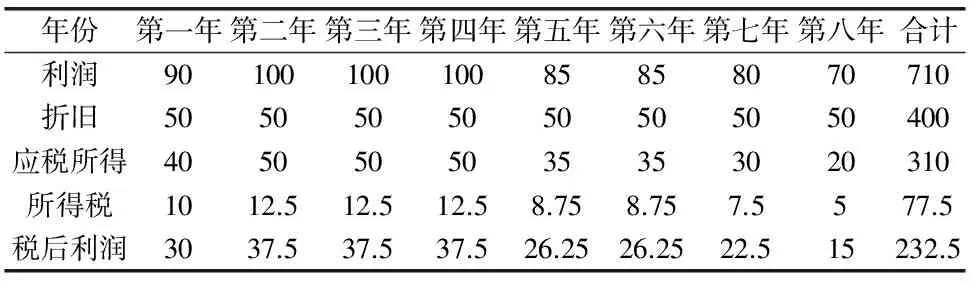

某企业拥有机器设备一台,原价400万元,预计使用年限8年,采用直线法计提折旧,企业所得税税率25%,折现率9%。该企业8年内的折旧、利润、所得税额如表1所示。

表1 企业8年利润、折旧、所得税表(万元)

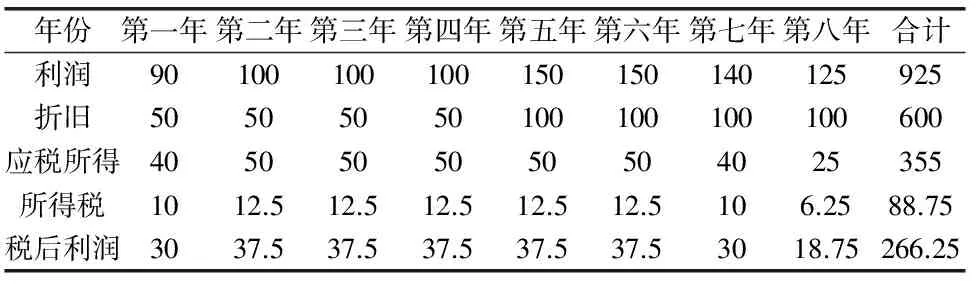

方案一:如果企业用前四年计提的折旧200万元在第五年对企业进行技术改造,那么该企业八年内的折旧、利润、应税所得、税后利润如表2所示。

表2 第五年技术改造后企业折旧、利润、所得税

该方案税后利润现值:

30×(1+9%)-1+37.5×(1+9%)-2+37.5×(1+9%)-3+37.5×(1+9%)-4+37.5×(1+9%)-5+37.5×(1+9%)-6+30×(1+9%)-7+18.75×(1+9%)-8=187.16万元

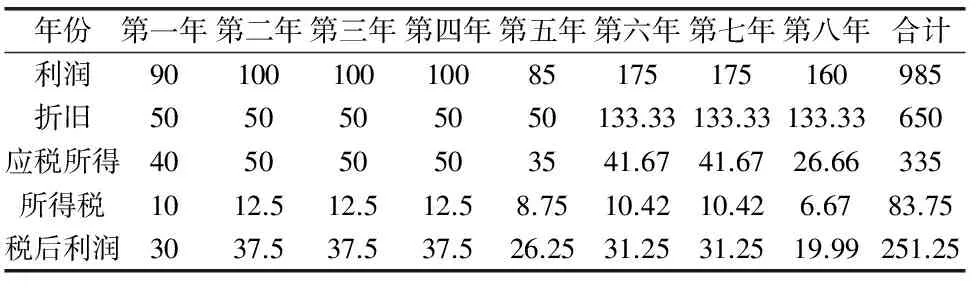

方案二:如果企业用前五年的折旧250万元在第六年进行改造,该企业8年内的折旧、应税所得和税后利润如表3。

表3 第六年技术改造后企业折旧、利润、所得税(万元)

该方案税后利润现值:

30×(1+9%)-1+37.5×(1+9%)-2+37.5×(1+9%)-3+37.5×(1+9%)-4+26.5×(1+9%)-5+31.25×(1+9%)-6+31.25×(1+9%)-7+19.99×(1+9%)-8=177.43万元

比较方案一和方案二税后利润266.25—251.25=15万元第五年进行技术改造比第六年带来的利润多。税后利润的现值方案一187.16万元、方案二177.43万元,第五年进行技术改造比第六年技术改造税后利润现值多9.73万元。考虑技术改造方案对现金流量的影响,再来比较两种方案。

比较两个方案净现值方案一比方案二多8.18万元,综合以上分析,无论从税后利润、税后利润现值、方案净现值来看,方案一均优于方案二,第五年进行技术改造给企业带来的利润高于第六年。

为鼓励企业加大投资力度,支持企业技术改造,促进产品结构调整和经济稳定发展,国家制定了《技术改造国产设备投资抵免企业所得税暂行办法》,该办法规定凡在我国境内投资于符合国家产业政策的技术改造项目的企业,其项目所需国产设备投资的40%可从企业技术改造项目设备购置当年比前一年新增的企业所得税中抵免。企业每一年度投资抵免的企业所得税税额,不得超过该企业当年比设备购置前一年新增的企业所得税税额。如果当年新增的企业所得税税额不足抵免时,未予抵免的投资额,可用以后年度企业比设备购置前一年新增的企业所得税税额延续抵免,但抵免的期限最长不得超过五年。企业可以充分利用这项优惠政策,选择最佳的投资年度,获得最大金额的税收抵免。

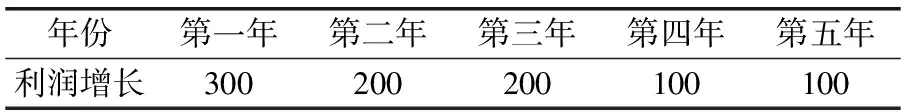

某企业2008年实现利润300万元,准备进行技术改造,预计投资500元购买设备。企业经过技术改造后五年利润增长预测见表4。

表4 五年利润增长预测

该企业不进行固定资产改造,近7年的利润预测见表5。

表5 近7年的利润预测

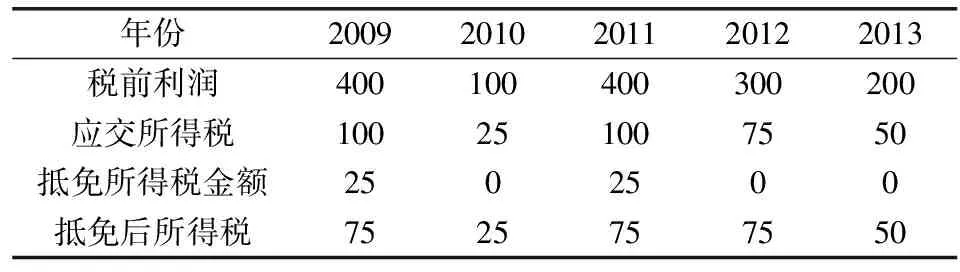

方案一:该企业在2009年进行技术改造。投资前一年企业所得税为75万元(300×25%),投资后五年内企业应纳所得税情况见表6。

表6 投资后五年内企业应纳所得税情况

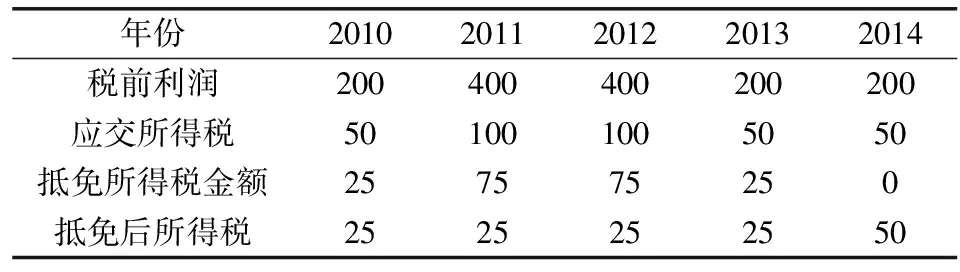

方案二:2010年进行技术改造,投资前一年企业的所得税基数为25万元(100×25%),投资后5年内企业应纳所得税见表7。

表7 投资后5年内企业应纳所得税

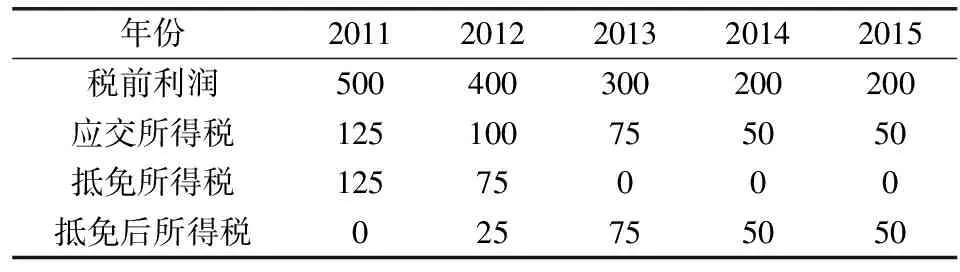

方案三:如果该企业在2011年进行技术改造,投资前一年的所得税基数为零,投资5年企业所得税情况见表8。

表8 资5年企业所得税情况

从以上分析可以看出,该企业,该企业在2009年进行技术改造,只能获得50万元的税收抵免;而在2010年和2011年均可以获得200万元的税收抵免。考虑资金的时间价值,比较方案二和方案三税收抵免额的现值来比较这两种方案的优劣。

方案二税收抵免额的现值=25×(1+9%)-2+75×(1+9%)-3+75×(1+9%)-4+25×(1+9%)-5=148.34万元

方案三税收抵免额的现值=125×(1+9%)-3+75×(1+9%)-4=149.66万元

方案三获得的税收抵免额大于方案二的税收抵免额现值,所以该企业适合在2011年进行技术改造。

4 技术改造所得税抵免政策的几个界定

(1)技术改造羡慕的界定:技术改造项目是指企业为了提高经济效益、提高产品的质量、增加花色品种、促进产品更新换代、扩大出口、降低成本、节约能耗、加强资源综合利用和三废治理、劳保安全等目的,采用先进的新技术、新工艺、新设备、新材料等对现有的设施、生产工艺进行改造。技术改造项目实施单位一般应为有产品的生产加工企业。凡因设备报废、陈旧等一般原因进行的一般性更新,本能视为技术改造,不享受抵免所得税的政策;如:单纯的商业、服务、交通运输、金融保险、邮政电讯、房地产等行业,其更新改造项目不能认定为技术改造项目。企业单纯为扩大生产规模,增加产品产量进行的扩建项目,属于基建项目,也不能享受所得税的政策;企业要求抵免的设备必须是技术改造项目所需的生产经营性设备。

(2)国产设备的界定:项目实施企业购置的、由中华人民共和国境内注册额企业和组织生产的设备,包括内资、外商投资、外国企业和组织生产的设备,其设备上应有明确的国内制造的产地标识,为国产设备。利用进口零部件组装的设备,只要该设备是有国内企业组装的、产地标明为国内的,可以认定为国产设备。国内销售的由国外进口的设备不能认定为国产的设备。项目实施企业自制的设备或利用购置零部件组装的设备不能认定为国产设备。

[1] 中国注册会计师协会.财务成本管理[M].北京:经济科技出版社,2007:384-387.

[2] 盖地.企业税务筹划理论与实务[M].大连:东北财经大学出版社,2005:205-209.