基于ARMA—GARCH模型的商业银行利率风险研究

2016-03-11李俐璇

作者简介:李俐璇(1992-),女,回族,湖北荆门人,金融学硕士,武汉大学经济与管理学院,研究方向:货币银行学。

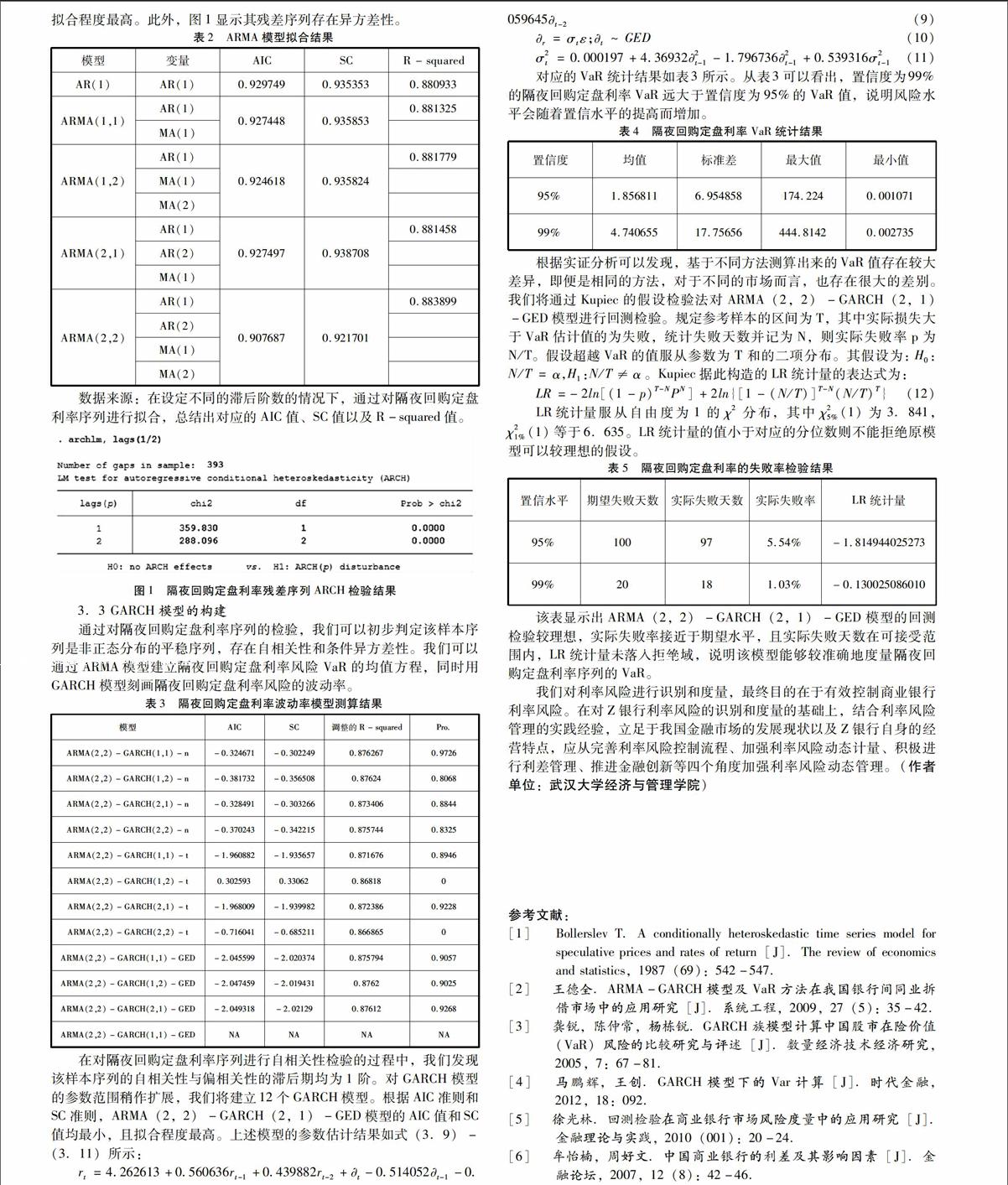

摘要:随着利率市场化程度的加深以及金融机构间竞争的加剧,在金融工具的杠杆作用下,利率变动更显著地影响商业银行的账面价值和经济价值,利率风险成为我国商业银行面临的主要风险之一。我们以2006-2013年的银行间隔夜回购定盘利率为利率风险因子,通过基于ARMA-GARCH模型的VaR方法度量Z银行利率风险。利用Kupiec的返回检验说明ARMA(2,2)-GARCH(2,1)-GED模型可以较准确地度量样本序列、Z银行面临着较大的利率风险。

关键词:商业银行;利率风险;ARMA-GARCH模型;VaR;风险管理

1.引言

近几年央行连续多次调整基准利率,加剧了Z银行存贷款期限不匹配的程度。本文将从Z银行入手,通过理论研究和实证分析,具体地识别和度量其面临的利率风险,并为其控制利率风险提出针对性的建议。

西方学者早在20世纪60年代末就开始研究商业银行利率风险问题,其研究的重点主要在于度量技术方面。他们先后提出了资产负债缺口分析法、持续期及凸度理论、VaR模型及模拟分析法等理论。Risk Metrics模型因其较强的说明能力得到广泛应用,但由于缺乏次可加性,Rockafeller R.T.(2002)提出利用CVaR度量风险。此外,Bollerslev(1986)和Taylor(1986)独立地将ARCH模型推广到GARCH模型以描述样本序列的变动特征。

虽然国内学者在利率风险管理方面的研究开始得较晚,但也取得了一些成果。龚锐等(2005)以及陈林奋、王德全(2009),马鹏辉、王创(2012)等均利用GARCH模型及其衍生模型对证券市场风险进行了实证分析。曹志鹏(2008)及王德全(2009)则改变利率风险因子,利用GARCH模型分析发布GED分布能更准确地刻画利率风险因子的分布状况。牟怡楠(2007)指出我国商业银行应积极进行利差管理、提升银行经济价值。