财税政策与碳减排效果

——基于政策协同性与异质性的文献考究

2016-03-07张会亚

张会亚,陈 帅

(上海理工大学管理学院,上海 200090)

研究报告

财税政策与碳减排效果

——基于政策协同性与异质性的文献考究

张会亚,陈 帅

(上海理工大学管理学院,上海 200090)

基于政策协同性与异质性的视角,通过文献综述法,阐释了二氧化碳减排政策和政策运行机制,财税政策和碳减排理论构建。实践证明:各种财税政策在促进碳减排方面既存在协同性又存在异质性。财税政策的碳减排效果及其传导机制,为完善二氧化碳治理的财税政策提供了理论依据与文献指导。

财税政策;碳减排效果;协同性;异质性

1 引言

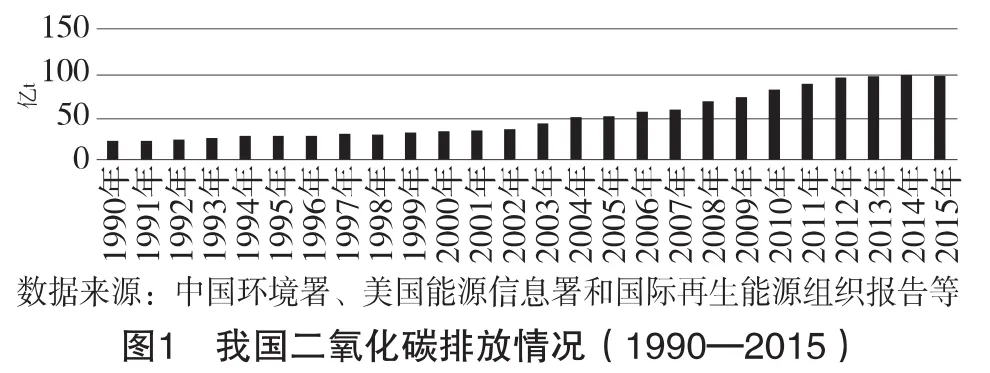

近年来,二氧化碳的超标排放超过了大气环境承受范围,累积造成了全球性气温回暖,恶化了人类的生存环境。根据国家环保局公布的我国1990年至2015年的二氧化碳排放量变化数据(见图1),我国二氧化碳排放量1990—2002年间整体呈现缓慢上升的趋势,2002—2012年间呈现加速上升的趋势,2013年和2014年表现为低速增长,而在2015年首次出现了拐点,二氧化碳的排放量略有下降。

一方面,这个拐点体现了多年来我国碳减排政策的实施效果,有必要进一步检验政策的有效性。2014年以前,我国一直致力于通过排污费政策限制废气超标排放,通过创新补贴推动企业技术创新,转变能源消费结构,通过建立清洁能源发展机制,加速产业结构转型升级。但在实践过程中,这些政策囿于征收范围窄、征收标准低、征收力度弱及创新支持力不足等问题(王萌[13],2009;胡周颖,2015),未能有效实现碳减排。寻求通过开征碳税的方式促进碳减排,从而减少化石能源的使用以改善大气环境是国际上普遍采用的做法。2015年国务院发布了《中华人民共和国环境保护税法》(征求意见稿),对环境保护税税目和税额等做了详细规定。2011年碳交易政策的出台进一步完善了碳减排政策(刘小川,2009;石敏俊,2013),以期从总量上控制碳排放。2015年6月实施新排污费征收标准,将废气中二氧化硫和氮氧化物的征收标准调整至不低于每污染当量1.2元,并加强了污染的在线监测(发改委,2014)。同时,2016年启动的资源税与消费税的新一轮改革囊括了更多高消费、高耗能、高污染产品。在此期间,车船税和车辆购置税进行了相应调整,创新企业获得更多税收优惠政策,如研究费用可全额抵扣,设备可加速折旧等。当前碳减排相关财税政策涉及面广,还没有一个统一的评价体系,不同政策在促进碳减排的效果上存在异质性特点(刘小川、汪曾涛,2009),因此从整体上对政策实施效果进行检验具有一定现实性,也是十分必要的。

另一方面,是我国二氧化碳减排承诺的短期回应,高鹏飞[1](2002)通过MARKAL-MACRO模型定量证明了碳税可以有效促进碳减排。Milliman(1989)通过对比研究发现排污收费政策影响效果较好。江玉国[2](2014)证实了低碳技术创新能够实质性地促进节能减排。此外,Hiroyuki(2007)证明了碳税和碳交易政策联合使用时减排效果更佳,即单一政策的实施效果差于多种政策的协同使用效果。因此,在对碳减排政策进行评价时,应当注重基于不同政策协同搭配使用特点(俞业夔、李林军,2014)的减排效果评价。

2 二氧化碳减排政策机制

2.1 碳减排关键政策

碳税是通过对燃煤、石油等化石燃料征税,实现二氧化碳减排(王金南、严刚,2009)。国内外已有许多运用MARKAL-MACRO和CGE模型等方法探讨碳税的相关研究。根据学者们的前期研究(刘小川,2009;杨杨,2010等),碳税被认为是目前实施效果好、减排效应明显、管理成本低的一种财税政策,其中碳税税率的设定是关系到政策能否顺利实施并实现预期效果的关键环节(姚昕[3],2010;毛艳华,2014;李创,2014等)。首先是关于最优碳税问题的探讨。高鹏飞(2002)和Wang[4](2015)证实存在减排效果最佳的碳税税率。姚昕(2010)和尚长风(2013)证实中国最优碳税是一个动态渐进过程。陈诗一[5](2011)基于边际成本角度证实了短期应实行无差别碳税政策,长期应因行业适当提高碳税税率。范允奇(2013)表明最优税率应因地而异,中西部地区宜较低,沿海地区宜较高。其次是关于具体碳税税率取值区间问题,杨超[6](2011)得出在总产出减少幅度<1%,CPI上涨幅度<3%的约束条件下,最优税率上限为8.84元/吨。Lina(2011)证实最优碳税与碳配额相关,当碳配额高时,碳税也高;当碳配额低时,若看重经济目标,则采用低税率,若看重环境目标,则采用高税率,但最低碳税税率应当有足够的动力激励大公司投资于低碳技术,最高碳税税率不应使小公司负担不起。

排污费是按规定征收的惩罚性税费,旨在减少碳排放(国务院,2003),此政策在制定初期对污染物的排放起到了显著的抑制作用,并刺激了低碳技术的创新(发改委,2014)。Prince(1989)的研究就证实排污费政策要比污染许可证和环境管制政策的效果好,然而,实施过程中排污费制度也呈现出诸多弊端,如征收标准低,征收范围窄、征收力度弱等。侯瑜(2013)确定了现行最优排污费标准。王萌(2009)和王金南(2014)提出了完善建议和改革方向。我国自1982年正式实行排污费制度,到2003年第一次修订,再到2013年第二次的调整,总体来看,它还尚未完全将企业的排污成本内化到产品成本中,减排效果不理想。

技术创新补助是政府给予企业财政支持,鼓励企业创新与研发,从而促进碳减排(王爱国,2012)。黄栋(2010)和黄大禹(2013)的研究证明了技术创新补助对节能减排的重要性。大多数企业在低碳技术创新时期面临的最大障碍就是得不到足够的资金支持(江玉国,2014;胡周颖,2012)。李双荣(2011)建议我国运用税收减免、财政补贴等方式引导企业投资低碳技术项目,促进碳减排。因此,考虑到企业规模和资金的局限性,投入与产出的不对等,政府应给予企业创新支持,鼓励创新,采用低碳技术生产运营,抑制碳排放。

2.2 碳减排项目的政策运行机制

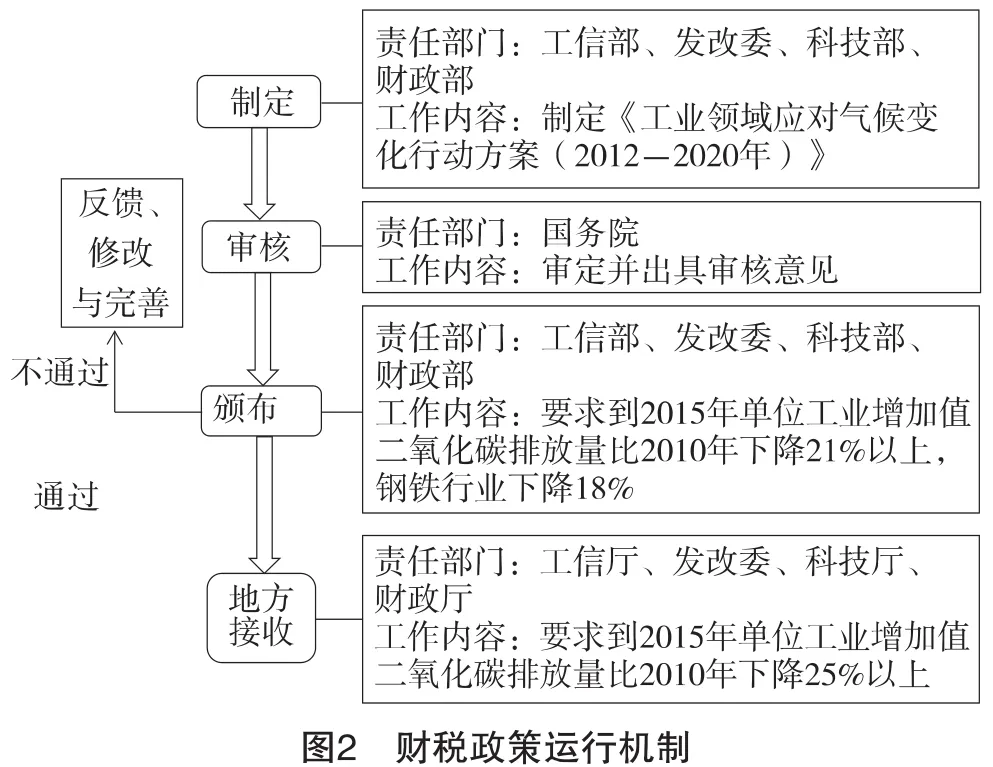

二氧化碳减排项目一般由国家发改委牵头,环保和财税等相关部门协调配合进行展开。在当前供给侧改革背景下,本文对钢铁行业碳减排项目的财税政策运行机制进行了总结(见图2)。

3 财税政策与碳减排的理论构建

3.1 碳减排财税政策的事实特征

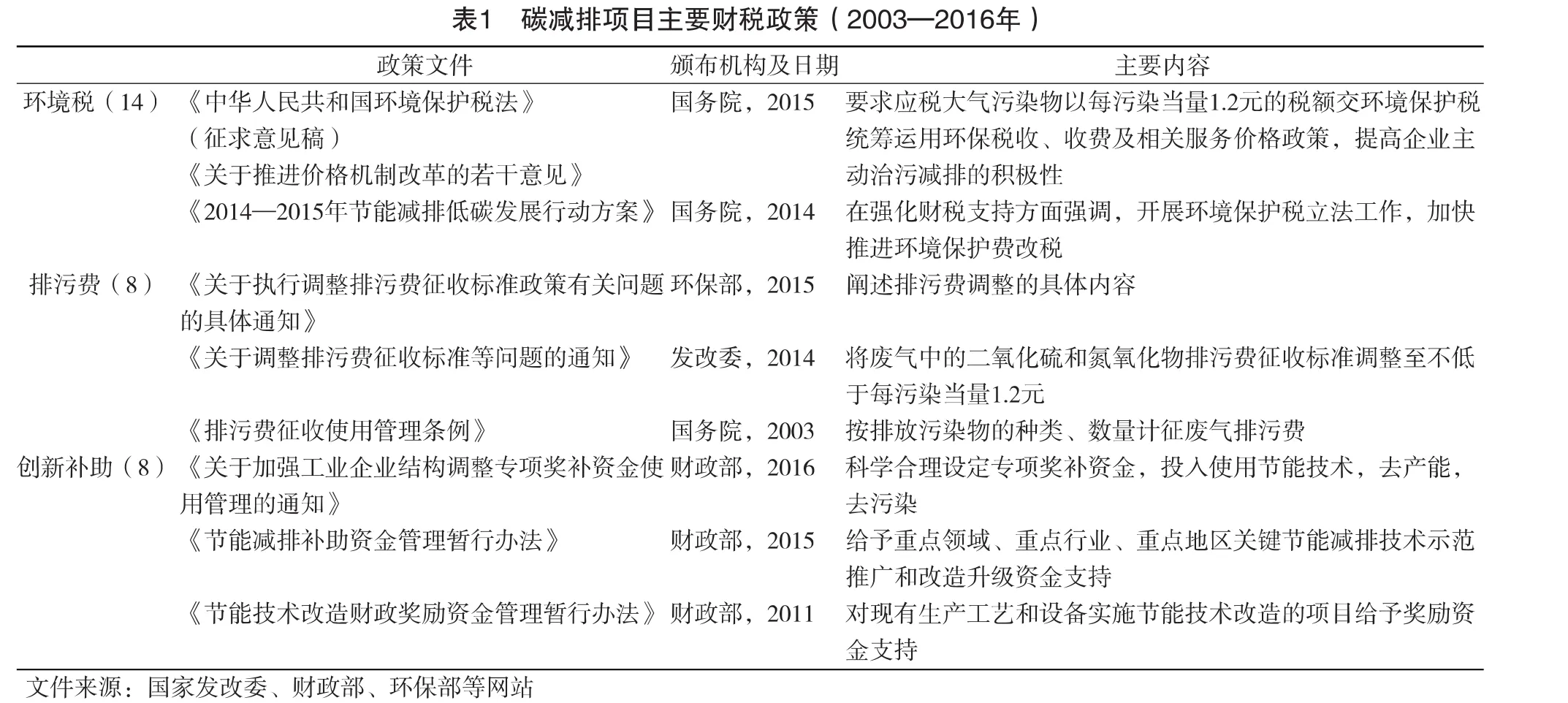

我国目前还未形成独立碳税,现行税制中涉及节能减排的措施散见于某些税种中,如消费税、资源税等。不难看出(见表2),涉及环境保护的税收在逐年增加,环保支出也在与日俱增,但节能减排效果却远未达到。因此,实施合适的碳减排政策,制定恰当的惩罚标准,采取联防联控的防御手段就显得尤为重要。

Jour(1995)和张博(2013)证明能源税对碳减排起着关键的作用,越早开征越好。杨翱[7](2014)认为我国有必要充分发挥基于市场机制的节能减排政策来提高企业的碳排放成本硬约束。Gurkan(2003)发现碳税存在双重红利效应。沈满洪(2011)鉴于国外已完成了工业化,提议我国选择合适时机开征碳税。此外,一些学者更深层次地探讨了开征碳税的必要性与可行性。如Pereira(2016)证实碳税不仅是能有效促进碳减排的重要政策工具,而且还能促进财政整顿。依目前现状,开征碳税是切实必要可行的。

鉴于排污费治污效果不佳(王萌,2009;王金南,2014),一些研究建议修改现行排污费,实行“费改税”(张光廷,2014)。一些研究探讨了污染者付费原则背后的内涵,对“费改税”的可行性进行了探析(胡杨,2015;石磊,2015)。葛察忠[8](2015)则探讨了现行“费改税”的必要性与迫切性。如今,《中华人民共和国环境保护税法》(征求意见稿)已对“费改税”的相关税率进行了界定,期待有效促进节能减排。

技术创新与碳排放存在显著的负相关关系,我国应重视技术创新,增加对工业低碳技术创新的财政支持(秦军[9]2015,肖宏伟[10]2015)。李光红(2014)建议通过增加对低碳技术创新的财政投入力度促进节能减排。Li(2013)建议政府给予企业融资援助,使更多的低碳技术投入到企业的生产中,促进碳减排。

3.2 财税政策碳减排效果的机理阐释

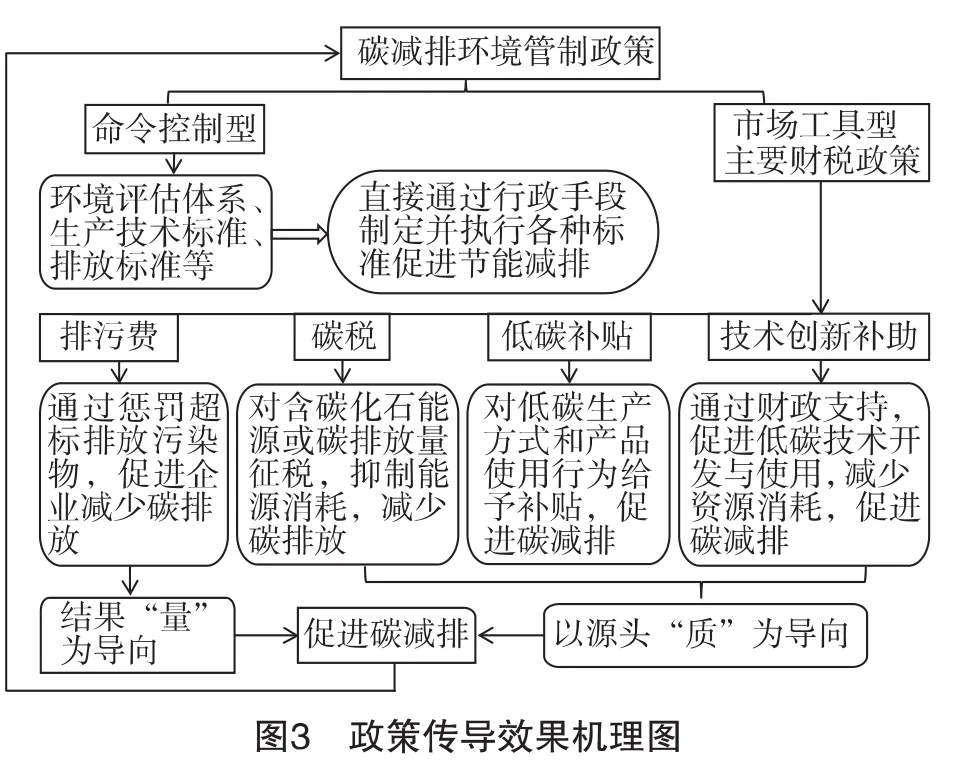

截至目前,国内外已颁布多项碳减排政策,包括命令控制型和市场工具型,而在实施中主要侧重于后者,包括碳税、排污费、低碳补贴和技术创新补助等,所以本文就关键财税政策对碳减排的作用机理做了政策传导效果机理图(见图3)。当碳排放增加时,应实施较为严格的财税政策,当环境承受力增加时,财税政策也应随之放宽。

4 财税政策的协同性与异质性:碳减排政策效果的经验证据

4.1 碳减排的时间效果:政策的协同性考量

面对极具流动性与无边界性的温室气体排放问题,碳税是一种基于价格控制的减排方式,不利于国际间的联防联控合作,但它具有额外减排收益(刘小川,2009)。碳交易是一种基于总量控制的减排方式,虽减排效果易衡量,并利于国际间达成协议,但是需要成熟的市场化条件和分配准则。一些学者认为我国的碳减排机制不能采用非此即彼的单一减排方式,需要两者相互结合,互为补充,利于实现预期的碳减排效果(曹裕,2015;Tamura,2007;)。王爱国(2012)建议我国同时开征碳税和建立碳交易市场。而对于碳税与碳交易政策如何协同使用,是同时实施还是交替实施,前期文献给出了相关建议。刘小川(2009)和吴力波[11](2014)认为短期内应以碳交易作为碳减排的主要政策工具,在长期内应考虑运用碳税代之,并根据相应阶段的减排幅度确定单一政策还是组合型政策。而李林军(2014)认为短期内实行碳税,长期内实行碳交易的做法,更符合中国未来的发展。从上述研究中可以发现,学者们因采用的分析方法不同而观点迥异。

政策协同性是当前关注的重要研究领域,协同性表现为政策在环境整体运作发展中的协调与配合,协同形成拉动作用,共同致力于碳减排(范炜,2005)。Hiroyuki(2007)证实:单一政策的减排成本远高于组合政策,当涉及的碳交易国越多,实现同样的碳减排效果所需组合政策的减排成本就越低。可以借助各种计量方法测度政策的协同性,如主成分分析、向量自回归和协整模型等(秦跃群,2005;孙金秀,2016)。因为各方当局对政策的取向与选择会因对经济与环境的运行情况的认识不同而不同,并且基于本位主义角度,也会很少考虑政策间的相互影响,这样就很难把握政策的松紧,及时做出财税政策调控,有时会出现过大或相反作用,达不到预期效果。因此,利用协同性的方法,测度财税政策的协同性及与碳减排效果之间的关系具有重要的现实意义。

4.2 碳减排的空间效果:政策的异质性分析

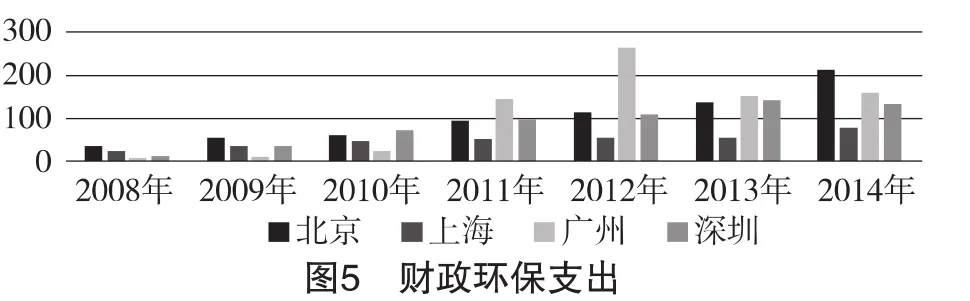

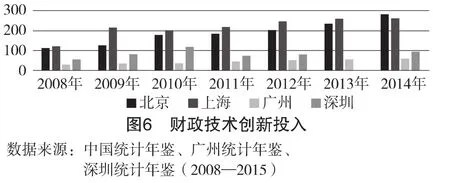

由于政策的侧重点与实施效果不同,在协调使用财税政策方面,应综合考虑政策间的异质性,因地区、行业而异,综合采用不同政策,通过环保支出和科学技术投入模式,力争有效实现碳减排目标。从政策文件来看,实施碳交易、排污费和技术创新补助政策,总量上限控、结果上惩罚、根源上促进,是解决碳减排问题的关键。可以发现各地区财政投入都在逐年增加,努力的侧重点因地而异(见图5和图6)。如北京在节能环保支出项目上的投入比例较大,2014年比2013年增加了55%左右,而这些支出主要体现在绿色采购和环境管制环节。与此同时,北京在科创方面的投入也与上海市齐头并进,但就上海自身而言,更倾向于通过技术创新解决碳排放问题。

政策异质性是每种政策的实施方式、标准与强度及减排效果因区域不同而存在差异,即政策实施具有多样性(曹清峰,2015)。张署宵和戴永安(2012)早就通过实证分析证实了同一政策在不同区域的影响效应不同。因而各类碳减排政策在各地的实施状况与效果会因政策的异质性与区域的差异性存在差异。因此,评价财税政策的碳减排效果时,应当因地域、行业而异客观评价财税政策的碳减排效果。可以借鉴统计学异质性分析方法,如方差分析和Q统计量检验方法等,根据不同地区不同行业数据测度财税政策间的异质性(毛新,1990;王丹,2009)。沈能(2012)采用面板数据非线性检验方法测度了环境规制对环境效率影响的行业异质性。总之,这些方法都可为我们测度财税政策异质性提供借鉴与参考。

5 结语

基于以上文献探究,通过构建财税政策与碳减排的系统循环机制,发现碳排放变化与财税政策之间存在较为紧密的联系,即政策弹性在时间和空间上存在协同性和异质性特征。本文仅从理论上进行了简单阐述,而针对财税政策协同性与异质性的探讨,当前相关研究文献还较少,这有待我们后续进一步研究。此外,从文献总结中能够发现,目前国内外关于碳减排财税政策的相关研究已有很多,也采用了多种计量模型检测其对碳减排的影响效应。而不同研究因采用的分析模型、数据及假设条件的不同使碳税对GDP的影响幅度存在略微差异,但促进碳减排的总体研究结论还是一致的,这为我国碳排放的治理提供了宝贵的借鉴,同时也为探讨更合适的测算模型指明了方向。在政策安排上,我国未来单独设立碳税的可能性不大,而是会将碳税安排在目前准备的税种里作为一个子项目(楼继伟,2016),例如环境税或资源税,关于此税率的确定及影响,将会成为我们今后需要探讨的重要问题。

[1]高鹏飞,陈文颖.碳税与碳排放[J].清华大学学报,2002(10):1 335-1 338.

[2]江玉国,范莉莉.我国低碳技术发展现状及障碍分析[J].生态经济,2014(11):47-52.

[3]姚昕,刘希颖.基于增长视角的中国最优碳税研究[J].经济研究, 2010(11):48-58.

[4]M ingzheng W ang.Effects of Carbon Em ission Taxes on Transportation Mode Selections and Social W elfare[A].《IEEE Transactionson Systems,Man&Cybernetics.Systems》(2015).

[5]陈诗一.边际减排成本与中国环境税改革[J].中国社会科学, 2011(3):85-101.

[6]杨超,王峰,等.征收碳税对二氧化碳减排及宏观经济的影响分析[J].统计研究,2011(7):45-54.

[7]杨翱,刘纪显.模拟征收碳税对我国经济的影响:基于DSGE模型的研究[J].经济科学,2014(6):53-66.

[8]葛察忠,李晓琼,等.环境保护税:环境税费改革的积极进展与建议[J].环境保护,2015(20):43-46.

[9]秦军,唐华一.技术创新推动低碳经济发展的机理研究[J].生态经济,2015(9):39-42.

[10]刘宇,肖宏伟,等.多种税收返还模式下碳税对中国的经济影响[J].经济研究,2015(1):35-48.

[11]吴力波,钱浩祺.基于动态边际减排成本模拟的碳排放权交易与碳税选择机制[J].经济研究,2014(9):48-61.

[责任编辑:郑德胜]

The Fiscaland Taxation Policy and Carbon Em ission Reduction Effect——Based on Policy Coordination and Heterogeneity of Literature

ZHANGHui-ya,CHEN Shuai

(CollegeofManagement,University ofShanghai for Science And Technology,Shanghai200090,China)

This paper,based on the perspective of policy coordination and heterogeneity,through the literature review method,illustrates the carbon dioxide emission reduction policy and its transmission mechanism,construction of fiscal policy and carbon emission reduction theory.The research shows that various fiscal policieshave both synergy and heterogeneity in promoting carbon emission reduction.Carbon emission reduction effect of fiscal policy and its transmission mechanism improve the fiscal and taxation policies to provide reference for theguidanceof the literature.

Fiscaland Taxation Policy;Carbon Reduction Effect;Collaborative;Heterogeneity

F812.0;F420

A

1673-5919(2016)06-0106-05

10.13691/j.cnki.cn23-1539/f.2016.06.032

2016-11-08

教育部留学回国人员科研启动基金(第48批);上海市哲学社会科学规划课题青年课题(2014EZZ001);上海市教委重点学科建设项目(J50504)。

张会亚(1990-),女,河南周口人,硕士研究生。