Star Bulk: 为现金流抓狂

2016-03-05陈海萍

陈海萍

Star Bulk对Oceanbulk和 Excel Maritime 收购后,干散货船队从28艘壮大到103艘,但全球干散货运输市场一路下滑,令其现金流捉襟见肘

2014 年8月,Star Bulk完成对橡树资本旗下两家子公司——Oceanbulk Shipping LLC 和Oceanbulk Carriers LLC(合称为Oceanbulk),以及美国破产公司Excel Maritime 的收购,干散货船队规模从28艘(含11艘新造订单)壮大到103艘,总计1185万DWT,成为美国上市企业中最大的散货船船东及运营商。

然而去年以来,全球干散货运输市场持续低迷,刚完成船队扩张的Star Bulk压力巨大。

陷入资金困境

Star Bulk去年半年报显示,其所持有的103艘散货船中,在役船舶33艘,总运力330.5万DWT;即将接收船舶34艘,总运力315.8万DWT;新建船舶订单36艘,总运力为539万DWT。

在以上两起收购案中,Star Bulk使用的现金较少。收购Oceanbulk时,与橡树资本合作,采用以股权换船队的方式(橡树资本由此成为Star Bulk最大股东,拥有61.3%的股权);收购Excel Maritime时,2.31亿美元现金由橡树资本和另一投资者通过过桥贷款的方式筹集。但是,近1/3运力的新造船订单需要大量的现金,及2.31亿美元的过桥贷款对其之后的经营形成巨大压力,令其陷入现金流明显不足的窘境。

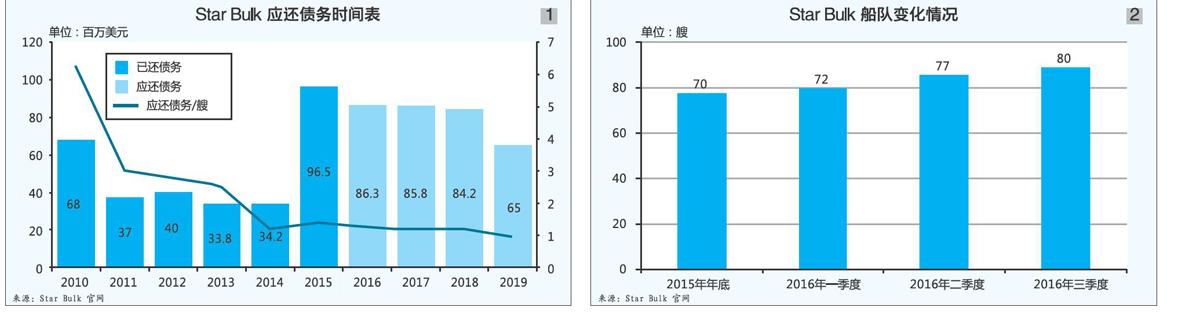

Star Bulk 去年三季报显示,截至去年9月30日,现金流为2.46亿美元,总债务高达10.14亿美元。今年1月的财务报表显示,其债务有所减少,为8.97亿美元,持有的现金流为2.22亿美元,总净债务为6.75亿美元,其中2015—2019年到期应还债务逐年下降,均摊到每艘船舶到期应还债务约为100万美元(见图1)。

急欲改善现金流

面对巨大的资金压力,Star Bulk从削减运营开支、新造船订单管理和淘汰老龄船舶等方面着手,积极改善现金流情况。

削减运营开支方面,Star Bulk合并Oceanbulk后,船队实现了规模经济效益,平均每艘船舶运营开支降至4237美元/日,同比下降12%;去年三季度,平均每艘船的行政和一般费用控制在1097美元/日,同比减少31.3%。

新造船订单管理方面,与造船企业达成总计4.64亿美元的延期付款交易,累计延迟船舶交付时间105个月,平均每艘新船延迟交付5.2个月;为一批新造船合同重新议价,共降低造价2580万美元;为两份新造船租船合同重新议价,共减少租金2320万美元。

淘汰老龄船舶增加现金流方面,2014年12月以来共出售12艘船舶,获得7160万美元;今年上半年将再出售9艘船舶,预计可获得5900万美元。由此Star Bulk船队结构将得到改善,至今年三季度,所有新船交付后Star Bulk将拥有80艘散货船,总运力900万DWT,平均船龄为6.7年(见图2)。