国内外资本利得税现状研究以及评析

2016-03-01宋俞辰

宋俞辰

一、国外研究现状

经济学家普拉特(Pratt,1964)最早指出,当投资者购买了含大量未实现资本升值的封闭式基金时,投资者需承担潜在的资本利得税赋。当基金将来卖出相应资产,实现这些资本升值时,必须要支付资本利得税。国外所说的资本利得税(CGT)也称资本收益税,是对资本利得(低买高卖资产所获收益)征税及对出售或转让资本性资产所实现的增值收益课征的税。西方国家学者对资本利得税的研究和探讨,是伴随着各国个人所得税的产生和发展而进行的,并不是所有国家都征收资本利得税。从税种性质上看,课税对象为收益额(所得额),故资本利得税在国际上通常归为所得税的范畴。

1.源泉说。代表人物是费里茨·纽马克,界定了“所得”的学说。认为所谓的所得是指连续取得的所得(及有连续来源的收益),至于偶尔因财产的转让等临时取得的所得并非所得。按照这种观点,对生产要素提供者,以工资、利润、利息、地租等形态予以分配,所产生的工资、利润、利息、地租等经常性收入就是所得,而偶然性、临时性所得不包括其中。

2.净资产增加说。净资产增加说认为,不论所得是否是经常所得还是偶然所得,只要在一定期间内有净资产的增加,及期初资产值小于期末资产值。德国的经济学家范·尚茨是净资产增加说的主要代表人物。

3.优惠豁免学说。主要有企业家抵免、滚转抵免、持转抵免和组建公司抵免四项优惠政策。

国外对资本利得税的研究还体现在资本性资产的区分上,哪些属于资本性资产,哪些属于经营性资产。在理论上有如下界定:第一看获得资产的目的,获得的目的不是用于销售而是为了使用或投资以及改善状况的一般视为经营性资产;第二是看出售资产与经营活动联系程度,越是紧密,越有可能是经营性资产;三是看所持资产时间长短,时间越长,资本性资产的可能性就越大。许多国家都采用时间长短判定资本性资产及资本利得。拥有资本达到一定时限以上的是资本性资产,其销售或转让获利就是资本利得,时限以下的为普通资产经营所得。还有些国家根据资本性资产持有时间长短,将资本利得区分为长期资本利得和短期资本利得。鉴于此,对资本利得课税,以收付实现制为基础,及只对已实现的部分课税是世界各国通行做法。

二、国内研究现状

近几年来,业内对于资本市场税制的争论,已经随着深沪两市的持续大跌而愈演愈烈,争论的焦点也开始从单纯的降低印花税逐渐演变成是否应该开征资本利得税的问题,就连“如何开征”以及“何时开征”的问题都已经开始讨论了。

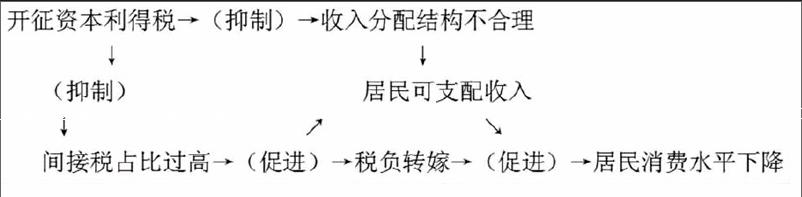

在我国,征收资本利得税的政策准备早已完备,只是何时征收、细节以及征收模式一直未完全确定。关于资本利得与所得之间的关系以及对资本利得是否征收等问题上存在着不同的观点。资本利得在事实上增加了资本所有者的所得,同时增加了资本所有者的负担能力,资本利得作为所得的一种形式,对其征税能够体现税收的公平原则。但是资本利得与其他所得又有一定的区别,资产增值的因素比较复杂,有价值增长因素、也有价格上涨、通货膨胀因素,其中还包含了部分价值补偿。最近几年,随着我国资本市场的不断完善,对于资本利得税的征收等问题,特别是资本收益对我国贫富差距的不断拉大,对资本收益的税收问题提上了日程。流程图如下:

我国虽然没有开征单独的资本利得税的税种,但是所得税的征税范围中,包含了对部分资本利得项目的征税。在个人所得税税目中包括利息、股息等收入,但收入很少不足以调节收入差距。

三、国内外研究现状评析

资本利得是一种所得,属于所得税的征税范围,但与普通所得相比,资本利得拥有自身的特殊性。纯资产增加说的所得范围要大于所得源泉说,更适应于市场经济,大部分国家所采用。对资本利得征税是各国目前普遍实行的做法。其中重要的原因在于资本利得属于非劳动所得,特别是证券市场的资本利得,有很强的投机性。对非劳动收入课以重税是国际上的惯例,资本利得的这一属性,是不同于普通所得的,不是靠生产劳动和经营努力取得的。资本利得是通过投资拥有,并处置资本性资产所取得的,它一方面是一种资产所有所得和资产经营所得,另一方面,又具有某些消极所得或非劳动所得的性质。资本交易具有非经常性和不确定性,所以资本利得不是预期的收入。

财税体制始终在国家治理中发挥着基础性、制度性、保障性作用。现如今,我国财税体制不健全、税收调节力度有限、重效率轻公平的现状长期存在,要做到与社会主义市场经济相适应、与国际税制相接轨,需对财税体制进行改革,合理应对新常态下财政收支矛盾,进一步提高税收对经济和社会发展的调控能力。

2013年我国经济总量达到56.9万亿元人民币,占世界总量份额12.3%,居世界第二。税制国际化是顺应时代发展需要的必然要求,适应经济全球化和税收国际趋同化的趋势,我国证券市场开征资本利得税符合国际惯例,有利于进一步推动我国资本市场国际化。在西方发达国家,红利所得税和资本利得税是股票市场的主要税种。设计适应我国证券市场发展的资本利得税,是适应新常态下市场经济发展的需要,同时也是与国际税制结构接轨的需要,合理的资本利得税对提高股市融资的使用效率会产生积极的作用,抑制短期投机行为,鼓励中长期投资者利益,维护证券市场的稳定。

而我国目前来自股票市场的税收主要是证券交易印花税。印花税改革的方向是逐步取消,资本利得税是代替印花税的最好税种。而且在我国已加入WTO以及沪港通的开通将渐近开放资本市场的大背景下,开征资本利得税与国际接轨、逐步优化和完善证券税制,是现实的需要。随着我国股票市场的不断发展,资本利得税的课税基础越来越广泛,开征资本利得税有利于维护股票投资收益的公平性,进一步发挥股票市场优化资源配置的作用。