产融结合—基于美国GE金融资产剥离的案例分析

2016-02-08张娟

张 娟

产融结合—基于美国GE金融资产剥离的案例分析

张 娟

一直以来,通用电气公司是全球产融结合的经典案例,其成功驾驭多元化的经营模式,将实业资本和金融资本有机融合,获得市场认可,并为许多大型企业推崇。然而,2015年通用电气公司宣布要在三年内剥离旗下大部分金融资产,掀起轩然大波——难道产融结合模式已经走到尽头?本文试从通用电气公司金融资产剥离案入手,分析通用电气公司产融结合成功的经验与存在的问题,提出对我国企业产融结合的启示,供决策参考。

产融结合 金融资产剥离 金融资产重组 战略转型

作者张娟,法学博士,高级经济师,中国光大集团博士后工作站(北京100010)。

数十年来,通用电气公司(General Electric Company,以下简称GE)作为全球产融结合的楷模,引领着世界产融结合的发展方向。GE的产融结合模式,也被全球许多企业学习和效仿。我国大型企业集团也纷纷加入产融结合的浪潮中,试图成为弄潮儿。如今,GE又宣布剥离大部分金融业务,并拆分金融事业部,回归实业,这自然使我们对产融结合模式产生质疑。为此,我们对GE金融资产剥离案进行深入分析,为我国企业产融结合提供镜鉴。

一、GE的产融结合模式

产融结合是实业与金融业在经济运行中为了共同的发展目标和整体效益通过参股、持股、控股和人事参与等方式进行的内在结合或融合,是企业获取盈利、扩大规模、实现竞争力的重要手段。实践中,产融结合分为两种类型:一种是“由融而产型”,即金融行业向工商业渗透,由从事金融行业的母公司控制整个集团,这种模式以摩根财团为典型。另一种是“由产而融型”,实业资本选择性地把部分资本由实业转移到金融业,形成能发挥产融优势、服务于实业的强大金融核心,这种模式以GE为典型。

(一)多元化经营的全球公司

1878年,托马斯·爱迪生创立了GE。经过近130年的发展,GE已经成为一家多元化经营的跨国企业集团,业务包括飞机引擎、国防工业、金融服务、医疗系统等。1981年杰克·韦尔奇接任CEO(1981—2001年),他以“全球化、服务、质量”的发展理念,逐步扩大金融与实业的结合,通过大胆运用多元化经营、跨国并购、金融杠杆等手段,使GE的市值从他上任时的130亿美元上升到了4800亿美元,并一度成为美国股票市值最高的公司,形成了由七大类业务的工业事业集团和金融事业集团组成的庞大帝国。

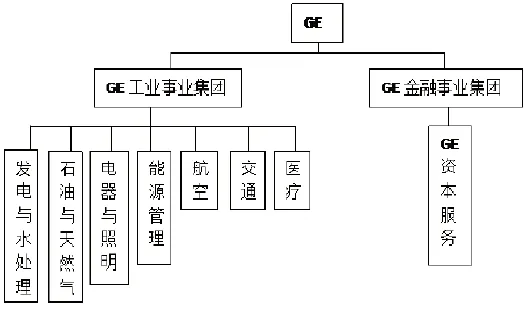

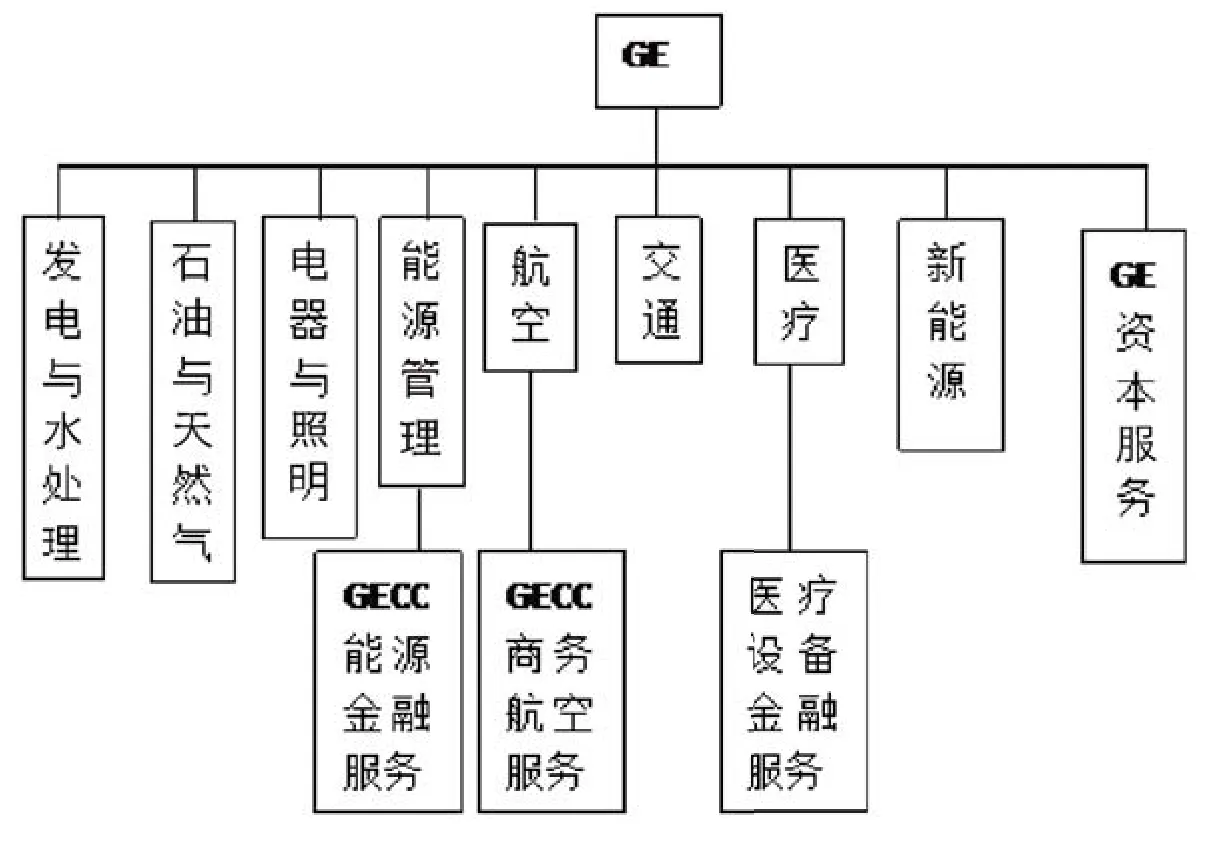

图1:GE组织结构

(二)协同发展的金融资本

GE产融结合始于1905年,最初的金融业务服务于零星的商业信贷。此后,GE金融业务涉足消费信贷、设备租赁、商业地产、工业贷款等领域,并逐步发展成为可承办除个人存款业务之外的所有其他金融业务的非银行金融机构。随着金融业务不断扩大,GE金融从最初推动集团产品销售服务转变为专业金融服务;服务对象也从集团内部扩展到集团外部,成为独立运作的GE金融资本公司(GE Capital Corporation,下文简称GECC)。在韦尔奇时代,金融业务甚至被视为GE的主营业务,通过GECC进行并购是GE国际化经营的重要手段。

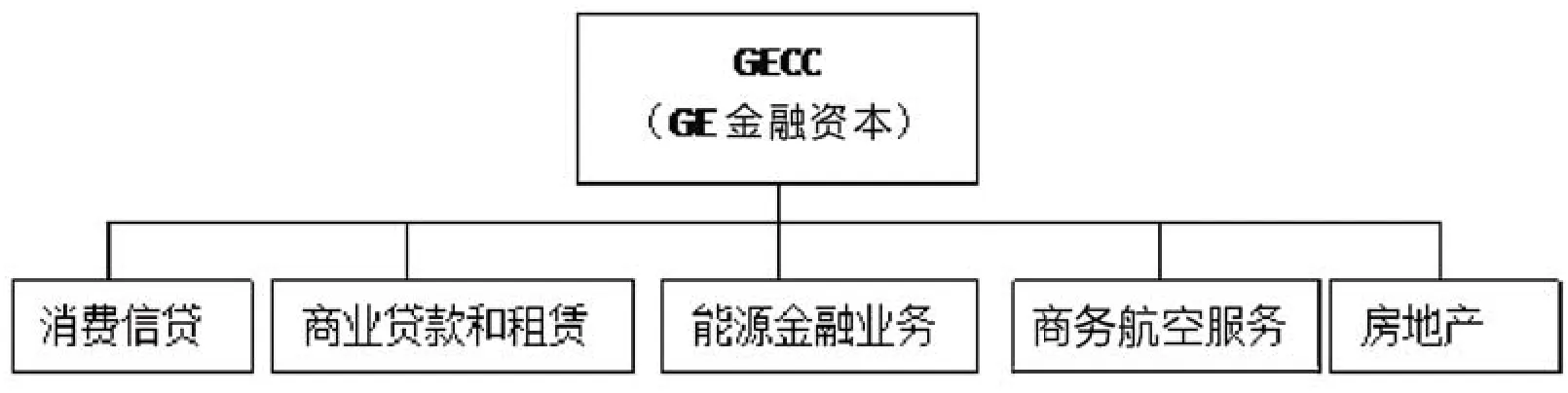

图2:GECC业务布局图

GECC在满足GE金融需求的同时,实现了自身的市场化生存与发展,开创了GE集内部服务和外部发展于一体的成功模式。从2011-2015年GECC在GE中的营收和利润占比(见表1)可以看出, GECC板块业绩显著,在GE营收和利润中占有重要地位,在2010-2014年间营收和利润占比在30%左右。(2015年GECC拆分、剥离金融资产,已无统计数据。)

表1 GE金融资本营收和利润占比 (单位:百万美元)

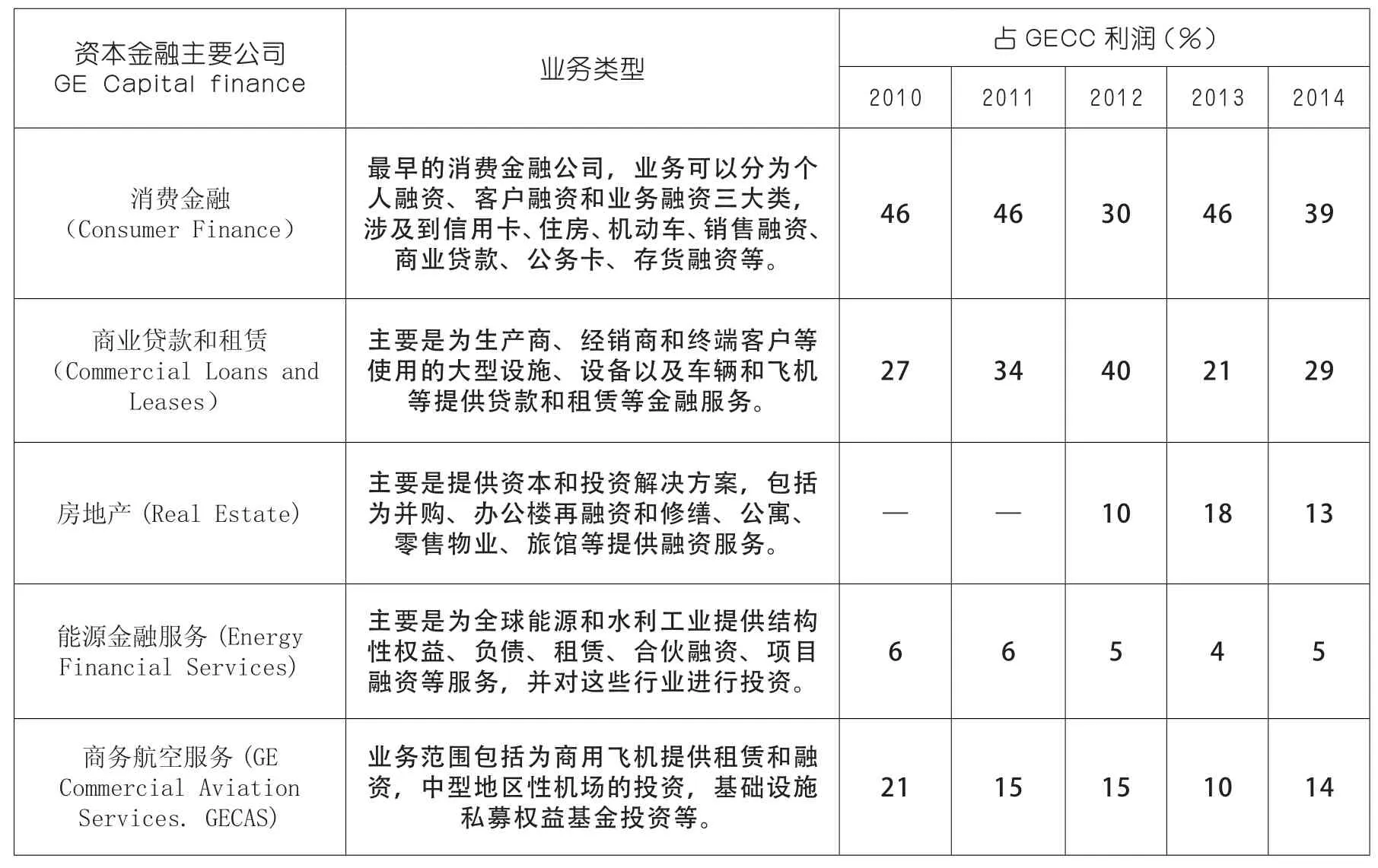

GECC为GE产业链上下游的客户提供多元化的金融产品和服务,有效地发挥了金融与实业的协同优势。GE与GECC产融协同关系表现为:GE通过GECC获得收入和利润,GECC通过GE获得AAA评级,GECC享受GE高信用评级从而降低融资成本;GECC为GE提供现金流,保证GE大规模收购,实现增长和回报。GECC的产品和服务主要包括:消费金融、商业贷款和租赁、房地产、能源金融服务、商务航空服务五大板块。如表2所示,GECC业务利润占比较大的是消费金融、商业贷款和租赁,两块业务五年来平均占比超过七成。2010年和2011年房地产业务亏损,对GECC产生很大影响。能源金融业务和航空金融业务收入稳定增长,但占比呈下降趋势,主要是由于2011年商业贷款和租赁增长较快,且2012-2014年度房产地产金融业务实现扭亏所致。

表2 GECC中各类金融业务利润占比

(三)产融结合原因

GE产融结合取得了巨大成功,GECC市值曾一度高达5000亿美元(2012年),GE成为美国乃至全球最大的电器和电子设备制造公司、全美第七大银行机构。GE之所以取得如此成就,重要原因之一就是金融业务对实业竞争力提升提供了有力支撑。主要体现在以下三个方面:

其一,实业与金融的业务协同运作是GE集团快速增长的动力。GE的产融结合被人称为“捆绑销售”模式。一方面,通过GECC支持销售多种金融产品,利用与客户业已形成的良好关系,为同一客户提供多种优质服务,由此节省了开发新客户所耗费的时间与费用,从而使客户的价值最大化(如表二所示,GECC商务航空服务和能源金融服务等);另一方面,GE利用资源和品牌优势支持GECC的发展,如GECC利用金融杠杆放大GE集团AAA评级优势,并通过 GE为某些次级借款直接增信担保,从而获得优惠贷款发展金融业务。由此,通过“捆绑销售”和“高抛低吸”的资产组合,GE与GECC形成了相辅相成、共同促进的业务协同关系,从而拓展出实业与金融协同发展的广阔空间。

其二,通过实业与金融财务协同,实现其实业利润增长和实业链持续增值。GECC通过实业链延伸,为客户提供金融服务,保证实业链持续增值。一方面,GECC金融服务渗透到GE生产和销售各个环节,并通过对资金集中管理从而节省大量的财务费用;另一方面,通过售后、租赁、消费信贷等服务,获取更多产品以外的利润(如表2所示,服务于板块的消费信贷和商业租赁业务在GECC利润占比约70%)。这种通过实业链延伸,发展金融反哺实业的财务协同能力,成为了GE产融结合的巨大动力。

其三,动态的战略调整,提升GE核心竞争力。GE推动多元化经营、组织革新、灵活调整战略,以实现持续增长。韦尔奇执掌GE时期,金融业务被视为GE的主营业务,金融板块逐渐发展成为GE配置资源的枢纽,负责整个集团业务的收购与剥离,并成为对外融资的主体,从而加速产融结合步伐。伊梅尔特(2001年至今GE的CEO)接任以来,逐步减少金融业占比,从而推进“去金融化回归实业”战略。正是这种因势利导战略调整,使得GE保持较高实力,一直处于市场竞争的常胜地位。

二、GECC剥离金融资产的经过及其分析

2008年金融危机,受信贷危机导致的资产减值影响,GE金融业绩下滑明显,为了挽救GECC,GE采取了一系列措施,但都收效甚微。随着全球经济下滑,GE选择通过对金融资产剥离、重组,回归制造业来实现战略转型。

(一) GECC剥离金融资产的经过

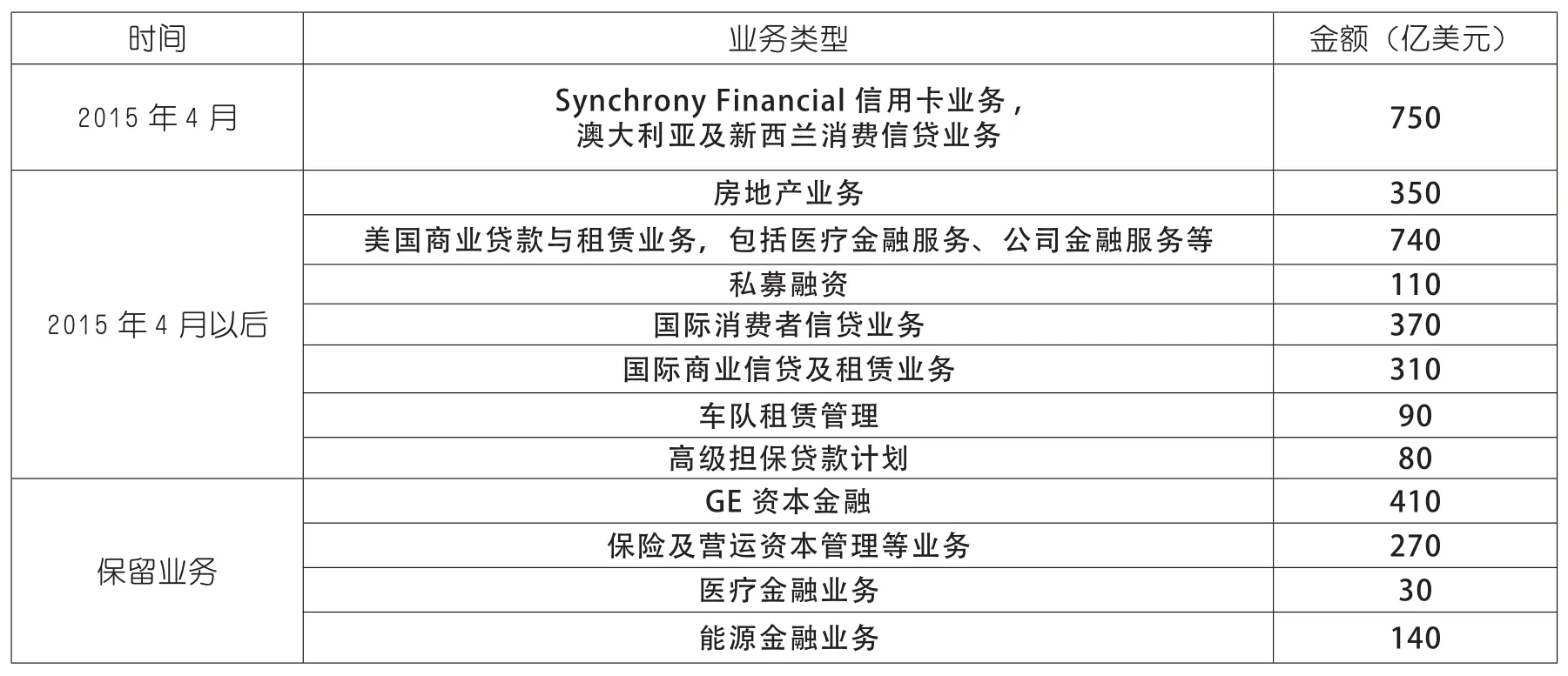

2015年4月10日,GE宣布将剥离旗下90%的金融资产,回归制造业。具体措施包括:1.拆分GECC,除与GE相关的金融业务外,其他金融业务全部剥离。GE只保留航空金融服务、能源金融服务和医疗设备金融,继续为实体服务的金融业务,分别并入GE集团相关业务板块。2.作为制造业的延伸服务,剥离信用卡业务;通过IPO新股上市和换股,以缩减GECC金融业务。2014 年,GE将其自有信用卡以及零售金融业务拆分成一家名为Synchrony Financial的独立公司,与GE零售业务一起上市,并通过互股交易全部剥离出GECC,从而缩减GECC金融业务占比。3.出售房地产业务。GECC旗下的房地产业务将以265亿美元的价格出售给黑石和富国银行。4.减少对GECC的投资额度。从2008年以来,GECC净投资额从5380亿美元减少到3630亿美元;2015年底剥离Synchrony Financial,并通过监管机构批准后将净投资额再减少750亿美元。5.国际业务并入新成立的国际控股有限公司。为简化GECC资本结构,GECC并入GE,GECC的国际业务并入新的国际控股有限公司。7.申请撤销“非银行系统重要性金融机构”(No-bank SIFI)资格。具体金融资产剥离计划见表3。

表3 GECS金融资产剥离计划

通过一系列的金融资产剥离、重组、成立新公司、减少投资等方式,GE实现了金融业务的瘦身。至此,独立的金融板块已不复存在,仅保留与相关的医疗、航空服务、能源服务相关部分,使GE业务板块拓展更专注于实业。

图3:金融资产剥离后的GE业务板块

(二)GECC剥离金融资产的原因

受2008年美国次贷危机影响,GECC逐渐显现出对GE的消极作用。虽然GECC收入和利润在集团占比仍较大(见表1,GECC营收和利润占比都在30%)。但这种将金融资本与实业资本完全紧密结合的产融模式,增加了集团的财务风险。GE为降低风险,减少监管负担,剥离金融资产以回归实业。

原因一:金融监管政策变化限制GECC业务扩张。2008年金融海啸后,美国政府加强对“非银行系统重要性金融机构”的监管,解决“大而不倒”的问题。GECC因拥有5000亿美元资产,是全美排名第七位的非银行金融机构,作为“非银行系统重要性金融机构”被纳入美联储的监管之下,实施更为严格的资本充足率和其他审慎性监管标准。GECC因此无法进行各种高杠杆的金融操作,反而成为了母公司的沉重负担。

原因二:信用担保评级降低导致融资成本升高和利润萎缩。2008年金融危机金融机构遭受重创,GECC受美国次贷危机的影响,亏损严重,依靠联邦存款保险公司担保GECC近1400亿美元债务才得以挽救。虽然GECC避免了倒闭的厄运,但亏损导致GE失去AAA债信评级而降低为AA。由于债信评级降低,融资成本提高,GECC发债业务利润极度萎缩。

原因三:通过剥离金融资产实现战略转型。伊梅尔特从2001年上任以来,着手调整韦尔奇时期的金融为主战略,果断改革金融业务。通过金融资产剥离和重组,出售家用电器公司给中国海尔,实现2016年并购阿尔斯通发展高端电气业务的目标。同时,伊梅尔特大力开拓互联网市场,创建Predix工业互联网平台,实现从制造机器到制造智能设备并提供信息化系统服务的目标。伊梅尔特通过剥离、重组、并购等一系列动作,使GE成功实现了从“产融结合”到回归“实业制造”的战略转型。

随着工业4.0时代的到来(“工业4.0”是指互联网企业与工业企业的边界逐渐被打破,生产企业与服务企业的边界日益模糊,产业融合化促进服务型经济),GE试图由传统制造业厂商向工业数据和服务提供商转移,并面向全制造业提供工业互联网系统化的服务。

三、GE剥离金融资产的启示

综上所述,GE剥离金融资产有效调整了集团在金融监管和金融业务中的不利局面,实现了新的业务转型。GE的这一战略转型对于近年来积极拓展金融业务、探索产融结合诸多领域的中国企业来说,无疑提供了经验和借鉴。

其一,产融结合需以协同发展为基础。GE产融结合在很大程度上发挥了协同效应,实现了实业与金融在集团内的有效整合,提高了集团的竞争力,创造了持续的竞争优势。GE产融结合主要包含三个方面:一是战略协同,即多元投资形成新的利润点,满足集团战略转型的需要;实现业务互补,平抑周期波动,获得战略性资源和集团整体优势。二是财务协同,包括拓展融资渠道、降低融资成本、匹配现金流、改善资本结构等。三是管理协同,包括专业技能、甚至人员的内部共享;资本运作、投行团队的内部构建,由产品到解决方案、综合优势的构建,延展网络优势和金融服务等;信息情报平台,行业分析,企业调查共享等。因此,企业选择金融业务,就要明确金融和实业在企业战略发展中的定位、主辅地位及价值创造方式,实现金融与实业优势互补,同时有效发挥战略、财务、管理三方面协同效应,才能达到产融结合的目的。

其二,产融结合是一把“双刃剑”,在获取产融价值的同时也蕴含着风险。一方面,产融结合能减少信息不对称、降低交易成本、提高资金配置效率和生产效率、优化经济资源配置。由于金融是高杠杆行业,金融部门在短期内发展速度快、回报高,能够大幅度增加企业规模。另一方面,产融结合运用不当则会加大企业经营风险。企业一旦盲目追求高回报进入金融行业,容易出现资本由实业部门向金融部门转移、过分追求发展速度、盲目追求企业规模的短视行为,反而会制约实业的发展。而金融资本作为直接以资本运作和风险收益相匹配的途径来实现利润的部门,其风险或者损失也直接由实业资本来承担,一旦个别风险通过资本流动链条扩散,侵入实体经济,最终也许会演变成系统性风险。因此,企业应适度发展产融结合,合理控制金融风险传导,避免过高的金融杠杆对企业经营产生消极影响。

其三,产融结合作为一种战略,也要因时而变。企业受到内外部环境的影响,产融结合发展战略也要适时调整。首先,企业中长期的战略定位决定了产融结合发展的节奏、途径及资源。对于将金融业务作为战略的企业集团,在规划产业结构及行业布局时,需要考虑在一定时期完成实业与金融的战略协同,合理明确实体业务与金融业务的比例;其次,根据产融结合具体情况决定集团的长期发展目标,以实业经营为主或是转向以金融业务为主,在金融与实业两大板块进行收缩或者扩张时,把控金融行业的进入与退出时机和实际的操作方式。第三,产融结合的有效实施需要科学的管理机制、良好的运营能力等。当产融结合给企业带来不良影响时,应审时度势,放缓产融结合的步伐,或者有步骤地退出金融行业,灵活调整产融结合战略布局。

1.谢杭生:《产融结合研究》,中国金融出版社2000年版。

2. 姜燕:《通用电气产融结合战略研究》,《北京化工大学硕士论文》2007年。

3.《GE大地震,要砍掉5000亿美元金融资产》,《搜狐财经》2015年4月12日,http:// business.sohu.com/20150412/n411146196.shtml。

4.《通用电气累计剥离约780亿美元的金融资产》,《路透新闻》2015年8月12日,http:// news.bjx.com.cn/html/20150812/651919.shtml。

5.《大胆放弃金融业务,GE重建的终极形态与目标是什么?》,《能源之家》 2016年2月24日,http://www.pig66.com/weixintoutiao/caijiangmi/2016-02-24/655833.html。

6.《GE 2008-2015 Annual Report》,www.ge.com。

(责任编辑:梁洪波)

A Case Analysis of the Combination between Industry and Finance Based on the Financial Asset Stripping of GE in the United States

Zhang Juan

All along, the General Electric Company is the world's classic case of the combination between industry and f nance. Its successful mode of controlling diversif ed management and the organic integration of industrial capital and f nancial capital, gain market recognition and are respected by many large enterprises. However, in 2015, GE announced to spin off its most f nancial assets within three years and caused an uproar——Has this mode come to an end? This paper tries to start from the GE financial asset stripping case, analyze the successful experience and existing problems in GE combination between industry and f nance, and put forward the revelation for the enterprises in our country, in order to provide reference for decision making.

combination between industry and finance;financial asset stripping;financial asset restructuring;strategic transformation