郭台铭为什么盯上了夏普?

2016-01-18赵慧

赵慧

陷入困境的夏普被虎视眈眈的鸿海盯上 了。

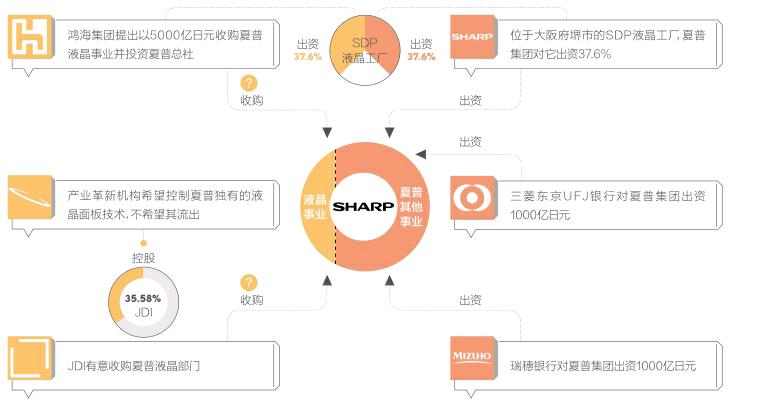

2015年12月25日,针对正在重组经营的日本公司夏普,台湾鸿海精密工业董事长郭台铭提出了好几个支援提案,其中包括收购其液晶事业,以及针对夏普总社的投资方案。郭台铭对媒体表示,如果给他两年时间,他可以让夏普脱离赤字,第三年开始实现盈利。

但此次出资的条件之一是由鸿海集团派出管理层,接管目前夏普包括社长高桥兴三在内的高管团队。

根据朝日电视台消息,出资总额可能达到5000亿日元(约合269亿元人民币)。此前,业界对郭台铭收购夏普液晶事业部的出资额预估约为2000亿日元(约合107亿元人民币)。

最初出面与郭台铭交涉的是夏普前社长町田胜彦,此后继任者片山乾雄因液晶业务出身,对与鸿海合作兴趣不大,再后一任奥田隆司对谈判没有决定权。因目前夏普实质属于危机之下银行主导的结构调整阶段,现任社长高桥兴三并无太多决策权。

郭台铭曾经在2012年花660亿日元(约合35亿元人民币)出资夏普位于大阪府堺市的液晶工厂SDP。对此,郭台铭表示,当时“觉得可能有些冒险,但现在觉得是正确的决策”。SDP是第十代液晶面板工厂,主要提供大尺寸(60英寸等)大型液晶面板,该工厂的最大客户是韩国三星电子。鸿海目前和夏普拥有SDP对等的37.6%的股份。

夏普现背负约7400亿日元(约合398亿元人民币)计息债款。近3年来,由于高估液晶电视的市场需求,其液晶业务全线溃败。

2014财年,夏普账面出现2223亿日元(约合119亿元人民币)巨额赤字,液晶面板库存问题与液晶工厂亏损是主要原因,这家公司也因此撤回了此前公布的3年中期计划。目前它的客户订购的液晶产品大多是中小型液晶屏,夏普产能严重供过于求。2015年,夏普一直在考虑液晶事业在编方案,但一直没有明确计划。

“夏普现在总市值大概2000多亿日元,扣掉应计入跌价损失的库存以及该做减损处理的一些固定资产,现在真正的价值应该不到1000亿日元(约合54亿元人民币),还有将近6000亿日元(约合323亿元人民币)的净负债。原则上来说,如果没有附带条件,鸿海提出5000亿报价,我觉得不太合理。”瑞穗证券高级分析师中根康夫对《第一财经周刊》说。

但他也表示能够理解鸿海报这个价格的理由。鸿海集团已成为全球规模最大的电子产品制造商,虽然它在中国郑州拥有最大的iPhone组装基地,但在苹果产品的液晶产业链上,鸿海更擅长的是后期模组工程,在前期液晶封装、电路板排列等上游领域并无技术优 势。

鸿海拥有月产能约2万片的第五代液晶面板工厂深超光电,也持有全球第三大液晶面板厂商群创光电的股份。群创在台湾高雄建设的第六代面板工厂产能约为每月2.4万片,开工后,预计需要大批工程师与技术支持。这两家公司都期待能为iPhone提供屏幕。“如果没有能够让苹果满意的技术水平,苹果就不会考虑鸿海成为供应商。”

除此以外,夏普集团其他业务也对郭台铭有足够吸引力。中根康夫认为,夏普涉足的照相机模组、LED、半导体等电子元件领域仍是鸿海的短板。夏普的白色家电与能源生意,也是对鸿海的未来发展具有重要意义。

“夏普的事业,对其他日本厂商可能没有太大的价值,但对鸿海就不一样了,”中根康夫表示,为苹果提供手机相机模组这一块,夏普目前大概市占率35%,LG Innotek占45%,2014年索尼加入竞争,大约占20%,“虽然鸿海也有相机模组事业,但目前并不在苹果的供应链里,技术水平也不及日韩竞争对手。鸿海要是能买下夏普,马上就能成为苹果的第二大供应商。鸿海的营业收入中,苹果所占比重高达50%,要进一步增加对苹果的营业额,就要往上游走。夏普经营的液晶面板、相机模组,非常符合鸿海未来的发展方向。”

另一方面,夏普目前也面临极其尴尬的局面。为iPhone提供液晶面板的龟山第一工厂产能仅为每月2.2万片,想要扩张却资金不足。制造iPad液晶面板的第八代面板工厂龟山第二工厂,虽然技术与产能都能跟上,但并不负责下游模组工程。在这一点上,它与鸿海是产业链互补关 系。

夏普陷入巨大赤字危机已有3年半,夏普预计液晶面板业务2015财年(截至2016年3月)仍会出现300亿日元(约合16.1亿元人民币)的营业亏损。它不断精简人员、产业重组,2013年又公开招股增资1200亿日元(约合64.7亿元人民币),2015年面向银行发行超过2250亿日元(约合121.3亿元人民币)优先股,但仍陷于经营危机。如今它已很难再通过银行支援获取资金,这就给外部出资方案带来了各种可能。2015年7月31日,夏普决定将液晶事业剥离为子公 司。

另一家公司JDI也在参与夏普液晶事业争夺战,它考量的出资金额大约为1000亿日元。JDI由具有政府资金背景的产业振兴机构出资,由日立、东芝、索尼3家公司的液晶面板事业统合而成。它主要着眼于中小型液晶面板,夏普的技术与产能也给它带来不少诱惑。

只是,就商业角度而言,这个诱惑并非像对鸿海那么大。

JDI仍有一家第六代面板工厂处于建设中,未来产能仍有扩张可能,夏普的主力—龟山第一工厂对它来说并非必要战力。而且,JDI自身也在改革组织结构,目前它缺乏大规模投资能力。夏普的7400亿日元计息贷款中,也包含液晶事业贷款。

一旦收购完成,夏普可以卸下重担,但借款可能会转移到收购方身上。因此,收购将承担多少贷款也会是几家公司讨论的重要议题之一。

“收购的门槛是日本政府的态度,”中根康夫说,日本政府不愿将低温多晶硅液晶技术与复印机相关技术流失到国外,“所以鸿海不得不把收购报价提这么高,应该也不会有其他公司会去追这个报价。夏普是一家民间上市公司,不管政府的想法怎么样,它也要从股东立场设想,决定跟哪一家公司合作。如果鸿海真报价到5000亿日元,夏普也不能不考虑。”

即便收购完成,鸿海也面临不少挑战。液晶面板和电视现在是夏普亏损的事业领域,要回归正常并不容易。

夏普很多工厂利用率不到30%,恢复到80%以上至少需要一两年。另外,郭台铭的经营方式和夏普公司文化能否融合也是个问 题。

“本来不到1000亿价值的公司要花5000亿,考虑到整合,还要再亏一两年。从经营获利角度看,这次投资是否划算是个很大问号。”中根康夫说。

因此宗交易涉及多方,眼下暂不会得出最终结论。夏普的两家主要交易银行—瑞穗银行与三菱东京UFJ银行计划在2016年贷款到期之前,针对这些方案继续展开讨论。但鸿海不会轻易放弃这个吞并的机会。