互联网金融未来的发展设想

2016-01-15徐菱聪

徐菱聪

在中国经济新常态运行中,产业结构调整和发展动力转变是亟待解决的突出问题,而在金融领域,互联网金融作为新兴金融业态方兴未艾,对经济增长、产业转型产生了强大的推动力,社会环境和民众生活也因此发生了巨变。从互联网广泛应用的热点经济现象和创新金融业务表象中深层分析、挖掘,探讨未来互联网金融走向和趋势将是本文的重点内容。

互联网金融现状和特点

不难发现,以BAT为代表的网络金融产品已成为我们必不可少的生活伴侣。支付宝、微信红包,实现了第三方支付;余额宝成就了货币基金理财;百度金融搭建了草根众筹平台。而淘宝、天猫商城、京东商城、亚马逊等具有先发优势的电商平台凭借“双十一”、“双十二”节日市场集聚人气的网络购物带动了消费金融的全面兴起。互联网金融活动正逐步走入寻常百姓家。

如何从经济运行角度看待互联网金融的现实表现,并研判其未来发展途径,对于评估其对中国经济可能带来的深远影响具有现实必要性和重要研究价值。

一提起互联网金融,往往让人想到的是互联网+金融。事实上互联网金融也正是二者的融合体,是在大互联网的互联互通背景下出现的一种新兴资金融通活动,它以网络为载体,实现了传统金融业务的线上电子化运行。笔者认为,互联网金融究其本质就是实体经济的虚拟化。

目前,国内传统金融的“存、汇、贷”业务中,除了存款类受牌照保护外,其他业务都有互联网金融的作为。在支付领域,网络消费快捷、多样,有良好的用户体验;在投资方面,众筹成为新型股权和资本化工具;在融资渠道上,小额贷款、小微信贷呈现出强劲的市场表现;在理财服务中,私人财富管理也出现了个性化的新需求。传统金融正面临着资本性和技术性脱媒,尤其是非现金交易和直接融资的兴起将进一步边缘化现有银行业的门店式经营模式,银行固有的优势地位受到前所未有的撼动。

在具有代表性的互联网金融产品当中,余额宝作为互联网金融理财的先行者,以年化6%~7%,相当于同期银行活期存款20倍的平均收益回报用户,赚足了市场眼球。

天弘基金最新披露的数据显示, 2015年第三季度末,余额宝资金规模从创建之初的42亿元猛增至6039亿元。仅余额宝此单一金融产品就占据了相当于2014年全国GDP总量1%的资金。

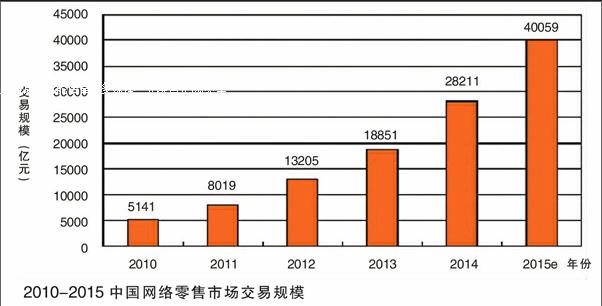

相关资料显示,2014年度中国网络零售市场规模达28,211亿元,占社会消费品零售总额的10.6%,同比增长49.7%。

而截至2015年第三季度末,第三方互联网支付市场规模也在持续增长,总额已达30748亿元。

从有关方面披露的数据来看,到2014年年底我国互联网金融总规模已达10万元,其中第三方支付、P2P网络贷款、众筹融资、网络小额贷款、基金销售、金融机构网络化、财富管理占据前七位。电子商务企业、传统金融机构、互联网公司、电信运营商等多方联手,以互联网为纽带,将客户服务的价值链延伸到金融核心领域,在结算、支付、融资、理财、担保等多方面开展跨界金融服务,中国互联网金融发展异常迅猛。

互联网金融未来趋势研判

研究互联网金融未来走向,必须审视其技术载体和政策环境。以云计算、大数据、物联网、移动互联、嵌入集成、智能终端、感知机器人为核心的新一代信息技术和应用的快速发展,从客观上起到决定性助推作用。同时,在整个金融产业链有机互动的过程中,互联网金融对传统的行业监管和风险控制不可避免地带来了冲击,形成了倒逼金融业整体转型和深化改革的新动向,互联网金融发展必将出现诸多深刻变化。

从宏观层面看,在当前经济发展新常态环境下,大量企业面临经济结构调整压力。

一方面,由于过剩产能尚未完全消化,企业数量增加和企业规模扩大将使融资需求进一步扩大;另一方面,大量企业融资被阻挡在资本市场之外,特别是中小微企业,通过资本市场融资几无可能。证券市场股权融资功能弱化或丧失,使经济“去杠杆化”成为悖论,要解决这问题唯一的办法是在现有金融体系外,努力为企业寻求更多融资机会,以降低全社会企业总负债水平。因此,互联网金融的兴起,可谓恰逢其时。

互联网金融的运营模式将发生质变

互联网金融始创于便捷化,成功于娱乐化,并不断成熟于生活化,最后终将成就于差异化。未来互联网金融将是充分满足用户个性化和差异化需求的,高效、便捷、易用,随时随处可用的移动金融、口袋金融、随身金融活动。

目前,互联网金融主要运营模式还是B2C和C2C。未来,伴随科技进步和应用深入,互联网金融将无处不在、无微不至,运营管理模式则可能会以O2O,甚至是A2P(all to personal)及P2A(personal to all)等全新模式展现在用户面前。

从B2C和C2C全面发展为A2P及P2A的关键,最终还要依赖于民间金融的产业化和网络化。民间金融作为不受资本金、储备金、流动性、基准利率、强制性信贷目标和审计报告约束的民间金融活动,能为民间资本提供交易市场,满足人们日常的资金周转和借货需要,具有自由、自愿、自理的特性。据权威报告推算,中国民间融资规模已近2万亿元。目前,民间金融仍难以从地下走到地上,寻找生存的空间努力始终没有停止。美国通过民间金融的合法化,规范了民从之间的融资行为,使得资金市场效率大幅提高,这也为中国民间金融治理提供了重要的借鉴。

支付手段的整合统一将成必经之路

互联网金融现有的支付手段主要是依托银行卡的绑定来实现,而银行卡又因来自不同的发卡行,其数据、信息不能互通共享,造成一人多卡,为用户使用带来不便。

未来银行卡多卡合一是大趋势,结合身份认证技术、芯片集成嵌入技术和安全校验技术的升级,银行卡完全能够做到多行合一、各自校验、基础信息共享,甚至实现银行卡与身份证、社保卡、公交卡、手机卡的多卡合一。银行卡的微型化、轻量化、集成化,既是公众的期盼,也是经济生活发展的必然结果。

完善的信用评价机制和有效的风险控制措施是决定互联网金融能走多远的关键

互联网金融从平台化走向实体化,从配角转为主角,一定会成为其长远发展的终极目标。作为一个万众瞩目的新兴业态,国家现有的监管机制尚未实现配套和充分覆盖,监管空间还存有空白,相应的风险控制措施缺失。同时,社会活动的信用评价体系和个人诚信档案尚未健全,而且信息不能共享,个人增信手段不足,这都为其健康发展带来隐患。

可以预见的是,金融业的转型和改革将会为互联网金融发展注入强大动力,更给金融从业者提供了积极作为的巨大想象空间。在当前全球经济一体化的进程中,跨界市场的对接和国际资本的互动成为经济走向的重要影响因素,而互联网金融无疑会从中扮演更加重要的角色。