丝绸之路经济带背景下新疆石化产业升级路径探析

2016-01-07刘明辉

刘明辉

丝绸之路经济带背景下新疆石化产业升级路径探析

刘明辉

摘要新疆作为丝绸之路经济带的核心区,能够形成产业、人口向西部转移的主要动力在于石油、天然气中下游化工产业,新疆石化产业的发展面临空前的历史机遇。虽然新疆作为西部化工基地的条件已经具备——由“西气东输”“西油东运”正转向“西气西用”“西油西用”,产业承接能力也逐步提升,但新疆石化产业发展面临资源、环境、技术条件的约束,产业升级成为新疆石化产业发展的必然趋势。加强科技投入,延伸石化产业链;优化调整石化产业结构;凭借地缘优势,充分利用国内外市场、资源;鼓励绿色低污染发展石化产业。

关键词丝绸之路经济带新疆石化产业升级路径

丝绸之路经济带引爆了中国经济的新一轮增长点,多个相关产业将受益,其中最重要的无疑是能源。新疆是中国石油和天然气资源的重要产地,蕴藏着209亿吨石油资源和近11万亿立方米天然气资源,均占中国陆上油气资源总量的1/4左右,丰富的资源储备及特殊的战略地位使新疆逐步成为中国能源的生产基地。在丝绸之路经济带建设背景下,新疆石化产业发展将面临空前的历史机遇。

作为丝绸之路经济带的核心区,新疆能够形成产业、人口向西部转移的主要动力在于石油、天然气中下游化工产业。新疆作为西部化工基地的条件虽已具备——由“西气东输”“西油东运”正转向“西气西用”“西油西用”,产业承接能力也逐步提升,但新疆石化产业发展仍存在诸多问题,如上中下游产品不协调,产业链较短;石化产品品种较少,缺乏高附加值石化产品;资源和环境约束力较大等,且加之我国石化产业面临全球高新技术产业应用加快、传统产能过剩,正加快步伐转型升级的大趋势下,新疆石化产业升级成为发展的必然趋势。

本文尝试通过层次分析方法,研究影响新疆石化产业升级的制约因素,由此探析新疆在丝绸之路经济带背景下石化产业升级的可行性路径。

一、新疆石化产业发展现状分析

(一)新疆石化产业发展现状。

新疆依托自身的资源优势,现已建成乌鲁木齐石化、克拉玛依石化、吐哈石化、南疆石化、独山子石化、奎独石化等石油石化生产基地,工业生产总值从1998年的298.53亿元增长到2013年3035.28亿元,主要工业产品产量由1978年的353.05万吨增长到2013年的2659.47万吨,2013年石油加工、炼焦及核燃料加工业增加值占新疆工业比重的10.53%,石化产业在新疆工业中举足轻重。

1.炼油领域。

炼油是石化产业中的基础工业,炼油产品主要包括原油加工和成品油,而成品油主要包括汽油、煤油、柴油和燃料油、液化石油气等。新疆油气资源丰富,但炼油产业发展较为缓慢:1998年原油产量1624.54万吨,经过15年的发展,2013年原油产量达到2792.47万吨,占全国比重的13.43%;1998年汽油产量为225.86万吨,以平稳速度发展达到2013年的277.35万吨,占全国比重的2.7%;煤油1998年产量为23.04万吨,到2013年稳步增长到62.66万吨,占全国比重的2.8%;柴油由1998年的335.48万吨增长到2013年的1063.15万吨,占全国比重的6.2%;燃料油由1998年的90.95万吨下降到2012年的10.25万吨,2013年又上升到47.14万吨(见表1)。

表1 新疆炼油产量单位:万吨

年份汽油煤油柴油燃料油原油2004235.824.45523.128.5422372005238.132.14697.333.612406.42006252.034.79759.549.422474.72007276.830.682054.652604.32008280.238.65826.834.762715.12009274.630.86835.828.742512.92010268.245.63976.119.332558.22011233.546.13109710.052615.62012239.258.95105910.252670.72013277.3562.661063.1547.142792.47

(数据来源:中国统计局官网。)

2.主要石化产品。主要的石化产品是以乙烯、丙烯、丁二烯、苯、甲苯、二甲苯等为代表的基本化工原料,以合成纤维、合成橡胶、塑料为代表的有机合成材料。

(1)乙烯。

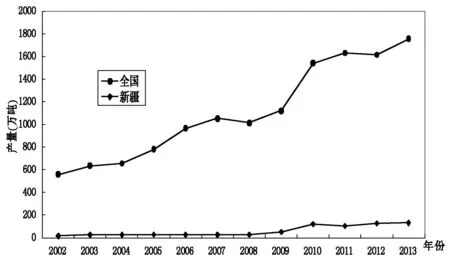

新疆乙烯产业发展速度较快,产量由2002年的15.34万吨增长到2013年的132万吨,占全国比重由2.82%上升到8.13%(见图1)。新疆2013年乙烯产量在全国排名第四,产量仅低于广东、上海、江苏三个省份。

图1 新疆与全国乙烯产量对比

(2)合成材料。

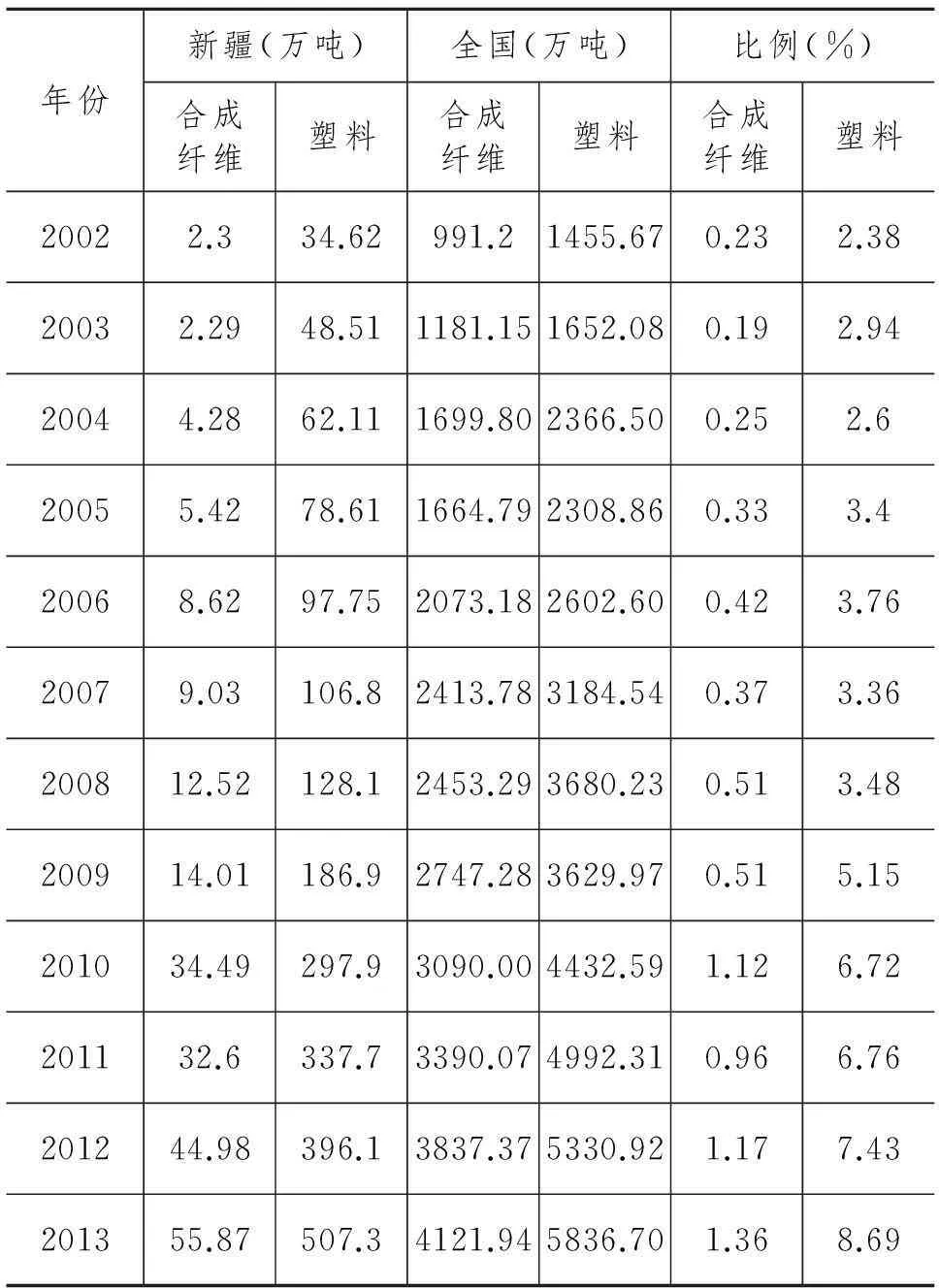

据国家发展与改革委员会产业协调司数据显示,2013年全国石化产业生产塑料为5836.7万吨,合成纤维4121.94万吨。新疆合成纤维、合成橡胶、塑料产量近年来增长较快,塑料产量由2002年的34.62万吨增长到2013年的507.35万吨,经过11年的发展,占全国比重由0.23%增长到1.36%,合成纤维由2002年的2.3万吨增长到55.87万吨,占全国比重由2.38%增长到8.69%(见表2)。

表2新疆与全国合成纤维、塑料产量比较

年份新疆(万吨)全国(万吨)比例(%)合成纤维塑料合成纤维塑料合成纤维塑料20022.334.62991.21455.670.232.3820032.2948.511181.151652.080.192.9420044.2862.111699.802366.500.252.620055.4278.611664.792308.860.333.420068.6297.752073.182602.600.423.7620079.03106.82413.783184.540.373.36200812.52128.12453.293680.230.513.48200914.01186.92747.283629.970.515.15201034.49297.93090.004432.591.126.72201132.6337.73390.074992.310.966.76201244.98396.13837.375330.921.177.43201355.87507.34121.945836.701.368.69

(数据来源:由中国统计年鉴整理得来。)

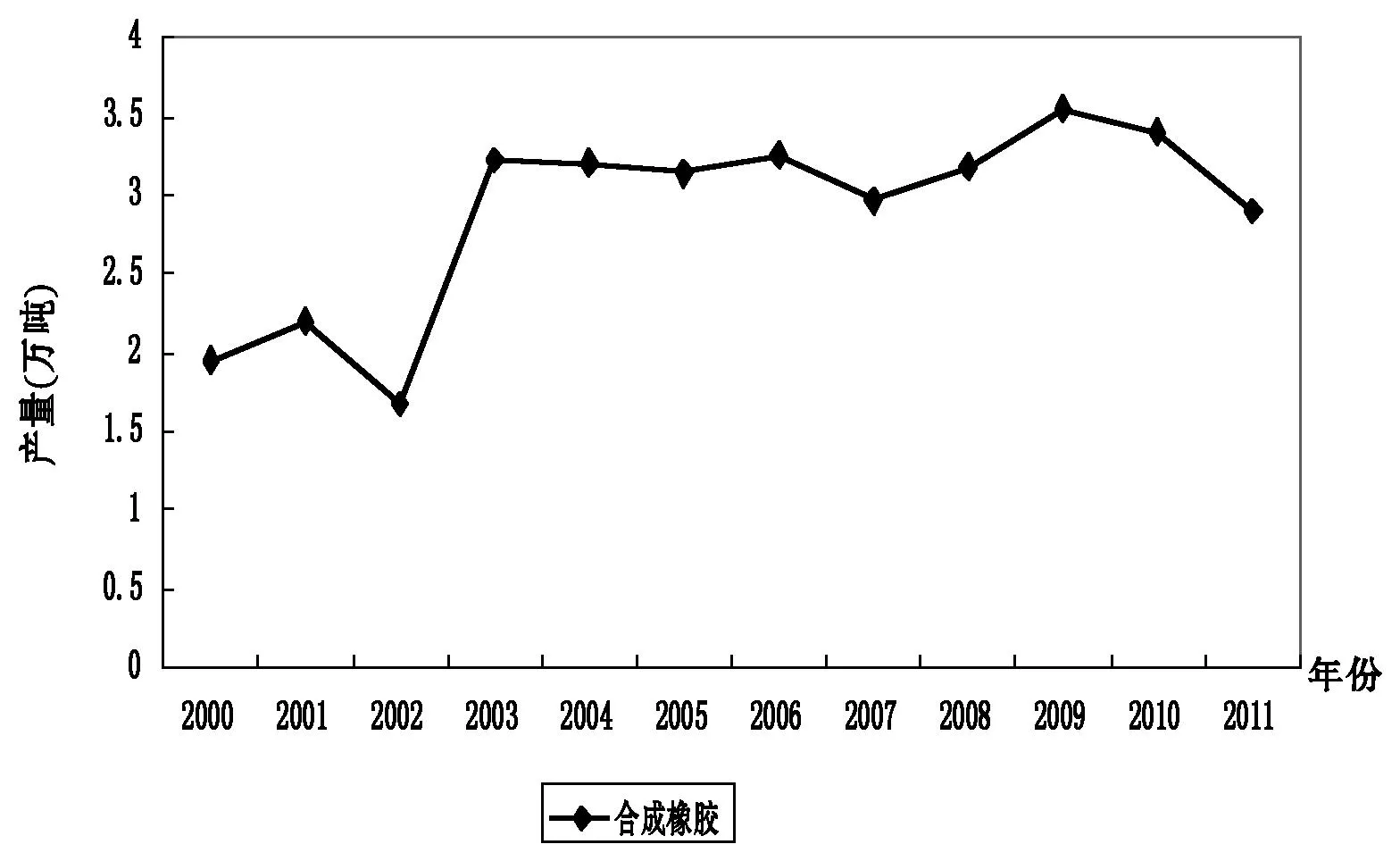

新疆2000年合成橡胶产量1.95万吨,2002年下降到1.67万吨,从2002年后基本保持平稳增长。据《中国经济与社会发展统计年鉴》数据显示,2003年全国合成橡胶产量134.83万吨,新疆占全国比重的2.4%,2007占1.42%,比重在逐渐下降(见图2)。

图2 新疆合成橡胶产量

(3)产业布局。

通过近几年的产业结构调整改造,新疆石化产业布局进一步的完善,产业集中度也明显提高。2006年以前,新疆独山子石化乙烯装置是新疆唯一的乙烯装置,经当时的技改后每年产能达到22万吨。独山子百万吨乙烯厂在2009年9月建设投产,后来以降低成本进行扩能改造,乙烯的产能和收益大幅度上升。经过“十一五”时期快速发展,独山子石化公司1000万吨和100万吨乙烯以及乌鲁木齐石化公司100万吨芳烃项目建成投产,新疆拥有了世界级规模和高技术水平的合成树脂、合成橡胶有机原料装置,已发展成为中国西部地区重要的石化基地。目前,新疆已形成以独山子—克拉玛依石化基地、乌鲁木齐石化基地、南疆石化基地、吐哈石化基地四大石化基地,布局了相关配套化工项目,发挥大型石化项目带动和辐射作用,产业集中度明显提高。

(4)主要企业及产值。

中石油、中石化两大企业在新疆控制着石油化工的上、中游源头企业,以2002年为例,当年两大公司实现总产值占新疆石油化学工业总产值的93.7%,其中,中石油82.8%,中石化10.9%;实现工业增加值占95.6%;实现利润占98%,当年新疆石油化学工业固定资产投资153.2亿元,两大公司为131.32亿元,其中,中石油100.82亿元,中石化30.5亿元⑦。独山子石化公司原油加工(1500万吨/年)、乙烯(122万吨/年),2013年销售收入达625亿元。两大企业控制着新疆能源与技术核心的同时,地方企业也在不断发展,如新疆天业集团主要生产合成树脂、聚氯乙烯,2008年销售收入达67亿元。

(二)新疆石化产业存在的问题。

1.上中下游产品不协调,产业链较短。

新疆石油结构单一,以原料产品初级加工为主,石化产品运销到内地都以初级产品为主,产品附加值低,再加上运输成本高,造成产品竞争力弱。对于中下游产品生产少,如对聚醋、顺配、丁二醉等生产能力较弱,合成树脂的生产量低,2000年合成树脂的生产量为1.95万吨,经过“十一五”时期发展,2011年产量上升到2.9万吨,发展速度缓慢,资源转化层次低。新疆石化在新疆石油产业所占比例低,仍处于粗放式发展模式,产业链短,没有形成上中下游一体化发展体系。

2.石化产品品种较少,缺乏高附加值石化产品。

尽管新疆自身处于资源富集区,但石化产品品种少,产品档次低,缺乏高附加值的石化产品,没有核心品牌和产品,缺乏核心竞争力,难以与国内知名化工企业竞争。由于技术落后,科技创新能力弱制约着新疆石化企业发展。如新疆独山子石化的聚乙烯、聚丙烯、丁苯橡胶炼化装置都是依靠引进技术,自主创新能力弱;克拉玛依石化生产的新型环保轮胎橡胶油等属极少部分高附加值产品,与国外同类产品相比质量差距大。

3.资源和环境约束力较大。

新疆石油资源丰富,但石化产业对资源依赖性极强,石化消耗的石油、天然气是不可再生,总要面临资源较少和枯竭的问题,石油开采难度大、时间长,加上新疆开采的石油大部分要归于国家石油部门统一运回内地加工、消费,可以用于新疆石化的石油资源就越来越少。新疆属于干旱地区,水资源的约束大,新疆每单位GDP增长用水量是全国平均水平的6倍⑧,石化产业是高耗水、高污染产业,同时也是新疆支柱产业,水资源的约束会制约新疆石化工业的发展。

此外,新疆干旱的气候加上不合理的经济活动,新疆的生态系统呈现脆弱性与不可逆转性,主要存在的问题如水土流失、土地荒漠、绿洲退化、湖泊干涸等。据《新疆统计年鉴》可知,新疆2013年工业污水总排放约33.9亿吨,工业固体废物产生9265.47万吨,工业废气总排放19970.87亿立方米,污染排放量大。石化产业污染排放大,在“三废”排放中居于首位(见图3),新疆生态环境系统脆弱,节能减排是石化产业发展必须遵循的原则。

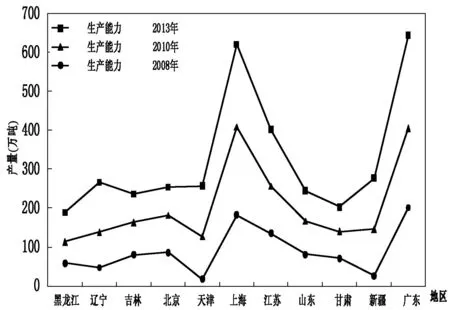

图3 我国乙烯生产能力布局

4.乙烯业规模小、产能低、技术落后。

近年新疆乙烯生产能力在不断上升,2003年生产乙烯产品产量为15.74万吨,2013年乙烯生产量达到131.94万吨,呈现双位倍数的增长。但是相比内地的发展,新疆乙烯技术落后,建设地规模小,产能低,占全国比例小。

二、新疆石化产业升级制约因素的作用强度分析——基于层次分析法

(一)目标体系的建立。

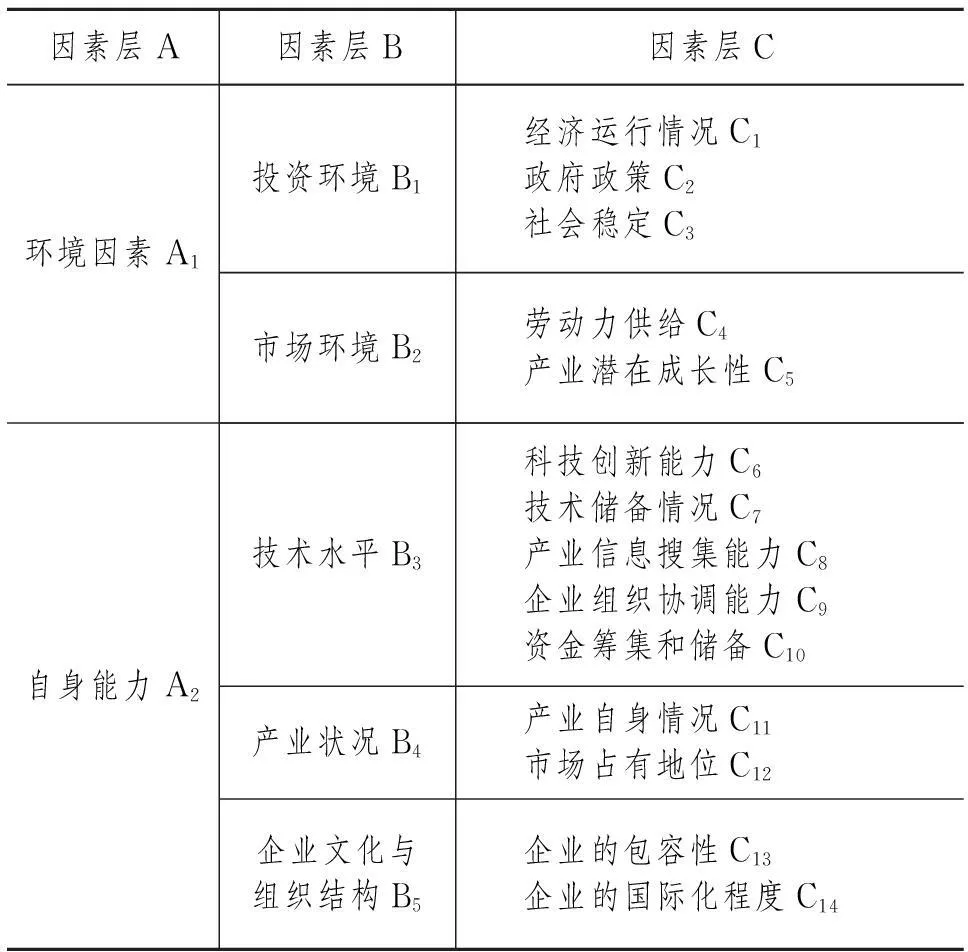

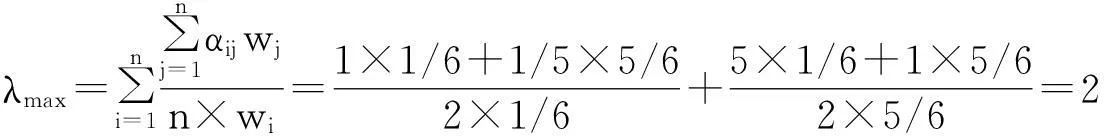

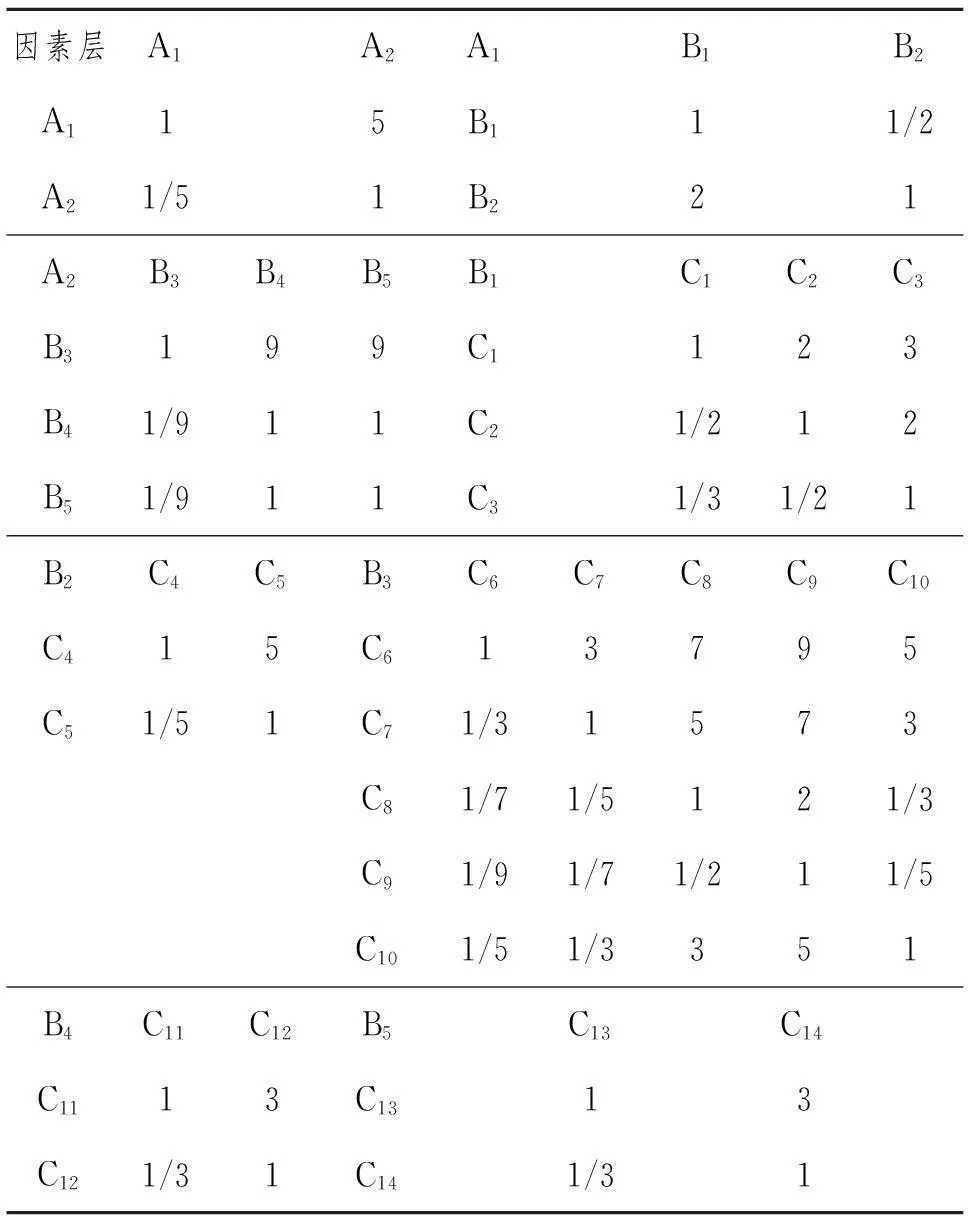

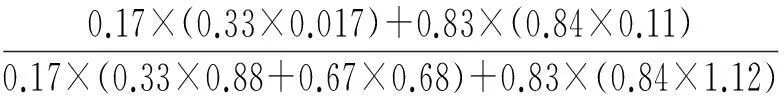

影响新疆石化产业升级主要包括两个方面:一是石化产业的环境因素,包括市场环境和投资环境因素;二是石化产业自身能力因素,包括产业状况、技术水平、企业文化与组织结构因素,如表3所示。

表3新疆石化产业升级制约因素

因素层A因素层B因素层C环境因素A1投资环境B1经济运行情况C1政府政策C2社会稳定C3市场环境B2劳动力供给C4产业潜在成长性C5自身能力A2技术水平B3科技创新能力C6技术储备情况C7产业信息搜集能力C8企业组织协调能力C9资金筹集和储备C10产业状况B4产业自身情况C11市场占有地位C12企业文化与组织结构B5企业的包容性C13企业的国际化程度C14

以上制约因素是通过相关的文献整理得来,并借鉴这些研究成果中专家对因素的重视程度打分评价,并确定分值和判断矩阵。

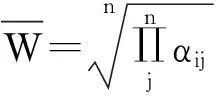

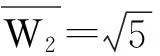

(二)计量分析。

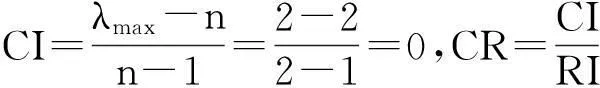

因素层权重的确定及一致性检验,对A层指标权重的计算,步骤如下:

A=(aij) = 15

1/51

表4因素比较判断矩阵

因素层A1A2A1B1B2A115B111/2A21/51B221A2B3B4B5B1C1C2C3B3199C1123B41/911C21/212B51/911C31/31/21B2C4C5B3C6C7C8C9C10C415C613795C51/51C71/31573C81/71/5121/3C91/91/71/211/5C101/51/3351B4C11C12B5C13C14C1113C1313C121/31C141/31

(注:判断矩阵aij的标度方法9表示极端重要,7表示强烈重要,5表示明显重要,3表示一个因素比另一个因素稍微重要,1表示两个因素同等重要,2、4、6、8表示上述相邻判断的中值,倒数因素i与j的比较判断为aij,则j与i的比较判断为aji=1/aij。)

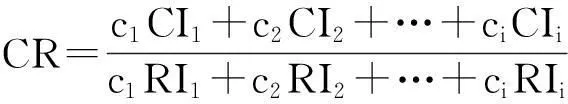

层次总排序一致性比率为:

简化:CR=

=0.0855

CR<0.1,通过一致性检验。总体而言,层次单排序和层次总排序都通过一致性检验,说明层次内的指标重要性排序具有满意的的一致性,不需要对判断矩阵的数据进行修正。因此,可根据各层次的权重向量确定其对总层次的权重。计算结果如表5所示。

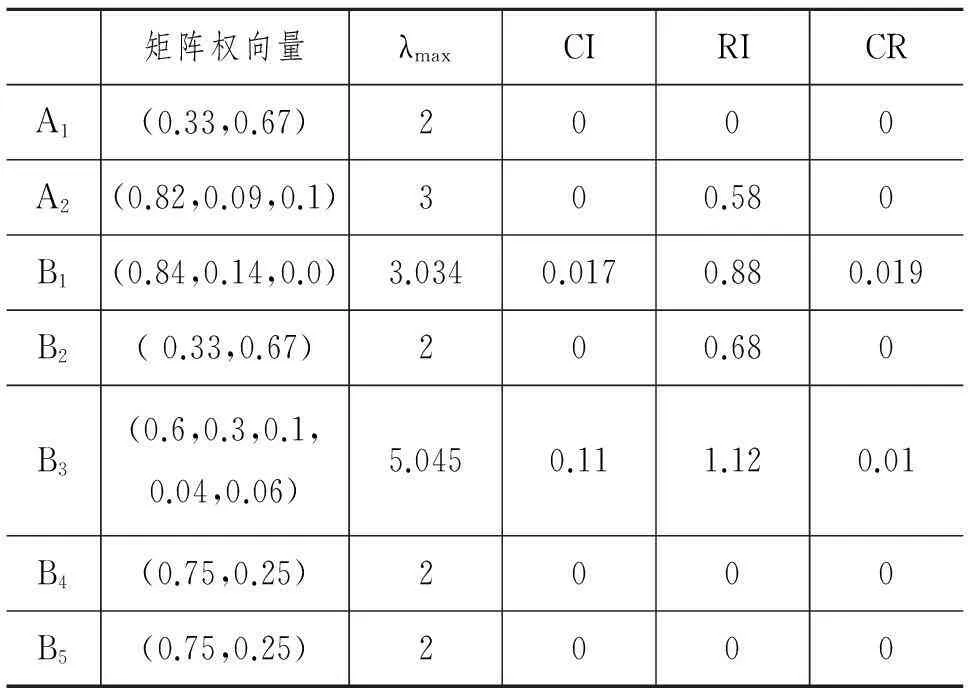

表5因素层权重及一致性计算结果

矩阵权向量λmaxCIRICRA1(0.33,0.67)2000A2(0.82,0.09,0.1)300.580B1(0.84,0.14,0.0)3.0340.0170.880.019B2(0.33,0.67)200.680B3(0.6,0.3,0.1,0.04,0.06)5.0450.111.120.01B4(0.75,0.25)2000B5(0.75,0.25)2000

(注:λmax表示最大特征值,CI为因素层单层排序,RI为随机一致性指标,经查表可得,CR表示一致性比率,当满足小于0.1时,表示因素层排序通过一致性检验,以上检验均通过了一致性检验。)

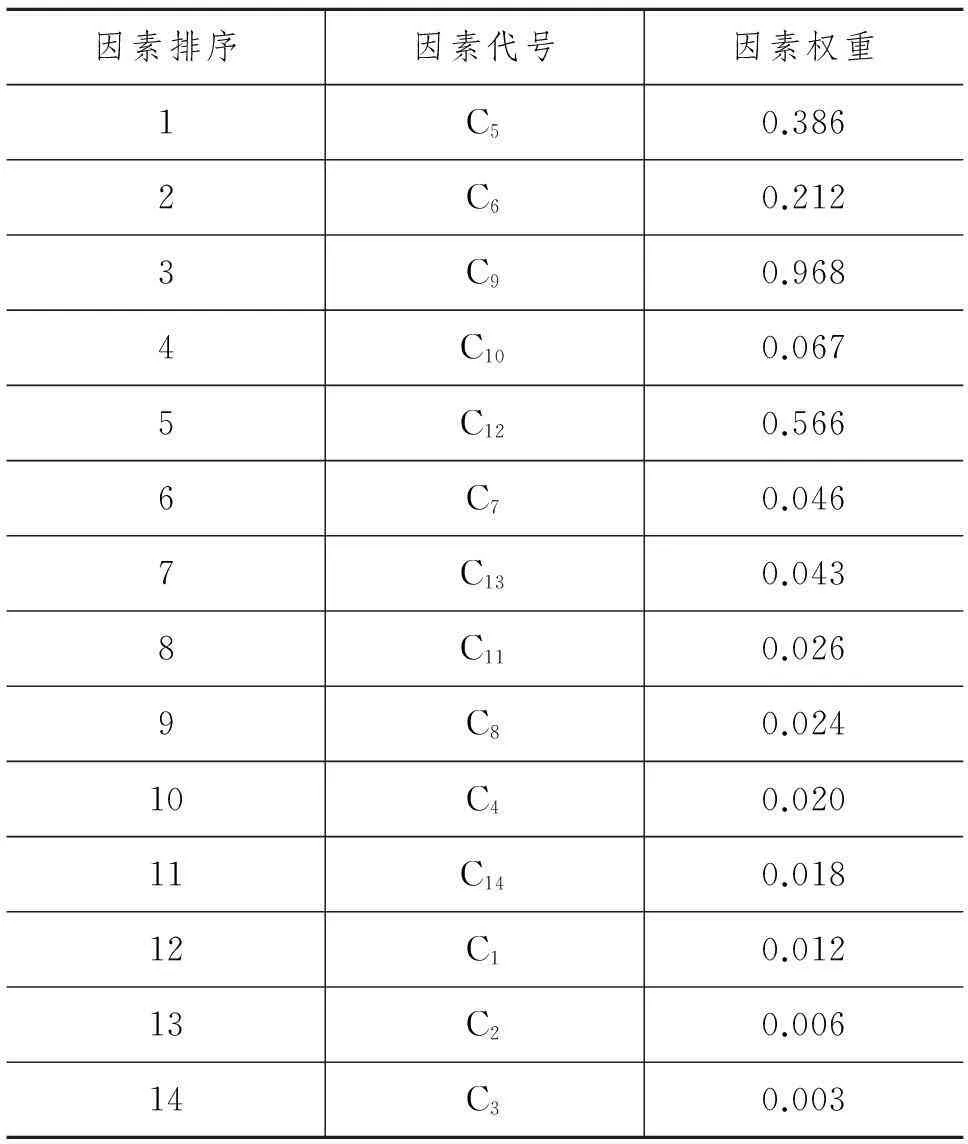

表6因素层目标权重及总排序

因素排序因素代号因素权重1C50.3862C60.2123C90.9684C100.0675C120.5666C70.0467C130.0438C110.0269C80.02410C40.02011C140.01812C10.01213C20.00614C30.003

(三)结果分析。

运用层次分析方法确定了14个因素的权重,由表6可知,各因素对新疆石化产业升级的作用排在前五位的是:产业潜在的成长性、科技创新能力、企业组织协调能力、资金筹备和准备能力、市场占有地位。由此可以看出,新疆石化产业在升级过程中,自身的能力是最重要的影响因素,特别是自身发展状况以及科技创新能力,同时市场环境和投资环境在很大程度上也影响新疆石化产业的升级。因此,新疆石化产业发展重点应放在提高产业自身技术水平的基础上,通过政府、企业、科研机构各个方面共同创造适合新疆石化产业发展的市场和投资环境,逐步实现新疆石化产业的升级。

三、新疆石化产业升级路径对策建议

(一)加强科技投入,延伸石化产业链。

科学技术是第一生产力,增强科技创新能力是石化产业发展的动力。新疆石化产业上游主要由中石油、中石化为主导企业,下游由地方企业生产,技术落后,效率低,产品质量不高,因此必须要统筹规划,优化配置资源,进行技术革新,对初级产品进行深加工,延伸产业链,提高产品的附加值,促进石化产业向精细深加工转变。在下游产业中,地方企业处于弱势地位,政府须加强政策扶持、优惠政策、技术支持,培育下游优势企业,实施品牌战略,促进上游产业与下游产业的匹配生产,企业间信息畅通,技术沟通,提高产业整体的生产能力。

(二)优化调整石化产业结构。

优化石化产业结构是新疆发展石化产业的必由之路。按照国家石化产业规划,通过基地化、一体化、园区化、集约化发展模式,优化产业布局。依据新疆石油工业的具体情况,促进石化企业向园区内集聚,提高石化产业集聚水平,具体来说:第一,以炼油乙烯为龙头,依托大型石化企业建设工业园区;第二,充分利用新疆丰富的石油、天然气资源优势,建成具有规模效应的石化产业集群,如乌鲁木齐石化、克拉玛依石化、吐哈石化、南疆石化、独山子石化、奎独石化等石油石化生产基地,也形成了以乌石化、独山子、克拉玛依、吐哈、库车、库尔勒、泽普等各具特色的石化产品生产区,产业集群的辐射和带动作用推动了新疆石化产业的发展,但还需要进一步完善石化产业发展模式和结构;第三,以老企业为产业链为基础,结合城市规划,将分散的原有化工企业集聚而建成工业园区。

(三)凭借地缘优势,充分利用国内外市场、资源。

在丝绸之路经济带背景下,新疆石化产业必须要充分利用与中亚及南亚毗邻的优势,利用国内外两个市场与资源,加强产业对接的能力,发展石化产业。利用与哈萨克斯坦、俄罗斯等国毗邻的优越条件,充分利用邻国的资源为目标,加强与邻国合作,逐步深入到中亚及南亚地区的资源再分配过程中去,同时,充分发挥新疆作为我国“丝绸之路经济带”建设的桥头堡的作用,积极面向中南亚市场,加强自身产业对接能力,使自己的企业、产品“走出去”战略,放眼利用国内外市场与资源。

(四)鼓励绿色低污染发展石化产业。

在国家对石化产业规划中,强调推进节能降耗治污减排、发展循环经济及资源再利用、强化危险化学品安全发展等三个重点。新疆属生态脆弱区,由于环境约束作用,实施节能减排作为重中之重,发展应符合国家规划。第一,企业应最大限度地减少对原料、能源消耗,加大废弃物回收再利用,以及低品质资源的高附加值应用,提高油气资源和生产能源的利用效率,使开发生产过程对环境的影响程度降到最低,加速推动新疆石化产业升级。通过“自然资源—产品—再生资源”这样的可持续发展模式,实现物尽其用,不但缓解了能源紧张问题,同时也减轻对环境的污染。第二,政府要加强关于石化产业污染物排放的监督和约束,坚持激励政策与强制政策并举,对于不合标准排放的企业坚决淘汰或者治理,对于环保指标高于规定指标的给予激励和优惠政策。

参考文献:

[1]马松峰.新疆石化产业竞争力研究[D].石河子大学2009级硕士学位论文.

[2]高健磊、范琦.基于SWOT模型的新疆石化产业竞争力分析[J].当代经济,2011,(18).

[3]王经龙.新疆石化产业发展情况及政策建议[J].决策咨询通讯,2006,(5).

[4]李艳、宋岭.新疆石化产业发展现状分析及对策建议[J].市场周刊,2007,(1).

[5]李艳、宋岭.对新疆石化行业产业链延伸的思考[J].新疆金融,2007,(3).

[6]欧阳丹、李倬.从中哈石油合作看新疆石化产业的发展[J].边疆经济与文化,2008,(11).

[7]任茂谷.新疆石化发展及农行对策的探析[J].新疆金融,2006,(6).

[8]肖春梅.资源和环境约束下的新疆资源型产业集群的升级与转型[J].生态经济,2010,(8).

〔责任编辑:石梦华〕

●“丝绸之路经济带”专题研究

作者简介:(新疆财经大学2013级硕士研究生,女)

文献标识码中国图书分类号F427A

文章编号1671-4741(2015)02-0026-06