商业银行基于大数据的精准营销解决方案

2016-01-05管薇薇

管薇薇

摘要:面对日趋激烈的行业内部竞争和互联网金融带来的冲击,商业银行急需一种更为精准的营销解决方案。将大数据的思想和方法运用于精准营销,可获得比传统营销方式更加精准、快速的营销效果,无形中为商业银行节约了大量的营销成本。该文详细阐述了商业银行如何运用大数据解决精准营销的过程和方法。

关键词: 大数据;精准营销

中图分类号:TP311 文献标识码:A 文章编号:1009-3044(2015)29-0007-03

大数据作为一种新兴的数据处理技术,最早可追溯到20世纪80年代的美国。如今,商业银行在信息化的迅速发展中,产生了大量的业务数据、中间数据和非结构化数据等。大数据需要做的就是从这些海量数据中提取出有价值的信息,为商业银行的各类决策提供参考和服务。汇丰、花旗和瑞士银行是数据挖掘技术应用的先行者。在国内的商业银行中,大数据的思想和技术也已逐步开始在业务中获得实践和尝试。

基于大数据的精准营销方案是利用大数据平台的模型分析结果,挖掘潜出在客户,实现可持续的营销计划。

1 应用基础

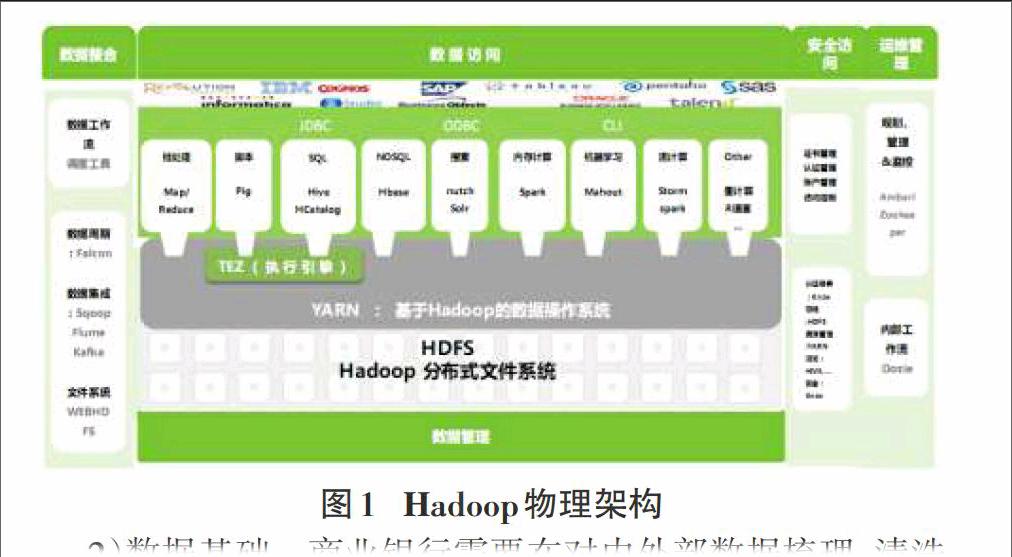

1)物理基础。利用Hadoop平台作为大数据架构的物理基础,首先需要对商业银行整体的数据量作出评估,计算出需要设置的节点个数。在此基础上确定Hadoop中的每一块组件是否适合并能满足目前及未来的业务处理需求。Hadoop的物理架构如图1所示。

2)数据基础。商业银行需要在对内外部数据梳理、清洗、整合和建立映射的基础上,将各类不同数据关联成为一个有机整体,并构建统一的数据划分维度体系,以此作为大数据平台的数据基础。

数据基础基础主要由四大部分组成:数据采集模块、数据冗余模块、维度定义模块、并行分析模块,如图2所示。

2 应用需求分析

为获得更好的精准营销效果,并实现全流程的精准营销解决方案。整体的应用目标是希望依托大数据平台的分析结果在线获取客户的各类信息,再通过模型分析、客户个性化需求、不同产品的特点等,在客户与产品之间建立精准的对应关系。在业务操作上,还应当能帮助客户经理对客户做出准入判断、提供营销方案、实现限额管理、定价指导等智能决策信息。这些应用目标可以拆分成如下应用需求:

1)客户挖掘功能。精准营销的首要目的就是寻找目标客户,只有寻找到精准的营销对象才可能实现最终的精准营销结果。客户挖掘功能应当从不同角度、不同渠道进行挖掘,最大程度发掘潜在客户群。

2)智能决策引擎。在获得客户挖掘结果后,精准营销应用的下一步功能应当是针对具体客户,提供一整套智能决策方案,包括客户准入判断、产品推荐、定价指导等。对于集团客户、上下游客户或关联方客户等,还应当能够提出整体的营销计划。

3)业务统一工作平台。精准营销系统除了可以提供精准营销的方案、计划等决策结果,还应配备完整的业务操作平台完成业务实现。业务统一工作平台可以实现整个精准营销从客户挖掘直至业务完成的各工作环节,最大化程度缩短业务操作流程、减少贷前调查复杂程度,实现精准营销的“一站式”操作。

4)全生命周期的营销计划。精准营销的应用不应只以单次营销为目标,而是应当从纵向和横向两个方向提供持久的精准营销计划。纵向的可持续是指跟随客户的成长过程,在客户不同时期提供适时提供客户需要的产品和服务;横向的可持续是指通过集团客户、上下游客户和其他关联方客户不断挖掘目标客户,扩大精准营销范围。

3 系统功能详述

下面针对应用需求分析,从系统实现上把应用需求分解到系统功能点上进行详细描述。

1)客户类型初分。对于不同类型的目标客户,精准营销模型应当给出具有针对性的营销方案。因此需要对大数据平台里的所有客户进行类型的区分。建立合理的客户类型初分体系是精准营销的基础。客户类型初分可以按照图3给出的体系进行划分。

值得指出的是,在精准营销应用中,对公客户和零售客户并非完彼此独立。完备的精准营销应用应当具备从对公客户中挖掘零售客户或从零售客户中挖掘对公客户的功能。

2)准入客户筛选。客户准入筛选是对客户质量进行把关的工具,良好的客户准入筛选标准是确保客户质量、引导客户结构的保障。实践中考虑根据大数据平台的黑白灰名单对客户的准入进行判定:原则上白名单客户属于精准营销判定的推荐客户;黑名单客户则是禁止准入的客户;灰名单客户可设为风险提示类客户。

3)客户信息整合及验证。利用大数据平台打通内外部数据、不同业务数据、不同结构数据之间的壁垒,形成以客户为中心的“一户一条”数据记录。

为确保精准营销结果的准确性,还应建立严密的客户信息验证机制。客户信息校验包含两方面:一是错误信息的验证,如同一企业在不同系统中的行业分类存在差异,大数据平台将设置校验规则判定哪一来源数据正确,并自动用正确数据覆盖错误数据;二是数据时效的验证,如大数据平台有多个来源提供某个企业的营业执照有效期,系统将自动获取最新的日期作为改企业的营业执照有效期。

4)客户及场景标签设定。根据精准营销的不同角度设定不同类别的标签,标签应当具有灵活性,可以随着业务发展和精准营销场景的变换随时增减或改变。标签的设定主要包含以下几类:

客户标签: 主要区分客户的属性特征,如职业信息可设定诸如企业高管、普通白领、职场新人、全职妈妈、小企业主等。

事件标签:主要根据客户生活场景或者银行业务场景设定标签,如对于客户生活场景可能出现的标签包括买房、买车、装修、出国等。

行为标签:主要针对客户日常规律的行为情况设定标签,如对客户上下班的出行情况可以区分成地铁族、打车族、开车族、走路族、骑车族等。

偏好标签:主要对于客户的兴趣爱好等设定标签,如网购达人、资深吃货、旅游爱好者、大牌控等等。

5)精准营销模型设计。利用SAS等建模工具设计算法,建立精准营销应用模型。精准营销模型可拆分为多个子模型,部分子模型属于精准营销内部模型,如客户准入模型、行为分析模型、业务推荐模型等;还有部分子模型是调用其他系统的模型结果,属于精准营销调用的外部模型,如定价模型、客户评级模型、限额模型等。

整体的精准营销模型是结合客户、产品、事件、行业及发展情况等各方面,按需调用不同的子模型进行进一步计算,获得最终的精准营销智能决策方案。

6)业务统一工作平台开发。根据应用目标中所述的业务统一工作平台应用目标,该模块的开发包含但不限于以下功能:

(1)营销推荐功能。营销推荐功能应当从两个角度提供推荐信息:一是根据产品特点推荐适合的客户;二是根据客户偏好推荐适合的产品。无论哪个角度的推荐,系统推荐的都应当以精准为评判标准。

(2)客户准入判定功能。对于客户经理自主开发的客户,精准营销系统应当可以提供客户准入的判定。客户准入的判定不仅包含客户的黑白灰名单信息,还应包含客户评级信息等其他可作为客户准入条件的信息。

(3) O2O的调查报告。对于可准入的客户,系统可自动线上(on-line)生成标准模板的调查报告。如报告中需要获取的信息通过线上可自动采集,则直接生成在调查报告中,其余系统无法获取的内容则可由客户经理线下(off-line)调查核实后补充至调查报告中。

这种O2O的调查报告生成方式可使数据的自动取数率高达80%以上,大大减轻了客户经理的工作量,同时也保证了报告内容的准确程度。

(4)客户跟踪管理。为实现可持续的精准营销计划,系统应当提供客户跟踪管理模块,以便记录客户的业务偏好信息、成长变化曲线、贡献度信息、关联关系图谱等。

(5) 精准营销高级应用。除了上述功能外,为更全面和深入的利用大数据平台和客户画像结果,精准营销还应站在更高视角。目前设想的高级应用可以包括:行业整体的精准营销方案、产业链精准营销方案、公司联动营销计划等。

4 应用的持续完善

精准营销的结果是否够“准”、系统功能是否全面、操作流程是否便捷友好等,还应多听取业务部门、客户经理甚至客户等使用者的意见。通过定期的使用反馈、意见搜集等,不断优化模型、改进系统。

此外,精准营销作为大数据应用的重要方向之一,也是全行业务发展和价值创造的重要工具。因此,精准营销的应用还应跟随业务发展、产品定位、客户结构乃至全行战略规划的变化等及时进行调整,以适应不断变化的现实情况。

5 结束语

以上阐述了江苏银行在基于大数据平台和客户画像基础上的精准营销方案。通过在技术在数据与业务之间构建起桥梁,把深藏在数据中的价值挖掘出来并加以应用。这不仅顺应了当下的大数据思维模式,也符合江苏银行“价值创造”的发展思想。