浅谈移动互联时代银行个人业务及渠道建设的新趋势

2015-12-22李梦蝶

□李梦蝶

浅谈移动互联时代银行个人业务及渠道建设的新趋势

□李梦蝶

随着以手机为载体的移动智能终端的蓬勃发展,移动互联时代悄然而至,催生了移动互联金融这一新业态,对商业银行的传统经营模式和思维方式带来了严峻挑战和巨大冲击。

以支付宝、微信为代表的第三方支付渠道,已经蚕食了银行的部分业务和客户。目前已有超过260家企业获得了第三方支付许可证,开展的业务类型也不断扩展,覆盖了移动电话支付、固定电话支付、银行卡支付、预付卡发行受理、互联网支付等多项业务。业务范围也从最初的网购支付到如今的金融理财产品,包括基金、保险、信用卡还款、还房贷等。以支付宝为例,其拥有超过8亿注册用户,日均交易额超过45亿,2014年支付宝手机支付每天交易1800万笔。显见,第三方支付业务对银行业务和客户的冲击力不可小觑。银行要想保住阵地,再不能“坐等客户上门”了,必须要适应移动互联金融自助性、实时性、一站性的基本要求,通过个人业务经营方式转型、金融产品优化创新、零售渠道整合和重建,让客户获得满意的金融服务。

一、加快传统支付结算业务向移动支付转型

移动互联网络的实时交互性,决定了移动互联金融提供者要将金融功能及职能产品化,银行的角色随之转换为金融服务承包商、金融产品供应商。无论是存款、贷款、购买理财产品,还是支付结算等,客户都将如同在电商平台购物一样,通过金融消费自助平台,自主选择,自助完成。目前移动支付涉及的范围已相当广泛,仅就缴费一项,就有水、电、气费、电视收视费、电话费(宽带费)、养老保险、投资理财、按揭还款等。而不少第三方支付平台已有这样的代收代付业务,银行要想从中做出新意,必须采取多种措施。

(一)完善电子银行功能。从目前农行网银和手机银行使用情况来看,功能的丰富性、操作的简便性依然不够。尽管代收费、理财、结售汇等支付结算业务已经上线运行,但在功能上仍需进一步优化,如代购车船飞机票、代订酒店宾馆等。丰富完善的功能无形中可增加客户粘着度,更能节约柜面人员的劳动成本。

(二)扩大支付覆盖范围。银行移动支付的发展包括个人和企业,目前企业客户除了网上银行外还没有可供开户单位使用的移动客户端。对此,建议上级行在加强移动及网上支付项目维护的规划中,要把发展对公客户移动支付作为重要内容。不断扩大支付业务的覆盖面,使得不论是个人客户还是企业客户都能够随时随地随心转、随心付。

(三)强化营销与售后服务。要不断加大网上银行、手机银行营销力度,提高其客户覆盖率,不仅要做好前期营销宣传,还要指导和帮助客户进行交易体验,同时建立售后服务制度,在抢抓客户资源的同时,培养客户使用移动终端和网络终端的习惯,让客户用而无忧。

二、优化创新移动互联金融产品

(一)着力功能优化,以多元化增强客户体验感和满意度。一方面,要努力将传统业务和产品移植到电子银行渠道,丰富网上银行和手机银行的业务交易品种。要对现有产品进行梳理,适合移动互联金融发展要求的,加快移植;不适合的,要进行整合、改造,或做好战略性退出安排,使电子银行渠道的业务种类进一步多元化。另一方面,要适应移动互联金融的特点,进一步优化业务流程,优化产品性能,减少人工参与,提高电子银行业务的智能化、人性化水平,增强客户对农行电子银行渠道的体验感和认同感,提升客户满意度。

(二)致力产品创新,以丰富性提升客户依赖感和忠诚度。除了支付宝、微信等第三方支付企业的产品,现在甚至连基金公司、证券公司和京东、苏宁等电商都可在移动客户端上汇集资金,并满足缴费、理财、转账、还贷等各种支付结算需要,使大量资金游离于银行体系之外。而作为“支付中心”的银行,对此不能坐以待毙,有必要进行产品创新。一是全面开展与第三方支付平台的合作,为第三方企业移动支付做强有力的支撑。二是自行研发创新产品,建设自己的移动金融电商平台,如在网上可增设移动金融营业厅,物理营业网点设立电子银行体验区。三是强化售后服务指导,明确实体网点大堂经理、客户经理职责,增加售后服务职能。同时,一级分行可在客服中心增设移动金融客服组,二级分行要配备一定数量的移动金融客服专员,专门负责移动金融产品的宣传推广和售后服务。

三、重视和加强零售业务渠道建设

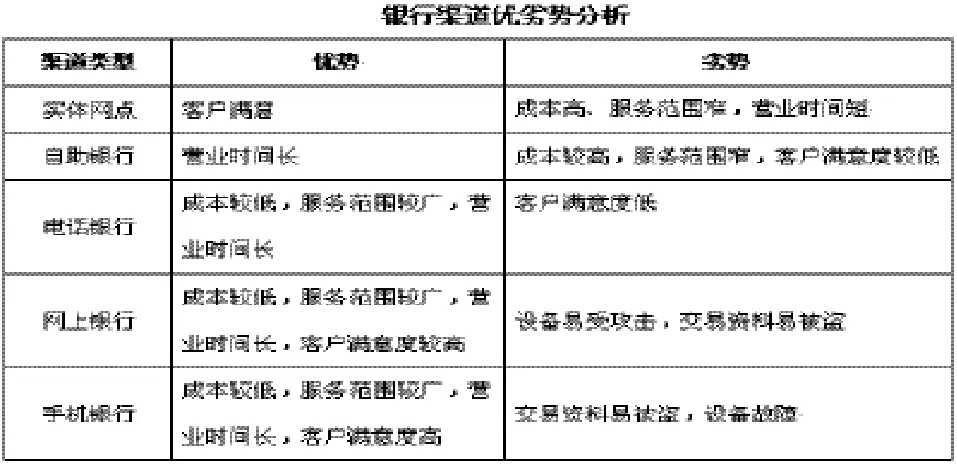

“得渠道者得天下”。在很大程度上,渠道的多寡、完善程度以及运营效率,集中体现了一家银行的市场竞争力。目前,国内商业银行的渠道大致包括实体网点、自助银行、电话银行、网上银行、手机银行等,它们相互依赖,相互补充,共同为客户提供金融服务。但是,由于这些渠道优劣势并存(如下表),渠道间缺乏横向业务逻辑的复用,客户信息、业务信息不能跨行共享,渠道业务系统各自为政、渠道冲突和矛盾也成为目前普遍的现象。

按照投入产出原理,在保证质量的前提下降低成本是银行的必然选择。因此,在渠道建设上,农业银行可从以下几点入手:

(一)撤并收缩低效网点,重整零售渠道。由于移动互联网突破了时空局限,覆盖范围不再受地缘和人员的限制,促使银行在金融服务渠道、服务方式、产品销售以及服务对象等方面全面变革,传统的依靠物理营业网点覆盖服务范围的优势将不复存在,撤并收缩低效网点,将移动金融营业厅纳入零售渠道重整布局范围当是首选。

(二)合理规划ATM、CRS等自助银行。毕竟自助设备投入成本较高,给顾客一种“冷”的感觉,顾客满意度较低。因此,在投入上要适度,在布局上要合理。不可想当然布置,应经过认真的市场调查,在商业集聚区、居民居住集中地、重要乡镇等确实需要的地方布放。

(三)不断升级和改善线上银行服务质量。一是升级和改造现有网上银行、手机银行服务器与交易网关。充分发挥网上银行、手机银行整合交易作用,体现零距离客户体验优势,增强电子渠道个性化营销能力。二是引入多种安全认证手段。以网上支付、移动支付为基础,探索其他模式和功能,建成移动互联金融电子商务平台。三是增设“导航”功能。网上银行、手机银行不仅要能够为客户提供自助服务,还应发挥信息门户作用,在网站或手机银行客户端用图解方式,通俗易懂的说明语言,帮助客户掌握电子渠道各种产品的操作,为客户提供更多的便利。建议增加专家在线、虚拟社区等银行与客户互动的服务内容。

(四)加快社区银行、流动银行建设步伐。银行通过移动网络把部分营业网点业务搬到手机等移动客户端上,开设“移动金融营业厅”是现代银行的必然趋势。与此相对应,实体营业网点收缩再布局,不仅要多布设自助银行机具,而且要在部分人口及企业密集地布设小型网点,如社区银行;在CBD商业中心建设银行旗舰店,集中展示银行各类产品和服务中高端客户;有条件的还可建设流动银行,为车站、广场、工地、景点等地的来往行人和客商办理金融业务。

(作者单位:农业银行淮安城北支行)