沪深300成分股调整与股票收益的同步性研究

2015-12-21饶育蕾鲍玮彭叠峰

饶育蕾,鲍玮,彭叠峰

(中南大学商学院,湖南长沙,410083)

沪深300成分股调整与股票收益的同步性研究

饶育蕾,鲍玮,彭叠峰

(中南大学商学院,湖南长沙,410083)

对2005—2012年间调入沪深300指数股票样本进行分析,实证发现股票与指数成分股的同步性在加入指数后出现上升,并且在金融危机时期和沪深300股指期货成立后调入股票的同步性上升现象更为显著。这一结果与基于情绪的同步性理论预期相一致。进一步实证发现,调入股票的同步性上升现象与股票在调入后换手率的变化无关,文章的结果不支持非交易假说。此外,信息效应在股指期货成立后效果更加明显,因而信息扩散理论可以部分解释调入股票同步性的变化现象。

同步性;沪深300指数;股指期货;贝塔;投资者情绪

人们习惯按照事物间的相似度进行分类,股票市场也同样。例如按照股票的特征可以分为小公司股票、价值型股票、成长型股票等。Bernstein[1]发现投资者往往针对一类或几类资产组合进行投资,而忽略同一资产类中单个资产的特点,如专门投资指数成分股的指数基金以及专门的成长股基金等。Barberis和Shleifer[2]将某类资产共有的一种特征称为一类“风格”(style),对不同“风格”的股票进行交易的行为称为“风格投资”(style investing)。

研究表明,“风格投资”策略可能令同种“风格”资产间的收益率出现超额同步性(excess comovement),即产生高于基本面联系的收益同步性现象。如Barberis, Shleifer和Wurgler[3](以下简称BSW)发现指数成分股作为一类“风格”资产,在控制住股票基本面因素后,调入S & P500指数的股票与指数间同步性上升,也即成分股间同步性变化与其基本面变化发生了脱离。此外,Boyer[4]利用S & P/Barra指数间股票的调入调出也发现当不同资产贴上“标签”(label)后,投资者在不同“标签”资产间配置资本的交易行为将带来资产收益间的超额相关性。

与此相关,近年来指数型基金等投资方式在国内市场发展迅猛。如果编制指数会导致股票间同涨同跌现象的发生,那么相关指数衍生品的诞生也很可能进一步提高股票间的同步性,进而提高股市的系统性风险。本文以此为背景,研究沪深300指数及股指期货的成立是否会加深我国A股市场同涨同跌的现象。本文以沪深300指数成分股调入事件作为研究样本,分析股票调入前后与指数成分股之间同步性的变化,发现调入指数后股票与指数间的同步性显著上升,与指数外股票间的同步性显著下降。

BSW[3]认为基于情绪的同步性理论可以很大程度上解释这一异象。由于投资者情绪可以对股票收益产生影响[5]且噪音交易者的情绪因素具有定价作用,如果噪音交易者采取“风格投资”策略配置资产,他们对某类资产未来走势的预期可能作为该类资产收益中的“共同因子”,在同类“风格”资产间产生高于基本面联系的收益同步性。本文发现金融危机时期与股指期货成立时期,指数“标签”的同涨同跌现象更为明显,该结果与基于情绪的同步性理论基本一致。此外,针对另外两种可能的理论解释:非交易假说与信息扩散理论,本文的实证结果并不支持非交易假说,但股指期货成立后指数成分股的信息反应效率有所上升,这在一定程度上提高了股票间同步性的程度,但投资者情绪的变化依然起主要作用。

现有研究成果来看,Vijh[6]最早对指数调整效应进行了研究,此后Greenwood[7]对日本Nikkei 225指数检验发现,调入股票与指数的beta系数以及r2均在调入事件后出现上升。在Vijh[6]研究的基础上,BSW[3]加入双变量回归,证明S & P500指数调整事件导致的同步性变化现象可以被基于情绪的同步性理论解释。Coakley和Kougoulis①对英国FTSE 100指数以及Coakley等[8]加拿大市场MSCI指数调入事件的研究也证明了BSW[3]的观点。Parthasarathy[9]对印度Nifty指数进行的研究认为,信息传播理论对解释印度的指数现象更为有效。国内的研究成果,一方面集中于调入指数股票的价格变化,如范建华和张静[10]指出沪深300指数的股票调整具有明显的价格效应[11−14],且调入效应强于调出效应;另一方面主要关注指数与其相关衍生品对市场系统性风险的影响,如戴晓凤等[15]研究股指期货与现货市场间波动的溢出效应,饶育蕾等[16]发现商品期货衍生品与股市间的相关性升高,资产的同涨同跌现象愈加明显。总体来看,国内针对指数的股票同步性影响的研究相对缺乏。本文旨在补充基于情绪的同步性理论在欠发达市场指数调整现象中的应用,探讨其在中国市场的适用性。此外,指数的价格效应为短期效应,本文则从交易行为对指数长期影响的角度出发,以发现其对市场整体运行的影响。

本文的研究也与投资者情绪对股票影响的文献相关。Baker和Wurgler[17]认为投资者情绪会影响低资产规模、高波动率、成立时间短或者身处债务危机等一类公司的股票。Kumar和Lee[18]发现个人投资者的买卖行为具有相关性,并且在个人持股比例高的公司股票上,这些相关的交易行为对这类股票间的同步性具有解释力。这些研究结果表明投资者情绪对股票间的同步性具有影响。

一、理论与研究假设

学界对同步性的研究由来已久,在有效市场框架下,传统金融理论认为股价反映股票的基本面价值,故股价的同步性也来源于股票间基本面价值的同步性,同步性的变动必然是基本面价值的同步性变动所导致。然而,随后诸多的市场异象如Froot和Dabora[19]发现的皇家荷兰公司与壳牌公司股价之间偏离基本面的联动性关系,表明基于基本面的理论无法解释这些异象。

基于情绪的同步性理论认为,当进行“风格投资”策略的投资者中存在噪音交易者时,噪音交易者在不同“风格”资产间的资金转移行为将导致噪音交易者的情绪影响同类资产的价格,即在同类“风格”资产价格中存在与股票现金流无关的共有因素(common factors)——噪音交易者情绪,它将引起同类“风格”资产价格的同涨同跌现象。

指数作为一类特殊的“风格”资产,投资者可以利用相关指数产品对成分股进行“风格投资”。依据基于情绪的同步性理论,股票调入指数即加入一类“风格”股票群,它将受到与指数成分股相同的噪音交易者情绪的影响,两者的同步性应该上升,故本文提出假设1:纳入沪深300指数的股票,与指数成分股间的同步性在股票调入指数后会出现上升。

基于情绪的同步性理论认为噪音交易者情绪的变化导致同类资产的同步性,进一步来看当不同噪音交易者对一类“风格”资产未来走势看法趋于一致时,即都看涨或看空,此时该类资产的同步性大于噪音交易者信念不一致时资产的同步性。在金融危机时期,投资者普遍看空后市,其情绪变化具有很高的相关性,因而本文提出假设2:在金融危机时期调入的股票样本,其调入指数后的同步性变化要大于金融危机前的水平。

情绪变化对一类资产价格影响的大小与该资产类的市场认可度有关。以指数为例,以指数成分股作为标的衍生品数量越多,交易规模越大,指数整体性就越强,噪音交易者的情绪变化对各成分股的影响也就越一致,同步性也就越高。股指期货的成立促进了指数的套利行为,强化了指数的整体性,故本文提出假设3:沪深300股指期货成立后,调入指数样本的同步性变化程度大于期货成立前的水平。

二、数据来源与研究方法

(一) 样本选择

本文选择2005年6月22日至2012年7月25日沪深300指数的调入股票作为研究样本。在样本期间,共350只股票调入沪深300指数。根据沪深300指数编制准则,指数成分股每半年进行一次定期调整,对符合样本空间条件,且总市值(不含境外上市股份)排名在沪深市场前10位的新发行股票以及通过增发、重组和合并等行为导致股票总市值增加的股票可通过快速进入指数规则调入指数。为了排除IPO、增发、重组等消息的干扰,本文对调入股票样本进行筛选,剔除通过重组、合并、IPO等方式进入指数的股票,以及调入事件前后涉及公司重组、合并等重大公司事件的股票样本。另外,为了保证结果的有效性,剔除事件窗口期交易数据不足的研究样本。经过筛选后,最终的调入样本为162只调入股票。

本文涉及的数据中,沪深300日收益率、A股市场日流通市值以及A股市场日换手率来自锐思数据库(RESSET),其余数据来自国泰安数据库(CSMAR)。

(二) 变量模型

为了验证假设1,本文对每一个调入样本进行单变量回归,将其收益与沪深300指数收益在事件前窗口期与事件后窗口期分别进行回归,得到调入前与调入后的β值以及方程拟合系数r2,用后者减前者得到调入前后的差值Δβ和Δr2,检验Δβ和Δr2是否显著大于0。具体模型如下:

其中:Ri,t为调入股票i在t日的收益,R300,t为沪深300指数在同一时刻的收益。

针对每个调入样本,本文选择调整公告日前240天作为事件前窗口期。鉴于指数调整公告一般会于执行日前两周公布,无法准确判断即将被调入的股票在调整公告发布日至执行日期间的状态,本文选取指数调整执行日之后240天作为事件后窗口期。

为了进一步控制住基本面因素对同步性的影响,借鉴BSW[3]的方法,本文在单变量模型的基础上加入非沪深300股票组合收益来检验样本β值的变化,具体模型如下:

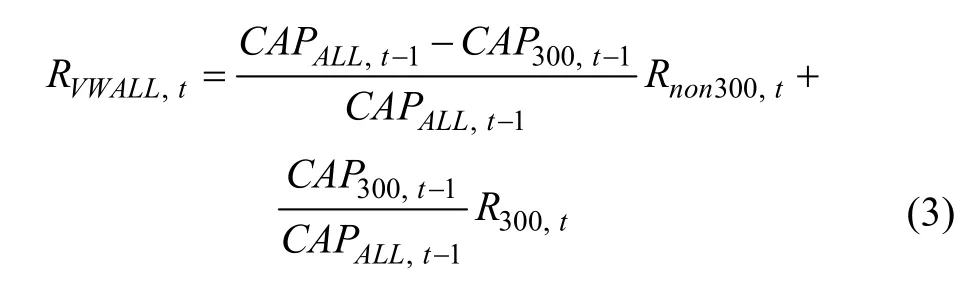

其中Ri,t为调入股票i在t日的收益,R300,t为沪深300指数在t日的收益,Rnon300,t为非沪深300股票的组合收益。由于该收益数据无法直接获得,本文利用A股市场收益、沪深300指数收益以及沪深300占整个A股市场的权重等相关关系式,推导非沪深300股票组合收益,其计算公式如下:

其中:RVWALL,t为A股市场在t日的收益,R300,t为沪深300指数在t日的收益,CAPALL,t−1为A股市场在t−1日的流通市值,CAP300,t−1为沪深300指数在t−1日的流通市值,Rnon300,t为非沪深300股票的组合收益。在窗口期的选择上,双变量回归与单变量相同,且对每个调入样本,分别进行调入事件前窗口期与事件后窗口期的回归分析,由事件后结果减事件前结果,得到沪深300指数与非沪深300股票组合收益的系数变化值 Δbeta300和Δbetanon,采用t检验比较其与0的差异。

根据假设2、3的观点,金融危机时期和股指期货成立后对沪深300指数成分股的同步性有显著影响,故本文划分样本时间区间,分析不同时期的样本同步性特征。本文以金融危机时期和股指期货成立日将总样本区间分为三个子样本:第一子样本为2008年9月前发生的调入样本;第二子样本为2008年9月后至2010年4月18日前的调入样本;第三子样本为2010年4月18日后的调入样本,分别对三子样本进行单变量和双变量回归,比较不同阶段的同步性变化结果,验证假设2与假设3。

三、实证结果

(一) 单、双变量结果

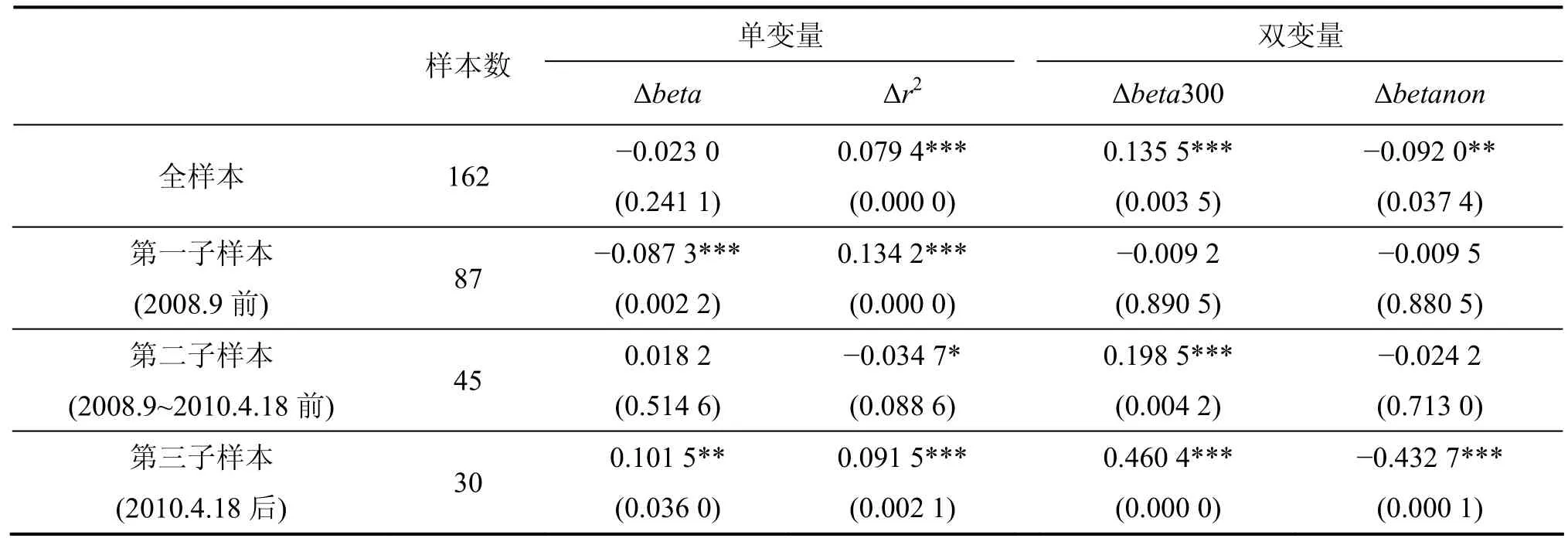

由表1单变量回归结果显示,在全样本时期beta系数变化为负,但不具有显著性;相反,r2在事件后出现了显著的上升。全样本结果并没有表现出预期的结果,这可能与指数成立初期其市场影响力有限,没有形成具有规模的指数交易形式有关。进一步对子样本研究发现,金融危机期间调入样本的同步性变化已由危机前的负值变为正值,这表明同步性上升现象已经显现,另外第三子样本的结果中beta系数上升达到0.101 5且在5%的水平上显著,为三个时期最大。故单变量结果支持假设1的猜想,此外对特殊时期的回归结果也证实假设2与假设3的猜想。

由BSW[3]的结论,在单变量回归中加入非沪深300股票组合收益后,回归结果中调入样本beta系数的变化对事件会更加敏感。双变量结果显示,调入股票的同步性上升现象确实比单变量的结果更加显著:全样本时,β300平均上升0.135 5且结果在1%的水平上显著,这一结果进一步证实假设1的结论。分时期来看,金融危机期间β300平均上升0.1985,显著大于危机前的变化水平;股指期货成立后,β300在1%的显著性水平上达到0.460 4的上升幅度,其变化在三个阶段中最为显著,这也与理论预期相一致。另外,根据BSW对双变量回归模型的设定,股票调入后Δbeta300与 Δbetanon的和应为0,即两者的变化幅度应该一致。由表1可见,第一子样本和第三子样本的Δbeta300与 Δbetanon变化与预期一致,但金融危机时期的变化出现了异常,这可能与危机时期投资者情绪极度悲观有关:此时由于投资者不区分资产类别的抛售股票,即使股票在这段时期纳入指数,其与非沪深300组合间的同步性也不会出现明显的下降。

表1 单、双变量回归结果

(二) 稳健性检验

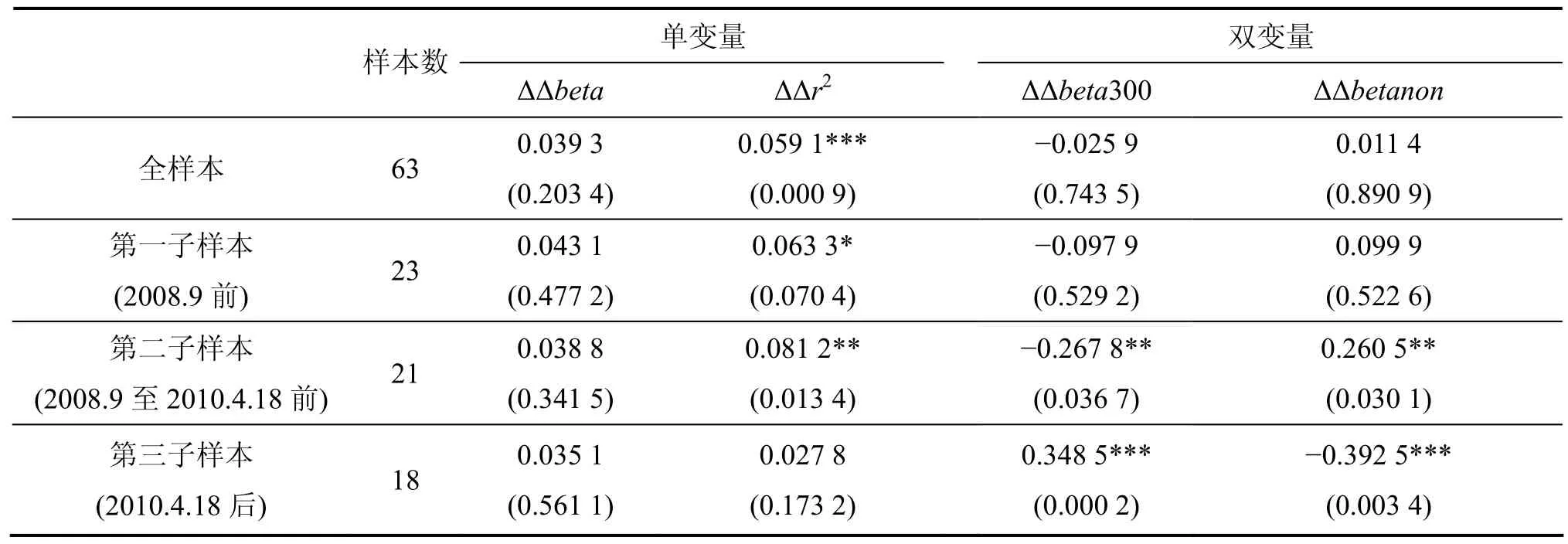

为了保证结果不受公司特征等基本面因素的干扰,本文对每只调入股票依据其公司特征选择配对样本进行稳健性检验。本文筛选的配对样本与调入样本属于相同的行业,在调整公告日前一天及前240天具有相同公司规模等级②,并且在这两个时间点上不属于沪深300成分股的股票,最终得到63对配对样本。对每对样本分别进行单变量检验和双变量检验,方法如前所述。对于单变量的结果,用调入样本的β和r2变化减去配对样本的相应指标的变化,得到调入股票与其配对样本的单变量差异结果:ΔΔbeta和ΔΔr2。同理对于双变量结果,使用调入样本回归方程中解释变量的两个系数的变化减去配对样本相应指标的变化,得到调入股票与其配对样本的双变量差异结果:ΔΔbeta300和ΔΔbetanon(见表2)。

由表2,在全样本中单变量检验的结果ΔΔr2依然显著大于0,但在第三子样本中没有出现显著的上升,这可能是与第三子样本中样本数较少,且存在较大的方差所致。在双变量检验中,第三子样本的调入股票beta系数上升0.348 5,且在1%的水平上显著。值得注意的是,第二子样本与指数的同步性在调入后出现了显著下降。本文认为这可能是由于经济危机时期,市场下行的背景下股票受市场因素影响巨大,导致在这段时期市场的系统性风险为同步性的主导因素,进而在结果上表现为ΔΔbeta300小于0,ΔΔbetanon大于0。故从表2的结果来看依旧可以证明本文的观点。

表2 配对样本检验

此外本文还使用200天,180天,150天等不同的事件窗口期进行计算检验,得到类似的结果。

四、对成分股同步性上升的解释

针对同步性的变化问题,非交易假说和信息传播理论均给出同步性上升的预期,本文将在这一部分对这两种理论进行实证检验,分析它们是否对本文的实证结果具有解释力。

(一) 非交易假说

非交易假说认为同步性上升的原因来自调入股票交易频率的上升。该观点认为在沪深300中的股票由于交易更加频繁,其股价能够及时反映当天的信息,而指数外的股票在股价上的信息反映速度会滞后于指数内的成分股。故当股票调入指数后交易频率的上升将提高它的信息反应速率,从而加大与指数成分股间的同步性。

本文引入调入股票的换手率作为其交易频率的代理变量。根据非交易假说,只有调入指数后换手率变大的股票才会出现同步性上升的现象,换手率变小的股票应没有该现象发生。另一方面,基于情绪的同步性理论则认为无论换手率是否变化,加入指数的股票均会表现出与指数同步性上升的现象。本文对每一个样本计算事件后窗口期内的平均超额换手率,按照平均超额换手率与1的大小,将总样本划分为上升组和下降组③,分别在两组内进行单变量和双变量回归,回归方法如前所述,检验换手率的变化是否会带来股票同步性的上升。具体公式如下:

式中VRi,t与Vm,t分别为调入样本i和A股市场在t日的换手率,Vi和Vm为调入样本i以及A股市场在事件前窗口期内的平均换手率。VRi,t则为调入样本i在事件后窗口期内t日的超额换手率。

分组结果如表3所示。从单变量结果来看,虽然在下降组全样本股票中,平均β值存在显著的下降,但经过划分样本组发现其下降主要集中在第一时间段,之后的两组样本β值都出现了上升;此外相较于上升组,下降组在r2上存在显著为正的变化。另外,在双变量分析中无论是全样本还是子样本,调入股票与指数的同步性均出现了显著的上升,在第二子样本与第三子样本的结果中相关性的上升均在1%的水平上超过0.4。可见换手率分组的结果不支持非交易假说。

表3 换手率分组检验

(二) 信息传播理论

信息传播理论认为,指数内的股票较指数外的股票有更低的交易成本,持有这类股票的投资者通常具有获得信息的特殊渠道,故这类股票在信息反应速率上具有相似性,因而股票间的同步性要高于与指数外股票的同步性。当指数外股票调入指数后,就会具有与指数内股票相似的信息反应特征,那么它与指数内股票间的同步性就会出现上升。这一结论与基于情绪的同步性理论具有一致性。但信息传播理论还认为加入指数的股票与指数收益和非指数股票组合收益的滞后与前置项之间的同步性会发生变化,即由于信息反应速率的变化,当股票加入指数后,股票与指数收益的滞后、前置项之间的同步性将出现下降,而与非沪深300股票组合收益的滞后、前置项之间的同步性会出现上升。为了排除信息效应对同步性变化的影响,本文借鉴Dimson[20]的方法,引入沪深300收益以及非沪深300股票组合收益的滞后项和前置项,以消除信息效应的作用,具体模型如下:

其中:s为收益的滞后与前置阶数,在本文中阶数为2阶。对(5)式和(6)式分别在事件前窗口期以及事件后窗口期进行计算,得到以及的差异,即Dimson beta在事件前后的差异。根据Dimson[20]所述,对和进行事件前后的变化分析可以排除信息效应对同步性的干扰,即和Δ的结果仅是由于情绪的冲击所导致的同步性变化。此外,为了更好地辨识信息传播理论对β值变化的影响,本文还将对Dimson beta的组成成分,即每个滞后和前置项的系数进行事件前后的变化研究。

由表4 PanelA可知,将Dimson beta与表1的结果进行对比:全样本时期,单变量结果变化不大,股票在加入指数后的r2变化依旧显著为正,但双变量分析中调入股票与指数成分股间的同步性变化虽然为正,但却不具有显著性。对不同时间区间样本分析发现:金融危机时期Dimson beta变化程度反而大于表1同时期的同步性变化,为0.246 2在5%的水平上显著为正。这与危机时期同步性来源于投资者情绪的相关性说法一致,即这段时期的同步性不能由信息效应来解释;在第三子样本中,相比表1 在1%的水平上上升0.460 4,Dimson beta的上升幅度仅为0.299 7。这表明期货成立后,指数成分股的信息反应效率得到了提升,这在一定程度上提高了股票间同步性的程度,但投资者情绪的变化依然起主要的作用。

依据信息传播理论,股票在加入指数后与指数内成分股滞后、提前收益间的beta系数将出现下降,而与指数外成分股滞后、提前收益间的beta系数将出现上升。本文对Dimson beta进行成分拆分,得到Panel B中的结果。在全样本时期,调入股票与指数成分股的t+1项系数显著为负,但与指数外股票间的提前、滞后项没有出现预期的现象,这表明信息效应确实存在但效果并不明显。另一方面,对拆分项进行样本区间的分析,发现在指数期货成立后,双变量回归的结果出现了明显的信息效应:调入股票与指数成分股的t+1项系数在1%的水平上下降−0.180 3,与指数外股票间的t+1项系数在10%的水平上升0.116 5,说明信息效应在股指期货成立后效果更加明显,可以解释36%的同步性变化。

五、结论与展望

本文以2005年至2012年间沪深300指数的调入股票为样本,分析股票加入指数后与指数间同步性的变化情况。在剔除重组、兼并以及数据不足等的样本后,实证检验发现调入指数后两者的同步性会出现上升,且这一现象在金融危机时期和股指期货的成立后更加显著。进一步检验发现,非交易假说无法解释该同步性变化现象。此外,应用Dimson[20]的方法排除信息效应的影响后,本文发现信息传播理论对同步性的变化具有一定的解释力,但投资者情绪的变化依然起主导作用。本文认为由于沪深300具有相当的市场影响力,其成分股间同步性的变化会影响市场整体系统性风险的水平,因而在大力发展指数化投资策略的同时,监管层也应密切关注其对市场整体的影响,控制市场风险,防止资金调整过程中对市场环境造成的剧烈波动。

本文的研究工作还存在一定的不足之处。由于调入样本数量有限,筛选后的配对样本数量更是大为减少,为了保证实证数据检验的有效性,本文只选择行业和公司规模因素作为筛选标准,这使得本文选择的配对样本比较粗糙。但随着以后调入样本数量的增多,可以考虑加入账面市值比等更多的公司特征作为筛选标准,使得配对结果更具有说服力。另外,文中使用间接证据证明情绪对同步性的作用,如果能提供基于情绪的同步性理论的直接实证证据将更具有说服力:如在未来的工作中可以考虑利用投资者的网络发布信息测度其情绪高低以及投资者间对未来股市走势的预期是否一致等指标,比较投资者的情绪异质性对股票同步性的影响,特别是近年来文本挖掘技术的进步为直接获得测度投资者情绪的指标提供了可能。此外,关于“风格交易”策略导致的股票间超额同步性问题,未来的研究还可从市场分割的角度出发,研究不同细分市场中的资产是否也具有超额同步性。例如Grullon, Underwood和Weston[21]发现具有相同承销商的上市公司股价间的同步性高于不同承销商间的公司股价的同步性,而这与不同投资银行拥有不同的投资者群体,形成的投资者市场分割有很大的关系。

表4 Dimson beta检验

注释:

① Periklis Kougoulis, Jerry Coakley. Comovement and Changes to the FTSE 100 Index. Unpublished Working Paper, 2004.

② 公司规模等级:将所有A股股票的月规模数据扩展至日数据层面,即对于每一个交易日选择与其最近的前一期公司规模数据作为当天上市公司规模,并将每一交易日上的所有A股公司按照规模分为10组,得到的数值为上市公司在t日的公司规模。

③ 平均超额换手率大于1即为上升组,小于1即为下降组。

[1] Richard Bernstein. Style investing: Unique Insight into Equity Management [M]. New York: Wiley, 1995: 238.

[2] Nicholas Barberis, Andrei Shleifer. Style investing [J]. Journal of Financial Economics, 2003, 68(2): 161−199.

[3] Nicholas Barberis, Andrei Shleifer, Jeffrey Wurgler. Comovement [J]. Journal of Financial Economics, 2005, 75(2): 283−317.

[4] Brian H. Boyer. Style-related Comovement: Fundamentals or labels? [J]. Journal of Finance, 2011, 66(1): 307−332.

[5] Nicholas Barberis, Andrei Shleifer, Robert Vishny. A model of investor sentiment [J]. Journal of Financial Economics, 1998, 49(3): 307−343.

[6] AM Vijh. S & P 500 trading strategies and stock betas [J]. Review of Financial Studies, 1994, 7(1): 215−251.

[7] Robin Greenwood. Excess comovement and stock returns: Evidence from cross-sectional variation in nikkei 225 weights [J]. Review of Financial Studies, 2008, 21(3): 1153−1186.

[8] Jerry Coakley, Periklis Kougoulis, John C. Nankervis. The MSCI-canada index rebalancing and excess comovement [J]. Applied Financial Economics, 2008, 18(16): 1277−1287.

[9] Srikanth Parthasarathy. Co-Movement and index changesevidence from the emerging indian stock market [J]. Asian Journal of Finance & Accounting, 2011, 3(1): 185−207.

[10] 范建华, 张静. 基于Fama-French三因子模型的沪深300指数效应实证研究[J]. 重庆工商大学学报(社会科学版), 2013, 30(3): 31−38.

[11] Lawrence Harris, Eitan Gurel. Price and volume effects associated with Changes in the S & P 500 List: New evidence for the existence of price pressures [J]. Journal of Finance, 1986, 41(4): 815−829.

[12] Andrei Shleifer. Do demand curves for stocks slope down? [J]. The Journal of Finance, 1986, 41(3): 579−590.

[13] Anthony W. Lynch, Richard R. Mendenhall. New evidence on stock price effects associated with Charges in the S & P 500 index [J]. The Journal of Business, 1997, 70(3): 351−383.

[14] Jeffrey Wurgler, Ekaterina zhuravskaya. does arbitrage flatten demand curves for stocks? [J]. The Journal of Business, 2002, 75(4): 583−608.

[15] 戴晓凤, 何铮. 沪深300股指期货动态套期保值比率和有效性研究——基于Copula-GARCH-X模型的应用 [J]. 中南大学学报(社会科学版), 2013, 19(3): 1−5.

[16] 饶育蕾, 雷湘媛. 商品金融化下大宗商品价格对股市的影响:一个文献综述[J]. 中南大学学报(社会科学版), 2013, 19(6): 48−53.

[17] Malcolm Baker, Jeffrey Wurgler. Investor sentiment and the cross-section of stock returns [J]. The Journal of Finance, 2006, 61(4): 1645−1680.

[18] Alok Kumar, Charles M C. Lee. Retail investor sentiment and return comovements [J]. The Journal of Finance, 2006, 61(5): 2451−2486.

[19] Kenneth A. Froot, Emil M. Dabora. How are stock prices affected by the location of trade? [J]. Journal of Financial Economics, 1999, 53(2): 189−216.

[20] Elroy Dimson. Risk measurement when shares are subject to infrequent trading [J]. Journal of Financial Economics, 1979, 7(2): 197−226.

[21] Gustavo Grullon, Shane Underwood, James P. Weston. Comovement and investment banking networks [J]. Journal of Financial Economics, 2014, 113(1): 73−89.

SHSW-SZSE300 index adjustment and stocks return co-movement

RAO Yulei, BAO Wei, PENG Diefeng

(School of Business, Central South University, Changsha 410083, China)

In this paper, the authors analyze the stock samples added into Shanghai and Shenzhen 300 index (SHSE-SZSE300) during 2005—2011. The results empirically reveal an increase of co-movement between added stock and index constituents after the index replacements, and show that, such phenomenon has been notable in the recent financial crisis and after the introduction of the SHSE-SZSE300 index futures. These findings are consistent with the expectations of sentiment-based co-movement theory. Further specific studies suggest that, after the index replacement, the enhancement of co-movement is independent of the changes in added stock turnover. Therefore, it can be concluded that the results of this paper cannot easily be explained by the non-trading hypothesis. In addition, the effect of information reaction on added stocks is obviously increased after the introduction of the SHSE-SZSE300 index futures. So the co-movement phenomenon could be partly explained by the information diffusion theory.

co-movement; SHSE-SZSE300 index; stock index future; beta; investor sentiment

F830.91

A

1672-3104(2015)01−0111−08

[编辑: 苏慧]

2014−10−08;

2014−11−26

国家自然科学基金面上项目(71071166)

饶育蕾(1964−),女,四川资中人,博士,中南大学商学院教授,博士生导师,主要研究方向:行为金融学,公司金融,公司治理等;鲍玮(1989−),女,安徽绩溪人,中南大学商学院博士研究生,主要研究方向:行为金融学,行为资产定价,实验经济学;彭叠峰(1985−),男,湖南娄底人,博士,中南大学商学院讲师,主要研究方向:行为金融学,行为资产定价