央地财力分成比例的历史演进与现实选择

2015-12-08郭立平

摘要:“营改增”完成后中央与地方财力的划分也将提上日程,因为“营改增”不仅仅是营业税和增值税两个税种之间的整合,同时也涉及到中央与地方财力的重新分配和调整,其重要性毋庸置疑。本文回顾和总结了改革开放以来中央与地方财力分成比例变化的过程和趋势,对“营改增”后中央与地方财力“五五分成”比例进行了推导测算,提出了相关认识和建议。

关键词:财力分成 央地关系 增量调整

2015年是“营改增”收官之年。随着年内“营改增”方案的全面推进,地方税收将明显减收。短期内,既要保证地方财力,也不影响中央财力和控制力,中央与地方财力需重新测算和划分。但央地财力划分首先应须厘清其历史演进轨迹,分析总结其在不同财政管理体制下的表现和作用,然后结合现实情况提出方案并进行测算,才能形成可行建议和选择。

一、中央与地方财权划分的历史演进

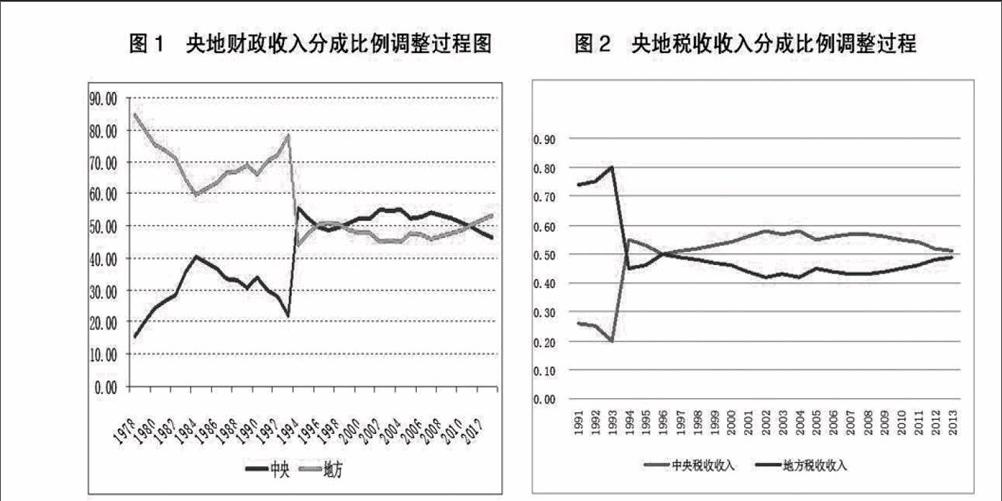

财政收入分成比例的变迁,反映了中央与地方财力分配的调整过程。以1994年分税制改革为分水岭,分税制前,中央与地方财力分成比例波动较大,“收到中央,管死地方”和“搞活地方,包死中央”这种“一收就死,一放就乱”的现象几经反复,伴随始终;分税制后,中央与地方财力分成比例波动很小,中央与地方分配关系长期稳定。总体来讲,调动地方积极性是始终贯穿财税体制改革、中央与地方分成比例调整的核心逻辑。

(一)财政收入分成情况

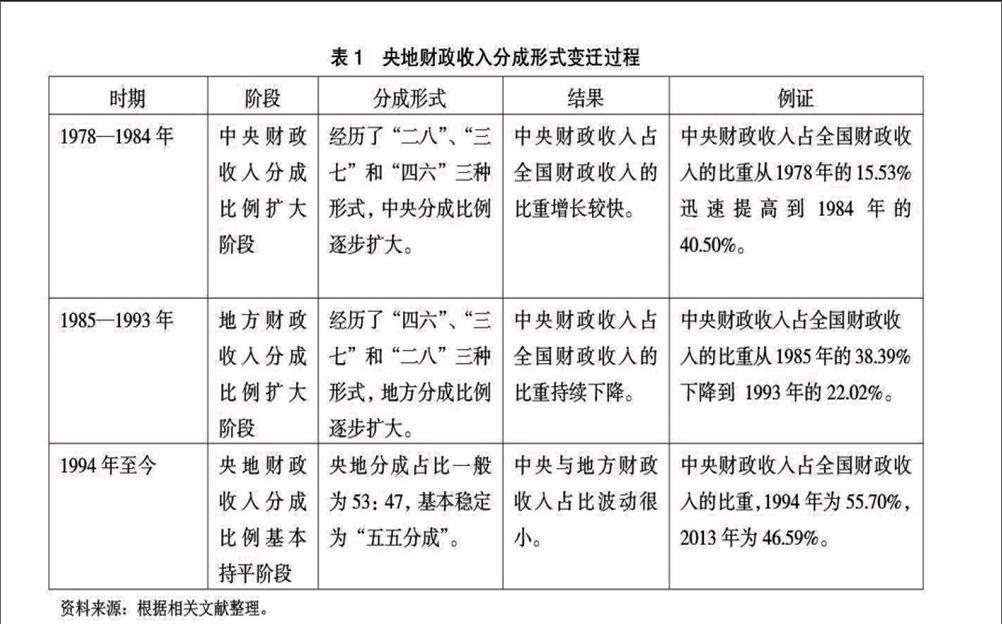

从1978—2014年中央与地方财政收入分成比例来看,明显呈现趋于“五五分成”的收敛走势。这一趋势的形成大致经历了中央分成扩大、地方分成扩大和央地分成基本持平三个调整阶段(表1)。

(二)税收收入分成情况

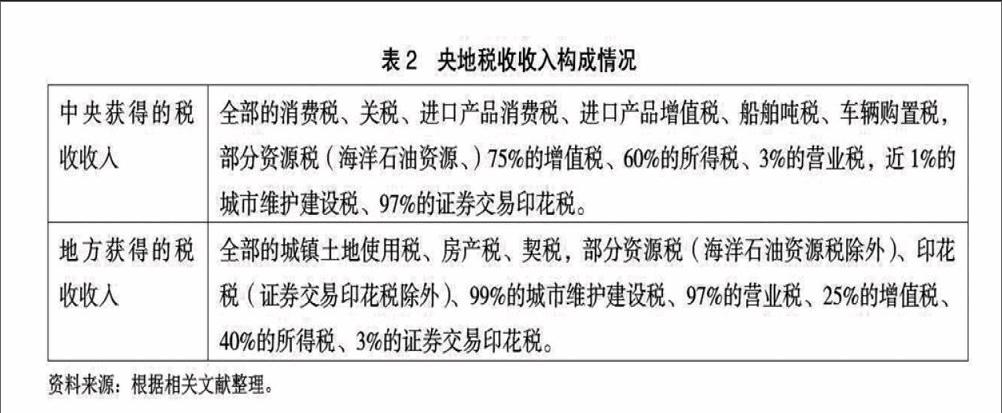

总体来看,中央与地方税收收入分成基本保持了与财政收入分成一致的走势,在1994年分税制后基本稳定在“五五分成”的比例上。其中,国内增值税占中央税收收入的比重保持在36%以上,是中央税收的主体税种(见图1);营业税占地方税收收入的比重一直保持在30%左右,是地方税收的主体税种(见图2)。但从中央与地方税种划分与固定收入构成来看(见表2),呈现两个特点:一是地方税种逐渐萎缩,不仅停征固定资产投资方向调节税,取消农业税,属于地方主要税种的营业税、所得税、城市维护建设税,也带有明显的共享性质。二是共享税种的数量、比重和比例向中央政府倾斜,如证券交易印花税,中央与地方分成比例,由“50∶50”先后调整为“80∶20”、“88∶12”、“91∶9”、“97∶3”,企业所得税,中央与地方分成比例,由“50∶50”先后调整为“60∶40”。

(三)非税收入分成情况

目前,中央与地方非税收入占比约为20%∶80%,其中政府性基金收入8%∶92%,专项收入14.6%∶85.4%。1994—2014年,地方非税收入占地方财政收入比重迅速提高,这与分税制带来的与土地收入相关的两个变化高度相关。一是与土地相关的税收收入划为地方税和地方固定收入。分税制前,中央与地方与土地有关的税收收入基本上是“五五分成”;分税制后,划为地方财政固定收入,中央不再分享。二是与土地相关非税收入绝大部分归地方政府所有。分税制将国有土地有偿使用收入全部化为地方固定收入,并新增建设用地的土地有偿使用费的70%的增量部分和全部存量部分归地方所有。

总体来看,我国中央与地方财政收入的基本特征是,中央占比高于地方占比,并长期保持稳定。从中央与地方的财政收入结构来看,财政收入与税收收入中央占比大于地方占比,非税收入地方占比明显高于中央占比。1994—2010年,财政收入中央与地方所占比重基本稳定,波动不超过5%,中央财政占比始终高于地方财政占比;2010年以来,中央财政收入占比下降较快,地方财政收入占比上升较快,中央财政收入占比低于地方占比约3个百分点。税收收入中,税收收入占财政收入的平均比重为45%,其中中央与地方占比为53%:47%;非税收入中,中央与地方占比为20%:80%。

因此,在现行财政收入结构中,中央财政集权过高,不仅表现在中央财政收入占比过高,更重要的是体现在体制上,地方财政支出很大程度上依赖中央财政的转移支付,因此,收支结构失衡的现状亟需改进。但历史地看,从财政体制变革过程可知,财政承包制下形成的地方财政收入比重较高倒逼分税制改革;分税制下形成的地方财政收入比重较低又倒逼中央与地方财政收入进行重新划分。承包制下,地方政府获得相对独立的财税收支权、地方立法权、经济管理权、行政审批权,演变为地方财政预算外收入的急剧膨胀;分税制后,地方政府拥有地方土地的控制权、司法、执法权,演变为地方财政土地出让收入为主的非税收入的迅猛增长。承包制下,中央政府对分成比例几经调整效果不佳,分税制下,中央政府对土地收入分成几经控制收效甚微。

二、中央与地方财力分成比例的可行性测算

“营改增”后,为保持我国财政体制增量改革的路径,中央与地方财力重新划分要两者兼顾,既要保证地方财力,也不能影响中央的财力和控制力。因此,本文假设改革前后地方财力基本不变,同时,营业税(含铁道部、各银行总行、各保险总公司集中缴纳的中央营业税)与国内增值税之和将在中央与地方之间进行分成。

在此条件下,假设改革前国内增值税收入为VA,改革前地方营业税收入为LB,改革前中央营业税收入CB,改革后地方增值税分享比例为n%,

改革前地方“营加增”收入= VA*25%+LB

改革后地方“营改增”收入=(VA+ LB + CB)*n%

改革前后地方财力变化=地方“营改增”收入—地方“营加增”收入

= (VA+ LB + CB)*n%-(VA*25%+LB)

= VA(n-25)% + LB(1-n)%+CB* n%

即,改革前后,地方增值税收入的变化为原国内增值税高于25%部分、原地方营业税中央分享部分和原中央营业税地方分享部分。三个部分中,地方营业税在地方“营加增”收入中占比越大,地方的税收损失越大。

以地方营业税占比较小的1994年为例,增值税收入总额为2308.34亿元,其中中央增值税收入1728.36亿元,地方增值税收入579.98亿元;营业税收入总额为670.02亿元,其中中央营业税收入22.66亿元,地方营业税收入647.36亿元。中央增值税和营业税收入为1751亿元(1728.36+22.66),地方增值税和营业税收入为1227亿元(579.98+647.36),中央与地方所占比重为58:42%。改革后,全部增值税收入为2978.36亿元(2308.34+670.02),其中中央分享2233.77亿元(2978.36*75%),比改革前财力增加21%,地方分享744.59亿元(2978.36*25%),比改革前财力减少39%。为保持地方财力不变,应将地方对增值税的分配比例调整为42%。

以营业税占比较大的2013年为例,增值税收入总额为28810.13亿元,其中中央增值税收入20533.81亿元,地方增值税收入8276.32亿元;营业税收入总额为17233.02亿元,其中中央营业税收入78.44亿元,地方营业税收入17154.58亿元。中央增值税和营业税收入为20612.25亿元(20533.81+78.44),地方增值税和营业税收入为25430.90亿元(8276.32+17154.58),中央与地方所占比重为44:56%。改革后,全部增值税收入为46043.15亿元(28810.13+17233.02),其中中央分享34532.36亿元(46043.15*75%),比改革前财力增加40%,地方分享11510.78亿元(46043.15*25%),比改革前财力减少54%。为保持地方财力不变,应将地方对增值税的分配比例调整为56%。

按照现行增值税中央与地方75∶25的比例分成,以1994—2013年中央和地方增值税和营业税数据进行测算可知,地方税收损失介于39%—54%之间,平均损失为46.5%;维持原地方收入水平不变的新的地方增值税分成比例应该介于42%—56%之间,平均数为49%。尽管这一比例会因不同地区经济结构差异、不同地区财政收入对国内增值税和营业税依赖程度的不同而变化,但50%的分成比例不失为可行选择,既可以较大程度上弥补一些地区的税收损失,也不会使得一些地区的税收损失过大。

但长期来看,财政收入和税收收入的稳定增长是在税收增长速度长期高于经济增长速度、财政收入在国民收入宏观分配结构中比重较大等条件下形成的,也是在减税背景下形成的。在经济增速放缓、财政收入增速放缓形势下,在减税作为供给管理的基本政策缓解财政收入、税收收入占GDP比重过高、增速过快问题背景下,特别是2010年以来,中央财政收入占比下降较快,中央财政收入、税收收入的稳定增长难以保障,扩大地方财政分成比例恐难达到预期目标,其可持续性值得探讨。同时,单就增值税改革趋势来讲,我国在“营改增”制度设计时使其偏离了本应具有的中性,设计了多档税率及减免优惠措施,赋予其产业调整、区域发展等政策要求。“营改增”完成后,应在其他国家大都是所有的产业只有一种流转税的趋势下,简化目前的多重征税和多档税率,逐步减少对经济的扭曲。在这些不可预期的改革趋势下,“五五分成”等中央与地方财权的划分方式在多大程度上能弥补地方财力不足、维持原有分配格局将不可预期,问题的关键是有没有解决以下两个根本问题:

一是在现有的事权框架里,很难形成央地收入的帕累托最优划分,关键在于地方政府追求自主支配收入的主观倾向并不会因为中央给地方多分、少分而改变。 在央地财政收入分成中,并不是中央财政收入所占比重越低越能满足地方财政要求。

二是发挥地方积极性,并不在于财政收入是集权还是分权,也不是财力分配是中央多一点、地方多一点还是平均分配,而是相对独立的财政收支权、经济管理权等由地方实际掌握的权力。财政体制改革需要规范地方财政收入获得的主要途径和方式,激励地方政府培育地方税源和财源的内生动力。

三、相关启示与建议

总体来讲,中央与地方财权划分应该解决三个层次两个方面的问题:界定事权是逻辑起点,收入划分是明确权限,转移支付调节余缺。其中,收入划分首先应该解决财权划分问题,应该赋予地方必要的财权,包括一定的税收调节权、较为完整的支出权和适度规模的举债权,其次才是财力划分问题,在财力总“盘子”中各拿多少由主要财政关系决定。这些都应该上升到立法层面。尽管维持地方收入格局的增量改革思路在短期内具有的优势将在长期中消失,但考虑历史情况和现实需求,央地财力划分还是可以遵循以下改革路径进行微调。

(一)短期内,可适度上调增值税地方分享比例

中央与地方财力划分的可行方案是适度上调地方分享比例。“五五分成”是维护地方既得利益化解“营改增”引发的财政体制问题的可行选择之一,优点是影响面小,只涉及流转税的分享比例调整,但改革的碎片化问题也较为明显,宜为过渡办法。

(二)中长期,应建立事权和支出责任相对应的制度

中央与地方财力划分的逻辑起点还应是事权界定。因此,应从根本上合理界定中央和地方政府各自的事权和支出责任,适度加强中央政府的事权和支出责任,中央政府上收一部分事权和支出责任,给予地方政府更多的税款征收和使用的权限。

(三)继续完善转移支付制度,因地制宜地调节余缺

无论长短期,中央与地方财力划分中的余缺都需要转移支付来调节。应继续优化转移支付结构,合理提高一般性转移支付比重,提高地方政府可支配收入;加快整合专项转移支付项目,确保资金分配、使用规范化,提高资金使用效益。

参考文献:

[1]刘伟.我国现阶段财政支出与财政收入政策间的结构特征分析[J].财贸经济,2012(10)

[2]李学文等.地方政府的预算外收入及其行为选择[J].世界经济,2012(8)

[3]贾康.中国财政体制改革之后的分权问题[J].改革,2013(1)

[4]韩冰.转移支付制度演进的逻辑[J].地方财政研究,2014(9)

[5]汪利娜.政府土地收益主要来源、规模下的央地利益博弈[J].改革,2014(4)

(郭立平,1977年生,山西省交口县人,经济学博士,中国人民银行太原中心支行。研究方向:财政金融理论与实务)