信贷承载力弱化:威海市存贷比走低的案例分析

2015-12-07曲平

曲平

(中国人民银行威海市中心支行,山东威海264200)

信贷承载力弱化:威海市存贷比走低的案例分析

曲平

(中国人民银行威海市中心支行,山东威海264200)

威海市存贷比走低的对策是以蓝区建设为契机进一步扩大投资规模;进一步培育大项目,以做强实体经济基础;以落地信贷资金为主,加大对金融机构考核力度;以金融创新为手段更深层次拓展信贷领域。

威海市;存贷比;信贷承载力

一、理论及观点描述

存贷比分为余额存贷比和新增存贷比,都是反映金融机构相对存款来源而言针对实体经济信贷投放程度的重要指标,只不过前者反映历年来信贷投放程度,后者反映当期信贷投放程度。在我国金融机构资金来源更加多样化(发行金融债券、增资扩股等)、大量信用衍生工具创新导致贷款替代品明显增加的情况下,这一指标的指示作用已趋于弱化,考察“资金来源与社会信用总量比”更具实际意义。

理论上,金融机构所筹集的存款,总会尽可能多地运用到最高收益率的贷款项目,以谋求利益最大化,因此,作为理性金融机构,本质上具有贷款扩张意愿,倾向于将存贷比尽可能扩大。但现实中,金融机构的这种贷款扩张意愿受多种因素制约。对法人金融机构而言,存款来源在缴足法定存款准备金、留足流动性所需要的备付金,并确保“余额存贷比≤7 5%、流动性比率≥25%、资本充足率≥8%”情况下,剩余资金才能发放贷款。而且,贷款发放还要受区域经济对信贷的承载力、区域生态环境等因素限制,如果区域经济对信贷资金的有效需求不足,或存量贷款违约现象增加导致生态环境破坏,即使金融机构主观上有贷款扩张意愿,出于贷款“收益性、安全性、流动性”考虑,信贷扩张也会受到限制,存贷比会因此缩小。对非法人金融机构而言,由于目前各行总行普遍实现全额资金管理模式,通过内部资金转移定价(FTP)统一调度资金,区域金融机构所筹集的存款全部由总行或上级行调度,法定存款准备金层层上划总行后缴存央行,流动性需要也由上级行统一拨付,因此,非法人金融机构发放贷款不受存贷比、流动性比率、资本充足率等多方面限制,只要区域经济对信贷资金有足够的承载力,即有优质企业、优质项目,并有良好的信用环境,即使出现存贷比>75%,甚至存贷倒挂,各行上行级也会将信贷资金更多投向于该区域,使区域经济呈现资金“洼地效应”。

二、威海市存贷比走低案例描述

目前,威海市有法人金融机构7家以及非法人金融机构14家。2012—2014年,法人金融机构余额存贷比分别为69.78%、68.71%、66.54%,非法人金融机构余额存贷比分别为70.54%、69.13%、66.95%,不仅远低于75%的风险标准,还呈逐年收缩态势,2015年3月末,这一比例又分别下降至65.67%和64.81%。从存贷比数据判断,威海市金融机构存在“资金运用不充分、配置效率低”问题。

分析存贷比指标的指示性判断是否与事实相符等问题,必须对金融机构资金配置及可用头寸情况进行详细分析。

从威海法人金融机构看,截止2015年3月末,法人金融机构共筹集资金(包括存款、所有者权益、债券发行等)1400多亿元,如果按16.5%的法定比率缴存央行存款准备金170多亿元,按25%的风险监管比率留足备付金150多亿元(流动负债25%),剩余1100多亿元均为可贷资金,但实际上,2015年3月末贷款余额仅700多亿元,占可贷资金的63.37%,其余400亿元的可贷资金全部分布于有价证券、同业存放和拆放、超额准备和库存现金等低收益率科目,其中,超额准备金达130多亿元,导致流动性比率高达55.42%。显然,在资金运用上,法人金融机构还存在较大的贷款拓展空间。

从威海非法人机构看,由于其普遍实行全额资金管理模式,非法人机构贷款投放不受存款来源、存贷比等指标限制,理论上可以无限制发放贷款。但实际上,2015年3月末,威海辖内非法人机构贷款余额仅760多亿元,占存款来源的64.81%,剩余400多亿元可贷资金除部分进行有价证券等投资外,有310多亿元资金以二级准备金形式上划,形成资金外溢。与法人金融机构一样,威海市非法人机构同样存在资金运用不充分问题。

三、存贷比偏低背后的经济金融原因

金融机构资金运用不充分,存贷比较低存在三种可能:一是金融机构主观上缺乏放贷积极性;二是相关政策控制贷款规模扩张;三是区域经济客观上缺乏对信贷资金的有效承载。在当前我国金融机构存贷利差仍为主要收入来源、金融竞争日趋激烈、上级行普遍加大对基层行的利润考核情况下,金融机构主观上不会缺乏信贷拓展的积极性;目前差别化准备金等政策虽然对贷款扩张有一定的限制作用,但调控对象主要为地方法人银行,如果说该因素对“资金运用不充分”起主要作用的话,法人机构的存贷比应该低于非法人机构的存贷比,但事实却相反(3月末分别为65.67%和64.81%)。可见,存贷比偏低或资金运用不充分更多是由区域经济对信贷承载力弱化造成的。

(一)利率持续走低、风险案例频发使非法人金融机构

获得信贷资源的能力下降

盈利性和安全性是上级行考察对区域经济主体是否增加信贷规模的主要指标。但从威海信贷市场看,近几年利率持续走低,2014年加权平均利率仅7.36%,居全省末位,2015年1季度进一步下降至7.23%,如果考虑到筹资成本、管理成本及物价等因素,金融机构只处于2%左右的微利状态。而近几年来辖区先后出现的乳山船厂风险、威海百圣源房地产项目风险、荣成荣喜集团项目投资风险等典型案例,使辖内金融机构大量金融资产面临损失风险,导致相关涉贷银行上级行更加重视区域风险,普遍收紧信贷审批条件,提高审批门槛,辖内分支机构获得信贷资源的难度增加。

(二)威海现有的企业格局本质上缺乏吸纳大量信贷资金的能力

威海自建市以来,重点打造轻工、旅游、外贸等产业,形成了大型企业过少、中小微企业占比过高的企业格局(全市登记注册小微企业24 229家,占全市企业的95.41%),而中小微企业由于存在资产规模小、财务不健全、信用信息不对称等情况,相比大型企业而言,在吸纳信贷资金方面存在明显劣势。2014年末,威海市5000万元以上大客户贷款占全部贷款的比例仅为38.75%,比全省平均水平低14.41个百分点,2015年1季度,全市新增贷款过亿元的仅10户。虽然近几年威海市重点扶持的船舶企业(共112家,山东省重点培育的10大造船企业中威海有5家)属于资金密集型企业,其生产经营对信贷资金的依赖性较大,但随着国际国内海运业务持续萎靡影响,今年船舶企业普遍面临订单不足、设备闲置、效益下滑的困境,大部分金融机构将该行业列入高风险行业,信贷投放受到影响。

(三)紧缩性调控政策使威海房地产市场信贷需求明显减弱

威海作为沿海旅游城市,前些年在市政府着手优化人居环境、打造人居品牌等情况下,房地产市场在2002-2009年出现了持续火爆的市场行情,房地产企业井喷到2123家,占比居全省第4位,成为区域经济的重要支撑。但自2010年以来,国家连续出台房地产紧缩政策抑制房地产泡沫,威海市近40%(2009年以购房身份证为依据估算)的投资性住房需求基本消失(根据银滩房地产市场推断)。2014年,房地产开发投资增速同比下降26.6%,销售面积同比减少3.4%。在此背景下,威海市房地产市场对信贷需求明显减弱,全市房地产开发贷款同比下降11.02%,新增房地产贷款占比由2012年末的42.25%下降到2014年末的2. 28%。虽然近期房地产调控政策有所松动,但由于前期房地产市场的过度建设,目前威海市依然处于消化存量的去库存阶段,依靠房地产投资拉动地方投资的发展模式难以为继。

(四)威海的出口导向型经济受外需因素影响较大

威海作为沿海开放城市,对外贸易对经济的贡献度一直较高(2014年进出口总值占GDP的比重46.5%),而对日、韩贸易分别占30%和15%以上。近年来,受日元贬值和人民币升值影响,一方面日方企业进口成本增加;另一方面,我国企业出口利润下降,两方面因素导致对日贸易迅速下滑,威海市对日贸易占比由2011年16%下降至2014年10%以下。另外,威海市韩资企业除三星、大宇外,其它企业几乎全部为小微企业,这些企业资产规模小,产品附加值低,以往主要靠政府优惠政策和廉价劳动力生存,近年来随着超国民待遇消失、劳动力成本上升影响,这些小微企业利润空间明显缩小,许多企业出现亏损倒闭甚至撤离。

当然,存贷比偏低还有许多其它经济金融层面的原因,如市场持续萎靡导致企业家投资信心指数下降、餐饮业、机床行业经营形势全面下滑以及影子银行业务大量增加等等,但这些原因基本上属于普遍性原因,对威海而言,如果解决企业格局、对外贸易、重点产业三方面问题,包括信贷在内的市场环境将会较大改善,存贷比偏低现象也会因此改观。

四、相关建议

(一)以蓝区建设为契机进一步扩大投资规模

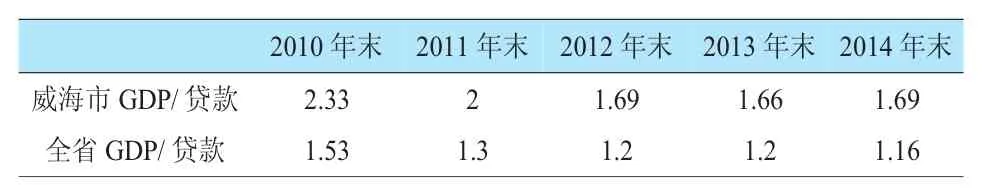

从威海市信贷配置效率看,2010年~2014年,GDP/贷款总量的比例始终高于全省水平(如图1),说明威海市信贷资金对地方经济的贡献度高于其它地市,也说明威海信贷资金更多地流向实体经济,但另一方面也说明,威海市政府性融资与其它地市还有差距,存在较大的拓展空间。2015年1季度,威海市政府融资平台内贷款在6个蓝色经济区中仅处于第4位,且风险指标远低于国际标准。因此,地方政府应该以蓝区建设为契机,培育和发掘更多更好的投资项目,为进一步扩大政府性融资提供有效载体。

图1 威海市信贷配置效率与全省情况比较

(二)进一步培育大项目,以做强实体经济基础

自威海建市以来,虽然经济总体保持增长态势,但由于现有的经济结构、企业格局相对政策因素、国际国内环境因素等弹性较大,经济增长的稳定性相对较差,导致近年来仅仅因为房地产紧缩政策和对外贸易形势恶化,威海市经济增长就出现了缺乏引擎的现象。为此,地方政府及相关部门应该以经济结构多元化为目标,大量引进和培育优质项目和企业,丰富产业类型,优化企业结构,通过政策扶持等手段帮助企业尽快做大做强,为区域经济增长创造更多的动力引擎,从而增强区域经济增长的可持续性。

(三)以落地信贷资金为主,加大对金融机构考核力度

鉴于威海市部分金融机构存贷比过低、信贷资金充足的实际,地方政府、人民银行等部门要加大对金融机构的考核力度,以投放到威海的表内表外信贷为主,加大对金融机构的考核,从而扩大对区域经济的信用支持,实现提高信贷资金效率和促进经济增长的双赢目标。

(四)以金融创新为手段更深层次拓展信贷领域

威海市部分金融机构信贷投放不充分,并不是缺乏信贷拓展的积极性,很大程度上是因为缺乏适宜威海经济结构和企业需求的信贷产品和工具。威海法人金融机构具有独立的金融创新权,完全可以根据实际需要开发金融产品,通过设计和发行理财产品等手段为金融深度拓展提供媒介,为区域经济开展有针对性的融资服务。

[责任编辑:文筠]

F830.33

A

1005-913X(2015)12-0103-02

2015-11-02

曲平(1971-),女,山东威海人,经济师,研究方向:金融学。