胶东半岛入境客源市场结构分析

2015-11-30林龙飞凌世华

林龙飞,凌世华

(湘潭大学 旅游管理学院,湖南 湘潭411105)

一、引言

胶东半岛位于我国山东省,主要包括青岛、烟台、威海三市,是山东省重要的旅游目的地,旅游资源丰富,在山东省旅游发展中有着举足轻重的地位,在山东省入境旅游中占据较大的市场份额。

近年来,国内关于入境旅游客源市场的研究较多。周成、李悦铮、江海旭、毕剑等人使用SSM方法,对2005~2010年晋陕两省入境旅游客源市场结构[1]进行了对比分析。邓椿、黄解宇、王冠孝运用地理集中指数、年际集中指数、市场偏差指数、市场发展指数和经营单位组合分析法,对2002~2011年河南省16个入境旅游客源市场结构演变进行了分析[2]。薛华菊、马耀峰、黄毅、方成江、张文、吴成永等人以四川省入境旅游市场为研究对象,对1996~2010年四川省入境旅游市场的发展态势和市场结构进行了分析[3]。蔡碧凡、陶卓民、葛佩佩等运用亲景度和竞争态指标对宁波国际旅游客源市场的时空变化特征进行了分析[4]。刘智兴,马耀峰应用亲景度和竞争态模型,对1996~2010年内蒙古入境旅游外国客源市场进行了分析,提出了拓展外国客源市场的对策建议[5]。王颖凌、刘亢、连丽娟等人运用竞争态模型,对三亚市2005~2011年入境旅游客源国市场进行了定量分析和动态研究[6]。

综上所述,关于入境旅游市场的研究较多,但是没有关于山东省入境旅游客源市场的分析,更没有关于胶东半岛地区的相关研究。本文根据《中国旅游统计年鉴》和国家旅游局的相关资料,选取了2000~2012年青岛、烟台、威海三市入境旅游的客源数量以及外汇收入进行加总,得出胶东半岛为单位的入境旅游客源市场数据,并运用亲景度和竞争态模型来分析研究胶东半岛入境旅游客源的偏好和市场格局,来对胶东半岛的入境旅游客源市场作比较深入的分析。

二、胶东半岛入境旅游市场概况

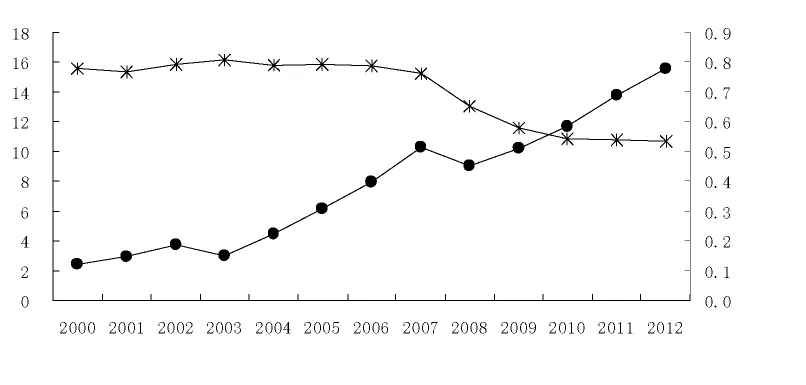

1.胶东半岛入境游客总量及占山东省入境游客比重

根据《中国旅游统计年鉴》和国家旅游局的相关资料,可绘制“胶东半岛的入境游客总量及占山东省入境游客比重图”(图1),由图1可知:胶东半岛的入境游客量整体处于增长状态,从2000年的43.95万人次到2013年的172.31万人次,年均增长率为13.70%,年均增长幅度高达10.70万人次。其中增长率最快的年份是2004年,增长率高达45%,增长幅度高达24.71万人次;其次是2005年,增长率为31%,增长幅度为24.50万人次;2007年的增长率为27%,增长幅度最大,高达35.60万人次;2000~2002年的三年间,胶东半岛的入境游客量增长较为缓慢;2003年的“非典”导致胶东半岛入境游客量下降16%;2004~2007年是胶东半岛入境游客量增长最快的“黄金时期”,入境游客的年均增长率高达32.16%,年均增长幅度达到27.72万人次;2008年受金融危机和北京奥运会的影响,胶东半岛的入境旅游接待量下降了13%;2009~2010年出现较好的增长态势,2010年入境游客总量达到最高峰值,高达192.52万人次;但2011年出现了大幅度下降,比2010年游客量减少了28.46万人次;尽管2012年出现增长,但是增长幅度很小,2012年游客量与2009年接近。

而从胶东半岛的入境游客接待量占山东省的比重可以发现:只有2000~2003年呈增长趋势,2003年高达70%,之后就一直下降,并且从2008年开始快速下降,2011和2012年,胶东半岛接待入境游客占山东省的比例下降到40%以下。说明胶东半岛在山东省的对外吸引力在逐渐降低,其他地区对山东省的入境游客的吸引力增强。

图1 2000~2012年胶东半岛的入境游客总量及占山东省入境游客比重

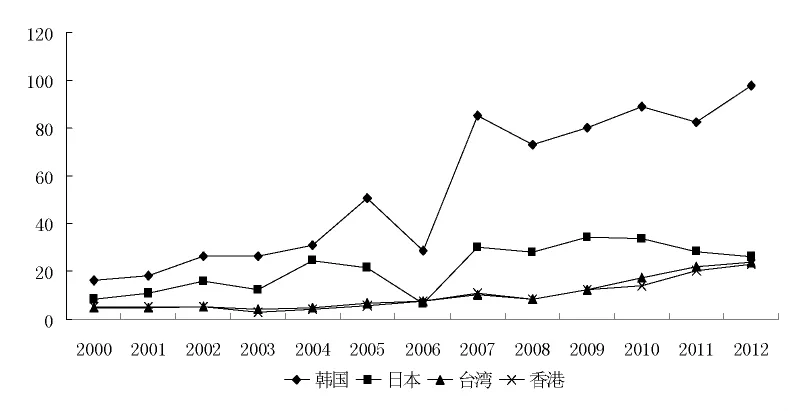

2.胶东半岛旅游外汇收入及占山东省旅游外汇收入比重

如图2所示,胶东半岛的旅游外汇收入整体呈现增长态势,由2000年的2.45亿美元到2012年的15.59亿美元,增长了13.14亿美元,年均增长率为18.3%。2004~2007年间,旅游外汇的年均增长率为36.56%,是增长最快的时期;2009~2012年间,旅游外汇收入增长率虽然较小,但比较稳定,维持在15%左右。

而从胶东半岛的旅游外汇占山东省旅游外汇收入的比例来看,2000~2007年间,所占份额高达75~80%;2008年开始,胶东半岛的旅游外汇虽然也在逐步增加,但占山东省旅游外汇的比例开始不断下降,2012年仅占53%。但与所接待的游客量占37%相比,旅游外汇收入所占比重较大,说明胶东半岛入境游客消费较高。

3.胶东半岛入境旅游客源分布状况

根据胶东半岛入境游客数量,将其分为三组绘制出折线图如图3~5所示。第一组为胶东半岛入境客源最重要的组成部分,为一级旅游市场。其中,韩国的游客数量最多,增长也最快,2000~2012年,韩国游客接待量由16.33万人次增长到97.52万人次,2007年增长幅度最大,高达56.24万人次。日本为胶东半岛第二大入境旅游客源市场,整体数量变化不大,2007年开始始终维持在30万人次左右。台湾客源和香港客源走势相近,2005年前,都保持在5万人次左右,2006年开始较快增长,2011年,台湾客源和香港客源都突破了20万人次。

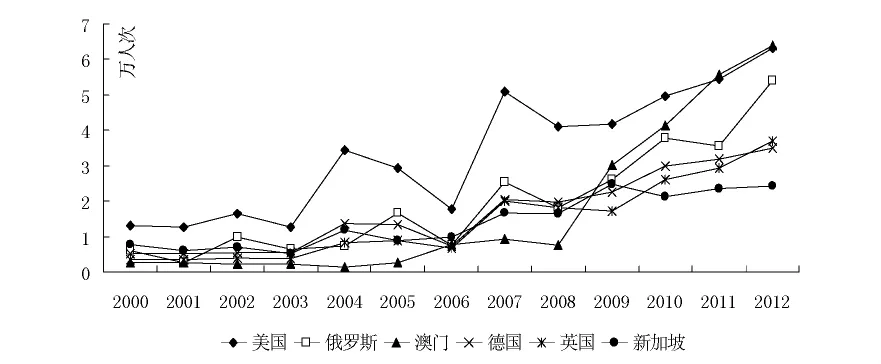

第二组为胶东半岛入境游客数量和比重较大的二级旅游市场。其中,美国客源始终最多,2004年增长率为169%,2007年增长率为186%,2008年开始放缓。俄罗斯客源呈现不规则变动,在2002年和2007年的增长率超过了200%,2005年增长率也超过了130%。澳门客源在2006年和2009年实现了较快增长,到2012年,澳门、美国、俄罗斯在胶东半岛的游客量都超过了5万人次。而德国、英国、新加坡三国在胶东半岛的客游客量增长较为缓慢。

图2 2000~2012年胶东半岛旅游外汇收入及占山东省旅游外汇收入比重

图3 胶东半岛入境游客分布变化图(1)

图4 胶东半岛入境游客分布变化图(2)

图5 胶东半岛入境游客分布变化图(3)

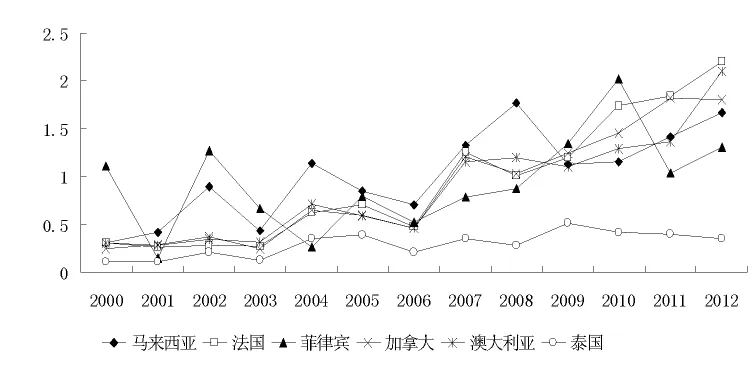

第三组为胶东半岛入境游客数量较少、潜力较大的机会市场。这些国家虽人数较少,但增长较快,年均增长率都超过了25%,其中菲律宾的年均增长率高达74.76%。2012年,法国和澳大利亚在胶东半岛的游客量都突破了2万人次。

三、亲景度分析

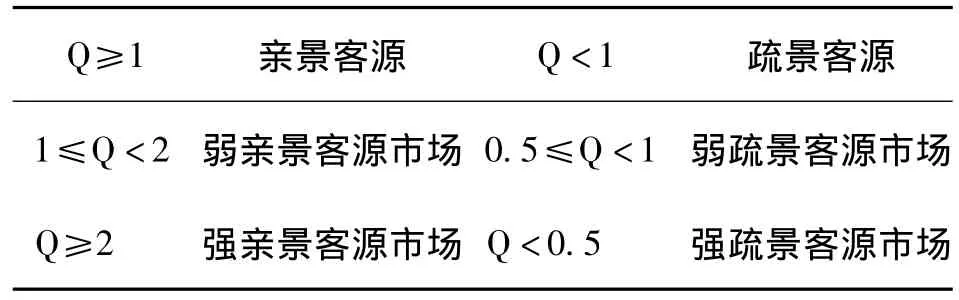

亲景度模型是马耀峰教授于1999年首次提出,用于研究国际旅游客源市场对国内某旅游目的地的旅游偏好程度,其数学含义是某客源国游客在目的地中所占的市场份额与其在全国的市场份额之比[6]。在此处,亲景度公式为 Q=其中ai表示胶东半岛入境各客源地的人数,Zh表示胶东半岛入境客源总量。Ai表示我国入境各客源地的人数,Z表示我国入境客源总量。根据马耀峰对亲景度Q取值的划分,绘制出如表1所示的四种亲景市场。同时计算出2000~2012年胶东半岛入境客源市场亲景度如表2所示。

表1 亲景度市场划分标准

表2 2000~2012年胶东半岛入境客源市场亲景度变化

根据表1表2可知,日本和韩国属于胶东半岛的强亲景客源市场。在统计的13年中,韩国一直是胶东半岛的强亲景客源市场,并且亲景度一直处于较高水平,亲景度平均值为7.29,充分说明胶东半岛对于韩国游客的吸引力非常高;日本也是胶东半岛的强亲景市场,亲景度平均值是2.24,相比韩国而言,胶东半岛对日本游客吸引力要小很多,而与其他客源市场相比仍高出不少。菲律宾属于胶东半岛的弱亲景客源市场,亲景度平均值是1.82,属于强亲景客源市场的年份是2000、2002、2003、2010年,其他时间多处于弱亲景客源市场地位。

胶东半岛的弱疏景客源市场中,德国、英国、台湾三个地区对于胶东半岛的偏爱程度最为相似,都是缓慢增长并且逐步靠近亲景市场。其中,英国从2010年开始就是胶东半岛的弱亲景市场;台湾从2011年开始也变为胶东半岛的弱亲景市场;德国的亲景度也逐步增长,慢慢接近弱亲景市场。加拿大、澳大利亚、新加坡三个地区对胶东半岛的亲景度变动趋势基本相同。在2001与2004年都处于一个较高水平,2009年开始逐渐减小。美国、俄罗斯、法国三个国家对胶东半岛的亲景度变动趋势也基本相同,在2001年和2007年达到峰值,但都没有到达弱亲景市场的水平;美国和法国距变为胶东半岛弱亲景市场仍然有很大差距。

胶东半岛的强疏景客源市场分别是马来西亚、澳门、香港、泰国。其中澳门和香港对胶东半岛的亲景度近年开始增强,澳门2009年开始显著增长,已经变为胶东半岛的弱疏景市场;香港对胶东半岛的亲景程度一直较低,即使最高的2011和2012年,仍然处于强疏景客源市场地位;泰国对胶东半岛则始终处于最强疏景市场地位。

四、竞争态分析

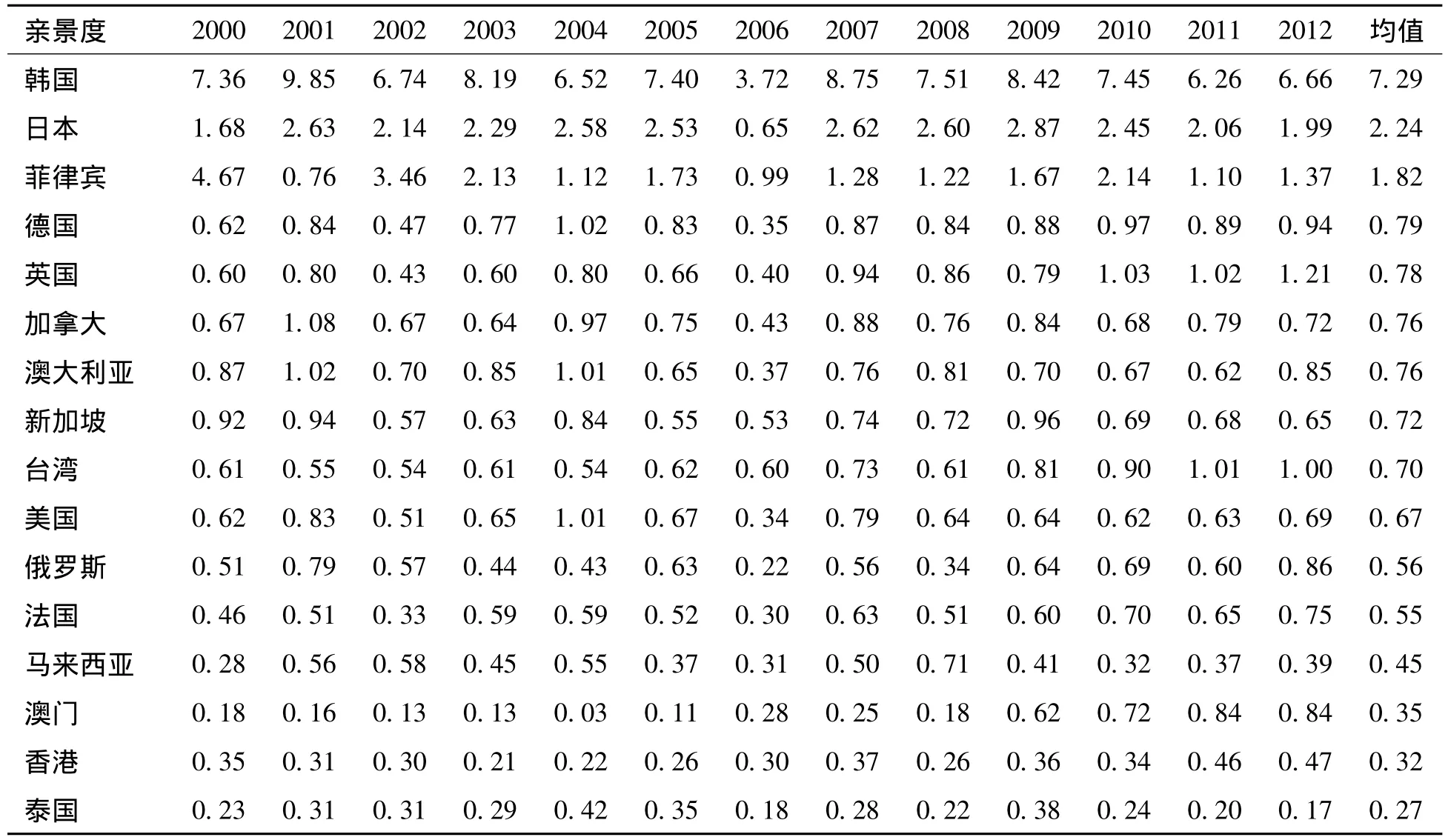

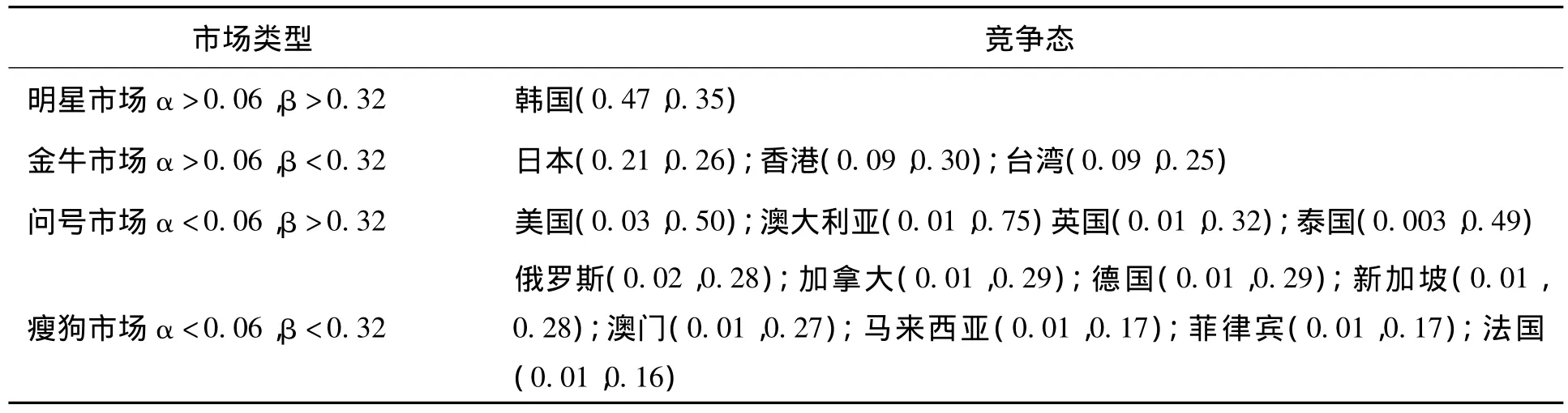

竞争态主要是根据客源增长率和客源所占市场份额均值来体现。将BCG矩阵应用于计算结果,划分出不同的市场格局,以此来反映该客源在市场中的地位以及未来可能的发展趋势。在此选取2000~2012年胶东半岛入境旅游客源数据,依据市场占有率公式=,计算出每个客源市场在每年的市场份额。同时根据增长率公式βt=,计算出每个客源市场在每年的增长率。对αi、βt取均值,获得不同客源市场在这13年间的平均市场份额α和平均增长率β。再对所有α和β取均值,将这个均值作为BCG矩阵的坐标轴的交点(0.06,0.32)。绘制出这13年间胶东半岛入境客源市场的竞争态格局图(图6)。

根据图4中不同客源市场的布局和BCG矩阵的应用,将胶东半岛的入境客源市场进一步划分出4种不同类型,如表3所示。

图6 2000~2012年胶东半岛入境客源市场竞争态

结合图6和表3可知胶东半岛的入境客源市场中:韩国是明星市场,占有市场份额的均值高达47%,年均增长率也高达35%,可以预见未来韩国客源仍然将是胶东半岛入境客源的最重要构成部分。

日本、香港、台湾是胶东半岛入境旅游客源的金牛市场。其中,日本是仅次于韩国的一级客源市场,市场份额均值为21%,年均增长率为26%;香港和台湾市场份额均值为9%,香港年均增长率为30%,台湾年均增长率为25%。近年来位于金牛市场的三个地区中,日本所占的市场份额逐渐降低,并出现较大下降,而香港和台湾所占市场份额都要超过了11%,并且呈现较快增长态势。

问号市场中的美国和英国是能够看好的市场。美国基本稳定在3%的市场份额,英国所占的份额在不断增加;而澳大利亚和泰国在近年都出现了负增长,将会走进瘦狗市场。

瘦狗市场中的澳门在近几年有了较快发展,所占市场份额已经达到3%,增长率达13%;俄罗斯所占的市场份额和增长都比较稳定;德国在较慢发展中也达到了2%的市场份额;近年法国和菲律宾的市场份额虽只有1%,但增长率超过20%;加拿大和马来西亚的增长率在逐渐降低,只有10%左右;新加坡的增长率则降到了10%以下。

表3 2000~2012年胶东半岛入境旅游客源市场类型

五、结论

综上所述,可得出如下结论:

(1)胶东半岛的入境游客量整体呈增长态势,年均增长率为13.70%,年均增长幅度高达10.70万人次。但胶东半岛对外吸引力在逐渐降低,山东省其他地区已经开始分流山东省入境客源。

(2)胶东半岛的旅游外汇收入整体呈现稳步增长态势,年均增长率为18.3%。但占山东省旅游外汇收入的比例一直在下降,由78%降到了53%,但胶东半岛与山东其他地区相比,创汇率较高。

(3)胶东半岛入境客源主要来自韩国、日本、香港和台湾。其中韩国客源增速较快,增量较大;日本客源近几年下降较快;香港和台湾客源将替代日本客源成为胶东半岛的入境客源重要组成部分。

(4)日本和韩国属于胶东半岛的强亲景客源市场。菲律宾属于胶东半岛的弱亲景客源市场,德国、英国、台湾和德国的亲景度也逐步增长,慢慢接近弱亲景市场。强疏景客源市场分别是马来西亚、澳门、香港、泰国,澳门和香港已经变为是弱疏景市场。

(5)韩国是胶东半岛的明星市场,占市场份额的均值高达47%,年均增长率也高达35%,日本、香港、台湾是胶东半岛的金牛市场,问号市场中的美国和英国是能够看好的市场,瘦狗市场中的澳门近年出现了较快发展。

[1]周成,李悦铮,江海,等.晋陕两省入境旅游客源市场结构对比分析:基于SSM方法[J].资源开发与市场,2014,30(1):121-124.

[2]邓椿,黄解宇,王冠孝.河南省入境旅游客源市场结构演变规律研究[J].运城学院学报,2014,32(1):90-93.

[3]薛华菊,马耀峰,黄毅,等.四川省入境旅游市场发展策略研究[J].资源开发与市场,2014,(3):350-352.

[4]蔡碧凡,陶卓民,葛佩佩.宁波国际旅游客源市场时空变化特征分析[J].商业研究,2014,(1):166-172.

[5]刘智兴,马耀峰.内蒙古入境旅游外国客源市场分析[J].干旱区资源与环境,2014,(1):204-208.

[6]王颖凌,刘亢,连丽娟.三亚入境旅游客源国市场动态研究[J].现代商业,2014,(5):90-91.