银行业竞争结构、空间依赖性与区域经济增长收敛:基于空间面板数据模型的研究

2015-11-13马大来陈仲常

马大来,陈仲常

(重庆大学 a.经济与工商管理学院;b.公共管理学院,重庆400044)

一、引言

20世纪90年代以来,我国银行业发展迅速,金融资源不断发生快速流动和整合现象。特别是党中央、国务院高度重视加强“三农”和中小企业的金融服务建设,通过鼓励试点、放宽准入等措施,着力培育和发展中小金融机构,不断取得了良好的进展。目前我国银行业呈现出蓬勃发展的趋势,地区商业银行、股份制银行以及农村信用社等中小金融机构大量出现,不仅活跃了我国的金融市场,而且改变了我国银行业的竞争结构。国有商业银行的市场垄断趋势被打破,逐渐形成了国有商业银行和中小银行平等参与市场竞争的局面,银行业竞争的激烈程度加强了。尽管我国银行业竞争程度加强了,但是受地区经济发展以及国家金融政策等因素的影响,地区间的银行业竞争表现为较大的区域差异性,这是目前我国银行业竞争一个突出的特征。

目前区域经济增长收敛是社会公平的重要话题,各国都期望通过银行业的均衡化和多元化带动周边区域经济发展,从而使整个区域经济得到均衡发展,进一步缩小区域经济发展差异。银行业竞争有助于促进银行业发展的均衡化和多元化,研究银行业的竞争经验,包括竞争的变迁和特征对于促进区域经济增长收敛有重要的影响。但是国内外学者缺乏专门针对银行业竞争理论进行深入系统的探讨,主要分析银行业竞争形成的因素和条件,而针对这些方面的研究也相对分散,缺乏系统的理论模型。传统的银行竞争理论研究未能将空间因素考虑在内,无法从根本上解释银行业竞争区域化和差异化的现象,且大部分研究忽略了区域地理特征这一重要因素,这种忽略和脱离“地域特征”的研究成果缺乏实际的应用价值。所以,本文在实证研究中引入了前沿的计量分析方法——空间计量方法来研究银行业竞争结构对于促进区域经济增长收敛的重要作用。

二、文献综述

已有的研究表明,银行业竞争结构与经济增长收敛之间存在着密切的联系。关于银行业竞争结构如何促进经济增长收敛,不同学者从不同角度解释了这个问题,其代表性观点有三种:(1)基于传统的产业组织理论角度出发,一些学者发现银行的集中程度与市场资金配置效率存在密切的关系,银行的市场集中程度越低,越有利于打破金融市场垄断,从而加强银行之间的竞争,促进金融公平,提高市场上金融资金的配置效率,进而降低中小企业的贷款成本,提高中小企业的活力,最终有利于促进地区经济增长的收敛(Dewatripont and Maskin,1995;[1]Black and Strahan,2000[2])。(2)有些学者则基于货币和利率的角度出发,认为市场上银行业竞争结构变动主要体现银行存贷款(包括数量和类型)的变化,进而改变市场利率,从而对经济增长收敛产生重要影响(Besallko and Thakor,1992;[3]Bernanke etal.,1996;[4]Petersen and Rajan,1995[5])。(3)不少学者则通过研究银行业竞争结构与资本积累的关系,进而分析对经济增长产生重要影响。Guzman(2000)[6]通过构建市场均衡模型,比较分析了垄断的银行体系和竞争激烈的银行体系对资本积累起到的不同作用,发现垄断的银行体系对资本积累产生了较为不利的影响,相反竞争的银行体系则有利于加速资本积累的过程。Cetorelli和 Peretto(2000)[7]也构建了资本积累的一般均衡模型,发现最优的银行市场结构是寡头银行结构,而完全竞争的银行结构并不能促进经济增长的最大化。

关于银行业竞争结构的空间依赖性问题,目前不少学者已经认识到地理空间因素的重要作用。不少学者的研究发现,银行竞争带有明显的区域差异性和空间相关性,尤其是国家间银行业竞争带有明显的差异性。Bikker和 Haaf(2002)[8]通过构建PR模型分析了23个国家的银行竞争体系,发现所有国家的银行体系均呈现出垄断竞争的形态,但是具体程度大小存在着较大的差异性。De Bandt和 Davis(2000)[9]基于国别的角度分别研究了德国和意大利中小银行的市场体系,发现德国的中小银行市场体系呈现出绝对垄断的格局,而意大利的中小银行市场体系呈现出垄断竞争的格局,这表明德国的金融市场化程度要显著高于意大利。Al-Muharrami和Matthews(2006)[10]基于对 1993 ~2002 年海湾合作委员会(GCC,Gulf Cooperation Couneil)会员银行的数据进行分析,发现阿拉伯联合酋长国、沙特阿拉伯和科威特的银行业市场结构呈现完全竞争的格局,而卡特尔和巴林的银行结构则呈现出垄断竞争的态势。Yildirim和Philippatos(2007)[11]基于对1993~2000年中欧14个贸易经济体国家的银行数据进行实证研究,发现除了马其顿和斯洛伐克联邦共和国的银行业结构呈现出完全竞争的格局外,其余国家的银行业结构均有垄断竞争的特征。Barbara和 Claudia(2009)[12]则基于结构化(CRk指数和 HHI 指数)和非结构化(H-统计量和Lemer指数)两个指标,分析了最大的5个欧洲银行的市场竞争格局,发现银行业市场竞争存在较大的国别差异特征。

目前国内学者主要关注怎样的银行竞争结构有利于促进经济增长,从而实现地区经济增长收敛。林毅夫和姜烨(2006)[13]基于1999~2002年我国28个省份的面板数据,实证研究了银行业结构与经济增长的关系,发现银行的集中度越高,越对经济增长产生较为不利的影响。张鹏等(2012)[14]则利用1992~2004年我国28个省份的面板数据,实证分析了银行集中度对经济增长的影响,结果表明银行集中度越低,存贷款越分散,越有利促进经济增长。苏国强(2006)[15]基于亚洲多个国家和地区的银行数据,通过构建非稳定面板数据计量模型实证研究了银行竞争结构对经济增长的作用机制,发现银行业集中程度与经济增长存在长期的面板协整关系,银行集中程度提高反而有利于经济增长。谈儒勇等(2006)[16]基于银行市场结构的角度出发,利用我国31个省份1999~2003年的面板数据,实证研究了银行集中度和经济增长两者之间的关系,发现两者之间存在显著的负相关关系,并且东部、中部和西部地区存在着较大的差异性。

纵观上述文献,关于银行业竞争对国家层面上经济增长影响的研究较多,而银行竞争(特别是银行业的竞争结构特征)对我国省际间经济发展差异影响的研究并没有引起足够的重视,而由于地理区位等因素影响,省际间经济增长水平的差异较大,银行业竞争结构的改善是否对于缩小这种差异有显著的影响呢?本文将从银行业竞争结构的角度出发,加入空间因素,分析中小金融机构的发展对于缩小省际间经济增长差距所起的重要作用。

三、银行业竞争结构与区域经济增长关系的理论分析

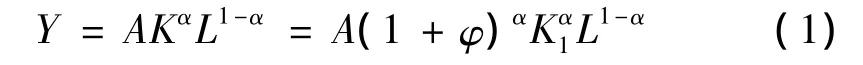

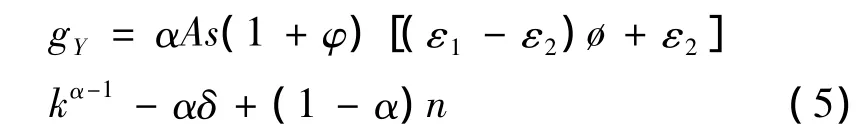

借鉴Pagano(1993)提出的内生经济增长理论,说明了促进经济增长的内在影响机制,而本文将银行业竞争结构加入到内在影响因素之中。根据此模型,各省份的经济发展水平Y由劳动力和资本两种要素所决定。假定总资本因素K由两部分构成,一部分是银行贷款,用K1来表示,另一部分来自于其他渠道的社会资本,如企业留存收益、FDI、债券融资、股票等,用K2来代表。为方便研究,假设两者满足一定的线性关系:K2=φK1,则总资本可以表示成 K=(1+ φ)K1。基于此,内生增长模型可以转换成:

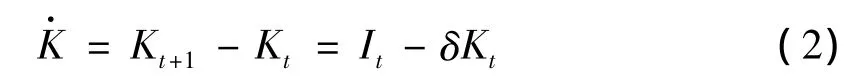

基于内生经济增长机制,资本积累的提高由投资(形成新资本)和折旧(旧资本的损耗)两种方式所决定。根据资本折旧的原理,假定折旧率为资本存量的恒定比率δ(0<δ<1),I则代表社会总投资,假定其随时间的变动而发生变化,将时间t引入到社会投资的变化之中,据此社会投资变动可以由以下公式所表示:

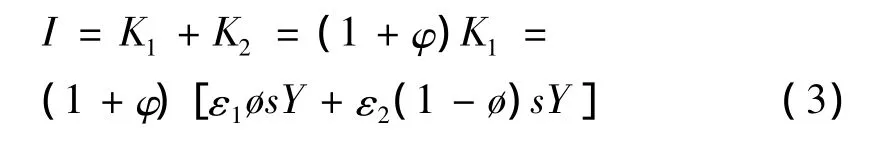

假定资本积累来自于银行贷款资本和其他自由资本两个主要渠道。本文所考察的银行贷款主要由两种不同类型的贷款所构成,一是来自于大型国有商业银行贷款,二是来自于中小金融机构贷款。两者不同类型的银行贷款主要差异是其借贷成本的大小:大型国有银行的规模庞大,其贷款业务主要由大额贷款组成,而小额贷款业务开展较少,且其贷款主要流向受国家政策影响并承载了较多职能的国家经济项目,因此,其贷款成本要远高于中小银行,由此导致了较为严重的储蓄流失问题,最终致使整个银行的储蓄转化率较低;而中小金融机构由于机构设置简单,人员规模少,其主要开展的小额贷款业务具有较强的专门性和针对性,储蓄流失较少,因此,具有较高的储蓄转化率。假定整个金融市场的贷款业务由大型国有商业银行贷款和中小金融机构贷款构成:其中,中小金融机构的市场贷款份额为ø,ε1代表其储蓄转化率;大型国有商业银行的市场贷款份额为1-ø,ε2代表其储蓄转化率,根据上文理论分析,则有ε1>ε2。同时,本文假定s表示居民储蓄率,据此社会总投资函数可以由以下公式所表示:

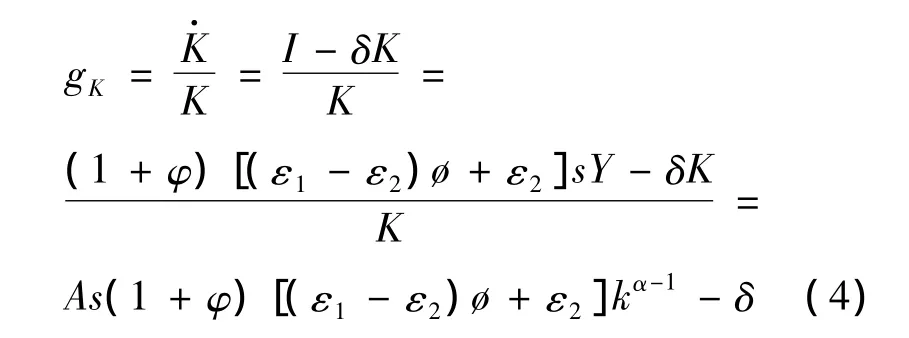

根据式(1)至式(3),资本的增长率函数可以表示为:

其中,k=K/L,表示人均资本占有量。

假设用n代表人口的变化速率,基于式(1)和式(4)两者结合起来可以得出经济增长率:gY=αgK+(1-α)gL。在此基础上可以得出整个经济增长率:

根据以上公式可知,由于两种不同类型的银行贷款存在成本差异,其大型国有商业银行储蓄流失远多于中小金融机构,因而有ε1>ε2。基于此,中小金融机构在金融市场上所占贷款份额ø越大,企业特别是中小企业获得银行贷款的成本将越小,用于生产产品的资本积累会越多,所生产的产品将会增多,企业将会不断开拓新的销售市场,从而促进地区市场扩大,进一步加大对区域经济发展的贡献力度,从而促进区域经济增长。由于各个区域的银行竞争结构在一定的时间内相对稳定,但是银行的专业化发展薄弱,因此,在提高中小金融机构竞争力度前提之下,进一步加强中小金融机构贷款业务的专业化程度,从而最大程度地迎合金融市场的需求,有利于降低整体银行业的贷款成本,进而提高银行资本的市场配置效率,从而对区域经济增长产生更加有利的影响。

根据以上分析,本文做出以下两个理论假设:

第一,基于两种贷款类型的储蓄转化率差异,中小金融机构储蓄率流失较少,储蓄转换率较高,因而企业从中小金融机构贷款时所付出的成本较低,而大型国有商业银行的储蓄率流失较多,储蓄转换率较低,因而企业获得贷款时将付出较高的成本。基于此,在整个金融贷款市场上,中小金融机构所占份额越大,其整体金融资本的配置效率将越高,有利于快速提高社会的整体生产力,从而促进区域经济的快速增长;相反,大型国有商业银行在贷款市场上所占份额越多,越不利于提高整体金融资本的活力,因而其整体金融资本的配置效率会越低,进而降低整体社会资本的积累速度,从而对经济发展产生不利的影响。

第二,中小金融机构市场份额的提高将会提高整体银行业的竞争力度。加强银行贷款业务的专门化和针对性,有利于进一步提高银行业的整体服务质量,进而促使企业以较低成本获取银行贷款,从而扩大整体金融市场的贷款需求,同时能够提高银行业整体的信贷资金配置效率。因此,在金融贷款市场上,中小金融机构所占份额越大,银行业整体的竞争程度越高,越有利于提高银行业整体的信贷资金配置效率,便于企业通过贷款的渠道获得资本的积累,从而促进企业扩大再生产的进行,进一步增强区域经济发展的动力。

四、研究方法、模型设定与数据说明

(一)研究方法

1.空间自相关系数和空间LISA图

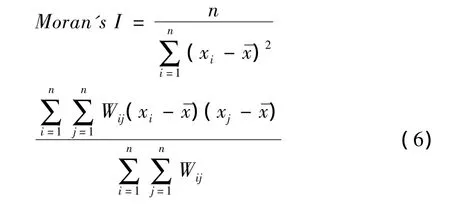

区域银行业竞争结构之间存在着相互的空间依赖性,具体表现为空间相关性和空间异质性等两方面特征。空间相关性具体是指相邻区域之间的银行业竞争具有溢出和扩散效应的影响,而空间异质性则体现在银行竞争结构在地域上的空间不均匀性,由此表现为区域银行业竞争具有明显的中心地区和边缘地区的差别,在现实中则表现为区域银行业竞争结构存在着较强的省际差异性。空间依赖性一般用空间自相关系数Global Moran's I指标来衡量,具体的表达式为(Moran,1948[17]):

其中,Wij为所采用的空间权重矩阵,n代表所考察的空间单元数目,xi和xj分别代表地区i和地区j所要考察的观测值,是对所考察的地区观测值取均值。全局Moran's I计算值在1和 -1之间,当Moran's I的数值为1时表明变量之间在空间上具有完全正相关的特性,而Moran's I的数值为-1时则表明变量之间在空间上则有完全负相关的特性,仅当Moran's I的数值为0时则表明变量之间不存在空间相关性。为验证Moran's I的准确性,一般要采用Z统计指标来验证其数值是否具有显著性。

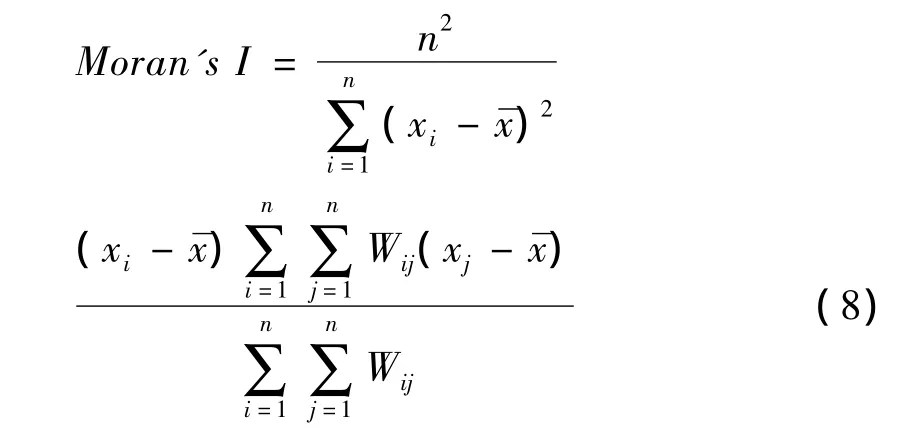

全局空间自相关指标Global Moran's I只能从整体的角度衡量被考察对象的空间相关性特征,但是其内部详细的空间分布特点是无法表示的,因而此时需要引进局部空间相关性指标——局部散点图(LISA)进一步展示被考察对象内部具体的空间分布特征。定义Local Moran's I的表达公式为(Moran,1950[18]):

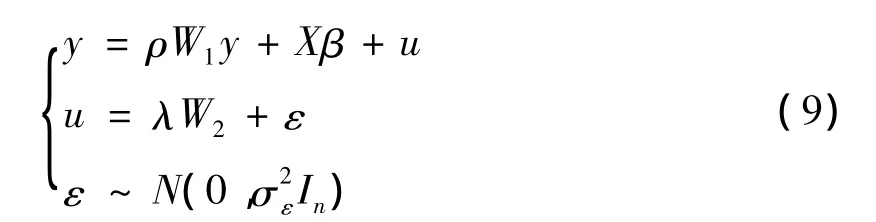

2.SAR模型和SEM模型

经典计量经济学模型成立的前提是比较严格的,比如关于被考察样本的空间均质性和独立同分布等假设,同时还假定解释变量是固定不变的,包括在普通计量模型中关于被考察样本不存在空间相关性等等。但是现实中,事物之间由于空间溢出和空间扩散等因素,不可避免地存在空间相关性,尤其当被考察事物存在空间自相关性和空间异质性等问题时,此时经典的普通计量模型就无法解决了,由此可能导致模型的估计结果同现实存在着巨大的偏差。因而此时,需要引进空间计量模型来有效解决被考察对象的空间依赖性与空间异质性等问题。目前,学术界普遍采用的有空间自回归模型(SAR)和空间误差模型(SEM)等两类空间计量模型,其中定义空间自回归模型(SAR)为(Anselin,1988[19]):

其中,y为被解释变量;ρ和λ用来表示空间自回归系数的大小,以此衡量被解释变量具有自身空间依赖程度的高低;W为采用的空间权重矩阵,一般以n×n维的0和1构成;Wy代表自身空间自回归变量,用来衡量空间权重矩阵所起到的空间力度,ε为随机误差项。

空间误差模型(SEM)为(Haining,1993[20]):

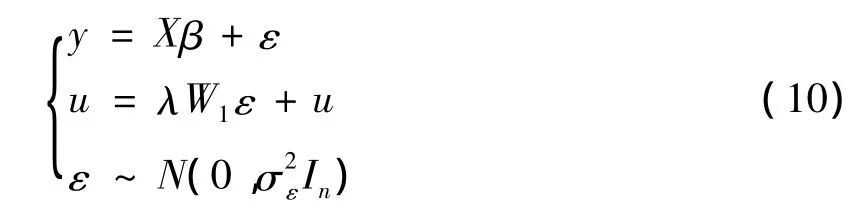

式(10)中,λ代表形式为n×1阶的空间误差系数,以此衡量残差项具有的空间依赖程度;μ为随机误差项,服从典型的正态分布特征;β为模型所要估算的回归参数,以此反映被解释变量y与解释变量X之间存在的因果联系。

(二)空间计量模型设定与数据来源

1.计量模型设定与变量解释

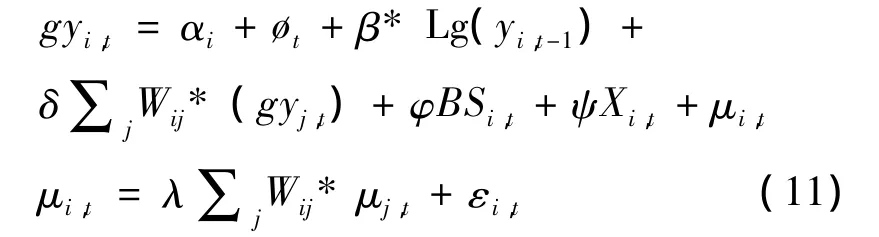

本文通过构建空间固定效应模型来研究银行业竞争结构对区域经济增长收敛所起的作用。因为本文要对30个省份的面板数据进行回归分析,因此,在回归过程中需要对模型的固定效应与随机效应做出选择,前者指个体效应对回归变量具有重要的影响,后者则指两者不存在任何影响,因为本文的研究出发点是基于变量的个体效应角度,因而固定效应较之随机效应更合适本文模型的需要。同时本文选定最基本的空间邻接矩阵作为空间计量模型的空间权重矩阵,基于式(9)和式(10),本文建立的空间计量模型如下:

式(11)是本文构建的最基本普通空间固定效应模型,δ和λ分别代表模型中的空间自回归系数和空间误差系数,如果δ的值等于0,则该模型变换成空间误差模型(SEM),如果λ的值等于0,则该模型转换成空间自回归模型(SAR);αi和øt分别代表空间固定效应系数和时间固定效应系数。

其中,gyi,t为i省份第t年的真实人均GDP增长率,Lg(yi,t-1)为i省份的期初经济发展水平,BSi,t是本文模型所要研究的主要解释变量,即为所要考察的银行业竞争结构变量,Xi,t是本文所选取的控制变量集合,μi,t代表随机误差项。模型中的指标及指标说明如下。

gyi,t为经济增长率指标,为i省份第t年真实人均GDP常用对数值减去第t-1年真实人均GDP常用 对 数 值,即:gyi,t= ΔLg(yi,t)=Lg(yi,t)-Lg(yi,t-1)。Lg(yi,t-1)为期初经济发展指标,用i省份第t-1年的真实人均GDP的常用对数来表示,该变量的系数用来考察我国的区域经济增长是否具有显著的β收敛趋势,如果系数取值为负数并且具有显著性,则表示我国的经济增长有明显的条件β收敛现象。BS为银行业竞争结构指标,借鉴Besallko和 Thakor(1992),[3]Bernanke 等(1996)[4]的研究成果,从存贷款的角度出发,本文将银行业竞争结构定义为中小金融机构所占的市场份额,衡量指标是排除工行、农行、中行、建行等四大国有商业银行后,其余金融机构的存、贷款余额占整个地区存贷款市场的比重,分别用SCRD(存款市场份额)和SCRL(贷款市场份额)予以表示。模型所考察的控制变量涵义如下:(1)FIR为金融深化指标,具体衡量指标为地区全部金融机构的贷款余额除以地区GDP,以此考察金融深化对加快经济增长所起到的影响力度;(2)FDI为外商直接投资指标,具体衡量指标为通过对美元进行汇率折算成人民币的实际利用外商直接投资额除以地区GDP,以此衡量提升对外开放水平对加快经济增长的影响程度;(3)EDU为人力资本存量指标,具体衡量指标为对各地区每万人中所拥有的高校在校大学生的人数取常用对数,用来考察提升人力资本水平对于加快经济增长的影响程度;(4)INV为固定资产投资指标,具体衡量指标为各地区固定资本形成额除以地区GDP,以此考察增加地区投资水平对加快经济增长的影响程度;(5)EMP为就业人数指标,具体衡量指标为对各地区的年末从业人员取常用对数,该指标反映了一个地区劳动力的禀赋状况,以此考察劳动力增长对加快经济增长的影响程度。

2.数据来源说明

本文重点考察的是银行业竞争结构对于区域经济增长收敛所起到的重要作用,因此,在数据采集过程中充分注重数据的可获性和统计口径的一致性,基于此,本文选择样本的时间跨度为2000~2011年,同时剔除了数据缺失严重的西藏,本文最终选择了30个省份12年的面板数据作为考察样本。

本文所考察的最主要解释变量为银行业竞争结构指标,具体表现为中小金融机构的存款市场份额和贷款市场份额,由于相关的统计年鉴并没有直接给出中小金融机构的存贷款数据,因而我们通过用全部金融机构存贷款数据减去四大国有商业银行的存贷款数据间接推算出中小金融机构的存贷款数据。全部金融机构的存贷款数据来自2012年各省、市、自治区的统计年鉴。对于各个省份中行、建行、工行、农行等四大国有商业银行的存贷款数据的来源分别为:2000~2004年中行、建行、工行、农行四大银行存贷款数据以及2005年、2008年建行的存贷款数据来自于相应年份的《中国金融年鉴》。对于四大国有商业银行缺失的2005~2011年存贷款数据,部分通过各省份的地区金融年鉴进行补全:包括上海、北京、山东、湖北、云南、河北、河南等7省份2005~2011年的统计数据;黑龙江、浙江2005~2010年的统计数据;《海南统计年鉴2006-2012》给出了海南省2005~2011年四大国有商业银行的数据;而安徽、江苏和江西3个省份的统计年鉴中也有2006~2009年四大国有商业银行的数据;其余各个省份缺失的数据均通过各个省份的四大国有商业银行各年年度报告中获得。

其余变量包括实际利用外商直接投资额、固定资本形成额、高校在校大学生以及就业人数等指标的数据均来源于《新中国六十年统计资料汇编》和《中国统计年鉴2012》。对于存在的极少量因统计口径或者印刷错误等原因导致的数据不一致,本文通过对各省份相应年份统计年鉴的数据进行比对并做出了修正。

五、实证结果与分析

(一)银行业竞争结构的空间自相关系数和空间LISA图

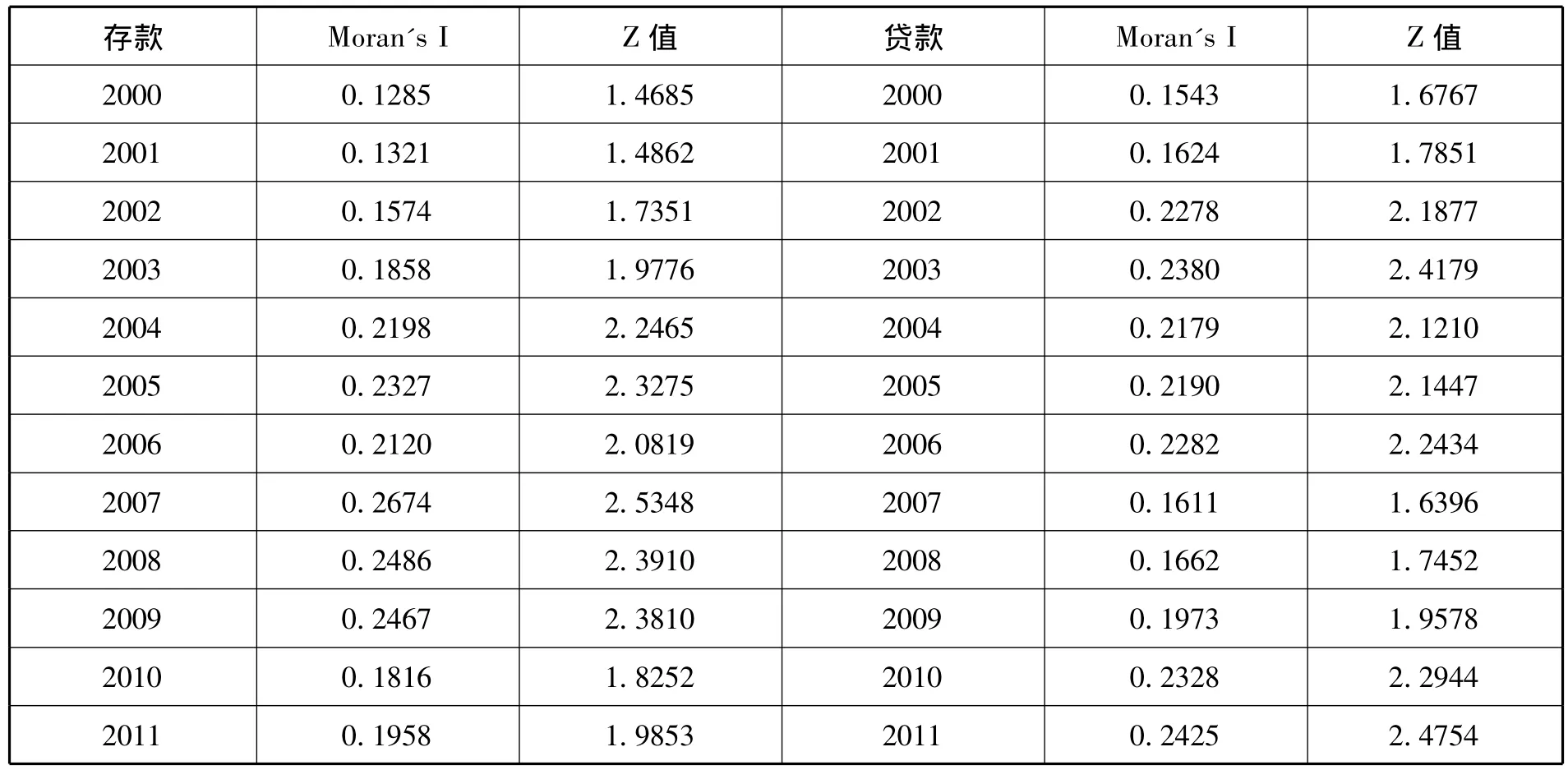

基于式(6)和式(7),所采用的空间权重矩阵为空间邻接矩阵,在运行Geoda软件基础上,本文计算出2000~2011年间我国银行业存款结构和贷款结构的Global Moran's I数值,具体结果见表1。从表1可以看出,无论从存款角度还是从贷款角度看,我国银行业竞争结构的Moran's I取值均为正数并且通过了10% 显著性水平的检验,这表明中国的银行业竞争结构在空间上具有显著的正空间相关性存在,由此可知空间相关性对于我国银行业竞争结构的空间变动趋势具有重要的影响。我国的银行业竞争结构在空间分布上具有一定的规律性,邻近地区之间表现出较强的空间相似性,并且具有显著的空间集群特征。因此,空间相关性是研究银行业竞争结构必不可少的重要影响因素,在考察银行业竞争结构对区域经济增长收敛的影响时应该将其考虑在内,否则会造成模型的估计结果严重偏离实际情况。

表1 银行业竞争结构的Moran's I统计指数

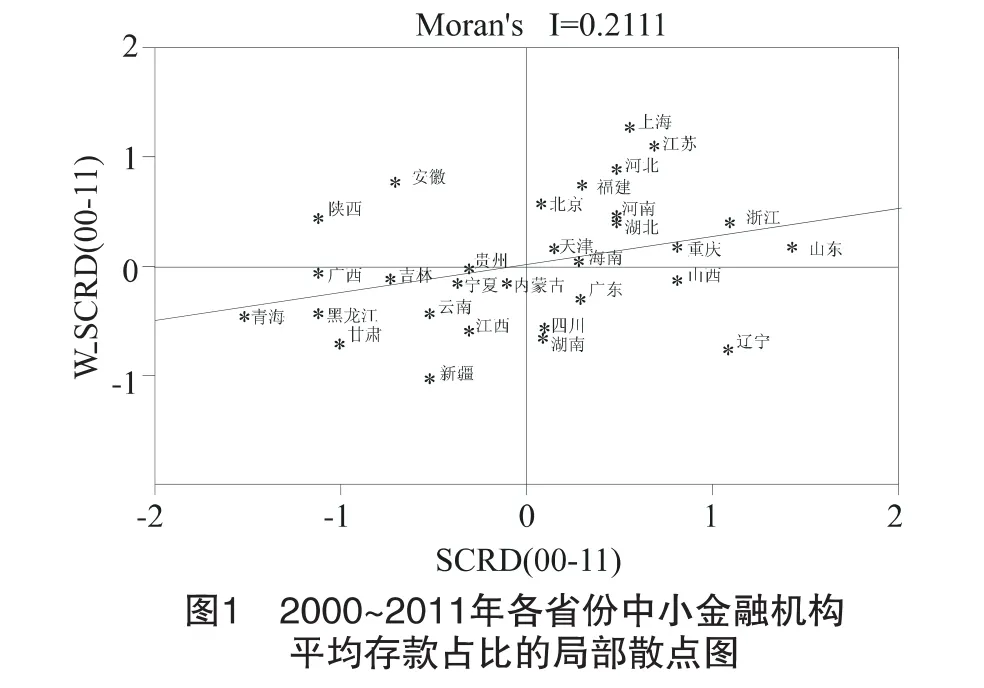

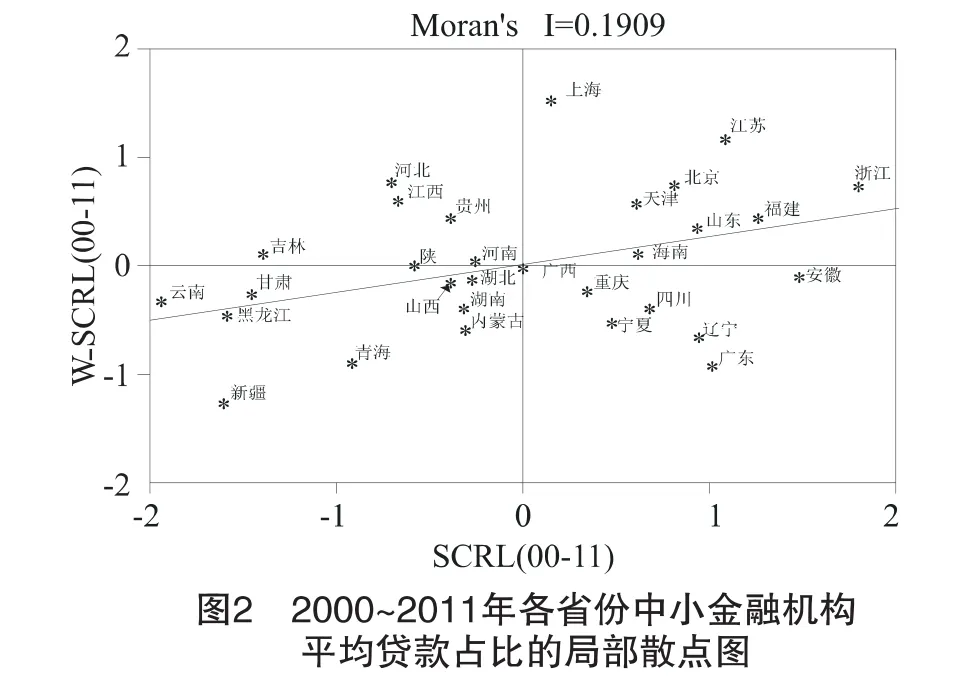

图1和图2分别给出2000~2011年间我国各省份中小金融机构平均存贷款占比的空间LISA图,由此可知,相邻省份之间的银行业竞争结构具有较强的空间相似性特征。其中H-H(高 -高)象限是指本身具有较高的中小金融机构存款(贷款)比重,同时周边相邻省份也是比较高的存款(贷款)比重的省份。通过考察空间滞后指标,可以衡量出银行业竞争结构所具有的空间依赖性。从存款角度看,位于H-H象限的有北京、天津、河北、江苏、浙江、上海、山东、福建、海南、重庆、湖北、河南等12个省份,共占全部统计单元的40%,从贷款角度看,位于H-H象限的有北京、天津、江苏、浙江、上海、山东、福建、海南等8个省份,占全部统计单元的26.67%;L-H(低 -高)象限是指那些自身统计水平较低而空间滞后值较高的省份,位于L-H象限的省份,从存款角度看仅有安徽和陕西2个省份,仅占全部统计单元的6.67%,而从贷款角度看有河南、河北、贵州、吉林和江西等5个省份,占全部统计单元的16.67%;L-L(低 -低)象限主要包括那些自身统计水平较低而空间滞后值较低的省份,从存款角度看,位于L-L象限的省份有吉林、黑龙江、江西、贵州、广西、内蒙古、甘肃、宁夏、青海、云南、新疆等11个省份,占全部统计单元的36.67%,而从贷款角度看,广西、陕西、山西、湖北、湖南、内蒙古、甘肃、黑龙江、青海、云南、新疆等11个省份位于LL象限,同样占全部统计单元的36.67%;位于H-L(高 -低)象限的则主要是自身统计水平较高而空间滞后值较低的省份,从存款角度看,仅包括山西、辽宁、广东、四川和湖南等省份,占全部统计单元的16.67%,从贷款角度看,有重庆、四川、宁夏、辽宁、广东和安徽等6个省份,占全部统计单元的20.00%。分别从存款角度和贷款角度看,其中位于H-H象限与L-L现象,具有相似空间自相关性的省份分别占76.67%和63.34%,而位于L-H象限与H-L象限,具有不同空间自相关性的省份分别仅占23.34%和36.67%。据此可知,我国银行竞争结构在空间相关性上,主要表现为空间依赖性的特征,同时也存在着空间异质性的特点。

(二)空间计量模型的估计结果与分析

1.平稳性检验

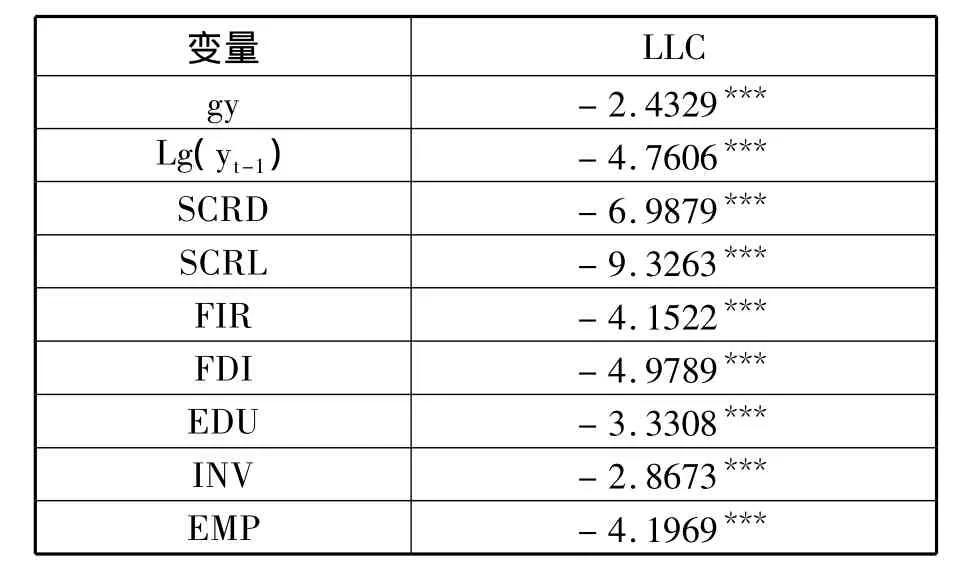

因为本文所采用的数据为面板数据,因此,在对模型进行回归之前,为尽可能地避免模型出现伪回归等问题,有必要对样本数据的平稳性进行实证检验。本文选择采用LLC方法进行数据的平稳性检验,具体的检验结果见表2。由表2可以看出,本文所考察的所有变量均体现出零阶单整I(0),因而本文所用的所有数据变量均具有平稳性的特征。

表2 单位根检验

2.普通面板数据模型的计量结果与空间相关性检验

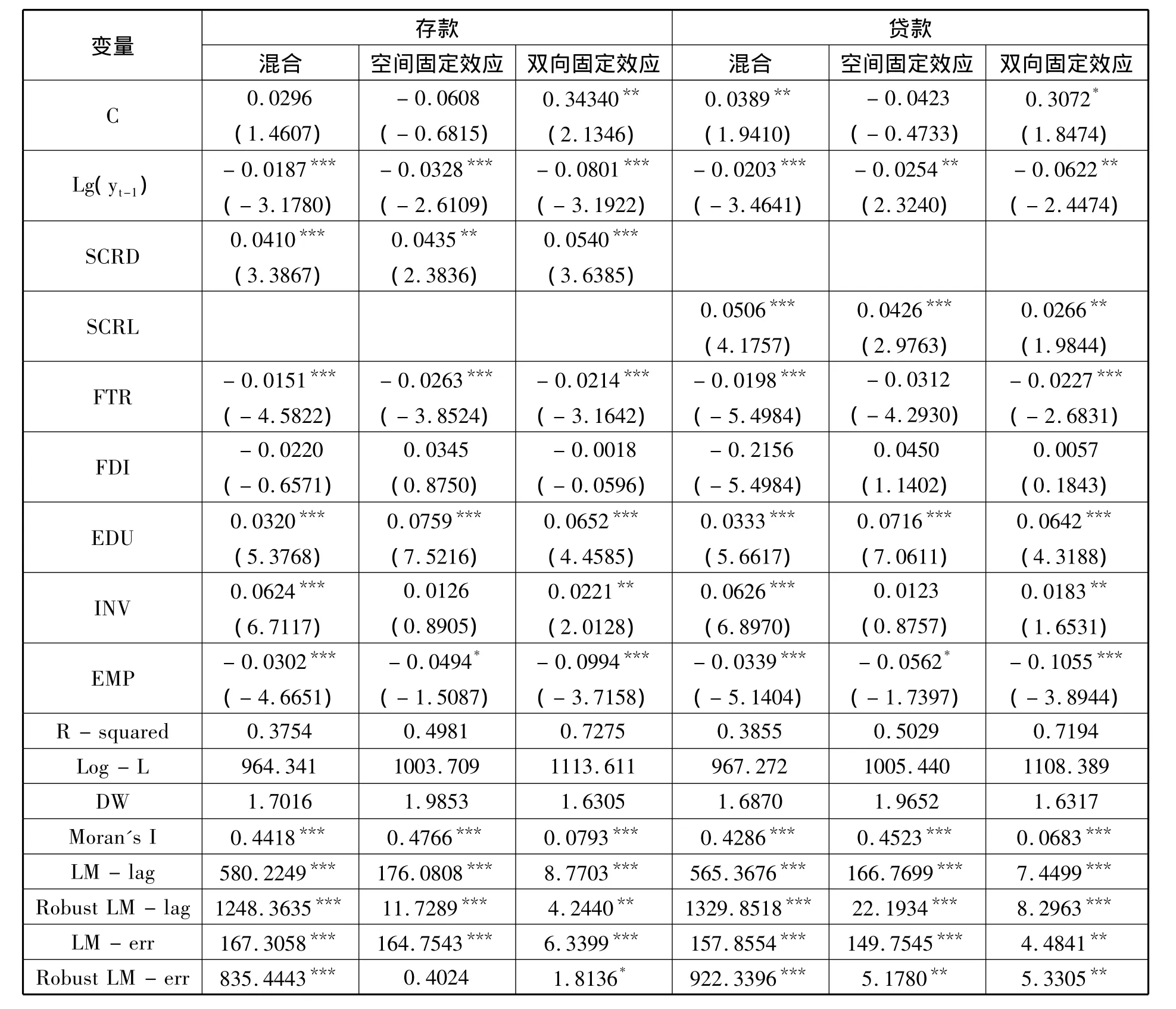

首先对模型(11)进行普通的数据模拟回归,同时采用Matlab7.11软件验证其残差是否具有显著的空间相关性特征,具体的模型数值模拟结果如表3所示。表3一同列举出了三个模型的估计结果,分别为混合面板模型、空间固定效应模型和双向固定效应模型,通过对三个模型的检验数据进行比较分析,据此来说明模型需要控制固定效应的重要性。

表3 普通面板数据模型的估计与检验结果

通过表3可以看出,比较三个存款模型的拟合优度的判定系数大小可知,混合面板模型的判定系数仅为0.3754,加入空间固定效应后,空间固定效应模型的判定系数增至0.4981,而同时加入空间固定效应和时间固定效应后,双向固定效应模型的判定系数进一步增至0.7275,这充分表明在控制时间和空间效应后,计量模型的解释力度更强。再通过对三个存款模型的对数似然函数值大小比较可知,双向固定效应模型的对数似然函数值为1113.611,同样在三个模型中取值最大,这也表明,双向固定效应模型比其他两个模型的解释力度更强。贷款模型也是如此,双向固定效应模型的拟合优度的判定系数为0.7194,为三个模型中的取值最大,同样其对数似然函数值为1108.389,也为三个模型中的取值最大。这充分表明,双向固定效应模型是本文模型估计的最优选择。基于此,本文选择双向固定效应模型的估计结果来分析银行业竞争结构对区域经济增长收敛所起到的影响。

表3下半部分是本文的普通面板数据模型残差项的空间相关性检验结果,其中两个双向固定效应模型中Moran's I值分别为0.0793和0.0683,且均通过了1% 显著性水平的检验,表明模型残差项的空间相关性是显著存在的。同时,存款模型的LM-lag值为8.7703,LM-err值为6.3399,均通过了1% 的显著性水平检验,贷款模型的 LM-lag值和LM-err值分别为7.4499和4.4841,分别通过了1%和5%的显著性水平检验,这4个统计量指标同样为空间计量模型的采用提供依据。但是相比较之下,无论是存款模型还是贷款模型,均有LM-lag的统计量显著大于LM-err的统计量,因此,空间自回归模型是本文空间计量模型的更好选择。

3.空间面板数据模型的估计结果

通过上文验证,普通面板数据模型的残差项具有明显的空间相关性特征,因此,本文采用空间计量方法对表3中的双向固定效应模型进行重新的回归估计,模型估计使用的是极大似然估计法ML,分别得到空间自回归模型(SAR)和空间误差模型(SEM),具体的模型数值模拟结果如表4所示。

从表4可以看出,双向固定效应空间计量模型引进空间滞后解释变量W*dep.var.和空间误差解释变量spat.aut.两个指标后,两个指标的取值均在1%的显著性水平上为正,这进一步为本文空间计量模型的采用提供了证据。较之普通面板数据模型的估计结果,双向固定效应空间计量模型的变量估计系数均实现了小幅度提升,且T检验值也进一步增大,但是系数的正负取值不变,这充分表明双向固定效应空间计量模型的估计结果要优于普通面板数据模型的回归结果。同时SAR模型和SEM模型的Log-L值也在普通面板模型的基础上有所增大,但是前者的Log-L值要大于后面的Log-L值,这说明较之SEM模型,SAR模型的解释力度更强,因此,本文最终选择空间自回归模型(SAR)的估计结果来分析变量的实际意义。

由表4可知,在控制了相同解释变量的情况下,中小金融机构存、贷款市场份额SCRD和SCRL均对加快经济增长起到显著的正向影响作用,这充分反映了中小金融机构存、贷款市场份额均是银行业竞争结构良好的替代变量,但是两者相比较之下,存款市场份额SCRD对加快经济增长的作用力度要大于贷款市场份额SCRL。从存款反应资金的集聚、贷款反应资金的流向的差异看,存款市场份额与经济增长的关系更为密切,这是因为存款是社会资本积累来源的最终源泉。根据前文检验可知,空间自回归模型SAR是空间计量模型更合适的选择,因此,本文主要分析存款模型中SAR模型的估计结果。可以得到如下结论:

第一,Lg(yt-1)的估计系数在1% 显著性水平下为负,这表明我国区域经济增长具有显著的条件β收敛特征。根据新古典经济增长模型给出的条件β收敛计算公式,①β* =1-e-λT,其中,λ为收敛速度,T为样本数据考察期的长度,则λ=-ln(1- β*)。可以测算出我国区域经济增长在所考察样本期内的收敛速度为0.75%,这表明在控制了银行业竞争结构、金融深化、固定资产投资、人力资本和劳动力等对经济发展稳态值施加作用的控制变量后,每年我国省际间经济增长的收敛速度大约为0.75%。

第二,在1% 的显著性水平下,存款市场份额SCRD对经济增长的影响为正,这表明中小金融机构市场份额的提升能有力地提升区域经济的发展速度。原因在于银行业竞争结构能更好地代表银行业资金的运营效率,特别是中小银行市场份额的提升能够有效地提升整体银行业的资金配置效率,进一步提高银行业的市场化经营程度,进而有效降低整个银行业的信贷成本,便于企业获得银行贷款,进而促进社会资本积累程度的不断提升,对经济增长有显著的促进作用。同时,中小金融机构市场份额的提高,能够有效改变长期以来国有商业银行存在的“贷款歧视”现象,会提高整个金融信贷市场的公平性,其主营的小额信贷业务更具有较强的灵活性和针对性,更加便于非国营的中小企业获得银行贷款,从而加速其资本的积累程度,促进其经营规模的扩大。特别是国有经济发展较为饱和的前提下,充分发挥非国有经济的增长潜力,增加促进非国有中小企业发展的金融驱动力,会对加快区域经济增长产生显著的带动作用。

第三,从控制变量看,在1% 的显著性水平下,金融深化FIR对加快经济增长的影响为负,表明我国的银行体系仍然是以国有商业银行为主导的银行竞争格局,国有商业银行占据了金融市场的大部分信贷份额,由于其运作效率低下和较高的贷款成本,如果大部分存款流向国有银行,会降低整体银行业信贷资金的配置效率,从而对加快经济增长产生不利影响。外商直接投资FDI对经济增长的影响不显著,可能原因在于外商直接投资通过影响技术进步、财政税收、贸易效应和就业效应等渠道对经济增长产生影响,中间存在着一定的时滞性。人力资本EDU在1%显著水平下对经济增长有正向促进作用,人力资本水平每提高1%,经济增长率将提高6.54%,这与一般的经验研究认识相同,人力资本存量水平提高能够有效改善社会劳动力素质和促进技术进步,从而加快经济增长。在5% 的显著性水平下,固定资产投资INV对经济增长的影响为正,每提高1个百分点,经济增长将提高2.3个百分点,这表明提高地区投资水平能有力促进经济发展,这反映了现阶段投资仍然是促进经济增长的主要驱动力。就业人数EMP未能有效促进经济增长,甚至出现了负向效应,这与奥肯定律相违背,可能原因是于地区的产业结构不合理,产业结构与就业不匹配,或者是资本深化导致就业吸纳下降,地区出现大量失业等等。

六、结论与政策建议

借鉴内生经济增长理论模型,以中小金融机构存贷款市场份额作为银行业竞争结构的替代变量,使用2000~2011年中国30个省份(西藏除外)的面板数据,建立空间计量模型考察了银行业竞争结构对于促进经济增长收敛所起的重要作用。研究结果表明:无论从全局Moran's I指数还是空间局部散点图(LISA)的角度看,我国银行业竞争结构均存在显著的空间依赖性;在控制了银行业竞争结构、金融深化、固定资产投资、人力资本和就业人数等差异后,区域经济增长符合显著的条件收敛假说,这表明我国省际间银行业竞争结构差异是造成区域经济增长差异的重要原因;中小金融机构市场份额的提升对经济增长收敛产生显著的促进作用,是加快地区经济发展的重要源泉,促进落后地区中小金融机构的发展,缩小省际间银行竞争结构差异,提升中小金融机构的竞争力度有利于缩小区域经济增长的差距。

本文的政策启示为:由于银行业竞争结构是造成区域经济增长差异的重要原因,而中小金融机构市场份额的提升能够有效加快经济增长,因此,必须缩小省际间银行业竞争结构的差异,进一步提高金融落后地区中小金融机构的发展水平,改善银行竞争结构,并充分加强银行业的竞争力度以促进区域经济的协调发展。首先,政府应该出台促进银行竞争相关的政策法规,加强地区间金融交流合作,打破区域国有大银行垄断割据的局面,进一步提高金融的市场化力度,通过不断加强银行业的竞争力度,全面提高金融服务的质量和水平;其次,应该提高银行业服务的专门性和针对性,促使各类金融机构的全面协调发展,进一步提高银行信贷资本的配置效率;最后,逐步放松金融管制,鼓励地区大力发展中小金融机构,进一步提升整个地区金融市场的活力,逐步消除中小非国有企业在面临银行贷款时所存在的“歧视”现象。

[1]Dewatripont M,Maskin E.Credit Efficiency in Centralized and Decentralized Economics[J].Review of Economic Studies,1995,62(4):541-560.

[2]Black S E,Strahan P E.Entrepreneurship and Bank Credit Availability[J].Journal of Finance,2000,57(6):2807 -2833.

[3]Besanko D,Thakor A V.Banking Deregulation:Allocational Consequences or Relaxing Entry Barriers[J].Journal of Banking and Finance,1992,16(5):909 -932.

[4]Bernanke B,Gertler M,Gilehirist S.The Financial Accelerator and the Flight to Quality[J].The Review of Economics and Statistics,1996,78(1):1-16.

[5]Petersen M,Rajan R G.The Effect of Credit Market Competition on Lending Relationships[J].The Quarterly Journal of Economics,1995,110(3):407-443.

[6]Guzman Mark G.Bank Structure,Capital Accumulation and Growth:A Simple Macroeconomic Model[J].Economic Theory,2000,16(2):421-455.

[7]Cetorelli N,Peretto P.Oligopoly Banking and Capital Accumulation[J].Federal Reserve Bank of Chicago Working Paper,2000,61(12):1-34.

[8]Bikker J A,Haaf K.Competition,Concentration and Their Relationship:an Empirical Analysis of the Banking Industry[J].Journal of Banking and Finance,2002,26(11):2191 -2214.

[9]De Bandt O,Davis P.Competition,Contestability and Market Structure in European Banking Sectors on the Eve of EMU[J].Journal of Banking and Finance,2000,24(6):1045 -1066.

[10]Al- Muharrami S,Matthews K,Khabari Y.Market Structure and Competitive Conditions in the Arab GCC Banking System[J].Journal of Banking and Finance,2006,30(12):3487-3501.

[11]Yildirim H S,Philippatos G.Consolidation and Competition in Latin American Banking Markets[J].Journal of Banking and Finance,2007,31(3):629-639.

[12]Barbara C,Claudia G.Competition Issues in European Banking[J].Journal of Financial Relation and Compliance,2009,17(2):119 -133.

[13]林毅夫,姜烨.经济结构、银行业结构与经济发展——基于分省面板数据的实证分析[J].金融研究,2006,(1):7 -22.

[14]张鹏,薛志宏,黄诗琪.刍议银行集中度与经济增长的关系——基于面板VAR模型的实证分析[J].现代财经,2012,(3):71 -79.

[15]苏国强.亚洲国家银行集中与经济增长实证研究[J].中央财经大学学报,2006,(9):36-39.

[16]谈儒勇,叶海景,范坤祥.我国各地银行集中度与经济增长关系的实证研究[J].当代财经,2006,(12):46 -50.

[17]Moran P A.The Interpretation of Statistical Maps[J].Journal of the Royal Statistical Society.Series B(Methodological),1948,10(2):243-251.

[18]Moran P A.Notes on Continuous Stochastic Phenomena[J].Biometrika,1950,37(1/2):17-23.

[19]Anselin L.Spatial Econometrics:Methods and Models[M].Berlin:Springer Press,1988.

[20]Haining R.Spatial Data Analysis in the Social and Environmental Sciences[R].Cambridge:Cambridge University Press,1993.