开放经济下利率市场化对货币政策调控效应的影响研究

2015-11-13胡小文章上峰

胡小文,章上峰

(1.安徽师范大学经济管理学院,安徽芜湖241000;2.浙江工商大学 统计与数学学院,杭州310018)

一、引言

纵观近20年的改革历程,我国利率市场化改革已经取得了巨大的成就。截止目前为止,先后完成了银行同业拆借利率、债券回购利率、票据市场转贴现利率、国债利率、外币存贷款利率的市场化进程,贷款利率管制也于2013年7月20日起全面放开。目前仅剩下存款利率仍处于管制之中,2012年6月8日,中国人民银行将存款利率浮动区间上限调整为基准利率的1.1倍,我国利率市场化改革进入实质性阶段。尽管很多国家在利率市场化改革的同时或不久都出现了不同程度的金融危机和经济动荡,但并不能将其原因归咎为利率市场化改革本身,不恰当的宏观经济政策和失败的金融监管应承担更大的责任。也就是说在改革关键期使用了不恰当的宏观经济货币政策会导致经济动荡,那么有必要研究利率市场化改革本身对货币政策产生什么样的影响?本文的研究目的在于,分析和比较利率市场化对于数量型和价格型货币政策的调控效应造成什么样的影响?

现有文献对数量型和价格型研究的文献较多,如夏斌和廖强(2001)[1]、吴晶妹(2002)[2]、杨英杰(2002)[3]、谢平和罗雄(2002)[4]、陆军和钟丹(2003)[5]、汪红驹(2002)[6]、赵进文和高辉(2004)[7]、封思贤(2006)[8]、孙华妤(2007)[9]、江曙霞等 (2008)[10]、胡志鹏 (2012)[11]、卢卉(2005)[12]、宋玉华和李泽详(2007)[13]、范龙振和张处(2008)[14]、李琼和王志伟(2009)[15]、马文涛(2011)[16]、郑湘明(2011)[17]、盛天翔和范从来(2012)[18]等,但是在利率市场化改革的特殊时期,探讨利率市场化对货币政策调控效应影响方面的文献很少。目前所知仅金中夏等(2013)[19]探讨了在封闭经济下利率市场化对数量型货币政策调控效应的影响,而且假设价格完全弹性。本文试图在开放经济条件下分析利率市场化改革对数量型和价格型货币政策的调控效应的影响,假设价格存在粘性更加符合实际。之所以选择开放经济主要是考虑:首先,从贸易的角度来看,我国支出法GDP分项统计显示,我国进出口额分别占GDP比重的25%,说明我国经济和世界经济互有很强的依赖性,表示我国经济具有很强的开放性特征;其次,从金融的角度分析,由于我国货币还不是储备货币,金融市场规模与发达国家相比仍然较小,我国还不具备可以影响世界利率水平的定价权,国际资本流动还会给我国经济波动带来很大影响。从使用方法来看,早年对于货币政策效应的研究主要采用线性回顾模型,如吴晶妹(2002)[2]、谢平和罗雄(2002)[4]、陆军和钟丹(2003)[5]等,随着动态一般均衡模型的发展,我国学者用其来研究政策效应方面的文献越来越多,如马文涛(2011)[16]、胡志鹏(2012)[11]、盛天翔和范从来(2012)[18]、金中夏等(2013)[19]的方法等。该模型也成为国际上研究货币政策效应的主流模型,在构建模型时具有微观基础,又能够避免因政策变动如利率市场化改革导致的经济主体预期改变而产生的卢卡斯批判,因此选择用该模型框架进行分析。

本文根据 Gali和 Monacelli(2005)[20]、Monacelli和 Perotti(2010)[21]的小型开放经济模型,构建一个可以综合反映货币政策目标的DSGE宏观经济模型,并结合国外利率市场化的经验事实和 CoLvo(1983)[22]的分析,仿照金中夏等(2013)[19]的方法将利率市场化进程的度量表示为长期均衡利率的上升而不是短期利率的上升,通过对模型参数的估计和脉冲响应分析我国利率市场化对数量型和价格型货币政策效应的影响。

二、模型构建

模型主体包括居民、企业和中央银行。居民在面对预算约束的条件下,对消费、劳动力供给和期末资产进行选择,进而达到预期效用函数最优化的目的。企业生产的产品分为两类:最终产品和中间产品。模型假定最终产品市场处于完全竞争状态,而中间产品市场处于垄断竞争状态,并进一步假定企业对中间产品的价格采取Calvo(1983)[22]定价的形式,企业通过对产品数量和价格的选择达到利润最大化的目的。货币政策由中央银行负责制定并执行,货币政策目标包括物价、经济增长及汇率在合理均衡水平上的稳定。模型中总需求由居民效用函数最优选择决定,包括对国内生产产品和对进口产品的需求。总供给由企业利润最优化选择决定,包括国内生产产品的供给和出口品的供给。中央银行货币政策反应方程由泰勒规则的拓展形式体现,考虑到我国货币政策的多重目标,我们根据Mishkin 和 Savastano(2001)[23]的方法将名义汇率变动加入货币政策反应方程中,并进一步考虑经济增长率对名义利率水平变化所产生的影响。

假设世界由本国和外国构成,本国生产的产品用H表示,外国生产的产品用F表示,本国和外国生产的产品都包括H和F。假设H和F之间的替代弹性为η。本国产品和外国产品由多个品牌构成,本国产品的替代弹性和外国产品的替代弹性均为ε。

(一)居民行为决策与总需求方程

不同于传统的IS—LM模型,DSGE宏观经济模型要求经济总需求方程体现居民对其效用函数的最优化,假设国内居民和国外居民拥有相似的效用函数和预算约束。假设经济中存在无穷同质且无限生命的代表性家庭,代表性家庭的决策问题是选择自己的消费、劳动供给和实际货币持有额的持有量来最大化居民的终生效用。

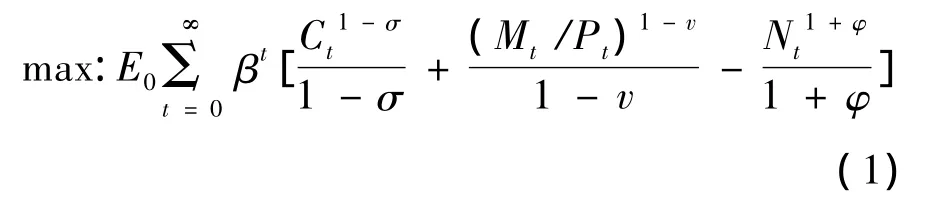

国内、国外居民分别在其预算约束下最大化其效用函数:

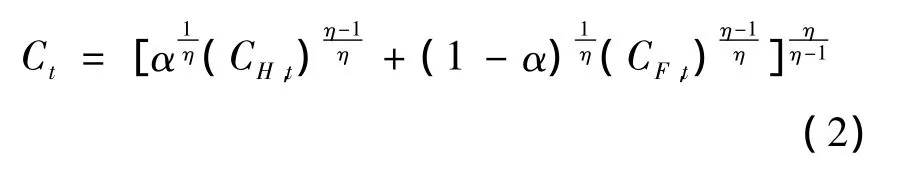

其中Mt/Pt表示实际货币余额,Nt表示劳动供给。Ct是消费国内产品和消费国外产品的复合消费

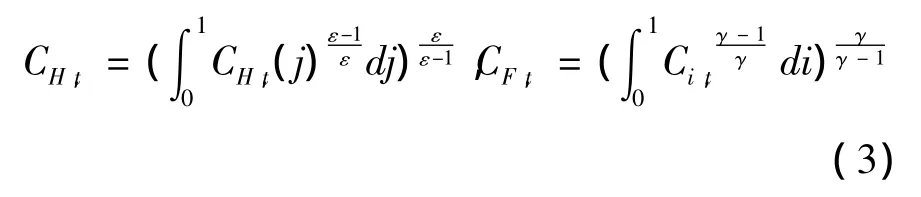

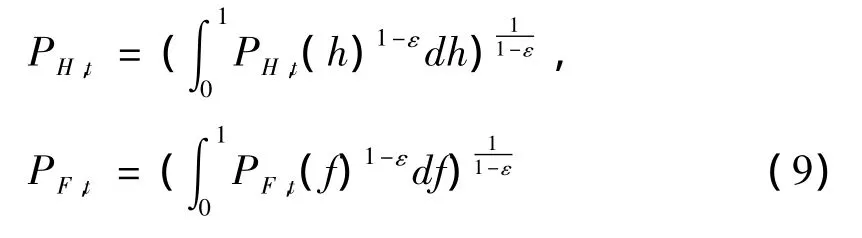

这里1-α表示进口的外国产品在本国篮子中的权重,CH,t表示国内居民消费国内产品的数量,CF,t表示国内居民消费进口商品的数量。并且,CH,t,CF,t分别由不同种产品构成,均为 CES函数的形式:

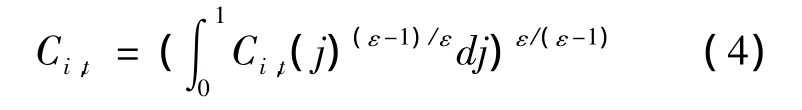

用j∈[0,1]表示商品种类j,CH,t(j)是国内居民消费的本国生产的商品;Ci,t是国内居民消费的从i国进口的商品的数量,由不变替代弹性的生产函数决定:

其中参数ε>1表示各种商品间的替代弹性。参数η>0表示国内产品与国外产品的替代弹性,γ表示不同国家生产的产品间的替代弹性。

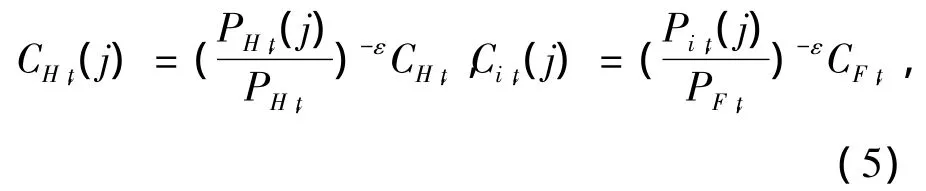

通过最优化各种商品的支出得到各商品的需求函数,给定篮子 CH,t和 CF,t,本国家庭对任意国内产品H和国外产品F的最优消费为:

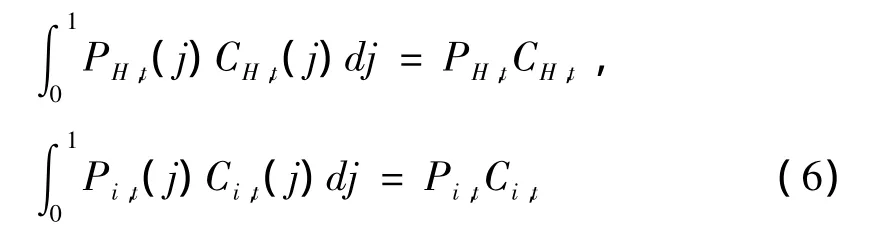

其次,优化消费进口的商品的支出得到:

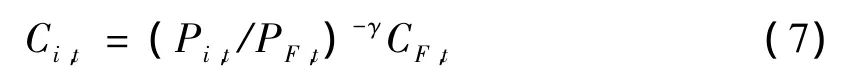

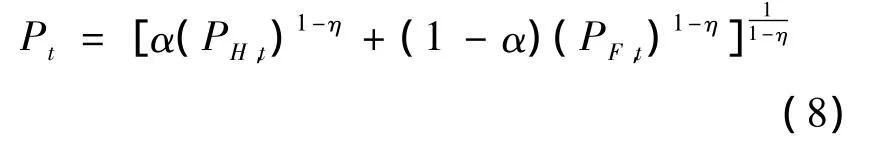

定义本国的价格水平为1单位本国消费篮子的最小支出,可以知道:

其中,本国产品H和外国产品F本币表示的价格指数为:

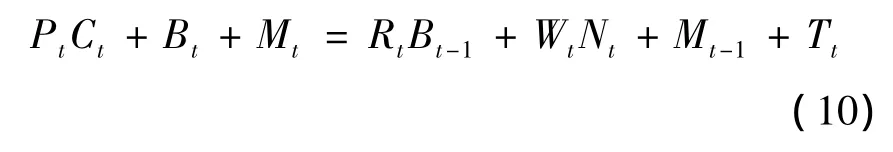

本国居民可以在消费、本国货币、债券持有以及商品直接选择,即本国居民的预算约束可以由下面的形式表示:

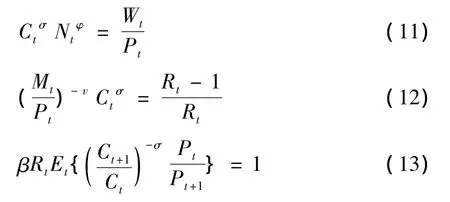

这里Bt是居民在t期持有的债券量;Wt是居民的名义工资;Tt是一次性转移支付;Rt表示名义利率。居民效用最大化条件下求得一阶方程为:

(11)式是本国居民最优的劳动供给式,(12)式是本国实际货币需求等式,(13)式是本国代表性居民最优消费选择的欧拉条件。有关三个式子的经济含义和上文类似。

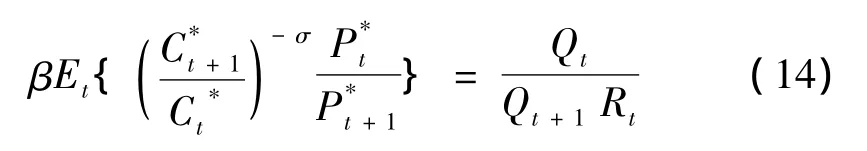

同样,国外居民的最优消费方程为:

其中Qt表示名义汇率。

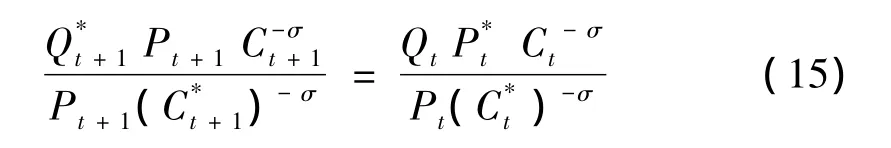

(13)、(14)式联立,得到最优风险分担条件:

上面式子含义是:1单位货币(无论是本币还是外币)用于购买外国商品篮子和用于购买本国商品篮子所带来的边际效用之比,是不随时间变动的常数。假设本国和外国是对称的,那么这一比值为1。可以得到:

(二)企业行为决策和总供给方程

同传统AS—AD宏观经济模型不同,DSGE宏观经济模型要求总供给方程体现企业对利润最大化的微观观点。从供给角度看,企业最终产品可分为国内商品和出口品供给。

本国厂商j∈[0,n]的生产函数为:

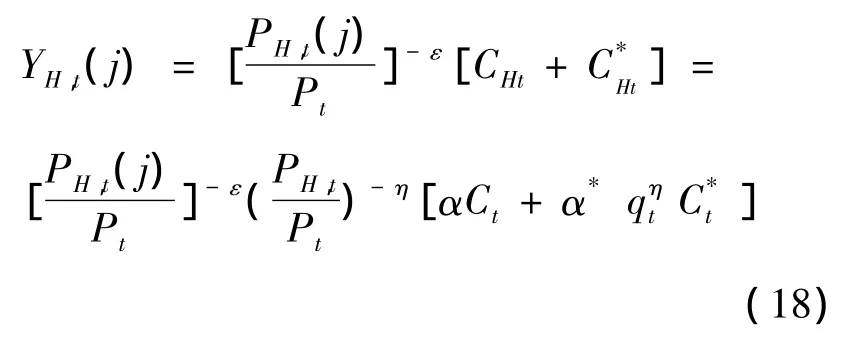

对任意产品j∈[0,n]的需求为:

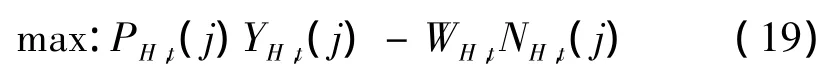

一个代表性厂商的利润最大化问题是在(17)、(18)的约束下最大化利润:

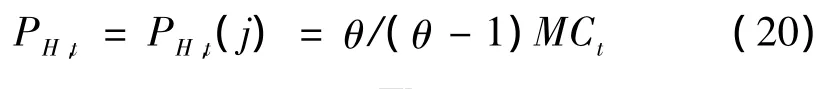

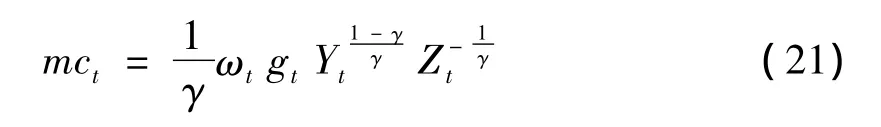

厂商利润最大化的临界条件为:

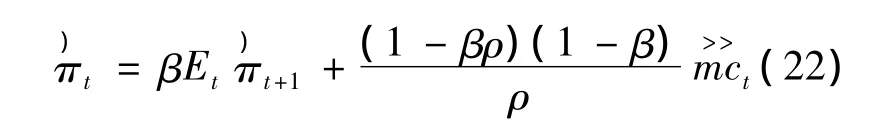

对于处在垄断市场的中间商品,模型假定企业价格设定追寻Calvo(1983)[22]定价方式,即并不是所有厂商都在同一时间段对自己的价格水平进行调整,假定有1-ρ部分厂商会在每一期调整价格水平。通过企业生产函数、实际边际成本和Calvo定价形式,可以得到完全前瞻的新凯恩斯菲利普斯曲线:

(三)中央银行货币政策

Mishkin 和 Savastano(2001)[23]将控制汇率波动作为货币政策调控目标,放入货币政策规则中。国内很多学者也仿照类似的做法,如赵进文,高辉(2004)[7、王胜,邹恒甫(2006)[24],刘斌(2008)[25]等,为此本文将数量型和价格型货币政策规则设定如下。

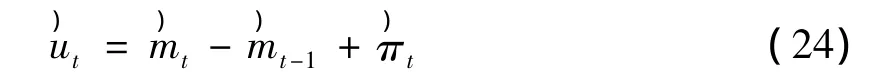

1.数量型工具

货币供给作为货币政策的操作变量:

其中ut表示名义货币增长率,对数线性化可以得到:

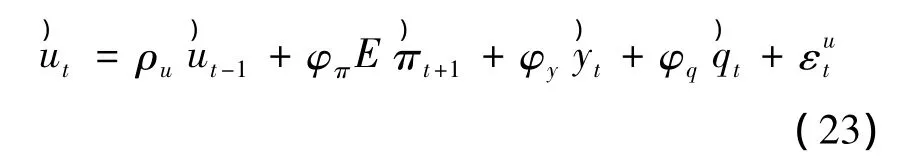

2.价格型工具

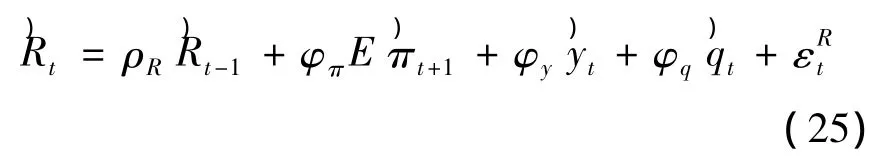

以利率作为货币政策的操作变量:

(23)和(25)式中引入了汇率项,其反映了本国货币政策对名义汇率变动的敏感度,若系数φq=0,表示货币当局不干预汇率的波动,即本国实行完全浮动的汇率制度;若系数φq≠0,表示货币当局面对名义汇率波动会做出反映,相应的汇率制度为一种管理浮动的汇率制度。国内也有不少文献均将汇率引入到货币政策规则中,进行拓展研究。如王晓天和张淑娟(2007)[26],卞志村(2008)[27],袁申国、陈平、刘兰凤(2011)[28]。国外的货币政策用标准的泰勒规则表示。

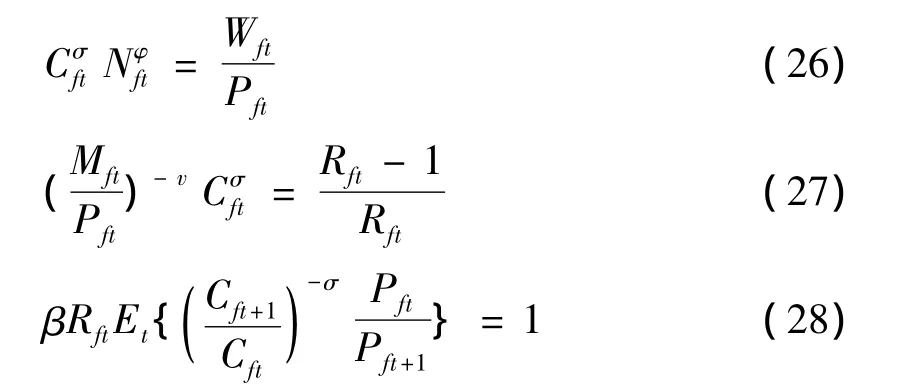

(四)国外家庭部门行为

国外家庭部门进行与国内家庭一样的最优选择,可以得到相应的一阶方程为:

其中右下标f表示国外部门的相关变量。

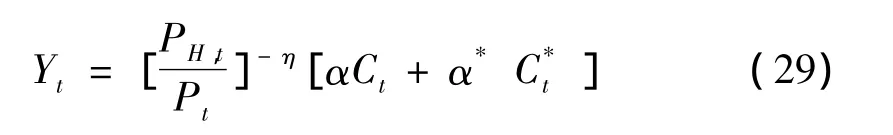

(五)产品市场均衡

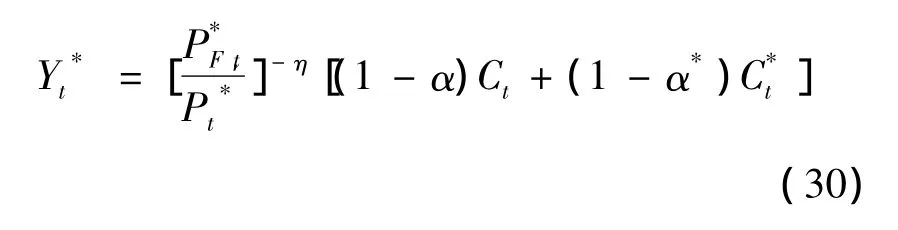

国内市场:

国外市场:

三、参数的估计与检验

(一)数据的选取和处理

模型中反映稳态特性的参数用校准法,刻画模型动态特征的参数需要用统计方法估计。总需求和总供给方程的估计由于方程组包含预期变量,因此普通的最小二乘法估计不是有效的,常用的广义矩估计方法。广义矩估计方法由于限制条件较少,是目前估计前瞻性方程的有效方法。

估计的参数需要用到的数据主要是国内数据:产出、通胀率、利率、汇率、货币供给量和国外净资产。数据样本选取1996Q1~2014Q2,数据来源自国家统计局网站和中国人民银行网站、CEIC数据库、Wind数据库、IMF公开发行的国际金融统计、EIU Country Data。

为了消除通胀的影响,需要将名义GDP转化为实际GDP,实际GDP=名义GDP/定基通胀率。定基通胀率选取基期为1995年第4季度。潜在产出采用被广泛应用又比较容易处理的HP滤波方法。一般模型中的产出变量用产出缺口的变化率来表示。通胀率采用CPI,本文将定基CPI进行对数线性化处理后再进行季节差分,得到的季度环比通胀率作为通胀率的衡量指标。定基CPI也采用EIU Country Data数据库公布的数据,并转化为以1995年第四季度为基期的指数。选取同业拆借市场利率作为市场利率的代理变量。

(二)校准、估计和检验

1.参数校准

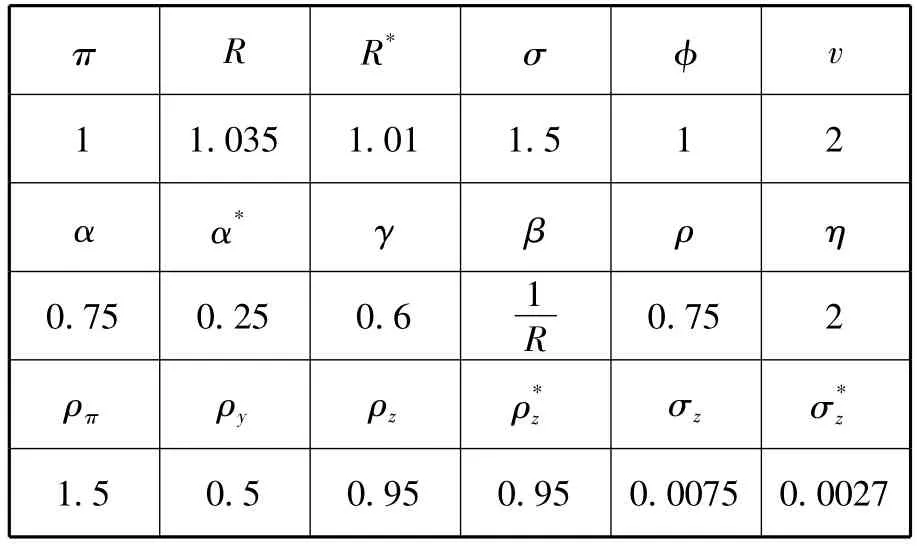

不失一般性,设定外生技术水平冲击稳态值为1。在稳态通胀等于1的情况下稳态名义利率等于稳态实际利率,用样本期内的名义存款利率扣去通胀率再取平均值(谢平、罗雄(2002)[4],陆军、钟丹(2003)[5])得到稳态利率为1%。综合已有学者的研究成果,虽然对弹性系数的估计结果各不相同,但是其估计出的资本产出弹性一般都在0.5~0.8之间,而多数估计是在0.6~0.7之间,本文取0.6。物质资本折旧率的年度值大多设定为10%,对应的季度值为2.5%。大多数国内外文献将mc取值为0.91,国内学者基本做此设定,如刘斌(2008)[25],王彬(2010)[29]等。φ 为闲暇与消费的替代系数,设定为1,价格前向性概率ζ分别为0.25。为了保证不同类型货币政策情况下,各外生冲击(除政策冲击)的回归系数的一致性,各外生冲击回归系数和标准差采用校准方法,而其他的动态参数采用贝叶斯估计,如表1。

表1 模型部分参数校准值

2.参数估计

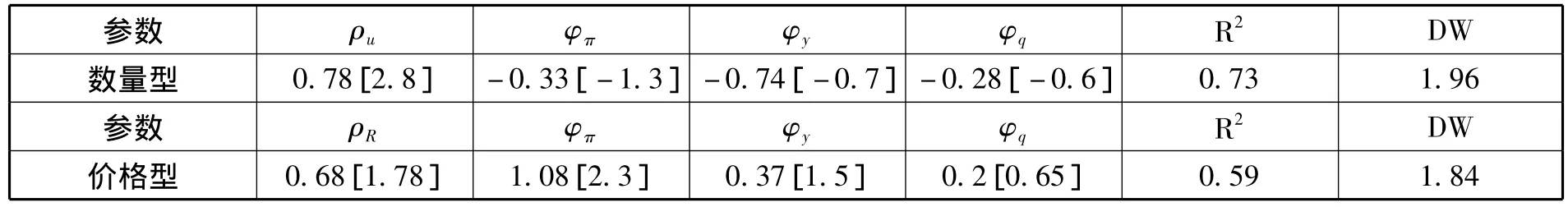

由于货币政策规则方程中包含预期变量,因而采用普通的最小二乘法估计不是有效的,对带有预期变量的估计,广义矩估计是一个常用的方法,主要是因为GMM的限制条件较少。广义矩估计是一种重要的统计参数估计方法,该方法是基于在模型实际参数满足一定矩条件下形成的一种参数估计方法。在随机抽样中,样本统计量将依概率收敛于某个常数。这个常数又是分布中未知参数的一个函数。在不知道分布的情况下,依然可以利用样本矩构造方程(包含总体的未知参数),利用这些方程可求得总体的未知参数。只要模型设定正确,则总能找到该模型实际参数满足的若干矩条件,从而对未知参数进行估计。估计时工具变量选择滞后期的通货膨胀、实际利率、汇率和产出缺口。估计结果如表2所示。

从估计结果t统计量值的DW值可以看出估计结果的显著性。

表2 模型动态参数估计结果

四、利率市场化对两种货币政策调控效应的影响比较分析

货币政策调整的冲击效应包括影响程度和作用时间两个部分。政策的影响程度方面,需要回答的是在哪种货币政策工具调控下货币政策调整能对产出和通胀波动产生最大的影响。在经济的起伏波动中,一种合意的货币政策工具往往能通过自身的松紧变换

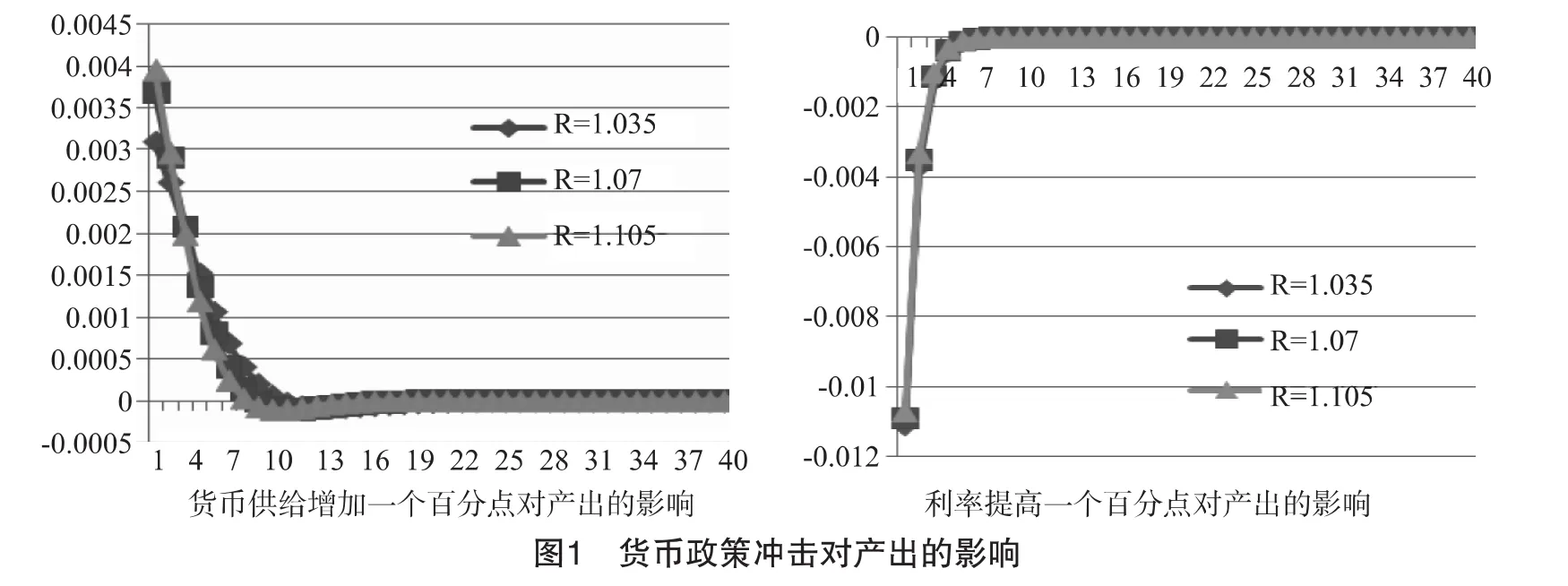

由图1可以看出,随着均衡利率的上升,货币供给冲击对产出的初始冲击效应逐渐增强;利率提高一个百分点对产出的初始冲击效应几乎

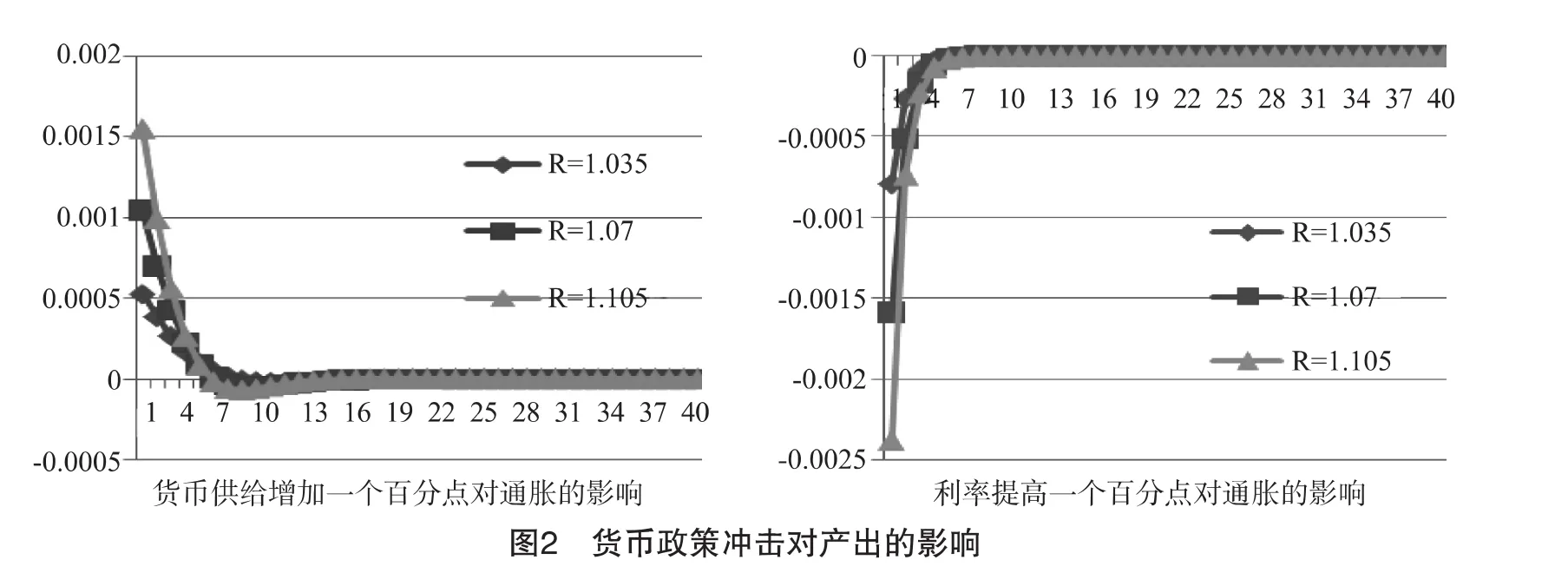

由图2可以看出,随着均衡利率的上升,货币供给冲击对通胀的初始冲击效应逐渐增强;利率提高一个百分点对产出的初始冲击也逐渐增强。说明利率市场化有助于提高数量型和价格最大程度地烫平波动。对于货币政策的作用时间而言,自然是越短越好。因此,从货币政策调整的冲击效应看,合意的货币政策工具往往能够在最短时间内发挥最大的政策效应。

下面给出当长期稳态利率为1.035、1.07和1.105时,两种货币政策规则下产出和通胀对一个百分点货币政策冲击的脉冲响应图。不变。说明利率市场化提高了数量型货币政策调控产出波动的能力,而价格型货币政策调控产出波动的能力并没有随利率市场化而提高。型货币政策调控通胀的能力,但是相对而言,价格型调控通胀能力更强。

通过脉冲响应分析可以总结得出:数量型货币政策下,利率市场化提高了其调控产出和通胀的能力;价格型货币政策下,利率市场化没有提高其调控产出波动的能力,但是却较大幅度提高了其调控通胀的能力。从调控作用时间和影响程度来看,价格型货币政策对于产出和通胀的调控效果较好。以上结论虽然在开放经济条件下得到,但是结论中的数量型部分和金中夏等(2013)[19]在封闭条件下得到的结论一致。

五、结论

中国的利率市场化改革已经取得了阶段性成果,但是利率市场化对宏观经济政策影响的研究,目前仍然缺乏必要的定量分析。为此,本文在小型开放经济动态一般均衡框架下,分析利率市场化改革对数量型和价格型货币政策的调控效应产生的影响。结果发现:无论是数量型还是价格型货币政策,利率市场化都能够有效地提高其调控能力,特别是利率市场化较大程度提高了价格型政策调控通胀的能力。并且,随着利率市场化的进行,相对数量型而言,价格型调控产出波动和通货膨胀的能力更强。

因此,要坚定不移地稳步推进利率市场化改革进程,改革利率的形成机制,使之成为准确反映宏观经济运行状况的价格信号。当前我国的货币流通速度和货币乘数都不稳定,货币供给量的可控性、可测性和相关性都在下降,这些因素制约着数量型工具的调控效率。随着我国金融市场改革的逐步深入,利率市场化程度显著提高,货币政策的利率渠道逐渐畅通,利率在货币政策制定和对宏观经济影响方面的作用日益凸显。中央银行采用利率调控的现实条件逐渐完善,以利率为代表的价格型货币工具对我国经济的影响逐步深化,因此应当加大使用利率调控手段的力度,减少使用数量型调控手段。

[1]夏斌,廖强.货币供应量已不宜作为当前我国货币政策的中介目标[J].经济研究,2001,(8):33-43.

[2]吴晶妹.评货币政策的中介目标—货币供应量[J].经济研究.2002,(3).

[3]杨英杰.泰勒规则与麦克勒姆规则在中国货币政策中的检验[J].数量经济技术经济研究.2002,(12):97 -100.

[4]谢平,罗雄.泰勒规则及其在中国货币政策中的检验[J].经济研究,2002,(3):3-12.

[5]陆军,钟丹.泰勒规则在中国的协整检验[J].经济研究,2003,(8):76 -85.

[6]汪红驹.降低货币政策动态不一致性的理论方法[J].经济学动态,2002,(12):81-85.

[7]赵进文,高辉.中国利率市场化主导下稳健货币政策规则的构建及应用[J].经济学(季刊),2004,(10):43 -64.

[8]封思贤.货币供应量作为我国货币政策中介目标的有效性分析[J].中国软科学,2006,(5):39-48.

[9]孙华妤.传统钉住汇率制度下中国货币政策自主性和有效性:1998—2005[J].世界经济,2007,(1):29 -38.

[10]江曙霞,江日初,吉鹏.麦克勒姆规则及其中国货币政策检验[J].金融研究2008,(5):35-47.

[11]胡志鹏.中国货币政策的价格型调控条件是否成熟?——基于动态随机一般均衡模型的理论与实证分析[J].经济研究,2012,(6):60-72.

[12]卢卉.泰勒规则在我国的适应性评析及其修正[J].上海金融,2005,(4):24 -26.

[13]宋玉华,李泽祥.麦克勒姆规则有效性在中国的实证研究[J].金融研究,2007,(5):49-61.

[14]范龙振,张处:中国货币政策制定规则及实施效果的实证分析[EB/OL].http www.cfrn.com.cn/get Paper.do?id=1492,2008.11.27.

[15]李琼,王志伟.泰勒规则与中国宏观经济波动——1994-2006的实证检验[J].经济科学,2009,(2):9 -22.

[16]马文涛.货币政策的数量型工具与价格型工具的调控绩效比较—来自动态随机一般均衡模型的证据[J].数量经济技术经济研究,2011,(10):92 -110.

[17]郑湘明.控制我国通胀:数量型工具与价格型工具的比较分析[J].经济学动态,2011,(4):74-78.

[18]盛天翔,范从来.信贷调控:数量型工具还是价格型工具[J].国际金融研究,2012,(5):26-33.

[19]金中夏,洪浩,李宏瑾.利率市场化对货币政策有效性和经济结构调整的影响[J].经济研究,2013,(4),69 -81.

[20]GalíJ,Monacelli T.Optimal monetary and fiscal policy in a currency union[R].National Bureau of Economic Research,2005.

[21]Monacelli T,Perotti R.Fiscal Policy,the Real Exchange Rate and Traded Goods[J].The E-conomic Journal,2010,120(544):437 -461.

[22]Calvo G A.Staggered prices in a utility-maximizing framework[J].Journal of monetary Economics,1983,12(3):383 -398

[23]Mishkin,F.and M.Savastano,Monetary Policy Strategies for Latin America[J].Journal of Development Economics,2001,(66):415 -444.

[24]王胜,邹恒甫.开放经济中的泰勒规则[J].统计研究,2006,(1):42、46.

[25]刘斌.我国DSGE模型的开发及在货币政策分析中的应用[J].金融研究,2008,(10):1-21.

[26]王晓天,张淑娟.开放经济条件下货币政策目标规则的比较——一个简单的理论框架与中国货币政策名义锚的选择[J].金融研究,2007,(4):14 -29.

[27]卞志村.开放经济条件下的最优货币政策,MCI及在中国的检验[J].数量经济技术经济研究,2008,(4):17 -28.

[28]袁申国,陈平,刘兰凤.汇率制度、金融加速器和经济波动[J].经济研究,2011,(1):57 -70.

[29]王彬.中美货币政策协调性的理论与实证研究[J].中南财经政法大学学报,2010,(4):8 -14.