创业板推出、企业融资约束与研发投入强度?

2015-10-27徐玉莲王玉冬

徐玉莲++王玉冬

摘要:利用我国第一批创业板企业上市前后的数据,考察创业板推出对上市企业融资约束与研发投入强度的影响。研究发现:与上市前相比,企业登陆创业板之后,其融资约束有所缓解,但随着上市时间的延长,企业融资约束程度又有上升的趋势;企业登陆创业板对其研发投入强度有促进作用,并且在企业上市之后,企业融资约束程度与研发投入强度正相关。从服务对象向科技型中小微企业倾斜、淡化企业业绩方面的要求、尽快开启再融资等方面提出完善我国创业板建设的建议。

关键词:创业板;融资约束;研发投入强度

DOI:10.13956/j.ss.1001-8409.2015.XX.XX

中图分类号:F832.5 文献标识码:A 文章编号:

Launch of the GEM, Corporate Financing Constraints and

R&D Intensity

——A Test Based on the Companies' Data of Before and After Listing

Xu Yulian,Wang Yudong

(School of Economics, Harbin University of Science and Technology, Harbin 150080)

Abstract: This paper studies the effect of launch of the GEM on corporate financing constraints and R&D intensity using the before and after listing data of the companies which listed on the GEM first. The research shows that: firstly, financing constraints have eased after the companies listed on the GEM compared with before they listed, but the financing constraint indices show an rising trend with the extension of listed time for the companies; secondly, the companies listing on the GEM promotes their R&D intensity, and there exists positive correlation between financing constraints and R&D intensity after the companies listed on the GEM. And it puts forward the suggestions which improve the GEM construction from the aspects of service objects to technology-based micro, small and medium-sized enterprises, diluting corporate performance requirements, opening refinancing as quickly as possible and so on.

Key Words: GEM; financing constraint; R&D intensity

引言

科技型中小企业作为实现技术创新的重要载体,其发展对优化经济结构、提高经济发展效率、创造就业机会等方面具有重要作用。2009年10月我国创业板正式启动,为科技型中小企业发展提供了直接融资的有利平台,是我国落实自主创新战略、实现战略性新兴产业发展的重要举措。然而一个国家创业板的推出未必一定能够有效支持科技型中小企业的发展,美国的NASDAQ市场取得了巨大的成功,但欧洲的创业板发展却非常曲折,由于上市公司行业分布单一、市场运行机制存在缺陷等原因,Neuer Market和EASDAQ在2003年被迫关闭[1]。当前我国创业板市场发展还处于摸索阶段,发行价高、市盈率高、超募比例高、高管套现等问题一直饱受市场诟病。对于仅开闸四年多的创业板而言,上述问题可以认为是成长必须付出的代价,但创业板作为我国资本市场的一场重大变革,需要检验其基本功能的发挥效果,即是否缓解了优秀科技型中小企业的融资困境,并在此基础上促进了企业研发投入强度的提高。

从我国创业板推出以来,学者们围绕创业板的缓解中小企业融资困境(宋光辉等,2011[2];苏峻等,2011[3])与提升中小企业技术创新能力(梁军和周扬,2013[4];孙莹和顾晓敏,2013[5])两大功能进行了相关研究,现有研究中尚未建立起上述创业板功能间的关联关系。资金是创业板运行的核心要素,跟踪企业资金流可将企业融资过程与技术创新过程紧密联系在一起。本文主要贡献在于建立起“创业板推出→企业融资约束状态→企业研发投入强度”的动态递进分析过程,从资金流视角分析企业登陆创业板对其创新能力影响过程的“黑匣子”。本文以2010年3月以前上市的我国第一批创业板企业为研究对象,研究其上市前后的融资约束与研发投入强度变化情况。

1 理论分析与研究假设

由于科技型中小企业创新项目的复杂性、高度不确定性以及逆向选择和道德风险问题,外部投资者难以判断项目的潜在价值,而且企业也不愿意过细披露创新项目的细节,使得科技型中小企业的研发投资受到严重的融资约束,即当企业现金流有限而外部融资成本又较高时,企业不得不放弃一些前景较好的创新项目。目前对融资约束与企业研发活动关系的研究结论尚存在争议,Chiao(2002)[6]、张杰等(2012)[7]、曹献飞(2014)[8]认为融资约束与企业研发活动之间存在反向关系,即企业融资约束程度越高,其研发投入越低;而Bhagat和Welchb(1995)[9]、Bond等(2003)[10]研究认为二者间无上述关系,Hall和Lerner(2010)指出融资约束与企业研发活动之间关系仍然是一个开放性问题[11]。Brown等(2013)[12] 、Hsu等(2014)[13]研究发现股票市场所提供的外部股权融资对科技型中小企业研发投资的促进作用显著,而对成熟期大型企业作用不明显。

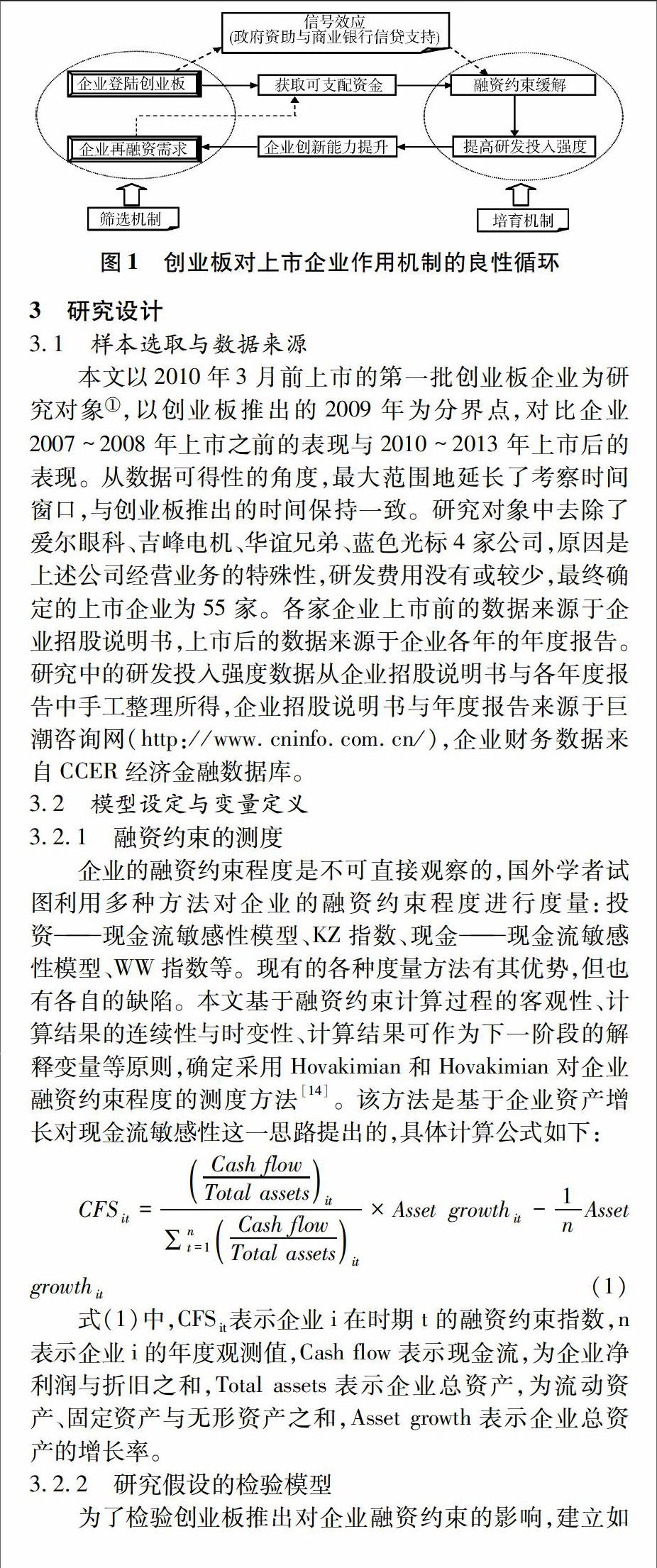

创业板作为科技型中小企业成长的摇篮,主要通过筛选机制与培育机制两方面发挥作用,如图1所示。我国创业板上市条件与主板相比,降低了企业盈利、资产以及股本等方面的要求,但明确要求上市企业具有较高的成长性与创新能力,较低的上市门槛为科技型中小企业提供了有利的外部股权融资机会。当前我国企业登陆创业板的资格为稀缺资源,需要经过监管部门严格的审批流程,以保证优秀的科技型中小企业上市。企业在创业板上市不仅可以通过公开发行股票获取所需的资金,并且通过信号效应能够获取更多的融资资源,一方面当地政府会向其倾斜,为其提供科研资助、财政补贴等资金支持;另一方面为商业银行提供了积极的正面信号,从而有利于其获得商业银行的信贷支持。为此,企业登陆创业板将有效缓解资金紧张的情况,与上市前相比,融资约束状态将显著改善。由此提出如下假设:

假设1:与上市前相比,企业登陆创业板将有效缓解其融资约束。

如果创业板筛选机制有效,则保证了绝大部分上市企业为具有极大创新与发展潜力的中小企业,下一步则通过培育机制促进其快速成长。创业板上市企业的高成长性意味着其高收益与高风险并存的投资特征,广大投资者高度重视企业创新能力的提升状况,作为先决条件,研发投入强度直接体现了企业对研发创新活动的重视程度与开展力度。另外,监管部门在信息披露要求中明确规定创业板上市企业要披露研发投入强度相关信息。随着企业创新能力的提升,其对研发资金的需求亦随之增加,进而引发企业再融资的需求。创业板的筛选机制保证了成长与发展良好的上市企业才能再次获得市场投资者的认可与资金支持,进而实现创业板对上市企业作用机制的良性循环。为此,在融资约束有效缓解的条件下,如果创业板的筛选机制与培育机制有效,与企业上市前相比,其研发投入强度应显著提高。由此提出如下假设:

假设2:与上市前相比,企业登陆创业板将显著提升其研发投入强度。

图1 创业板对上市企业作用机制的良性循环

2 研究设计

2.1样本选取与数据来源

本文以2010年3月前上市的第一批创业板企业为研究对象 ,以创业板推出的2009年为分界点,对比企业2007-2008年上市之前的表现与2010-2013年上市后的表现。从数据可得性的角度,最大范围的延长了考察时间窗口,与创业板推出的时间保持一致。研究对象中去除了爱尔眼科、吉峰电机、华谊兄弟、蓝色光标4家公司,原因是上述公司经营业务的特殊性,研发费用没有或较少,最终确定的上市企业为55家。各家企业上市前的数据来源于企业招股说明书,上市后的数据来源于企业各年的年度报告。研究中的研发投入强度数据从企业招股说明书与各年度报告中手工整理所得,企业招股说明书与年度报告来源于巨潮咨询网(http://www.cninfo.com.cn/),企业财务数据来自CCER经济金融数据库。

2.2模型设定与变量定义

2.2.1 融资约束的测度

企业的融资约束程度是不可直接观察的,国外学者试图利用多种方法对企业的融资约束程度进行度量:投资-现金流敏感性模型、KZ指数、现金-现金流敏感性模型、WW指数等。现有的各种度量方法有其优势,但也有其各自的缺陷。本文基于融资约束计算过程的客观性、计算结果的连续性与时变性、计算结果可作为下一阶段的解释变量等原则,确定采用Hovakimian和Hovakimian(2009)[14]对企业融资约束程度的测度方法。该方法是基于企业资产增长对现金流敏感性这一思路提出的,具体计算公式如下:

(1)

式(1)中, 表示企业 在时期 的融资约束指数, 表示企业 的年度观测值, 表示现金流,为企业净利润与折旧之和, 表示企业总资产,为流动资产、固定资产与无形资产之和, 表示企业总资产的增长率。

2.2.2 研究假设的检验模型

为了检验创业板推出对企业融资约束的影响,建立如下模型:

(2)

其中,控制变量 可设定为:

式(2)中的被解释变量是企业融资约束指数 ,采用式(1)的计算方法进行测算。关键的解释变量是反映创业板推出关键节点的虚拟变量 ,企业 登陆创业板前为0,登陆创业板后为1。并加入了解释变量 ,该变量反映创业板企业的上市时间(以年为单位),取0、1、2、3、4年,虽然上市企业首次公开发行可募集到较大金额的可用资金,但随着上市时间的延长,其资金的剩余将越来越少,进而可能出现融资约束。模型中的控制变量包括企业规模( )、成长性( )、资产担保价值( )、盈利能力( )和资本结构( )。其中企业规模用营业收入的自然对数衡量,成长性用营业收入增长率衡量;资产担保价值为固定资产与存货之和与总资产的比率;盈利能力用净资产收益率衡量;资本结构用总负债与总资产的比率衡量。

为进一步检验创业板推出对企业研发投入强度的影响,建立如下模型:

(3)

式(3)中的被解释变量是企业研发投入强度 ,利用企业研发投入与营业收入之比来衡量[7, 12]。考虑到企业研发投入的连续性,在模型中加入了企业研发投入强度的滞后1期变量 。企业融资约束指数 作为解释变量,考察企业融资约束程度对研发投入强度的影响。解释变量 考察企业上市时间对其研发投入强度的影响。 交叉项考察企业登陆创业板之后,融资约束程度对企业研发投入强度的影响。控制变量集合 的含义与式(2)相同。

3 实证结果与分析

在根据公式(1)计算得出创业板第一批上市企业融资约束指数的基础上,检验创业板推出对企业融资约束与研发投入强度的影响。

3.1创业板推出对企业融资约束的影响

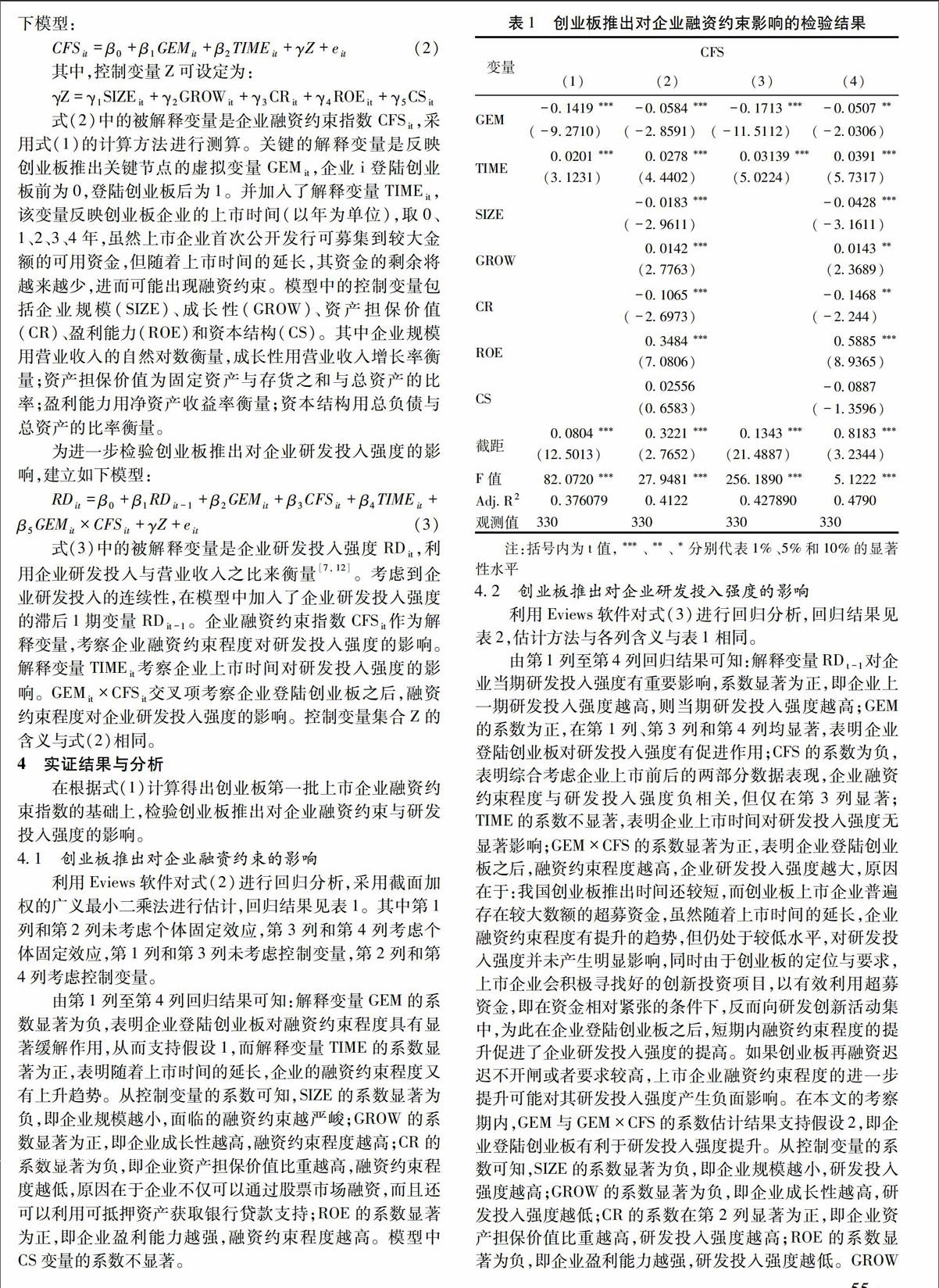

利用Eviews软件对式(2)进行回归分析,采用截面加权的广义最小二乘法进行估计,回归结果见表1,其中第1列和第2列未考虑个体固定效应,第3列和第4列考虑个体固定效应,第1列和第3列未考虑控制变量,第2列和第4列考虑控制变量。

表1 创业板推出对企业融资约束影响的检验结果

变量

注:括号内为t值,***、**、*分别代表1%、5%和10%的显著性水平。

由第1列至第4列回归结果可知,解释变量 的系数显著为负,表明企业登陆创业板对其融资约束程度具有显著缓解作用,从而支持假设1,而解释变量 的系数显著为正,表明随着上市时间的延长,企业的融资约束程度又有上升趋势。从控制变量的系数可知, 的系数显著为负,即企业规模越小,其面临的融资约束越严峻; 的系数显著为正,即企业成长性越高,其融资约束程度越高; 的系数显著为负,即企业资产担保价值比重越高,其融资约束程度越低,原因在于企业不仅可以通过股票市场融资,而且还可以利用可抵押资产获取银行贷款支持; 的系数显著为正,即企业盈利能力越强,其融资约束程度越高。模型中 变量的系数不显著。

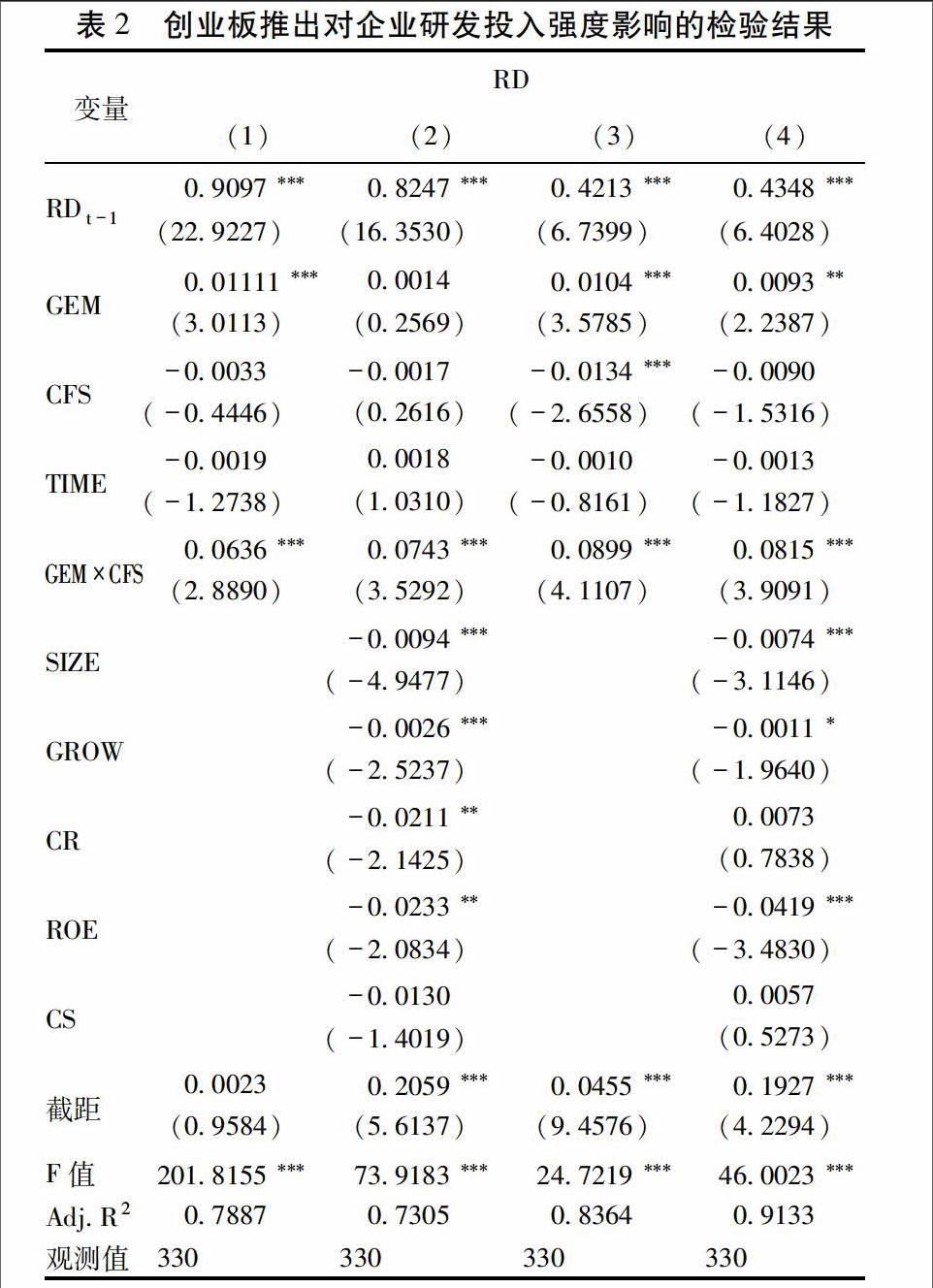

3.2创业板推出对企业研发投入强度的影响

利用Eviews软件对式(3)进行回归分析,回归结果见表2,估计方法与各列含义与表1相同。

表2 创业板推出对企业研发投入强度影响的检验结果

变量

注:括号内为t值,***、**、*分别代表1%、5%和10%的显著性水平。

由第1列至第4列回归结果可知,解释变量 对企业当期研发投入强度有重要影响,系数显著为正,即企业上一期研发投入强度越高,则当期研发投入强度越高; 的系数为正,在第1列、第3列和第4列均显著,表明企业登陆创业板对其研发投入强度有促进作用; 的系数为负,表明综合考虑企业上市前后的两部分数据表现,企业融资约束程度与研发投入强度负相关,但仅在第3列显著; 的系数不显著,表明企业上市时间对其研发投入强度无显著影响; 的系数显著为正,表明企业登陆创业板之后,融资约束程度越高,企业研发投入强度越大,原因在于:我国创业板推出时间还较短,而创业板上市企业普遍存在较大数额的超募资金,虽然随着上市时间的延长,企业融资约束程度有提升的趋势,但仍处于较低水平,对其研发投入强度并未产生明显影响,同时由于创业板的定位与要求,上市企业会积极寻找好的创新投资项目,以有效利用超募资金,即在资金相对紧张的条件下,反而向研发创新活动集中,为此在企业登陆创业板之后,短期内融资约束程度的提升促进了企业研发投入强度的提高。如果创业板再融资迟迟不开闸或者要求较高,上市企业融资约束程度的进一步提升可能对其研发投入强度产生负面影响。在本文的考察期内, 与 的系数估计结果支持假设2,即企业登陆创业板有利于其研发投入强度提升。从控制变量的系数可知, 的系数显著为负,即企业规模越小,其研发投入强度越高; 的系数显著为负,即企业成长性越高,其研发投入强度越低; 的系数在第2列显著为正,即企业资产担保价值比重越高,其研发投入强度越高; 的系数显著为负,即企业盈利能力越强,其研发投入强度越低。 和 系数显著为负的原因在于企业研发投入转化为营业收入和盈利需要较长周期,为满足经营业绩的要求,企业投资需要在研发创新活动与其他业务间进行权衡。模型中 变量的系数不显著。

4 结论与建议

本文首先分析了创业板对上市企业的筛选机制与培育机制,由此提出研究假设,并以我国第一批创业板上市企业为研究对象,检验我国创业板基本功能的发挥效果。研究发现:第一,企业登陆创业板显著缓解了其融资约束程度,但随着上市时间的延长,企业融资约束程度又有上升的趋势;第二,企业登陆创业板对其研发投入强度有积极促进作用,即便是在企业融资约束程度提升的条件下,上市后企业的研发投入强度仍有所提高。第二个研究结论与我国创业板推出时间较短以及上市企业的资金超募现象有关,由于企业融资约束程度并不十分显著,创业板对企业研发创新活动的促进作用大于企业融资约束的负面影响,创业板推出时间以及再融资何时开闸等因素均将对该研究结论有较大影响,为此有待延长考察时间窗口做进一步检验。上述实证研究结论表明,我国创业板推出以来,其基本功能效果发挥良好,但理论分析中创业板对上市企业作用机制的良性循环仍需要创业板相关配套制度与机制的有效配合。

基于本文的研究结论,提出完善我国创业板建设的相关对策建议:第一,创业板服务对象向科技型中小微企业倾斜。由表1与表2回归结果可知,企业规模与融资约束程度、研发投入强度均负相关,即企业规模越小,其融资约束程度越高,研发投入强度越高,为此应进一步放宽企业首次公开发行条件中的企业规模要求,为更多的科技型中小微企业提供上市机会,该服务对象定位将有力提升创业板基本功能的发挥效果。第二,淡化对上市企业营业收入与盈利等业绩方面的要求。由表2回归结果可知,企业成长性、盈利能力与研发投入强度均负相关,即企业成长性越高、盈利能力越强,其研发投入强度越低。由于企业创新研发活动具有较长周期,对企业业绩方面的要求会导致企业降低其研发投入,为此创业板应提高对其上市企业业绩不佳或波动的容忍程度。第三,尽快开启创业板上市企业再融资,并在再融资条件中体现对企业研发投入强度的要求。由表1回归结果可知,随着企业上市时间的延长,企业融资约束程度有所提升,下一步可能对企业研发投入强度产生负面影响。为此,应尽快建立科学合理的创业板再融资规则体系,有效引导上市企业积极开展研发创新活动投资,并为优秀的上市企业快速成长提供进一步的资金支持。

参考文献:

[1] Giancarlo G, Roosenboom P, Giudici G. The rise and fall of Europe's new stock markets[M]. Chaltham: Edward Elgar Publishing. 2004.

[2] 宋光辉, 许林, 师渊. 创业板与中小企业板上市公司财务状况比较研究——基于中小企业融资的视角[J]. 软科学, 2011, 25(5): 124-130.

[3] 苏峻, 何佳, 韦能亮. 创业板与中小企业融资问题再探——基于卢卡斯悖论的思考[J]. 证券市场导报, 2011, (6): 9-13.

[4] 梁军, 周扬. 创业板与企业创新的实证研究[J]. 科研管理, 2013, 34(2): 89-96.

[5] 孙莹, 顾晓敏. 中国创业板上市公司创新绩效及影响因素研究[J]. 华东经济管理, 2013, 27(9): 59-63.

[6] Chiao, C. Relationship between debt, R&D and physical investment, evidence from US firm-level data[J]. Applied Financial Economics, 2002, 12(2): 105-121.

[7] 张杰, 芦哲, 郑文平等. 融资约束、融资渠道与企业R&D投入[J]. 世界经济, 2012, (10): 66-88.

[8] 曹献飞.融资约束与企业研发投资——基于企业层面数据的实证研究[J]. 软科学, 2014, 28(12): 73-78.

[9] Bhagat S, Welchb I. Corporate research & development investments international comparisons[J]. Journal of Accounting and Economics, 1995, 19(2): 443-470.

[10] Bond S, Elston J A, Mairesse J. Financial factors and investment in Belgium, France, Germany, and the United Kingdom: A comparison using company panel data[J]. The Review Economics and Statistics, 2003, 85(1): 153-165.

[11] Hall, B H, Lerner J. Handbook of the Economics of Innovation[M]. Amsterdam: North-Holland Elsevier Publishers. 2010.

[12] Brown, J R, Martinsson G, Petersen B C. Law, stock markets, and innovation[J]. The Journal of Finance, 2013, 68(4): 1517-1549.

[13] Hsu P H, Tian X, Xu Yan. Financial development and innovation: Cross-country evidence[J]. Journal of Financial Economics, 2014, 112(4): 116-135.

[14] Hovakimian A, Hovakimian G. Cash flow sensitivity of investment[J]. European Financial Management, 2009, 15(1): 47-65.