国际化下的人民币铸币税浅析

2015-10-27唐岭

唐岭

2015年8月11日,中国人民银行意外允许人民币贬值,人民币兑美元中间价报6.2298;前日中间价报6.1162,收报6.2097,人民币兑美元中间价下调幅度达1.9%,创历史最大降幅。然而中国人民银行行长周小川于今年4月在IMF会议上表示2015年将进一步促进开放人民币资本项目。我们有理由也有信心人民币未来必将成为国际主要储备货币之一。本文在人民币国际化框架下,粗浅探讨铸币税的构成以及双货币模型下的铸币税最大化,并联系一些国际货币现象进行分析。

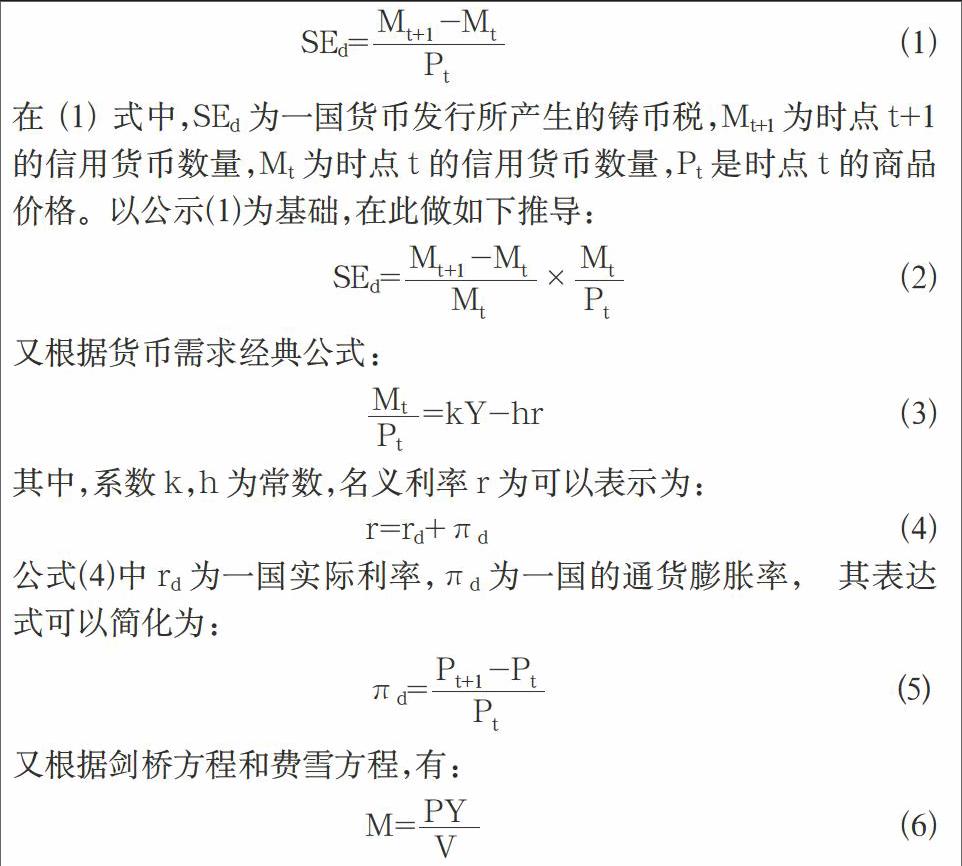

一、一国货币下的铸币税

(6)式中,M是货币需求量,P是商品价格,Y为总产出,V为货币流通速度。研究表明,货币政策对总产出的影响存在时滞。王志强(2000)将1990年至1997年的月度数据,采用脉冲响应函数和方差分解法,并结合时差相关系数法,得出货币供应量对GDP的作用效果在1个月后开始产生,其作用时滞为4个月。苗杨(2015)得出我国的货币政策的传导对GDP是有显著影响的,但是其影响直到政策公布后,经过4个月才传导到GDP。至于货币流通速度,赵留彦(2005)认为货币供给的增长速度(无论是以何种货币口径衡量)一般大于经济增长速度与通货膨胀率(无论是用官方价格指数还是用自由市场价格衡量)之和。这意味着在中国货币流通速度并不是常数,而是在持续地下降。由此推测出当货币数量在到达一定数量级的过程中,货币流通速度下降是变缓的。

由式(10),(11)可以看出,在单一货币情形下,并不是货币发得越多越好,只有当通货膨胀率被控制在一个特定的水平时,货币当局能够获得最大的铸币税。也就是说,适当的扩张性货币政策,将通过货币量——利率——投资——总产出这一传导链条以铸币税的形式给国家带来福利。

货币无休止的发行必将带来恶性通货膨胀,当无穷的货币超过有限的国内商品供应时,势必引发国内的经济危机并引发货币体系崩溃。津巴布韦官方公布的通货膨胀率从1998年的32%飙升到2008年的11200000%,导致了津巴布韦元被抛弃。普遍的情况是,当一国国内总产出超过了国内货币供给量,就会引发新一轮的货币增发,这时会有富裕的货币开始越过一国之境去他国追寻商品,由此国际贸易和衍生的国际金融活动开始产生,货币则作为国际贸易和交易媒介开始其国际化成长的第一步。

二、寡头竞争下的人民币地位

货币竞争一直都存在。纵观世界货币格局的发展历史,不论是金本制下的完全竞争格局还是布雷顿森林体系下的完全垄断格局,又或是牙买加体系下的垄断竞争格局,直至今天的寡头垄断格局,货币竞争始于作为工具服务国际贸易和国际金融交易,继而上升到围绕成为主要国际储备货币。货币成为国际经济活动中的交易媒介,价值尺度和储值手段只是其国际化的初级阶段,国际化的最终目的是成为国际储备货币。谁能在货币竞争中取得优势地位,成为主要国际储备货币,谁就可以在在世界范围内获取最大化的货币发行收益即铸币税。

Mundell(2003)认为一国货币要作为国际货币必须具备如下条件:货币发行国在全球经济、贸易和金融中占较大份额,对外开放度高,无外汇管制,货币政策有连续性和可预见性,币值稳定,有一定的政治、军事实力和充足的黄金及外汇储备等。结合来看人民币,2014年中国GDP总量超10万亿,世界排名第二,外汇储备3.8万亿美元,居世界首位,据中国人民银行2015年6月发布的《人民币国际化报告》(2015年),2014年12月,人民币成为全球第2大贸易融资货币、第5大支付货币、第6大外汇交易货币。

寡头格局下人民币仍面临着严峻的形势。首先人民币国际化仍需要强大的政治经济军事支持,其次由于寡头货币的强势地位,其本来出于国内调节目的的经济政策会产生明显的外部效应,对其他国家造成影响。寡头货币通过其货币政策将就能将通货膨胀传导到世界范围,人民币能否有实力保持币值稳定并巩固逐渐树立起来的国际信心?今年美国加息的估计非常强烈,一旦美元加息,追求高回报的国际资本纷纷流向美国,形成对美元更多需求,从而对资本逃出国货币形成贬值压力。由此,今年8月11日人民币的意外贬值应该只是时间点的意外。

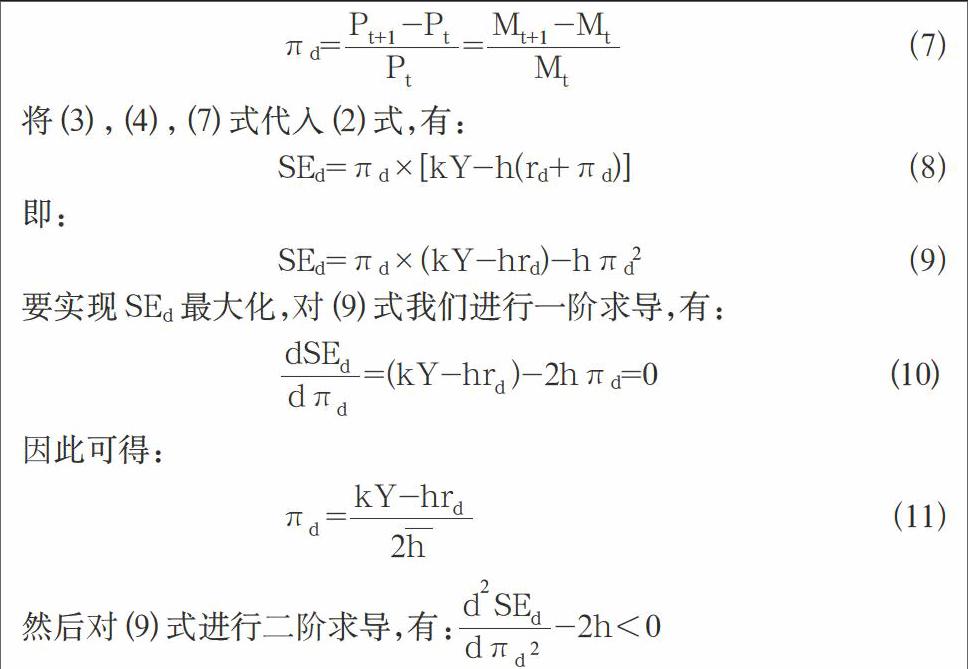

三、双货币下的铸币税以及人民币策略

本币在一国国内发行能获得“铸币税”,当其发行超越国界,为外国作为储备货币所持有,本币发行国就能获得范围覆盖国内和国际的“铸币税”,定义其为铸币税收入。除了本币发行产生的铸币税收入以外,本币发行国带还能享受其他经济利益。首先,本币的国际化,会增加来自国外对本币计价金融资产比如债券的需求,提升本币金融资产的流动性,从而使得本币金融资产的利率趋于下降,这其实对本币发行国的债务人而言相当于一种流动性收益,但是同时也不能忽视利率下降会降低人民币的吸引力;其次本币在国际范围的结算能够显著的降低交易成本和汇率风险。

根据式(1)可知,货币量与铸币税有正相关的关系,为了获得更多的铸币税,可以扩大货币发行量,但由此会造成货币贬值。虽然我们已经实行了QFII和QDII以及RQFII,但人民币资本项目离完全开放还有一定的距离,再加上境外利率很低使得离岸人民币收益不高,投资人民币的动力不大,如果再通过扩张式的货币发行使得人民币贬值,那么人民币的信心和吸引力将会受到伤害,人民币的市场规模将会受到影响,反过来影响铸币税的收入。如果为了保持人民币的吸引力使其升值,则会影响出口,不利于国内经济的增长。这样来看,在货币扩张的初始阶段,保持货币的价值稳定应为首要策略。人民币似乎正在走这样一条路子。

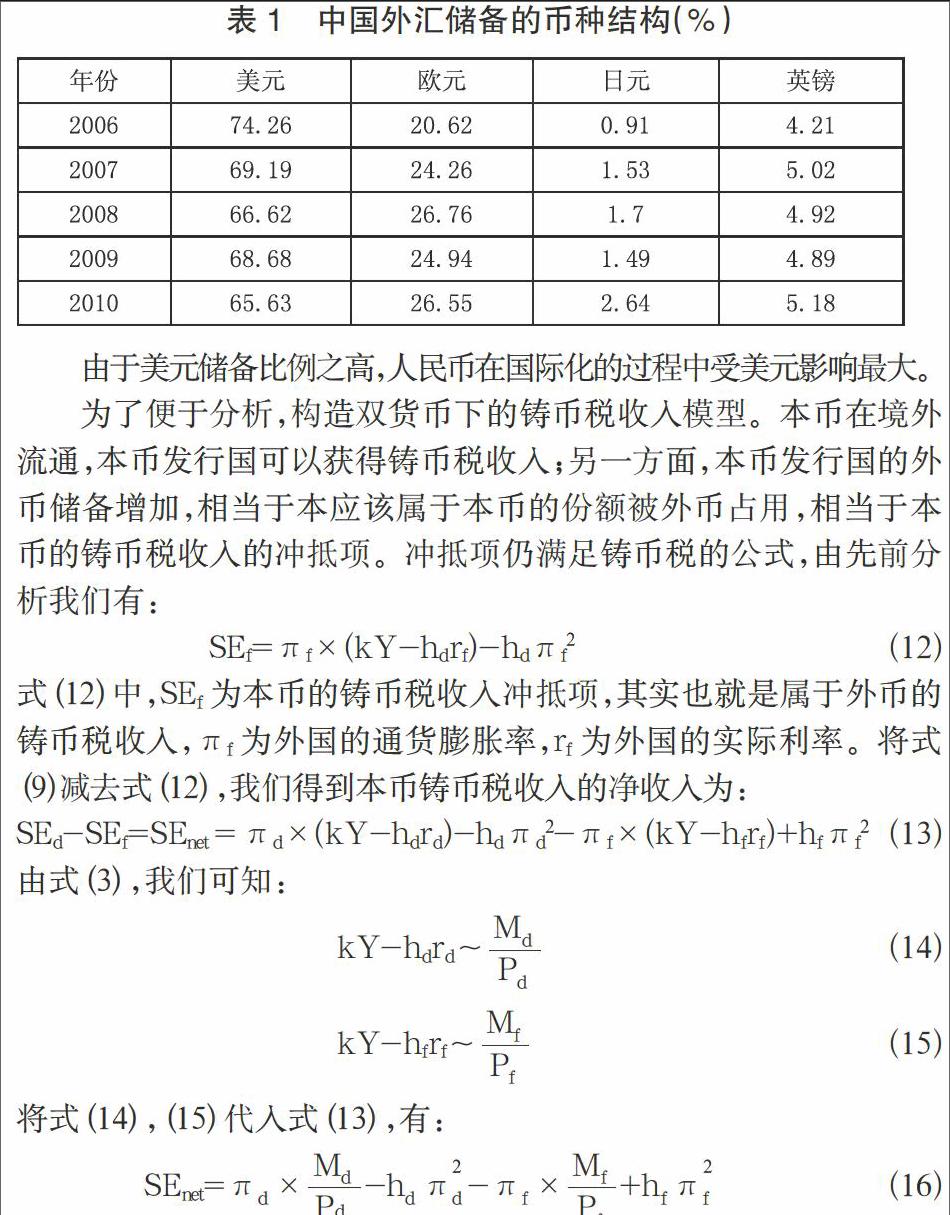

寡头货币市场,主要货币之间政策相互影响。人民币如何在国际货币格局中生存发展,首先得了解其自身的外汇储备币种结构。

当一国持有的外币储备与本币发行量(均以本币计),以及两国的通货膨胀率满足式(20)的时,一国的铸币税净收入达到最大。同时式(20)也可以解释货币政策的相互影响。当美国实行量化宽松时,Mf即变大,人民币则有升值的压力,通货膨胀πd率由于人民币升值的对冲效应维持在一个比较稳定的水平,这时为了达到均衡状态,人民币的发行量Md需要增长,使人民币趋向贬值。津巴布韦畸高的通货膨胀率则导致了巨额的货币发行量。如果人民币的贬值幅度小于美元,人民币似乎会更有吸引力,那么πd会比πf小,这时,美元则会采取增加货币发行量的方法来弥补铸币税损失。

表2可以看出铸币税净收入的变化趋势呈现出增长——平稳——再增长-再平稳的一个模式。这与世界经济格局超级大国此消彼长的发展模式相吻合。即人民币铸币税净收入增长时,中国经济形势好于美国,人民币铸币税净收入平稳时,美国经济形势好于中国。

四、结语

虽然中国经济增长呈现出放缓的趋势,但在“新常态”下通过“稳增长,调结构”,中国的经济实力和国际经济地位必将进一步提高,人民币国际化不可抵挡。铸币税本质是一国实力辐射全球的间接收益。货币政策的首要考虑仍然是国内经济增长以及国际经济的繁荣,而铸币税则提供了一种工具来量化货币的收益。

参考文献

[1]王志强.我国金融政策时滞测算.预测.2000年第3期.

[2]苗杨,李庆华,蒋毅.我国货币政策传导机制的效率与时滞.财经问题研究.2015 年3月.

[3]赵留彦.《中国货币流通速度下降的影响因素:一个新的分析视角》,《中国社会科学》 2005年第4期.

[4]R.A.Mundell.The International Financial System and Outlook for Asian Currency Collaboration. The Journal of Finance 2003引自余道先,王云《人民币境外存量、国际收支与人民币国际化进程》,《经济理论与经济管理》2015年第4期.

[5]宋芳秀.《我国外汇储备持有成本、规模估算与缓解增长压力的对策选择》,《改革》 2013年第8期.

[6][7]数据来源:中国人民银行.