推动浙江重大建设项目融资创新

——对前海、横琴等地创新政府项目融资方式的调研报告

2015-10-26浙江省发展和改革委员会浙江省发展规划研究院课题组

浙江省发展和改革委员会、浙江省发展规划研究院课题组

推动浙江重大建设项目融资创新

——对前海、横琴等地创新政府项目融资方式的调研报告

浙江省发展和改革委员会、浙江省发展规划研究院课题组

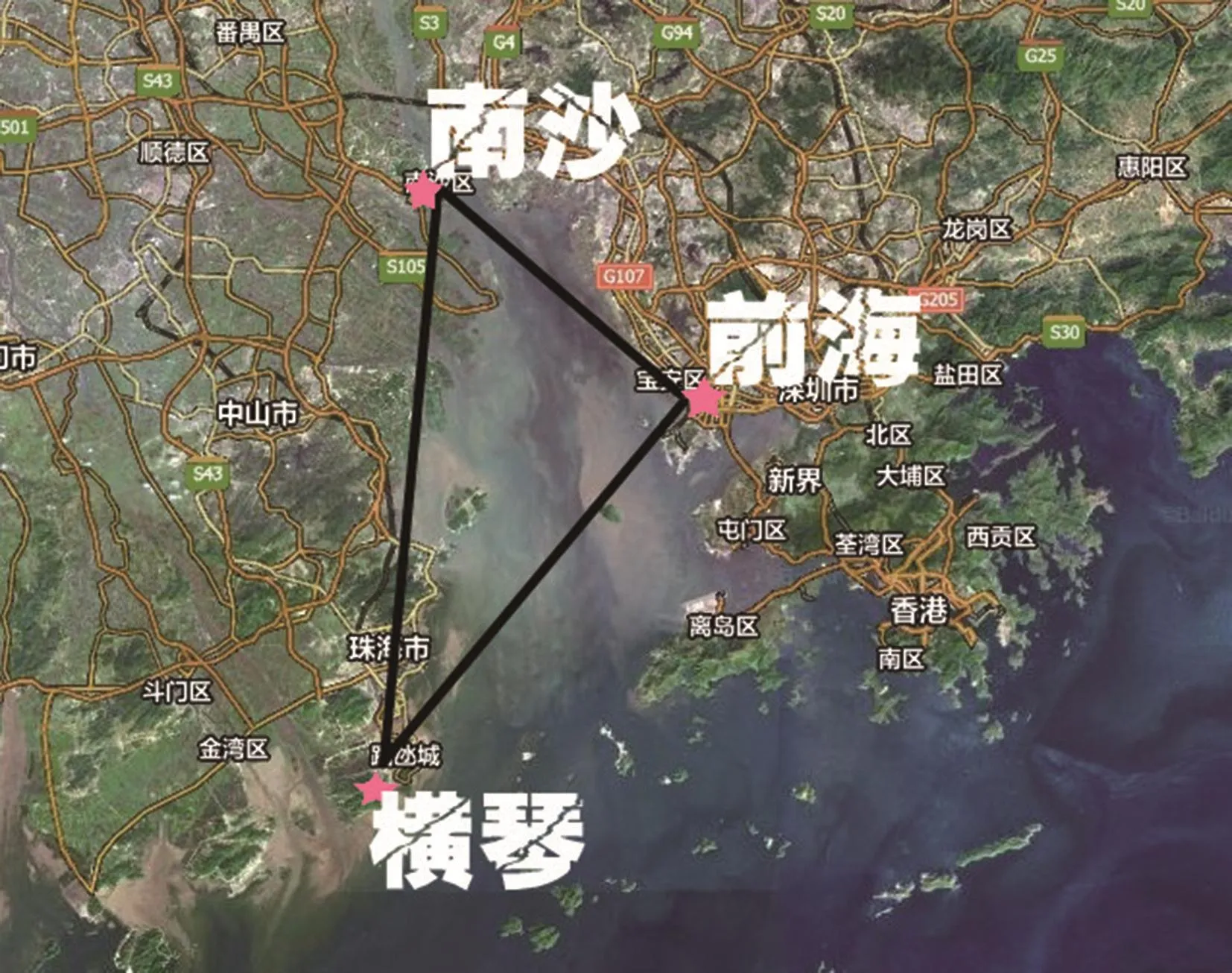

2015年3月24日,中共中央政治局审议通过广东自由贸易试验区总体方案,该方案包含前海、横琴、南沙三个片区,担负“依托港澳、服务内地、面向世界,将自贸试验区建设成为粤港澳深度合作示范区、21世纪海上丝绸之路重要枢纽和全国新一轮改革开放先行地”的战略定位。其中,深圳前海蛇口片区于2015年4月27日挂牌成立,注重金融功能与自贸区政策的叠加效应,定位于推动人民币国际化、利率及汇率市场化改革,重点在“人民币资本项目可兑换、跨境人民币业务创新、深港金融市场互融互通、投融资便利化”等方面先行先试,支持香港离岸人民币中心建设;珠海横琴新区片区于2015年4月23日挂牌成立,定位于“充分利用毗邻港澳的区位优势和自贸试验区的创新优势,有效对接国家‘一带一路’战略,打造21世纪海上丝绸之路的战略支点”。目前,两地进一步加快了跨境人民币融资和重大项目融资方面的探索,对浙江重大建设项目融资有较好的借鉴意义。

两地创新重大项目融资途径的举措

吸引境外人民币是降低重大建设项目融资成本、拓宽融资渠道的重要途径。前海和横琴充分利用地缘优势,开展项目跨境融资,主要有在香港发行企业债券和跨境贷款等两种方式。在香港发行人民币点心债进行融资,这种方式具有利率低、投资人认购积极的特点。2014年12月末前海金融控股有限公司首次赴港发行10亿元人民币债券,期限两年半,最终定价为4.55%,较最初指导利率收窄30个基点,发行后可在港交所上市,共获得逾130亿元认购,12倍超购,市场反响非常热烈,创近年来离岸人民币债券市场超购倍数最高纪录。在发债获得的资金中,50%回流内地用于前海金控的对外股权投资,留在香港的部分用于前海金控在香港子公司的注资与海外业务发展。珠海大横琴投资有限公司也在2014年12月末赴港发行15亿元3年期信用增强离岸人民币债券,获得1倍超额认购,所得资金中50%回流横琴用于基础设施开发,另一半留在香港作为其香港子公司Da Heng Qin Hong Kong的资本金。跨境人民币贷款业务的利率较国内人民币贷款利率低2-3个百分点,具体有三种做法:一是境内企业与内资银行合作的内保外贷,这是利用内资金融机构做信用担保的一种模式,最为常见;二是直接贷款,由境内企业的境外子公司直接向境外银行贷款。目前,前海金控已与恒生银行完成一笔直接贷款,但是这种纯粹的境外银行信用贷款基于外资银行对企业的了解和信任,过程中涉及信用、税收等方方面面的内容,许多细节问题还需形成流程和制度;三是银团贷款。2014年12月,前海金控与深港两地6家金融机构在前海组建首单跨境人民币银团贷款,标志着“前海概念”和跨境人民币银团贷款在香港银团间市场完成了首次亮相和定价。

运用REITs模式(房地产信托投资基金)开展重大项目资产证券化融资。在广东自贸区前海蛇口片区开发过程中,前海企业公馆是主要的商业配套设施,总建筑面积约为5.5万平米。建设过程中,前海金融控股有限公司积极借鉴国内外行业先进经验,与前海开发投资控股有限公司、万科企业股份有限公司及鹏华基金管理有限责任公司一起,以前海企业公馆的租金收益权为投资标的创设了前海REITs基金。这种基金是以发行收益凭证的方式汇集特定投资者资金,由专门投资机构进行房地产投资经营管理,并将投资综合收益按比例分配给投资者的信托基金,目前发行了规模30亿元。REITs基金是将园区(开发平台)经营性资产进行证券化的一种手段,依托公募基金提供的通道,可对服务类公寓、工业类、酒店类、政府公共资产等产生一定现金流的资产进行证券化,创新意义较大,有助于开发主体回笼资金、滚动开发。

“创业创新+金融服务”为保障重大建设项目融资营造良好环境。从提升重大建设项目融资保障的大环境看,深圳有两点经验值得学习。一是创新企业较多,效益较好,财政收入充裕。近年来,深圳市委市政府旗帜鲜明地把创新作为标志,抓创新政策引导和创新主体培育,在全国经济下行压力较大背景下取得较快增长。2014年,全市公共财政预算收入2082.44亿元,增长20.3%,调研中了解到,截至今年上半年,深圳市财政尚有1000亿元左右留存。财政资金的充裕,较大程度缓解了政府性重大建设项目的融资难问题。二是金融企业集聚,资本与项目对接比较方便。深圳目前正在大力推进国家科技金融试点城市建设,市创投引导基金签约设立的子基金有6支,规模15亿元,VC/PE机构以每月200家的速度递增,目前已达1.5万家、注册资本超过1.1万亿元,机构数量和管理资本额均占全国的1/3。全市拥有各类股权投资基金2.77万家,注册资本1.72万亿元,其中前海股权交易中心吸引全国各地4965家企业挂牌,累计融资额74.2亿元,这些资本和投资能力的存在,为创新重大建设项目融资方式提供了较为优良的金融基础。

对浙江重大建设项目融资的启示与建议

依托海上丝绸之路重要起点建设,争取跨境融资的先行先试政策。据德意志银行在今年5月份的研究,目前全球离岸人民币存款规模大约在3.25万亿元左右,且境内外人民币存在3个点左右的利差,离岸人民币市场是一个有规模、有成本效益的融资渠道。浙江是传统的贸易大省,国际结算量巨大,有条件也有必要发展以离岸人民币为主的离岸金融业务。目前绍兴城投正在依托国信证券的RQFII通道探索在港发行人民币点心债券。建议浙江积极向国家外管局、人民银行等有关部门申请,在舟山群岛新区、义乌市或杭州跨境电商综合实验区内设立离岸金融结算中心,通过开展跨境贷款和海外发债等业务,降低企业和政府的融资成本,拓宽融资渠道。

以钱塘江两岸金融资本密集带建设为契机,强化金融企业集聚和直接融资体系。浙江是民间资本比较充裕的省份,2014年全省存款余额7.92万亿元。同时,钱塘江两岸已建有杭州金融城和玉皇山南基金小镇,集聚了浙江省股权交易中心和金融资产交易中心,构建一个强大的区域性资本市场的框架基础条件已具备。建议借鉴前海股权交易中心的做法和经营,在做优中小企业挂牌展示体系的基础上,建立一个满足企业从创办、成长再到IPO上市全过程需求金融服务体系,帮助企业对接政府及专业机构资源。此外,可依托省金融资产交易中心推动区域性债券市场创新,通过推广“五水共治债”、REITs基金等模式,为重大建设项目的债券投资和资产证券化提供一个流动性良好的发行和交易市场。

加快推动省级政府产业投资基金改革,推动创业创新++金融服务联动发展。依托产业基金和股权投资基金推动产业转型升级,是深圳金融创新的重要内容。2015年,深圳市创新创业和新兴产业引导基金总计400亿规模,与正在设立的国家新兴产业创业投资引导基金规模相当,按照近年深圳引导基金的杠杆放大倍数,这些资金将为科技型企业提供近5000亿元的资金规模。相比之下,浙江在去年设立了6亿元的创新强省基金和20亿元的信息经济创业投资基金,在今年设立了用于支持七大万亿级产业和农业农村发展的200亿元省产业基金,改革步伐有所加快,但是仍然存在规模还不够大、运行模式还不够成熟、省市两级还未联动等问题。建议浙江尽快完善省级政府产业投资基金的项目申报指南和竞争性评审机制,合理设定在市级政府产业投资基金和市场化产业投资基金中的入股比例和杠杆规模,积极探索建立财政投入、国资收益、基金增值和社会资本投资及捐助等多渠道并举的滚动投入机制,探索完善退出机制和激励引导机制,这既有利于解决产业类重大项目建设的融资瓶颈,也能在未来培育较有前途的税基,缓解财政资金投资重大建设项目时面临的压力。

调研组成员:徐幸杨耀光朱李呜许启金施纪平郎金焕