审计意见对高管薪酬业绩敏感性影响研究

2015-10-15崔干劲

□文/崔干劲 方 勇

(安徽大学商学院安徽·合肥)

审计意见对高管薪酬业绩敏感性影响研究

□文/崔干劲方勇

(安徽大学商学院安徽·合肥)

[提要]本文以沪深两市A股上市公司为样本,实证检验审计意见对高管薪酬业绩敏感性的影响。研究发现,在控制公司规模、资本结构等变量的情况下,审计意见对高管薪酬和薪绩敏感性有显著影响,这表明审计意见是影响高管薪酬业绩敏感性的重要因素。

审计意见;高管薪酬;薪绩敏感性

收录日期:2015年7月3日

一、引言

根据委托代理理论,所有权与经营权的分离产生了两类代理问题:一是所有者与管理者之间的代理问题;二是控股股东与中小股东之间的代理问题。基于代理理论的薪酬契约,就是通过建立绑定股东和高管的利益联系的薪酬制度,使股东和高管的利益挂钩,从而达到约束管理层自利行为,避免其道德风险,从而降低代理问题,维护股东的利益最大化。但学术界集中关注的是公司内部治理的效率问题,较少关注外部审计的影响,使得无法全面的考察薪酬激励机制。外部审计作为一种有效的公司治理机制,一定程度上抑制了各方的代理冲突(Jensen和Meckling,1976),那么在我国新兴的市场经济条件下,外部审计能否发挥有效的治理作用呢?本文通过实证检验审计意见对高管薪酬业绩敏感性的影响来考察不同类型的审计意见在高管薪酬业绩中所发挥的作用。

二、文献综述

高管薪酬业绩敏感性一直是公司高管激励领域的基本和核心问题,被广泛应用于衡量公司治理的有效性(陈胜蓝和卢锐,2012)。高管薪酬业绩敏感性的影响因素很早就得到了国内外学术界的关注。魏刚(2000)研究发现高管的年度报酬与公司经营业绩不存在显著的正相关关系,其报酬水平与企业规模正相关,与所持股份负相关。李增泉(2000)实证发现上市公司经理人员的年度报酬与企业绩效不相关,而是与企业规模密切相关,且表现出明显的地区差异。石金涛(2005)实证检验了董事会治理结构对高管薪酬水平和薪绩敏感性的影响,发现独立董事比例、薪酬委员会的存在、董事长和总经理的二职兼任对高管薪酬水平有显著正影响。肖继辉(2005)基于不同股权特征的上市公司进行考察,发现民营上市公司的经理薪酬业绩敏感性更高。卢锐(2008)考察了管理层权利对高管薪酬业绩敏感性的影响。陈震、李艳辉(2011)考察了市场化进程和企业特征对薪酬业绩敏感性的影响,发现市场化进程对不同产权性质和不同行业的高管薪酬业绩敏感性的影响存在差异性。张淑英等(2013)实证检验了会计稳健性和高管薪酬业绩敏感性之间的关系,发现会计稳健性对高管薪酬业绩敏感性的调节作用不显著。沈小燕、王跃堂(2014)实证检验薪酬委员会制度是否提高公司薪酬业绩敏感性,结果发现强制设立的薪酬委员会在短期内并未对提升高管薪酬业绩敏感度发挥作用。可见,国内学者对上市公司高管薪酬绩效敏感性的影响进行了多方面的分析,但研究角度多为公司内部治理因素,较少涉及到外部治理机制,存在着一定的缺陷。因此,本文从外部审计的角度来考察其对高管薪酬业绩敏感性的影响。

表2 描述性统计

三、研究假设

委托代理问题产生的关键在于信息不对称,因此在现代企业制度下,高管通过向资本市场披露财务报告来向所有者反映受托责任的履行以及给现有和潜在投资者提供有用的决策信息。审计师在会计、审计准则框架内,通过审阅财务报告以及其他事项,出具审计意见对财务报告信息的真实性、合法性以及经营者受托责任的履行情况提供鉴证。审计意见作为外部审计的重要工作结果,是对公司总体治理结构质量的一个评价,也是对公司经营者即高管层是否较好的履行其受托责任的一个有力鉴证,外部审计意见类型作为一种反映企业的财务状况、经营成果等的重要方式,故它可能对高管薪酬业绩敏感性有一定的影响。一般而言,审计意见的好坏与否直接关系到高管的责任履行情况,较好的审计意见向市场发送一种信号表明公司的代理问题可能更小且治理结构相对更好,一个公司的治理结构越好,其真实的经营业绩越好,则该公司高管获得高报酬的可能性越大,而较差的审计意见则恰恰相反,基于此本文提出假设:

H1:在其他条件一定的情况下,上市公司审计意见越好,其高管薪酬业绩敏感性越高。

四、数据选取与研究设计

本文的样本来自上海和深圳两家证券交易所A股市场(非金融类)上市公司的财务报告及审计报告等相关数据,所需全部数据来自国泰安数据库及锐思数据,原始数据的筛选和处理工具是excel软件,最终样本数据的统计分析采用SAS软件。样本的时间范围是2010~2011年,对样本选取时剔除了2010~2011年间ST及*ST类的上市公司,剔除了所需数据不全及财务数据异常的上市公司,为了消除极端异常值的影响,对ROA和Size连续变量进行了1%和99%分位的Winsorize缩尾处理,得到总样本的1,916个观测值。针对本文提出的假设,建立如下模型:

模型(1)中,在模型中,Lnpay为被解释变量,取值为上市公司年报中定义高级管理的前三名高级管理人员的薪酬总额的对数;解释变量为LnROA及LnROA×Opinion。其中,ROA为表示公司业绩的资产收益率,Opinion为反映审计意见的变量,为一个代理变量,若审计意见为标准无保留意见,赋值为1,否则赋值为0。Size代表公司规模的大小,Lev代表公司的资产负债率,ε代表误差项。考虑到高管薪酬还受其他因素的影响,将资产总额(Size)、资产负债率(Lev)、年份变量(YEAR)和行业变量(ⅠNDU)设置为回归分析的控制变量。(表1)

表1 变量定义

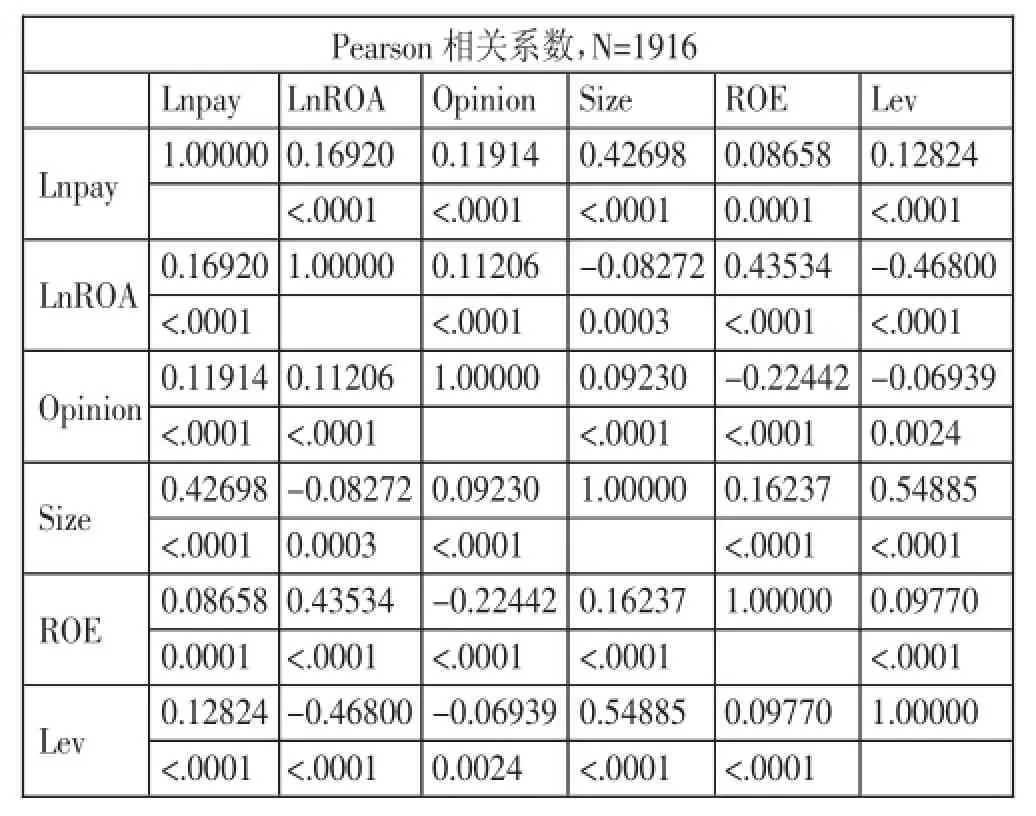

表3 变量的相关性分析结果

表4 审计意见与高管薪酬业绩敏感性的回归结果

五、实证结果及分析

(一)描述性统计分析。表2是主要变量的描述性统计结果。从表2可以看出,在2010~2011年间,高管薪酬对数的平均数为622,189.508(e13.341),这说明样本公司的高管的薪酬普遍较高,ROA对数的平均值为1.194(取对数是为了减少误差方差)。在控制变量方面,平均而言,样本观测值的资产总额为1,952,155,532(e21.317)元,资产总额最多的达到61,542,879,718(e24.843)元,最少的只有247,618,546(e19.522)元,说明各公司的资产规模之间存在较大差异。Lev的均值为35.1832表明样本的财务杠杆比率适中。(表2)

(二)相关性分析。表3是对样本数据的相关性分析,从表3可知,本文各变量的相关性分析结果都没有超过0.5,所以可以排除各解释变量之间存在的多重共线性问题,且样本中Lnpay与LnROA、Opinion和Size均呈正相关关系,与Lev呈负相关关系,这可能是因为今年来对管理层的薪酬进行管制的结果,结果均在显著的1%水平上显著,初步支持了假设。另外,ROA与Lev、Size间也呈显著地负相关关系,这也证实了以往的研究。上述只是单变量的分析结果,更为可靠的结果有待下文的多元回归检验。(表3)

(三)回归结果分析。表4是样本的回归分析的结果,列示了审计意见对高管薪酬业绩敏感性影响的回归结果。表4中的第三列显示,业绩变量LnROA的回归系数在1%的水平上显著为正(系数=0.129,T值=1.75),说明高管薪酬的提高和业绩上升时分不开的,两者之间呈现出较高的敏感性,这通常也是业绩型薪酬契约的目标。审计意见变量的回归系数为-0.056,说明审计意见对高管薪酬有一定的抑制作用,但并不显著。交乘项LnROA×Opinion的回归系数在1%的水平上显著为正(系数为0.186,T值为1.79),反映出我国上市公司审计意见出具无保留意见的公司相比较未出具的,其业绩之于高管薪酬的敏感性要更高,这也就验证了本文的假设:上市公司审计意见出具标准无保留意见的公司,其高管薪酬业绩敏感性显著增强,说明规范审计制度对业绩之于高管薪酬的敏感性存在一定程度上的增强作用。

为了进一步检验结论是否稳健,本文还做了稳健性分析,分别用ROE(净资产报酬率)替代ROA、用董事会、监事会薪酬前三位高管作为被解释变量,重复上述相关研究,结论不变。(表4)

六、研究结论

本文通过实证检验,发现审计意见对高管薪酬业绩敏感性影响为显著的正相关关系,即在其他条件一定的情况下,上市公司审计意见越好,其高管薪酬业绩敏感性越高。本文丰富了审计意见和高管薪酬业绩敏感性的相关研究,为董事会制定和实施薪酬契约提供了新的经验证据,这就要求董事会在设计高管薪酬方案时要考虑外部审计信息的有用性,合理制定激励方案,从而保证管理层的行为与股东利益保持一致,实现股东财富的增长。

主要参考文献:

[1]Jensen,M.C.and W.H.Meckling.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J]. Journal of Financial Economics,1976.3.

[2]陈胜蓝,卢锐.股权分置改革、盈余管理与高管薪酬业绩敏感性[J].金融研究,2012.10.

[3]魏刚.高级管理层激励与上市公司经营绩效[J].经济研究,2000.3.

F230

A