回望:2012-2013年的中国造纸工业

2015-10-13中经网

行业信息

回望:2012-2013年的中国造纸工业

Ⅰ概览

2012年,造纸行业整体表现低迷,2013年以来,产能过剩、竞争激烈、环保等压力仍影响行业回暖,倒逼行业优化转型。目前行业正经历转型升级的重要时期,节能减排及淘汰落后产能压力仍较大,行业短期压力较大。

2013年以来,造纸行业产品价格继续下行,此外,3季度是造纸行业传统的需求淡季,下游需求不景气,导致行业产品销售收入增速继续下滑,前3季度累计实现销售收入 9815.5亿元,同比增长8.72%,增速较上年同期下滑1.13个百分点;由于目前行业产能扩张速度已降至较低水平,行业产能释放进入尾声,企业扩张意愿及能力大幅下滑,2013年前3季度,造纸行业累计实现固定资产投资1897.82亿元,同比增长 18.7%,增速较上年同期下滑1.96个百分点。

外需方面向好,前3季度,受上年基数较低及外需拉动的影响,我国纸浆、纸张及纸制品出口量及出口额增速均同比提高,累计实现出口额 103.28亿美元,同比增长 14.18%,增速较上年同期提高3.81个百分点;出口量达到 596.99万吨,同比增长 13.68%,增速较上年同期大幅提升 13.29个百分点。

4季度是行业的传统消费旺季,需求环比有望改善,预计 4季度机制纸及纸板、纸制品产量均环比增加,价格下滑幅度减小,收入增速提升,行业供需关系有所改善,但是行业的基本面不会出现大的变化,大幅回暖的可能性较小。2013年全年来看,行业实现产品销售收入13602.5亿元左右,同比增长约 9.51%;实现利润总额约 765.47亿元,同比增长12.09%左右。

中长期看,未来两年行业趋势向好,供需矛盾将处于逐步缓解、改善的态势。主要源于固定资产投资增速的下滑,产能扩张速度放缓,新增产能逐步消化,预计2014年、2015年行业实现产品销售收入15100亿元、16700亿元左右,同比分别增长约11%、10.6%;实现利润总额846亿元、940亿元左右,同比分别增长10.52%、11.11%,增速均有所回升。

为加快造纸行业淘汰落后产能,促进节能减排,未来针对该行业的政策重点将继续集中于行业转型升级,转变行业发展方式,包括改进生产技术,限制落后及高能耗项目的审批,淘汰落后的生产线和设备,政策实施更具有针对性,更具有可执行性。在政策及行业自身发展的影响下,预计 2014年造纸行业投资完成 2890亿元左右,同比增长约7.8%,增速有所放缓。

Ⅱ供求分析

在经历了2012年的整体低迷后,2013年前 3季度,造纸行业未见实质性改善,产能过剩、竞争激烈、环保等压力将倒逼行业优化转型,行业仍处于转型阵痛期,但是供需矛盾略有缓和,3季度景气有所回升。

一、行业景气情况:供需矛盾略有缓和,行业景气有所回升

2013年供需关系相比 2012年略有缓和,因此行业景气度较2012年有所回升,但是在过剩产能及较低的行业集中度压力下,行业景气度难以大幅回升。2013年3季度,行业景气指数为124.5,处于“较为景气”区间,较上年同期的 119.4及上季度的122.5均有所提升。(图1)

二、市场运行情况

(一)需求:在产品价格下行与需求淡季影响下,行业销售收入增速下滑

图1:2006年1季度~2013年3季度我国造纸及纸制品业企业景气指数

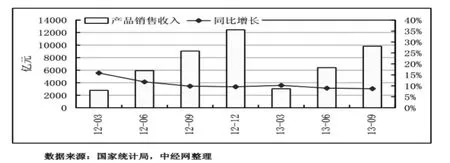

图2:2012年以来我国造纸及纸制品业产品销售收入及同比增速

2013年以来,造纸行业产品价格继续下行,此外,3季度是造纸行业传统的需求淡季,下游需求不景气,导致行业产品销售收入增速继续下滑。前3季度,造纸及纸制品行业实现产品销售收入9815.5亿元,同比增长8.72%,增速较上年同期下滑1.13个百分点,较2012年全年增速下降0.83个百分点。(图2)

(二)供给:纸制品产品同比增长最快,纸浆产量负增长

2013年前3季度,造纸行业产品产量同比增速分化明显。其中,纸制品累计产量同比增速最高,达11.03%;其次是机制纸及纸板,产量累计增速为0.21%,增幅较小;纸浆产量出现负增长,同比下滑3.13%。下面具体分析各细分产量的供给情况。(表1)

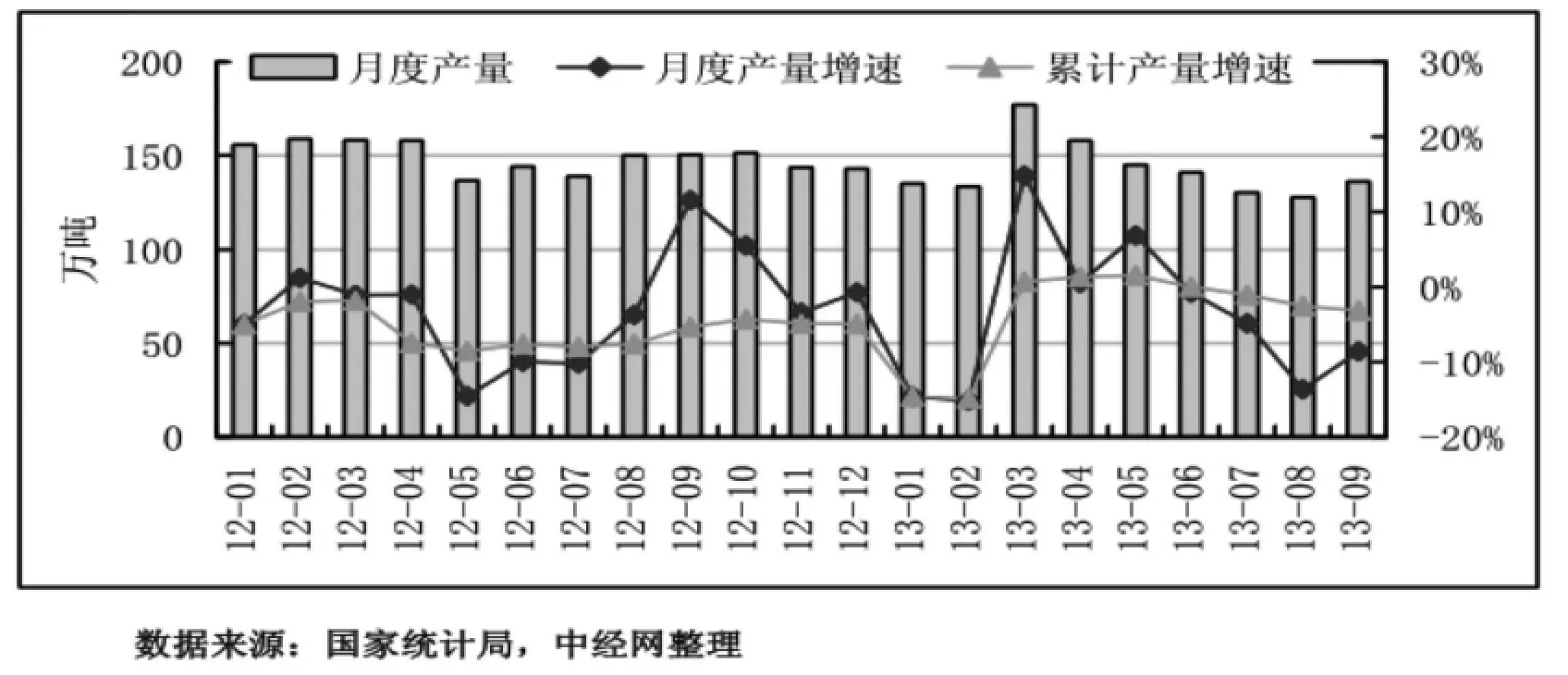

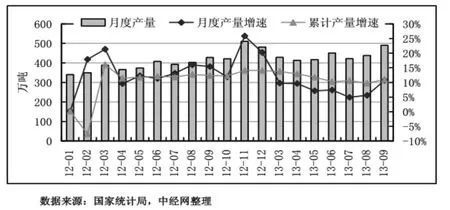

1.纸浆市场:月度产量同比大幅下滑,累计产量同比降幅缩小

目前,纸浆生产企业基本处于微利或亏损的边缘,企业通过减产或限产来调整供求是必然选择,前3季度纸浆累计产量为 1002.16万吨,产量同比下滑,降幅由上年同期的 5.29%下降至3.13%。具体来看,7~9月单月纸浆产量连续 3个月同比下降,特别是8月份,产量下降幅度超过 10%,7~9月,纸浆产量分别为 130.29万、127.76万和136.31万吨,同比分别减少4.87%、13.62%和8.6%。目前,国内原料林基地建设迟缓,非木浆受到技术发展制约,加上国内废纸回收率偏低等因素影响,纸浆自给率难以提高,对外依存度仍然较高,供需矛盾仍然严峻。(图3)

表1:2013年3季度我国造纸及纸制品行业产量及同比增速

图3:2012年1月~2013年9月我国纸浆月度产量及同比增速

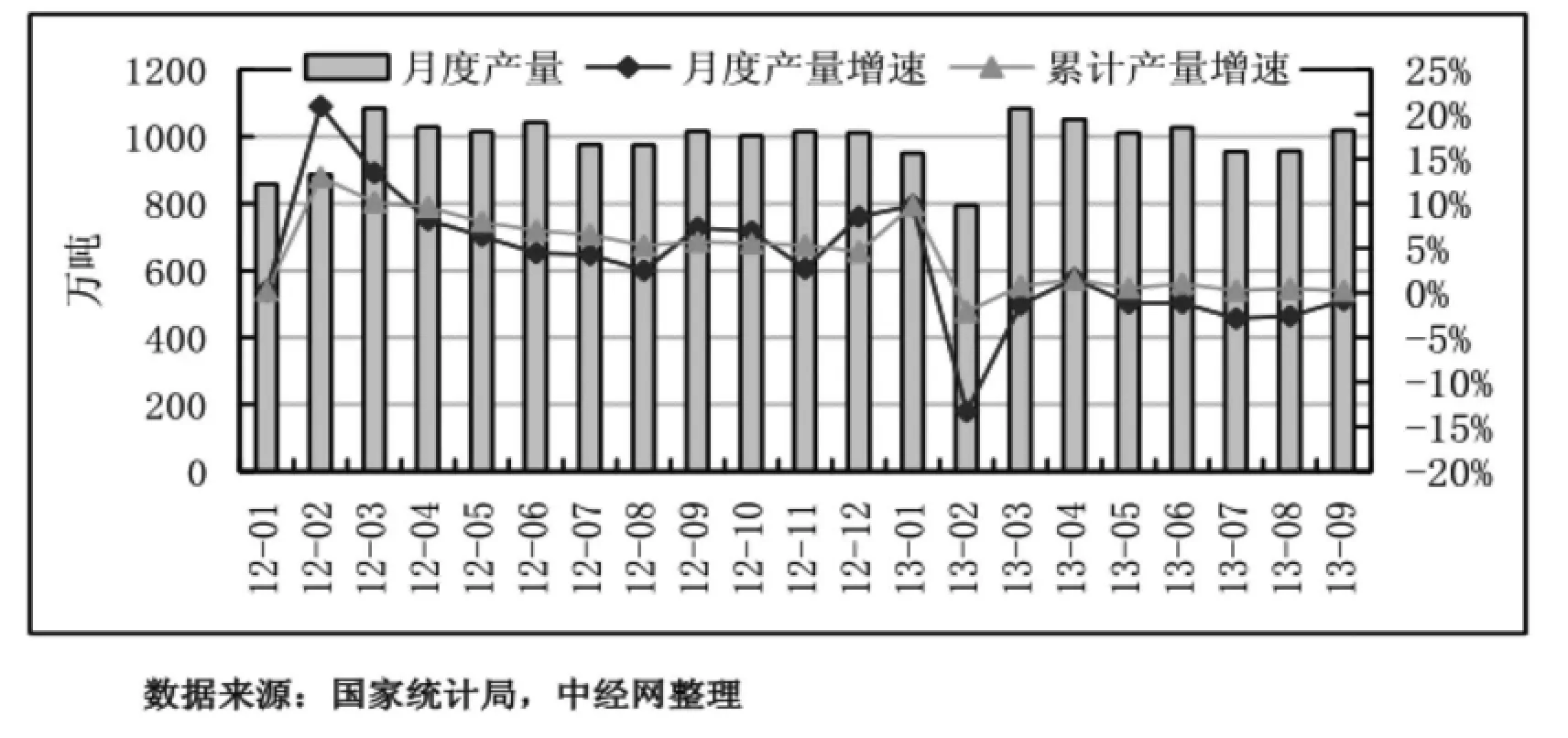

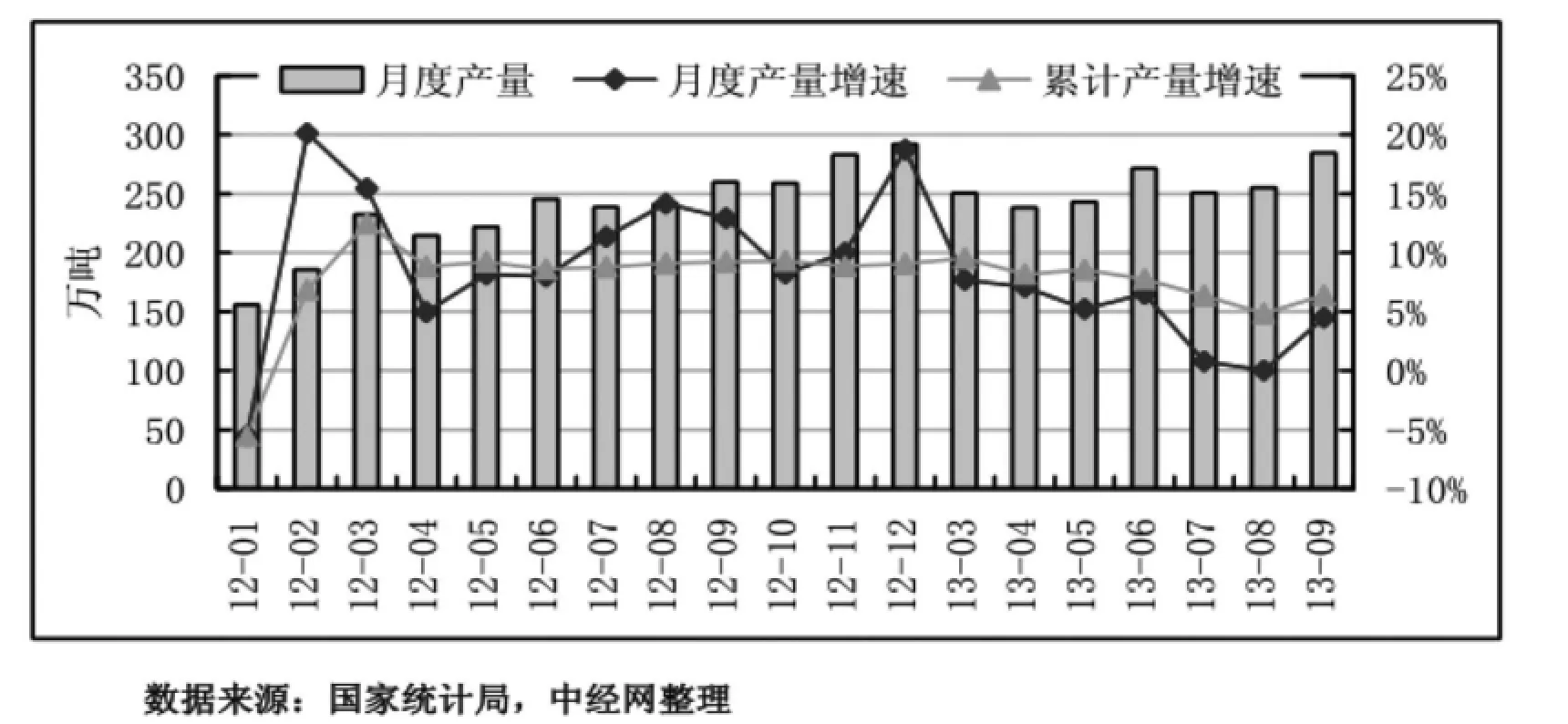

图4:2012年1月~2013年9月我国机制纸及纸板月度产量及同比增速

2.纸张市场:产量增速同比下滑,各月产量均负增长

2013年以来,受淘汰落后产能等政策及去库存压力影响,机制纸及纸板产量同比增速较上年同期明显下滑,前3季度累计生产8766.34万吨,同比增长0.21%,增速较上年同期下降5.55个百分点,较2012年全年增速下滑4.44个百分点。分月来看,7~9月,机制纸及纸板的月度产量均负增长,降幅分别为2.85%、2.63%和0.83%。(图4)

3.纸制品市场:纸制品产量增速同比下滑,但仍保持较快增长

2013年以来,在下游需求增速放缓和淘汰落后产能政策的影响下,纸制品产量增速有所下滑,前3季度,我国纸制品产量为3793.69万吨,同比增长11.03%,增速较上年同期下降了 1.31个百分点。其中,7~9月,我国纸制品产量逐月上升,分别为421.65万、438.06万和489.82万吨,同比分别增长4.95%、5.61%和 10.68%,增速分别较上年同期下降8.17个、10.39个和4.74个百分点。(图5)

瓦楞纸箱是我国产量最大的纸制品产品,总产量仅次于美国,位居世界第二。前3季度,我国瓦楞纸箱累计产量2183.42万吨,同比增长6.40%,增速较上年同期下降2.81个百分点。其中,7~9月,瓦楞纸箱产量分别为 250.85万、255.11万和 284.61万吨,同比分别增长0.8%、0.02%和4.5%。(图6)

图5:2012年1月~2013年9月我国纸制品月度产量及同比增速

图6:2012年1月~2013年9月我国瓦楞纸箱月度产量及同比增速

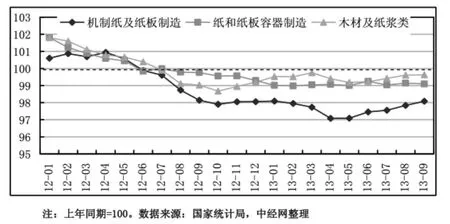

图7:2012年1月~2013年9月我国造纸行业工业生产者购进价格指数

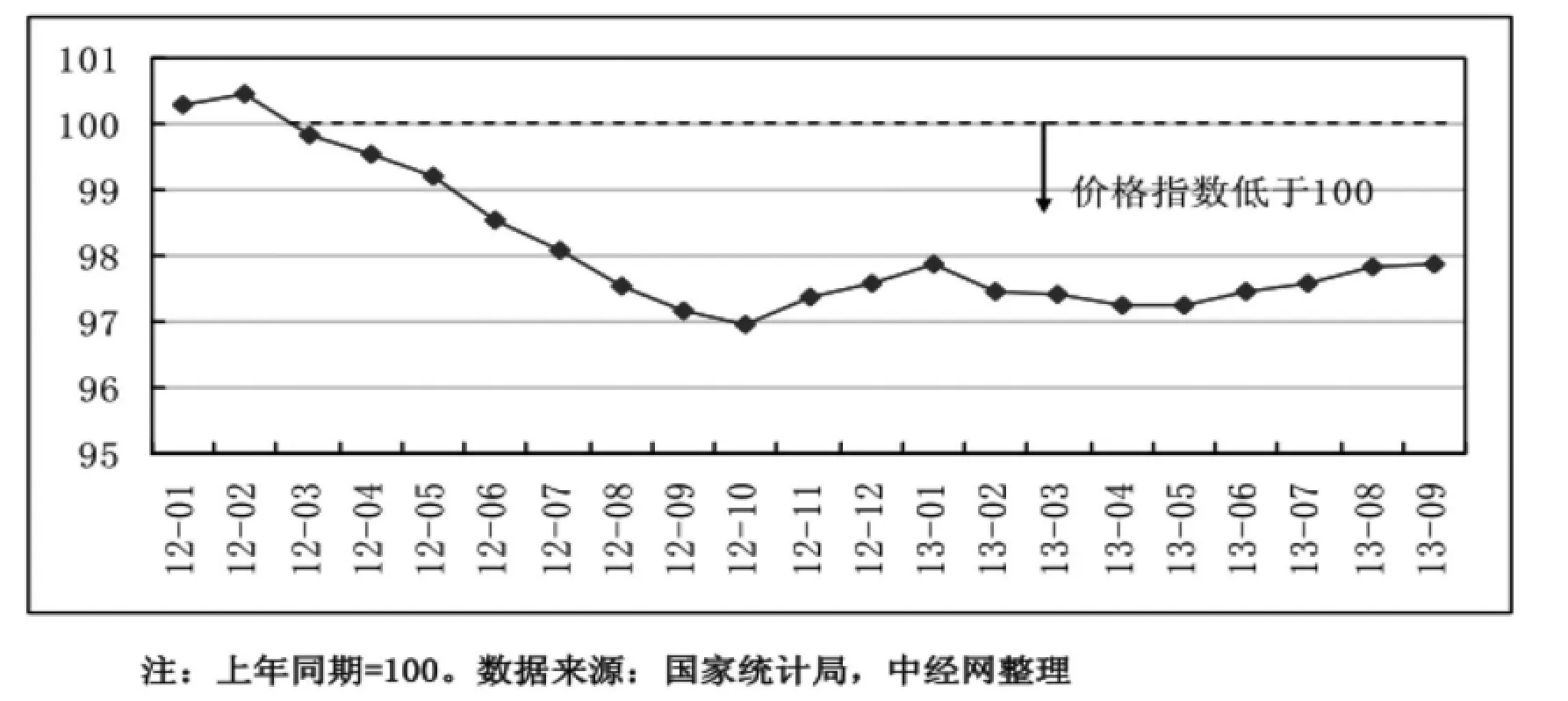

图8:2012年1月~2013年9月我国造纸及纸制品工业品出厂价格指数

图9:2012年1月~2013年9月国际纸浆价格

(三)价格:产能过剩、供求失衡,出厂价格持续同比下跌

目前,造纸行业产能过剩,行业竞争激烈,产品同质化严重,行业企业缺乏定价主导权和成本转嫁能力,再加上下游印刷、包装等行业需求疲软,行业总体供求失衡;此外,原材料价格水平回落,造纸及纸制品行业价格缺乏支撑,造纸及纸制品工业品出厂价格自2012年3月以来持续同比下滑。2013年7~9月,造纸及纸制品工业品出厂价格指数分别为97.60、97.83、97.88,均低于 100,表明价格水平低于上年同期。(图7,图8)

1.木浆价格:国际木浆价格波动明显,国内硬木牛皮浆价格同比上涨

国际木浆:我国纸浆对外依存度较高,国际木浆价格对国内造纸行业影响较大。2013年3季度,国际木浆价格波动明显。具体来看,2013年 7月 2日,北方漂白软木牛皮浆和硬木牛皮浆价格分别为655.81欧元/吨和 623.78欧元/吨,而后,北方漂白软木牛皮浆价格经历涨-跌-涨-跌的波动,硬木牛皮浆价格则总体波动下行。9月24日,北方漂白软木牛皮浆和硬木牛皮浆价格分别为 644.38欧元/吨和572.97欧元/吨,均较3季度初有所下滑。(图9)国内木浆:3季度,国内木浆价格呈波动下行态势,7月2日,我国硬木牛皮浆价格为4302.59元/吨,为3季度内价格最高点,9月10日,价格达到季度内最低点,为 4031.07元/吨,9月 24日价格为4033.02元/吨,较7月2日下滑6.27%。总体来看,3季度,我国硬木牛皮浆价格总体较上年同期有所上涨。(图10)

图10:2012年1月~2013年9月我国硬木牛皮浆价格

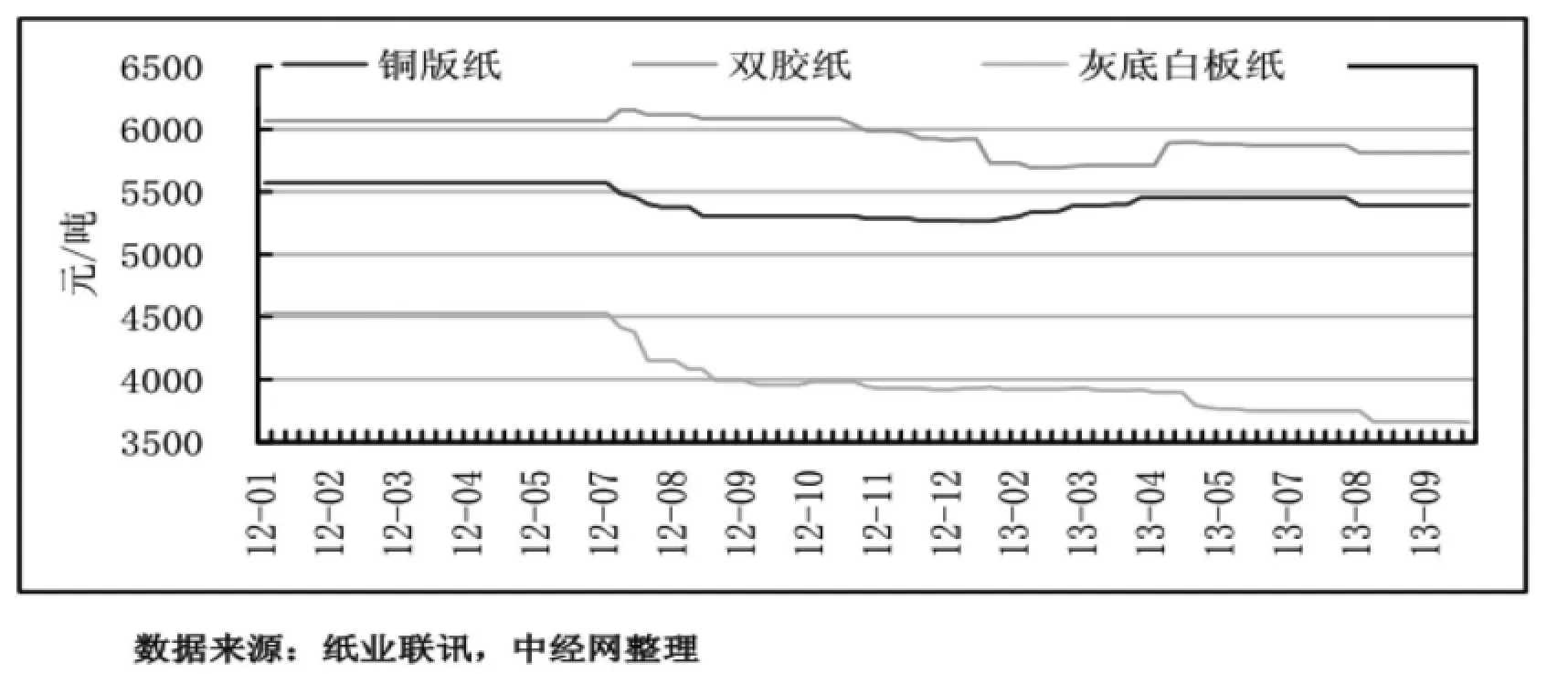

图11:2012年1月~2013年9月我国各类纸品出厂平均价

2.纸品价格:供过于求,双胶纸和灰底白板纸产品价格低于上年同期

造纸行业较大的库存压力使价格上行受阻,同时,行业供过于求情况严重,而且产品同质化明显,竞争激烈,纸品价格面临较大的下行压力,总体来看,除铜版纸 3季度后期同比有所上涨外,其他主要造纸产品的价格均低于上年同期水平。(图11)

铜版纸:3季度,铜版纸价格总体呈现前高后低的态势,7月,价格维持在 5450元/吨的水平,而 8月和9月下降至5392元/吨的水平,总体来看,较上年同期价格水平前跌后涨。

双胶纸:产品供过于求,造纸企业、经销商去库存压力较大,价格难以上涨,此外,我国双胶纸行业产能分散,行业集中度较低,大厂提价对于市场的影响力有限。2013年7月1日,双胶纸均价为5871元/吨,8月初下滑至 5815元/吨后维持该价格水平,3季度价格均低于上年同期水平。

灰底白板纸:由于经济不景气,市场需求低迷,多数纸厂库存高位,供求矛盾突出,自2012年7月以来,灰底白板纸市场价格波动下行。2013年7月至 8月初,灰底白板纸均价为 3750元/吨,而后下滑至 3661元/吨,持续至季末,3季度价格均低于上年同期水平。

(四)产业布局:“北向南移”产业布局政策继续推进

图13:2012年1月~2013年9月纸浆、造纸及纸制品业进口量及同比增速

根据 2007年10月的 《造纸产业发展政策》、2011年12月的《造纸工业发展“十二五”规划》以及2012年的《产业转移指导目录(2012年本)》,我国造纸工业计划实现由北向南推移及优化产业布局。从近年的实际情况看,我国造纸业产业由北向南转移效果逐步显现。截至2013年9月,长江以北纸及纸板产量占全国总产量的比重为34.03%,较上年同期下降 2.54个百分点;长江以南的产量占比为46.55%,较上年同期上升 3.25个百分点;长江流域的产量占比为19.42%,较上年同期下降0.71个百分点。(图12)

三、造纸行业进出口情况

(一)进口:进口量与进口额双双同比下滑,纸浆进口单价前跌后涨

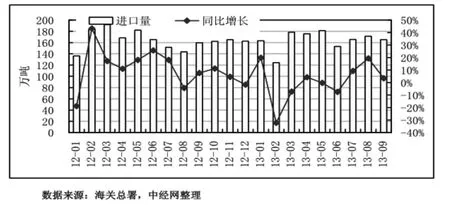

1.总体:受国内需求低迷影响,进口量与进口额双双下滑

2013年前 3季度,我国纸浆、造纸及纸制品进口量及进口额均负增长,一方面,随着我国纸浆、造纸及纸制品大部分产品已基本满足国内市场需求,进口需求减少;另一方面,国内造纸行业产能投放的增长率较高,行业产能过剩,此外,我国造纸产品具备一定的成本优势,进口需求不足。多种因素影响下,我国造纸行业进口量与进口额双双同比下滑,前3季度累计进口量为1477.95万吨,增速由上年同期的11.98%下滑至-0.26%;累计进口额为 119.64亿美元,同比下滑0.97%,降幅较上年同期收窄6.99个百分点。分月来看,7~9月进口量均同比增长,进口量分别为165.59万、171.28万和165.20万吨,同比分别增长9.28%、19.32%和3.51%,增速较上年同期减少 8.89个、增加 23.64个和减少4.14个百分点。(图13)

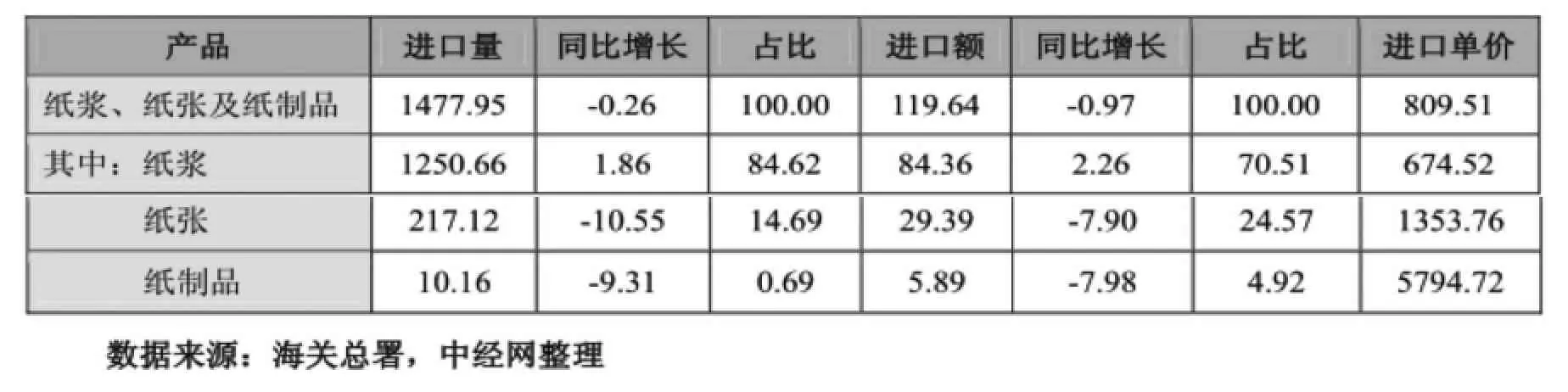

表2:2013年1~9月造纸及纸制品行业累计进口量值及同比增速 单位:万吨,亿美元,美元/吨,%

图14:2012年1月~2013年9月我国纸浆月度进口量、增速及占比

分产品来看,纸浆是我国最主要的进口产品,其次为纸张、纸制品。2013年前3季度,我国纸浆、纸张和纸制品进口量占总进口量的比重分别为84.62%、14.69%和0.69%。(表2)

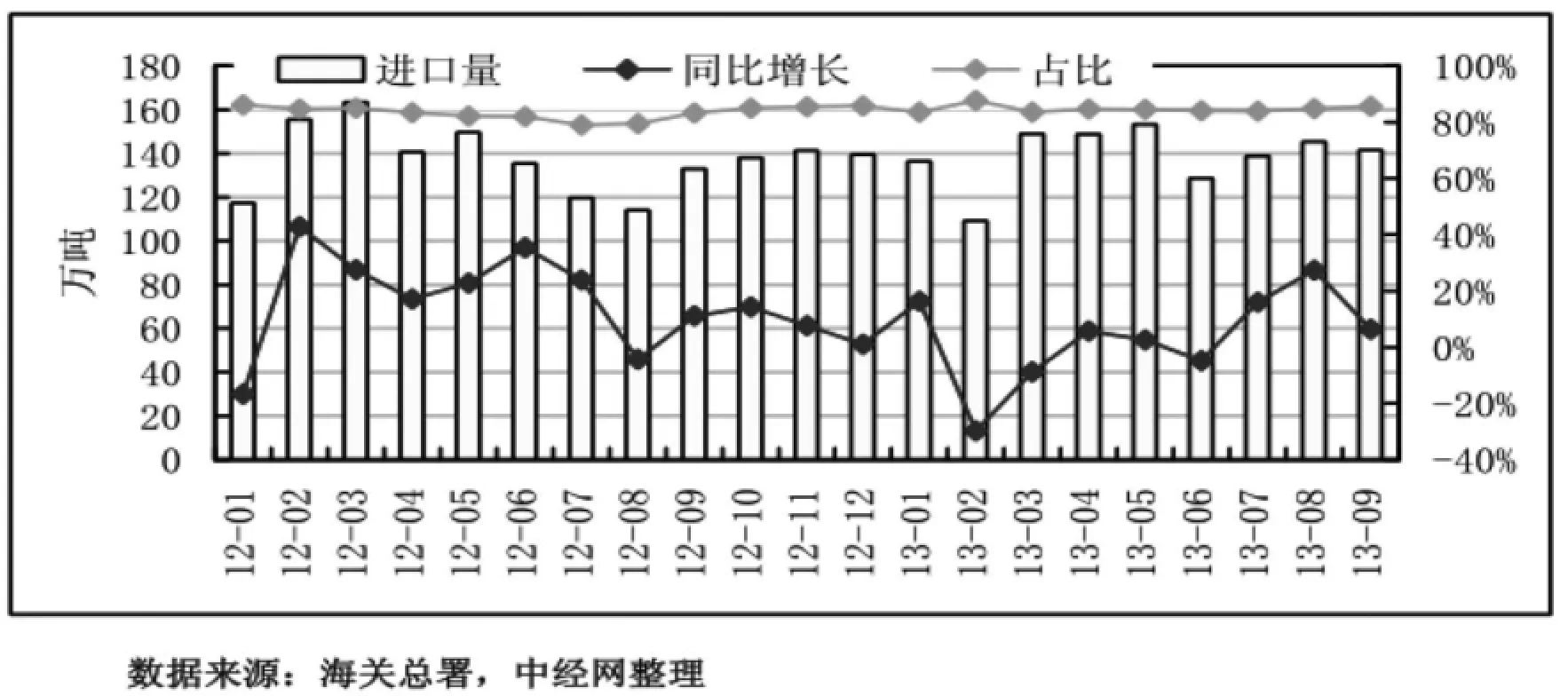

2.纸浆进口:进口量与进口额小幅增长,进口单价前跌后涨

由于本土产量匮乏,我国纸浆尤其是木浆对外依存度长期偏高,进口国家及地区主要集中在美国、欧洲及日本。2013年前 3季度,纸浆进口量占造纸行业进口量比重为 84.62%,较上年同期提高了1.75个百分点。纸浆的大量进口将对国内制浆企业造成一定冲击,国际木浆价格很大程度上决定了国内纸厂的生产成本。

3季度,我国纸浆进口量增速回升,7~9月,纸浆进口量分别为 138.89万、145.35万和 141.49万吨,分别同比增长16.07%、27.34%和6.48%,增速较2季度明显提升,因此前 3季度累计进口量及进口额均实现增长,累计进口量为 1250.66万吨,增速由上年同期的 16.42%下降至 1.86%,增速同比减少14.56个百分点;累计进口额为 84.36亿美元,增速由上年同期的-7.58%提升至2.26%。(图14)

从进口单价来看,3季度,纸浆进口单价呈“V”字型变化趋势,从7月的 690.08美元/吨下降至8月的681.78美元/吨,进入 9月,进口单价回升至689.35美元/吨。7月和8月进口单价均低于上年同期水平,分别较上年同期下降 1.53%和0.93%,9月进口单价同比上升2.56%。(图15)

(二)出口:出口量与出口额增速回升,纸张出口单价前低后高

1.总体:外需拉动,出口量与出口额增速同比回升

图15:2012年1月~2013年9月我国纸浆月度平均进口单价

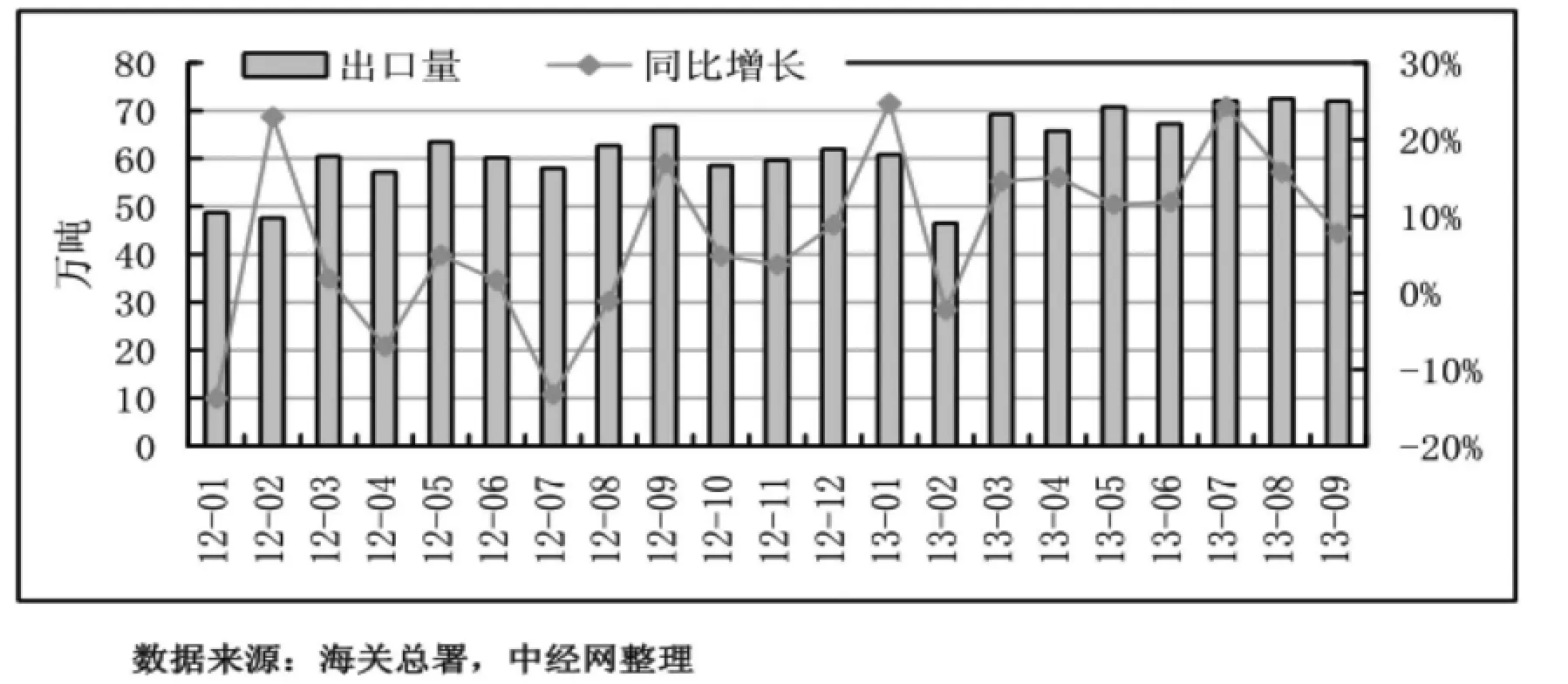

图16:2012年1月~2013年9月纸浆、纸张及纸制品业出口量及同比增速

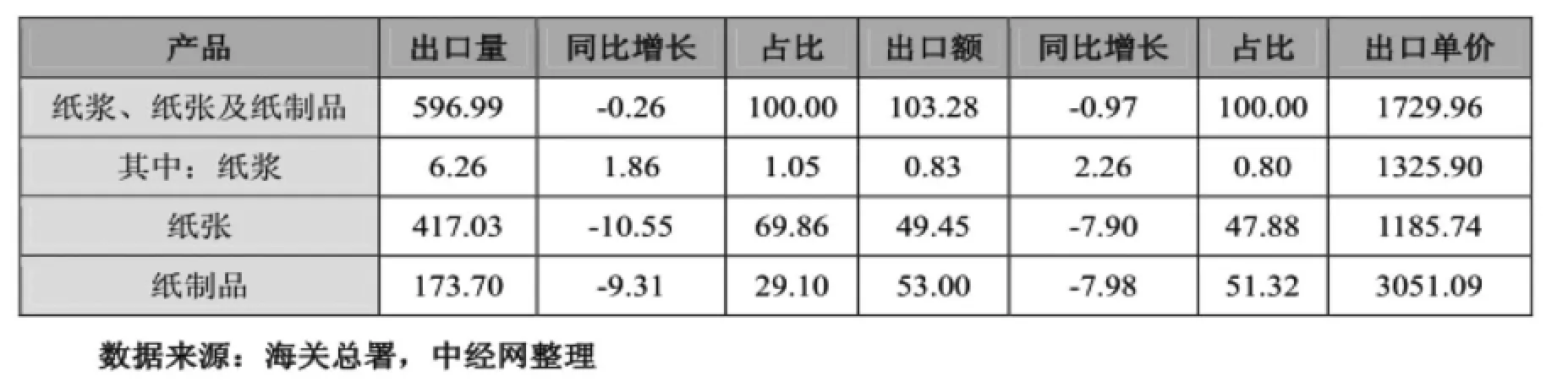

表3:2013年1~9月我国造纸及纸制品行业累计出口量值及同比增速 单位:万吨,亿美元,美元/吨,%

2013年前3季度,受上年基数较低及外需拉动的影响,我国纸浆、纸张及纸制品出口量及出口额增速均同比提高,累计实现出口额103.28亿美元,同比增长 14.18%,增速较上年同期提高3.81个百分点;出口量达到 596.99万吨,同比增长 13.68%,增速较上年同期大幅提升 13.29个百分点。分月来看,7~9月出口量分别为 72.05万、72.58万和72.04万吨,同比分别增长 24.34%、15.74%和7.79%,增速逐月下行。(图16)

分产品来看,纸张是我国造纸业最主要的出口产品,其次是纸制品、纸浆。前3季度,纸张、纸制品、纸浆出口量占总出口量的比重分别为69.86%、29.10%和1.05%。纸张出口量及出口额增速最高且占比最大,纸张出口成为行业重要支撑,因此下文将对纸张出口市场进行详细分析。(表3)

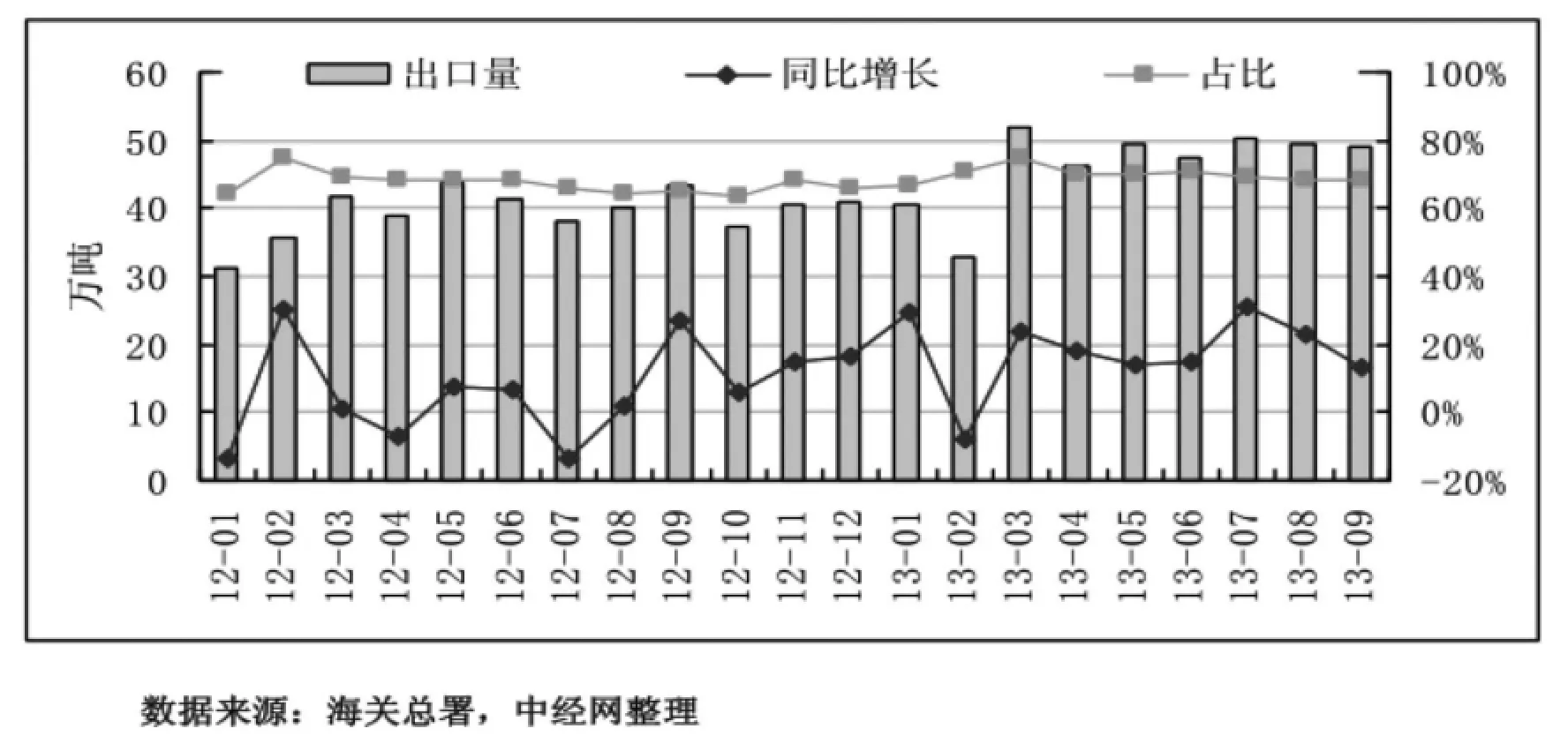

图17:2012年1月~2013年9月我国纸张月度出口量、增速及占比

图18:2012年1月~2013年9月我国纸张月度平均出口单价

2.纸张出口:出口量与出口额增速均回升,平均单价同比回落

2013年以来,我国纸张出口环境改善,出口形势继续好转,出口增速明显提升。前3季度,累计出口纸张 417.03万吨,同比增长17.55%,增速较上年同期提高 14.61个百分点;累计出口额为49.45亿美元,同比增长 15.76%,增速较上年提升1.67个百分点。分月来看,7~9月,出口量分别为 50.08万、49.40万和 49.11万吨,同比分别增长 30.80%、22.61%和13.19%。(图17)

从出口单价来看,3季度,外需有所放缓,纸张平均出口单价同比回落。具体来看,7~9月,纸张出口均价分别为 1161.52美元/吨、1158.37美元/吨和1189.95美元/吨,同比分别下滑14.02%、8.87%和5.46%,出口单价总体前低后高的态势。(图18)

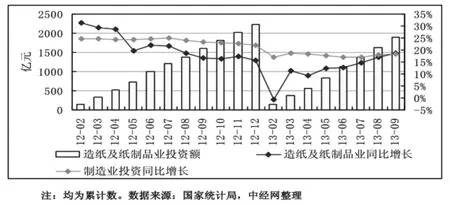

四、造纸行业投资情况

造纸行业产能扩张速度已降至较低水平,2013年前3季度,造纸行业累计实现固定资产投资1897.82亿元,同比增长 18.7%,增速较上年同期下滑 1.96个百分点,较 2012年全年提高 3.18个百分点,比同期制造业投资总额增速低 0.2个百分点;造纸行业投资总额占制造业投资总额的比重为1.78%,与上年同期基本持平。造纸及纸制品业投资增速同比明显下滑,究其原因,一方面,过去两年产能陆续释放,对供求形成较大冲击,行业产能过剩明显;另一方面,目前行业较为低迷,行业盈利能力较弱,资本进入行业的动力不足,同时造纸企业短期内扩张意愿明显下降。不过,造纸行业投资速度的下滑表明行业过剩产能或将随时间推移逐步消化,行业的供需矛盾也有望逐步缓和。(图19)

图19:2012年2月~2013年9月造纸及纸制品业投资完成额及同比增速

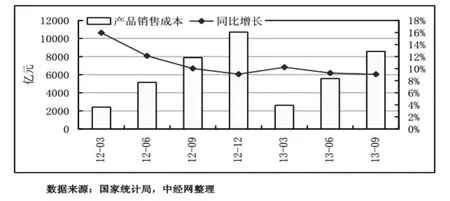

图20:2012年以来我国造纸及纸制品业产品销售成本及同比增速

五、造纸行业经营情况

(一)成本与利润:行业产品销售成本增速继续下滑,利润增速大幅提升

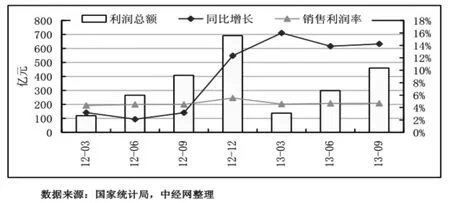

2013年前 3季度,得益于控制成本得力,造纸行业产品销售成本增速有所下滑,利润增速大幅提升。行业累计销售成本为8572.43亿元,同比增长9.06%,增速较上年同期减少0.96个百分点;利润总额增速同比大幅提升,累计实现利润 460.37亿元,同比增长14.23%,增速较上年同期提高 11.05个百分点。造纸行业盈利水平依然较低,2013年以来,受益于竞争压力的小幅缓解及原材料价格低位维持,造纸行业盈利水平环比逐季改善,前3季度,造纸及纸制品行业销售利润率为4.69%,较上年同期提高0.18个百分点。虽然销售利润率提升,但是行业目前仍处于微利状态。(图20,图21)

(二)库存:存货增速继续下行,行业库存压力有所缓解

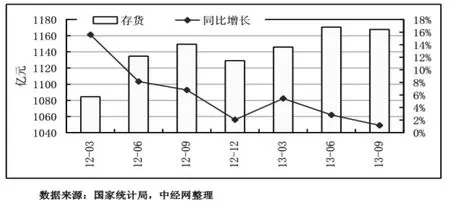

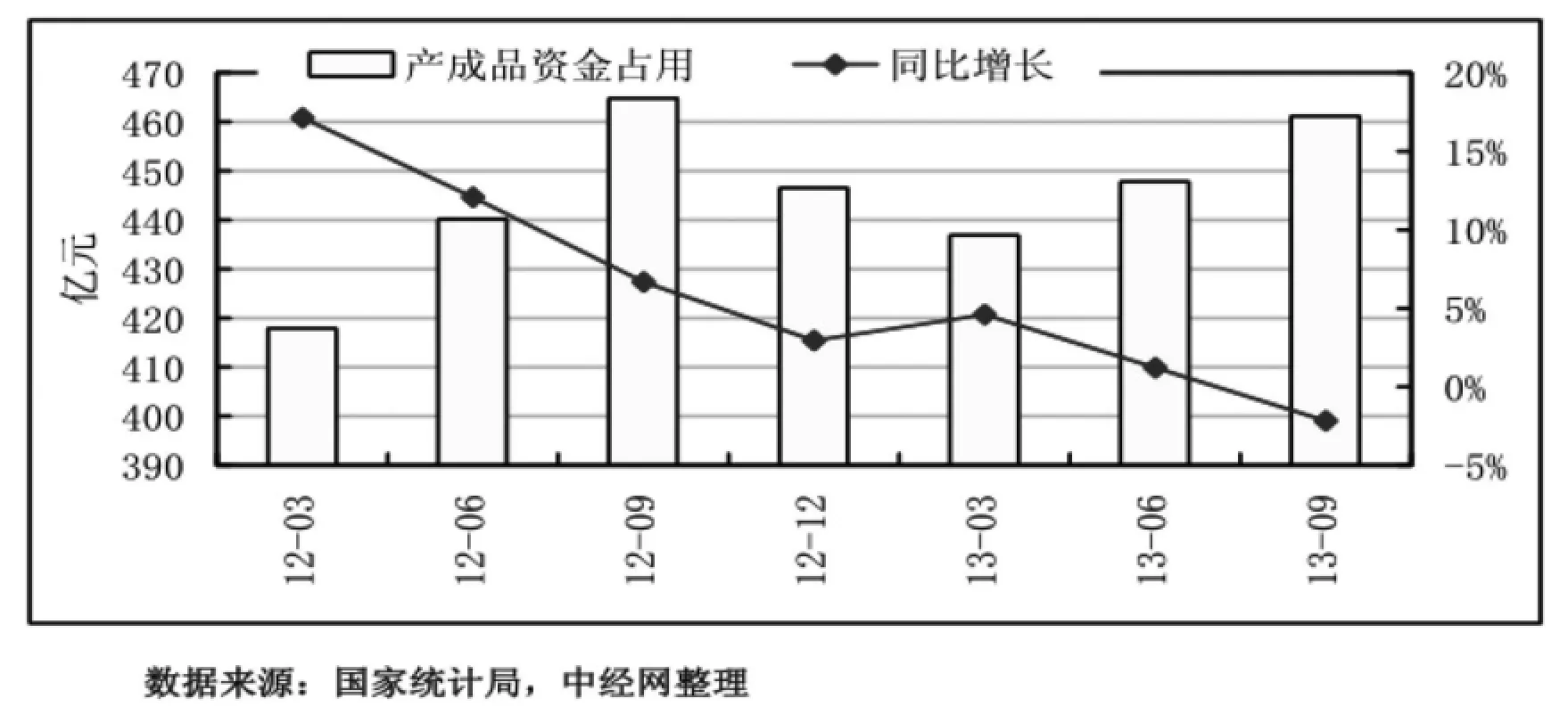

2013年9月末,造纸及纸制品业存货为1167.82亿元,同比增长1.16%,增速较上年同期下降5.64个百分点;产成品资金占用额为461.15亿元,增速由上年同期的6.69%下滑至-2.15%,2010年5月以来首次出现负增长,行业库存压力有所缓解。(图22,图23)

图21:2012年以来我国造纸及纸制品业利润总额及同比增速

图22:2012年以来我国造纸及纸制品业存货及同比增速

图23:2012年以来我国造纸及纸制品业产成品资金占用及同比增速

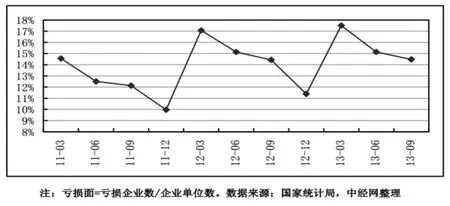

图24:2011年以来我国造纸及纸制品业亏损面

图25:2010年以来我国纸浆对外依存度

Ⅲ问题与风险

一、利润率偏低,亏损面继续上升,行业运营压力较大

受宏观经济增长放缓影响,造纸行业需求增长放缓,企业开工率不足,再加上生产成本上升,行业经营压力加大,此外,受产能扩张和市场需求减缓的挤压,多数产品市场价格下滑,盈利空间收窄,利润下降,生产经营困难的企业增多,行业亏损面总体成同比上升趋势,总体来看,行业面临较大的运营压力。(图24)

二、纸浆对外依存度持续走高,行业原材料风险加剧

我国是一个少林的国家,且国内废纸的利用率并不高,使得我国成为全球最大的纸浆进口国,纸浆对外依存度较高,国际纸浆价格波动对我国造纸行业影响较大,使得造纸行业发展的自主权大大降低,不利于造纸业及其相关产业的长远发展。为了缓解这一局面,我国积极推进林纸一体化建设并取得了一定成效,但是尚未实质性改变林纸资源仍然不足的现状,纸浆仍然大量依赖进口。2013年3季度,纸浆对外依存度持续走高,均为 50%以上,具体来看,7~9月,纸浆对外依存度分别为 51.73%、53.35%、51.03%,分别较上年同期增加了 5.37个、9.99个和3.99个百分点,纸浆对外依存度持续走高,造纸行业的原材料风险加剧。(图25)

Ⅳ政策解读

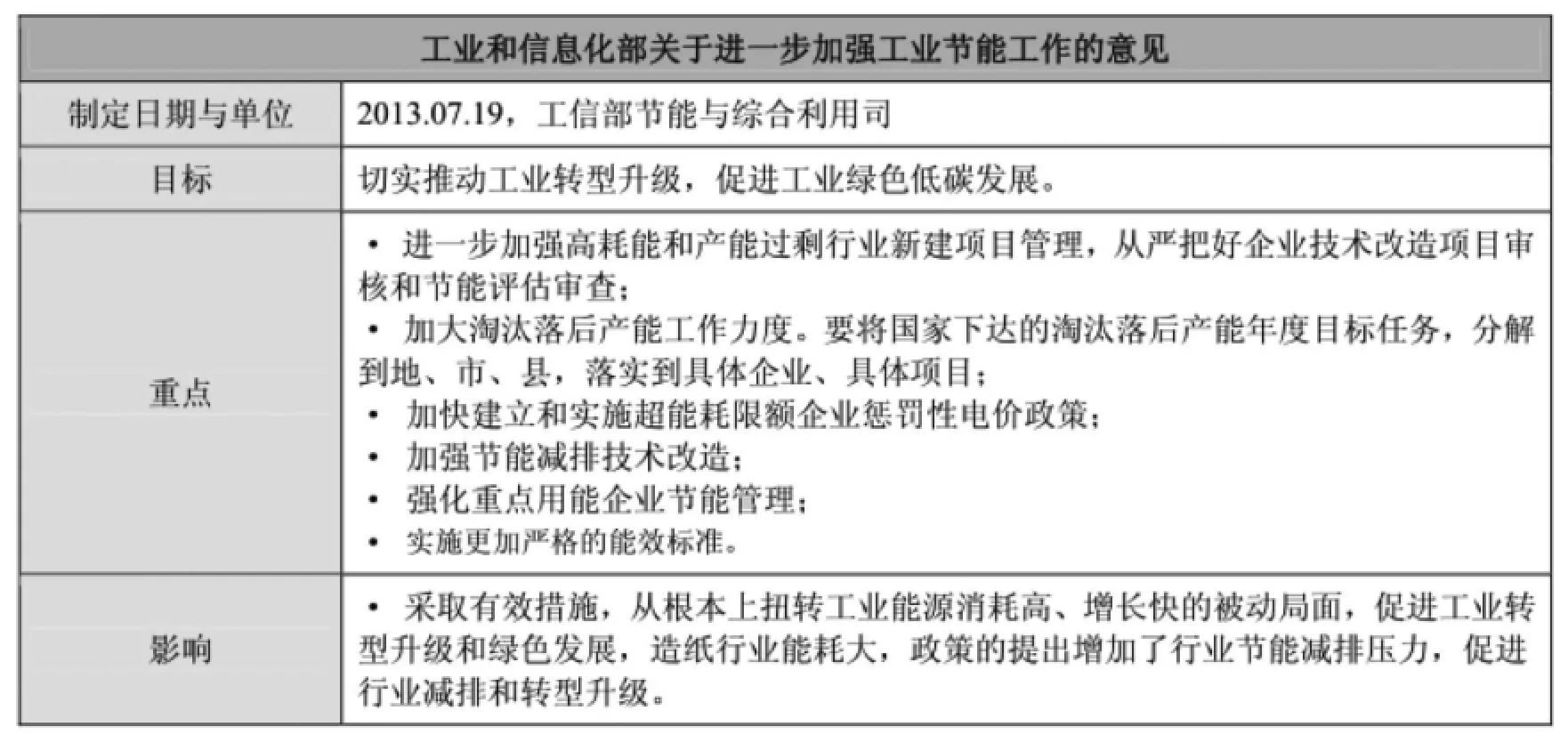

一、工业和信息化部关于进一步加强工业节能工作的意见

?

二、黑龙江和内蒙古东北部地区沿边开发开放规划

?

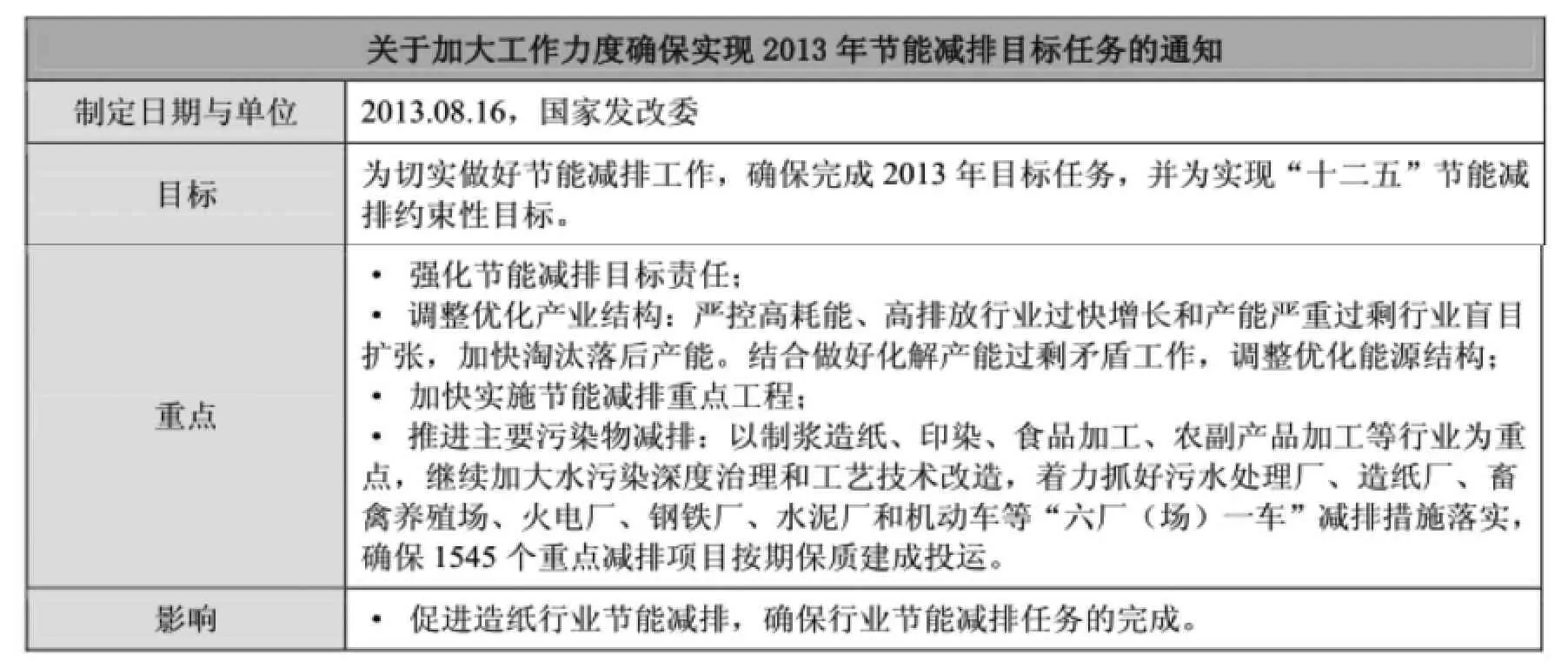

三、关于加大工作力度确保实现2013年节能减排目标任务的

?

Ⅴ投资项目

一、中央财政7亿元支持林业建设,涉及24个省区市

?

?

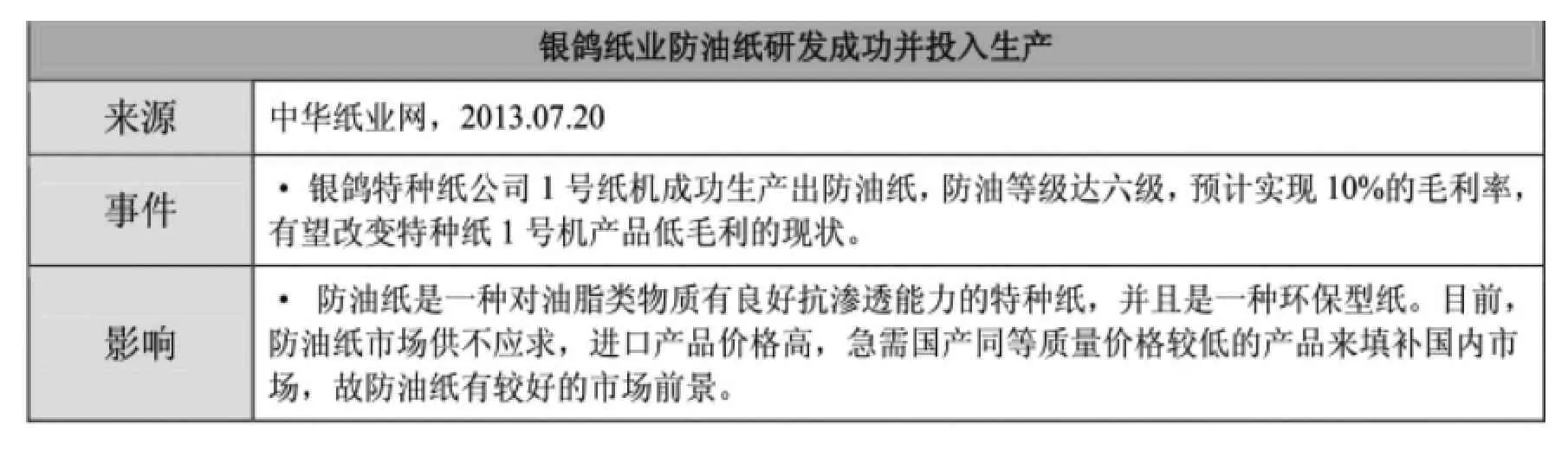

二、银鸽纸业防油纸研发成功并投入生产

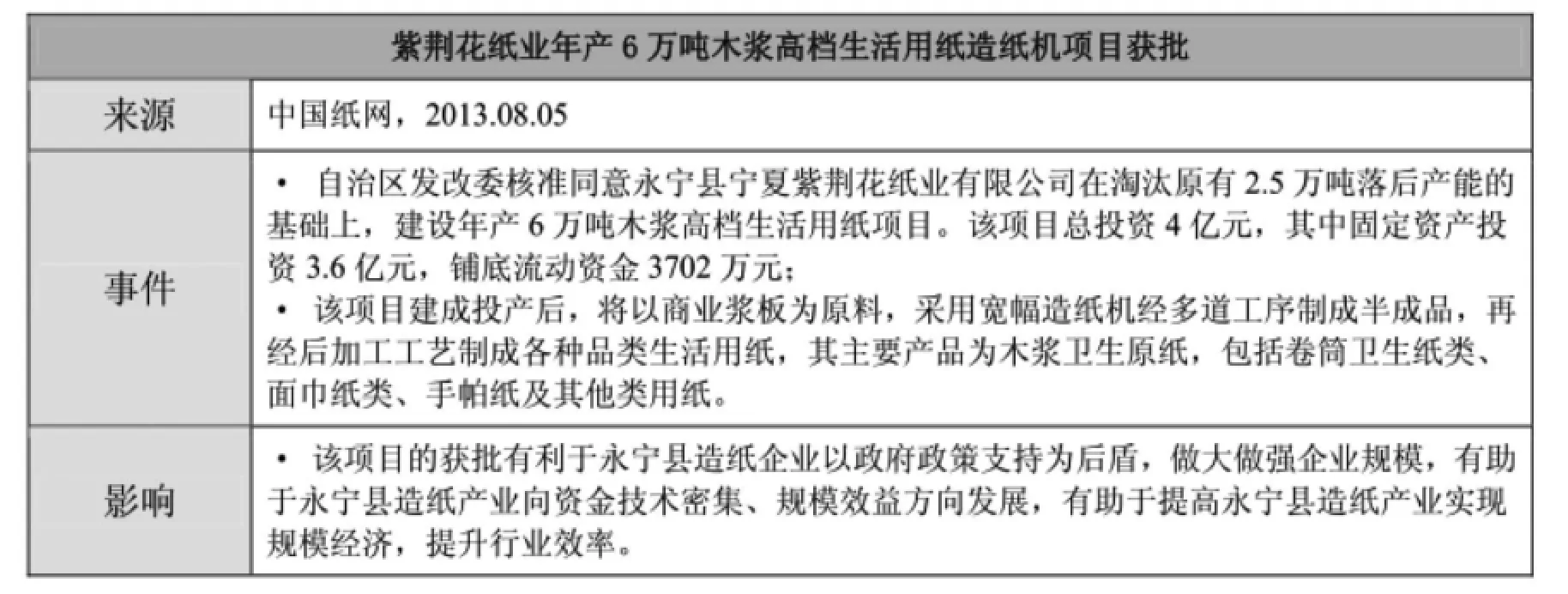

三、紫荆花纸业年产6万吨木浆高档生活用纸造纸机项目获批

?

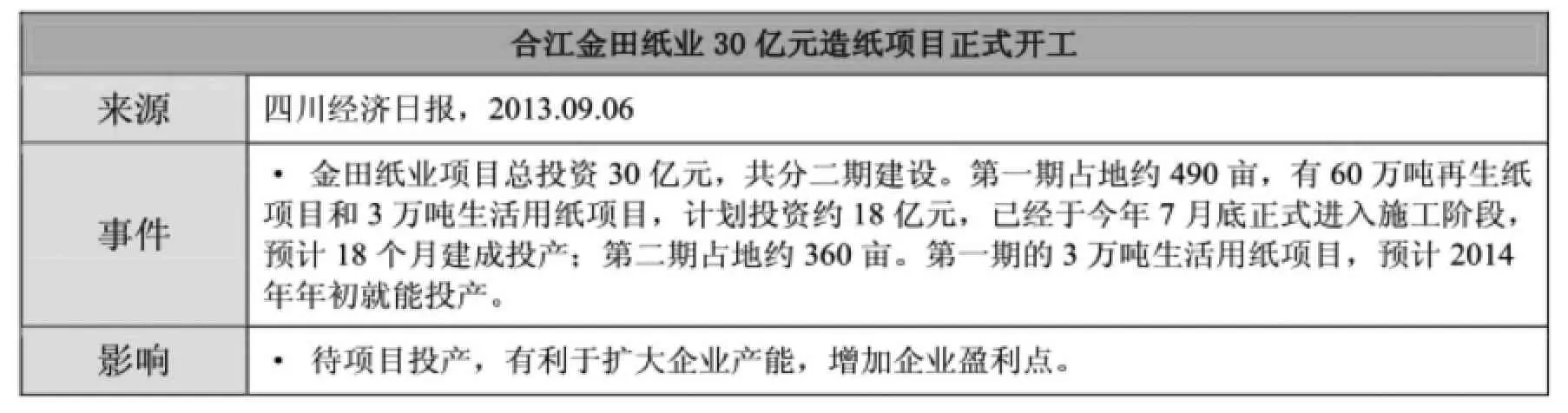

四、合江金田纸业30亿元造纸项目正式开工

?

五、晨鸣纸业44亿湛江扩产、投建18万吨纸杯原纸项目

?

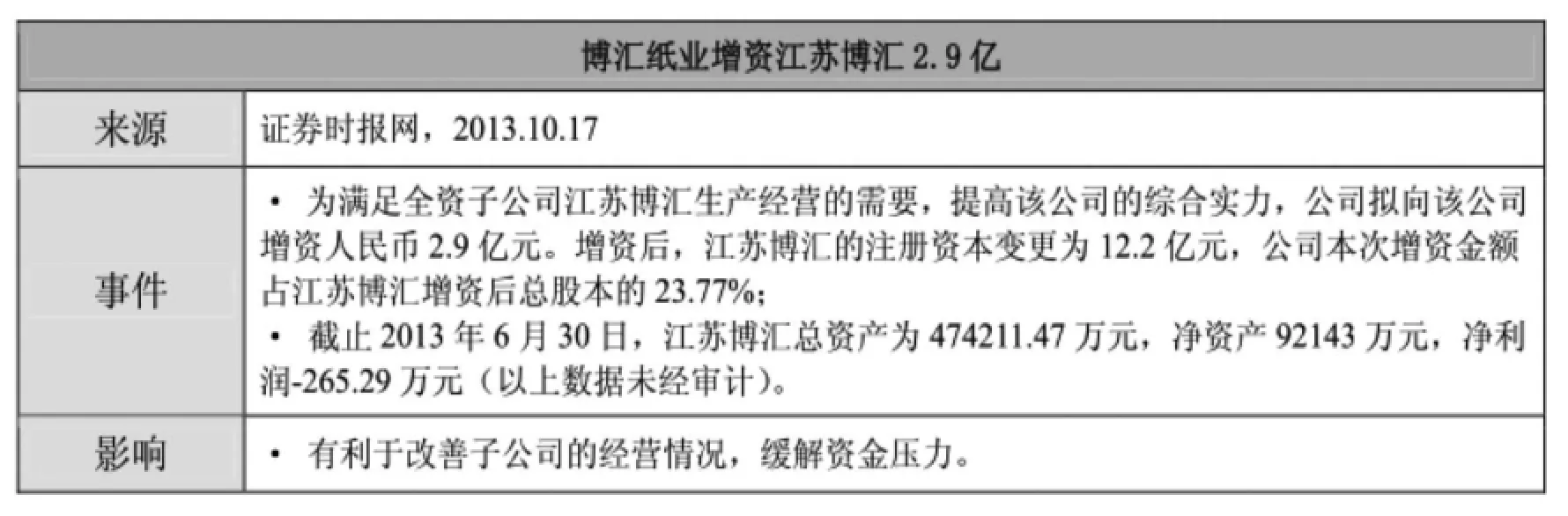

六、博汇纸业增资江苏博汇2.9亿

?

(摘自中经网,仅供读者参考)