去杠杆三步曲近尾声酿股灾大调整将结束

2015-09-10

编者按

6月12日至今,伴随着大盘的调整,A股市场也在经历着漫长的去杠杆过程。我们认为,整个去杠杆的历程可以分为三个阶段,我们将其称为去杠杆三步曲。

从6月开始,监管部门对于场外配资业务的围剿打响了去杠杆战役的第一枪。在监管层的重拳之下,鼎盛时期超过万亿规模的场外配资逐渐分崩离析。截至目前,场外配资的存量规模也基本清理完毕。

不过,去杠杆的第一步也付出了沉重的代价,由于时间短,手段强硬,导致了股市的非理性踩踏事件,大盘也经历了巨幅的波动。

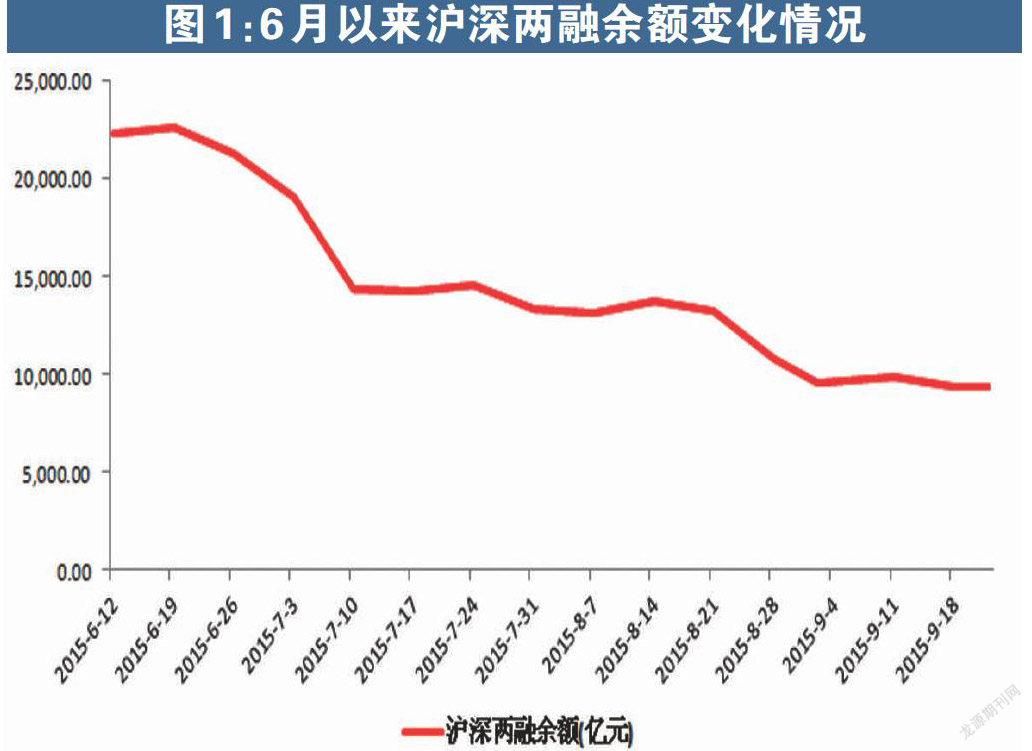

第二步去杠杆始于8月中下旬,当时市场正经历着第二轮大跌。与此同时,A股市场对于未来走势信心也在逐渐缺失。在强制平仓与主动减仓双驱动下,场内融资融券去杠杆进程加速。

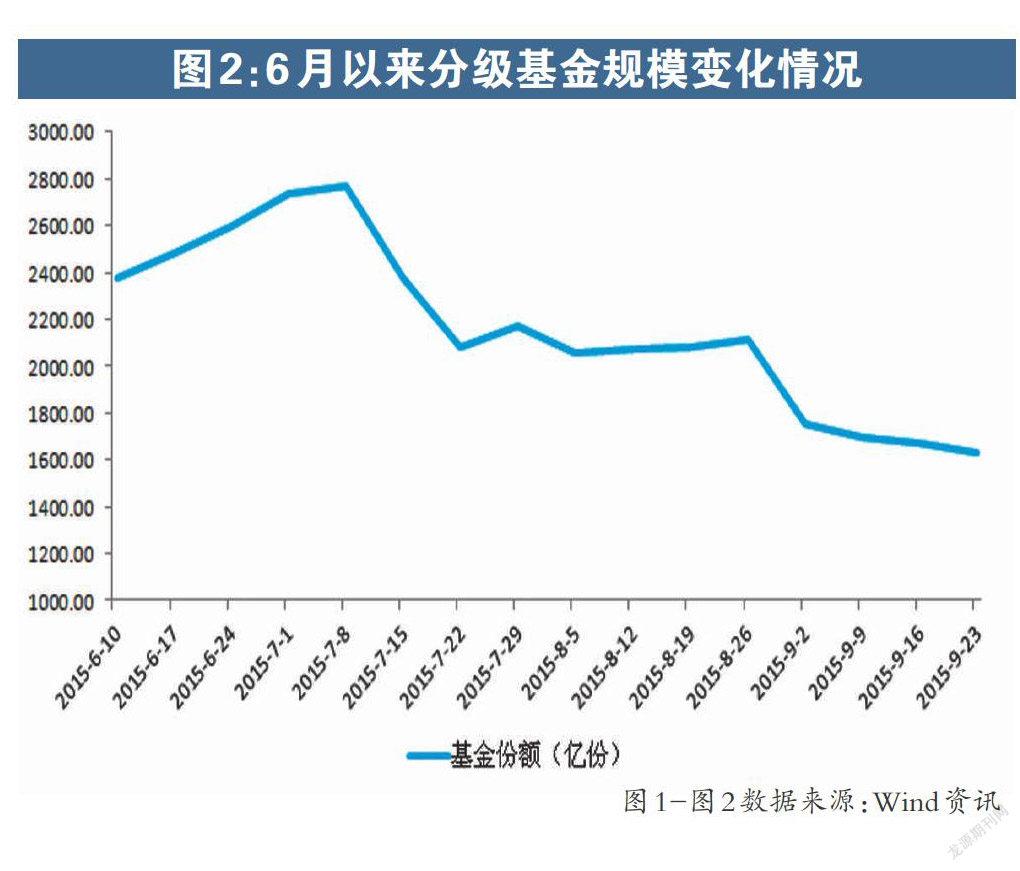

同样经历着去杠杆历程的还有分级基金。在股市暴跌和调整阶段,分级基金迎来“下折潮”,随之而来的是其规模的大量缩减。截至9月23日,分级基金规模已降至1631.99亿份,相对于7月8日2767.14亿份的高点,缩水了41.02%。

目前市场正经历着去杠杆的第三步,即证券类信托的清理。前期证监会的暴力去杠杆以及券商的强硬态度一度让券商和信托之间爆发正面冲突。在各自监管部门的“介入”之下,信托杠杆的收紧进程得以缓和,但不能否认的是,清理信托产品的杠杆已经是板上钉钉的事,它的完成与否也仅仅只是时间的问题。

去杠杆是一个痛苦的过程,但正如一位业内人士所说的,这是一轮由杠杆撬动起来的牛市,一开始就存在巨大泡沫,积累了很多风险。市场是不需要风险偏好的资金,对杠杆资金的清理也是正本清源。

当前,A股去杠杆进程接近收尾,估值以及基本面支撑逐渐显现。随着第三步去杠杆的完成,我们推断,市场或将迎来最后一跌。若这最后一跌能够实现,市场积极布局的时机也将到来。在本次专题《调整主跌段已过 尚余C5最后一跌》一文中,我们对此进行了更为详细的技术面分析,供投资者参考。

第一步:场外配资清理

6月12日至7月A股市场第一轮深幅回调期间,监管层对于场外配资的强力围剿打响了去杠杆战役的第一枪。

资料显示:从去年7月牛市启动开始,场外配资公司不断涌现,成为本轮行情中一种新型的资金来源,也成为行情火爆的主要推动力量之一。

由于场外配资不实行实名制,其具体规模一直以来便是个谜。根据证券业协会相关负责人的介绍,通过对场外配资活动的调查摸排,截至6月底,场外配资活动通过三个系统接入的客户资产规模合计近5000亿元。不过,业界所统计出来的数据却远不止此。如有业内人士推算,截至6月初,各种形式的场外配资规模可能有1万亿-1.5万亿元。而申万宏源在6月29日晨会纪要中指出,经过详细测算,整个场外配资市场规模约为1.7-2万亿元左右。

此外,场外配资的高杠杆也是其一大特色。资料显示,配资公司配资业务的杠杆一般为1:4或1:5,有的配资公司杠杆甚至可以达到1:10。根据杠杆比例的不同,配资公司设有平仓警戒线和强制平仓线,杠杆越大,“红线”越紧,以保证其出借资金及利息的安全。

事实上,场外配资明显违反了证券法中账户实名制的规定,对于其的打击理所当然。从4月开始,监管层对场外配资的围剿逐渐启动,至6月开始达到高潮。

6月12日,证监会新闻发布会上要求各证券公司不得通过网上证券交易接口为任何机构和个人开展场外配资活动、非法证券业务提供便利。6月13日,证监会官方微博再次发布《关于加强证券公司信息系统外部接入管理的通知》。

伴随着场外配资的大清理,鼎盛时期已超过万亿规模的场外配资,在监管与市场的双重压力之下逐渐分崩离析。不过,在7月初股市回稳后,场外配资重新抬头,对此,证监会再出重拳,加大清理力度。资料显示,7月12日,证监会官网公布《关于清理整顿违法从事证券业务活动的意见》,再次要求派出机构和证券公司加强对场外配资业务的清理整顿力度。同时,国家互联网信息办公室也发布通知,要求互联网平台、媒体从7月12日起,全面清理所有配资炒股的违法宣传广告信息,禁止任何机构和个人通过网络渠道发布此类违法宣传广告信息。

重拳之下,场外配资清理成果喜人。近期证监会通知称,截至9月16日,已经完成了3577个资金账户的清理,占全部涉嫌违法从事证券业务活动账户的64.30%。

而对于场外配资存量的清理,监管部门的脚步也始终未停下。9月初,监管部门下发通知,根据存量规模的不同,剩余场外配资将分别于9、10月份清理完成。其中,存量规模在10亿元以下的于9月11日前清理完成,而300亿以上规模的于10月31日前清理完成。

此外有资料显示,配资执法的范围也在不断扩大,继软件提供商、证券公司被证监会处罚后,配资公司也首次遭遇处罚。日前,证监会对涉嫌从事非法经营证券的5家配资公司和1名自然人处以行政处罚,合计罚没款项将高达1.51亿元。

截至目前,大多数配资公司已经将存量清理完毕。不过去杠杆的第一步也付出了沉重的代价。由于时间短,手段强硬,导致了股市的非理性踩踏事件,大盘也经历了巨幅波动的阵痛。

第二步:场内融资和分级基金去杠杆

数据显示,上证指数在8月中下旬再次遭遇大跌,26日最低触及2850点,创下市场调整以来新低。而与此同时,场内两融以及分级基金也在加速去杠杆的进程。

大跌之际,A股市场对于未来走势信心也在逐渐缺失。在强制平仓与主动减仓双驱动下,两融规模再次出现大幅下滑。整个8月份,两融余额减少了2795.56亿元,较月初下滑了20.88%。其中,8月28日两融余额同比上周同期下降18.96%,创下6月两融余额下滑以来之最。

此外,两融余额规模的持续下滑亦与监管层对两融违规业务的清理相关。

今年以来,证监会对券商启动多次两融检查。结果显示,部分券商在两融业务开展中存在客户身份验证等违法违规行为。8月26日,海通证券、华泰证券等四家券商因涉嫌未按规定审查、了解客户身份等违法违规行为,被证监会立案调查。有券商人士分析,立案调查或与两融业务有关。

同样的,分级基金也经历了去杠杆之痛。分级基金由于其带有杠杆成分,在股市“提款机”效应明显的时候,为普通投资者攫取超额收益,而眼下监管层自上而下的“去杠杆化”措施,在股市暴跌和调整阶段,则让分级基金迎来“下折潮”。而下折之后等待分级基金的,则是其规模的大幅缩减。

数据显示,分级基金规模在大跌期间表现相对平稳,却在8月26日之后遭遇缩水。截至9月23日,分级基金规模已降至1631.99亿份,相对于7月8日2767.14亿份的高点,下降了41.02%。

此外,当前市场下,高杠杆基金必然不被监管层接受,申报多被暂缓甚至撤回。

7月31日A股市场盘中,有消息称,证监会“叫停”了全部多空分级产品分级基金的申报工作。对此,证监会新闻发言人回应称,是公司主动申请撤回。

8月21日,证监会通过例行新闻发布会证实暂停审批分级基金,而早在数天前,相关基金公司就接到了通知暂停相关分级基金的审批和发行工作。

第三步:证券类信托清理

有资料显示,在场外配资、两融、分级基金领域去杠杆取得成功之后,目前A股市场整体杠杆规模已基本回到了2014年末的水平。当前市场仍处于震荡局势,方向选择尚不明朗。我们认为,当前对于证券类信托的清理,或将为A股去杠杆的历程画上句点,而这一次的去杠杆,也或将带来A股市场反弹前的最后一跌。

在证监会7月12日发布的《关于清理整顿违法从事证券业务活动的意见》中指出,信托公司、一般机构、自然人开展证券投资,均应当遵守证券账户实名制规定,清理整顿工作应当严格按照《意见》进行。

业内人士指出,信托公司的证券产品主要有三类,一是伞形信托,二是单账户结构化信托,三是没有杠杆的管理型产品。由于风险控制等原因,这三类产品均与外部交易系统连接。

在目前的清理工作中,券商的主要矛头指向伞形信托。资料显示,伞形信托成本约在10%左右,杠杆在1:2至1:3之间。主体为信托、银行和机构投资者/高净值客户。7月初伞形信托规模约为7000亿元,以证监会提供的清理数据推算,截至9月11日已经清理的账户规模超过7月规模的2/3,根据业内人士初步估算,目前伞形信托规模不到 2000亿元。不过,也有业界测算,当前伞形信托总规模约在4500亿元左右,可见伞型规模也存在非透明的问题。

此外,由于单一结构化信托或资管计划与伞形信托均是使用HOMES系统或者铭创系统来进行产品的运营和管理,带有杠杆的单账户结构化信托也受到一定影响,部分券商要求单账户结构化信托、管理型证券信托产品放弃原有外部交易系统,整体平移至券商交易平台。

证监会的暴力去杠杆以及券商的强硬态度一度让券商和信托之间爆发正面冲突,最终,在各自监管部门的“介入”之下,双方交恶才迎来缓和。

资料显示,9月17日,银监会召集多家信托公司通气,要求信托公司主动清理配资,但在时间限制上并未强调9月30日大限。同时,商讨出目前单一信托计划暂缓清理、伞形信托继续清理的方案。

以此同时,证监会亦发出《继续做好清理整顿违法从事证券业务活动的通知》,要求券商不要简单采取“一断了之”的方式,在开展清理整顿工作中不要单方面解除合同。

监管部门的发声,使得券商的强硬态度得以缓和,信托杠杆清理的速度亦有所放缓。不过,证监会也进一步明确了配资清理的范围:一是在证券投资信托委托人份额账户下设子账户、分账户、虚拟账户的信托产品账户;二是伞形信托不同的子伞委托人(或其关联方)分别实施投资决策,共用同一信托产品证券账户的信托产品账户;三是优先级委托人享受固定收益,劣后级委托人以投资顾问等形式直接执行投资指令的股票市场场外配资。可见信托杠杆的收紧已经是板上钉钉的事,他的完成与否也仅仅是时间的问题。

目前,A股去杠杆的三步曲已经接近收尾,估值以及基本面支撑逐渐显现。随着第三步去杠杆的完成,如果我们所推断的这最后一跌能够实现,市场积极布局的时机也将到来。