异类保险产品创新的负面效应

2015-08-23杨波

杨 波

(南京大学商学院,江苏南京210093)

一、引 言

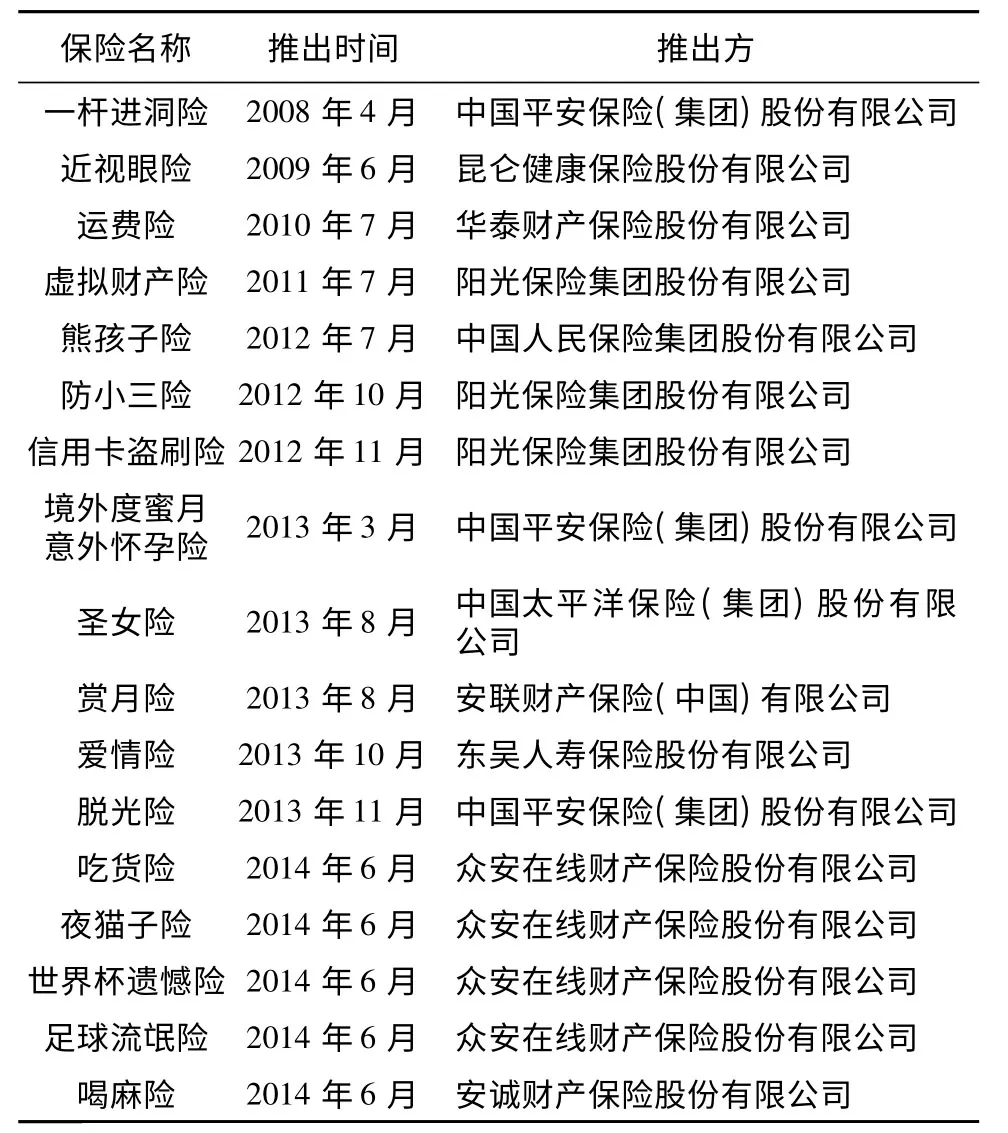

随着我国社会经济的发展和人民生活水平的提高,保险需求日益多样化,保险产品数量不断增加。自20世纪末以来,财产保险公司从2005年的29家增加到2014年的65家,人寿保险公司从2005年的28家增加到2014年的71家①数据来自中国保监会官方网站www.circ.gov.cn.。在此背景下,保险公司开始通过保险产品创新应对日益激烈的竞争以获取更大的市场份额和利润。于是,市场上出现了大量和传统保险产品区别较大的新型险种,这类险种往往围绕某一特定的风险或事件设计,媒体在宣传过程中常常赋予其特殊的名称,这些有别于传统保险产品的新型保险产品可统称为异类保险产品(表1)。

短期来看,异类保险产品有助于提高公司知名度,其广告效应明显。同时,该类产品符合保险公司网络销售渠道创新的要求,有利于获取客户数据,促进新市场的开发。此外,异类产品经营风险较小,即使短期内无法盈利也不会造成重大的偿付能力问题。

然而,随着时间的推移,异类产品创新的方式会给普通大众带来认知偏差,这种偏差又会反作用于投保人对于保险的态度和行为决策。长期来看,异类保险产品的创新已偏离保险产品分散风险和经济补偿的本质,而由此所产生的投保人认知偏差,可能对整个保险市场的发展带来不利的影响。为此,笔者基于认知偏差理论以及调查问卷分析,探析该类产品创新可能带来的负面影响,以期为异类保险产品的进一步创新提供经验借鉴,避免出现因为短期利益而损害整个行业的行为。

表1 2008—2014年异类保险产品汇总

二、异类保险产品创新负面影响的产生机理

异类保险产品创新的不同阶段,其负面影响不同。为此,需对异类保险产品创新发展阶段进行合理的划分。

1. 异类保险产品发展阶段划分

若保险公司未来在异类产品上投入的资源不会减少,可以将异类保险产品的发展划分为3个阶段:

①短期。这段时期内,投保人刚开始接触异类保险产品,对这类产品没有任何理解,也没有任何经验可以为投保人认识这类产品提供借鉴。虽然,部分媒体对这些产品进行了报道,报道内容也符合普通大众接触这种异类产品时的想法和角度,但这些报道还不能使投保人全面正确地认识这些产品。

②中期。市场中的主要主体都已经买卖过这些异类产品或从媒体上接触过异类保险产品。主流媒体已经对这种异类保险或多或少地进行过报道。

③长期。保险公司开发异类保险产品已经进入成熟阶段。新进入保险市场的消费者或投资者在进入保险市场之前就已经从媒体上对异类保险产品有一些了解,但其认识局限于此。

2. 基于决策函数的模型建立

投保人的行为决策受制于认知偏差,而偏差作为变量并不能直接测量和计算,只能寻找一些可测量变量作为偏差的标识。由于异类保险产品创新多以附加险或附加业务的形式绑定在已有的主险之上,故假定这些保险均分为两部分,分别是附加险A和主险B。假定普通大众对该类产品没有充分认识,他们的购买决策为π。记短期为t1、中期为t2、长期为t3,故决策函数为:

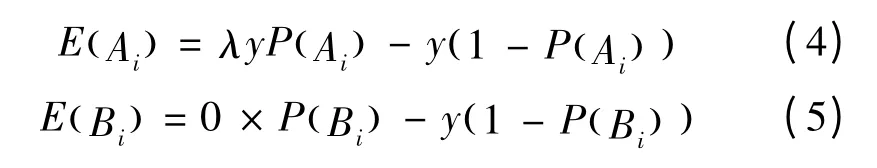

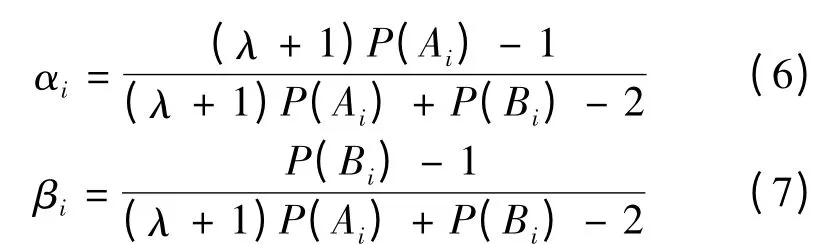

其中,ρ是媒体宣传对投保人决策的影响,随着异类保险产品的不断推出,受制于审美疲劳,媒体对其的关注度会变小。而主险早已存在市场上,媒体对于其的关注度更小且相对稳定。即假定ρBi在各期内的数值恒定,且ρA1>ρA2>ρA3>ρBi。αi是A在第i期给投保人的预期效用占整个保险产品带给投保人的预期效用之比。βi是B在第i期给投保人的预期效用占整个保险产品带给投保人的预期效用之比。于是

假定该保险产品价格为y,保险公司的主险B在风险发生时完全补偿投保人的经济损失。若损失远大于y,则可在风险发生时忽略y。附加险则在保险公司赔偿时可以给投保人带来λy的利得,λ是利得倍数。这些异类保险往往带有赌博色彩,其利得倍数往往很大,如赏月险分为两档:第一档价格为20元,看不到月亮可以获赔50元,利得倍数为2.5;第二档的利得倍数为2。其他产品如脱光险等,利得倍数基本大于1,最高可达5。故

经计算可得:

若(λ+1)P( Ai)>P( Bi),投保人的决策中π()A的权重就会大于π()B的权重,且随着时间的变化π()A在投保人决策中比重会不断增加,而π()B决策中的比重会不断减小。

若(λ+1)P( Ai)=P( Bi),投保人的决策中π()A的权重和π()B的权重不会发生变化。

若(λ+1)P( Ai)<P( Bi),投保人的决策中π()A的权重就会小于的权重,且随着时间的变化在投保人决策中比重会不断减小,而π()B在投决策中的比重会不断增加。

从表1列示的部分异类保险产品可以看出,这些保险产品的主险多为意外险,而很多附加险容易出现道德风险和逆向选择,比如脱光险、境外度蜜月怀孕险等。而其他异类保险如赏月险,其赔付率9%①数据来源:新京报(2013年9月21日),远高于其绑定的主险的赔付率。由此可以推定P( Ai)>P( Bi)的概率比较高。附加险带来的利得倍数λ>1,这使得(λ+1)P( Ai)>P( Bi)的概率非常大。

异类保险产品本身就带有比较浓厚的炒作色彩,媒体报道也是希望能吸引读者眼球,所以媒体出于自身利益的考虑报道异类附加险的意愿高于传统的主险产品。但这样的报道必须对读者产生有效的影响才会在读者心中产生ρi的影响。为了衡量这种有效影响,以百度指数中用户关注度的上升比例作为ρi的值。受制于异类保险产品的发展限制,无法得到有效的ρA2和ρA3的值,仅可粗略估计ρA1。可以明显推知ρAi>ρBi,因为,传统保险已经在市场中存在了很长时间,媒体和大众对其关注度已经相对稳定在一个比较低的水平上,而且保险公司并不会对某一个保险产品在多种媒体上进行大规模的宣传。而异类保险产品却得到了广泛关注。事实上,很多保险公司希望利用异类保险产品来获取关注,如推出赏月险的安联保险,这一点从“安联保险”的百度指数走势上可以清晰看出,在赏月险推出后其用户关注度和媒体关注度都大幅上升①安联保险在2013年8月26日推出中秋赏月险,其百度指数从25日的150上升至27日的414。。附加险(即A)受到的关注明显多于传统保险(即B)。

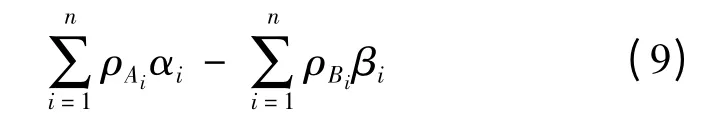

由于异类保险产品的出现形式均是以传统保险作为主险(即B),其作为附加险(即A)。理性的决策下,B在被保险人的决策中应该占有主导作用,A在决策中应该占比很小。否则,如果购买保险这一行为的决策来源于A而不是B,此时即表明被保险人出现认知偏差。故被保险人偏差程度可以用其消费决策中A、B两者的比重之差进行表示,即(1)式中π()A和π()B的系数,差越大则偏差越大。故消费者总的认知偏差为:

在第n期产生的偏差是:

由于αiρAi>βiρBi,所以偏差会随着时间的增加而扩大。

3. 不同阶段的影响分析

行为金融学通过对市场中参与个体的心理学分析和研究问卷调查,认为在金融市场中个体的行为决策受制于认知偏差[1]。具体有,易获性偏差,即投保人在作决策时,其决策与该问题的资料信息是否充分、容易获取有关[2];代表性偏差,即投保人对先验概率是忽视的,其后验概率主要受样本信息的特征影响[3];锚定效应,即投保人对于问题的回答会受初始值的影响,无论这个初始值由什么决定[4];私房钱效应,即上一次赌局的利得会增加个人参加下一次赌局的意愿[5],这一效应已经可以由BH模型准确衡量[6];确认性偏差,即投保人一旦形成先验信念就会试图去寻找证据加以证明[7-9]。客观存在的认知偏差对于人在进行行为决策的时候有重要的影响作用,这种影响反映到金融市场中往往就是人们的非理性行为[10],而这种偏差随着时间的累积在保险市场中的具体影响效应为:

(1)短期影响

由于目前异类保险产品推出的时间较短,产生影响较小,还处于异类保险发展的短期阶段。在这个阶段内,投保人对于这些异类保险产品的认识建立在完全没有任何历史经验的基础上。由于注意力、记忆力、信息处理能力和自身知识水平的限制,投保人通常会将关注的焦点置于容易获得的信息。所以投保人对异类保险产品的认识取决于资料信息是否充分、容易获取。由于该类产品更能吸引眼球,相比于枯燥而又专业难懂的保险条款更容易让人记住;不仅如此,新闻媒体对于这些保险产品的报道主要是为了吸引眼球,而对真正的保险条款的报道非常少,普通人很容易产生易获性偏差。由私房钱效应可以知道由于目前推出很多保险产品可以为投保者带来利得,如赏月险,所以获得利得的人未来会更加愿意购买能够带来的利得,即使下次投保没有利得,这种损失带来的负效用也会被上次利得带来的正效用冲淡。

(2)中期影响

保险公司为了短期内的利益会不断开发该类产品并以此为卖点,经过普通民众短期内的易获性偏差的积累,异类保险产品有别于其他金融产品的特点成为普通民众心中保险的典型特征从而产生代表性偏差,这就使得异类保险的发展进入中期阶段。投保人在利用代表性的启发方法形成信念和推理存在两个严重误差:一是过于注重事件的某个特征而忽视了其出现的无条件概率;二是忽略了样本大小对推理的影响。这种代表性偏差会改变投保人心中保险产品的印象,使得购买保险产品时投保人的行为决策容易受到该类附加险产品的左右。在这一阶段,在部分投保人心中,赌博性会成为保险产品的典型特征,这种负面影响将导致保险的声誉下降。

从短期到中期,私房钱效应的累积会带来两个影响:①这方面的需求会刺激保险公司开发该类产品;②由于保险本质上并非是为投保人带来收益,但这种利得会为投保人带来很大的正效用。这样的矛盾容易使得消费者对保险产生认知偏差,保险很可能因此在投保人心中成为带有赌博性质的产品从而招致很多人在心中抵触保险产品。这样的抵触就会压缩保险的潜在市场。

(3)长期影响

由于αi是递增的,βi是递减的,经过短期和中期的积累,投保者的偏差达到最大。在长期,由于私房钱效应和媒体宣传过程中偏差的累积,新进入保险市场的投保人和部分已在保险市场中但偏差巨大的投保人会以这些带有附加险为初始参考点衡量其他保险产品,即产生锚定效应。在锚定效应下,传统保险产品在投保者心目中成为“异类”,而异类保险产品却成了投保者心中的“正常”保险产品。确认性偏差使得这些投保人心中一旦形成以异类保险产品为锚的信念,这种信念很难被改变。从认知偏差理论的角度看,保险的潜在客户由于没有正确了解保险就在心中形成了这种错误的锚,实际接触保险产品时,仍不愿意对自己心中的锚加以修正,而且即使对锚进行调整,这种调整也是不充分的。这种市场选择会促使保险公司的主营业务偏向于该类产品,进一步造成保险公司风险失控。

综上所述,异类保险产品创新对保险业发展的影响表现为:

第一,这些产品往往与某类特殊的风险挂钩,这种特殊风险更容易导致道德风险和逆向选择问题,如果脱光险会根据被保险人在某段特定时间内有无伴侣作为一种赔付标准,这并不是完全随机的事件,很大程度上可以由主观确定或者容易进行欺诈。这给保险公司的日常经营和风险管理带来一定的难度。某些特殊的风险对精算技术的要求更高,其定价机制更加复杂。

第二,这些异类保险产品开发的初衷是进行营销,但这种营销会对整个保险行业的形象带来负面影响。中国保险业的市场形象本就欠佳,保险公司倘若再大力经营异类保险产品无疑会增加消费者的厌恶。这种心理抵触情绪会影响保险潜在市场的进一步开拓。

第三、长期看,这种异类保险产品在分散风险和经济补偿方面的意义很小,基本不再具有保险的主要职能。

三、异类保险产品创新负面效应的调查问卷分析

为了对上文的观点进行验证,研究过程中进行了调查问卷的设计、发放与回收分析。调查研究的目的在于:从消费者的角度,通过统计学的方法,证实异类保险产品带来的负面效应。

1. 调查问卷的内容设计

为了科学有效的测量被调查者的偏差,在参考以前学者做的行为金融学实验的基础上[11],设计的问题主要内容如下:被调查者的个人背景,如性别、年龄、收入水平、教育背景和职业等。被调查者的心理行为特征,如代表性偏差、易获性偏差、锚定效应、私房钱效应和确认性偏差等。

结合具体的异类保险产品测试被调查者的决策偏差和对异类保险产品的态度,主要选取的是赏月险、防小三险、脱光险和爱情保险等。

2. 无效被调查者的识别

调查中难免出现少数被调查者无法认真对待调查问题,这样会增加问卷调查中的噪声。首先,在问卷的开头利用心理学的方法,以书面形式给出被调查者需选择内心真实想法的承诺。其次,在问卷中设置标题以剔除无效被试者。

3. 样本选取与调查

本文在南京市的学校、机关单位和企业等地随机选取被测试者作为样本,采用分层随机抽样方法,随机发放并按时收回问卷,在2013年11月份进行了调查。总共发放问卷2 000,收回有效问卷1 120份,有效回收率为56%。

4. 调查问卷统计分析

利用SPSS软件对有效问卷分析如下:

(1)被调查者的背景

在有效被调查者中有男性590人,女性530人。从学历分布看,学历以本科为主,占总样本的60.7%,初中及以下、高中/职高/技校/中专、大专和硕士分别占比为8.9%、9.8%、14.8%和6.3%。从年龄分布看,被测者主要集中在18~30岁和30~40岁两个年龄段,分别占比为58.9%和33%,年龄大于40岁的被试者一共仅占总样本的8.1%。从职业分布看,被测者从事的职业分广泛,其中学生最多,占比为35.7%,国有企事业单位职工占比为15.2%,私营企业职工占比14.3%,其余的被试者分别来自不同的9种职业,占比均不足10%。从月收入(人民币,元)分布看,月收入在2 000以下、2 000~4 000、4 000~6 000、6 000~8 000、8 000~10 000、10 000以上和月收入十分不稳定的占比分别为38.4%、22.3%、11.6%、6.3%、0.9%、6.3%和14.3%。由此可以看出所取样本涵盖范围广泛,有一定的代表性。

(2)被调查者对异类保险的态度及认知偏差

被调查者中有50%的人愿意从网上购买保险,其中以年轻人居多。有49.1%的人不会仔细阅读保险的相关条款。这说明很多人会接触到异类保险产品并且对这些产品无法产生正确的认识,这是认知偏差产生的根源。

实际调查过程中,被试者对几个异类保险产品的主险的态度是几乎不感兴趣。可以说保险公司并没有创造出较以往产品更具有竞争力的产品。当这些险附加上一些吸引眼球的异类保险后确实增加了部分被调查者对这些产品的购买欲望。比如赏月险,愿意仅购买主险(人身意外险)的人仅为23.2%,当增加了附加险之后愿意购买的人数上升为47.3%。但也有保险因为附加噱头反而减小被试者的购买意愿,比如防小三险,愿意仅购买其主险(寿险)的人数占比为48.2%,但增加了所谓防小三条款后,愿意购买的人数占比反而下降为42%,这主要是因为男性的购买意愿大幅下降。另外,有些异类保险产品所保风险并不是投保人认可的风险。比如信用卡被盗刷,67.9%的被试者认为应该由银行赔偿,这种风险实际上本来不应该由持卡人承担。目前国外信用卡盗刷多由银行赔偿,这种产品反而会扭曲金融市场中主体应有的信用和权责体系。有些异类保险产品所保风险并不是投保人所在意的风险,意义不大。比如退货过程中仅有24.1%的人在意因退货产生的运费。某些异类保险产品有严重的道德风险和逆向选择,有64.3%的人愿意在已经计划结婚的情况下购买脱光险,有50.9%的人有为了获利而隐瞒投保信息的倾向。

调查结果显示很多异类保险产品容易给投保人带来认知偏差。比如将单身险的附加服务抽象出来,有35.7%的被试者认为是通过抽奖获得,有51.8%的被试者认为是网站的推送宣传行为;将赏月险的附加险单独抽象出来有67%的被试者认为类似于赌博行为,14.3%的被试者认为类似于娱乐活动。与此同时,有高达69.6%的被试者认为金融产品不应该带有赌博性质。可以明显看出这些异类保险产品在投保人心中原本不应该是保险产品中附加的,投保人心中的先验信念和现实情况的矛盾就是投保人产生认知偏差的根源。事实上这些附件险或附加服务也有别于保险的经济补偿分散风险的本质,这样的创新很难对保险行业的发展起正面影响。

四、研究结论及启示

本文的研究表明,异类保险产品的推出会使大众对保险业产生明显的认知偏差,投保人的决策会因为异类保险的发展而忽视保险传统的保险职能,“保险”与“赌博”的界限在异类保险中变得模糊,保险公司对此难以把握。这样的创新对保险业的长期发展会产生诸如风险加大、行业形象受损等负面影响[12]。因此,保险业的创新应该坚持正确的方向,致力于精算技术,风险控制和风险标的等保险产品的核心要素[13],而不应该以“博眼球”为营销的主要目的。具体的研究结果的启示有:

监督部门应该加强监管,通过合理的“约束诱导”促进保险创新的发展①西尔柏的“约束诱导”理论把金融监管列为外部制约的组成部分,认为金融监管可以促进金融创新;凯恩的“规避管制”理论也把政府管制视为诱发金融创新的重要因素。,同时深化保险监管创新,增强监管的有效性。以监管为导向,不断完善保险监管职能,加强宏观调控和政策引导扶持力度,为保险创新和同业竞争创造良好的环境,促进自律创新的行业氛围。把保险创新限制在正确的方向上,防止对整个保险市场有负面影响的异类保险产品的出现,严厉打击企业出现负的外部性行为。相关部门应该加强知识产权的保护,鼓励保险公司在保险产品等核心竞争力上做出创新,减少保险市场中的“搭便车”的行为。

保险公司应该努力提高以知识、技术为基础的创新能力,建立有利于加快技术进步和技术创新的机制。应坚持以风险补偿为产品的核心功能,正确地进行目标市场定位,拓宽保险承保范围,进一步细分市场,形成完整的产品与产业链条,提高服务水平。保险创新工作要避免注重短期效应忽略中长期影响的做法,创新经营理念,将保险创新作为长期发展的重要动力和考核指标[14]。

在信息化的大背景下,保险公司要充分利用现代化的科技信息手段[15],关注线上市场,注重网络渠道的开发和大数据营销的使用,积极开拓保险业的新蓝海。但保险公司更应在掌握互联网金融实质的基础上进行产品创新,用互联网思维转变服务逻辑推进保险业的发展。互联网保险应该把握风险保障的发展方向,提高承保能力,开发定制化、个性化的保险产品,不能片面地炒作异类保险,更不能误导消费者,要将详细的保险条款和真实的保险合同呈现给消费者。互联网保险在虚拟世界中的营销更应该注重建立公开透明的信息披露机制,树立良好的企业信誉和形象。

发展保险市场要立足长远。相关部门应该引导保险公司以长远发展为目标,改变营销方式,引进国外新型态保险商品,满足民众多元化投保需求[16],提高保险市场的参与度,提升全民的风险意识和保险素质,降低保险市场中的认知偏差,促进我国保险市场更加健康有效的发展。

[1]李心丹.行为金融理论:研究体系及展望[J].金融研究,2005(1):175-190.

[2]TVERSKY A,KAHNEMAN D.Judgment under uncertainty:heuristics and biases[J].Science,1974,185(4157):1124-1131.

[3]BONDT W F M,THALER R.Does the stock market overreact?[J].The Journal of finance,1985,40(3):793-805.

[4]KAHNEMAN D,TVERSKY A.On the psychology of prediction[J].Psychological Review,1973,80(4):237.

[5]THALER R H,JOHNSON E J.Gambling with the house money and trying to break even:the effects of prior outcomes on risky choice[J].Management Science,1990,36(6):643-660.

[6]BARBERISN,HUANG M,SANTOS T.Prospect theory and asset prices[J].The Quarterly Journal of Economics,2001,116(1):1-53.

[7]GILOVICH T.How we know what isn't so[M].New York:The Free Press,1993.

[8]JONAS E,SCHULZ-HARDT S,FREY D,et al.Confirmation bias in sequential information search after preliminary decisions:an expansion of dissonance theoretical research on selective exposure to information[J].Journal of Personality and Social Psychology,2001,80(4):557-571.

[9]KO K J,HUANG Z.Persistence of beliefs in an investment experiment[J].The Quarterly Journal of Finance,2012,2(1).

[10]李富军,杨春鹏,吕世瑜,等.认知偏差理论研究的现状与展望[J].青岛大学学报:自然科学版,2006,19(4):90-96.

[11]裴平,张谊浩.中国股票投资者认知偏差的实证检验[J].管理世界,2004(12):12-22.

[12]任国良,郭小明.保险公司承保业务盈利重要性分析[J].四川理工学院学报:社会科学版,2014(4):61-68.

[13]王稳,王东.公司治理风险、保险创新与保险业可持续发展:后危机时代中国保险业的创新与发展论坛综述[J].保险研究,2010(1):122-127.

[14]夏梅风.论保险创新能力是保险公司的核心竞争力[J].保险研究,2003(7):2-5.

[15]李勇杰,王海萍,陈水森.融合3S技术的广东农业保险创新发展分析[J].社会科学家,2013(10):68-71.

[16]郑晓玲.因应老龄化社会的保险商品探析[J].湖南财政经济学院学报,2013,29(1):80-85.