卢布暴跌对“丝绸之路经济带”建设的影响

2015-07-30李建军孙慧

李建军+孙慧

摘 要:国际市场原油价格持续走低、美国经济强劲复苏以及西方国家对俄罗斯的经济制裁,引发了卢布兑美元汇率的暴跌。卢布暴跌通过经常项目变动机制、资本项目变动机制等传导机制,引起俄罗斯经济出现进出口贸易大幅减少、通货膨胀以及资本外逃等问题;通过贸易溢出效应、产业联动效应以及金融溢出效应等国际传导机制,引起中亚、欧洲新兴经济体等出现货币竞相贬值,对外贸易受到冲击、经济增速下滑;此外,给中国与俄罗斯、中亚国家经济合作以及“丝路经济带”建设带来新的挑战。在新的国际、国内经济形势下,中国应该抓住中俄新的战略机遇期,利用中俄制造业的互补性,积极推进双方制造业在全球价值链国际分工体系中的有效合作,为“丝绸之路经济带”战略实施奠定良好的基础。

关键词:卢布暴跌;丝绸之路经济带;传导机制;全球价值链

作者简介:李建军,男,新疆大学博士研究生,湖南涉外经济学院副教授,从事世界经济研究;孙慧,女,经济学博士,新疆大学经济与管理学院教授、博士生导师,从事世界经济研究。

基金项目:教育部文科基地重大招标项目“基于跨越式发展的向西开放体系建设”,项目编号:11JJD850005;新疆大学博士创新基金项目“全球价值链与丝绸之路经济带建设”,项目编号:XJUBSCX-2014003

中图分类号:F113 文献标识码:A 文章编号:1000-7504(2015)04-0009-07

2014年下半年开始,国际市场原油价格持续走低、卢布兑美元汇率暴跌不仅对俄罗斯、中亚和欧洲新兴经济体等产生了重要影响,而且也对中国的经济产生了一系列影响。国际、国内市场的新变化,势必给“丝绸之路经济带”战略的实施以及中国新疆“丝路经济带”核心区的建设带来新的机遇与挑战。

一、油价持续走低与卢布暴跌

(一)卢布暴跌的态势

卢布暴跌是2014年最大的国际金融事件。从2014年7月1日至2015年1月15日美元兑卢布汇率中间价可知,自2014年7月以来,卢布兑美元汇率持续贬值,尤其是2014年11月开始,出现大幅贬值,2014年12月16日,卢布兑美元汇率一度暴跌至1美元兑换80卢布的水平。12月中旬,在俄罗斯财政部承诺动用70亿美元支持,俄罗斯央行动用2亿美元外汇储备干预、5天之内两度加息共750个基点,基准利率自9.5%猛升至17%,俄罗斯政府和央行的这一系列紧急措施仍未能止住卢布暴跌态势。

(二)卢布暴跌的成因

1. 全球原油价格的持续走低是致使卢布暴跌的第一个国际经济因素

从美国能源署提供的国际油价走势可以看出,2014年6月2日至12月29日国际市场原油价格出现了持续走低态势。2015年1月5日“黑色星期一”油价跌破50美元,与2014年上半年100美元/桶相比,下跌了50%,创2009年4月以来最低收盘价。

卢布是原油关联货币,属于高风险货币。石油在国际上以美元计价,石油、美元、卢布三者是两对关系。美元指数会时刻影响国际市场原油的价格,美元指数走高会引起国际市场石油和大宗商品价格走低,虽然美元和卢布没有直接关系,但卢布是和国际市场原油价格挂钩的,因此,美元指数走高引起国际市场原油价格下降,而国际市场原油价格的下降会进一步导致卢布兑美元汇率下跌。因此,国际油价的持续走低是卢布暴跌的直接推手,2014年全年油价下跌48%,而卢布兑美元汇率下跌了45%,两者变动基本一致。俄罗斯是非OPEC国家中最重要的石油出口国,国际油价持续走跌势必恶化其贸易条件,造成出口恶化而引起卢布的新一轮贬值,如此形成恶性循环。

2. 美国经济强劲复苏和美元升值是致使卢布暴跌的第二个国际经济因素

2008年金融危机之后美国不良资产处置大体完成,实体经济部门有了较大幅度增长,就业率维持在相对较高水平。就业水平的提高推动了消费需求的强劲增长,美国经济在2014年第三季度出现大幅上扬。据美国商务部2014年12月23日公布的最终修正数据显示,美国第三季度GDP指数大幅上扬到5%,增幅创下11年之最,显示美国经济复苏力度强劲。

在美国经济强势复苏的背景下,2014年10月30日,美联储发表声明,宣布削减最后150亿美元的购债规模,并从2014年11月开始停止购债,这标志着美国退出第三轮量化宽松货币政策(QE)。美国退出量化宽松货币政策导致国内货币供给减少,国债收入提高,引发美元升值,从而国际资本流向美国,同时,以美元计价的国际大宗商品(主要包括原油、小麦、黄金、铜、铁矿石等)价格在一定程度上会下跌,从而引起包括“脆弱五兄弟”(南非兰特、印度卢比、巴西雷亚尔、印尼盾和土耳其里拉)和卢布在内的新兴国家货币兑美元汇率持续贬值。

3. 西方国家对俄罗斯的制裁是致使卢布暴跌的第三个国际经济因素

乌克兰危机全面升级之后,美、欧、日等GDP总量超过30多万亿美元的40个国家联手对GDP总量才2.2万亿美元的俄罗斯实行单边制裁,其中金融制裁对俄罗斯经济的影响最大。欧盟切断包括俄罗斯联邦储蓄银行等在内的五家银行在欧洲市场的融资,同时,欧盟个人或公司也不允许购买由俄罗斯国有银行发行的债券、股票或其他超过90天期限的金融工具。这些金融制裁打击面大、涉及范围广,导致银行资产短时间内大幅缩水,引发投资恐慌、资本外逃,继而国际评级降低、融资成本升高、融资能力下降,俄罗斯卢布也随之加速贬值,而卢布贬值又会导致银行资产进一步缩水,从而形成恶性循环。

4. 俄罗斯经济结构过于单一,是导致卢布暴跌的根本原因

俄罗斯经济的最大问题是其经济结构过于单一,无论经济增长还是财政收入都显著依赖于石油等资源型产品的出口。

俄罗斯是非OPEC国家中最重要的石油出口国。2000年以来,随着大宗商品国际价格不断上升,俄罗斯经济对石油等资源型产品的依赖度越来越高。根据俄罗斯经济发展部的报告,2000—2013年,俄罗斯石油出口占总出口的比重处于稳步上升态势,从2005年后,石油出口占俄罗斯总出口的比重基本稳定在35%左右,经济结构高度依赖能源资源出口、资本形成过于单一等问题导致俄罗斯一直远离全球价值链,承受风险的能力较弱,受国际市场的影响也很大。从统计数据可以看出,从石油出口总额来看,2008年金融危机使俄罗斯的石油出口贸易额出现大幅下降,与2008年相比,2009年俄罗斯的石油出口额减少了6055.38亿美元。

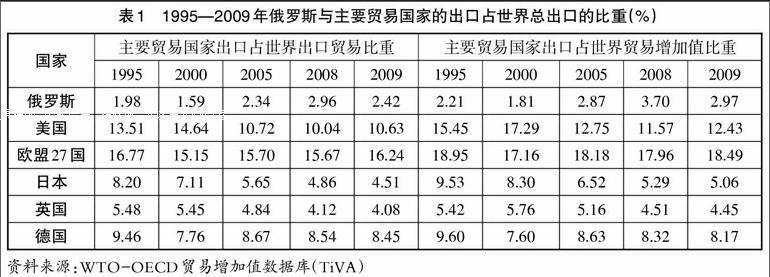

从表1来看,不管是传统的海关统计还是贸易增加值法统计,与美国、日本、德国等发达国家相比,俄罗斯的出口贸易额占全球总出口的比重都处于较低水平。值得注意的是,用贸易增加值法核算的俄罗斯总出口占世界贸易增加值比重超过了用传统海关统计法核算的比重,这并不能说明贸易增加值法核算体系下,俄罗斯的出口贸易地位提高了,而恰恰说明了俄罗斯的出口主要依赖石油、天然气等资源型产品。

二、货币贬值对经济影响的传导机制

(一)货币贬值的国内传导机制

理论上而言,一国汇率的变动会引起利率变动,从而产生两者联动,而汇率和利率联动是通过经常项目变动机制、资本项目变动机制和本外币资产转换机制这三种中介传导作用机制,继而引发一系列的经济效应如攀比效应、成本效应、预期效应、套利效应和货币替代效应等,并进一步传导下去。[1]

1. 经常项目变动机制

经常项目变动机制的传导路径如下:一国汇率发生变动—以本币表示的该国进出口商品价格发生变化—该国经常项目收支发生变动—引起一系列的“攀比效应”和“成本效应”—该国国内物价水平变化,如果汇率波动巨大,会引发该国国内产生通货膨胀或通货紧缩—该国货币市场供需平衡被打破—实际利率变动。而金融市场实际利率的变动,会引起商品市场的投资和消费发生变化,进而又引起该国经常项目收支的变动,造成外汇市场供需平衡被打破,进而引起汇率变动。

2. 资本项目变动机制

在国际资本自由流动的情况下,各国套利资本尤其是短期资本流动性强,一旦某国货币汇率波动且引起进一步波动的预期,在“预期效应”下短期套利资本会加速流动,导致短期内该国货币市场供需失衡,货币供给大量增加或减少会引起利率快速上升或下降;由于“套利效应”,利率的变动一般会引起投机热钱的套利行为,引起汇率水平的进一步波动。通过汇率和利率相互传导,引起一国资本项目的变动。

3. 本外币资产转换机制

本外币资产转换机制是指一国货币汇率变动并产生市场预期后,本国居民在汇率变动的“预期效应”下,会对持有本币资产做出抛售或增持的决策,引起本币资产价格和收益的变动,进而导致市场利率发生变化,进一步的,市场利率的波动意味着本币资产的相对收益率会发生变化,居民会根据本币资产相对收益率来改变其本外币资产的持有比例,从而产生所谓的“货币替代效应”,通过这种“货币替代效应”就会致使本国外汇市场上外汇供求失衡,导致本币汇率的进一步波动。

(二)货币贬值的国际传导机制

货币贬值的国际传导过程,是由投机者、本国公众、外国公众、本国政府、外国政府和国际组织等多方参与者参加的多方非对称信息的动态博弈过程[2]。总结分析1997年亚洲金融风暴、墨西哥金融危机、2008年美国金融危机以及最近的欧债危机,不难发现货币贬值的破坏作用主要是循着一定的传导机制扩散出去的,主要包括贸易溢出效应、产业联动效应和金融溢出效应等传导机制。

1. 贸易溢出效应的传导机制

一般情况下,当某国发生货币贬值后,会通过贸易渠道传染给其贸易伙伴国,并进一步向国际市场扩散。例如:A国货币贬值后,其出口商品价格的相对下降,出口商品在国际市场上价格竞争力上升,出口需求增加,如果A国货币持续贬值甚至暴跌,A国国内经济萎缩,外汇减少,从而导致对进口商品的需求减少。而对于其贸易伙伴或竞争对手B国来讲:(1)进口需求增加,贸易收支恶化;(2)出口商品竞争力将会下降,导致出口减少,外贸顺差减少或逆差扩大,进而外汇储备减少;(3)出口订单的减少导致相应企业的经济效益滑坡甚至破产倒闭,引发失业甚至经济危机。从而形成“A国货币贬值—A国出口增加、进口减少—B国进口增加、出口减少—B国出口企业效益降低—B国出口企业员工收入减少—B国社会消费品需求量减少—B国消费品生产企业效益下降—B国经济金融恶化—B国GDP增长放缓—B国对进口商品需求减少”的恶性循环。即通过价格效应、物价因素效应和收入效应实现危机传导过程。

2. 产业联动效应的传导机制

在经济全球化背景下,各国经济融入全球价值链程度日益加深,在产业联动效应下,一国经济的波动通过存货加速原理和产业结构性震荡两条途径,比以往更容易传导到他国。(1)存货的加速原理。[3]即A国货币贬值—A国企业销售总收益下降、利润减少—A国企业缩小规模、减少存货—迅速波及关联企业和行业—大量的公司出现生产经营困难甚至倒闭—可能引发国际性金融危机。(2)产业的结构性震荡。某些在经济发展阶段和产业结构方面非常相似的国家,其产业的碰撞和竞争容易引起这些国家的经济结构失衡。[4]即A国货币贬值—A国出口增加、进口减少—与其产业结构相似的其他国家进口增加、出口减少—某些商品严重过剩—国际性产业结构调整。而一旦全球产业结构进行调整时,危机首先就会在这类结构失衡的地区中爆发。

3. 金融溢出效应的传导机制

金融溢出效应指一个国家发生投机性冲击导致的货币危机可能造成其市场流动性不足,这就迫使金融中介清算其在其他市场上的资产,从而通过国际资本流动渠道导致另一个与其有密切金融关系的市场流动性不足,引发另一个国家大规模的资本抽逃行为。同时,当一国出现危机时,在此国有投资头寸的投资者通常会采取措施减少风险,卖出那些收益率与危机国资产相关的资产,导致相关国家的资本外逃。[5]一国货币汇率波动所引起的金融溢出效应有直接金融投资型和间接金融投资型的金融溢出效应两种。直接金融投资型金融溢出效应是指一国货币汇率波动对与该国有直接金融投资关系的其他国家所造成的投机冲击压力;而间接金融投资型金融溢出效应意指并无直接金融投资联系的AB两个国家,通过C国发生了间接金融投资联系,如果A国发生金融危机会引起C国从AB两国同时撤资,从而导致与A国并无直接金融联系的B国受到投机冲击压力。

三、卢布暴跌对丝绸之路经济带建设的国际市场影响

(一)卢布暴跌对俄罗斯经济的影响

1. 对俄罗斯进出口贸易的影响

根据俄罗斯央行的数据分析,俄罗斯经常账户虽然为顺差,但是季度波动幅度较大,从2014年的二季度开始,出现了较大幅度的下降。由于国际油价的持续走低,虽然俄罗斯的石油和天然气等资源型产品的出口贸易量在增加,但是其出口贸易额却出现了较大幅度下降,从而拉动了货物出口贸易额的下滑。由于俄罗斯经济结构单一,过于依赖石油、天然气等资源型产品,所以,其货物和服务的进口贸易额占对外贸易总额的比重较高,虽然卢布下跌一定程度上有利于俄罗斯商品的出口而不利于商品进口,但事实上,俄罗斯由于工业经济水平的低下,长期以来对国外进口依存度都处于较高状态,在卢布暴跌的情况下,不仅引起经常账户收支变动,而且还导致了俄罗斯国内的通货膨胀。

2. 引起了俄罗斯国内的通货膨胀

从2014年7月开始,卢布兑美元汇率下跌,引起了俄罗斯国内商品市场失衡,以卢布表示的进口商品在俄罗斯国内市场价格上涨,随着卢布一轮轮的下跌甚至是暴跌,俄罗斯国内进口商品的价格在不停上涨,并且消费者形成了价格上涨的预期,导致民众抢购日常生活必需品,即卢布兑美元汇率暴跌的“成本效应”引起了俄罗斯国内的通货膨胀,俄罗斯的CPI指数从2014年7月的7.5%上涨至2014年12月的11.4%,上涨了3.9个百分点,尤其是卢布暴跌的12月份,CPI指数上涨了2.3%。

一般而言,一国货币贬值可以促进出口,从而增加其外汇收入,但是具体到此轮卢布暴跌的情形而言,其国内影响的传导路径如下:卢布暴跌—以卢布表示的俄罗斯进口商品、中间产品和原材料价格上涨,出口商品价格下降(以外币表示的俄罗斯进口商品价格下降,出口商品价格上涨)—企业生产成本上升—商品国际竞争力减弱—出口下降(国外消费减少)—投资减少—经济减速(俄罗斯国内居民消费减少)。俄罗斯央行的数据说明,随着卢布兑美元汇率进入下跌通道,俄罗斯的外汇储备从2014年7月开始一路下跌,从2014年7月31日的4226.54亿美元下跌至3393.71亿美元,处于近年来的历史最低水平。

与此同时,随着卢布暴跌与俄罗斯经济的持续低迷,资本外逃更是成为2014年俄罗斯经济的“关键词”。根据国际金融协会(Institute of International Finance,简称IIF)的统计数据,从2013年开始,俄罗斯非居民私人资本净流入量在逐季减少,2014年的第一、二季度,都处于净流入状态,但是到卢布下跌幅度较大的第三季度,俄罗斯非居民私人资本净流入量为负210.8亿美元,即非居民私人资本净流出量达210.8亿美元,而IIF预测,2014年第四季度非居民私人资本净流出量将超过400亿美元;俄罗斯的私人资本净流出量在2014年前三季度更是达到将近1000亿美元,而不断流走的资本又进一步拉低了卢布币值,两者相互作用,形成恶性循环。

在“丝绸之路经济带”的建设过程中,中俄是非常重要的合作伙伴。但卢布暴跌,俄罗斯经济状况变差,甚至濒临衰退边缘。如果再继续持续下去,俄罗斯经济可能会出现衰退;另外,由于俄罗斯经济衰退的“蝴蝶效应”将对与之相邻的“丝绸之路经济带”沿线国家产生消极影响,这样将对“丝绸之路经济带”建设合作带来负面影响。

(二)卢布暴跌对“丝绸之路经济带”其他欧亚国家经济的影响

1. 对进出口贸易的影响

卢布暴跌后,俄罗斯出口商品相对价格下降,价格国际竞争力上升,由于独联体国家之间产业结构相似度非常高,贸易竞争性强,而俄罗斯又是这些国家的主要贸易伙伴,卢布贬值导致一些独联体国家尤其中亚国家的货币汇率产生连锁反应, 2014年,吉尔吉斯斯坦货币吉尔吉斯索姆兑美元汇率跌幅超过17%;塔吉克斯坦货币索莫尼兑美元下跌近14%;土库曼斯坦货币马纳特兑美元汇率跌幅高达18.6%;白俄罗斯卢布兑美元汇率下降了20%;哈萨克斯坦在2014年2月将坚戈兑美元汇率降低19%,以缓解该国经济在弱势卢布下的竞争性压力。卢布危机所催生出的负面影响已经通过价格效应、物价因素效应和收入效应传导至俄罗斯的邻国,俄罗斯海关的统计数据显示,独联体其他国家对俄罗斯的进出口贸易受到卢布暴跌的影响已经显现,独联体其他国家从俄罗斯的进口贸易额从2014年二季度的19.55亿美元减少到三季度的15.16美元,进口贸易额减少了4.39亿美元,而出口贸易额也受到了很大影响,俄罗斯经济衰退导致俄从中亚进口的原材料和其他商品减少,独联体其他国家2014年二季度对俄罗斯的出口贸易额为9.79亿美元,而三季度则减少到了9.6亿美元,虽然第四季度尚只有10月份的统计数据,但毫无疑问,进出口贸易受到的影响将更大。由此可见,这种影响是一种“双输”状态。

事实上,现在的经济全球化程度非常深远,卢布暴跌不仅对中亚国家与欧洲的经贸关系造成了影响,同时也影响了俄罗斯与欧洲间的正常贸易。IMF表示,卢布暴跌造成的影响开始冲击东欧和中亚独联体国家,使这些国家2014年的整体经济增长减速达0.4%。

2. 资本外逃

俄罗斯卢布暴跌,通过金融溢出效应机制引起了包括俄罗斯在内的欧洲新兴经济体(俄罗斯、土耳其、乌克兰、保加利亚、捷克、波兰、罗马尼亚和匈牙利等)的大规模资本外逃,根据IIF的预测,2014年欧洲新兴经济体资本净流出额达到120亿美元,而2013年则是净流入460亿美元,该区域2015年和2016年的资本净流出额将分别达到480亿美元和400亿美元,这虽然与乌克兰危机等地缘政治有关,但卢布暴跌无疑也是导致资本外逃的重要因素。在资本外逃中,居民资本外逃是主要因素,2014年该区域私人资本流出额高达1730亿美元,根据IIF的预测,2015年和2016年欧洲新兴经济体私人资本流出额仍将达到1420亿美元和1600亿美元。

3. 将影响就业和侨汇收入

中亚国家的就业市场深受俄罗斯卢布暴跌及俄罗斯经济低迷的影响。自2014年下半年卢布暴跌以来,俄罗斯经济持续低迷彻底摧毁了俄国内非技术型就业市场,俄罗斯大城市中的临时工、建筑工人和帮工等非技术性劳务人员主要来自中亚国家。

世界银行数据显示,侨汇收入分别占据亚美尼亚经济的21%、格鲁吉亚经济的12%、吉尔吉斯斯坦经济的31.5%、摩尔多瓦经济的25%、塔吉克斯坦经济的42%、乌克兰经济的5.5%、立陶宛经济的4.5%、阿塞拜疆经济的2.5%及乌兹别克斯坦经济的12%。因此,俄罗斯卢布危机和经济持续低迷对这些国家造成巨大的威胁。

四、卢布暴跌对“丝绸之路经济带”建设的国内市场影响

(一)对中国国内市场的整体影响

1. 中俄进出口贸易影响显著

根据中国海关数据,2013年,中俄贸易额达到892.1亿美元,同比增长1.1%,中国成为俄罗斯最大贸易伙伴国,占其出口市场份额的17%。

理论上而言,卢布贬值有利于俄罗斯的出口,也有利于中国进口。但从中国海关统计数据来看,2014年7—12月的六个月份中,中俄进出口贸易总额与6月份相比出现了较大幅度下滑,虽然2014年11月份的进出口贸易额都有所反弹,但是12月份又出现了较大幅度的下降,表明危机的影响并未消除,中俄的进出口贸易仍未企稳。

2. 石油业发展陷入两难选择

中国是石油消费大国,2008年以后,中国的石油对外依存度超过50%,2013年达到了57.35%。1国际原油价格下跌有利于石油进口和战略石油储备。2014年11月我国进口原油2541万吨,按照每桶40美元的降幅,可节省约73亿美元。

国际油价的持续下跌有利于中国大量低成本进口石油,以低成本支撑国内经济发展;国际油价下跌也能降低整体能源成本,延缓输入性通胀压力,提高居民实际购买力,有助于消费提升和企业盈利;同时,使得中国政府有更大的空间去支持资源价格改革、碳税机制建立等,为中国经济“新常态”下的可持续发展以及“丝绸之路经济带”的建设提供战略机遇。但同时,对国内油企而言国际油价持续走低将带来严峻挑战,由于原油到岸价远低于开采成本,大量油企可能无利可图甚至亏损。

3. 对中国企业发展造成双重影响

油价持续走低、卢布暴跌导致中国外向型企业的需求下降、订单减少、出口受阻、产能过剩。一方面,对于在俄罗斯投资的企业,如福耀玻璃、吉利,都受卢布暴跌的影响,出现生产经营困局,进一步扩大对俄投资的风险比较高;另一方面,卢布暴跌,俄民众购买力下降,对俄有出口贸易的企业订单减少,产能过剩,持续抗风险能力弱的企业将减产、裁员甚至停产,继而带来经济和社会的双重负面影响;如中国轮胎和汽车企业对俄出口贸易受影响非常严重。从卢布开始下跌,风神轮胎股份有限公司在俄订单就不断减少,2014年1—11月,该公司累计对俄出口额同比减少19.74%;而吉利汽车近日发布盈利预警称,由于卢布贬值带来外汇汇兑出现亏损,2014年公司纯利将大跌约五成。

(二)对“丝绸之路经济带”核心区中国新疆经济的影响

“丝绸之路经济带”建设的重点区域和关键环节是中亚地区,而中国新疆作为“丝绸之路经济带”的核心区,与中亚地区地理上毗邻,且经贸往来密切。国际市场原油价格持续走低、卢布暴跌将极大影响中国新疆的经济。

1. 对新疆经济增长的影响

2014年前三季度新疆石油工业增加值占全区工业增加值的47%,石油天然气开采业产值占石油工业产值的比重为35.26%,石油天然气开采业增加值占石油工业增加值的比重为43.8%,石油天然气开采业增加值占新疆地区生产总值的比重为7.73%。由此可见,石油工业在新疆经济中所占比重较大。由于油价下跌,国家层面降低国内石油开采力度,增加从国外进口份额,从而新疆的石油开采业将受到一定影响。而新疆石油工业的发展,不仅是经济问题,还涉及国家战略、安全、稳定等问题。

2. 对新疆进出口贸易的影响

根据中国新疆维吾尔自治区乌鲁木齐海关统计数据,2014年1—11月新疆口岸边境贸易进出口贸易总额为810.41亿元人民币,其中,对中亚五国和俄罗斯的进出口贸易额占新疆进出口贸易总额的60%以上。从主要贸易伙伴看,2014年1—11月,新疆前十位贸易伙伴分别是哈萨克斯坦、吉尔吉斯斯坦、塔吉克斯坦、阿联酋、马来西亚、乌兹别克斯坦、美国、印度、伊朗和俄罗斯。受俄罗斯经济低迷的影响,中国新疆与以上国家的进出口贸易受到了较大影响,以中国新疆最大的贸易伙伴哈萨克斯坦为例,哈萨克斯坦国内货币坚戈出现大幅贬值,导致其国内购买力下降,以国际货币计价的进口商品价格被动上涨,增大了中国新疆出口企业的出口难度,2014年1—11月,中国新疆口岸对哈萨克斯坦边境贸易进出口贸易额421.1亿元,与上年同期相比下降16.1%。

参 考 文 献

[1] 潘锡泉:《中美利率和汇率动态效应研究:理论与实证——基于拓展的非抛补利率平价模型的研究》,载《国际贸易问题》2013年第6期.

[2] 李天锋:《开放条件下经济周期波动传导机制研究》,复旦大学博士论文,2011.

[3] 范爱军:《金融危机的国际传导机制探析》,载《世界经济》2001年第6期.

[4] 安辉:《现代金融危机生成的机理与国际传导机制研究》,东北财经大学博士论文,2003.

[5] 李建民:《丝绸之路经济带合作模式研究》,载《青海社会科学》2014年第5期.

[责任编辑 国胜铁]

Influence of Slump of Rouble on Construction of

“Silk Road Economic Belt”

LI Jian-jun1,2,SUN Hui1

(1.Center for Innovation Management Research of Xinjiang / School of Economics and Management, Xinjiang University, Urumqi Xinjiang 830046, China; 2. Business School of Hunan International University, Changsha Hunan 410205, China)

Abstract: The depreciation of the price of crude oil in international market, the revival of American economics and the economic sanction of western countries on Russia lead to the slump of the exchange rate between rouble and U.S. dollar. The slump of rouble leads to the great decrease of Russian import and export, inflation and fleeing of capital through transmission mechanism such as frequent project change mechanism, capital project change mechanism; it leads to successive depreciation of currency in Mid-Asian and emerging European economy through international transmission mechanism such as trade overflow effect, industrial coordinated effect and financial overflow effect; besides, it puts challenge to Chinese economic cooperation with Russia and Mid-Asian countries and the construction of “Silk Road Economic Belt”. In this new international and national economic situation, China should grasp the strategic opportunity with Russia, utilize the complementation between Chinese and Russian manufacturing industry, propel efficient cooperation of manufacturing industry in the global chain of labor division in order to lay a solid foundation for the implementation of the strategy of “Silk Road Economic Belt”.

Key words: slump of rouble, Silk Road Economic Belt, transmission mechanism, global value chain